(thitruongtaichinhtiente.vn) - Tín dụng vi mô (TDVM) là giải pháp thoát nghèo, góp phần đảm bảo an sinh xã hội và thúc đẩy phát triển kinh tế. Tăng trưởng (TDVM) chịu ảnh hưởng bởi nhiều yếu tố trong quá trình cung cấp tín dụng của các tổ chức tài chính vi mô (TCVM). Bài viết này đánh giá sự ảnh hưởng của các yếu tố đến tăng trưởng TDVM của các tổ chức TCVM chính thức được Ngân hàng Nhà nước Việt Nam cấp phép hoạt động.

Ngày nhận bài: 13/6/2019 - Ngày biên tập: 23/6/2019 - Ngày duyệt đăng: 22/7/2019. Bài đăng trên Tạp chí Thị trường Tài chính tiền tệ số 15/2019

Tóm tắt: Tín dụng vi mô (TDVM) là giải pháp thoát nghèo, góp phần đảm bảo an sinh xã hội và thúc đẩy phát triển kinh tế. Tăng trưởng (TDVM) chịu ảnh hưởng bởi nhiều yếu tố trong quá trình cung cấp tín dụng của các tổ chức tài chính vi mô (TCVM). Bài viết này đánh giá sự ảnh hưởng của các yếu tố đến tăng trưởng TDVM của các tổ chức TCVM chính thức được Ngân hàng Nhà nước Việt Nam cấp phép hoạt động. Qua mô hình hồi quy dữ liệu bảng được thực hiện trong giai đoạn 2010 - 2017, nghiên cứu cho thấy suất sinh lời của vốn chủ sở hữu, tỷ lệ vốn huy động so với dư nợ cho vay có tác động tiêu cực, trong khi tăng trưởng quy mô của tổ chức TCVM chính thức tác động tích cực đến tốc độ tăng trưởng TDVM. Trên cơ sở kết quả nghiên cứu, bài viết đề xuất các khuyến nghị nhằm thúc đẩy tăng trưởng TDVM của các tổ chức TCVM chính thức tại Việt Nam.

Từ khóa: tài chính vi mô, tăng trưởng tín dụng, tín dụng vi mô.

FACTORS AFFECTING MICRO CREDIT GROWTH

Abstract: Microcredit is a solution to escape poverty, contributing to ensuring social security and promoting economic development. Growth in microcredit is influenced by many factors in the credit provision process of microfinance institutions (microfinance). This paper assesses the impact of factors on the growth of microfinance in formal MFIs licensed by the State Bank of Vietnam. Through the table data regression model carried out in the period of 2010 - 2017, the study shows that the profitability of equity, the ratio of mobilized capital to the loan balance has a negative impact, while the growth of the scale of formal microfinance positively affects microcredit growth. Based on the research results, the paper proposes recommendations to promote the growth of microfinance institutions in Vietnam.

Key words: micro finance, credit and micro credit growth

ĐẶT VẤN ĐỀ

Tăng trưởng TDVM là một trong những định hướng quan trọng được nhiều tổ chức cung cấp dịch vụ TCVM hướng đến. Tuy vậy, tăng trưởng TDVM của các tổ chức TCVM chính thức có biểu hiện chậm lại trong những năm gần đây. Việc nghiên cứu các yếu tố ảnh hưởng đến tăng trưởng TDVM, chỉ ra những yếu tố tác động đến TDVM, đề xuất các khuyến nghị nhằm thúc đẩy tăng trưởng TDVM của các tổ chức TCVM chính thức, đóng góp nhiều hơn cho an sinh xã hội và phát triển kinh tế tại Việt Nam.

1. CƠ SỞ LÝ THUYẾT VÀ PHƯƠNG PHÁP NGHIÊN CỨU

1.1. Cơ sở lý thuyết

Có nhiều khái niệm về TCVM; trong đó, bao gồm: TCVM bao gồm tiết kiệm, tín dụng, cung cấp dịch vụ bảo hiểm và thanh toán cho các khách hàng có thu nhập thấp, bao gồm cả khách hàng tự làm chủ. Ngoài thực hiện trung gian tài chính, nhiều tổ chức TCVM cung cấp các dịch vụ trung gian xã hội như thành lập nhóm, phát triển sự tự tin, đào tạo kiến thức tài chính và quản lý các thành viên của nhóm. Hoạt động TCVM là một công cụ phát triển liên quan đến các khoản vay nhỏ, thường là vốn lưu động; cho vay đầu tư; cho vay theo nhóm để người vay cùng giám sát và hỗ trợ lẫn nhau theo lịch trình hoàn trả nợ vay thường xuyên và cơ chế tiết kiệm bắt buộc, thay thế biện pháp đảm bảo bằng tài sản và các dịch vụ khác.

Qua các khái niệm trên có thể thấy TDVM là một trong những dịch vụ của TCVM và có nhiều khái niệm về TDVM xuất phát từ điều kiện phát triển kinh tế, xã hội tại các quốc gia khác nhau. Theo đó, TDVM là việc cung cấp các khoản vay nhỏ cho người nghèo để giúp họ thiết lập hoặc mở rộng hoạt động tạo thu nhập và nhờ đó thoát nghèo (Bali và Rathod, 2016). Đối với Ủy ban châu Âu, TDVM là khoản vay dưới 25.000 EUR được cấp cho những người không thể tiếp cận hệ thống tài chính truyền thống hoặc thiếu khả năng tiếp cận nguồn vốn ngân hàng, nhằm giúp họ tạo hoặc phát triển kinh doanh (Balkenhol và cộng sự, 2013).

Song, tăng trưởng TDVM chịu sự tác động của nhiều yếu tố, trong đó bao gồm:

Thứ nhất, tăng trưởng quy mô của các tổ chức TCVM: Quy mô của tổ chức TCVM được thể hiện qua quy mô tổng tài sản, khi tăng quy mô của tổ chức TCVM sẽ có xu hướng gia tăng quy mô cho vay (Saad và cộng sự, 2018). Các tổ chức TCVM gia tăng quy mô tổng tài sản ngày càng lớn sẽ có cơ hội cho vay nhiều hơn các tổ chức TCVM có quy mô nhỏ. Do vậy, tăng trưởng quy mô của tổ chức TCVM sẽ ảnh hưởng đến tăng trưởng TDVM của các tổ chức.

Thứ hai, tỷ lệ vốn huy động so với dư nợ cho vay: Tỷ lệ này thể hiện khả năng huy động nguồn vốn tiền gửi để đáp ứng nhu cầu cung cấp TDVM qua cho vay của các tổ chức TCVM. Nguồn vốn được huy động với khối lượng lớn khi các tổ chức TCVM có sản phẩm huy động phù hợp và khách hàng dễ tiếp cận dịch vụ. Nhiều khách hàng có thể được phục vụ nhiều hơn qua cho vay từ nguồn vốn huy động, gia tăng khả năng tiếp cận dịch vụ TCVM của khách hàng (Fiebig và cộng sự, 1999). Do đó, tỷ lệ vốn huy động so với dư nợ cho vay sẽ ảnh hưởng đến tăng trưởng TDVM của các tổ chức TCVM.

Thứ ba, suất sinh lời của vốn chủ sở hữu: Một trong những thước đo hiệu quả tài chính của tổ chức TCVM là suất sinh lời của vốn chủ sở hữu. Bên cạnh sự tác động của tài sản, sự biến động suất sinh lời của vốn chủ sở hữu sẽ liên quan đến tăng trưởng tín dụng (Patrick và Nicola, 2008). Các tổ chức TCVM có nhiều khả năng gia tăng hoạt động cho vay với khả năng sinh lời của vốn chủ sở hữu tốt hơn. Do đó, suất sinh lời của vốn chủ sở hữu là một trong những yếu tố ảnh hưởng đến tăng trưởng TDVM của các tổ chức TCVM.

Thứ tư, danh mục cho vay có rủi ro: Chất lượng cho vay thấp tác động làm giảm cung tín dụng và chất lượng cho vay có liên quan đến tăng trưởng cho vay (Barajas và cộng sự, 2010). Danh mục cho vay có rủi ro là thước đo phản ánh chất lượng danh mục cho vay, cho thấy một phần của danh mục cho vay có nguy cơ không được hoàn trả (MicroRate, 2014), tác động đến cung TDVM của tổ chức TCVM. Do vậy, danh mục cho vay là yếu tố liên quan đến tăng trưởng TDVM của tổ chức TCVM.

Thứ năm, tăng trưởng kinh tế: Tốc độ tăng trưởng GDP đại diện cho trạng thái chung của nền kinh tế. Điều kiện và sự phát triển kinh tế quyết định nhu cầu tiêu dùng và đầu tư và do đó phản ánh nhu cầu tín dụng. Tăng trưởng GDP có liên quan đến hoạt động cho vay mạnh mẽ hơn và sự tăng trưởng tín dụng có liên quan đến tăng trưởng GDP (Barajas và cộng sự, 2010). Tăng trưởng nhu cầu trong nước gắn với tăng trưởng GDP và tác động đến tăng trưởng tín dụng (Bakker và Gulde, 2010). Do đó, GDP là một trong những yếu tố ảnh hưởng đến tăng trưởng TDVM của các tổ chức TCVM.

Thứ sáu, lạm phát: Tỷ lệ lạm phát được đo bằng chỉ số giá tiêu dùng và nhiều quốc gia đã chứng kiến sự gia tăng nhanh tỷ lệ tín dụng trên GDP khi có lạm phát cao (Bakker và Gulde, 2010). Do vậy, lạm phát được xem là yếu tố ảnh hưởng đến tăng trưởng TDVM của các tổ chức TCVM.

1.2. Phương pháp nghiên cứu

Nghiên cứu sử dụng dữ liệu của các tổ chức TCVM chính thức tại Việt Nam, sử dụng dữ liệu thứ cấp, được thu thập từ các báo cáo tài chính, báo cáo thường niên và số liệu tại website của MIX Market trong giai đoạn 2010 - 2017. Nghiên cứu đã phân tích, tổng hợp các cơ sở lý thuyết liên quan đến TDVM của tổ chức TCVM. Trên cơ sở các lý thuyết được tổng hợp và qua phân tích, xác định các yếu tố ảnh hưởng đến tăng trưởng TDVM, mô hình nghiên cứu được xây dựng như sau:

CGR = β0 + β1 AGR + β2 DLR+ β3 ROE + β4 PAR + β5 GDP + β6 INF + μ

Trong đó:

Biến phụ thuộc: CGR là tăng trưởng TDVM được xác định dựa trên chênh lệch dư nợ cho vay trong thời gian t và dư nợ cho vay trong thời gian t -1 so với dư nợ cho vay trong thời gian t -1 (Growe và cộng sự, 2014).

Biến độc lập:

AGR: Tăng trưởng quy mô của các tổ chức TCVM được xác định dựa trên chênh lệch tổng giá trị tài sản trong thời gian t và tổng giá trị tài sản trong thời gian t -1 so với tổng giá trị tài sản trong thời gian t -1. Khi tăng quy mô của tổ chức TCVM sẽ có xu hướng gia tăng quy mô cho vay (Saad và cộng sự, 2018). Do vậy, tăng trưởng quy mô của tổ chức TCVM sẽ ảnh hưởng tích cực đến tăng trưởng TDVM của các tổ chức TCVM.

DLR: Tỷ lệ vốn huy động so với dư nợ cho vay (MIX Market, 2019) phản ánh khả năng sử dụng nguồn huy động vào cho vay của các tổ chức TCVM. Nguồn vốn huy động đóng góp vào gia tăng khả năng tiếp cận dịch vụ TCVM của khách hàng (Fiebig và cộng sự, 1999). Do đó, tỷ lệ vốn huy động so với dư nợ cho vay sẽ tác động tích cực đến tăng trưởng TDVM của các tổ chức TCVM.

ROE: Suất sinh lời của vốn chủ sở hữu được xác định trên cơ sở thu nhập ròng so với vốn chủ sở hữu bình quân (MicroRate, 2014). Suất sinh lời của vốn chủ sở hữu gia tăng sẽ là động lực kích thích tăng trưởng tín dụng (Patrick và Nicola, 2008). Do đó, suất sinh lời của vốn chủ sở hữu là yếu tố ảnh hưởng tích cực đến tăng trưởng TDVM của các tổ chức TCVM.

RAR: Danh mục đầu tư có rủi ro được xác định dựa trên số dư nợ của tất cả các khoản vay có nợ quá hạn trong vòng 30 ngày (Ledgerwood, 1999). Chất lượng cho vay thấp hơn tác động làm giảm cung tín dụng và chất lượng cho vay có liên quan đến tăng trưởng cho vay (Barajas và cộng sự, 2010). Khi danh mục đầu tư có rủi ro tăng sẽ làm chất lượng cho vay giảm sút và tác động giảm dư nợ cho vay. Do vậy, danh mục đầu tư có rủi ro ảnh hưởng tiêu cực đến tăng trưởng TDVM của các tổ chức TCVM.

GDP: Tăng trưởng kinh tế biểu hiện tăng trưởng GDP hàng năm (Growe và cộng sự, 2014), tăng trưởng GDP cao tác động làm cho tăng trưởng tín dụng cao hơn (Barajas và cộng sự, 2010) và tăng trưởng GDP tác động đến tăng trưởng tín dụng (Bakker và Gulde, 2010). Tuy vậy, một số nghiên cứu đã chỉ ra tăng trưởng TDVM có liên quan đáng kể đến GDP, nhưng GDP là yếu tố có ảnh hưởng tiêu cực (Wachukwu và cộng sự, 2018). Do đó, GDP là một trong những yếu tố ảnh hưởng đến tăng trưởng TDVM của các tổ chức TCVM theo các chiều hướng khác nhau.

INF: Lạm phát được xác định qua thay đổi chỉ số giá tiêu dùng hàng năm (Growe và cộng sự, 2014) và sự gia tăng nhanh tỷ lệ tín dụng trên GDP khi có lạm phát cao (Bakker và Gulde, 2010). Do vậy, lạm phát là yếu tố ảnh hưởng tích cực đến tăng trưởng TDVM của các tổ chức TCVM.

Nghiên cứu sử dụng phần mềm Stata 15.0.

2. KẾT QUẢ NGHIÊN CỨU

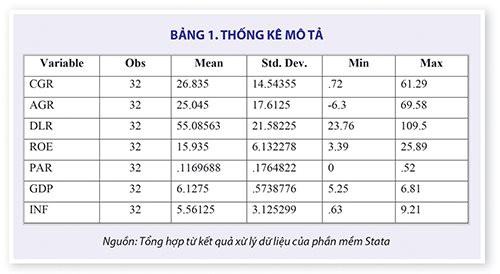

2.1. Thống kê mô tả

Thống kê mô tả các biến quan sát CGR, AGR, DLR, ROE, GDP, INF có mức dao động ổn định, các giá trị độ lệch chuẩn của mẫu nghiên cứu đều nhỏ hơn so với giá trị trung bình. Biến PAR là biến duy nhất có những biến động do danh mục cho vay có rủi ro có khoảng cách rộng giữa mức thấp nhất là 0 và cao nhất là 0,52%, tương ứng với các tổ chức TCVM có dư nợ cho vay càng cao, danh mục cho vay có rủi ro càng lớn (Bảng 1).

|

|

|

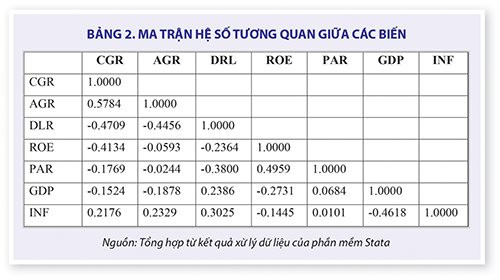

Kết quả phân tích ma trận tương quan giữa các biến trong mô hình, không tồn tại các hệ số tự tương quan cặp giữa các biến lớn hơn 0,8. Do vậy, mô hình không tồn tại hiện tượng đa cộng tuyến hoàn hảo (Bảng 2).

|

|

|

2.2. Kết quả hồi quy

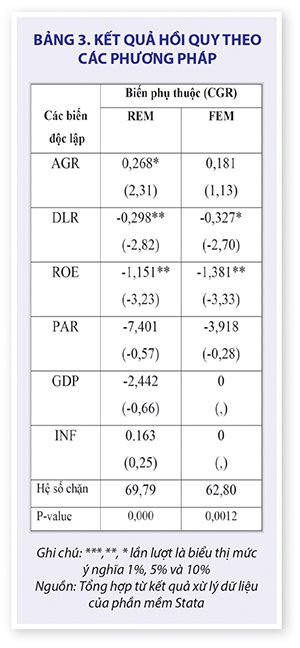

Nghiên cứu thực hiện hồi quy theo mô hình FEM (Fixed effects model - Mô hình tác động cố định và mô hình REM (Random effects model - Mô hình tác động ngẫu nhiên) giữa biến phụ thuộc CGR và các biến độc lập AGR, DLR, ROE, PAR, GDP và INF.

Kết quả ước lượng theo FEM, giá trị P-value = 0,0012 nhỏ hơn mức ý nghĩa 5% nên mô hình có ý nghĩa thống kê ở mức ý nghĩa 5%. Biến AGR tác động tích cực đến biến CGR nhưng không có ý nghĩa thống kê. Biến DLR và ROE tác động tiêu cực đến CGR ở mức ý nghĩa lần lượt là 10% và 5%. Biến PAR có tác động tiêu cực đến biến CGR nhưng không có ý nghĩa thống kê và biến GDP, INF không tác động đến biến CGR (Bảng 3).

|

|

|

Đối với hồi quy theo REM, giá trị P-value = 0.000 nhỏ hơn mức ý nghĩa 5%, do đó mô hình ước lượng theo REM cũng phù hợp. Biến AGR tác động tích cực đến biến CGR nhưng ở mức ý nghĩa lần lượt là 10%. Biến DLR và ROE tác động tiêu cực đến CGR ở mức ý nghĩa đều là 5%. Biến PAR và GDP có tác động tiêu cực đến biến CGR, biến INF có tác động tích cực đến biến CGR, nhưng các biến này đều không có ý nghĩa thống kê (Bảng 3).

Nghiên cứu thực hiện kiểm định Hausman để lựa chọn mô hình phù hợp và kết quả kiểm định Hausman có được giá trị P-value = 0,8790 lớn hơn mức ý nghĩa 5%, vì vậy mô hình REM phù hợp hơn mô hình FEM. Do đó, nghiên cứu sử dụng kết quả hồi quy theo phương pháp REM để tiến hành phân tích. Kiểm tra đa công tuyến (collin) với kết quả Mean VIF = 1,90 và VIF các biến đều nhỏ hơn 10, mô hình không nghiêm trọng về hiện tượng đa cộng tuyến. Kiểm tra phương sai thay đổi (xttest0), kết quả P-value = 1.000 lớn hơn 0,05 và mô hình không bị hiện tượng phương sai thay đổi. Kiểm tra tự tương quan (xtserial), kết quả P-value = 0,7308 lớn hơn 0,05 và mô hình không bị hiện tượng tương quan chuỗi.

Kết quả mô hình REM (Bảng 3) phản ánh AGR là biến số tác động tích cực đến CGR và được đo lường bởi tăng trưởng quy mô của tổ chức TCVM chính thức, quy mô của tổ chức TCVM chính thức gia tăng sẽ tác động đến tăng trưởng TDVM, tác động của AGR đến CGR phù hợp với xu hướng theo nghiên cứu từ cơ sở lý thuyết. DLR phản ánh tỷ lệ vốn huy động so với dư nợ cho vay tác động tiêu cực đến tăng trưởng TDVM của các tổ chức TCVM chính thức. Xu hướng tác động của DLR đến CGR trái ngược so với xu hướng theo nghiên cứu từ cơ sở lý thuyết (tỷ lệ vốn huy động so với dư nợ cho vay sẽ tác động tích cực đến CGR), phản ánh nguồn vốn dùng cho vay và tăng trưởng TDVM chủ yếu từ các nguồn vốn tài trợ và nguồn vốn chủ sở hữu. Do vậy, qua sự tác động của DLR đến CGR cũng phản ánh rõ hơn về tăng trưởng quy mô của tổ chức TCVM chính thức bắt nguồn từ nguồn vốn tài trợ và nguồn vốn chủ sở hữu. ROE phản ánh suất sinh lời của vốn chủ sở hữu ảnh hưởng tiêu cực đến tăng trưởng TDVM của các tổ chức TCVM chính thức. Biến số ROE có xu hướng ảnh hưởng đến CGR trái ngược so với xu hướng theo nghiên cứu từ cơ sở lý thuyết (suất sinh lợi của vốn chủ sở hữu sẽ tác động tích cực đến CGR). Nguyên do, hoạt động của các tổ chức TCVM chính thức hoạt động đảm bảo cân bằng mục tiêu hiệu quả xã hội, lợi ích tài chính và bền vững hoạt động. Theo đó, suất sinh lời của vốn chủ sở hữu tốt hơn chưa phải là điều kiện tiên quyết để các tổ chức TCVM gia tăng hoạt động cho vay đối với người nghèo, người có thu nhập thấp và các khách hàng TCVM khác.

Kết quả thực nghiệm này phù hợp với đặc điểm hoạt động của các tổ chức TCVM và quá trình phát triển và chuyển đổi của các tổ chức TCVM chính thức tại Việt Nam trong giai đoạn 2010-2017. Để tăng trưởng TDVM cần thu hút thêm nguồn vốn từ bên ngoài và gia tăng tích lũy để lại, nâng cao thêm nguồn vốn cung ứng TDVM. Mặt khác, nghiên cứu này không tìm thấy tác động có ý nghĩa thống kê giữa biến số PAR, GDP và INF đến CGR. Điều này phù hợp với thực tiễn về danh mục đầu tư có rủi ro với kết quả phần lớn tỷ lệ PAR 30 ngày đều khá thấp tại các tổ chức TCVM chính thức trong các năm qua. Đồng thời, với đối tượng khách hàng phục vụ là người nghèo, người có thu nhập thấp và các nhóm khách hàng TCVM khác, TDVM cung cấp nhu cầu vốn nhỏ, sử dụng vốn chủ yếu vào các mục đích cải thiện thu nhập, nâng cao chất lượng cuộc sống, không cung ứng vốn TDVM cho đầu tư và phát triển kinh tế với quy mô lớn như các tổ chức tài chính khác.

3. KẾT LUẬN VÀ KHUYẾN NGHỊ

Kết quả nghiên cứu cho thấy suất sinh lời của vốn chủ sở hữu, tỷ lệ vốn huy động so với dư nợ cho vay có tác động tiêu cực, trong khi tăng trưởng quy mô của tổ chức TCVM chính thức tác động tích cực đến tốc độ tăng trưởng TDVM. Từ kết quả thu được, một số khuyến nghị đề xuất góp phần thúc đẩy tăng trưởng TDVM của các tổ chức TCVM chính thức tại Việt Nam như sau:

Đối với các tổ chức TCVM chính thức: Tăng trưởng TDVM trong những năm gần đây của tổ chức TCVM chính thức có xu hướng chậm lại, vì vậy cần tiếp tục thúc đẩy tăng trưởng TDVM một cách phù hợp, tạo thuận lợi cho nhiều khách hàng tiếp cận TDVM trên cơ sở gia tăng thêm quy mô hoạt động và triển khai các nội dung cụ thể sau:

Thứ nhất, theo kế hoạch tăng trưởng TDVM hàng năm, cần có kế hoạch chi tiết thu hút vốn, đảm bảo đủ nguồn vốn cho vay, tránh tình trạng nguồn vốn thiếu hụt, gây ảnh hưởng đến phát triển TDVM.

Thứ hai, cân đối nguồn vốn phù hợp với kế hoạch tăng trưởng TDVM và phân bổ tín dụng phù hợp với từng địa bàn, từng nhóm khách hàng TCVM, đảm bảo tăng trưởng TDVM đáp ứng kịp thời nhu cầu vốn cho khách hàng.

Thứ ba, các tổ chức TCVM chính thức cần thu hút thêm nguồn vốn từ bên ngoài, tranh thủ các nguồn vốn tài trợ có chi phí thấp để đáp ứng nhu cầu vay của khách hàng và góp phần tăng trưởng TDVM.

Thứ tư, tiếp tục duy trì nguồn vốn tích lũy trong quá trình hoạt động và gia tăng tích lũy từ nguồn thu nhập giữ lại nhằm gia tăng thêm nguồn vốn cho cung cấp TDVM.

Thứ năm, các tổ chức TCVM chính thức cần tăng cường hợp tác với các đối tác và tổ chức tài chính khác nhằm nâng cao nguồn vốn hỗ trợ, nguồn vốn tài trợ, tạo thêm nguồn vốn cung ứng TDVM, góp phần tăng trưởng TDVM, cân bằng các mục tiêu xã hội, tạo thu nhập và bền vững hoạt động trong thời gian tới.

Đối với các cơ quan quản lý nhà nước: Ngân hàng Nhà nước hỗ trợ và kết nối cho các tổ chức TCVM chính thức trong liên kết, hợp tác với các đối tác và các tổ chức tài chính khác nhằm gia tăng thu hút vốn. Các bộ, ngành, địa phương tiếp tục hỗ trợ các tổ chức TCVM chính thức tiếp cận các nguồn vốn ưu đãi thông qua việc tích cực khai thác, tìm kiếm sự hỗ trợ từ các nguồn vốn ưu đãi của các tổ chức tài chính quốc tế và tích cực vận động, thu hút nguồn tài trợ, viện trợ nước ngoài cho hoạt động cung cấp TDVM.

Tài liệu tham khảo:

- Bakker, B. B. and Gulde, A. M. (2010), The credit boom in the EU new member states: Bad luck or bad policies, IMF working paper 10/130.

- Bali, M. and Rathod, P. P. (2016), Financing Small and Medium Enterprises: What Role for Microfinance Institutions?, International Journal of Research in Management & Business Studies (IJRMBS 2016), Vol. 3 Issue 1 Jan. - Mar. 2016.

- Balkenhol, B., el al (2013), Microcredit in finance: What impact does it have on employment?, Working Paper No. 65, International Labour Organization.

- Barajas, A., Chami, R., Espinoza, R. and Heiko, H. (2010), Recent credit stagnation in MENA region: What to expect? What can be done?, IMF working paper 10/219.

- Fiebig, M., Hannig, A. and Wisniwski, S. (1999), Saving in the context microfinance - state of knowledge, CGAP Working Group on Savings Mobilization, Eschborn: GTZ.

- Growe, G., DeBruine, M., Lee, J. Y. and Maldonado, J. F. T. (2014), The Profitability and Performance Measurement of U.S. Regional Banks Using the Predictive Focus of the “Fundamental Analysis Research”, Advances in Management Accounting, Volume 24, 189 – 237.

- Ledgerwood, J. (1999), Microfinance Handbook - A Financial Market System Perspective, The World Bank, Washington, D.C.

- MicroRate (2014), Technical Guide: Performance and Social Indicators for Microfinance Institutions, Industry research report, Lima, Peru.

- MIX Market, (2019), Glossary, Available from <https://www.themix.org/ resources/ glossary>, [06-Jun-2019]

- Patrick, M. and Nicola, T. (2008), Bank health and lending to emerging market, BIS Quarterly Review, December 2008.

- Saad, M., Taib, H. M. and Bhuiyan, A. B. (2018), Determinants of Outreach Performance of Microfinance Institutions in Pakistan, Research Journal of Finance and Accounting, ISSN 2222-1697 (Paper) ISSN 2222-2847 (Online) Vol.9, No.15, 2018.

- The World Bank (2013), The New Microfinance Handbook-A Financial Market System Perspective, Edited by Joanna Ledgerwood with Julie Earne and Candace Nelson, Washington, D.C.

- Wachukwu, I. P., Onyema, J.I. and Amadi, S.N. (2018), Microfinance banking and economic growth of Nigeria, J Fin Mark 2018 Volume 2 Issue 4.