Hiệu quả của quỹ tín dụng nhân dân trong hoạt động tài chính vi mô

Vấn đề - Nhận định - Ngày đăng : 08:00, 06/08/2019

Ngày nhận bài: 5/6/2019; Ngày biên tập: 7/6/2019; Ngày duyệt đăng: 22/7/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 15 năm 2019.

Từ khóa: tài chính vi mô, quỹ tín dụng nhân dân, ngân hàng thương mại

The effectiveness of people's credit funds in microfinance activities

Abstract: People's Credit Fund is an organization that provides effective microfinance activities to support members of the fund as well as financial products for people in rural areas, where habit of dealing with commercial banks has not been established. The paper points out some development orientations for the People’s Credit Fund system.

Key words: micro finance, people's credit fund, commercial bank

ĐẶT VẤN ĐỀ

Theo báo cáo của Văn phòng Quốc gia về giảm nghèo (Bộ Lao động, Thương binh và Xã hội) đến cuối năm 2018, tỷ lệ hộ nghèo bình quân cả nước còn khoảng 5,35%, giảm 1,35% so với cuối năm 2017. Tuy nhiên, đây là con số bình quân tính chung cho cả nước, nếu xét ở khía cạnh cụ thể hơn, tỷ lệ hộ nghèo tại các tỉnh, đặc biệt ở các tỉnh miền núi và khu vực nông thôn (huyện nghèo) thì tỷ lệ hộ nghèo có thể lên đến gần 35%. Trong những năm qua, Chính phủ Việt Nam đã đưa ra nhiều quyết định thực hiện chính sách quốc gia về xóa đói giảm nghèo, trong đó có hoạt động tài chính vi mô.

Hiện nay, ở Việt Nam có nhiều tổ chức cung cấp các hoạt động tài chính vi mô, trong đó có các QTDND. Với phương thức hoạt động đặc thù và hệ thống mạng lưới rộng khắp, trụ sở được đặt ngay trong các khu vực dân cư nên QTDND là tổ chức thực hiện hoạt động tài chính vi mô thuận lợi và tạo được hiệu quả về kinh tế - xã hội tốt nhất trong các tổ chức tín dụng tại Việt Nam.

VAI TRÒ CỦA QTDND TRONG HOẠT ĐỘNG TÀI CHÍNH VI MÔ

QTDND Việt Nam được thành lập năm 1993. Theo báo cáo của Hiệp hội QTDND Việt Nam tính đến ngày 31/12/2018, toàn hệ thống QTDND có 1.183 quỹ, hoạt động tại 57 tỉnh, thành phố. Số thành viên tham gia QTDND là gần 1.550.936 thành viên, bình quân 1.311 thành viên/quỹ. Tổng nguồn vốn của các QTDND thời điểm cuối tháng 11/2018, đạt gần 112.546,4 tỷ đồng; Tổng dư nợ cấp tín dụng gần 89.055,8 tỷ đồng (chiếm 79,1% tổng nguồn vốn); Nợ xấu chiếm tỷ lệ 1,07% - thấp hơn tỷ lệ nợ xấu toàn hệ thống TCTD. Các QTDND được định hướng theo cơ chế thị trường và tuân thủ theo các nguyên tắc cơ bản của hợp tác xã là tự giúp đỡ và hỗ trợ lẫn nhau, chỉ có chưa đến 15% nguồn vốn của các Quỹ được tài trợ từ các nguồn bên ngoài, chủ yếu là từ Ngân hàng Hợp tác xã.

Có thể nói, các QTDND Việt Nam đã đóng góp vai trò quan trọng trong công tác xóa đói giảm nghèo, cung cấp tín dụng vi mô nói riêng và dịch vụ tài chính vi mô nói chung đến các đối tượng nông dân ở khu vực nông thôn và người dân nghèo ở thành thị. Đây được xem là một kênh dẫn vốn quan trọng trực tiếp huy động vốn và cho vay các hộ nông dân để sản xuất nông nghiệp, chuyển đổi ngành nghề, dịch vụ, chuyển dịch cơ cấu kinh tế theo hướng công nghiệp hóa, hiện đại hóa, phục vụ có hiệu quả cho phát triển “tam nông”.

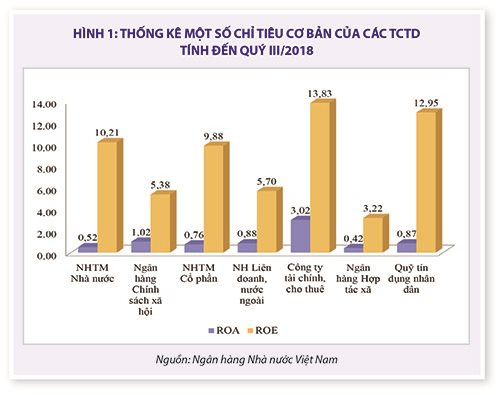

Xét về khía cạnh kinh tế, vai trò của các ngân hàng nhỏ như QTDND đã được đề cập trong báo cáo ngành ngân hàng Mỹ do FDIC xuất bản năm 2012, báo cáo đã chỉ ra rằng, các ngân hàng cộng đồng (được hiểu là các ngân hàng nhỏ) có tỷ suất sinh lời (ROA) cao hơn các ngân hàng có quy mô lớn. Ngoài ra, lợi nhuận của các ngân hàng nhỏ lại có mức độ ổn định và cao hơn hẳn, đặc biệt là trong giai đoạn khủng hoảng kinh tế. Bên cạnh đó, tỷ lệ nợ xấu của các ngân hàng nhỏ luôn thấp hơn các ngân hàng lớn. Trong trường hợp của Việt Nam, khi so sánh hiệu quả của ngành Ngân hàng với hiệu quả của hệ thống QTDND, có thể thấy rằng quy mô của các QTDND rất nhỏ nhưng hiệu quả sử dụng vốn nhìn chung khá cao. Nhìn vào các tỷ số suất sinh lời của QTDND so với hệ thống tổ chức tín dụng ở Việt Nam (Hình 1) có thể thấy hiệu quả sinh lời của QTDND cao hơn so với hiệu quả sinh lời của toàn hệ thống. Nếu xét riêng ROA thì QTDND đạt 0,87% chỉ đứng thứ 4 sau công ty tài chính, cho thuê tài chính, Ngân hàng Chính sách xã hội và ngân hàng liên doanh, nước ngoài. Trong khi ROE đạt 12,95% là chỉ số sinh lời trên vốn chủ sở hữu cao thứ 2 trong các loại hình tổ chức tín dụng tại Việt Nam.

|

|

|

Sự khác biệt trong mức ROE của hệ thống QTDND so với ngân hàng chủ yếu đến từ mức độ nợ xấu do tỷ lệ nợ xấu của QTDND luôn ở mức thấp. Tháng 12/2018, tỷ lệ nợ xấu của các QTDND ở mức 1,1% (tổng nợ xấu của các quỹ là gần 956 tỷ đồng), ở một số tỉnh tỷ lệ này thấp như Hải Dương (0,29%), Tiền Giang (0,4%), Bến Tre (0,3%) và Kiên Giang (0,71%)... Trong khi đó, kết quả phân loại nợ lại từ thông tin của CIC theo giám sát của Ngân hàng Nhà nước Việt Nam thì tỷ lệ nợ xấu trên tổng dư nợ tín dụng của các NHTM vào tháng 12/2018 là 1,89%, cao hơn so với tỷ lệ nợ xấu của các QTDND (theo https://www.sbv.gov.vn/).

|

|

|

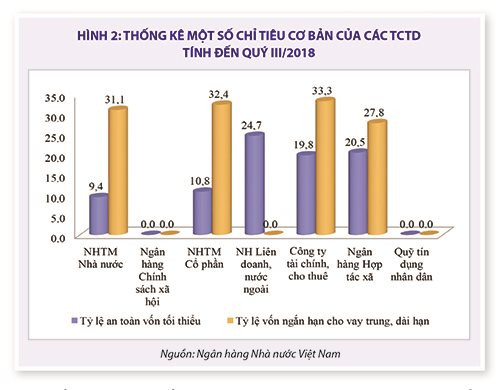

Ngoài ra, khi phân tích ở chỉ tiêu về độ an toàn trong kinh doanh thì tính đến quý III/2018, Ngân hàng Hợp tác xã1 có tỷ lệ an toàn vốn tối thiểu là 20,5% đều cao hơn hệ thống NHTM trong nước, đồng thời tỷ lệ vốn ngắn hạn cho vay trung dài hạn là 27,8% thấp hơn hệ thống NHTM trong nước.

Qua thống kê và phân tích các chỉ số tài chính thì có thể nhận thấy, hệ thống QTDND có chỉ tiêu sinh lời ROE, ROA cao hơn, nhưng hệ số chỉ tiêu đánh giá về độ an toàn như nợ xấu, tỷ lệ an toàn vốn, tỷ lệ vốn ngắn hạn cho vay trung dài hạn… lại an toàn và ít rủi ro hơn hệ thống NHTM trong nước.

Hiệu quả hoạt động của các QTDND có thể được giải thích do đặc trưng hoạt động của quỹ. Điểm đặc biệt của các QTDND là có được những thông tin “mềm” phục vụ cho hoạt động của mình. Ở Mỹ, các ngân hàng nhỏ luôn có những lợi thế nhất định so với các ngân hàng lớn về mặt vị trí địa lý là do chuyên phục vụ những nhóm cộng đồng nhất định, do đó khả năng khai thác và quản lý các thông tin “mềm” từ khách hàng trong quá trình thẩm định và phân tích tín dụng tốt hơn so với các ngân hàng lớn. Tương tự như vậy, các QTDND tại Việt Nam có trụ sở chủ yếu tại các khu vực ngoại ô và nông thôn, nhân viên thường là người sinh sống gần nơi cư trú và địa bàn kinh doanh của người vay vốn, do đó các QTDND khá hiểu về nhu cầu và tình hình tài chính, khả năng chi trả cũng như mức độ uy tín của khách hàng vay. Chính lợi thế này giúp cho các QTDND có thể cung cấp các dịch vụ của quỹ một cách nhanh chóng và hiệu quả, đáp ứng kịp thời nhu cầu của khách hàng, sâu sát được khoản vay, đảm bảo khách hàng sử dụng vốn vay đúng mục đích, đồng thời tiết kiệm được các chi phí đi lại, khảo sát, thẩm định khi cho vay,... đây là điều mà các NHTM dù mong muốn nhưng cũng khó thực hiện được.

Xét về mặt xã hội, hệ thống QTDND góp phần giải quyết các nhu cầu về vốn và các vấn đề tài chính liên quan đến các thành viên và những hộ nghèo. Mục tiêu hoạt động chủ yếu của các QTDND là tương trợ giữa các thành viên, giúp cho các thành viên của quỹ có thể tiếp cận được nguồn vay một cách dễ dàng, nhanh chóng phục vụ cho hoạt động sản xuất, kinh doanh nhằm cải thiện cuộc sống. Sau gần 26 năm thành lập, QTDND đã có những đóng góp to lớn cho công cuộc xóa đói giảm nghèo, đáp ứng tốt nhu cầu của người dân, đặc biệt là dân nghèo. Theo đánh giá của Ngân hàng Thế giới (WB), khoảng 70-80% số dân nghèo ở Việt Nam đã tiếp cận được nguồn tín dụng vi mô.

Hoạt động tài chính vi mô của các QTDND cũng góp phần đẩy lùi nạn “tín dụng đen” trong nền kinh tế, đặc biệt phổ biến tại nông thôn. Người dân ở nông thôn đặc biệt là dân nghèo khó tiếp cận được các nguồn vốn chính thức từ ngân hàng và tổ chức tín dụng do không đáp ứng được các điều kiện về vay vốn, thủ tục, thời gian giải quyết lâu trong khi nhu cầu cần gấp, hơn nữa đa số các ngân hàng thường không mặn mà lắm với các món vay nhỏ lẻ nên thường tìm đến “tín dụng đen”, hình thức gây ra nhiều thiệt hại đối với người vay tiền thiếu hiểu biết và để lại những hậu quả xã hội nặng nề như nạn đòi nợ thuê, giải quyết các tranh chấp, kiện tụng,... Các QTDND ra đời và phát triển đã giúp cho người dân nông thôn tiếp cận được các khoản vay nhỏ với chi phí thấp, thủ tục nhanh gọn thậm chí không cần tài sản bảo đảm.

ĐỊNH HƯỚNG PHÁT TRIỂN HỆ THỐNG QTDND THỜI GIAN TỚI

Ở nước ta, mặc dù giá trị công nghiệp và dịch vụ chiếm tỷ trọng cao hơn giá trị sản xuất nông nghiệp, tuy nhiên, Việt Nam hiện có gần 70% dân số sinh sống ở khu vực nông thôn và khoảng 60% trong số này đang lấy nông nghiệp làm sinh kế chính. Vì vậy, QTDND đã và đang đóng vai trò quan trọng trong việc phát triển bền vững kinh tế nông thôn. NHNN cũng đã xây dựng Đề án củng cố và phát triển hệ thống QTDND đến năm 2020 và hướng đến năm 2030 với mục tiêu đạt được 1.700 QTDND với tổng nguồn vốn hoạt động 120.000 tỷ đồng, Ngân hàng Hợp tác xã với khoảng 40 chi nhánh hoạt động tại tất cả các tỉnh, thành phố với tổng nguồn vốn hoạt động khoảng 90.000 tỷ đồng. Để phát triển các QTDND, tác giả đề xuất một số gợi ý nhằm phát triển hệ thống QTDND cả về số lượng và chất lượng trong thời gian tới như sau:

Về phát triển theo chiều rộng, hiện nay các QTDND đã được thành lập ở gần như hầu hết các tỉnh, thành trong cả nước. Tuy nhiên, phân bổ ở những nơi đặc biệt cần thiết như miền núi, trung du, vùng sâu, vùng xa lại ít. Theo số liệu của Hiệp hội QTDND Việt Nam đến ngày 31/12/2018, 1.183 QTDND, hoạt động tại 57 tỉnh, thành phố, còn 6 tỉnh thành nữa chưa có QTDND nhất là các tỉnh miền núi, trung du như Cao Bằng, Bắc Cạn, Lạng Sơn,... Số lượng QTDND ở nhiều tỉnh, thành phố còn ít như các tỉnh miền Tây: Tiền Giang, Hậu Giang, Bến Tre… Các tỉnh như Lào Cai, Bình Phước chỉ có từ 1 đến 2 quỹ.

Do đó theo tác giả, để mở rộng quy mô hoạt động của các QTDND, các QTDND nên được tiếp tục duy trì và thành lập mới một cách hợp lý và có hiệu quả ở tất cả các tỉnh, thành trong cả nước, đặc biệt ở các tỉnh miền núi, vùng sâu, vùng xa để những người dân nghèo có thể tiếp cận được nguồn vốn hỗ trợ phát triển kinh tế. Hiện nay, quy mô hoạt động của các QTDND là trong địa bàn 1 xã, 1 phường, 1 thị trấn (gọi chung là xã). Với số lượng quỹ hiện tại là 1/10 số xã thì rõ ràng số lượng người dân có thể tiếp cận với tổ chức này là khá ít. Do đó, cần đẩy mạnh hoạt động của các QTDND liên xã (mở rộng phạm vi từ địa bàn xã sang địa bàn quận, huyện, thị xã, thành phố trực thuộc tỉnh) nhằm mở rộng khả năng và phạm vi cung cấp dịch vụ cho các quỹ.

Về phát triển QTDND theo chiều sâu, nên tập trung ở hai yếu tố đó là chất lượng các dịch vụ tài chính vi mô mà các QTDND đang cung cấp và việc kiểm tra, giám sát của cơ quan quản lý nhà nước đối với hoạt động của các quỹ.

Hiện nay, các dịch vụ tài chính vi mô mà QTDND cung cấp cho khách hàng còn khá đơn giản và chưa được đa dạng hóa. Hoạt động chủ yếu của các QTDND là các hoạt động truyền thống như huy động vốn, tín dụng, thanh toán và ngân quỹ, trong đó tín dụng vẫn là hoạt động chủ yếu và chiếm tỷ trọng cao trong tổng thu nhập của các quỹ này. Theo Thông tư số 04/2015/TT-NHNN quy định về QTDND thì ngoài các hoạt động truyền thống, các QTDND còn được cung ứng dịch vụ chuyển tiền, thực hiện các nghiệp vụ thu hộ, chi hộ cho các thành viên, dịch vụ tư vấn ngân hàng, tài chính, nhận ủy thác, làm đại lý kinh doanh bảo hiểm,... Tuy nhiên, đây vẫn là các nghiệp vụ tương đối mới và trong thời gian tới, cùng với xu hướng phát triển và nhu cầu của người dân, NHNN nên cân nhắc và cho phép các QTDND có thể thực hiện thêm các hoạt động tài chính khác như các dịch vụ thanh toán không dùng tiền mặt (chẳng hạn cấp séc cho khách hàng), thực hiện các hình thức tín dụng như bảo lãnh, bao thanh toán,... nhằm đa dạng hóa dịch vụ ngân hàng và gia tăng nguồn thu nhập.

Yếu tố thứ hai đó là sự kiểm tra, giám sát đối với hoạt động của các QTDND. Kiểm tra, giám sát trong nội bộ các quỹ và kiểm tra giám sát từ các cơ quan quản lý nhà nước bên ngoài. Hiện tại, các QTDND vẫn chưa có hệ thống quản lý và kiểm soát thông tin khách hàng như các NHTM. Trong trường hợp khách hàng đồng thời vay vốn từ các QTDND lẫn các NHTM thì rủi ro sẽ xảy ra khi khách hàng không có khả năng chi trả. Ngoài ra, do tính chất của quỹ là sở hữu tập thể nên điều kiện xét duyệt cho vay dễ dàng, thành viên góp vốn lại không thể giám sát thường xuyên nên tình trạng lạm dụng quyền lực rất có thể xảy ra gây thiệt hại cho quỹ. Chính vì vậy mà việc gia tăng kiểm tra, giám sát đối với hoạt động của các QTDND là điều cần thiết để đảm bảo quỹ hoạt động an toàn và hiệu quả. Đề án tái cơ cấu các TCTD của NHNN cũng đề cập đến việc phát triển các QTDND theo hướng nâng cao chất lượng tín dụng, năng lực quản lý, đặc biệt là hệ thống kiểm soát nội bộ, hạn chế sự chi phối của một số thành viên về vốn điều lệ và hoạt động của quỹ. Hiện nay, theo Thông tư số 31/2012/TT-NHNN và Thông tư 09/2016/TT-NHNN sửa đổi Thông tư 31, Ngân hàng hợp tác xã đang chịu trách nhiệm hỗ trợ tài chính và kiểm tra giám sát hoạt động của QTDND. Do đó, để nâng cao sự kiểm tra, giám sát đối với hoạt động của các QTDND, cần nâng cao khả năng quản lý và kiểm soát thông qua vai trò giám sát hiệu quả của các chi nhánh Ngân hàng hợp tác xã trong thời gian tới.

Tài liệu tham khảo:

- Discussion Paper No. 71: Wolz, Axel: Achievements and Problems of People’s Credit Funds in Vietnam. March 1999;

- Luật các tổ chức tín dụng số 47/2010/QH12;

- Nguyễn Kim Anh và cộng sự, Tài chính vi mô với giảm nghèo tại Việt Nam - kiểm định và so sánh, Nhà xuất bản thống kê, 2011;

- Võ Khắc Thường & Trần Văn Hoàng, Tài chính vi mô tại một số nước, Tạp chí Phát triển & Hội nhập, Số 9 (19) - Tháng 03-04/2013;

- Thông tư 04/2015/TT-NHNN quy định về quỹ tín dụng nhân dân.