Quan hệ giữa tín dụng và tăng trưởng kinh tế sau khủng hoảng tài chính - vấn đề rút ra từ những nghiên cứu quốc tế nổi bật

Nghiên cứu - Trao đổi - Ngày đăng : 08:04, 14/09/2019

Ngày nhận bài: 19/8/2019 - Ngày biên tập: 20/8/2019 - Ngày duyệt đăng: 28/8/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 17/2019

Tóm tắt: Các trường phái lý thuyết kinh tế cũng như những nghiên cứu thực nghiệm và quan sát thực tế tại các quốc gia đều đã chứng minh tồn tại mối quan hệ giữa tín dụng và tăng trưởng kinh tế. Tuy nhiên, không phải lúc nào quan hệ tín dụng và tăng trưởng kinh tế cũng thực sự rõ ràng, đặc biệt vào những giai đoạn sau khủng hoảng. Gần đây, nhiều nghiên cứu quốc tế đã chỉ ra rằng quan hệ giữa hai biến số vĩ mô này tại một số nước, nhóm nước đã không còn chặt chẽ.

Bài viết điểm lại một số nghiên cứu quốc tế điển hình về mối quan hệ giữa hai biến số này, từ đó rút ra một số kết luận đáng chú ý trong quan hệ tín dụng và tăng trưởng giai đoạn sau khủng hoảng.

Từ khóa: tín dụng, tăng trưởng kinh tế, biến số vĩ mô, hậu khủng hoảng

THE RELATIONSHIP BETWEEN CREDIT AND ECONOMIC GROWTH AFTER FINANCIAL CRISIS - MATTERS DRAWN FROM PROMINENT INTERNATIONAL STUDIES

Abstract: The schools of economic theory, as well as empirical studies and empirical observations across countries have demonstrated a relationship between credit and economic growth. However, this relationship is not always clear, especially in post-crisis development stages. Recently, many international studies have shown that the relationship between these two macro variables in some countries and group of countries is no longer close.

The paper reviews some typical international studies on the relationship between these two variables, thereby drawing some remarkable conclusions in the relationship between credit and growth after financial crisis.

Key words: credit, economic growth, macro variables, post-crisis

Nhận định về quan hệ không còn chặt chẽ giữa tín dụng và tăng trưởng kinh tế đã được thể hiện qua một số nghiên cứu, bao gồm: (1) Elod Takats và Christian Upper (7/2013) nghiên cứu về quan hệ tín dụng và tăng trưởng giai đoạn hậu khủng hoảng tài chính toàn cầu; (2) Michael Bigs, Thomas Mayer và Andreas Pick (7/2009) nghiên cứu về quan hệ tín dụng và phục hồi kinh tế; (3) Sergei Antoshin và các cộng sự (11/2017) nghiên cứu về tăng trưởng tín dụng và phục hồi kinh tế tại khu vực EU sau khủng hoảng tài chính toàn cầu; (4) Sophia Dimelis, Ioannis Giotopoulos và Helen Louri (11/2013) nghiên cứu về tác động của thắt chặt tín dụng đến tăng trưởng hệ thống doanh nghiệp tại khu vực EU giai đoạn 2005 – 2011; (5) Dirk Bezemer và các cộng sự nghiên cứu về quan hệ tín dụng và tăng trưởng – phân biệt theo chức năng; (6) Abdul Abiad, Giovanni Dell’Ariccia, and Bin Li (3/2011) nghiên cứu về trường hợp phục hồi phi tín dụng và (7) Paul Wachtel (6/2017) nghiên cứu về vấn đề tăng cường tín dụng là tiền thân của tăng trưởng hay khủng hoảng.

Các nghiên cứu trên đã tiến hành phân tích định tính và định lượng quan hệ tín dụng và tăng trưởng sau khủng hoảng qua nhiều cách tiếp cận. Trong đó, một số tiến hành phân tích trực tiếp quan hệ tín dụng và tăng trưởng kinh tế, một số khác lại đi theo cách tiếp cận gián tiếp. Đối tượng nghiên cứu không tập trung vào một quốc gia cụ thể, đồng thời cũng không có sự phân nhóm thành các nền kinh tế phát triển và các nền kinh tế mới nổi mà dựa trên những mẫu nghiên cứu lớn hoặc một khu vực kinh tế với hệ thống dữ liệu quan sát đủ lớn và đủ dài, để từ đó có thể áp dụng các kỹ thuật định lượng từ đơn giản đến phức tạp và rút ra những kết luận đáng chú ý trong quan hệ tín dụng và tăng trưởng giai đoạn sau khủng hoảng.

1. TỔNG QUAN CÁC NGHIÊN CỨU QUỐC TẾ

Nghiên cứu của Elod Takats và Christian Upper (7/2013 - BIS) về quan hệ tín dụng và tăng trưởng sau các cuộc khủng hoảng

Nghiên cứu xem xét quan hệ giữa hai biến tín dụng và tăng trưởng tại khu vực EU nhằm trả lời câu hỏi liệu việc giảm tín dụng ngân hàng cho khu vực tư sau khủng hoảng có phải là nguyên nhân dẫn đến tăng trưởng kinh tế chậm phục hồi sau khi đã chạm đáy? Đồng thời, nghiên cứu này cũng xem xét tác động của việc thay đổi hai biến vĩ mô khác, đó là biến tỷ giá thực hữu hiệu - REER và quy mô nợ có tác động như thế nào đến tăng trưởng kinh tế sau khủng hoảng.

Để thực hiện nghiên cứu này, các tác giả đã tiến hành phân tích định tính về các dữ liệu kinh tế của 39 cuộc khủng hoảng sau bùng nổ tín dụng tại các nền kinh tế mới nổi và phát triển trong 30 năm qua để rút ra nhận định về quan hệ tín dụng và tăng trưởng sau khủng hoảng. Bên cạnh đó, các tác giả đã sử dụng mô hình hồi quy tuyến tính cổ điển dựa trên phương pháp ước lượng bình phương nhỏ nhất – OLS để kiểm định nhận định rút ra từ phân tích định tính. Dữ liệu được sử dụng trong nghiên cứu được trích xuất từ hai nguồn, đó là hệ thống cơ sở dữ liệu thống kê tài chính quốc tế IFS của IMF và dữ liệu thống kê hệ thống ngân hàng của BIS.

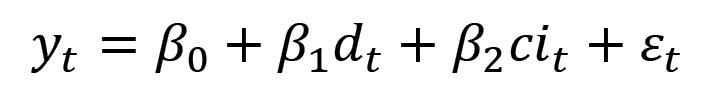

Mô hình sử dụng hai chỉ số là tổng dư nợ tín dụng thực cho khu vực tư và tỷ lệ dư nợ tín dụng cho khu vực tư/GDP làm biến giải thích, biến phụ thuộc là tốc độ tăng trưởng GDP thực sau giai đoạn đáy của các cuộc khủng hoảng. Các tác giả thêm vào các biến phụ là biến tỷ giá thực hiệu dụng (REER) và biến nợ công. Hàm hồi quy có dạng:

.jpg) |

Nghiên cứu của Michael Biggs và các cộng sự (7/2009 - DNB working paper) về quan hệ tín dụng và sự phục hồi kinh tế

Sau giai đoạn khủng hoảng tài chính, nhiều nền kinh tế ghi nhận tình trạng hồi phục mà không có sự tăng trưởng của yếu tố tín dụng hay còn gọi là phục hồi kinh tế phi tín dụng(1). Michael Biggs và các cộng sự đã tiến hành nghiên cứu để giải thích cho vấn đề này.

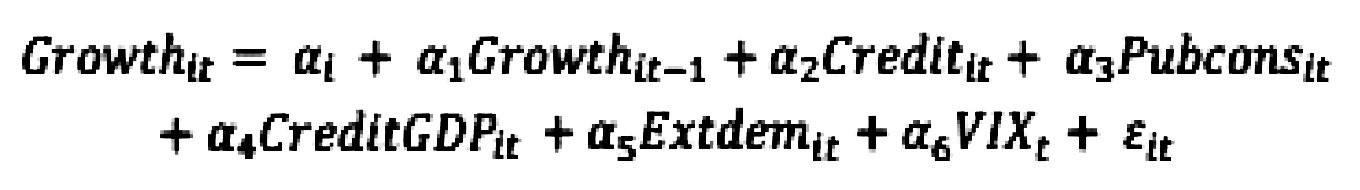

Để thực hiện nghiên cứu về vấn đề này, các tác giả đã vận dụng phương pháp phân tích định tính để tiến hành so sánh sự thay đổi của lưu lượng tín dụng và dư nợ tín dụng đối với tăng trưởng kinh tế tại Mỹ sau cuộc Đại suy thoái, đồng thời tiến hành phân tích dữ liệu tổng mức tiêu dùng và đầu tư so với dư nợ tín dụng bình quân, lưu lượng tín dụng bình quân đối với 22 thời điểm sụt giảm đột ngột luồng vốn đầu tư tại các nền kinh tế đang phát triển và mới nổi. Bên cạnh đó, các tác giả sử dụng mô hình kinh tế lượng OLS để xem xét chi tiết mối tương quan giữa tăng trưởng dư nợ tín dụng (credit growth), tăng trưởng lưu lượng tín dụng (credit impulse) và tăng trưởng kinh tế tại Mỹ từ năm 1954 đến 2008. Mô hình hồi quy có dạng:

|

|

Trong đó Yt là tăng trưởng nhu cầu tiêu dùng và đầu tư tư nhân, dt là tăng trưởng quy mô tín dụng, cit là tăng trưởng lưu lượng tín dụng, và t,t = 1, 2, . . ., T là biểu thị thời gian. |

Nghiên cứu của Sergei Antoshin và các cộng sự (11/2017 - IMF) về quan hệ tín dụng và hồi phục kinh tế tại khu vực châu Âu sau khủng hoảng tài chính toàn cầu

Nghiên cứu của Sergei Antoshin đi vào đánh giá quan hệ thực nghiệm giữa tăng trưởng tín dụng, phục hồi kinh tế và lợi nhuận ngân hàng ở châu Âu sau khi xảy ra khủng hoảng tài chính toàn cầu nhằm trả lời các câu hỏi: Việc mở rộng tín dụng có quan hệ như thế nào đối với tăng trưởng kinh tế khu vực EU? Quan hệ này có thay đổi sau khủng hoảng hay không? Các chỉ số tài chính và kinh tế vĩ mô nào có mối tương quan chặt chẽ nhất với tín dụng; Khả năng sinh lời của ngân hàng bị ảnh hưởng như thế nào bởi tăng trưởng tín dụng?

Để thực hiện nghiên cứu này, các tác giả đã phân tích dữ liệu tăng trưởng kinh tế và tăng trưởng tín dụng của khu vực ngân hàng tại 39 quốc gia châu Âu trong giai đoạn từ năm 1999 – 2016, trong đó chú trọng vào những diễn biến của giai đoạn 2011 – 2012 và sau khủng hoảng tài chính toàn cầu 2008. Bên cạnh đó, các tác giả sử dụng phương pháp ước lượng bảng GMM động (Blundell và Bond, 1998) cho quá trình phân tích định lượng. Trong mô hình, tăng trưởng GDP là biến phụ thuộc, những biến giải thích bao gồm biến tổng tín dụng cho khu vực tư, tỷ lệ tín dụng cho khu vực tư/GDP, tiêu dùng chính phủ, nhu cầu của các đối tác thương mại và chỉ số biến động VIX đại diện cho tác động của yếu tố quốc tế tới tăng trưởng GDP. Mô hình ước lượng có dạng sau:

|

|

|

Nghiên cứu của Abdul Abiad và các cộng sự (3/2011 - IMF) về vấn đề phục hồi kinh tế phi tín dụng

Mục đích của nghiên cứu này giúp làm rõ khái niệm phục hồi kinh tế phi tín dụng, mức độ phổ biến của hiện tượng này và trong điều kiện nào thì nó sẽ xảy ra. Nghiên cứu cũng xem xét hiện tượng phục hồi phi tín dụng có sự khác biệt như thế nào với các trường hợp nền kinh tế phục hồi trong điều kiện bình thường và liệu tình trạng phục hồi kinh tế phi tín dụng có phản ánh sự suy yếu của các trung gian tài chính hay không.

Để thực hiện nghiên cứu này, nhóm tác giả đã sử dụng dữ liệu vĩ mô để xác định và nghiên cứu các trường hợp phục hồi kinh tế phi tín dụng trên mẫu một nhóm các quốc gia đã lựa chọn. Phân tích tập trung vào mối tương quan và nghiên cứu tần suất, kỳ hạn, hình thái và cấu trúc của các đợt phục hồi; Xác định các loại suy thoái nào dễ xảy ra nhiều hơn sau các đợt phục hồi phi tín dụng. Đồng thời nghiên cứu cũng đặt ra câu hỏi liệu phục hồi phi tín dụng có liên quan đến kết quả tăng trưởng xấu hơn và nếu điều đó xảy ra thì thành phần nào của tăng trưởng sẽ bị ảnh hưởng mạnh nhất.

Bên cạnh phương pháp phân tích định tính như trên, nhóm tác giả cũng sử dụng phương pháp định lượng difference in diference – phương pháp sai biệt kép (đã được một số công trình trước đây ứng dụng nghiên cứu tác động thực của khủng hoảng ngân hàng và phát triển tài chính), để xác định quan hệ nhân quả giữa tăng trưởng tín dụng và sản lượng đầu ra trên cơ sở dữ liệu ngành. Kiểm định thực nghiệm này dựa trên giả thuyết rằng phục hồi phi tín dụng là do sự suy giảm của các trung gian tài chính trong nền kinh tế. Để xác định một tham chiếu chuẩn, nghiên cứu đã xem xét kết quả tương đối của các ngành phụ thuộc vào tín dụng trong suốt giai đoạn phục hồi.

Nghiên cứu của Sophia Dimelis và các cộng sự (11/2013 – Bank of Greece) về quan hệ giữa tình trạng thắt chặt tín dụng và tăng trưởng của hệ thống doanh nghiệp tại khu vực EU giai đoạn 2005 – 2011

Mục đích chính của nghiên cứu này là đánh giá tác động của việc thắt chặt tín dụng lên tăng trưởng của hệ thống doanh nghiệp trong cuộc khủng hoảng tài chính gần đây tại khu vực EU có tính đến đặc điểm cấu trúc của hệ thống ngân hàng và nền kinh tế trong khu vực.

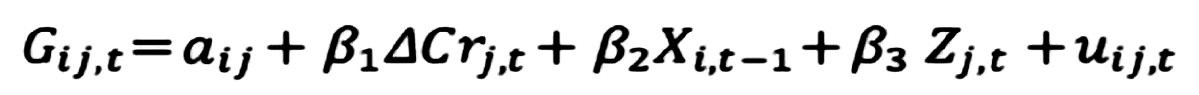

Để thực hiện nghiên cứu này, nhóm tác giả đã tổng kết lại những nghiên cứu trong quá khứ có liên quan đến việc thắt chặt tín dụng, về sự hiện diện của ngân hàng nước ngoài, mức độ tập trung ngân hàng và quan hệ giữa tăng trưởng doanh nghiệp và thắt chặt tài chính để từ đó có thể xác định những nhân tố quan trọng có thể ảnh hưởng đến tăng trưởng của hệ thống doanh nghiệp khi xảy ra tình trạng thắt chặt tài chính. Bên cạnh đó, nghiên cứu sử dụng phương pháp hồi quy phân vị mảng (panel quantile regressions) để kiểm định những vấn đề đặt ra. Mô hình nghiên cứu là sự mở rộng của mô hình tăng trưởng được phát triển bởi Rajan và Zingales (1998) với sự điều chỉnh về cấp độ doanh nghiệp theo Laeven và Valencia (2011). Mô hình này có dạng:

|

|

|

Trong đó, Gịj,t đo lường tốc độ tăng trưởng của doanh nghiệp i tại quốc gia j vào thời điểm t, đo lường tăng trưởng tín dụng của quốc gia j tại thời điểm t. Véctơ X bao gồm các biến đặc thù của doanh nghiệp như quy mô ban đầu của doanh nghiệp, đòn bẩy và thanh khoản. Véctơ Z bao gồm các biến độc lập đặc thù của một quốc gia như mức độ tập trung ngân hàng, ổn định tài chính và rủi ro vĩ mô. Các biến thuộc Vector X được đo lường với độ trễ một chu kỳ để hạn chế vấn đề biến nội sinh.

Nghiên cứu của Dirk Bzemer và các cộng sự (2010 University of Groningen, University of Stirling) về quan hệ tăng trưởng và tín dụng – phân biệt theo chức năng

Nghiên cứu này đã sử dụng các dữ liệu thu thập cập nhật để đánh giá lại quan hệ tăng trưởng và tín dụng trong giai đoạn 1990 – 2010 tại 50 nền kinh tế để xác định ngưỡng tín dụng/GDP có thể làm chậm lại tốc độ tăng trưởng, thậm chí sẽ dẫn đến khủng hoảng.

Nghiên cứu sử dụng đồng thời 2 phương pháp phân tích định tính và định lượng. Đối với các phân tích định tính, thông qua phân tích bộ dữ liệu vĩ mô của 50 nền kinh tế trong giai đoạn 1990 – 2011, các tác giả đã quan sát và xác định xu hướng mở rộng tín dụng trong giai đoạn trước và sau khủng hoảng; đồng thời cũng quan sát, phân tích sự thay đổi của cấu phần tín dụng. Đối với các phân tích định lượng, trên cơ sở các nhận định rút ra từ phân tích định tính, nghiên cứu đã xây dựng mô hình kiểm định quan hệ tín dụng – tăng trưởng dựa trên 3 kỹ thuật: Phương pháp hồi quy dữ liệu bảng hiệu ứng cố định, phương pháp Rajan và Zingales (1998) và ước lượng bảng dữ liệu động – GMM model – bao gồm các biến tín dụng và độ trễ của các biến.

Nghiên cứu của Paul Watchtel (6/2017 – New York University) về vấn đề tăng cường tín dụng là tiền thân của tăng trưởng hay khủng hoảng.

Mục đích của nghiên cứu này là đi vào xem xét quan hệ giữa tài chính và tăng trưởng, trong đó chỉ ra các phương pháp để xác định bùng nổ tín dụng và các tiêu chí xem xét, đánh giá những yếu tố cơ bản có thể khiến bùng nổ tín dụng gây tác động tốt đến tăng trưởng kinh tế và ngược lại.

Để thực hiện nghiên cứu, Paul Watchtel tiến hành đánh giá tổng quan các nghiên cứu về quan hệ giữa tài chính và tăng trưởng để xác định khi nào xuất hiện sự bùng nổ tín dụng và trong trường hợp nào thì tốt cho tăng trưởng và ngược lại. Như vậy, so với các phương pháp khác có sử dụng kết hợp các biện pháp phân tích định tính và định lượng để đưa ra các đánh giá về mối quan hệ giữa tín dụng và tăng trưởng, nghiên cứu này mang tính chất tổng hợp, thống kê và đưa ra đánh giá từ các nghiên cứu trong lịch sử.

2. NHỮNG VẤN ĐỀ RÚT RA TỪ CÁC NGHIÊN CỨU QUỐC TẾ

Quan hệ giữa tín dụng và tăng trưởng đã có sự thay đổi sau khủng hoảng

Các nghiên cứu quốc tế cho thấy quan hệ giữa tín dụng và tăng trưởng đã có sự thay đổi trước và sau khủng hoảng. Các nghiên cứu quốc tế chỉ ra rằng trong các giai đoạn nền kinh tế phát triển ổn định, tồn tại quan hệ tích cực giữa tín dụng và tăng trưởng. Tuy nhiên sau giai đoạn khủng hoảng hoặc có sự bùng nổ của tín dụng thì quan hệ giữa tín dụng và tăng trưởng đã có thay đổi nhất định. Trong đó, các nghiên cứu của Elod Takats và Christian Upper, nghiên cứu của Sergei Antoshin và các cộng sự, nghiên cứu của Abdul Abiad và các cộng sự đã chỉ ra rằng sau khủng hoảng, tín dụng tăng chỉ thúc đẩy tăng trưởng ở mức vừa phải hoặc tín dụng không có quan hệ với tăng trưởng trong ngắn hạn, thậm chí tại những quốc gia đã trải qua bùng nổ tín dụng, bùng nổ bong bóng bất động sản và khủng hoảng ngân hàng còn gặp hiện tượng phục hồi phi tín dụng.

Quan hệ tín dụng và tăng trưởng nên được đánh giá một cách đầy đủ trên cơ sở đánh giá dòng chảy tín dụng theo chức năng tín dụng, danh mục tín dụng hoặc theo khu vực kinh tế mà tín dụng hướng tới

Nghiên cứu của Dirk Bzemer và các cộng sự đã đánh giá ảnh hưởng của tín dụng tới GDP phân tách theo chức năng của tín dụng bao gồm tín dụng cho sản xuất, tiêu dùng và tín dụng để phục vụ cho các giao dịch tài sản; hoặc phân tách theo danh mục tín dụng, như tín dụng cho các hoạt động kinh doanh phi tài chính, cho vay hộ gia đình, tín dụng thế chấp, tín dụng cho hoạt động kinh doanh tài chính. Theo đó, phần lớn các hạng mục tín dụng này đều có quan hệ trực tiếp tới tăng trưởng. Quan hệ gián tiếp chỉ xảy ra đối với tín dụng thế chấp và tín dụng kinh doanh tài chính, các giao dịch tài sản. Đồng thời, nghiên cứu cũng đã chỉ ra rằng dòng tín dụng chảy vào các lĩnh vực phi tài chính và tiêu dùng có hiệu quả thúc đẩy tăng trưởng cao hơn so với dòng tín dụng đi vào lĩnh vực bất động sản và tài chính. Ngoài ra, sự phân biệt này cũng phản ánh được phần nào quan hệ giữa tín dụng và sự bất ổn định. Cụ thể, khi việc mở rộng các thị trường tài sản (chứng khoán, bất động sản) được tài trợ bởi nguồn vốn tín dụng sẽ dẫn đến bùng nổ tín dụng, làm cho đòn bẩy tài chính gia tăng, dễ dàng dẫn đến những bất ổn và làm gia tăng khả năng đổ vỡ của khu vực tài chính, làm suy giảm kinh tế, đặc biệt trong điều kiện các thị trường tài sản phát triển ngày càng đa dạng.

Việc đánh giá quan hệ tín dụng và tăng trưởng có sự phân tách rõ ràng như vậy cho phép các nhà quản lý và xây dựng chính sách có thể xác định được bản chất của quan hệ giữa hai biến vĩ mô này khi nào là gián tiếp, khi nào là trực tiếp, hiệu quả tác động tới tăng trưởng là cao hay thấp,... để có thể đưa ra hoặc điều chỉnh các chính sách tín dụng phù hợp với mô hình tăng trưởng kinh tế, mục tiêu phát triển kinh tế trong từng giai đoạn.

Tăng trưởng tín dụng không thể thay thế cho những giải pháp cải cách cần thiết trong việc thúc đẩy tăng trưởng bền vững sau khủng hoảng

Các nghiên cứu trong giai đoạn hậu khủng hoảng đã cho thấy những bất cập trong cơ cấu kinh tế có ảnh hưởng nhất định đến quan hệ giữa tín dụng và tăng trưởng. Theo đó, nếu những bất cập đó không được giải quyết, việc duy trì tốc độ tăng trưởng tín dụng cao không phải là giải pháp mang lại hiệu quả trong việc thúc đẩy tăng trưởng, không những thế còn có thể làm gia tăng rủi ro tiềm ẩn đối với nền kinh tế như lạm phát, nợ xấu,... và những rủi ro này tiếp tục lại trở thành những điểm nghẽn cản trở hiệu quả hấp thụ vốn của nền kinh tế.

Tăng trưởng kinh tế sau khủng hoảng chịu ảnh hưởng của nhiều biến số vĩ mô

Một số nghiên cứu quốc tế đã chỉ ra rằng trong giai đoạn hậu khủng hoảng, các nỗ lực nhằm tránh tình trạng suy giảm tín dụng có thể sai lầm, làm lạc hướng chính sách và bỏ qua những biến vĩ mô quan trọng khác có tác động mạnh hơn tới sự phục hồi kinh tế. Cụ thể, theo nghiên cứu của Elod Takats và Christian Upper, một số biến vĩ mô như tỷ giá thực và tỷ lệ nợ công đều có tương quan, có ý nghĩa thống kê và ý nghĩa kinh tế đối với tăng trưởng. Trong khi đó, nghiên cứu của Michael Biggs và các cộng sự lại cho thấy vai trò quan trọng của tiêu dùng và đầu tư đối với tăng trưởng. Do đó, để thúc đẩy tăng trưởng, việc phân tích các biến vĩ mô này để có những chính sách kịp thời cũng là một vấn đề đáng quan tâm. Cụ thể như sau:

- Về tỷ giá: Phát hiện từ nghiên cứu của Elod Takats và Christian Upper có xét đến biến tỷ giá cho thấy các điều chỉnh qua kênh tỷ giá sẽ có đóng góp vào các hoạt động kinh tế mạnh hơn thông qua việc thúc đẩy tăng trưởng xuất khẩu. Do đó, nếu khủng hoảng xảy ra, việc điều chỉnh giảm tỷ giá danh nghĩa hoặc giá nội địa có thể đẩy nhanh quá trình phục hồi. Tuy nhiên giải pháp này có thể đặt ra thách thức đối với các quốc gia, đặc biệt đối với các nước áp dụng chế độ tỷ giá không linh hoạt khi việc phá giá có thể tạo tác động bất lợi lên các biến vĩ mô khác.

- Về nợ công: Kết quả từ nghiên cứu của Elod Takats và Christian Upper cho thấy quan hệ giữa nợ công và phục hồi kinh tế không tích cực, nợ công tăng có thể dẫn đến sự phục hồi kinh tế yếu ớt hơn. Theo đó, việc áp dụng chính sách kích thích tài khóa kéo dài khiến nợ công gia tăng cũng không phải là giải pháp tốt nhất để thúc đẩy tăng trưởng trong giai đoạn sau khủng hoảng.

- Về nhu cầu đầu tư và tiêu dùng: Nghiên cứu của Michael Biggs và các cộng sự chỉ ra rằng nhu cầu tiêu dùng và đầu tư có quan hệ chặt chẽ với lưu lượng tín dụng, từ đó tạo ra các tác động trực tiếp đến tăng trưởng và quan hệ này thậm chí còn quan trọng hơn trong giai đoạn phục hồi sau khủng hoảng.

Đẩy mạnh phát triển các cấu phần của thị trường vốn để giảm tải bớt áp lực cho vốn tín dụng ngân hàng

Các nghiên cứu quốc tế cho thấy việc nghiên cứu mối quan hệ giữa tín dụng và tăng trưởng cần được đặt trong một bức tranh tổng thể của hệ thống tài chính (thị trường cổ phiếu, trái phiếu, bảo hiểm,…), có như vậy mới đánh giá được chính xác và đầy đủ vai trò của dòng vốn tín dụng ngân hàng.

Hoàn thiện hệ thống cơ sở dữ liệu và các mô hình định lượng đánh giá mối quan hệ giữa tín dụng và tăng trưởng

Những nghiên cứu quốc tế cho thấy bên cạnh phương pháp phân tích định tính dựa trên các số liệu vĩ mô, các nghiên cứu đều phải sử dụng phương pháp phân tích định lượng để lượng hóa quan hệ tín dụng và tăng trưởng. Mỗi nghiên cứu tùy thuộc vào số lượng các biến lựa chọn và mỗi mục đích nghiên cứu có thể sử dụng một mô hình khác nhau. Những nghiên cứu cho trường hợp riêng lẻ một quốc gia với dữ liệu chuỗi nhỏ thường sử dụng các mô hình đơn giản như OLS, VAR, VECM, các kiểm định đồng liên kết Johansen, kiểm định nhân quả Granger, kiểm định ADF,… Tuy nhiên, nếu nghiên cứu cho trường hợp một nhóm nhiều nền kinh tế với hệ thống dữ liệu theo mảng thì sẽ phải vận dụng những mô hình phức tạp hơn như phương pháp hồi quy phân vị mảng, phương pháp ước lượng tổng quát hóa các moment - GMM,…

Để thực hiện các mô hình định lượng này, cơ sở dữ liệu đóng vai trò rất quan trọng để đảm bảo sự chính xác của các phân tích. Các nghiên cứu quốc tế đều dựa trên các nguồn dữ liệu uy tín khai thác từ các tổ chức quốc tế với chuỗi thời gian dài để đảm bảo độ lớn mẫu quan sát, từ đó đảm bảo độ chính xác của các ước lượng.

Tóm lại, tổng quan các nghiên cứu quốc tế về quan hệ tín dụng và tăng trưởng sau khủng hoảng đã được thực hiện một cách công phu, dựa trên các bộ dữ liệu lớn, da dạng về các mẫu quan sát với nhiều phương pháp phân tích định lượng, từ đó đưa ra các kết luận đáng chú ý về sự thay đổi trong mối quan hệ giữa hai biến vĩ mô này trong giai đoạn sau khủng hoảng. Đây là cơ sở để các nhà hoạch định chính sách có thể đưa ra các nhìn nhận, đánh giá lại mối quan hệ tín dụng và tăng trưởng sau khủng hoảng, từ đó có các giải pháp nâng cao hiệu quả chính sách tín dụng trong thúc đẩy tăng trưởng.

CHÚ THÍCH:

1 Theo Abdul Abiad (2011), phục hồi kinh tế phi tín dụng là giai đoạn ghi nhận tình trạng tăng trưởng tín dụng thực ở mức âm liên tục trong 3 năm đầu tiên sau khi suy thoái chạm đáy trong khi kinh tế đã tăng trưởng trở lại.

TÀI LIỆU THAM KHẢO:

1. Előd Takáts and Christian Upper, Credit and growth after financial crises, Bis Working paper No. 416, 7/2013;

2. Michael Biggs, Thomas Mayer and Andreas Pick, Credit and economic recovery, DNB Working Paper No. 218, 7/2009;

3. Sophia Dimelis, Ioannis Giotopoulos and Helen Louri, The credit crunch and firm growth in the euro area: 2005-2011- A quantile panel analysis, Working paper No. 165, Bank of Greece, 11/2013;

4. Dirk Bezemer, Maria Grydaki and Lu Zhang, Credit and Growth: A Functional Differentiation;

5. Abdul Abiad, Giovanni Dell'Ariccia, and Bin Li, Creditless recovery, IMF Working Paper No. WP/11/58, 3/2011;

6. Sergei Antoshin, Marco Arena, Nikolay Gueorguiev, Tonny Lybek, John Ralyea and Etienne B. Yehoue, Credit Growth and Economic Recovery in Europe After the Global Financial Crisis, IMF Working Paper No. WP/17/256, 11/2017;

7. Paul Watchtel, Credit Deepening: Precursor to growth or crisis?, 6/2017;

8. Sajid Anwar & Lan Phi Nguyen, Financial development and economic growth in Vietnam, 9/2009;