Kinh nghiệm quốc tế về thẩm quyền của tổ chức BHTG trong xử lý TCTD yếu kém

Nhìn ra thế giới - Ngày đăng : 13:49, 15/06/2020

Trong Bộ nguyên tắc cơ bản phát triển hệ thống bảo hiểm tiền gửi (BHTG) hiệu quả, cơ chế xử lý đổ vỡ hiệu quả là cơ chế cho phép tổ chức BHTG có khả năng bảo vệ người gửi tiền và góp phần vào ổn định tài chính được đề cập tại Nguyên tắc 14. Theo đó, tổ chức BHTG phải có đủ thẩm quyền và nguồn lực tài chính để tham gia xử lý các tổ chức tín dụng (TCTD) yếu kém có thể dẫn tới đổ vỡ, cần có sự hỗ trợ và phân chia rõ ràng trách nhiệm giữa các thành viên trong mạng an toàn tài chính.

Thẩm quyền tham gia xử lý TCTD yếu kém của một số tổ chức BHTG trên thế giới

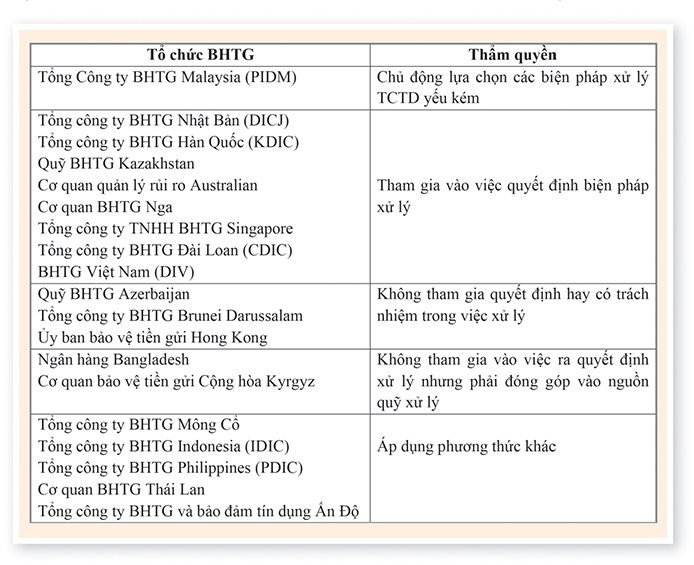

Theo kết quả khảo sát của IADI (2018) về xử lý TCTD yếu kém, các tổ chức BHTG có thẩm quyền cụ thể như sau:

|

|

|

Có thể thấy, phần lớn các tổ chức BHTG ở khu vực châu Á - Thái Bình Dương đều có quyền tham gia quyết định biện pháp xử lý, thậm chí chủ động lựa chọn biện pháp xử lý các TCTD yếu kém. Chỉ có 5/19 tổ chức BHTG được khảo sát là không tham gia quyết định biện pháp xử lý TCTD.

Tổng Công ty BHTG Malaysia (PIDM) được trao quyền thực thi kịp thời các hoạt động xử lý với chi phí tối thiểu cho hệ thống tài chính. Theo Luật BHTG Malaysia (2011), PIDM có thể yêu cầu các tổ chức tham gia BHTG thực hiện bất kỳ hành động nào mà PIDM thấy cần thiết, kể cả việc cơ cấu lại toàn bộ hoặc một phần hoạt động kinh doanh theo kế hoạch của PIDM. PIDM có quyền tiếp nhận quyền kiểm soát toàn bộ tài sản, nợ phải trả, hoạt động kinh doanh và các công việc của tổ chức thành viên và đề nghị Tòa án Tối cao bổ nhiệm người tiếp nhận, người quản lý hoặc người tiếp nhận và quản lý để quản lý toàn bộ hoặc một phần tài sản, nợ phải trả, hoạt động kinh doanh và các công việc của tổ chức thành viên. Tiếp sau phê duyệt của Bộ trưởng chuyên trách về tài chính, PIDM sẽ nộp đơn yêu cầu cho Tòa án Tối cao về việc đóng cửa tổ chức thành viên. Nếu tổ chức tham gia BHTG không tuân thủ yêu cầu của PIDM được coi như phạm tội, bị kết án phạt tiền hoặc thậm chí phạt tù. Trong trường hợp sử dụng ngân hàng bắc cầu để xử lý, PIDM có quyền chỉ định ngân hàng bắc cầu với sự chấp thuận của Bộ trưởng chuyên trách về tài chính. PIDM có thể thực hiện chuyển bất kỳ tài sản hoặc nợ của tổ chức thành viên sang ngân hàng bắc cầu.

Tại Đài Loan (Trung Quốc), theo quy định của Luật BHTG ở đây, khi một tổ chức tài chính bị đóng cửa, Tổng công ty BHTG Đài Loan (CDIC) sẽ được Ủy ban giám sát tài chính (FSC) giao trọng trách duy trì trật tự hệ thống tín dụng và bảo vệ lợi ích của người gửi tiền bằng việc hoàn thành trách nhiệm chi trả bảo hiểm cùng với nhiệm vụ tiếp nhận các tổ chức được bảo hiểm gặp vấn đề, bước đầu tiên trong quá trình xử lý sớm tổ chức bị đổ vỡ sau khi tổ chức đó bị FSC buộc đóng cửa. Khi xảy ra đổ vỡ ngân hàng riêng lẻ, CDIC có đầy đủ thẩm quyền áp dụng các biện pháp xử lý ngân hàng đổ vỡ bao gồm: mua lại và tiếp nhận nợ (P&A), chi trả tiền gửi, ủy quyền chi trả. Trong trường hợp xảy ra khủng hoảng hệ thống, CDIC sẽ được giao trách nhiệm hỗ trợ ngân hàng mở hoặc áp dụng phương thức ngân hàng bắc cầu.

Tại Nhật Bản, thẩm quyền và biện pháp xử lý ngân hàng yếu kém của Tổng công ty BHTG Nhật Bản (DICJ) được phân chia theo quy mô và mức độ ảnh hưởng của ngân hàng đó đối với hệ thống tài chính quốc gia và quốc tế. Đối với tổ chức đổ vỡ không ảnh hưởng lớn tới hệ thống, DICJ được giao chủ động lựa chọn một trong hai hình thức xử lý là chi trả cho người gửi tiền hoặc hỗ trợ tài chính. Đối với tổ chức tài chính mà sự đổ vỡ có khả năng ảnh hưởng lớn đến hệ thống tài chính của Nhật Bản và những địa bàn có hoạt động kinh doanh của tổ chức đó, việc xử lý sẽ do Hội đồng quản lý khủng hoảng tài chính quyết định và DICJ thực hiện. Hội đồng quản lý khủng hoảng tài chính được thành lập theo yêu cầu của Thủ tướng, do Thủ tướng làm Chủ tịch Hội đồng, các thành viên bao gồm: Tổng thư ký Văn phòng nội các, Bộ trưởng Bộ Tài chính, Thống đốc Ngân hàng Trung ương, Chủ tịch DICJ và Chủ tịch Cơ quan dịch vụ tài chính Nhật Bản (JFSA). Những hình thức xử lý gồm: hỗ trợ vốn, hỗ trợ tài chính, quản lý khủng hoảng đặc biệt phù hợp với từng loại hình và đặc điểm của tổ chức tài chính. Đối với tổ chức tài chính mà Thủ tướng xác định việc đổ vỡ có thể gây gián đoạn nghiêm trọng đến thị trường tài chính của Nhật Bản và các hệ thống tài chính khác, việc xử lý sẽ do Hội đồng quản lý khủng hoảng tài chính quyết định và DICJ thực hiện. Các hình thức xử lý bao gồm: cung cấp thanh khoản/hỗ trợ vốn, hỗ trợ tài chính và các biện pháp khác có liên quan.

Ngoài ra, những quốc gia áp dụng phương thức khác trong trả lời khảo sát IADI đều có vai trò trong việc quyết định xử lý như Tổng công ty BHTG Mông Cổ có thể yêu cầu Ngân hàng Trung ương cho phép đại diện của tổ chức BHTG tham gia quá trình tiếp nhận ngân hàng đổ vỡ hay tại Thái Lan, khi một tổ chức tài chính nào được đặt dưới sự kiểm soát, Ngân hàng Trung ương Thái Lan sẽ chỉ định một Ủy ban kiểm soát, theo đó tổ chức BHTG sẽ đề xuất ít nhất một thành viên.

Nâng cao vai trò của Bảo hiểm tiền gửi Việt Nam trong xử lý TCTD yếu kém

Từ kinh nghiệm của các nước có thể thấy, tổ chức BHTG chỉ thật sự phát huy hiệu quả trong việc tái cơ cấu và giữ ổn định hệ thống ngân hàng khi được trao quyền hạn đối với các tổ chức tham gia BHTG và có một cơ chế phối hợp chặt chẽ với các cơ quan giám sát ngân hàng khác. Bên cạnh đó, cơ sở pháp lý cần đồng bộ, đầy đủ, chi tiết về các trường hợp có thể xảy ra, thẩm quyền quyết định và các biện pháp tương ứng để xử lý TCTD yếu kém.

Đồng bộ hóa cơ sở pháp lý

Chức năng, nhiệm vụ của tổ chức BHTG cần được quy định cụ thể, rõ ràng bằng văn bản pháp luật, quy định về mạng an toàn tài chính cũng như cơ chế phối hợp giữa các thành viên trong mạng an toàn tài chính. Tiến hành sửa đổi đồng bộ Luật BHTG và các luật có liên quan, ban hành các văn bản hướng dẫn thực hiện để Bảo hiểm tiền gửi Việt Nam (BHTGVN) có thể tham gia sâu hơn vào quá trình tái cơ cấu TCTD yếu kém. Trong đó, cần xây dựng một khung tổng thể gồm đầy đủ các trường hợp có thể xảy ra và các biện pháp ứng phó cần thiết nhằm bảo đảm duy trì các hoạt động dịch vụ tài chính và thanh toán thiết yếu đối với hệ thống và bảo vệ quyền lợi hợp pháp của người gửi tiền.

Tích cực tham gia vào quá trình hoàn thiện hành lang pháp lý và hướng dẫn thực thi các quy định có liên quan nhằm nâng cao vị thế, vai trò, trách nhiệm của tổ chức BHTG trong quá trình cơ cấu lại hệ thống các TCTD, xử lý TCTD song song với việc bảo vệ ngày càng tốt hơn quyền và lợi ích hợp pháp của người gửi tiền.

Ngoài ra, BHTGVN, chi nhánh BHTGVN các khu vực cần tiếp tục phối hợp chặt chẽ với NHNN, các chi nhánh NHNN thực hiện tốt công tác chia sẻ thông tin, thường xuyên trao đổi nghiệp vụ, tọa đàm về cách xử lý sự cố, bài học kinh nghiệm...; qua đó góp phần ổn định tình hình kinh tế, trật tự an toàn xã hội, nâng cao chất lượng hiệu quả hoạt động của hệ thống TCTD. Đặc biệt là sự hỗ trợ, phối hợp nhằm giảm áp lực cho NHNN chi nhánh trong thanh tra, kiểm tra đối với hệ thống TCTD trên cả nước. Bên cạnh đó, BHTGVN chủ động nghiên cứu, đề xuất sửa đổi, bổ sung các quy định có liên quan để sử dụng nguồn lực nhằm tham gia hỗ trợ, xử lý các TCTD trong quá trình tái cơ cấu.

Nâng cao năng lực hoạt động của tổ chức

BHTGVN cần tiếp tục cải tiến quy trình nghiệp vụ, đổi mới công tác quản trị, điều hành phù hợp với chức năng nhiệm vụ trong từng giai đoạn, từng bước nâng cao chất lượng, hiệu quả các hoạt động nghiệp vụ của BHTGVN. Năng lực của BHTGVN là rất quan trọng, bao gồm cả năng lực về con người, tài chính và công nghệ tin học... BHTGVN cần không ngừng phát triển năng lực của mình để có thể đáp ứng tốt hơn nữa những vai trò, nhiệm vụ của tổ chức trong tương lai.

Đẩy mạnh truyền thông chính sách và nhận diện hình ảnh tổ chức BHTG

Hiện nay, hình ảnh của BHTGVN đã được nhiều người biết đến hơn, công chúng cũng nắm bắt được một số vấn đề cốt lõi của chính sách BHTG. Tuy nhiên, ở những vùng nông thôn, vùng sâu vùng xa, BHTGVN cần quan tâm tiếp tục đẩy mạnh truyền thông, xây dựng và phát triển lòng tin của người gửi tiền. Khi hình ảnh tổ chức BHTG trở nên quen thuộc và gần gũi hơn với người gửi tiền sẽ là một lợi thế cho BHTGVN trong thực hiện sứ mệnh bảo vệ quyền lợi của người gửi tiền và góp phần đảm bảo hoạt động an toàn, lành mạnh của hệ thống các TCTD cũng như tham gia sâu hơn vào công cuộc xử lý các TCTD yếu kém.

Tài liệu tham khảo:

- Bộ nguyên tắc phát triển hệ thống BHTG hiệu quả, IADI, 2014.

- Kết quả khảo sát IADI 2018.

- Đề tài nghiên cứu Vai trò của tổ chức bảo hiểm tiền gửi trong quá trình tái cơ cấu tổ chức tín dụng yếu kém tại Việt Nam, BHTGVN, 2017.

- Luật BHTG Malaysia 2011.