(thitruongtaichinhtiente.vn) - Bài viết khái quát quá trình chuyển đổi, tổng hợp và phân tích hệ thống pháp lý quy định quá trình chuyển đổi tại Việt Nam. Trên cơ sở đó, đưa ra một số khuyến nghị nhằm tạo ra tác động tích cực về quá trình chuyển đổi tại Việt Nam.

Ngày nhận bài: 17/1/2019 - Ngày biên tập: 21/1/2019 - Ngày duyệt đăng: 15/3/2019 (Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 6/2019)

Tóm tắt: Hiện nay tài chính vi mô (TCVM) không chỉ là công cụ giảm nghèo mà còn được nhìn nhận như một phần không thể thiếu của hệ thống tài chính. Vì thế, gần đây các dự án, chương trình TCVM phi lợi nhuận đang dần chuyển đổi thành các tổ chức TCVM để nâng cao vai trò, hiệu quả của mình trong công cuộc xóa đói giảm nghèo. Quá trình chuyển đổi của các tổ chức TCVM tại Việt Nam là một sự phát triển tất yếu theo xu hướng phát triển trên thế giới. Ở Việt Nam quá trình chuyển đổi này được quy định bởi hệ thống pháp lý tương đối đầy đủ, tuy nhiên vẫn tồn tại một số hạn chế. Bài viết khái quát quá trình chuyển đổi, tổng hợp và phân tích hệ thống pháp lý quy định quá trình chuyển đổi tại Việt Nam. Trên cơ sở đó, đưa ra một số khuyến nghị nhằm tạo ra tác động tích cực về quá trình chuyển đổi tại Việt Nam.

Từ khóa: tài chính vi mô, quá trình chuyển đổi, tổ chức tài chính vi mô, TCVM

The transformation of micro finance institutions - Legal framework in Vietnam

Abstract: Currently microfinance is not just poverty reduction tool but it’s also considered as an integral part of the financial system. Thus, projects and a non-profit microfinance programs are gradually transformed into microfinance institutions to increasingly enhance the role and effectiveness in the work of poverty reduction. The transition of microfinance institutions in Vietnam is an indispensable development and inline with to the development trend in the world. In Vietnam, this transition is regulated by a relatively adequate legal system, but there are still some limitations. The article outlines the process of transformation and analyze the legal system regulating the transition process in Vietnam. On that basis, the article provides a number of recommendations to create positive impacts of the transition process in Vietnam

Keywords : microfinance, transformation, microfinance institutions

Hoạt động tài chính vi mô (TCVM) đã tồn tại từ những năm cuối thập niên 80 của thế kỷ trước tại Việt Nam. Cùng với sự phát triển của thị trường tài chính, TCVM ngày càng phát triển và giữ vai trò quan trọng trong việc cung ứng vốn cho khách hàng, những người không thể tiếp cận dịch vụ tài chính chính thức. Để đáp ứng sự mở rộng về cả quy mô, nhu cầu và chất lượng của nhóm khách hàng này, quá trình chuyển đổi từ các dự án, chương trình TCVM phi lợi nhuận dưới sự tài trợ của các tổ chức tài chính phi chính phủ (NGOs) thành các tổ chức TCVM giữ vai trò như một trung gian tài chính với mục tiêu lợi nhuận đã diễn ra một cách tự nhiên và mạnh mẽ tại Việt Nam. Lúc này, hoạt động giám sát quản lý của Chính phủ và NHNN đối với tổ chức TCVM đòi hỏi phải chặt chẽ, đồng bộ và hiệu quả. Vì vậy trong khoảng 10 năm gần đây, nhằm đảm bảo mục tiêu tái cơ cấu toàn diện thị trường tài chính, hàng loạt các văn bản pháp lý được ban hành và chi phối mạnh mẽ hoạt động TCVM. Năm 2011, Thủ tướng Chính phủ đã ban hành Quyết định số 2195 phê duyệt “Đề án xây dựng và phát triển hệ thống TCVM đến năm 2020”, trong đó có nội dung quan trọng là xây dựng môi trường pháp lý đồng bộ cho hoạt động TCVM. Thời gian qua, nội dung này được tập trung triển khai, qua việc nhiều văn bản và dự thảo văn bản ra đời nhằm quản lý các đơn vị cung ứng TCVM. Điều này đã tác động và ảnh hưởng sâu sắc đến hoạt động của các đơn vị cung ứng TCVM, đặc biệt trong quá trình chuyển đổi.

1. TÀI CHÍNH VI MÔ VÀ QUÁ TRÌNH CHUYỂN ĐỔI CỦA CÁC TỔ CHỨC TCVM

1.1. Khái niệm chung về tài chính vi mô

Từ giữa những năm 70 của thế kỷ trước, thuật ngữ TCVM (MFI-Microfinance Institution) mới xuất hiện do sự thành công của mô hình tổ chức TCVM điển hình nhất tính đến nay, Ngân hàng Grameen ở Bangladesh. Chính sự thành công này đã đưa Giáo sư Mohammad Yunus, đồng thời là người sáng lập ngân hàng Grameen đạt giải Nobel Hòa Bình 2006 với chính những đóng góp cho cộng đồng từ hoạt động của ông và Ngân hàng Grameen (Srnec et al., 2008). Bản chất TCVM được ông xác định đó là một hoạt động kinh doanh có lợi nhuận với mục đích hỗ trợ người nghèo, bằng cách cung cấp những khoản vay với các điều khoản ưu đãi kết hợp với hướng dẫn cho họ những kiến thức tài chính căn bản để họ có thể bắt đầu các kế hoạch kinh doanh với khả năng của chính mình (Yunus, 2003).

Từ đó đến nay khái niệm về TCVM được rất nhiều nhà kinh tế và các tổ chức đưa ra. Theo Nhóm tư vấn hỗ trợ những người nghèo nhất (CGAP), thì “TCVM là việc cung cấp các dịch vụ tài chính cơ bản đáp ứng nhu cầu của người nghèo bao gồm: dịch vụ gửi tiết kiệm, tín dụng, lương hưu, chuyển tiền, bảo hiểm...”. Ledgerwood et al. (2006) cho rằng tổ chức TCVM là những tổ chức bên cạnh vai trò như một trung gian tài chính, còn cung cấp dịch vụ trung gian xã hội và dịch vụ TCVM khác. Với quan điểm đó, tổ chức TCVM được xác định là những tổ chức phải cung ứng các hoạt động tài chính và hoạt động xã hội nhằm đảm bảo hai mục tiêu cơ bản là bền vững về tài chính và tiếp cận sâu rộng về cộng đồng. Theo Ngân hàng Phát triển châu Á (ADB), TCVM là việc cung cấp một phạm vi rộng các dịch vụ tài chính như tiền gửi, tài khoản tiết kiệm, thanh toán, bảo hiểm, chuyển tiền cho người nghèo hoặc các hộ gia đình có thu nhập thấp, cho những hoạt động kinh doanh cá thể hoặc doanh nghiệp rất nhỏ. Như vậy tài chính vi mô thường bao gồm cả hai yếu tố: trung gian tài chính và trung gian xã hội đối tượng của hoạt động tài chính vi mô là những hộ gia đình nghèo, hộ gia đình chính sách, hộ gia đình có thu nhập thấp, hộ cận nghèo…

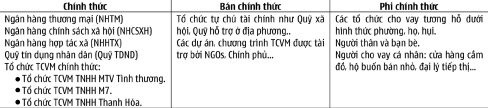

Trong hoạt động thực tiễn ở các quốc gia, tổ chức TCVM được nhìn nhận ở các góc độ khác nhau. Theo Anh et al. (2013), ở các nước trên thế giới, tổ chức TCVM là tất cả các tổ chức cung ứng dịch vụ và thực hiện mục tiêu TCVM được chia thành 3 nhóm: (1) Tổ chức TCVM chính thức là các tổ chức được chính quyền sở tại công nhận là trung gian tài chính như ngân hàng thương mại, ngân hàng nông thôn, quỹ tín dụng…, (2) Tổ chức TCVM bán chính thức được chính quyền sở tại công nhận là các pháp nhân hoạt động như một trung gian tài chính, (3) Tổ chức TCVM phi chính thức là các hội, nhóm hoạt động tự nguyện và chịu trách nhiệm giữa các thành viên, ít chịu sự chi phối về mặt luật pháp của chính quyền sở tại một cách rõ ràng.

Từ những khái niệm trên, có thể hiểu TCVM là một trong những cách thức phát triển kinh tế nhằm cung cấp các dịch vụ tài chính, dịch vụ khác cho các đối tượng có thu nhập thấp trong xã hội để phục vụ nhu cầu chi tiêu và đầu tư. Như vậy TCVM vừa là công cụ ngân hàng vừa là công cụ phát triển xã hội.

1.2. Quá trình chuyển đổi

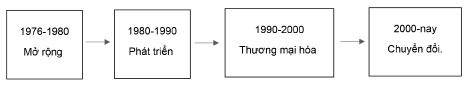

Trên thế giới giai đoạn 1976-1980, các tổ chức TCVM nhanh chóng định hình về mục tiêu và hình thức hoạt động, đối tượng hướng tới lúc này không chỉ là người nghèo mà là tất cả những người không thể tiếp cận dịch vụ tài chính chính thức, đồng thời gia tăng nhanh về mặt số lượng. Từ năm 1980 trở đi, nhiều tổ chức TCVM phát triển mạnh, bền vững không cần sự hỗ trợ từ các tổ chức phi chính phủ. Đặc biệt, thập niên 90 của thế kỷ trước đánh dấu sự hình thành thị trường TCVM như là một bộ phận quan trọng của thị trường tài chính khi các tổ chức TCVM bắt đầu cạnh tranh với các định chế tài chính khác và thu hút nguồn vốn đầu tư với quy mô lớn. Và cũng chính trong giai đoạn này, ngành công nghiệp TCVM chính thức ra đời và đặt nền móng cho một quá trình chuyển đổi mạnh mẽ từ những năm cuối thế kỷ trước cho đến nay (Ledgerwood et al., 2006) và (Srnec et al., 2008). Quá trình hình thành và phát triển của các tổ chức TCVM trên thế giới có thể được cụ thể hóa qua bốn giai đoạn sau:

Hình 1: Các giai đoạn hoạt động của tổ chức TCVM

|

|

Nguồn: (Srnec et al., 2008) |

(Ledgerwood et al., 2006) quá trình chuyển đổi được hiểu như là một sự thay đổi từ một tổ chức tín dụng vi mô thành một tổ chức tài chính trung gian có thêm chức năng nhận tiền gửi tiết kiệm mà những tổ chức này cần tuân thủ các quy định và được giám sát bởi ngân hàng trung ương. Như vậy quá trình chuyển đổi được xây dựng dựa trên hai nội dung chính: (1) hình thức chuyển đổi và (2) cơ chế quản lý giám sát của ngân hàng trung ương hoặc cơ quan có thẩm quyền tương đương.

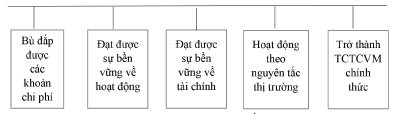

Theo Ngân hàng Thế giới (WB), chuyển đổi các tổ chức TCVM phi chính thức và bán chính thức là sự thay đổi các hoạt động của tổ chức TCVM phụ thuộc vào các nguồn tài trợ, các khoản trợ cấp của Chính phủ, tổ chức quốc tế để trở thành những tổ chức TCVM tự vững, hoạt động theo nguyên tắc thương mại và tham gia vào thị trường tài chính chính thức. Quá trình này được (Charitonenko et al., 2003) diễn tả bằng sơ đồ sau:

Hình 2: Quá trình chuyển đổi từ TCTCVM bán chính thức thành TCTCVM chính thức

|

|

Nguồn: (Charitonenko et al., 2003) |

Fernando (2004) cho rằng bản chất của sự chuyển đổi của các tổ chức TCVM không phải chỉ đơn thuần là sự chuyển đổi về hình thái hoạt động mà phần cốt lõi để phân biệt tổ chức TCVM với các tổ chức tài chính khác là danh mục cho vay vẫn được chuyển giao đầy đủ nhưng được đặt dưới sự quản lý và giám sát của một hệ thống quy định và luật pháp mới.

Theo (Lauer, 2008) hình thức chuyển đổi được hiểu là quá trình chuyển đổi từ một dự án hoặc chương trình TCVM phi lợi nhuận được tài trợ bởi chính phủ hoặc NGOs thành (i) pháp nhân có đăng ký kinh doanh với chức năng huy động – cho vay vì mục tiêu lợi nhuận theo luật pháp của nước sở tại, hoặc (ii) tổ chức tài chính trung gian, có thể là ngân hàng hoặc phi ngân hàng.

Có rất nhiều hình thức chuyển đổi từ một tổ chức TCVM phi chính thức và bán chính thức sang một tổ chức TCVM chính thức, theo (Hishigsuren, 2006) việc chuyển đổi này được thể hiện qua 4 dạng sau:

- Chuyển đổi từ tổ chức TCVM phi chính phủ sang các tổ chức thương mại chính thức như BancoSol ở Bolivia, K-Rep ở Kenya, BRAC ở Bangladesh…Đây là hình thức chuyển đổi phổ biến nhất của các tổ chức TCVM hiện nay.

- Các tổ chức tài chính truyền thống thâm nhập vào thị trường tài chính vi mô bằng cách mở thêm các dịch vụ về tổ chức vi mô trong tổ chức của mình như BRI ở Indonsesia.

- Sự hình thành các tổ chức TCVM chỉ mang tính chất thương mại thuần túy như Bangente ở Venezuela.

- Sự sáp nhập giữa một ngân hàng thương mại và một tổ chức TCVM hay sự sáp nhập của hai hay nhiều tổ chức TCVM như trường hợp của CONFIE tại Nicaragua và Genesis ở Guatemala

Với sự phát triển của thị trường TCVM và quá trình chuyển đổi đã đem lại nhiều lợi thế cho các tổ chức TCVM: cung ứng thêm các sản phẩm và dịch vụ (cụ thể là nhận tiền gửi tiết kiệm) cho các khách hàng của mình để tăng khả năng tiếp cận các nguồn vốn mới (cả về vốn vay và vốn của cổ đông) và để mở rộng phạm vi tiếp cận khách hàng của mình. Thêm vào đó, việc chuyển từ các tổ chức TCVM phi chính thức sang các trung gian tài chính nhận tiền gửi chính thức sẽ giúp cải thiện cơ cấu quản trị và sở hữu của tổ chức; tăng khả năng tiếp cận các nguồn vốn trên thị trường tài chính, có thể cung cấp dịch vụ TCVM khác ngoài cho vay thường bị giới hạn trong hoạt động của các trung gian tài chính, tuân thủ các chuẩn mực về giám sát và quản lý để tăng tính hợp nhập và đa dạng các hình thức sở hữu (Lauer, 2008).

Tuy nhiên, trong thực tế không phải tổ chức TCVM nào cũng muốn hoặc đủ điều kiện chuyển đổi, bởi đây là một quá trình tương đối lâu dài, chuyển đổi căn bản từ hoạt động bán chính thức, thiếu tính chuyên nghiệp sang hoạt động mang tính chuyên nghiệp cao, trở thành một trung gian tài chính, các tổ chức TCVM thường phải đối diện với các bất lợi về chi phí chuyển đổi, nguồn lực và thời gian, mục đích (Felipe, 2011), cụ thể:

Chi phí chuyển đổi như chi phí nghiên cứu và tư vấn cần thiết để được cấp giấy phép, chi phí đầu tư cơ sở vật chất và công nghệ, chi phí tuyển dụng và đào tạo, các chi phí liên quan đến quản trị… là một áp lực lớn đối với các tổ chức TCVM khi chuyển đổi.

Quá trình chuyển đổi là một quá trình dài hơi, do đó yêu cầu tổ chức TCVM phải có nguồn lực mạnh và phân bổ thời gian hợp lý, nếu không sẽ ảnh hưởng đến các hoạt động hiện tại của tổ chức.

Khi chuyển đổi thành một tổ chức vì mục tiêu lợi nhuận, nhiều quan điểm lo ngại tổ chức TCVM sẽ giảm hoặc có thể biến dạng hoặc có thể mất đi nhiệm vụ và mục tiêu cộng đồng xã hội theo đúng bản chất của nó. Do đó đề án chuyển đổi thành công phải thuyết phục được rằng mục tiêu bền vững tài chính ảnh hưởng và được sử dụng như thế nào cho mục tiêu tiếp cận cộng đồng, đây là bài toán khó khăn cho bất kỳ quá trình chuyển đổi nào.

Ngoài ra dưới sự điều chỉnh của các quy định nghiêm ngặt và chặt chẽ hơn, các tổ chức này buộc phải tuân thủ các chuẩn mực tối thiểu về điều hành, quản trị, kiểm soát và minh bạch thông tin. Điều này sẽ tạo sức ép khiến các tổ chức chuyển đổi phải nỗ lực nâng cao tính chuyên nghiệp của mình hơn. Việc nâng cao tính chuyên nghiệp trong hoạt động và tổ chức là vấn đề cấp thiết để tồn tại và phát triển. Thêm vào đó, môi trường cạnh tranh mới với các đối thủ ở một vị thế cao hơn cũng là áp lực cần nhận diện.

Vào năm 1992, Bancosol (Bolivia) là tổ chức đầu tiên chuyển đổi thành công từ một tổ chức phi chính phủ hoạt động trong lĩnh vực TCVM (hoạt động từ năm 1986) sang hình thức là một ngân hàng thương mại. Từ đó, quá trình chuyển đổi của các tổ chức TCVM đã được mở rộng ra toàn thế giới một cách hết sức nhanh chóng chỉ trong hơn hai thập kỷ vừa qua.

Như vậy, về mặt khái niệm, cần khẳng định rằng sự chuyển đổi của các tổ chức TCVM không chỉ đơn thuần là một sự chuyển đổi cơ học hay một phép cộng cơ học mà nó phải trải qua quá trình biến đổi về mặt lượng để có sự thay đổi về mặt chất mà theo đó nội dung, hình thức hoạt động, đối tượng tiếp cận, phương thức tiếp cận... cũng sẽ thay đổi theo.

2. KHUNG PHÁP LÝ QUY ĐỊNH QUÁ TRÌNH CHUYỂN ĐỔI CỦA CÁC TỔ CHỨC TCVM TẠI VIỆT NAM

Hoạt động TCVM bắt đầu ở Việt Nam những năm cuối thập niên 80, tồn tại chủ yếu với hình thức là các chương trình hợp tác đa phương, song phương thông qua sự hỗ trợ không hoàn lại của các tổ chức phi chính phủ quốc tế về chăm sóc sức khỏe, phát triển lối sống cộng đồng văn minh. Sau đó nhiều chương trình, dự án TCVM phát triển mạnh mẽ, tách ra khỏi các NGOs, hoạt động độc lập như một tổ chức trung gian tài chính quy mô nhỏ, hay các quỹ xã hội, quỹ hỗ trợ địa phương ở những năm cuối thế kỷ trước, đánh dấu bước chuyển đổi một cách tự nhiên do nhu cầu của thị trường. Cũng chính sự chuyển đổi này, từ những năm đầu thế kỷ 21, rất nhiều văn bản pháp lý ra đời nhằm điều chỉnh sự chuyển đổi trong thị trường TCVM. Như vậy nếu như thập niên 90 đánh dấu quá trình chuyển đổi như một quá trình tự nhiên của nhu cầu phát triển, thì từ những năm 2000 quá trình chuyển đổi chịu sự chi phối dưới áp lực của các điều luật.

|

|

Nguồn: Tác giả tự tổng hợp |

Hiện nay ở Việt Nam 3 tổ chức TYM, M7-MFI và Thanh Hóa MFI đã trải qua các đợt chuyển đổi. Tuy nhiên việc chuyển đổi của các tổ chức diễn ra có những điểm khác biệt nhau về cả cơ cấu, mô hình lẫn thời gian. Trong đó:

- Quá trình chuyển đổi của TYM có thể chia thành hai giai đoạn: chuyển đổi từ chương trình, dự án sang đơn vị sự nghiệp có thu (1992-2006) và chuyển đổi từ đơn vị sự nghiệp có thu sang tổ chức TCVM được cấp phép (2006-2010).

- Quá trình chuyển đổi của M7-MFI có thể chia thành hai giai đoạn: chuyển đổi từ chương trình, dự án sang Quỹ xã hội (1993-2010) và chuyển đổi từ Quỹ xã hội sang TCTCVM được cấp phép (2010-2012).

- Quá trình chuyển đổi của Thanh Hóa MFI cũng được thực hiện trên 2 giai đoạn chính. Giai đoạn 1 là giai đoạn chuyển đổi từ chương trình- dự án sang Quỹ Xã hội (1998-2008). Giai đoạn 2 là giai đoạn chuyển đổi từ Quỹ xã hội sang TCTCVM được cấp phép (2008-2014)

Khung pháp lý hiện hành chi phối quá trình chuyển đổi:

- Nghị định 28 sửa đổi bổ sung với Nghị định 165/2007/NĐ-CP với phạm vi điều chỉnh là các tổ chức đoàn thể chính trị địa phương, các Quỹ từ thiện, Quỹ Xã hội và các NGOs, với nội dung chính là việc yêu cầu các đối tượng nói trên phải hoạt động TCVM dưới hình thức tổ chức tài chính quy mô nhỏ. Văn bản này đánh dấu bước chuyển đổi chính thức đầu tiên của các tổ chức TCVM tại VN hoạt động như một trung gian tài chính.

- Nghị định 148 (thay thế Nghị định 177/199/NĐ-CP) về tổ chức và hoạt động của các quỹ xã hội, từ thiện nhân đạo. Dưới sự ảnh hưởng của văn bản này, các quỹ xã hội, từ thiện đã chuyển đổi thành tổ chức hoạt động sự nghiệp có thu thuộc Hội Liên hiệp phụ nữ để tăng tính độc lập và hạch toán đầy đủ, đánh dấu sự chuyển đổi từ các tổ chức phi lợi nhuận sang tổ chức có lợi nhuận.

- Thông tư 02/2008/TT-NHNN hướng dẫn thực hiện Nghị định 28 và Nghị định 165, khẳng định vai trò quản lý hoạt động của NHNN đối với các tổ chức này.

- Thông tư 08/2009/TT-NHNN hướng dẫn về mạng lưới hoạt động của TCTC quy mô nhỏ.

- Thông tư 15/2010/TT-NHNN quy định về phân loại nợ, trích lập và sử dụng dự phòng để xử lý rủi ro cho vay trong hoạt động của tổ chức tài chính quy mô nhỏ.

- Luật TCTD 2010, tổ chức TCVM được đề cập như là một TCTD phi ngân hàng. Việc này được xem như nền tảng cho sự chuyển đổi quan trọng: tổ chức TCVM là TCTD được cấp phép bởi NHNN.

Thông tư 06/2013/TT-BTC hướng dẫn chế độ tài chính đối với tổ chức tài chính vi mô do Bộ trưởng Bộ Tài chính ban hành.

Quyết định 33/2015/QĐ-NHNN ban hành với các tỷ lệ đảm bảo an toàn hoạt động của tổ chức TCVM (được cấp phép) bao gồm tỷ lệ an toàn vốn và tỷ lệ khả năng chi trả.

Khung pháp lý quy định hiện nay chỉ tập trung vào nhóm tổ chức TCVM được cấp phép và nhóm TCVM chưa được cấp phép, trong khi đó các văn bản quy định hoạt động TCVM dành cho NHTM, NHCSXH và Quỹ TDND còn mơ hồ và dàn trải.

Bên cạnh đó, mặc dù các tổ chức TCVM khi tiến hành các thủ tục cấp phép thường nhận được các nguồn vốn hỗ trợ theo “đề án chuyển đổi” của các tổ chức quốc tế thông qua sự vận động của Chính phủ, nhưng quan điểm quản lý giám sát quá trình chuyển đổi tại Việt Nam theo tác giả vẫn mang nặng tính hành chính và áp đặt hơn là hỗ trợ và khuyến khích như các nước khác bởi lẽ việc chuyển đổi còn phụ thuộc vào năng lực quản trị và tài chính của các tổ chức. Dưới đề án phát triển TCVM đến năm 2020 của Chính phủ, vào năm 2014 Thủ tướng Chính phủ đã thành lập riêng Ban công tác TCVM nhằm thúc đẩy hiệu quả của đề án. Tuy nhiên, đến nay ngoài việc kết hợp tổ chức hoặc tham gia các hội thảo chuyên đề về đóng góp ý kiến cho các văn bản pháp lý được thực hiện, chưa tìm thấy được các thông tin báo cáo cụ thể về hoạt động của Ban.

3. KẾT LUẬN VÀ KHUYẾN NGHỊ

Quá trình chuyển đổi đã và đang diễn ra trong thị trường TCVM Việt Nam như một tất yếu của nhu cầu phát triển mang đầy đủ những đặc trưng chuyển đổi theo thông lệ quốc tế. Quá trình này đòi hỏi một cơ chế quản lý giám sát phù hợp. Tuy nhiên để cơ chế quản lý này hoạt động có hiệu quả, xin đưa ra một số khuyến nghị như sau:

Một là, khung pháp lý được liệt kê ở trên cho thấy hiện nay có 3 nhóm văn bản riêng rẽ cho 3 nhóm cung ứng TCVM tại Việt Nam: tổ chức tín dụng, tổ chức TCVM được cấp phép, TCVM chưa được cấp phép bao gồm các dự án, chương trình TCVM tự chủ tài chính như Quỹ từ thiện, Quỹ xã hội… và chưa tự chủ tài chính. Nên hợp nhất các văn bản này ra một văn bản chung cho hoạt động TCVM nhằm hạn chế tối đa sự không đồng nhất giữa các quan điểm.

Hai là, khung pháp lý TCVM cần tách bạch thành hai bộ phận:

- Đối với TCTD như NHTM, NHCSXH, Quỹ TDND: quy định hoạt động theo hai hướng, hoặc là hạn chế quyền kinh doanh TCVM của các NHTM hoặc để họ tự do lựa chọn có cung ứng TCVM hay không nhưng cần có sự rà soát nhằm đảm bảo tính hiệu quả tài chính và cả cộng đồng theo tiêu chuẩn của hoạt động TCVM.

- Đối với TCVM được cấp phép (chính thức) và chưa được cấp phép (bán chính thức): hợp nhất các văn bản để quản lý giám sát và công nhận đây là các tổ chức TCVM được cấp phép và không được cấp phép với quan điểm chung là cho các chương trình, dự án TCVM tự do chọn lựa việc có cần thiết cấp phép hoạt động hay không.

Ba là, rà soát lại hiệu quả hoạt động của ban công tác TCVM, trong đó xác định rõ vai trò định hướng, hỗ trợ khuyến khích để thúc đẩy quá trình chuyển đổi.

Tài liệu tham khảo:

- Anh, N. K., Tâm, L. T., Vy, Q. T., & Hạnh, N. H. (2013). Mức độ bền vững của các tổ chức tài chính vi mô Việt Nam: Thực trạng và một số khuyến nghị. Hà Nội.

- Charitonenko, S., & Afwan, I. (2003). Commercialization of Microfinance Indonesia.

- Fernando, N. A. (2004). Micro success story?: transformation of nongovernment organizations into regulated financial institutions: Asian Development Bank.

- Hishigsuren, G. (2006). Transformation of Micro-finance Operations from NGO to Regulated MFI. IDEAS, USA.

- Lauer, K. (2008). NGO MFI Transformations: Ownership Issues.

- Ledgerwood, J., & White, V. (2006). Transforming microfinance institutions: providing full financial services to the poor: The world bank.

- Srnec, K., Divišová, M., & Svobodová, E. (2008). The Transformation Process in Microfinance Institutions. Agricultura Tropica et Subtropica, 41(2), 84-89.

- Yunus, M. (2003). Banker to the poor: The story of the Grameen Bank: Aurum Press Limited.