Nợ xấu và hiệu quả tài chính

Vấn đề - Nhận định - Ngày đăng : 14:35, 28/03/2019

Ngày nhận bài: 6/12/2018 - Ngày biên tập: 10/12/2018 - Ngày duyệt đăng: 26/2/2019 (Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 5/2019)

Tóm tắt: Tín dụng hiện vẫn là hoạt động kinh doanh đem lại lợi nhuận chủ yếu nhưng nghiệp vụ này cũng tiềm ẩn rủi ro rất lớn, vì vậy, việc kiểm soát và xử lý rủi ro tín dụng, cụ thể là nợ xấu luôn là mục tiêu ưu tiên hàng đầu của hệ thống ngân hàng. Tỷ lệ nợ xấu cao nếu không kiểm soát và xử lý kịp thời thì hậu quả gây ra đối với bản thân các ngân hàng (NH) và đối với nền kinh tế rất lớn. Bài viết nêu thực trạng nợ xấu và hiệu quả tài chính của các ngân hàng thương mại Việt Nam (NHTM) giai đoạn 2008 – 2017, từ đó đưa ra một số gợi ý nhằm hạn chế nợ xấu tại các NH.

Từ khóa: nợ xấu, ngân hàng thương mại, hiệu quả tài chính

Bad debt and financial efficiency

Abstract: In banking business, credit is still an activity that brings main profit but is also a potential risky business. Therefore, controlling and dealing with bad debt is always a top priority of banking system. If high bad debt is not controlled and handled timely, its impacts to banks themselves and the economy is great. The article aims to review bad debt situation and financial efficiency of Vietnamese commercial banks, thus providing some suggestions to minimize bad debt of Vietnamese commercial banks.

Key words: bad debt, commercial bank, financial efficiency

1. Nợ xấu và hiệu quả tài chính của các NHTM

Theo Financial Soundness Indicators (2004) của Quỹ Tiền tệ quốc tế (IMF): “Một khoản cho vay được coi là không sinh lời (nợ xấu) khi tiền thanh toán lãi và/hoặc tiền gốc đã quá hạn từ 90 ngày trở lên, hoặc các khoản thanh toán lãi đến 90 ngày hoặc hơn đã được tái cơ cấu hay gia hạn nợ, hoặc các khoản thanh toán dưới 90 ngày nhưng có các nguyên nhân nghi ngờ việc trả nợ sẽ được thực hiện đầy đủ”. Với quan điểm này, nợ xấu được nhận dạng qua hai giác độ: thời gian quá hạn và khả năng trả nợ đáng nghi ngờ. Theo Quyết định số 22/VBNH-NHNN ngày 4/6/2014, nợ xấu là những khoản nợ được phân loại vào nhóm 3 (nợ dưới tiêu chuẩn), nhóm 4 (nợ nghi ngờ) và nhóm 5 (nợ có khả năng mất vốn). Tuy có nhiều khái niệm khác nhau nhưng nhìn chung các khái niệm nợ xấu về cơ bản cũng được xác định dựa trên hai yếu tố: (i) Các khoản dư nợ đã quá hạn từ 91 ngày trở lên; (ii) Khả năng trả nợ của khách hàng được xếp vào loại nghi ngờ về khoản vay sẽ được thanh toán đầy đủ.

Khi nợ xấu tăng, NH phải bỏ thêm nhiều khoản chi phí liên quan đến việc giải quyết các khoản nợ xấu này, bao gồm: chi phí để tăng cường giám sát những khách hàng vay quá hạn và các tài sản thế chấp của họ, chi phí phân tích và dàn xếp (thỏa thuận) với khách hàng về các khoản vay này, chi phí duy trì và xử lý tài sản đảm bảo, chi phí liên quan đến việc bảo vệ danh tiếng và sự an toàn của NH đối với các cơ quan quản lý và thị trường tài chính, chi phí tăng thêm để đảm bảo chất lượng của các khoản cho vay khác… Việc gia tăng các khoản chi phí khiến cho lợi nhuận còn lại cũng trở nên thấp hơn so với dự tính ban đầu. Như vậy, nợ xấu làm tăng chi phí và từ đó làm giảm hiệu quả tài chính của ngân hàng được thể hiện qua hai chỉ số ROA (return on assets) và ROE (return on equity) của ngân hàng.

2. Dữ liệu và phương pháp nghiên cứu

Phương pháp nghiên cứu chủ yếu áp dụng phương pháp phân tích định tính qua tính toán các chỉ số cho vay và tài chính của NH theo thời gian. Nguồn số liệu thu thập từ 35 NHTMVN giai đoạn 2008-2017 bao gồm các NH: ACB, ABBank, Agribank, BacABank, BIDV, BaoVietBank, Eximbank, Kienlongbank, MaritimeBank, MB, NamABank, NCB, HDBank, PGbank, OCB, Sacombank, SHB, Techcombank, VPBank, VietCapitalBank, VietinBank, VIB, Vietcombank, SaiGonBank, SeABank, SCB, VietABank, PVcombank, LienVietPostBank, TPBank và một số NH có dữ liệu không trải dài hết giai đoạn 2008-2017 như: DongABank (2008-2014), MDbank (2008-2014), MHB (2008-2014), SouthernBank (2008-2013), Oceanbank (2008-2013).

3. Phân tích thực trạng nợ xấu và hiệu quả tài chính của các NHTM Việt nam

3.1. Hoạt động tín dụng của các NHTM Việt Nam

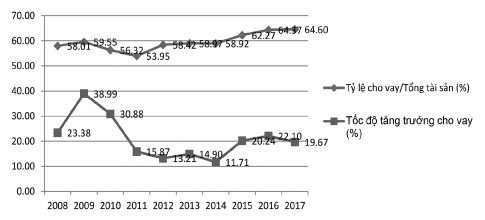

Hoạt động tín dụng vẫn chiếm trên 50% tổng tài sản của NHTM, chính vì vậy thu nhập tín dụng vẫn chiếm tỷ trọng lớn nhất trong tổng thu nhập của các NHTM. Tốc độ tăng trưởng tín dụng trung bình giai đoạn 2008-2017 đạt 21,1%. Hoạt động tín dụng tăng trưởng mạnh từ 23,38% năm 2008 lên 38,99% năm 2009, năm 2010 còn 30,88%. Sự bùng nổ tín dụng giai đoạn 2008-2010 là do kết quả của chính sách tiền tệ vô cùng nới lỏng. Năm 2008, lạm phát gia tăng và cung tiền M2 cũng tăng. Điều này dẫn đến sự tăng trưởng quá lớn trong danh mục cho vay.

|

|

Hình 1: Tỷ lệ dư nợ và tăng trưởng tín dụng của 35 NHTMVN khảo sát |

Ngoài ra, việc gia tăng số lượng NH và mạng lưới hoạt động cũng dẫn đến cạnh tranh mạnh mẽ trên thị trường tín dụng. Các NH nhỏ chỉ dựa trên mảng huy động và cho vay để kiếm lợi nhuận dẫn đến xu hướng giảm chuẩn cấp tín dụng để nhanh chóng gia tăng dư nợ, đặc biệt trong lúc thị trường bất động sản đang nóng lên, xu hướng giảm tiêu chuẩn cấp tín dụng càng lớn. Từ năm 2011 đến nay, tăng trưởng tín dụng giảm chủ yếu do chính sách tiền tệ thắt chặt để chống lạm phát, thanh khoản của một số NHTM gặp khó khăn và một số NH chưa chấp hành nghiêm các quy định lãi suất huy động tối đa của Ngân hàng Nhà nước (NHNN) nên được giao chỉ tiêu tăng trưởng tín dụng thấp. Tốc độ tăng trưởng tín dụng của các NHTM giai đoạn 2012-2014 có chiều hướng sụt giảm so với giai đoạn trước 2012 và tăng trở lại trong giai đoạn 2015-2017.

3.2. Hiệu quả tài chính của các NHTM Việt Nam

Giai đoạn 2011 trở về trước, lợi nhuận sau thuế (LNST) của các NHTMVN tăng qua các năm chủ yếu là do doanh thu từ hoạt động tín dụng vẫn ở mức cao. Năm 2012, LNST của các NH có sự sụt giảm mạnh so với năm 2011 (giảm 20%). Nguyên nhân chính của sự sụt giảm này là do tín dụng tăng trưởng thấp, mặt bằng lãi suất cho vay giảm, xu hướng mở rộng hệ thống đã làm tăng chi phí hoạt động, nợ xấu tăng cao khiến chi phí dự phòng rủi ro tín dụng tăng mạnh so với các năm trước. Sang năm 2013 và 2014, tỷ lệ nợ xấu vẫn còn cao, chi phí lớn trong khi thu nhập từ lãi cho vay lại giảm khiến cho lợi nhuận sau thuế của các NH không được cải thiện nhiều (lợi nhuận năm 2013 giảm 9% so với năm 2012, lợi nhuận năm 2014 tăng 8% so với 2013). Trong năm 2017, lợi nhuận của các NH tăng 43% so với năm 2016, đạt mức 58.277 tỷ đồng.

Bảng 1: Hiệu quả tài chính của các NHTMVN

|

|

Đơn vị: tỷ đồng |

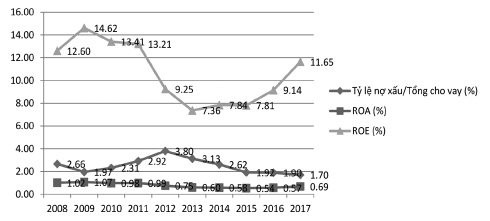

Chỉ số quan trọng nhất phản ánh hiệu quả tài chính của các NH là chỉ số ROA, ROE. Chỉ số ROA giảm dần trong giai đoạn 2008-2015 và có xu hướng tăng từ 2016-2017. Chỉ số ROE giảm mạnh nhất vào năm 2013 và bắt đầu phục hồi từ sau năm 2014. Giai đoạn 2011-2013 là giai đoạn hệ thống NHTMVN đối mặt với tình trạng chất lượng của các khoản tín dụng đi xuống, hậu quả của tăng trưởng nóng tín dụng trong những năm trước đó. Nợ xấu và nợ quá hạn tăng lên làm cho chi phí dự phòng rủi ro tín dụng tăng, dẫn đến khả năng sinh lời của NH sụt giảm.

3.3. Nợ xấu làm suy giảm hiệu quả tài chính của các NHTM

Năm 2008, tỷ lệ nợ xấu của các NHTM là 2,66%, chủ yếu là trong lĩnh vực bất động sản. Tín dụng bất động sản tăng cao và khi thị trường bất động sản xuống giá, người vay không trả được nợ làm phát sinh nợ xấu. Tỷ lệ nợ xấu có chiều hướng tăng dần từ năm 2009 và ở mức 3,8% năm 2012 (theo tác giả tự tổng hợp và tính toán). Đây là mức cao nhất trong giai đoạn nghiên cứu, mặc dù các NH đã giảm lãi suất cho vay, tình hình lạm phát đã được cải thiện nhưng các doanh nghiệp vẫn gặp khó khăn, không có nguồn thu trả nợ NH. Năm 2013, bên cạnh sự ra đời của Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC), các NHTM cũng đẩy mạnh tự giải quyết nợ xấu bằng nguồn dự phòng, tái cơ cấu nợ theo Quyết định 780/QĐ-NHNN ngày 23/4/2012 giúp tỷ lệ nợ xấu giảm dần xuống còn 3,13% và đến cuối năm 2017 là 1,7%. Nợ xấu tập trung cao vào bất động sản và chứng khoán là hai lĩnh vực nhạy cảm với sự biến động của kinh tế vĩ mô. Trong giai đoạn nghiên cứu, bất động sản có tính thanh khoản kém và sự sụt giảm của thị trường chứng khoán ảnh hưởng đến khả năng trả nợ của các khoản vốn đầu tư cho hai lĩnh vực này.

|

|

Hình 2: Nợ xấu và hiệu quả tài chính của 35 NHTMVN khảo sát |

Nợ xấu gia tăng làm sụt giảm hiệu quả tài chính của các NHTM. Điều này được thể hiện thông qua sự tăng lên của tỷ lệ nợ xấu và sự suy giảm của hai chỉ số ROA và ROE. Cụ thể năm 2008, tỷ lệ nợ xấu từ mức 2,66% đã tăng lên 3,8% vào năm 2012. Nợ xấu của hệ thống NHTM tập trung vào các ngành như bất động sản, chứng khoán và thành phần doanh nghiệp nhà nước chiếm tỷ trọng cao trong cơ cấu nợ. Theo đó, ROA đã giảm từ 1,02% từ năm 2008 xuống 0,75% vào năm 2012. Tương tự như vậy, ROE cũng giảm từ 12,6% vào năm 2008 xuống còn 9,25% vào năm 2012. Từ năm 2013, nợ xấu có xu hướng suy giảm và hiệu quả tài chính của NH cũng được cải thiện. Đến năm 2017, tuy nợ xấu đã giảm xuống dưới mức 3% nhưng tình hình ROA và ROE chưa được cải thiện tốt là do chênh lệch lãi suất đầu vào đầu ra giảm mạnh, chi phí dự phòng rủi ro tập trung vào nợ xấu trong hoạt động cho vay tăng mạnh, các chi phí quản lý và chi phí hoạt động lớn, các chi phí khác phát sinh như chi phí nguồn nhân lực, mở rộng mạng lưới chi nhánh NH.

4. Kết luận và kiến nghị

Nợ xấu gây tổn thất về tài sản cho NH, nếu nợ xấu ở mức cao không sớm được hạn chế sẽ dẫn tới hàng loạt các ảnh hưởng xấu. Một NH thua lỗ liên tục, thường xuyên không đủ khả năng thanh khoản có thể dẫn đến cuộc khủng hoảng rút tiền hàng loạt của NH và phá sản là khó tránh khỏi. Như vậy, khi nợ xấu xảy ra sẽ dẫn đến các rủi ro khác từ đó ảnh hưởng rất lớn đến sự ổn định của các NHTM cũng như hiệu quả tài chính. Với kết quả phân tích trên, một số đề xuất nêu ra nhằm nâng cao hiệu quả tài chính và hạn chế nợ xấu của hệ thống NHTMVN hiện nay, cụ thể là:

- Thực hiện tốt quy trình quản lý tín dụng: Bản thân hoạt động tín dụng luôn chứa đựng nguy cơ rủi ro tiềm ẩn, chính vì vậy, các NH khi xem xét cho vay đều phải thực hiện nghiêm ngặt quy trình quản lý tín dụng: từ khâu thẩm định, giải ngân cho vay đến các khâu kiểm tra trước và sau khi cho vay… Việc thực hiện và quản lý nghiêm ngặt quy trình quản lý tín dụng sẽ giúp cho NH tránh được rủi ro các khoản nợ xấu phát sinh, phát hiện và chấn chỉnh kịp thời các sai phạm và thiếu sót trong hoạt động kinh doanh.

- Sử dụng các công cụ bảo hiểm và bảo đảm tiền vay: NH cần yêu cầu khách hàng vay phải mua bảo hiểm như: bảo hiểm tín dụng cá nhân, bảo hiểm tín dụng xuất khẩu, bảo hiểm công trình, bảo hiểm hàng hóa … Rủi ro tín dụng xuất phát từ nhiều nguyên nhân rất đa dạng mà đôi khi những rủi ro đó ngân hàng không thể lường trước được. Vì vậy, sử dụng các công cụ bảo hiểm và áp dụng biện pháp bảo đảm tiền vay để hạn chế tổn thất khi rủi ro xảy ra là cực kỳ quan trọng.

- Nâng cao sức mạnh tài chính: Để tiếp cận dần đáp ứng yêu cầu của Basel II, các NHTM cần phải thực hiện sớm việc tăng sức mạnh tài chính của NH mình để đảm bảo tỷ lệ an toàn vốn, trước mắt nhằm tăng khả năng thanh khoản, chất lượng tài sản và đảm bảo cho các NH phát triển ổn định và dần dần tăng thị phần góp phần cải thiện được hiệu quả tài chính, tăng khả năng cạnh tranh và gia tăng lợi nhuận kinh doanh.

- Nghiên cứu và triển khai các công cụ bảo hiểm tín dụng: Các công cụ bảo hiểm rủi ro tín dụng như: hợp đồng hoán đổi rủi ro tín dụng (Credit Default Swap - CDS), hợp đồng quyền chọn tín dụng (Credit Default Option), hợp đồng trao đổi tổng số thu nhập (Total Return Swap), trái phiếu liên kết rủi ro tín dụng (Credit Linked Note) trong đó CDS được sử dụng phổ biến nhất. Đây là các công cụ của một thị trường tài chính phát triển cao nhằm giúp các NH phòng ngừa và bảo hiểm rủi ro tín dụng, san sẻ rủi ro và tạo tính linh hoạt trong quản lý danh mục các khoản cho vay của mỗi NH.

- Phát triển thị trường mua bán nợ: Đây là một trong những giải pháp quan trọng có thể giúp các NH xử lý các khoản nợ xấu một cách triệt để. Các giải pháp phát triển thị trường mua bán nợ liên quan đến việc phát triển thị trường chứng khoán và hỗ trợ hoạt động của các công ty mua bán nợ. Chứng khoán hóa các khoản nợ là điều kiện để phát triển thị trường mua bán nợ tập trung và tạo ra thanh khoản cao cho thị trường, thu hút các nhà đầu tư có tiềm lực tài chính mạnh tham gia thị trường, giúp các NH giảm được rủi ro thông qua việc tái cấu trúc các khoản nợ của mìnhu

Tài liệu tham khảo:

1. Báo cáo thường niên giai đoạn 2008-2017 của các NHTMVN nghiên cứu.

2. Phạm Hữu Hồng Thái, 2014. Tác động của nợ xấu đến khả năng sinh lợi của ngân hàng. Tạp chí Khoa học và Đào tạo Ngân hàng, số 142, trang 34-38.

3. Trần Hoàng Ngân và cộng sự, 2014. Thực trạng nợ xấu của ngân hàng thương mại Việt Nam và giải pháp phòng ngừa. Báo cáo khoa học: Triển vọng kinh tế Việt Nam 2014, thể chế và minh bạch, trang 145-172. Đại học Kinh tế TP Hồ Chí Minh.