Cho vay ngang hàng: Cơ chế vận hành và mô hình kinh doanh

Nghiên cứu - Trao đổi - Ngày đăng : 08:00, 27/04/2019

Ngày nhận bài: 15/2/2019 - Ngày biên tập: 19/2/2019 - Ngày duyệt đăng: 2/4/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 8/2019

Tóm tắt: Cho vay ngang hàng (Peer to peer - P2P lending) đã phát triển nhanh tại nhiều quốc gia, góp phần mở rộng quy mô cung ứng dịch vụ tài chính. Tại Việt Nam, những năm gần đây có sự tham gia của các công ty công nghệ tài chính (Financial Technology - Fintech) vào cung ứng dịch vụ tài chính, tạo ra nhiều mô hình kinh doanh và sản phẩm, dịch vụ mới trong đó bao gồm hoạt động cho vay ngang hàng. Qua phân tích, tổng hợp cùng với hướng tiếp cận lý luận và thực tiễn về cơ chế vận hành và mô hình kinh doanh của hoạt động cho vay ngang hàng, nghiên cứu cho thấy việc hình thành và phát triển cho vay ngang hàng bằng các giải pháp cụ thể, có ý nghĩa quan trọng trong tiến trình phát triển thị trường cho vay ngang hàng tại Việt Nam.

Từ khóa: Cho vay ngang hàng, Peer to peer, P2P lending

Peer to peer lending: Operating mechanism and business model

Abstract: Peer to peer (P2P) lending has been developing fast in many countries so far, contributing to the expansion of the supply of financial services. In Vietnam, in the recent years we have seen the participation of new players, i.e. financial technology (Fintech) companies as financial services suppliers, making various types of business models as well as new products, services, including P2P lending. Through analysis, synthesis, methodology and reality of operating mechanism and business model, this research shows that the establishment and development of P2P lending through specific solutions play important part in the development process of P2P lending market in Vietnam.

Key words: peer to peer lending, P2P lending

Đặt vấn đề

Sự phát triển nhanh chóng của mô hình P2P Lending trên thế giới trong những năm qua đã tạo ra một kênh cung ứng vốn mới trên thị trường và góp phần thúc đẩy tài chính toàn diện phát triển. Tại Việt Nam, một số công ty Fintech đã bắt đầu triển khai mô hình cho vay trực tuyến thông qua việc sử dụng kết nối dựa trên ứng dụng Internet như một số hoạt động P2P Lending. Tuy vậy, mô hình này tiềm ẩn nhiều rủi ro cho các bên tham gia, có thể gây ra mất ổn định kinh tế và xã hội nhất là khi chưa có khung pháp lý đầy đủ về hoạt động P2P Lending. Bài viết nghiên cứu lý luận, thực tiễn về cơ chế vận hành và mô hình kinh doanh của hoạt động P2P Lending tại Việt Nam nhằm đề xuất các giải pháp tạo điều kiện thuận lợi và cơ hội tốt cho hoạt động P2P Lending tại Việt Nam phát triển trong thời gian tới, vừa khuyến khích các công ty Fintech tiếp tục áp dụng đổi mới, sáng tạo của thành tựu công nghệ và đảm bảo quyền lợi hợp pháp của các bên tham gia, vừa góp phần đảm bảo an toàn trong hoạt động P2P Lending.

1. Cơ sở lý luận về cơ chế vận hành và mô hình kinh doanh của P2P Lending

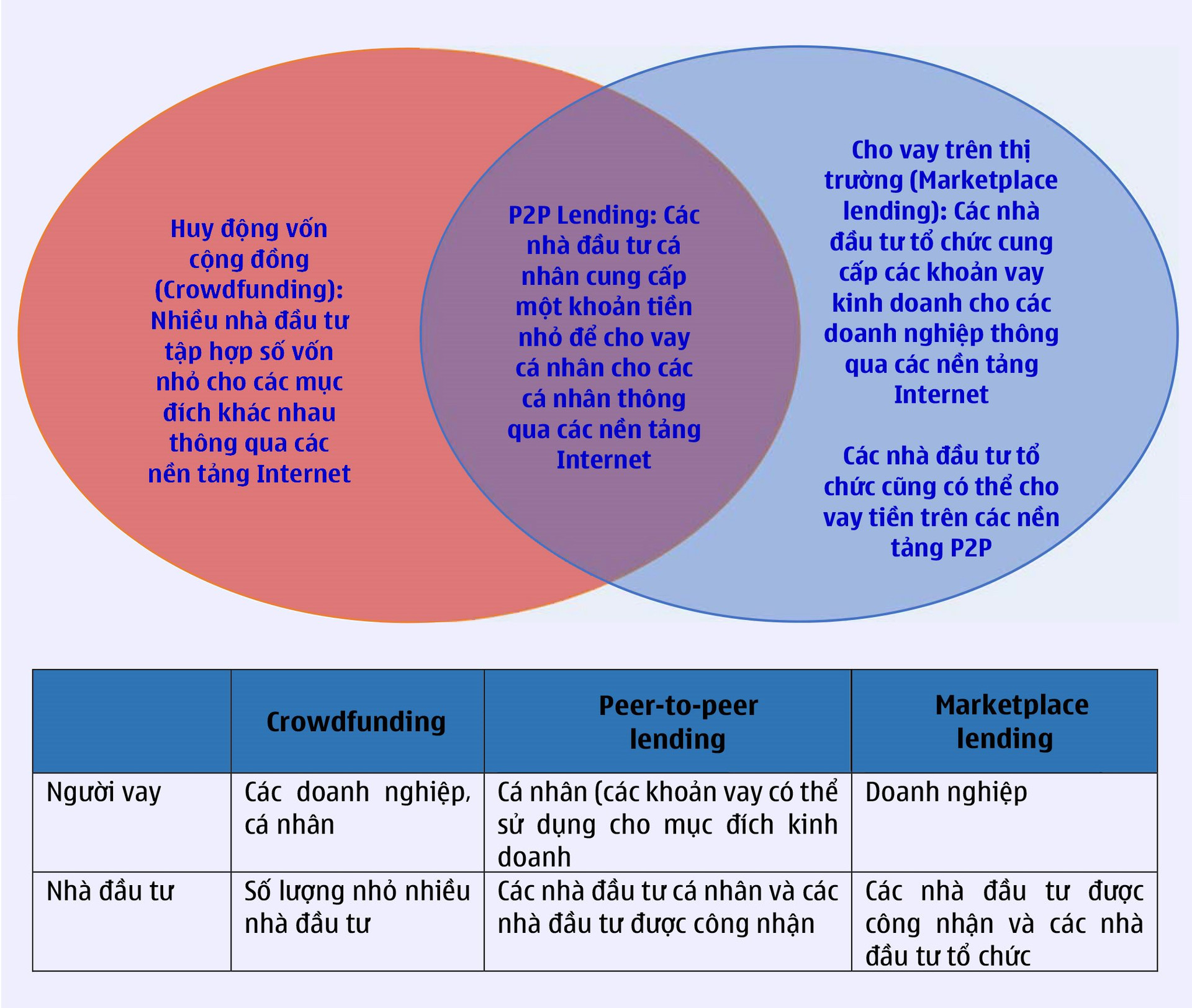

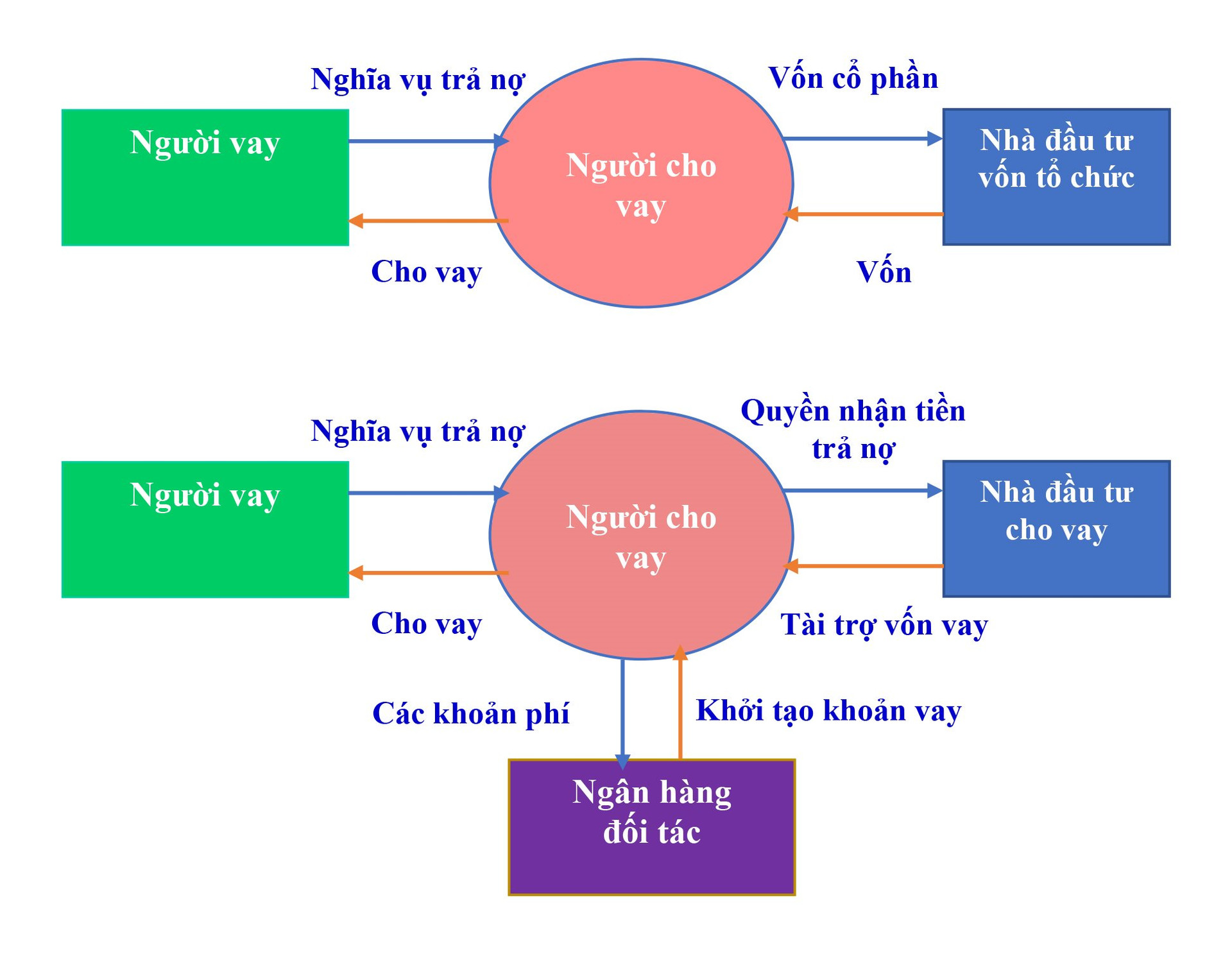

Đến nay, có nhiều khái niệm về P2P Lending. Theo Miriam Segal (2015), P2P Lending là một lựa chọn để tăng vốn được thực hiện bởi Internet, là sự kết hợp giữa gây quỹ cộng đồng (tập hợp số lượng nhỏ từ nhiều nhà đầu tư) và cho vay trên thị trường. Một khái niệm khác, P2P Lending là việc kết hợp giữa người vay và nhà đầu tư thông qua một nền tảng trực tuyến và nhà điều hành P2P, với tư cách là đại lý cho các nhà đầu tư và thu hồi nợ của người vay (Kevin Davis và Jacob Murphy, 2016). Gần đây, P2P Lending được gọi là cho vay trên thị trường (Marketplace lending) hoặc cho vay nền tảng trực tuyến là một ngành cho vay phi ngân hàng sử dụng công nghệ tài chính sáng tạo để cho vay đối với người tiêu dùng và doanh nghiệp nhỏ.

|

|

Hình 1: P2P lending kết hợp các khía cạnh của cho vay cộng đồng và cho vay trên thị trường |

Như vậy, P2P Lending là việc sử dụng công nghệ tài chính để kết nối những người đang tìm kiếm nguồn vốn với những người có tiền đầu tư mà không sử dụng dịch vụ của một tổ chức tài chính chính thức làm trung gian.

P2P Lending được vận hành theo một cơ chế với các cấu phần bao gồm nhà đầu tư hoặc người cho vay, nền tảng P2P Lending và người vay.

|

|

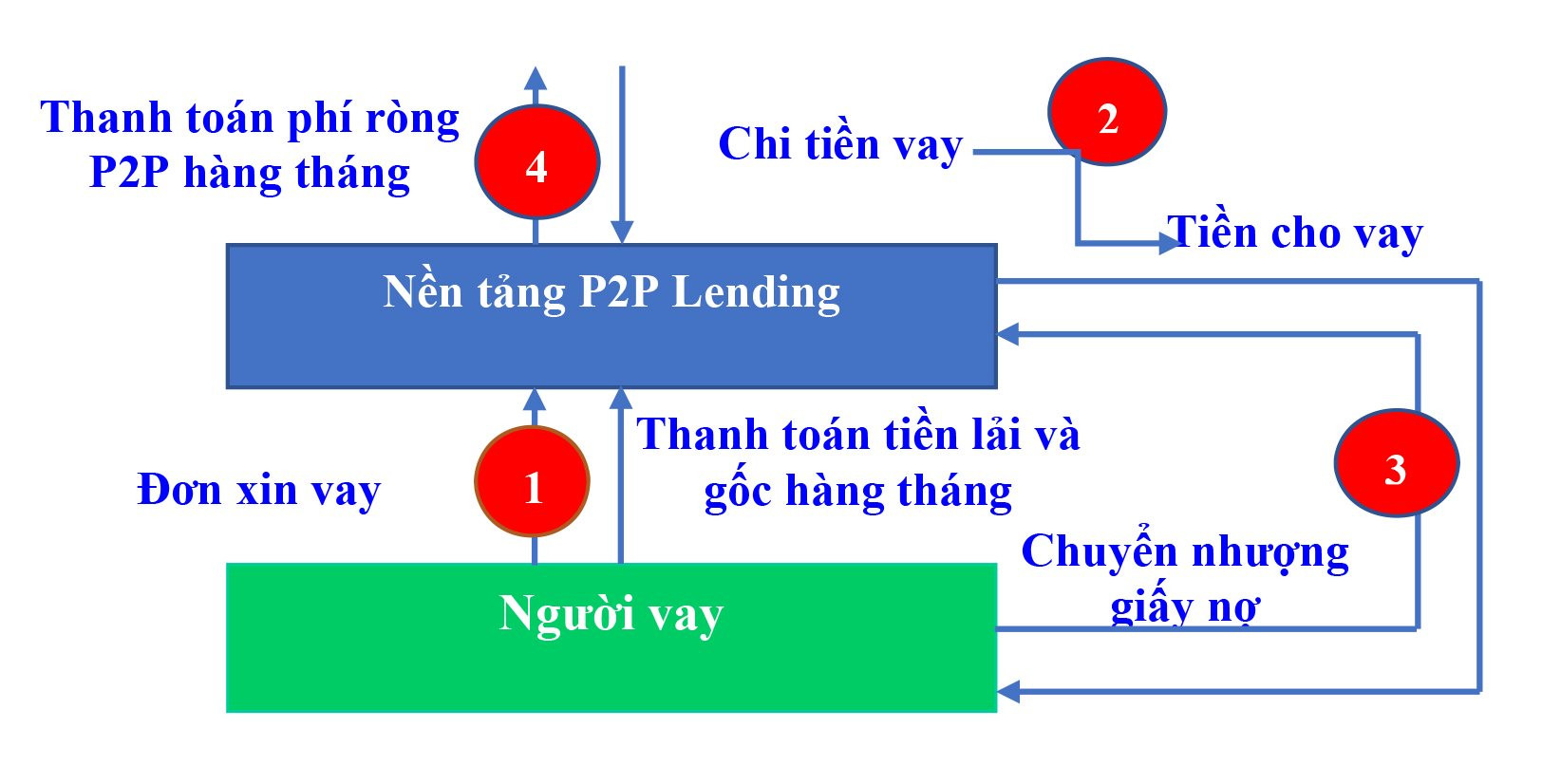

Hình 2: Cơ chế hoạt động của P2P Lending |

(1) Sau khi người vay nộp đơn cho khoản vay, thông tin đăng nhập được xác định bởi nền tảng P2P thông qua mô hình chấm điểm được thiết lập. Nếu người vay đáp ứng các tiêu chí tối thiểu, yêu cầu cho vay được liệt kê trên trang web để kêu gọi người cho vay hoặc nhà đầu tư tài trợ.

(2) Khi người cho vay hoặc nhà đầu tư cam kết cho người vay, tiền được chuyển cho công ty P2P Lending sau khi trừ phí khởi tạo P2P Lending và tiền vay được chuyển cho người vay thông qua nền tảng điện tử.

(3) Khi nhận được tiền cho vay, người vay gửi một giấy xác nhận không truy đòi được giao cho công ty P2P Lending.

(4) Công ty P2P Lending sử dụng các ghi chú kỳ hạn này để phân phối các khoản thanh toán lãi và gốc cho người cho vay sau khi trừ các khoản phí.

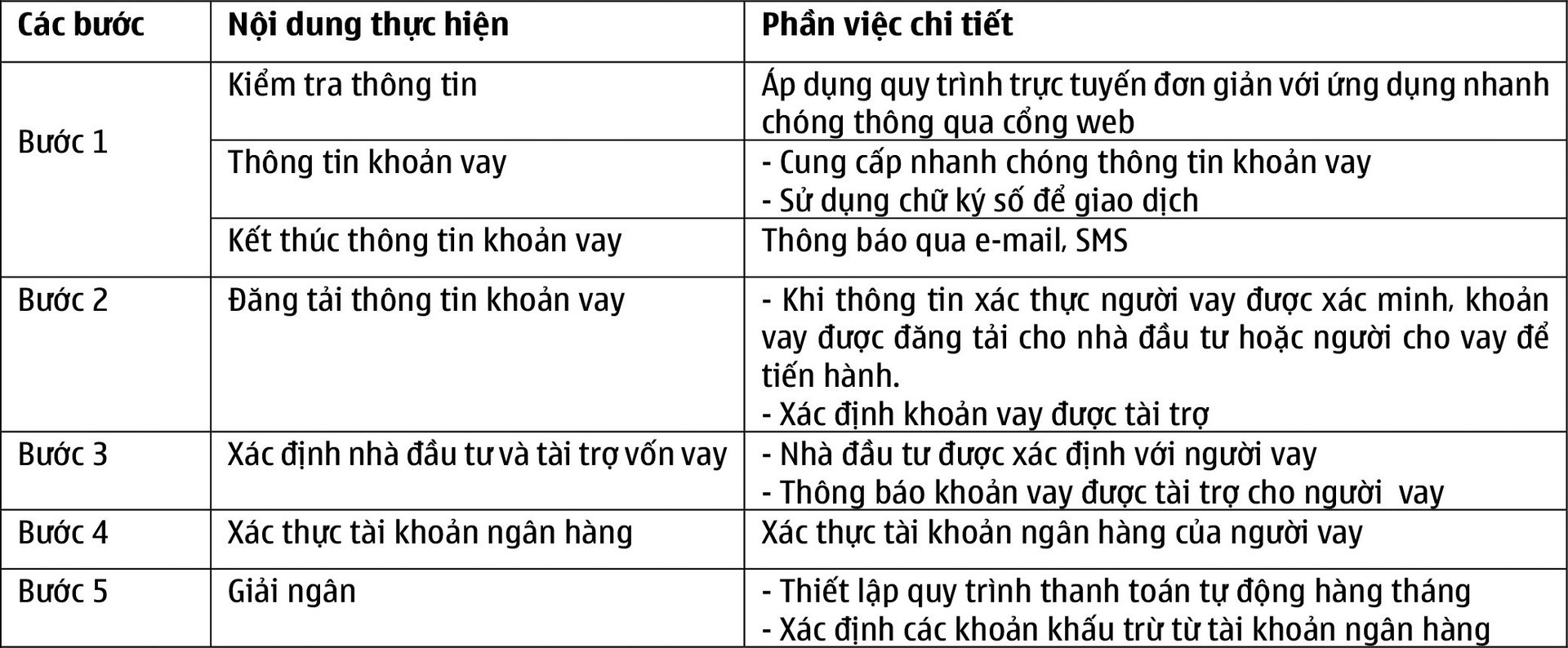

Cơ chế vận hành P2P Lending được thực hiện chi tiết qua 5 bước (Bảng 1):

|

|

Bảng 1: Các bước thực hiện P2P Lending |

Trong mô hình kinh doanh P2P Lending, người cho vay thường thực hiện các khoản vay tương đối nhỏ, ngắn hạn không được đảm bảo bằng tài sản thế chấp và hầu hết tập trung vào một loại cho vay nhất định với lãi suất khác nhau tùy thuộc vào mức độ tín nhiệm được đánh giá người vay và các khoản vay không có bảo đảm thường có lãi suất tương đối cao. Người cho vay trên thị trường chỉ dựa vào các quy trình trực tuyến, tự động. Một quy trình nộp đơn điển hình sẽ yêu cầu người vay điền vào các biểu mẫu trực tuyến cung cấp thông tin về bản thân và quy mô, thời hạn và mục đích của khoản vay mà họ đang tìm kiếm. Người cho vay truy cập thông tin khác của người vay và các thông tin về điểm tín dụng. Một thuật toán sử dụng thông tin này được công khai khác để đánh giá mức độ tín nhiệm của những người vay và nếu người vay chấp nhận, họ có thể có tiền trong vòng một vài ngày. Quy trình này ngắn hơn và thuận tiện hơn quy trình cho vay qua các tổ chức tài chính trung gian theo như cách xin vay truyền thống (David W. Perkins, 2018).

Mô hình kinh doanh P2P Lending bao gồm cho vay trực tiếp (Direct Lending) và cho vay gián tiếp (Indirect Lending). Trong đó:

|

|

Hình 3: Mô hình P2P Lending trực tiếp |

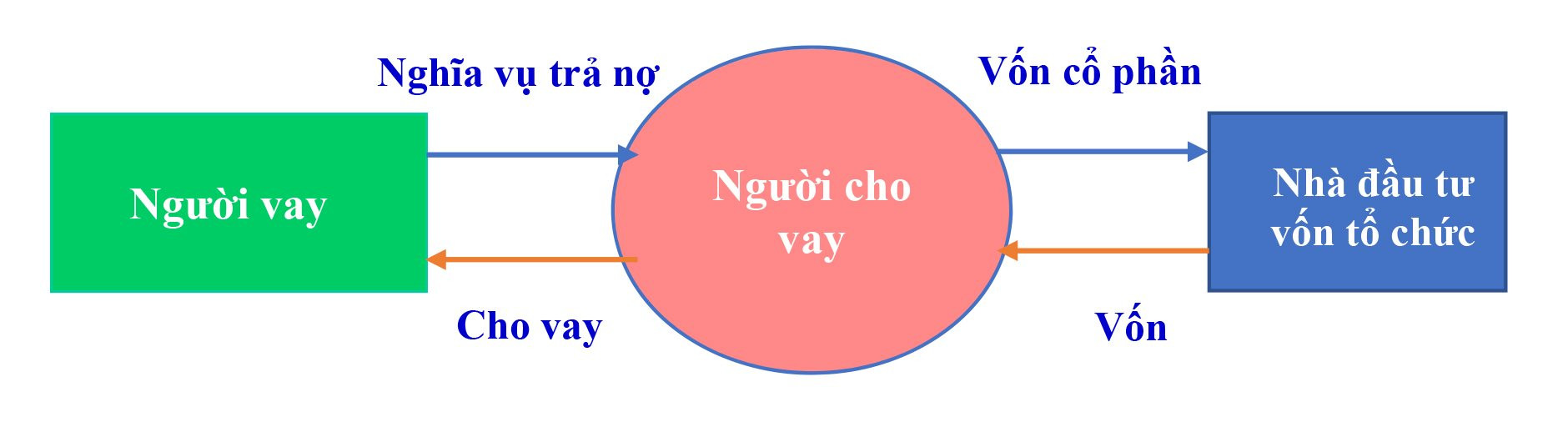

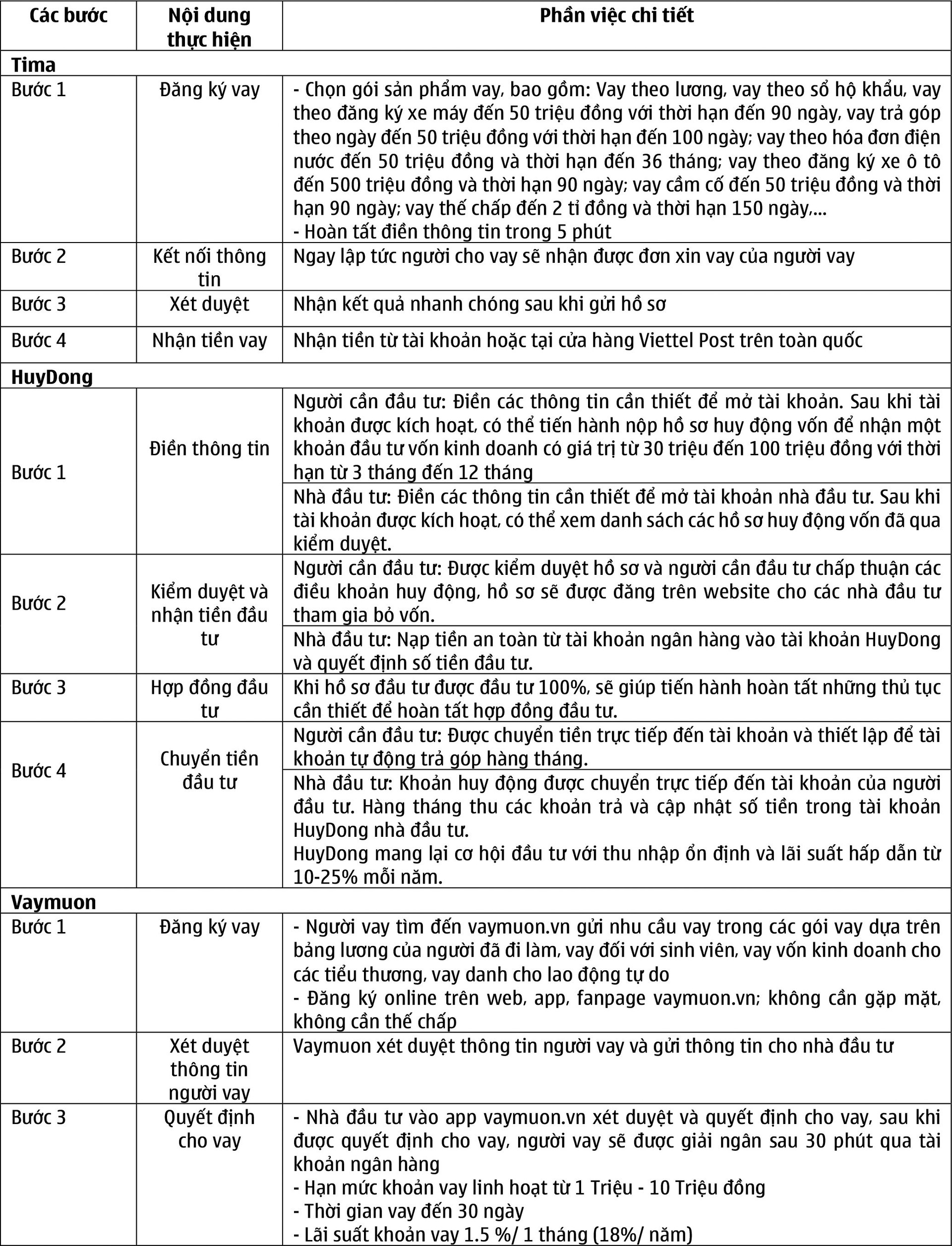

P2P Lending gián tiếp (Hình 4): Người cho vay gián tiếp tiến hành gắn kết các khoản vay với các nhà đầu tư muốn cung cấp vốn. Các nhà đầu tư cho vay là cá nhân, tổ chức tài chính hoặc quỹ đầu tư chọn các khoản vay với lãi suất và hồ sơ rủi ro mà họ muốn sở hữu để kiếm thu nhập từ lãi cho vay. Khi các nhà đầu tư cam kết tài trợ khoản vay, người cho vay trên thị trường sử dụng ngân hàng đối tác để khởi tạo ra khoản vay. Người cho vay trên thị trường mua khoản vay từ ngân hàng và sau đó bán khoản vay cho nhà đầu tư. Nói chung, những người cho vay trên thị trường kiếm được thu nhập và phí phục vụ cho khoản vay và không phải đối mặt với tổn thất trong trường hợp vỡ nợ (David W. Perkins, 2018).

|

|

Hình 4: Mô hình P2P Lending gián tiếp |

Theo Derayah financial (2017), trong mô hình kinh doanh này của P2P Lending, người cho vay không chịu bất kỳ rủi ro tín dụng nào và chỉ đóng vai trò là người hỗ trợ giữa người vay và nhà đầu tư. Nền tảng P2P Lending kiếm thu nhập chủ yếu từ phí ban đầu được tính cho người vay, các khoản thanh toán lãi và gốc định kỳ được tính cho các nhà đầu tư. Nhà đầu tư hoặc người cho vay tạo thu nhập từ các khoản cho trừ phí nền tảng P2P Lending và các khoản vay thường không được đảm bảo.

Sức mạnh chính của nền tảng P2P Lending là quy trình cho vay đơn giản thông qua giao diện trực tuyến. Nhiều tính năng của nền tảng P2P Lending mang lại lợi ích cho người vay và nhà đầu tư trong việc kiểm tra nhanh lãi suất trực tuyến bằng cách cung cấp một số thông tin cơ bản về thu nhập, điểm tín dụng... trên trang web P2P Lending, cập nhật quá trình phê duyệt và cấp vốn và sau khi phê duyệt khoản vay được nhanh chóng tài trợ cho người vay (Derayah financial, 2017). Tuy vậy mô hình P2P Lending ẩn chứa nhiều rủi ro:

Thứ nhất, để phát triển, P2P Lending mở rộng cho vay đối với những người vay có rủi ro cao hơn, đặc biệt nếu cho vay P2P Lending cung cấp các khoản vay cho những người vay đã bị từ chối tín dụng ngân hàng, đây vẫn là vấn đề chính dẫn dến rủi ro cho hoạt động này (Alistair Milne và Paul Parboteeah, 2016).

Thứ hai, P2P Lending phải đối mặt với các rủi ro thất bại nền tảng P2P Lending, do nhu cầu phát triển hệ thống cho khách hàng mới, nhưng khả năng tồn tại của nền tảng phụ thuộc vào việc đạt được quy mô đủ để trang trải chi phí hoạt động cố định. Một số nền tảng P2P Lending không đạt được đủ quy mô và việc cho vay trên nền tảng P2P Lending phải ngừng, dẫn đến thiệt hại trong P2P Lending (Alistair Milne và Paul Parboteeah, 2016).

Thứ ba, người cho vay phụ thuộc vào nền tảng P2P Lending và người được chỉ định để thu tiền cho khoản vay bị ảnh hưởng khi nền tảng P2P Lending hoạt động không như mong muốn (Eric C. Chaffee và Geoffrey C. Rapp, 2012), sẽ dẫn đến tổn thất đối với người cho vay.

Thứ tư, khả năng giảm giá cho vay trong P2P Lending sẽ ảnh hưởng đến nhà đầu tư do việc đầu tư được định giá theo thị trường và một số khoản đầu tư có thể bị giảm giá, gây tổn thất đối với nhà đầu tư vốn trong P2P Lending (Alistair Milne và Paul Parboteeah, 2016).

Thứ năm, có những mối nguy hiểm về gian lận, tội phạm mạng và ngừng hoạt động (Alistair Milne và Paul Parboteeah, 2016), rủi ro do trộm danh tính và những lo ngại về rửa tiền, vi phạm quyền riêng tư và bảo vệ dữ liệu của người tiêu dùng,… (Eric C. Chaffee và Geoffrey C. Rapp, 2012).

Thứ sáu, thông tin được cung cấp bởi người vay thường không được xác minh và khi thông tin được xác minh, nó lại thường không chính xác, người cho vay gặp khó khăn trong việc xác định mức độ tin cậy thực tế của người vay (Eric C. Chaffee và Geoffrey C. Rapp, 2012), nên khó khăn trong kiểm tra giám sát các khoản cho vay.

Thứ bảy, xếp hạng tín dụng được chỉ định bởi các nền tảng P2P Lending có thể không dự đoán chính xác cách thức các khoản vay sẽ hoạt động vì các nền tảng P2P Lending có số lượng dữ liệu lịch sử cho vay hạn chế (Eric C. Chaffee và Geoffrey C. Rapp, 2012).

Thứ tám, người cho vay cá nhân hoàn toàn dựa trên việc trả nợ của người vay cá nhân và không được bảo đảm bởi bất kỳ tài sản thế chấp hoặc được bảo đảm bởi bất kỳ bên thứ ba (Eric C. Chaffee và Geoffrey C. Rapp, 2012).

Thứ chín, các khoản đầu tư được thực hiện bởi các nhà cho vay cá nhân có tính thanh khoản thấp hơn đáng kể so với nhiều hình thức đầu tư khác vì nhiều khoản vay có thời hạn từ 3 đến 5 năm (Eric C. Chaffee và Geoffrey C. Rapp, 2012).

Do những rủi ro trên, việc vận hành P2P Lending yêu cầu phải tuân thủ các quy tắc bao gồm ba nhóm sau:

Một là, đăng ký hoạt động và công bố chứng khoán (David W. Perkins, 2018).

Hai là, bảo vệ người tiêu dùng và tuân thủ cho vay công bằng (David W. Perkins, 2018)

Ba là, yêu cầu quản lý nhà nước đối với P2P Lending (David W. Perkins, 2018). Theo đó, tiêu chuẩn hóa hoạt động P2P Lending là chìa khóa để đạt được các mục tiêu an toàn hệ thống, bảo vệ khách hàng, thúc đẩy cạnh tranh và hiệu quả trong thị trường P2P Lending. Đồng thời đảm bảo giám sát phù hợp mà không ngăn chặn đổi mới tài chính và sử dụng nền tảng P2P Lending để cung cấp tín dụng cho những người vay không có khả năng vay từ ngân hàng (Alistair Milne and Paul Parboteeah, 2016).

2. Cơ chế vận hành và mô hình kinh doanh trong thực tiễn P2P Lending tại Việt Nam

Tại Việt Nam, các hoạt động của các công ty Fintech bao gồm bốn nhóm, bao gồm: huy động vốn cộng đồng, cho vay, quản lý tài chính cá nhân, thanh toán (di động), Bitcoin/Blockchain, quản lý POS (Point of Sale ), quản lý dữ liệu và so sánh thông tin. Năm 2016, 1 trong tổng số 39 công ty Fintech là Loanvi hoạt động trong lĩnh vực P2P Lending. Năm 2017, 48 công ty Fintech, trong đó 3 công ty hoạt động trong lĩnh vực P2P Lending là Loanvi (HuyDong), Tima, TrustCircle. Đến năm 2018, sự gia nhập của nhiều công ty như Vaymuon, Mofin, Lendbiz, Fiin, Megalend,… đã nâng thêm số các công ty Fintech hoạt động trong lĩnh vực P2P Lending tại Việt Nam (FinTech News, 2017) và (Fintech News, 2018), góp phần tham gia vào cung ứng vốn cùng với quy mô vốn cung ứng và số lượng khách hàng khá lớn.

P2P Lending Việt Nam được vận hành theo một cơ chế với các cấu phần bao gồm nhà đầu tư hoặc người cho vay, nền tảng P2P Lending và người vay. Trong đó, (i) người vay nộp đơn cho khoản vay, thông tin đăng nhập vào nền tảng P2P Lending. Tuy vậy, chưa thể hiện rõ mô hình chấm điểm người vay để đáp ứng các tiêu chí tối thiểu để quyết định cho vay hoặc đầu tư; (ii) công ty P2P Lending gắn kết người cho vay hoặc người cần đầu tư với người cho vay hoặc nhà đầu tư để có quyết định lựa chọn cho vay hoặc đầu tư; (iii) quyết định cho vay hoặc đầu tư được xác lập nhanh chóng và (iv) tiền vay được chuyển cho người vay thông qua nền tảng điện tử.

Bên cạnh đó, cơ chế vận hành được phân chia theo các bước chưa thực sự chi tiết trong việc xác thực thông tin người vay, xác thực tài khoản ngân hàng và thể hiện quy trình thanh toán, khấu trừ tự động hàng tháng (Bảng 2).

|

|

Bảng 2: Cơ chế vận hành theo các bước của một số công ty hoạt động trong lĩnh vực P2P Lending tại Việt Nam |

Hầu hết hoạt động P2P Lending thực hiện theo mô hình P2P Lending gián tiếp, người cho vay gián tiếp tiến hành gắn kết các khoản vay với các nhà đầu tư. Các nhà đầu tư cho vay phần lớn là cá nhân. Theo mô hình kinh doanh này, người cho vay không phải chịu rủi ro tín dụng, chỉ đóng vai trò là người hỗ trợ giữa người vay và nhà đầu tư và các khoản vay thường không được đảm bảo. Đến nay, hoạt động P2P Lending của một số công ty hoạt động khá lớn và thể hiện trên các mặt sau:

Thứ nhất, phạm vi hoạt động P2P Lending rộng, trên phạm vi toàn quốc (Tima, 2019), MegaLend, 2019…).

Thứ hai, quy mô P2P Lending khá lớn, số tiền giải ngân của một số công ty khá cao, số lượng người vay, người cho vay hoặc nhà đầu tư khá lớn (Tima, 2019), (MegaLend, 2019)…, có công ty cho vay với tổng số tiền lên đến khoảng 50 nghìn tỷ đồng và tổng số người cho vay hơn 2,4 triệu người (Tima, 2018).

Thứ ba, sản phẩm P2P Lending khá đa dạng, bao gồm cho vay đáp ứng nhu cầu sản xuất kinh doanh và phục vụ đời sống (Tima, 2019), HuyDong (2019)...

Thứ tư, thời hạn cho vay phần lớn là cho vay ngắn hạn (Tima, 2019), (HuyDong, 2019). Nếu tính cả các loại phí thì lãi suất phải cao hơn rất nhiều so với quy định của Bộ luật dân sự.

Thứ năm, lãi suất cho vay thường cao hơn lãi cho vay của các ngân hàng thương mại, cụ thể như lãi suất khoản vay 1,5 %/1 tháng (Vaymuon, 2019). Nếu tính cả các loại phí thì lãi suất phải trả cao hơn rất nhiều so với quy định của Bộ Luật dân sự.

Thứ sáu, mức cho vay nhỏ, mức vay tối đa của nhiều sản phẩm ở mức 50 triệu đồng và thực tế cho vay phổ biến từ phổ biến là 10 triệu đồng (Tima, 2019), (MegaLend, 2019)…,

Thứ bảy, định hướng khách hàng mục tiêu của các công ty khá rõ ràng, một số công ty phục vụ khách hàng cá nhân (Tima, 2019), (Vaymuon, 2019),…một số công ty tập trung vào khách hàng doanh nghiệp nhỏ (HuyDong, 2019),…và một số công ty hướng đến khách hàng doanh nghiệp nhỏ, hộ kinh doanh (Lendbiz, 2019),..

Với sự phát triển nhanh, hoạt động trên phạm vi rộng, quy mô hoạt động ngày càng gia tăng của P2P Lending trong các năm qua đã tạo thêm kênh cung ứng vốn phục vụ cho nhu cầu vốn sản xuất kinh doanh và cải thiện đời sống. Tuy vậy, các quy tắc trong vận hành P2P Lending chưa thực sự đảm bảo tuân thủ. Trong đó, bao gồm:

Một là, về đăng ký hoạt động. Chưa có sự rõ ràng về ngành nghề kinh doanh P2P Lending của các công ty đang hoạt động trong lĩnh vực này. Tại Cổng thông tin quốc gia về đăng ký doanh nghiệp của một số công ty này chưa gắn kết đầy đủ với hoạt động theo mô hình kinh doanh P2P Lending đang thực hiện như “Hoạt động dịch vụ hỗ trợ kinh doanh khác còn lại chưa được phân vào đâu”, “Hoạt động hỗ trợ dịch vụ tài chính chưa được phân vào đâu”,… (Bộ Kế hoạch và Đầu tư, 2019).

Hai là, với mức lãi suất cho vay cao hơn lãi cho vay của các ngân hàng thương mại, ảnh hưởng đến hiệu quả sử dụng vốn của người vay. Bên cạnh đó, còn những rủi ro nội tại của P2P Lending do chưa có những quy định hướng dẫn nhằm đảm bảo quyền lợi cho nhà đầu tư, người cho vay trong trường hợp gặp rủi ro.

Ba là, cơ sở pháp lý đối với P2P Lending chưa đầy đủ, hoạt động P2P Lending chưa được tiêu chuẩn hóa để đảm bảo các mục tiêu an toàn hệ thống, đảm bảo giám sát phù hợp, bảo vệ khách hàng, thúc đẩy cạnh tranh và hiệu quả trong thị trường P2P Lending.

3. Những đề xuất phát triển hoạt động P2P Lending tại Việt Nam

3.1. Về cơ chế, chính sách

Cần thiết lập đầy đủ, đồng bộ cơ chế, chính sách, tạo điều kiện cho phát triển hoạt động P2P Lending, bao gồm:

Một là, quy định rõ các mô hình hoạt động P2P Lending để đảm bảo loại hình hoạt động của các công ty tham gia được đăng ký đầy đủ chức năng hoạt động P2P Lending. Trong đó, hình thành những quy định về nguyên tắc, tiêu chuẩn và điều kiện cụ thể bao gồm các yêu cầu về tài chính, điều kiện thành lập, nguyên tắc đầu tư, nguồn nhân lực, tổ chức quản lý và hoạt động, đặc biệt là phạm vi hoạt động, cung ứng dịch vụ thu hút vốn xuyên biên giới... Các quy định rõ ràng, tạo thuận lợi cho các công ty P2P Lending phù hợp với năng lực kinh doanh.

Hai là, quy định đầy đủ về các hoạt động chuyên ngành, sản phẩm và dịch vụ, thiết lập các tiêu chuẩn sản phẩm và dịch vụ cho công ty P2P Lending theo chuẩn mực một cách minh bạch, đảm bảo an toàn, ổn định. Trong đó, quy định các tiêu chuẩn và chuẩn mực đối với giao dịch của hoạt động cho vay; các dự án cần huy động vốn để nhà đầu tư lựa chọn góp vốn vào dự án; kết nối nhà đầu tư với các khoản đầu tư phù hợp,… Thực hiện tiêu chuẩn hóa ở cấp độ ngành là rất quan trọng đối với sự tăng trưởng và ổn định lâu dài trong lĩnh vực P2P Lending và mức độ tiêu chuẩn hóa cao nhất có thể sẽ giúp hạn chế rủi ro hoạt động, tăng cường bảo vệ khách hàng, lợi ích của những người tham gia được đảm bảo bao gồm sự tham gia của các ngân hàng trong nền tảng P2P Lending.

Ba là, quy định bảo vệ quyền lợi đối với những người tham gia. Các nhà đầu tư cần đáp ứng các tiêu chí để tham gia, đảm bảo đủ hiểu biết để đầu tư vào những công ty chưa đăng ký. Đối với người vay, cần được thông báo về chi phí và rủi ro liên quan đến lựa chọn các sản phẩm vay để quyết định lựa chọn và sử dụng vốn vay hiệu quả, hạn chế rủi ro.

Bốn là, quy định về kiểm tra, giám sát hoạt động P2P Lending đầy đủ và đồng bộ, quy định về đánh giá tín nhiệm các đơn yêu cầu vay, các chuẩn mực quản trị rủi ro và tiêu chuẩn hóa các số liệu, minh bạch các thông tin giao dịch để giúp xác định kịp thời tổn thất, góp phần đảm bảo an toàn đối với các khoản vay.

Năm là, bên cạnh việc đảm bảo giám sát phù hợp mà không ngăn chặn đổi mới tài chính và sử dụng nền tảng P2P Lending để cung cấp tín dụng cho những người vay không có khả năng vay từ ngân hàng, cần tạo cơ chế rõ ràng và nhiều thuận lợi cho các bên tham gia vào giám sát toàn diện các nền tảng P2P Lending và cảnh báo sớm việc thực hiện các mô hình nhằm nâng cao độ an toàn cho hoạt động P2P Lending.

3.2. Định hướng phát triển hoạt động P2P Lending hợp lý

Xác định nhóm khách hàng mục tiêu phù hợp và phân chia thành các nhóm khách hàng cá nhân và doanh nghiệp; nhóm khách hàng phục vụ đại trà, nhóm khách hàng phục vụ có chọn lọc phù hợp với mỗi mô hình hoạt động P2P Lending.

Từ việc xác định nhóm khách hàng mục tiêu, có thể xác định mô hình hoạt động P2P Lending để tương tác gồm: các mô hình doanh nghiệp với doanh nghiệp (B2B - Business to Business), doanh nghiệp với khách hàng (B2C - Business to Consumer) hay khách hàng với khách hàng (C2C - Consumer to Consumer).

3.3. Hình thành các trung tâm để tăng cường hỗ trợ hoạt động P2P Lending

Bên cạnh hoạt động của Ban Chỉ đạo về lĩnh vực Fintech, cần hình thành các trung tâm Fintech tại các khu vực, thành phố lớn với vai trò là trung tâm nâng cao nhận thức, trực tiếp hỗ trợ các điều kiện chuyên môn, kỹ thuật và hướng dẫn chính sách cho sự phát triển của Fintech nói chung và P2P Lending nói riêng. Bên cạnh đó, CLB Fintech trực thuộc HHNH Việt Nam, nơi thành viên bao gồm các công ty hoạt động trong lĩnh vực cho vay ngang hàng, tăng cường vai trò đại diện tiếng nói của cộng đồng có hoạt động P2P Lending, tạo liên kết giữa các tổ chức, cá nhân tham gia với các nhà quản lý trong việc hoạch định chính sách.

Việc hình thành các trung tâm và tăng cường hoạt động của CLB Fintech cùng với cơ chế phối hợp và gắn kết với hoạt động của Ban Chỉ đạo về lĩnh vực Fintech sẽ tăng cường trao đổi thông tin, tiếp nhận những phản hồi đóng góp của các bên tham gia, giúp cho việc đề xuất xây dựng cơ chế quản lý phù hợp, hoàn thiện khung khổ pháp lý, xây dựng chiến lược và tạo điều kiện phát triển P2P Lending, tăng cường các chính sách quản lý để tạo thuận lợi cho việc áp dụng các đổi mới công nghệ trong ngành dịch vụ tài chính, tạo môi trường hoạt động hiệu quả cho các công ty P2P Lending của Việt Nam tiếp tục hình thành và phát triển.

3.4. Về hỗ trợ đầu tư và quản lý kinh doanh

Trên cơ sở các cơ chế chính sách nêu trên, Nhà nước hỗ trợ thúc đẩy hoạt động liên kết, hợp tác trong hoạt động P2P Lending. Hướng dẫn sử dụng được cơ sở hạ tầng công nghệ tiến bộ, mạng thông minh và áp dụng kỹ năng liên ngành để đa dạng hóa và tăng cường tính ổn định, bền vững trong hoạt động P2P Lending.

Đầu tư thực sự là chìa khóa để phát triển hoạt động P2P Lending. Công nghệ và phần mềm ứng dụng Fintech trên thế giới khá đa dạng, tác động đến hầu hết mọi hoạt động trong lĩnh vực tài chính, ngân hàng. Nhà nước có những hướng dẫn cho các công ty P2P Lending ứng dụng công nghệ và phần mềm, gia tăng đầu tư nhằm đáp ứng yêu cầu đa dạng hóa mô hình kinh doanh, đảm bảo kết nối liên thông, đảm bảo an toàn, bảo mật là rất cần thiết. Việc lựa chọn công nghệ và phần mềm để đầu tư đúng hướng sẽ gia tăng sử dụng trí thông minh nhân tạo nhằm có những ứng dụng tạo ra các sản phẩm dịch vụ tài chính đa dạng, nhiều tiện ích.

Có các chính sách hỗ trợ hoạt động của các công ty P2P Lending, đặc biệt là các thủ tục đăng ký kinh doanh, các chính sách ưu đãi về thuế. Hỗ trợ việc kết nối với chuyên gia, nhà đầu tư; tạo môi trường thân thiện và ổn định cho các bên tham gia vào hoạt động P2P Lending.

Hỗ trợ hoạt động phổ biến các kiến thức về P2P Lending nhằm trang bị cho các nhà đầu tư những nhận thức về rủi ro và có những quyết định đúng đắn khi tham gia cho vay trên nền tảng P2P Lending.

Tài liệu tham khảo:

- Alistair Milne and Paul Parboteeah (2016), The Business Models and Economics of Peer-to-Peer Lending, No. 17/May 2016, European Credit Research Institute, Brussels, Belgium.

- Bộ Kế hoạch và Đầu tư (2019), Cổng thông tin quốc gia về đăng ký doanh nghiệp, truy cập tại

- Bộ Kế hoạch và Đầu tư (2019), Cổng thông tin quốc gia về đăng ký doanh nghiệp, truy cập tại

- David W. Perkins (2018), Marketplace Lending: Fintech in Consumer and Small-Business Lending, Congressional Research Service R44614-Version 4, Washington, D.C., United States.

- Derayah financial (2017), A Concept Study on Peer-to-Peer Lending, truy cập tại

- Eric C. Chaffee and Geoffrey C. Rapp (2012), Regulating Online Peer-to-Peer Lending in the Aftermath of Dodd–Frank: In Search of an Evolving Regulatory Regime for an Evolving Industry, Washington and Lee Law Review, Volume 69, Issue 2.

- FinTech News (2017), Vietnam FinTech Startups, truy cập tại

- FinTech News (2017), Fintech in Vietnam Update and new Infographic 2017, truy cập tại

- FinTech News (2018), New Peer-To-Peer Lending Players In Vietnam, truy cập tại

- FinTech News (2018), P2P Lending Activity Accelerates in Vietnam, truy cập tại < http://fintechnews.sg/ 24833/vietnam/p2p-lending-activity-in-vietnam/>, [ngày truy cập: 12/2/2019]

- HuyDong (2019), quy trình hoạt động, truy cập tại

- Kevin Davis and Jacob Murphy (2016), Peer to Peer Lending: Structures, Risks and Regulation, JASSA: The Finsia Journal of Applied Finance, 2016:3, 37-44

- Lendbiz (2019), Cơ chế hoạt động, truy cập tại

- MegaLend (2019), Đơn vay mới nhất trên MegaLend, truy cập tại

- Miriam Segal (2015), Peer-to-Peer Lending: A Financing Alternative for Small Businesses, Office of Advocacy Issue Brief Number 10, U.S. Small Business Administration.

- Tima (2019), Cần một khoản vay, truy cập tại

- Vaymuon (2019), Nhà đầu tư, truy cập tại