Thực trạng khu vực tài chính Việt Nam và khuyến nghị hình thành các chỉ tiêu cảnh báo sớm

Nghiên cứu - Trao đổi - Ngày đăng : 08:36, 08/08/2019

Ngày nhận bài: 8/5/2019 - Ngày biên tập: 10/5/2019 - Ngày duyệt đăng: 28/6/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 14 năm 2019

Tóm tắt: Hệ thống tài chính là một tổng thể bao gồm các chủ thể dư thừa và thiếu hụt vốn, tổ chức tài chính, thị trường tài chính, các tổ chức quản lý giám sát và điều hành để tổ chức phân bổ nguồn lực tài chính theo thời gian. Thị trường tài chính và các trung gian tài chính có vai trò đặc biệt quan trọng trong huy động và phân bổ có hiệu quả các nguồn vốn trong nền kinh tế. Khi hoạt động của các chủ thể này chịu sự căng thẳng sẽ ảnh hưởng đến tính toàn vẹn, khả năng trung gian của hệ thống tài chính, ảnh hưởng đến các hoạt động của nền kinh tế thực. Do đó, việc nghiên cứu về thực trạng khu vực tài chính ở Việt Nam để từ đó đưa ra những khuyến nghị hình thành các chỉ tiêu cảnh báo sớm hướng tới ổn định tài chính có ý nghĩa hết sức quan trọng.

Từ khóa: căng thẳng khu vực tài chính, cảnh báo, ổn định tài chính

Current situation of financial sector in Vietnam and recommendations to formulate early warning indicators

Abstract: The financial system as a whole consists of capital redundant and shortage subjects, financial institutions, financial markets, finanical system supevisory and regulatory organizations to organize resource allocation. Financial markets and financial intermediaries play a particularly important role in mobilizing and effectively allocating capital resources in the economy. When activities of these entities suffer from stress, they will affect the integrity and intermediate ability of the financial system, affecting the activities of the real economy. Therefore, it is very important to study current situation of the financial sector in Vietnam in order to make recommendations to formulate early warning indicators towards financial stability

Key words: financial sector tension, warning, financial stability

Cơ sở lý thuyết về căng thẳng khu vực tài chính

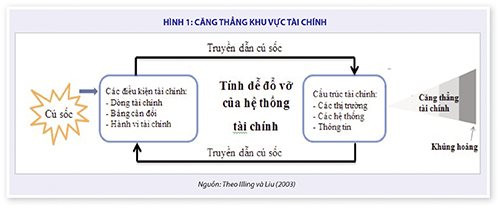

Căng thẳng khu vực tài chính thường do các yếu tố bên ngoài (ngoại sinh) gây ra, tác động lên hệ thống tài chính, khiến cho chức năng và tính toàn vẹn của hệ thống bị thay đổi (Illing và Liu, 2003). Khi những tác động này đủ lớn có thể khiến hệ thống tài chính bị tổn thương, thậm chí có thể dẫn đến khủng hoảng tài chính. Từ hình 1 có thể thấy căng thẳng khu vực tài chính là kết quả của việc cấu trúc bị tổn thương và cú sốc ngoại sinh. Quy mô của cú sốc cùng với sự yếu kém của hệ thống tài chính quyết định mức độ bất ổn của khu vực tài chính.

|

|

|

Các nhân tố tác động tới căng thẳng khu vực tài chính

Theo Hwa (2014), ở các nền kinh tế mở, căng thẳng khu vực tài chính có thể do các nguyên nhân từ bên trong và bên ngoài. Khi các cú sốc tài chính phát sinh từ các nguồn bên ngoài, hiệu ứng lan tràn lên các thị trường tài chính phụ thuộc vào sự tương tác giữa hai yếu tố chính. Thứ nhất là các liên kết tài chính và thương mại với nguồn gốc của khủng hoảng. Các nền kinh tế có thị trường tài chính và thương mại hội nhập sâu thường chịu ảnh hưởng lan tràn nhiều hơn từ các cú sốc bên ngoài. Thứ hai là điều kiện nội tại của các quốc gia. Mặc dù những liên kết cơ bản với các nền kinh tế khác quyết định ảnh hưởng của hiệu ứng lan truyền nhưng phản ứng của các thị trường tài chính khác nhau là khác nhau vì phụ thuộc đặc điểm riêng về tính tổn thương và khả năng của từng nước đối phó với các cú sốc bên ngoài.

Các nhân tố bên ngoài

Chui, Hall và Taylor (2004) và Balakrishnan và các tác giả (2009) chỉ ra rằng khi các cú sốc thương mại xảy ra, ảnh hưởng lan truyền ở các thị trường tài chính có thể sẽ làm giảm thu nhập của các nước bên ngoài, làm giảm nhu cầu nhập khẩu do đó ảnh hưởng tiêu cực đến các đối tác thương mại hoặc thông qua cạnh tranh với các thị trường xuất khẩu chung. Ví dụ, tỷ giá hối đoái giảm khiến đồng nội tệ mất giá, tăng tính cạnh tranh xuất khẩu so với các đối tác xuất khẩu khác nếu cùng xuất đến một thị trường.

Các nhân tố bên trong

Các mối liên kết tài chính và thương mại khiến cho các nền kinh tế dễ bị ảnh hưởng bởi các cú sốc từ bên ngoài, nhưng bản thân những mối liên kết này không đủ để lan truyền căng thẳng trong thị trường tài chính trong nước, nó còn phụ thuộc vào tính tổn thương trước những cú sốc tiêu cực, hay nói cách khác là các nhân tố từ nội tại hệ thống tài chính.

Để xem xét các nhân tố dẫn tới căng thẳng khu vực tài chính từ nội tại hệ thống tài chính, các tác giả đã xem xét các nhân tố từ các khu vực của hệ thống tài chính.

Rủi ro của khu vực ngân hàng

Sự lành mạnh của khu vực ngân hàng là vô cùng quan trọng với sự ổn định tài chính. Đã có rất nhiều nghiên cứu xem xét mức độ rủi ro của khu vực ngân hàng để đo lường căng thẳng khu vực tài chính (Ceevik và các tác giả, 2013). Nếu các chức năng cơ bản của các tổ chức trung gian tài chính là chức năng tạo tiền, chức năng trung gian thanh toán và chức năng trung gian tín dụng bị gián đoạn sẽ ảnh hưởng đến chức năng của thị trường tài chính, khiến cho các hoạt động kinh tế bị đình trệ, ảnh hưởng đến sự ổn định tài chính và phát triển kinh tế. Rủi ro của khu vực ngân hàng có thể được phản ánh thông qua các dữ liệu thị trường (giá thị trường của cổ phiếu ngân hàng, sự biến động giá cố phiểu…) và các dữ liệu bảng cân đối (suy giảm trong cho vay, trong tiền gửi, nợ xấu của ngân hàng tăng cao, giá trị các tài sản của ngân hàng giảm…).

Rủi ro thị trường vốn

Một trong những cách phổ biến nhất là xem xét sự biến động trong chỉ số giá chứng khoán. Khi các nhà đầu tư cảm thấy không chắc chắn về giá trị của cổ phiếu, họ sẽ phản ứng mạnh mẽ hơn trước những thông tin mới khi định giá cổ phiếu. Điều này dẫn đến biến động giá cổ phiếu gia tăng. Rất nhiều các nghiên cứu đều coi rủi ro trên thị trường vốn là sự giảm mạnh trong chỉ số giá chứng khoán. (Park và Mercado, 2013).

Rủi ro thị trường ngoại hối

Rủi ro tiền tệ là một yếu tố quan trọng của căng thẳng khu vực tài chính đối với các nền kinh tế mới nổi. Ở các quốc gia này, khi chính phủ theo đuổi chế độ tỷ giá cố định, điều đó có nghĩa là chính phủ phải sử dụng dự trữ ngoại hối để bảo vệ tỷ giá hối đoái. Một cú sốc, ví dụ như tỷ giá ngoại thương thay đổi theo chiều hướng xấu làm tăng thâm hụt cán cân xuất nhập khẩu, có thể dẫn tới một cuộc tấn công mang tính đầu cơ vào đồng nội tệ và làm cạn kiệt dự trữ ngoại hối. Chính phủ lúc đó buộc phải từ bỏ tỷ giá hối đoái cố định và để đồng nội tệ phá giá. Đây là diễn biến điển hình của một cuộc khủng hoảng tiền tệ.

Rủi ro thị trường tiền tệ

Thị trường tiền tệ là nguồn tài trợ ngắn hạn quan trọng cho các ngân hàng và các công ty, là nguồn gốc cơ bản của vấn đề thanh khoản của khu vực tài chính, do đó có thể nói phần nào phản ánh tình trạng bất ổn của khu vực tài chính. Để phản ánh rủi ro trên thị trường tiền tệ, rất nhiều nghiên cứu đã sử dụng chênh lệch TED – là chênh lệch giữa lãi suất của một khoản vay liên ngân hàng không có đảm bảo (ví dụ Stockholm Interbank Offered Rate) với lãi suất của tín phiếu kho bạc với cùng kỳ hạn.

Nợ nước ngoài

Dù nợ nước ngoài có vai trò quan trọng trong tăng trưởng kinh tế ở các nước đang phát triển, việc tăng đột biến nợ nước ngoài ảnh hưởng đến tính ổn định của nợ nước ngoài. Trong cuộc khủng hoảng châu Á và Nga, nợ nước ngoài ngắn hạn có vai trò rất quan trọng, nên đây chính là một yếu tố của chỉ số căng thẳng khu vực tài chính tại các nước đang phát triển.

Thực trạng khu vực tài chính Việt Nam từ năm 2005 đến nay

Thị trường tài chính Việt Nam, đặc biệt là thị trường nợ còn phát triển hạn chế, thị trường trái phiếu doanh nghiệp (TPDN) mới đạt quy mô 2,5% GDP vào năm 2015, thấp hơn nhiều so với mức bình quân khu vực ASEAN+3 là 21,7% GDP; thị trường trái phiếu chính phủ (TPCP) chuyên biệt tuy chính thức khai trương hoạt động từ năm 2009, nhưng quy mô thị trường TPCP đến cuối năm 2014 mới đạt 14% GDP, còn rất nhỏ so với các nước trong khu vực (quy mô bình quân khoảng 40-70% GDP). Do đó tác giả chỉ xem xét thực trạng của khu vực ngân hàng, thị trường chứng khoán, thị trường ngoại hối và thị trường tiền tệ.

Khu vực ngân hàng

Để đánh giá khu vực ngân hàng, dữ liệu bảng cân đối đã được sử dụng, trong đó xem xét sự biến động của tỷ lệ tiền gửi/GDP, tỷ lệ cho vay/GDP và tỷ lệ nợ xấu của khu vực ngân hàng.

|

||

|

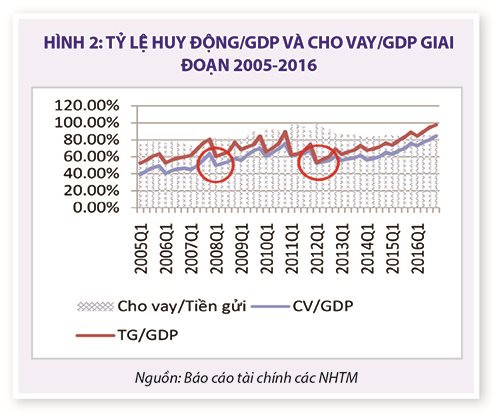

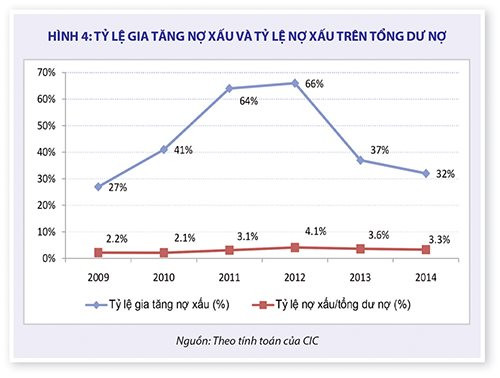

Hình 2 và hình 3 cho thấy, giai đoạn 2008 - 2009 và 2011 chứng kiến sự biến động mạnh mẽ trong quy mô huy động và cho vay của khu vực ngân hàng, chất lượng tài sản của khu vực ngân hàng có sự suy giảm khi tỷ lệ nợ xấu tăng cao trên mức 3% vào các năm 2006 và giai đoạn 2011 – 2014.

Tỷ lệ huy động vốn trên GDP giảm mạnh từ 80,5% năm 2007 xuống 60,3% năm 2008 và duy trì ở mức thấp, khoảng 60% trong suốt năm 2008. Trong suốt giai đoạn 2011 đến nửa đầu năm 2013, tình hình huy động vốn của các NHTM gặp rất nhiều khó khăn. Các NHTM đã đưa ra nhiều chương trình để thu hút vốn huy động nhưng tỷ lệ huy động vốn/GDP trong giai đoạn này rất thấp, quý II/2012, tỷ lệ này chỉ đạt 53,09% GDP. Xét về tốc độ tăng trưởng tín dụng/GDP, con số luôn cao vượt quá 10% giai đoạn 1999 -2009, thậm chí đỉnh điểm đạt tới 31% (1999), 28% (2007) và 30% (2009). Việc mở rộng tín dụng quá mức giai đoạn 2008 - 2010 tại nhiều ngân hàng vào những lĩnh vực có rủi ro cao như kinh doanh bất động sản, chứng khoán…, càng khiến hoạt động ngân hàng tiềm ẩn nhiều rủi ro. Tín dụng tăng mạnh trong khi quy mô huy động giảm, không tăng hoặc tăng rất ít đã khiến tỷ lệ cho vay/huy động tăng liên tục, các ngân hàng phải phụ thuộc vào nguồn tài trợ liên ngân hàng ngắn hạn, một số ngân hàng gặp vấn đề về thanh khoản nghiêm trọng khi NHNN thắt chặt chính sách tiền tệ. Sang năm 2011, khu vực ngân hàng bắt đầu có những vấn đề về thanh khoản nghiêm trọng hơn. Dòng tiền vào - ra các NHTM biến động mạnh mẽ, quy mô huy động /GDP giảm mạnh qua các năm trong khi quy mô cho vay trên GDP tăng đến 110,2%. Giai đoạn này chứng kiến sự cạnh tranh mạnh mẽ trong hệ thống ngân hàng, hệ thống, chủ yếu bằng hình thức cạnh tranh lãi suất.

|

|

|

Mặc dù nợ quá hạn và nợ xấu có xu hướng tăng cao, nhưng tỉ lệ trích lập dự phòng rủi ro nợ xấu lại có xu hướng giảm. Số dư dự phòng rủi ro tín dụng tại thời điểm cuối năm 2011 tương ứng 62,81% tổng nợ xấu và so năm 2010 giảm 17,15%. Năm 2012, tín dụng vẫn tăng trưởng rất chậm, tỷ lệ nợ xấu tiếp tục tăng lên 4,08%, nền kinh tế rơi vào tình trạng đình trệ, khó khăn chồng chất khó khăn. Sang năm 2013, với những nỗ lực thường xuyên và liên tục của hệ thống ngân hàng, căng thẳng ngân hàng dần dần được cải thiện, tình hình thanh khoản khả quan hơn.

Thị trường chứng khoán

Đến cuối năm 2016, đã có khoảng 700 doanh nghiệp niêm yết trên sàn chứng khoán (cả HOSE và HNX). Hình 5 cho chúng ta thấy thị trường chứng khoán đã trải qua giai đoạn tăng điểm rất mạnh vào đầu năm 2007, chỉ số VNINDEX đã tăng vọt từ 747,73 điểm vào quý IV/2006 lên 1055,65 vào quý I/2007. Tuy nhiên, ngay sau đó thị trường đã chứng kiến hai giai đoạn sụt giảm nghiêm trọng của chỉ số VNINDEX, giai đoạn năm 2008, chỉ số VNINDEX giảm tới gần 45%, xuống mức 507,92 điểm vào quý I/2008,và tiếp tục giảm 35% điểm xuống 309,43 điểm vào quý IV/2008 và giai đoạn năm 2011, khi chỉ số VNINDEX giảm từ 566,96 điểm quý III/2011 xuống mức 350,64 điểm vào quý IV/2011. Do ảnh hưởng lan truyền của khủng hoàng tài chính toàn cầu, cùng với tình hình kinh tế vĩ mô trong nước bất ổn đã khiến thị trường chứng khoán Việt Nam rơi vào tình trạng căng thẳng, gia tăng mức độ không chắc chắn của các nhà đầu tư, giảm sự sẵn sàng nắm giữ tài sản khiến giá tài sản liên tục sụt giảm.

.jpg) |

Thị trường ngoại hối

Những vấn đề của thị trường ngoại hối được biểu hiện thông qua biến động của tỷ giá hối đoái (VND/USD) và sự thay đổi trong dự trữ ngoại hối quốc gia.

|

|

|

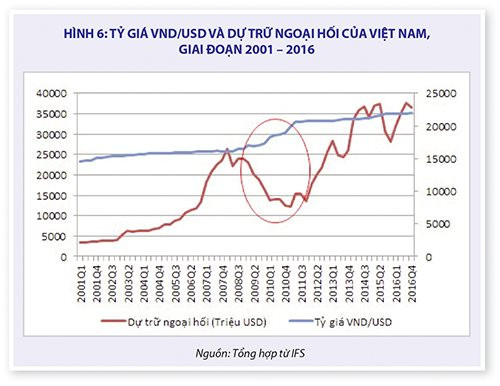

Hình 6 cho thấy sự biến động tương đối phức tạp của dự trữ ngoại hối và tỷ giá trong giai đoạn 2001-2016, đặc biệt giai đoạn 2008-2011 đánh dấu sự biến động mạnh trong tỷ giá cũng như quy mô dự trữ ngoại hối của Việt Nam. Chỉ trong năm 2008, NHNN đã 3 lần nới rộng biên độ giao dịch tỷ giá, thực hiện các biện pháp nhằm kiểm soát thị trường ngoại hối tự do nhằm tập trung ngoại tệ vào ngân hàng. Trên thị trường, cung cầu USD mất cân đối trầm trọng, thị trường ngoại hối trở nên căng thẳng, tỷ giá VND/USD bất ổn định nhất khi mà trên thị trường đầu năm 2008 tỷ giá chỉ xoay quanh ở mức 15.000 đến 16.000 VND/1 USD, vậy mà chỉ trong vòng 5 tháng, con số này suýt chạm ngưỡng 19.500 VND/USD. Để bình ổn thị trường ngoại hối cũng như tỷ giá VND/USD, bên cạnh những biện pháp chính sách tiền tệ và hành chính, NHNN đã phải sử dụng quỹ dự trữ ngoại hối để can thiệp vào thị trường khiến cho quy mô quỹ dự trữ ngoại hối có dấu hiệu suy giảm mạnh và liên tiếp từ cuối năm 2008 đến năm 2011, từ mức 23,9 tỷ USD cuối năm 2008 xuống mức 12,2 tỷ USD vào quý I/2011, tương đương với 1,5 tháng nhập khẩu, thấp hơn so với ngưỡng an toàn 3-4 tháng mà IMF khuyến nghị (IMF, 2000). Năm 2015, một lần nữa, dự trữ ngoại hối của Việt Nam giảm từ 34,2 tỷ USD năm 2014 xuống còn 28,3 tỷ USD vào cuối năm 2015 do Trung Quốc bất ngờ phá giá mạnh đồng nhân dân tệ nên NHNN đã phải can thiệp liên tục bằng việc bán ra lượng lớn ngoại tệ. Năm 2016, với mức độ ổn định của tỷ giá VND/USD trong những năm trở lại đây, niềm tin vào VND được củng cố, nhiều chính sách “đánh” vào găm giữ ngoại tệ phát huy tác dụng, cán cân tổng thể thặng dự lớn, NHNN liên tục trở lại mua vào ngoại tệ, đến thời điểm cuối năm 2016, quy mô dự trữ ngoại hối đạt 36,5 tỷ USD và đến nay đã trên 60 tỷ USD, hướng tới con số 70 tỷ USD.

Thị trường tiền tệ

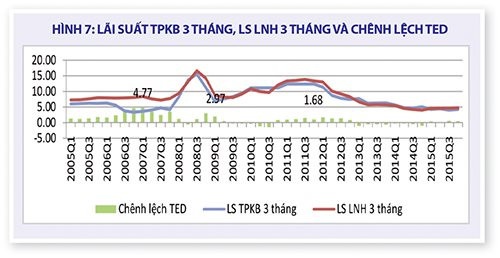

Để xem xét những vấn đề trên thị trường tiền tệ, nghiên cứu xem xét chênh lệch giữa lãi suất liên ngân hàng và lãi suất tín phiếu kho bạc với cùng thời hạn là 3 tháng (chênh lệch TED).

|

|

|

Hình 7 cho thấy những giai đoạn căng thẳng thị trường tiền tệ được phản ánh tương đối rõ nét khi chênh lệch TED tăng đáng kể. Các giai đoạn chênh lệch TED gia tăng là những năm 2007 (chênh lệch TED là 4,77%), cuối năm 2008 đầu năm 2009 (chênh lệch TED là 2,97%) và cuối năm 2011, đầu năm 2012 (chênh lệch TED là 1,68%). Ngoại trừ chênh lệch TED năm 2007 gia tăng do nguyên nhân kỹ thuật (NHNN phát hành tín phiếu ngân hàng dưới 1 năm, vì thế trái phiếu kho bạc (TPKB) không còn hấp dẫn các nhà đầu tư, lãi suất trúng thầu TPKB rất thấp) thì trong giai đoạn 2008-2009 và 2011-2012, chênh lệch TED gia tăng đều do căng thẳng thanh khoản trên thị trường tiền tệ khi các NHTM đều gặp căng thẳng về vốn khả dụng.

Khuyến nghị chính sách

Kết quả nghiên cứu về thực trạng khu vực tài chính tại Việt Nam đã chỉ rõ hai giai đoạn khu vực tài chính tại Việt Nam có những bất ổn là: giai đoạn 2008-2009, và 2011-2012. Những vấn đề của khu vực tài chính ở Việt Nam xảy ra do hai nguyên nhân cơ bản. Thứ nhất là tác động của dòng vốn ròng vào Việt Nam. Sau khi Việt Nam gia nhập WTO, thị trường tài chính mở cửa, dòng vốn nước ngoài vào Việt Nam tăng mạnh, trong đó có một phần không nhỏ là vốn đầu tư gián tiếp đã gây ra những áp lực lên tỷ giá khiến NHNN phải can thiệp. Tỷ lệ lạm phát gia tăng, tăng trưởng quá nóng dẫn đến bong bóng tài sản, và khi dòng vốn gián tiếp đảo chiều do tác động lan truyền của khủng hoảng đã gây ra những bất ổn trong khu vực tài chính nói riêng và nền kinh tế nói chung.

Thứ hai là do hệ thống tài chính Việt Nam còn non trẻ, các khu vực thị trường đều có những bất ổn trong nội tại nên khi có những tác động từ bên ngoài đã ảnh hưởng đến việc thực hiện chức năng của hệ thống tài chính, đến tính toàn vẹn của hệ thống tài chính, từ đó có những ảnh hưởng tiêu cực đến quá trình tăng trưởng và phát triển kinh tế.

Giai đoạn từ 2012 đến nay đã đánh dấu những thành công nhất định của Nhà nước trong quá trình tái cấu trúc thị trường tài chính tiền tệ, khắc phục những thất bại của thị trường trong giai đoạn 2008 – 2011. Nhìn chung, hệ thống tài chính đã đảm bảo tốt khả năng cung ứng vốn cho nền kinh tế. Trong năm 2016, hệ thống tài chính cung ứng khoảng 1 triệu 230 nghìn tỷ đồng cho nền kinh tế, tương đương 188% GDP. Trong đó, khu vực ngân hàng cung ứng 68,1%; thị trường vốn cung ứng 31,9%. Tuy nhiên, là một nước đang phát triển, lại đang thực hiện quá trình hội nhập sâu rộng vào nền kinh tế thế giới, nên trong thời gian tới và sau này Việt Nam khó tránh khỏi những tác động mạnh mẽ từ nền kinh tế thế giới, trong điều kiện hệ thống tài chính của Việt Nam còn chưa toàn vẹn, khả năng phòng vệ chưa cao nên bị ảnh hưởng. Chính vì vậy, trong bài viết này các tác giả đề xuất sử dụng những chỉ tiêu cảnh báo sớm cho những giai đoạn xuất hiện căng thẳng khu vực tài chính, từ đó góp phần giúp sớm xác định giai đoạn căng thẳng tài chính, kịp thời đưa ra những giải pháp làm giảm tình trạng này, giúp cho hệ thống tài chính thực hiện tốt chức năng của mình, đóng góp vào sự ổn định của hệ thống tài chính và tăng trưởng kinh tế thực liên quan đến các vấn đề sau:

Biến động tỷ giá hối đoái và suy giảm dự trữ ngoại hối

Mức dự trữ ngoại hối là một trong những chỉ số quan trọng đối với các nền kinh tế, nhất là đối với các quốc gia có nền kinh tế đang phát triển như Việt Nam,vì nó hàm ý sức khỏe tài chính của quốc gia. Nếu một quốc gia có lượng dự trữ ngoại hối thấp hoặc quá mỏng sẽ gây tác động tiêu cực tới khả năng thanh toán quốc tế cũng như an ninh tài chính tiền tệ của nước đó, do đó, bất kỳ quốc gia nào cũng muốn tăng dự trữ ngoại hối để có thể đi vay nước ngoài với lãi suất thấp hơn và thỏa thuận với những đối tác thương mại quốc tế được những điều khoản có lợi hơn. Để phản ánh căng thẳng thị trường ngoại hối, rất nhiều các nghiên cứu xây dựng chỉ số EMP (Exchange Market Pressure Index – chỉ số áp lực thị trường ngoại hối) để biểu thị sự biến động của hai biến số chính: dự trữ ngoại hối và tỷ giá danh nghĩa (Cardarelli, Elekda và Kose, 2009). Về lý thuyết, đối với cơ chế tỷ giá thả nổi hoàn toàn thì mức thay đổi của tỷ giá sẽ đúng bằng EMP, còn đối với cơ chế tỷ giá cố định, tỷ giá sẽ không đổi và những dao động trong EMP được gây ra hoàn toàn bởi những thay đổi trong mức dự trữ thông qua biện pháp can thiệp. Khi đó, EMP càng cao, tức áp lực thị trường ngoại hối càng lớn, chứng tỏ dự trữ ngoại hối giảm mạnh. Chính vì vậy, việc xác định chỉ số EMP có ý nghĩa rất quan trọng, góp phần cảnh báo sớm những căng thẳng trên thị trường ngoại hối, từ đó giúp các nhà quản lý kịp thời đưa ra các biện pháp can thiệp nhằm ổn định thị trường ngoại hối nói riêng và thị trường tiền tệ nói chung.

Chênh lệch lãi suất liên ngân hàng và lãi suất phi rủi ro tương ứng

Thị trường tiền tệ là nguồn tài trợ thanh khoản cho cả hệ thống tài chính bằng cách thực hiện các khoản cho vay, đáp ứng các nhu cầu ngắn hạn của các ngân hàng, do đó, căng thẳng trên thị trường tiền tệ sẽ ảnh hưởng đến các ngân hàng và ngăn dòng chảy của thanh khoản đến toàn bộ nền kinh tế. Chính vì vậy, xác định mức căng thẳng trên thị trường tiền tệ có ý nghĩa rất quan trọng với các nhà lập chính sách nhằm đưa ra các biện pháp can thiệp khi cần thiết để đảm bảo sự lành mạnh của hệ thống tài chính. Rất nhiều nghiên cứu coi chênh lệch TED, chênh lệch lợi tức giữa một khoản vay liên ngân hàng không có đảm bảo với lãi suất phi rủi ro phản ánh mức độ căng thẳng trên thị trường tiền tệ (Hakkio và Keeton, 2009; Cardarelli và các tác giả, 2011).

Tốc độ tăng trưởng tín dụng

Đây là một trong những chỉ tiêu cơ bản phản ánh mức độ phát triển của thị trường ngân hàng. Nghiên cứu của Hảo và các đồng sự (2014) đã cho thấy khi tăng trưởng tín dụng nóng (tăng trưởng tín dụng/GDP hàng năm quá 20%) sẽ tác động đến sự lành mạnh của khu vực ngân hàng Việt Nam qua các khía cạnh như làm suy giảm chất lượng tài sản, lợi nhuận của ngân hàng sụt giảm… Sau giai đoạn tăng trưởng tín dụng nóng thì tốc độ tăng trưởng tín dụng thường có xu hướng giảm mạnh làm tốc độ tăng trưởng kinh tế suy giảm. Để cảnh báo giai đoạn tăng trưởng nóng và những căng thẳng, bên cạnh việc sử dụng một chỉ tiêu tăng trưởng tín dụng để cảnh báo giai đoạn tăng trưởng nóng và những căng thẳng ngân hàng, cần sử dụng kết hợp chỉ tiêu khe hở tín dụng trên GDP (The Credit to GDP gap – Basel III).

Tỷ lệ cho vay/huy động của khu vực ngân hàng

Tỷ lệ cho vay/huy động (LDR) thường được sử dụng để xem xét cả rủi ro thanh khoản liên quan đến cấu trúc (dài hạn) hoặc mang tính chu kỳ (ngắn hạn). Các nhà quản lý vĩ mô sẽ xác định mức xu hướng dài hạn của tỷ lệ này, tại đó khu vực ngân hàng có thể vận hành hiệu quả và không phải đối mặt với rủi ro thanh khoản quá mức. Trong Basel III, tỉ lệ LDR cùng với tỉ lệ LCR (Liquidity Coverage Ratio – tỷ lệ đảm bảo khả năng thanh khoản) và NSFR (Net Stable Funding Ratio – tỷ lệ vốn ổn định ròng) là các chỉ tiêu phản ánh khả năng thanh khoản. Tuy nhiên, không giống như LCR và NSFR, không có quy định quốc tế nào quy định mức giới hạn cho tỉ lệ LDR, vì mối quan hệ giữa cho vay và tiền gửi phụ thuộc vào cấu trúc của hệ thống tài chính mỗi quốc gia. Tại Trung Quốc, giới hạn này được quy định là không vượt quá 75% cho các ngân hàng Trung Quốc. Tại Việt Nam, theo Thông tư 36/2014/TT-NHNN, NHNN quy định về tỷ lệ LDR không quá 90% đối với các NHTM nhà nước và chi nhánh NH nước ngoài, còn các NHTMCP, ngân hàng hợp tác xã, ngân hàng liên doanh thì tỷ lệ này là 80%.

Mức biến động của chỉ số chứng khoán

Một trong những chỉ tiêu cơ bản nhất thường được sử dụng trong đánh giá căng thẳng thị trường chứng khoán là mức biến động của chỉ số chứng khoán. Sự sụt giảm này cho thấy tổn thất dự tính lớn hơn, rủi ro lớn hơn hoặc gia tăng sự không chắc chắn về lợi nhuận trong tương lai của công ty (Park, C. Y. và Mercado R.V., 2013). Ở những nền kinh tế mà hệ thống tài chính dựa trên thị trường – phần lớn vốn cho tăng trưởng kinh tế được cung ứng thông qua thị trường chứng khoán thì mối quan hệ giữa biến động thị trường chứng khoán và tăng trưởng kinh tế càng trở lên rõ ràng hơn.

Tài liệu tham khảo:

- Cardarelli, R., Elekdag, S., Lall, S., 2009, “Financial Stress, Downturns, and Recoveries”, IMF Working Paper, WP/09/100

- Ceevik, E.I, Dibooglu, S. & Kenc, T., 2013, “Measuring financial stress in Turkey”, Journal of Policy Modelling, Volume 35, Issue 2, March – April 2013, Pages 370-383

- Hakkio, Craig and William Keeton. “Financial Stress: What Is It, How Can It Be Measured, and Why Does It Matter ?”, Federal Reserve Bank of Kansas City, Economic Review, 2009.

- Illing, M. and Y. Liu, 2003. “An Index of Financial Stress” Bank of Canada Working Paper No.2003-14.

- Park, C.Y and Mercado, R.V. 2013, “Determinants of financial stress in emerging market economies”, Journal of Banking and Finance, 2013