Thực trạng hoạt động của các quỹ hưu trí tự nguyện tại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 10:27, 01/10/2019

Ngày nhận bài: 19/8/2019 - Ngày biên tập: 19/8/2019 - Ngày duyệt đăng: 12/9/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 18/2019.

Tóm tắt: Trên thế giới, hệ thống hưu trí truyền thống theo cơ chế thực thu, thực chi PAYG (Pay as You Go) đang dần được chuyển sang hệ thống hưu trí được tài trợ (hoàn toàn/một phần) từ sự đóng góp tự nguyện của các cá nhân tham gia vào các chương trình hưu trí tư nhân. Sự ra đời của hệ thống hưu trí được tài trợ (funded pension system) này đã cho phép các quỹ hưu trí tự nguyện tích lũy tài sản để đầu tư trên thị trường tài chính. Tuy nhiên, sự phát triển của quỹ hưu trí tại Việt Nam mặc dù đã được hình thành từ năm 2013 nhưng vẫn đang trong giai đoạn ban đầu. Bài viết phân tích thực trạng hoạt động của các quỹ hưu trí tự nguyện tại Việt Nam và đề xuất khuyến nghị về: (1) tăng cường tuyên truyền và nâng cao nhận thức cá nhân về quỹ hưu trí tự nguyện và (2) chính sách khuyến khích về thuế đối với đối tượng tham gia quỹ hưu trí tự nguyện để phát triển các chương trình hưu trí tự nguyện.

Từ khóa: bảo hiểm hưu trí, công ty bảo hiểm nhân thọ, quỹ hưu trí tự nguyện

CURRENT PERFORMANCE OF VOLUNTARY PENSION FUNDS IN VIETNAM

Abstract:In the world, the traditional pension ystem follows the PAYG mechanism (Pay as You Go) which is gradually being transferred to the funded pension system (fully/partially) from the voluntary contribution of individuals participating in private pension schemes. The introduction of this funded pension system has allowed private voluntary funded pension funds to accumulate assets to invest in financial markets. However, the development of private voluntary funded pension funds in Viet Nam is still in the early stage although it has been formed since 2013. The research shows the current performance of private voluntary funded pension funds in Viet Nam and proposes two recommendations on (1) raising personal awareness about private voluntary funded pension funds and (2) tax incentives for people join private voluntary funded pension funds.

Key words: pension insurance, life insurance compay, private voluntary funded pension fund

1. ĐẶT VẤN ĐỀ

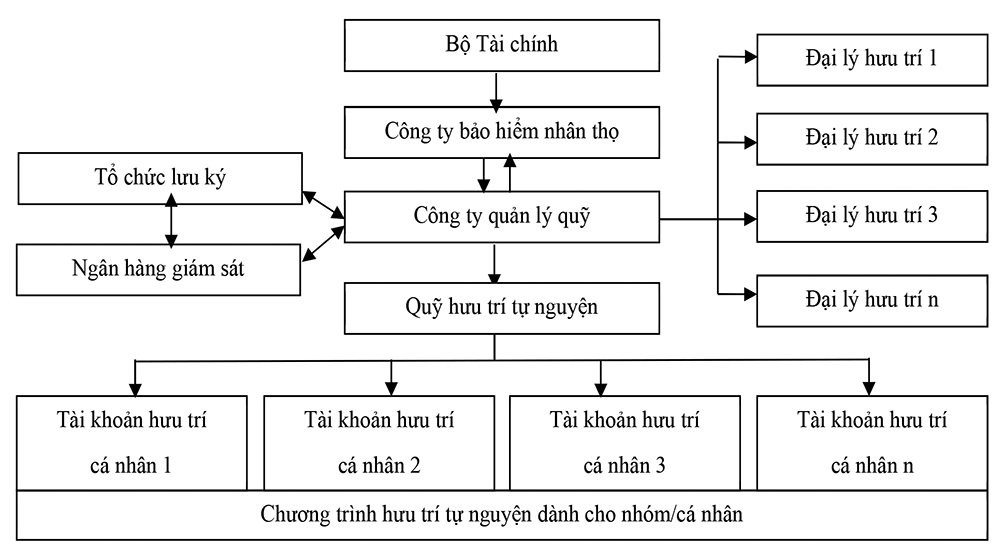

Tại Việt Nam, bảo hiểm hưu trí và quỹ hưu trí tự nguyện đã bắt đầu được triển khai sau khi Thông tư số 115/2013/TT-BTC của Bộ Tài chính về hướng dẫn bảo hiểm hưu trí và quỹ hưu trí tự nguyện có hiệu lực từ ngày 15/10/2013. Theo đó, quỹ hưu trí tự nguyện là loại hình quỹ đầu tư, được quản lý bởi công ty quản lý quỹ được ủy thác hoặc được thuê bởi công ty bảo hiểm nhân thọ dưới sự giám sát của cơ quan quản lý là Bộ Tài chính thông qua các quy định nhằm bảo đảm tính an toàn và thận trọng trong hoạt động của quỹ để bảo vệ quyền lợi của khách hàng. Công ty quản lý quỹ dạng mở, quản lý tách biệt các tài sản đầu tư từ quỹ hưu trí tự nguyện của công ty bảo hiểm với các quỹ khác của công ty bảo hiểm và của các khách hàng khác.

Hình 1. Cơ chế hoạt động của quỹ hưu trí tự nguyện tại Việt Nam

|

|

Nguồn: Tác giả tổng hợp từ Thông tư 115/2013/TT-BTC. |

Như vậy, Việt Nam đã chào đón sự hình thành của bảo hiểm hưu trí tự nguyện (niên kim) do các công ty bảo hiểm nhân thọ cung cấp và quỹ hưu trí tự nguyện tại Việt Nam từ cuối năm 2013 dựa trên Đề án Bảo hiểm hưu trí và quỹ hưu trí tự nguyện của Cục Giám sát Bảo hiểm trực thuộc Bộ Tài chính. Sự phát triển của bảo hiểm hưu trí tự nguyện, quỹ hưu trí tự nguyện được kỳ vọng giúp tạo lập và làm đa dạng cơ sở nhà đầu tư tổ chức bên cạnh ngân hàng thương mại (NHTM) và các tổ chức trung gian khác trên thị trường chứng khoán (TTCK) Việt Nam và góp phần phát triển TTCK Việt Nam.

Đề án cơ cấu lại TTCK và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025 ban hành ngày 28/02/2019 cùng Quyết định số 242/QĐ-Ttg cho thấy việc cơ cấu lại TTCK và thị trường bảo hiểm phải thực hiện theo hướng coi trọng phát triển cả về quy mô và chất lượng, đồng thời phát triển và tăng khả năng cạnh tranh của các tổ chức tham gia thị trường, tạo sự liên thông giữa hoạt động của thị trường chứng khoán và thị trường bảo hiểm với thị trường tiền tệ - tín dụng. Theo đó, đối với các chương trình hưu trí tự nguyện tại Việt Nam hiện nay được thực hiện theo quy định của Chính phủ thông qua các sản phẩm bảo hiểm hưu trí tự nguyện (niên kim) do các công ty bảo hiểm nhân thọ cung cấp. Mục đích hướng đến việc hoàn thiện thêm cho bảo hiểm hưu trí bắt buộc, nhằm góp phần tạo nên một hệ thống an sinh xã hội tương đối toàn diện, đầy đủ, đa dạng, đáp ứng cơ bản nhu cầu bảo hiểm hưu trí của người lao động thuộc mọi thành phần kinh tế. Đồng thời, nguồn vốn lớn và dài hạn sẽ được tập hợp thông qua việc huy động nguồn phí bảo hiểm từ người lao động và chủ sử dụng lao động, từ đó góp phần thúc đẩy đầu tư, tăng trưởng kinh tế - xã hội. Trên phương diện là một công cụ hoạch định kế hoạch tài chính cho tuổi nghỉ hưu, sản phẩm bảo hiểm hưu trí tự nguyện đem lại những lợi ích thiết thực đối với người tham gia (Lương Xuân Trường, 2014).

Nghiên cứu này tìm hiểu về thực trạng hoạt động của quỹ hưu trí tự nguyện tại Việt Nam từ sau năm 2013 đến nay nhằm đánh giá sự phát triển của quỹ hưu trí tự nguyện tại Việt Nam thông qua việc xem xét số lượng công ty bảo hiểm triển khai bảo hiểm hưu trí, tình hình quy mô tài sản quỹ hưu trí tự nguyện, phân bổ cơ cấu tài sản trong danh mục đầu tư, doanh thu và chi phí hoạt động, tỷ suất sinh lời từ đầu tư trên thị trường của quỹ hưu trí tự nguyện.

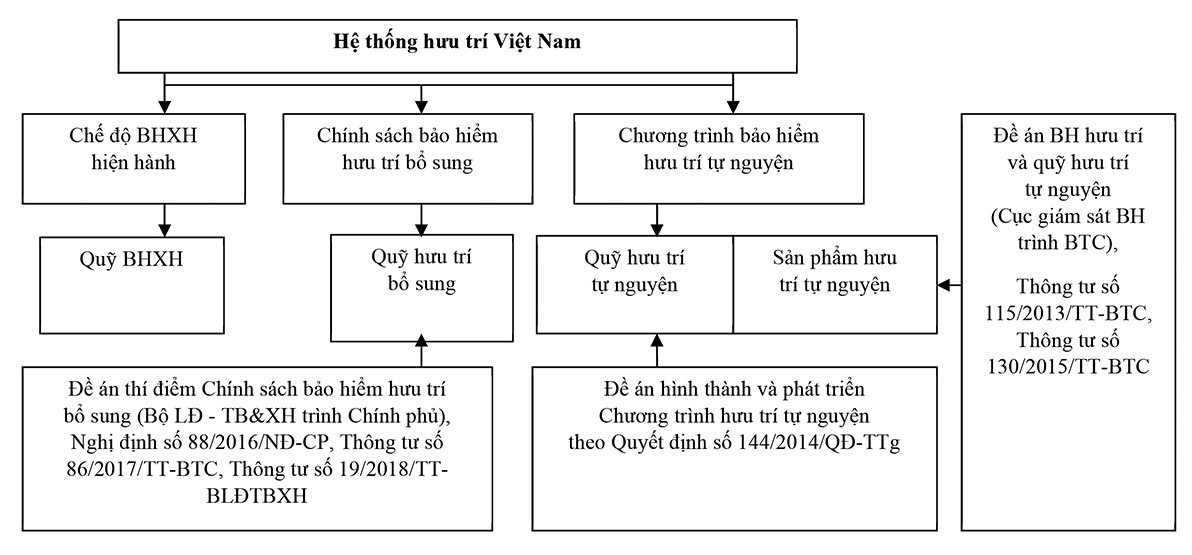

2. BỐI CẢNH VIỆT NAM

Theo Ngân hàng Thế giới (WB), một hệ thống bảo hiểm hưu trí phát triển toàn diện có kết cấu 3 tầng bảo vệ. Trong đó, tầng 1 là bảo hiểm hưu trí cơ bản với vai trò nền tảng nhằm bảo đảm mức thu nhập tối thiểu cho người lao động khi đến tuổi nghỉ hưu. Hưu trí cơ bản được Nhà nước bảo hộ cả về ngân sách lẫn chính sách. Còn tầng 2 là bảo hiểm hưu trí bổ sung, đóng vai trò hỗ trợ thêm cho người nghỉ hưu và cũng nằm trong chính sách an sinh xã hội do Nhà nước quản lý và điều tiết. Tầng 3 là bảo hiểm hưu trí tự nguyện, nhằm phủ lấp những phần mà 2 tầng hưu trí trước chưa bao trùm hết.

Hình 2. Hệ thống hưu trí Việt Nam từ năm 2014

|

|

Nguồn: Tổng hợp của tác giả |

Theo hình 2, bên cạnh hệ thống hưu trí bảo hiểm xã hội (BHXH) mang tính chất bắt buộc theo cơ chế PAYG(2) với mô hình DB(3) , cùng với chương trình bảo hiểm hưu trí tự nguyện theo mô hình DC(4) , Luật BHXH năm 2014 đề cập đến chương trình bảo hiểm hưu trí bổ sung mang tính chất tự nguyện nhằm hướng tới mô hình hệ thống hưu trí đa trụ cột. Tuy nhiên, việc hình thành và phát triển quỹ hưu trí bổ sung và quỹ hưu trí tự nguyện vẫn đang trong giai đoạn sơ khởi.

3. CÁC CÔNG TY BẢO HIỂM NHÂN THỌ TRIỂN KHAI BẢO HIỂM HƯU TRÍ TỰ NGUYỆN TẠI VIỆT NAM

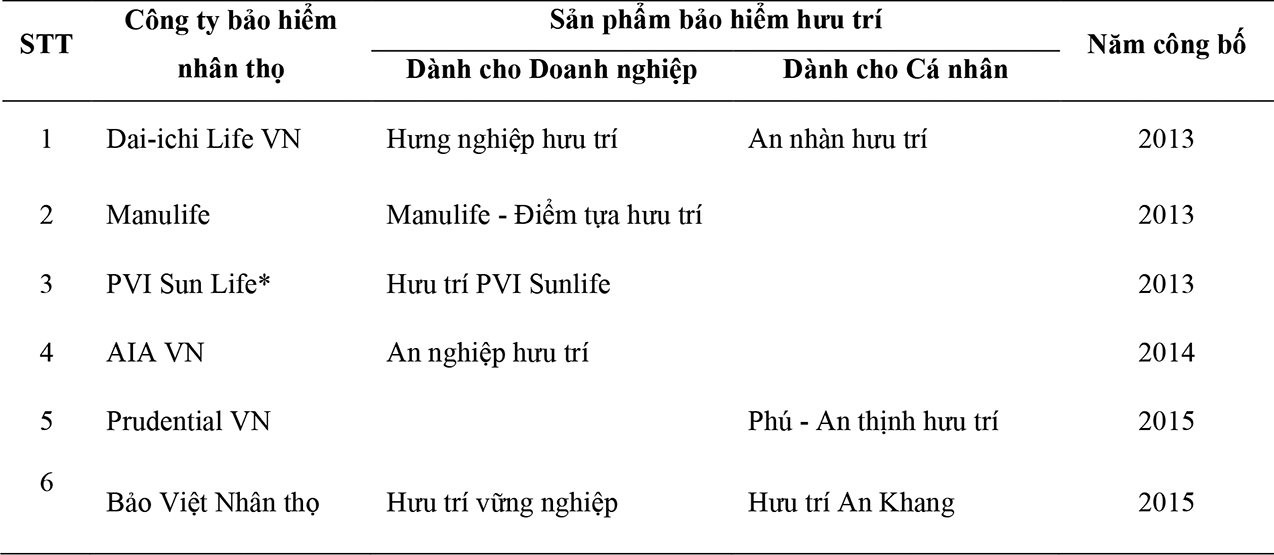

Từ năm 2013 đến nay, Việt Nam chỉ mới có 6 trong 18 công ty bảo hiểm nhân thọ có đủ điều kiện triển khai bảo hiểm hưu trí tự nguyện theo luật định là Prudential Việt Nam, Bảo Việt Nhân thọ, Manulife, AIA Việt Nam, Dai-ichi Việt Nam, PVI Sun Life (hiện nay là Sun Life Việt Nam).

Bảng 1. Các công ty bảo hiểm nhân thọ đủ điều kiện triển khai sản phẩm bảo hiểm hưu trí trên thị trường bảo hiểm Việt Nam

|

|

*PVI Sun life đã đổi tên thành Sun Life Việt Nam vào ngày 7/11/2016. Nguồn: ISA - MOF (2017), ISA - MOF (2018), trang tin điện tử chính thức của các công ty trên. |

Dai-ichi Life Việt Nam là công ty bảo hiểm nhân thọ đã đưa ra sản phẩm Bảo hiểm hưu trí tự nguyện đầu tiên trên thị trường từ ngày 15/10/2013. Sau đó, Manulife, AIA Việt Nam và PVI Sunlife cũng công bố đưa sản phẩm bảo hiểm hưu trí tự nguyện ra thị trường. Trong đó, có Dai-ichi Life Việt Nam và Bảo Việt Nhân thọ phát triển dòng sản phẩm hưu trí tự nguyện dành cho nhóm lẫn cá nhân có thể tham gia, 4 công ty bảo hiểm nhân thọ gồm Manulife, Sun Life Việt Nam, AIA Việt Nam tập trung triển khai dòng sản phẩm bảo hiểm hưu trí dành cho nhóm người lao động làm việc tại doanh nghiệp, riêng Prudential Việt Nam phát triển dòng sản phẩm bảo hiểm hưu trí dành cho cá nhân.

Thị trường bảo hiểm hưu trí tự nguyện Việt Nam chỉ ghi nhận vài hợp đồng bảo hiểm hưu trí tự nguyện khi loại hình bảo hiểm này được giới thiệu vào tháng 10/2013, trong đó, chủ thể tham gia đóng góp chủ yếu đến từ chính các nhân viên các doanh nghiệp bảo hiểm và một số khách hàng doanh nghiệp đồng ý về mặt nguyên tắc (ISA - MOF, 2017; ISA - MOF, 2018, CL&CSTC, 2018).

4. HOẠT ĐỘNG CỦA CÁC QUỸ HƯU TRÍ TỰ NGUYỆN TẠI VIỆT NAM

Do đặc thù về nguồn hình thành tài sản của quỹ và đặc điểm đầu tư của công ty bảo hiểm nhân thọ nên việc tiếp cận hoạt động của các sản phẩm bảo hiểm hưu trí và quỹ hưu trí tự nguyện tại Việt Nam trở nên thuận lợi hơn xét về góc độ giá trị tài sản và phân bổ cơ cấu tài sản phù hợp với chiến lược đầu tư và mục tiêu đầu tư của quỹ hưu trí tự nguyện. Theo đó, đầu tư tài sản của quỹ hưu trí tự nguyện phải tuân thủ quy định pháp luật, tự chịu trách nhiệm về hoạt động đầu tư, bảo đảm tính an toàn, hiệu quả, phân tán rủi ro, thanh khoản, giá trị tài sản đầu tư tương xứng với trách nhiệm và đặc thù rủi ro của sản phẩm bảo hiểm hưu trí tự nguyện.

4.1. Về giá trị tài sản của quỹ hưu trí tự nguyện

Quỹ hưu trí tự nguyện là quỹ được hình thành từ nguồn phí bảo hiểm từ các hợp đồng bảo hiểm hưu trí tự nguyện và là một phần của quỹ chủ hợp đồng bảo hiểm. Tài sản của quỹ hưu trí tự nguyện không phân chia mà xác định chung cho tất cả các hợp đồng bảo hiểm thuộc quỹ hưu trí tự nguyện.

Tại Việt Nam, các công ty bảo hiểm nhân thọ đáp ứng điều kiện để thành lập và quản lý quỹ hưu trí tự nguyện tại Việt Nam bắt buộc phải đóng góp và duy trì tối thiểu 200 tỷ đồng từ vốn chủ sở hữu vào quỹ hưu trí tự nguyện theo luật định. Như vậy, tài sản của quỹ hưu trí tự nguyện hoạt động tại Việt Nam bao gồm tài sản hình thành từ (i) nguồn phí bảo hiểm, (ii) nguồn đóng góp của công ty bảo hiểm nhân thọ theo quy định của pháp luật và (iii) tài sản hình thành từ lợi nhuận đầu tư của các nguồn trên.

Tại Việt Nam, theo quy định hiện nay thì khoản tiền đóng bảo hiểm hưu trí tự nguyện do người sử dụng lao động đóng cho người lao động được trì hoãn đóng thuế thu nhập cá nhân và khoản tiền đóng bảo hiểm hưu trí do cá nhân tự đóng sẽ được khấu trừ trước khi tính thu nhập chịu thuế với mức khấu trừ tối đa 1 triệu đồng/tháng. Đây cũng chính là sự khác biệt cơ bản của bảo hiểm hưu trí tự nguyện so với các sản phẩm bảo hiểm nhân thọ khác tại Việt Nam.

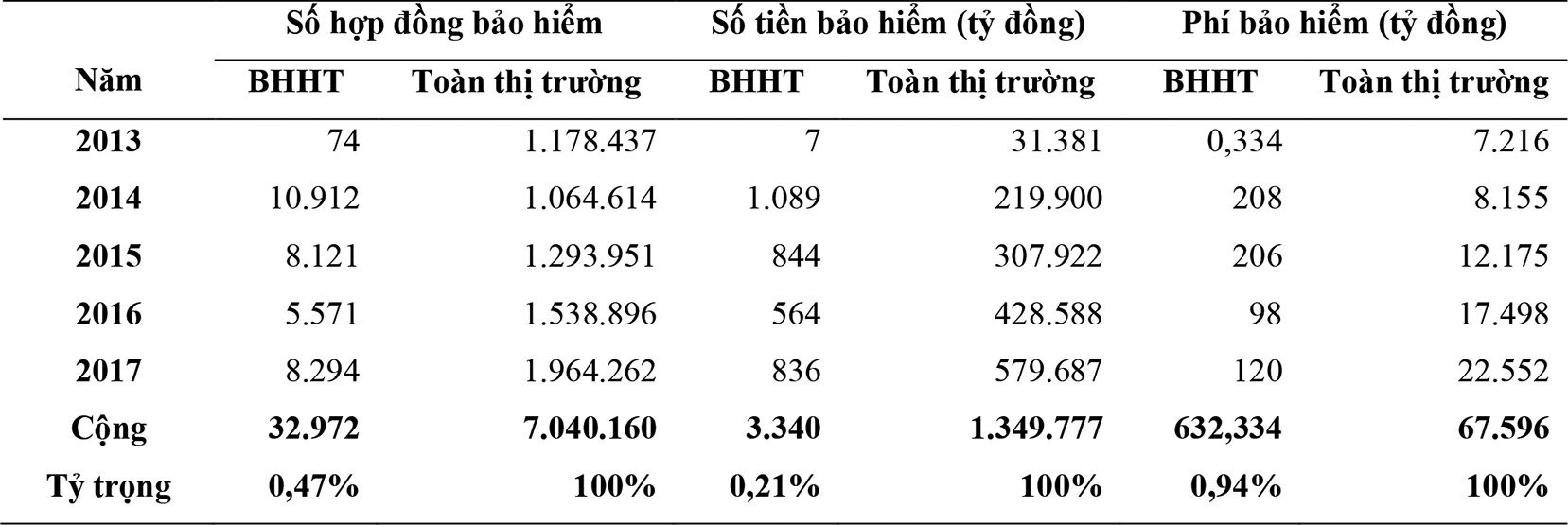

Bảng 2. Tình hình khai thác mới của hợp đồng bảo hiểm hưu trí tự nguyện trên thị trường bảo hiểm nhân thọ Việt Nam giai đoạn 2013 – 2017

|

|

*Các loại hình bảo hiểm trên thị trường bảo hiểm bao gồm: bảo hiểm trọn đời, bảo hiểm sinh kỳ, bảo hiểm tử kỳ, bảo hiểm hỗn hợp, bảo hiểm trả tiền định kỳ, bảo hiểm liên kết đầu tư (bao gồm bảo hiểm liên kết đơn vị và bảo hiểm liên kết chung), bảo hiểm sức khỏe; chưa bảo hiểm bổ trợ. Nguồn: ISA - MOF (2017); ISA - MOF (2018). |

Số liệu tích lũy hàng năm từ năm 2013 cho đến cuối năm 2017 tại bảng 2 cho thấy chỉ trong thời gian ngắn, từ 74 hợp đồng bảo hiểm hưu trí tự nguyện với tổng giá trị chỉ ở mức 7 tỷ đồng vào năm 2013 thì tổng số hợp đồng được khai thác mới đã tăng trưởng lên đến 32.972 hợp đồng với giá trị 3.340 tỷ đồng. Mặc dù vậy, đóng góp của bảo hiểm hưu trí tự nguyện vẫn còn khiêm tốn so với toàn thị trường bảo hiểm tại Việt Nam trong giai đoạn 2013 - 2017, cụ thể số lượng hợp đồng khai thác mới của loại hình bảo hiểm hưu trí tự nguyện chỉ chiếm 0,47%, giá trị bảo hiểm chiếm 0,21% và phí bảo hiểm chiếm 0,94% so với toàn thị trường.

Số liệu trên cho thấy mặc dù sản phẩm bảo hiểm hưu trí tự nguyện mới xuất hiện trên thị trường bảo hiểm vào tháng 10/2013, đồng thời quy định pháp lý vẫn đang được xây dựng để hoàn thiện, nhưng tình hình khai thác mới từ hợp đồng bảo hiểm hưu trí tự nguyện của các tài khoản hưu trí cá nhân này cũng đã tăng trưởng đáng kể trong giai đoạn 2013 - 2017. Tuy nhiên, tỷ trọng đóng góp của loại hình quỹ hưu trí tự nguyện vẫn còn khiêm tốn trên thị trường bảo hiểm Việt Nam.

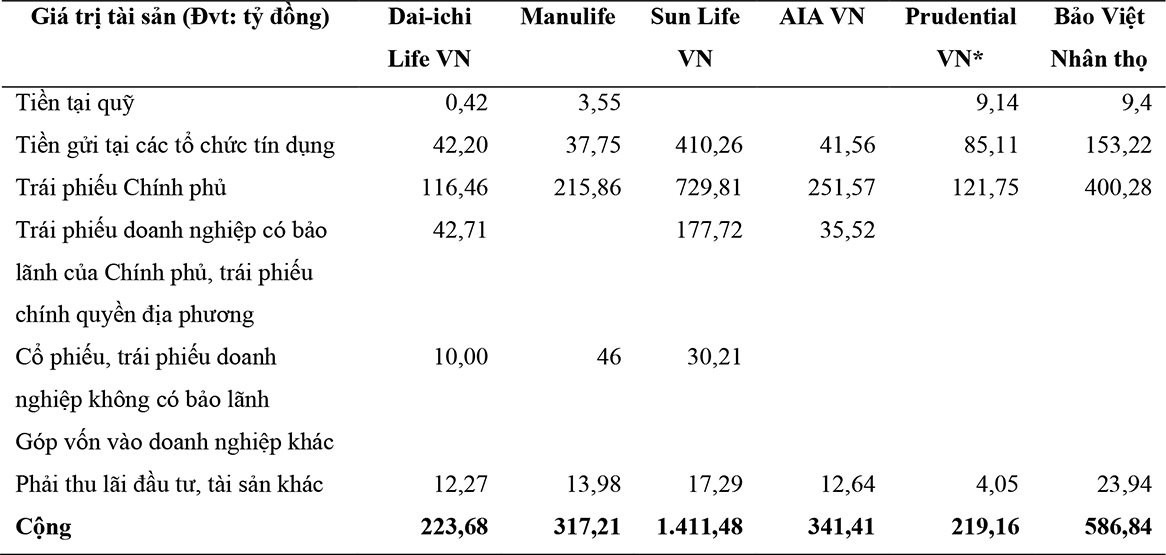

Tính đến tháng 5/2018, theo số liệu của Cục Quản lý và Giám sát bảo hiểm, tổng doanh thu phí khai thác mới của bảo hiểm hưu trí tự nguyện chỉ chiếm tỷ trọng 0,63% tổng doanh thu phí mới của nghiệp vụ bảo hiểm. Trong giai đoạn 2013 - 2018, các báo cáo tình hình hoạt động quỹ hưu trí tự nguyện đều ghi nhận Sun Life Việt Nam là doanh nghiệp dẫn đầu thị trường về bảo hiểm hưu trí tự nguyện. Tại Việt Nam cả về quy mô tài sản lẫn tổng doanh thu khai thác, trong đó tổng tài sản quỹ hưu trí Sun Life đạt 1.411 tỷ đồng được ghi nhận vào ngày 31/12/2018 (ISA - MOF, 2017; ISA - MOF, 2018; CL&CSTC, 2018).

4.2. Về phân bổ tài sản trong cơ cấu danh mục đầu tư

Theo quy định hiện hành, tài sản của quỹ hưu trí tự nguyện không được trực tiếp đầu tư vào bất động sản, vàng, bạc, kim loại quý, đá quý; không được đầu tư vào cổ phiếu của các công ty chứng khoán (CTCK), công ty tài chính, công ty cho thuê tài chính. Tuy nhiên, tùy vào sự thay đổi của thị trường tài chính và hoạt động đầu tư, Bộ Tài chính có thể điều chỉnh danh mục và hạn mức đầu tư của quỹ hưu trí tự nguyện theo Thông tư 115/2013/TT-BTC.

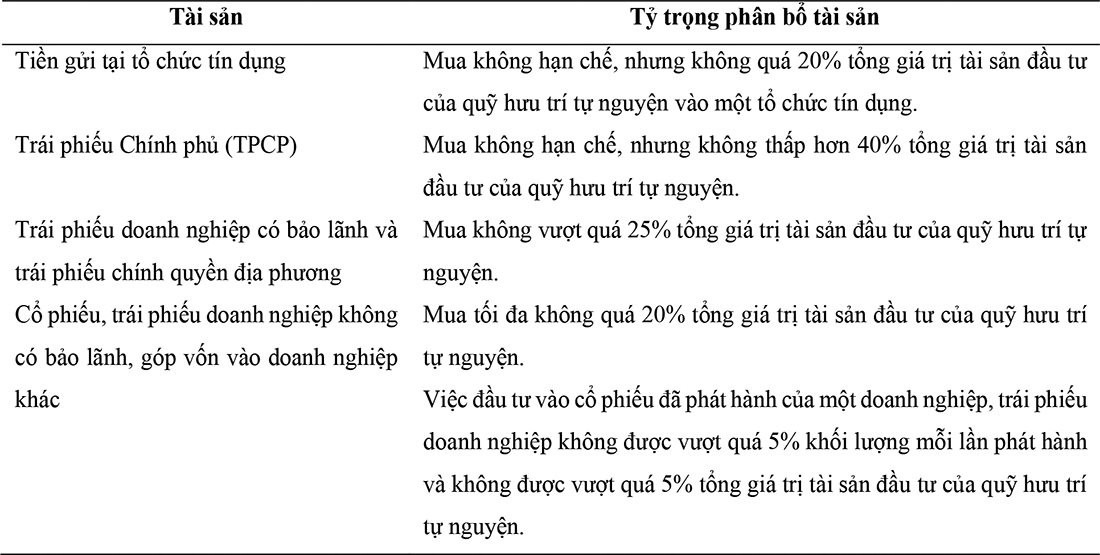

Bảng 3. Quy định đầu tư tài sản quỹ hưu trí tự nguyện tại Việt Nam

|

|

Nguồn: Tác giả tổng hợp từ thông tư 115/2013/TT-BTC. |

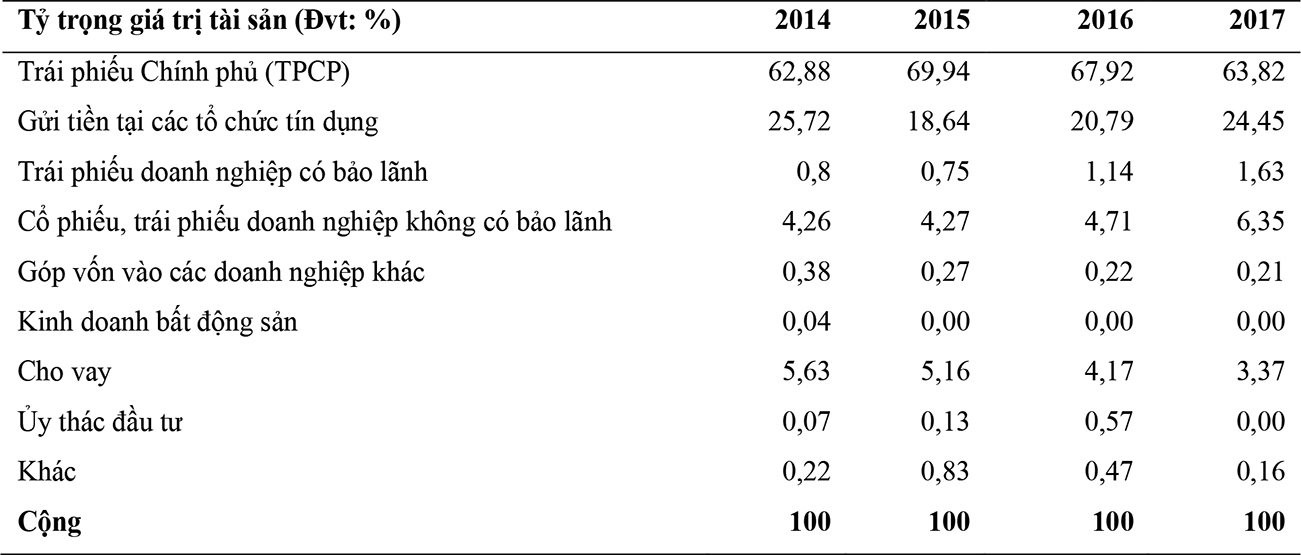

Cơ cấu danh mục đầu tư của các công ty bảo hiểm nhân thọ mang tính biến động mức sinh lời thấp, chủ yếu tập trung phần lớn vào trái phiếu Chính phủ (TPCP) và tiền gửi tại các tổ chức tín dụng, các hạng mục đầu tư rủi ro cao như cổ phiếu, trái phiếu doanh nghiệp không có bảo lãnh, góp vốn chiếm tỷ trọng nhỏ trong tổng tài sản đầu tư (ISA - MOF, 2017; ISA - MOF, 2018).

Bảng 4. Cơ cấu tài sản của các công ty bảo hiểm nhân thọ tại Việt Nam giai đoạn 2014 - 2017

|

|

Nguồn: ISA - MOF (2017), ISA - MOF (2018). |

Hiện tại, do các quỹ hưu trí tự nguyện tại Việt Nam trực thuộc và được quản lý bởi các công ty bảo hiểm nhân thọ, do đó cơ cấu danh mục đầu tư của quỹ hưu trí tự nguyện cũng tương tự cơ cấu danh mục chung của các công ty bảo hiểm nhân thọ với tính chất an toàn và tập trung chủ yếu vào tiền gửi tại các tổ chức tín dụng và TPCP theo quy định về tỷ trọng phân bổ tài sản.

Bảng 5. Cơ cấu tài sản của các quỹ hưu trí tự nguyện tại Việt Nam tại thời điểm 31/12/2018

|

|

*Prudential VN: số liệu tính tại 31/12/2017. Nguồn: ISA - MOF (2017), ISA - MOF (2018), báo cáo hoạt động các quỹ hưu trí tự nguyện. |

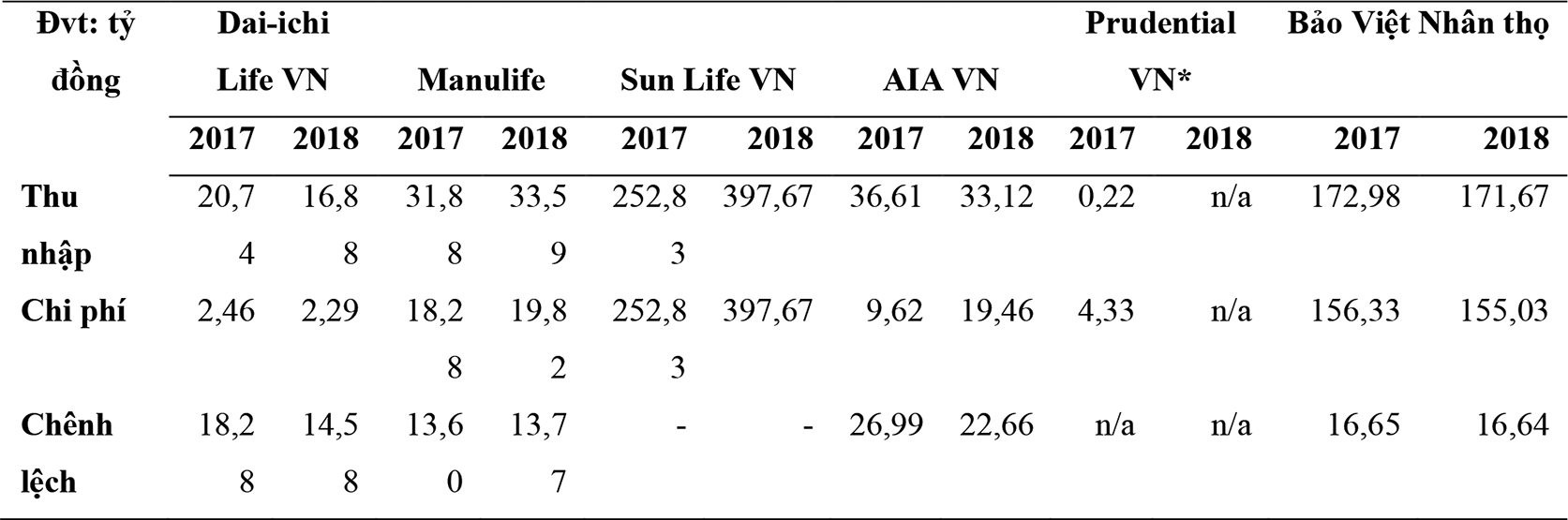

4.3. Về doanh thu và chi phí hoạt động của quỹ hưu trí tự nguyện

Doanh thu của các quỹ hưu trí tự nguyện được ghi nhận khi tiền lãi phát sinh theo cơ sở dồn tích dựa trên các lợi ích kinh tế có thể xác định được một cách chắc chắn do các tài sản của quỹ đem lại. Doanh thu trong kỳ của các quỹ hưu trí tự nguyện trên thị trường hiện nay chủ yếu đến từ (i) nguồn phí bảo hiểm niên kim và (ii) nguồn lãi từ các khoản đầu tư, bao gồm đầu tư vào tiền gửi không kỳ hạn, tiền gửi có kỳ hạn, trái phiếu và cổ phiếu theo quy định.

Các khoản chi phí ban đầu, chi phí bảo hiểm rủi ro và chi phí quản lý hợp đồng được tính toán và ghi nhận căn cứ theo Quy tắc và Điều khoản của sản phẩm Hưu trí nhóm được Bộ Tài chính phê duyệt theo Công văn số 18204/BTC-QLBH ngày 30/12/2013, Quy tắc và Điều khoản của các sản phẩm Hưu trí tự nguyện được Bộ Tài chính phê duyệt theo Công văn số 2995/BTC-QLBH ngày 9/3/2015. Đồng thời, chi phí trong kỳ của các quỹ hưu trí tự nguyện được ghi nhận phát sinh dựa trên cơ sở dồn tích, chủ yếu bao gồm các loại phí như sau (i) phí ban đầu; (ii) phí bảo hiểm rủi ro; (iii) phí quản lý hợp đồng bảo hiểm; (iv) phí quản lý quỹ; (v) phí chuyển giao tài khoản hưu trí; (vi) chi trích lập dự phòng nghiệp vụ và (vii) chi phân bổ cho phần tương ứng của doanh nghiệp bảo hiểm nhân thọ trong quỹ (ISA - MOF, 2017; ISA - MOF, 2018).

Bảng 6. Doanh thu và chi phí các quỹ hưu trí tự nguyện tại Việt Nam giai đoạn 2017 – 2018

|

|

*Prudential VN: Trong năm 2017, thu nhập ghi nhận từ phí bảo hiểm đầu tư vào Quỹ hưu trí tự nguyện; chi phí ghi nhận từ chi phí ban đầu, phí bảo hiểm rủi ro, phí quản lý hợp đồng bảo hiểm, phí quản lý quỹ. Nguồn: ISA - MOF (2017), ISA - MOF (2018), báo cáo hoạt động các quỹ hưu trí tự nguyện. |

4.4. Về lãi suất đầu tư của quỹ hưu trí tự nguyện

Quỹ hưu trí tự nguyện được đầu tư một cách chuyên nghiệp để có thể mang lại hiệu quả đầu tư trong dài hạn với chiến lược đầu tư an toàn, thận trọng. Theo đó, lãi suất đầu tư được các quỹ bảo hiểm hưu trí tự nguyện công bố công khai hàng tháng, được ghi nhận theo giá trị danh nghĩa và có sự điều chỉnh phù hợp với định hướng đầu tư của quỹ trước tình hình chung của nền kinh tế. Khi tiến hành hoạt động đầu tư của quỹ, do lãi suất đầu tư thực tế có thể biến động so với lãi suất đầu tư công bố tùy theo mức độ thuận lợi của thị trường, từ đó dẫn tới lãi suất tích lũy vào giá trị tài khoản có thể tăng hoặc giảm. Tuy nhiên, các quỹ hưu trí tự nguyện cũng công khai cụ thể lãi suất cam kết tích lũy tối thiểu vào tài khoản hưu trí cá nhân nhằm bảo đảm quyền lợi bảo hiểm hưu trí tự nguyện của bên mua bảo hiểm theo luật định.

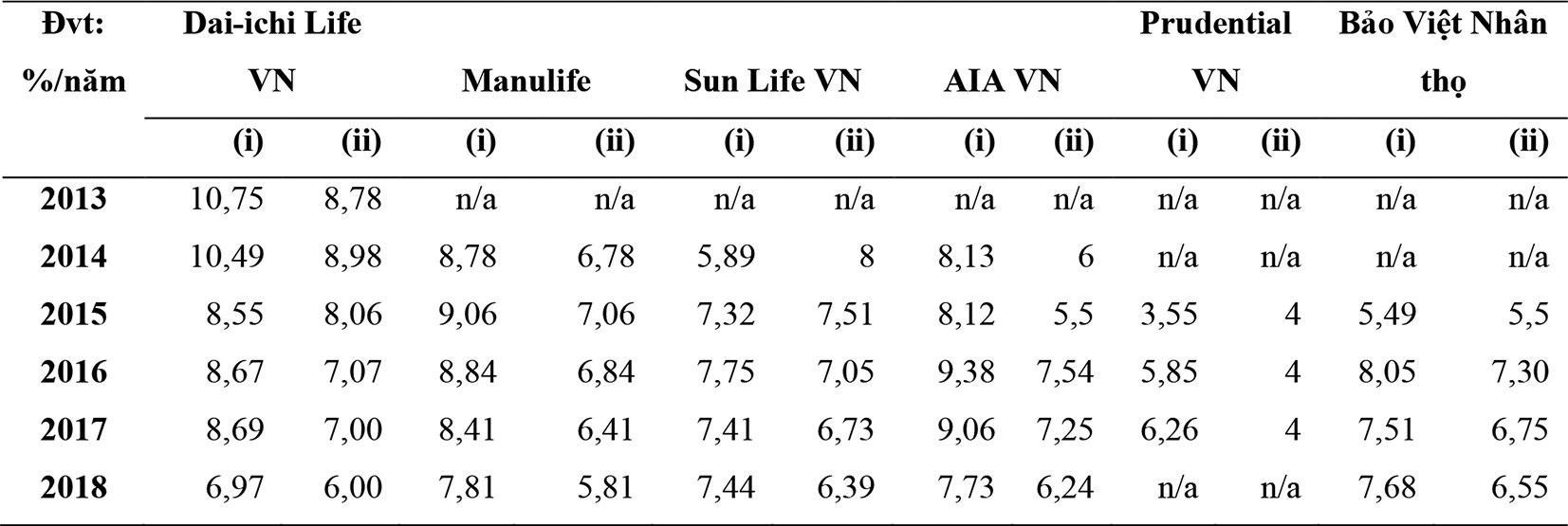

Bảng 7. Tỷ suất sinh lời của các quỹ hưu trí tự nguyện tại Việt Nam giai đoạn 2013 – 2018

|

|

*(i): Lãi suất đầu tư thực tế; (ii): Lãi suất thanh toán cho bên mua bảo hiểm. Nguồn: ISA - MOF (2017), ISA - MOF (2018), báo cáo hoạt động các quỹ hưu trí tự nguyện. |

Theo bảng 7, Quỹ hưu trí tự nguyện của Prudential Việt Nam có lãi suất thanh toán cho bên mua bảo hiểm hàng năm là thấp nhất. Trong năm 2018, Quỹ hưu trí tự nguyện của Bảo Việt Nhân thọ tích lũy giá trị tài khoản của khách hàng theo lãi suất công bố cho sản phẩm hưu trí tự nguyện là cao nhất trên thị trường bảo hiểm nhân thọ Việt Nam.

Nhìn chung, tính đến năm 2018, quỹ hưu trí tự nguyện tại Việt Nam vẫn đang trong giai đoạn hình thành và phát triển sơ khai. Các công ty trong nước đã tham gia bảo hiểm hưu trí tự nguyện nhưng số lượng vẫn còn hạn chế. Theo thống kê, đã có khoảng hơn 100 tập đoàn, tổng công ty, công ty cổ phần, công ty trách nhiệm hữu hạn, doanh nghiệp nước ngoài… tham gia bảo hiểm hưu trí, tương ứng khoảng 60 nghìn người lao động đang hưởng quyền lợi từ chương trình vào năm 2017. Để được cấp phép triển khai bảo hiểm hưu trí tự nguyện, doanh nghiệp bảo hiểm cần phải đáp ứng các điều kiện rất khắt khe về vốn, biên khả năng thanh toán, đồng thời cũng phải xây dựng hạ tầng công nghệ để có thể quản lý được hàng triệu tài khoản riêng lẻ… Những diễn biến và số liệu thống kê từ thị trường cho thấy cả người lao động, doanh nghiệp tham gia và doanh nghiệp bảo hiểm còn e dè với việc tham gia quỹ hưu trí tự nguyện. Qua đó cho thấy khái niệm quỹ hưu trí tự nguyện vẫn còn tương đối mới đối với thị trường, trong khi đó các cơ chế khuyến khích và hỗ trợ cho quỹ hưu trí tự nguyện còn chưa đáng kể, chưa tạo động lực cho thị trường phát triển (CL&CSTC, 2018).

5. KẾT LUẬN

Thông qua kết quả phân tích, nghiên cứu cho thấy việc tăng cường tuyên truyền và nâng cao nhận thức của các cá nhân về bảo hiểm hưu trí tự nguyện, quỹ hưu trí tự nguyện và tham gia quỹ hưu trí tự nguyện cần được chú trọng nhằm thu hút sự quan tâm và tham gia của các cá nhân vào các chương trình hưu trí tự nguyện. Qua đó, dự phòng tiết kiệm trong dân cư được kỳ vọng tăng cường, góp phần làm nền tảng cung cấp nguồn tiết kiệm hưu trí vào tài khoản cá nhân, hình thành nên tài sản quỹ hưu trí tự nguyện bên cạnh nguồn lợi tức có được từ việc đầu tư các tài sản của quỹ hưu trí tự nguyện trên TTCK, góp phần gia tăng quy mô tài sản của quỹ hưu trí tự nguyện. Đồng thời, chính sách khuyến khích phát triển chương trình hưu trí tự nguyện (sản phẩm bảo hiểm hưu trí tự nguyện và quỹ hưu trí tự nguyện) hiện tại ở Việt Nam chỉ mới tập trung vào cơ chế ưu đãi về thuế, phí nhưng vẫn còn tương đối thấp so với các quốc gia đang áp dụng cơ chế khuyến khích này. Lý do là tại các quốc gia khác, phần thu nhập được miễn thuế khi tham gia quỹ hưu trí tự nguyện thường được quy định ở mức tối thiểu bằng GDP bình quân đầu người. Chính vì vậy, Bộ Tài chính cần xem xét đối chiếu với GDP bình quân đầu người của Việt Nam để quy định miễn thuế phù hợp hơn, không thể ở mức 1 triệu đồng/tháng như hiện nay vì điều này khó tạo động lực tham gia quỹ hưu trí tự nguyện đối với người lao động.

CHÚ THÍCH

1 PAYG (Pay as You Go): cơ chế thực thu thực chi (hệ thống hưu trí công truyền thống), trong đó nguồn thanh toán lương hưu được trích từ các khoản đóng góp của những người đang lao động. Có nghĩa là thế hệ người lao động hiện tại thanh toán trợ cấp hưu trí hiện tại cho người đang được hưởng quyền lợi từ kế hoạch hưu trí. Như vậy, trong cơ cấu quỹ này, không có nguồn dành riêng để chi trả cho thế hệ hưu trí trong tương lai, nói cách khác, đây là loại hình quỹ không được tài trợ (unfunded funds).

2 DB (Defined Benefit): Kế hoạch tài chính với mức hưởng được xác định trước

3 DC (Defined Contribution): Kế hoạch tài chính mức đóng góp được xác định trước

TÀI LIỆU THAM KHẢO:

- CL&CSTC (2018). Giải pháp tăng nguồn vốn dài hạn cho thị trường tài chính từ phát triển quỹ hưu trí tự nguyện.

- ISA - MOF (2017). Niên giám thị trường bảo hiểm Việt Nam 2016.

- ISA - MOF (2018). Niên giám thị trường bảo hiểm Việt Nam 2017.

- Lương Xuân Trường (2014). Bảo hiểm hưu trí tự nguyện trong hoạch định kế hoạch tài chính hưu trí.