Đa dạng hóa thu nhập tác động đến rủi ro của các ngân hàng thương mại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 09:05, 07/11/2019

Ngày nhận bài: 27/8/2019 - Ngày biên tập: 27/8/2019 - Ngày duyệt đăng: 16/10/2019. Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 20/2019

Tóm tắt: Tác giả sử dụng phương pháp momen tổng quát (GMM) đối với dữ liệu bảng. Kết quả nghiên cứu cho thấy việc đa dạng hóa thu nhập sẽ giảm rủi ro phá sản cho NHTM, nói cách khác là mức độ đa dạng hóa thu nhập biến thiên nghịch chiều với rủi ro. Tuy nhiên, khi phân tách thu nhập ngoài lãi ra thành từng loại thu nhập như: thu nhập từ dịch vụ, từ kinh doanh ngoại hối, từ kinh doanh chứng khoán và góp vốn thì từng loại lại có tác động khác nhau đến rủi ro ngân hàng. Trong đó, hoạt động kinh doanh dịch vụ và kinh doanh ngoại hối mang lại tác động ngược chiều với rủi ro ngân hàng còn các hoạt động còn lại mang tác động cùng chiều với rủi ro. Bên cạnh đó, nghiên cứu còn cho thấy việc tăng vốn chủ sở hữu trong tổng tài sản có tác động lớn trong việc giảm rủi ro.

Từ khóa: đa dạng hóa thu nhập, tác động của sự đa dạng hóa thu nhập, rủi ro của ngân hàng

THE IMPACT OF INCOME DIVERSIFICATION ON THE RISKS OF VIETNAMESE COMMERCIAL BANKS

Abstract: This paper analyzes the impact of income diversification on the risks of Vietnamese commercial banks (commercial banks) in the period 2007-2018. The author uses the generalized method of moments (GMM) for table data. The research results show that income diversification will reduce bankruptcy risk for commercial banks, in other words, the degree of income diversification varies inversely with risks. However, when separating non-interest income into income categories such as income from services, from forex trading, from securities trading and capital contribution, each has different impact on bank risks. In particular, services trading and foreign exchange trading bring adverse effects to bank risks while the remaining activities have the same direction as risks. In addition, the study also shows that increasing equity in total assets has a great impact in reducing risk.

Key words: income diversification, impact of income diversification, bank risk

Khái niệm đa dạng hóa thu nhập

Nghiên cứu của Mercieca và cộng sự (2007) đã nhận định đa dạng hóa thu nhập trong ngân hàng có 3 xu hướng: đa dạng hóa các sản phẩm dịch vụ tài chính, đa dạng về địa lý, sự kết hợp đa dạng hóa địa lý và kinh doanh. Theo Elsas và cộng sự (2010) các NHTM thường đa dạng hóa thu nhập bằng cách dịch chuyển các hoạt động kinh doanh truyền thống sang các hoạt động phi truyền thống nhằm tăng tỷ trọng thu nhập ngoài lãi trong tổng thu nhập.

Khái niệm rủi ro

Rủi ro là sự sai biệt giữa lợi nhuận thực tế và lợi nhuận kì vọng của ngân hàng. Rủi ro được đo lường bằng mức độ dao động của tỷ suất sinh lợi, nghĩa là mức độ dao động của tỷ suất sinh lợi càng cao thì rủi ro càng lớn và ngược lại. Nói cách khác, độ phân tán của tỷ suất sinh lời càng lớn thì rủi ro càng cao. Vì thế, thước đo phù hợp nhất để đo lường rủi ro là phương sai và độ lệch chuẩn (Edwin J. Elton và cộng sự, 2010).

Rủi ro phá sản ngân hàng

“Phá sản” thường được hiểu là tình trạng một tổ chức kinh doanh bị mất khả năng thanh toán và tự nộp đơn phá sản hay bị cơ quan Nhà nước ra quyết định tuyên bố phá sản. Altman (1968) và Shelagh Hefferman (2005) định nghĩa rằng các doanh nghiệp phá sản khi không giải quyết được nghĩa vụ nợ và nộp đơn xin phá sản.

Tuy nhiên, định nghĩa phá sản đối với NHTM có vài khác biệt so với các loại hình kinh doanh khác. Ngân hàng kinh doanh lĩnh vực tiền tệ và hoạt động này tác động đến toàn bộ nền kinh tế. Hoạt động kinh doanh của ngân hàng vốn tồn tại nhiều rủi ro và các rủi ro ảnh hưởng lẫn nhau, khi một NHTM mất khả năng thanh toán sẽ liên đới đến toàn hệ thống ngân hàng.

Đo lường rủi ro phá sản

Trong phạm vi nghiên cứu bài báo, tác giả kế thừa những nghiên cứu của Nguyen và cộng sự (2012) và Sanya and Wolfe (2011) đo lường rủi ro vỡ nợ của NHTM bằng công thức:

|

|

|

Trong đó σROAit là độ lệch chuẩn của ROAit + Eit/Ait là tỉ số vốn chủ sở hữu trên tài sản.

Chỉ số Z-score biến thiên nghịch chiều với mức độ rủi ro. Z-score càng cao biểu thị cho mức độ rủi ro càng thấp.

Mô hình nghiên cứu

Dựa vào nghiên cứu của Stiroh (2006), Meslier và cộng sự (2014), Pennathur et al. (2012), Ashraf et al. (2016a), Lepetit và cộng sự (2007) để nghiên cứu tác động của đa dạng hóa thu nhập và từng loại thu nhập ngoài lãi đến rủi ro lời của NHTM Việt Nam, tác giả đề xuất hai mô hình sau:

Riski,t = α + δRiski,t + β1HIIi,t + β2SIZEi,t + β3EAi,t + β4 LOANi,t + β5 NPLi,t + β6 GROWTH_Ai,t + β7GDP_CHANGEt + β8 INFt+ εi,t (1)

Riski,t = α + δRiski,t-l + β1HIIi,t + β2NII1i,t + β4NII2i,t + β5NII3i,t + β6 SIZEi,t+β8 EAi,t + β9LOANi,t + β10NPLi,t + β11GROWTH_Ai,t + β12GDP_CHANGEt + β13 INFt + εi,t (2)

Risk: rủi ro của ngân hàng i trong thời gian t, được sử dụng làm biến phụ thuộc.

Riski,t : biến trễ của biến phụ thuộc.

HII: thể hiện sự đa dạng hóa thu nhập

NII1: thu nhập từ hoạt động dịch vụ/ tổng doanh thu

NII2: thu nhập từ kinh doanh ngoại hối/ tổng doanh thu

NII3: thu nhập từ mua bán chứng khoán/ tổng doanh thu

NII4: thu nhập từ góp vốn mua cổ phần/ tổng doanh thu

Size: quy mô ngân hàng

EA: thể hiện cơ cấu nguồn vốn

Loan: quy mô hoạt động tín dụng

NPL: rủi ro tín dụng

GrowthA: tăng trưởng tổng tài sản

GDP change: tốc độ tăng trưởng GDP

INF: lạm phát.

εi,t: phần dư.

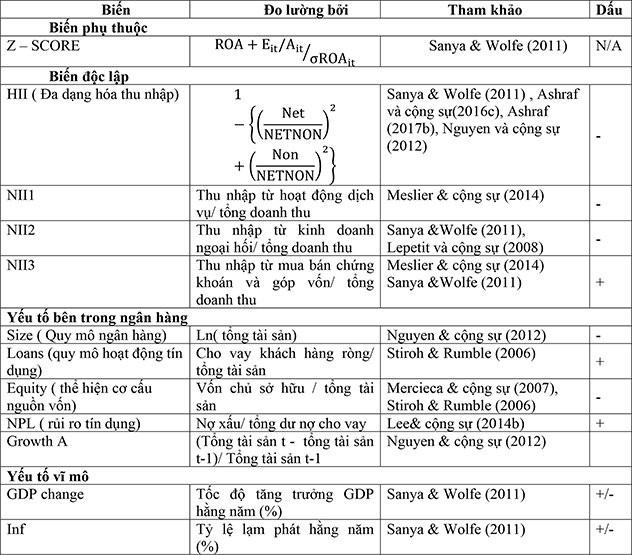

Đo lường các biến

Mô tả tóm tắt các biến đo lường được sử dụng trong nghiên cứu

|

|

Nguồn: Tổng hợp |

(+/- thể hiện tác động kỳ vọng cùng chiều/ ngược chiều rủi ro của ngân hàng)

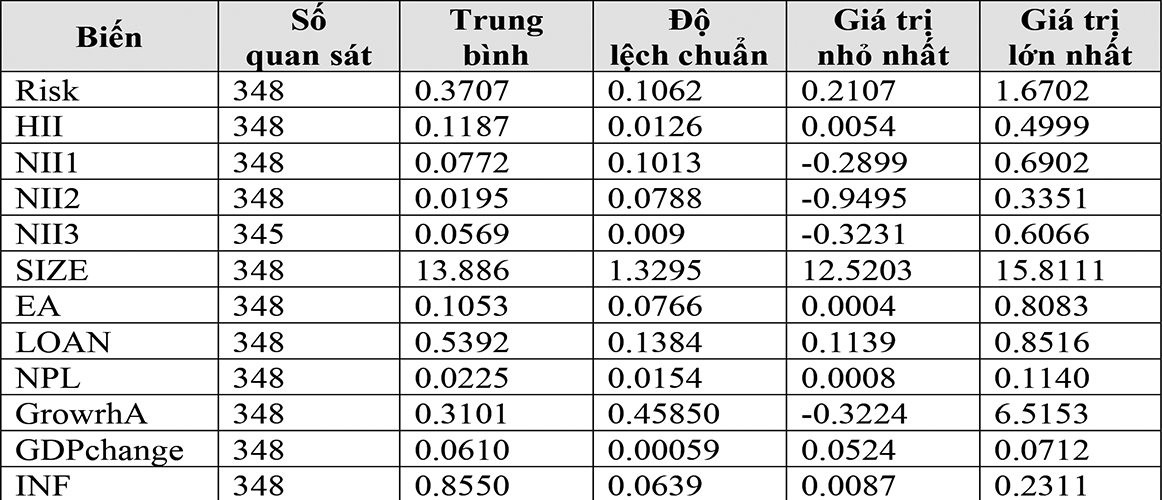

Bảng thống kê mô tả dữ liệu

Bảng 1 thể hiện thống kê mô tả cho mẫu dữ liệu của 30 NHTM Việt Nam trong giai đoạn 2007-2018. Các giá trị thống kê cho thấy thông tin tổng quát về các biến sử dụng trong mô hình.

Bảng 1: Thống kê mô tả bộ dữ liệu

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

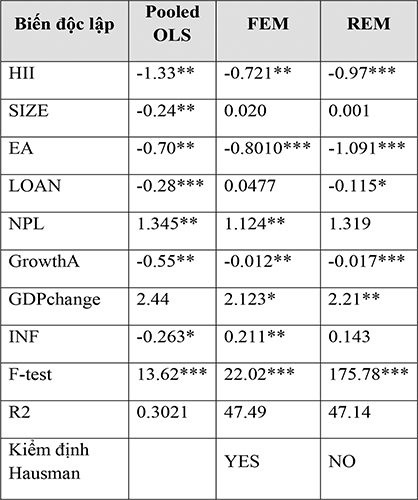

Kết quả mô hình hồi quy

Kết quả hồi quy mô hình Pooled OLS, FEM, REM

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

Kết quả ước lượng với PooledOLS, FEM, REM với biến phụ thuộc Risk. Giá trị P-value lần lượt là 10%, 5% và 1% tương ứng *,**và***

Bảng trên trình bày kết quả hồi quy ước lượng các mô hình theo phương pháp Pooled OLS, FEM, REM. Theo đó, đối với phương pháp Pooled OLS,, kết quả ước lượng cho thấy tồn tại hệ số hồi quy có ý nghĩa thống kê giữa biến đa dạng hóa thu nhập và rủi ro. Tuy nhiên, tác giả kiểm định tương quan giữa đơn vị chéo để có cơ sở khoa học chắc chắn việc lựa chọn mô hình FEM phù hợp hơn so với Pooled OLS.

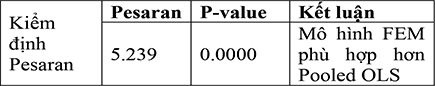

Kiểm định tương quan giữa các đơn vị chéo

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

Kết quả hồi quy FEM và REM cho thấy tồn tại tác động âm của đa dạng hóa thu nhập đến rủi ro phá sản của ngân hàng thông qua các hệ số chặn có mức ý nghĩa thống kê lần lượt là 5% và 1% tương ứng với độ tin cậy là 95% và 99%. Kiểm định F để kiểm tra mức độ phù hợp của các mô hình đều có ý nghĩa thống kê chứng tỏ các mô hình đều phù hợp.

Tiếp theo, kiểm định Hausman được thực hiện nhằm chọn ra mô hình phù hợp hơn giữa FEM và REM. Kết quả kiểm định Hausman có P-value nhỏ hơn 10% có nghĩa là mô hình FEM phù hợp hơn để ước lượng tác động đa dạng hóa thu nhập đến rủi ro phá sản ngân hàng.

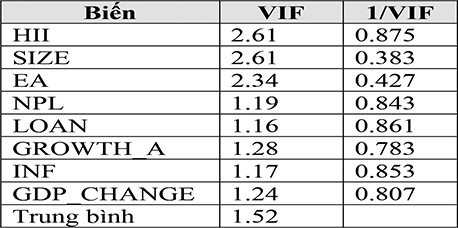

Hệ số phóng đại phương sai các biến trong mô hình

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

Kết quả cho thấy không có hệ số VIF nào lớn hơn 5 và trung bình VIF là 1.52. Điều này có thể kết luật mô hình không có hiện tượng đa cộng tuyến.

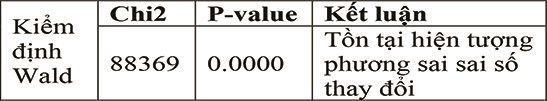

Kết quả kiểm định phương sai sai số thay đổi

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

(Kết quả kiểm định hiện tượng phương sai sai số thay đổi. Giả thiết H0: Không tồn tại phương sai thay đổi)

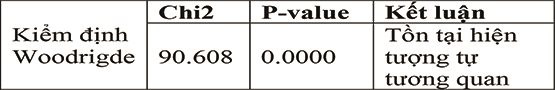

Kết quả kiểm định tự tương quan

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

(Kết quả kiểm định hiện tượng tự tương quan. Giả thiết H0: Không tồn tại tự tương quan)

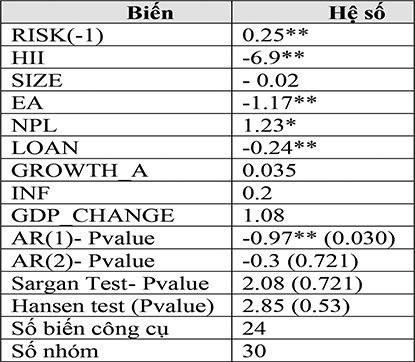

Kết quả hồi quy mô hình (1) theo phương pháp GMM

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

(Kết quả hồi quy theo phương pháp GMM, biến phụ thuộc là biến Risk. Giá trị P-value lần lượt là 10%, 5% và 1% tương ứng *,**và*** )

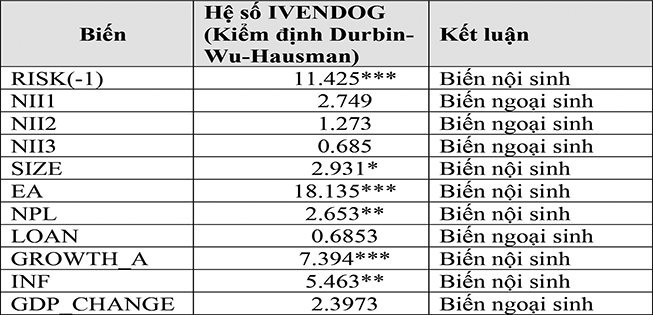

Bảng kết quả kiểm định biến nội sinh các biến trong mô hình (2)

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

(Kết quả kiểm định biến nội sinh bằng kiểm định Durbin-Wu-Hausman. Giá trị P-value lần lượt là 10%, 5% và 1% tương ứng *,**và***)

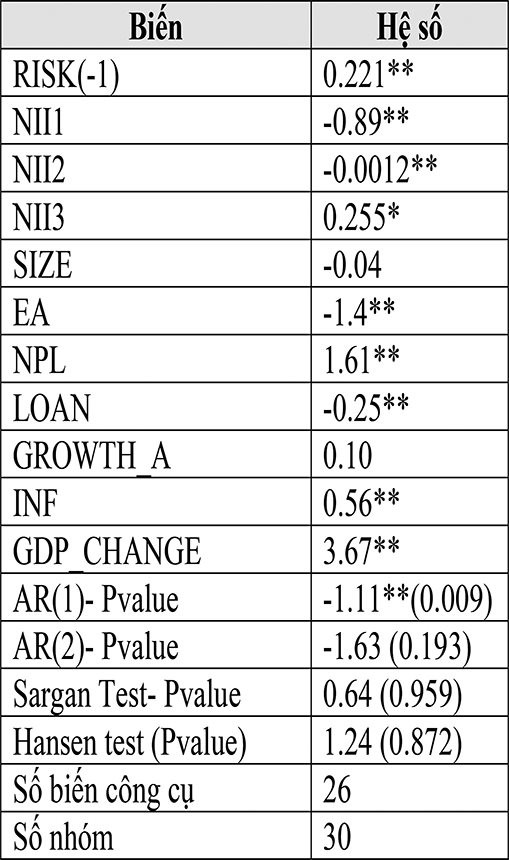

Kết quả hồi quy mô hình (2) theo phương pháp GMM

|

|

Nguồn: Kết quả từ phần mềm Stata 13 |

(Kết quả hồi quy theo phương pháp GMM, biến phụ thuộc là biến Risk. Giá trị P-value lần lượt là 10%, 5% và 1% tương ứng *,**và***)

Từ kết quả trên, kết quả kiểm định F cho thấy mô hình phù hợp. Các biến liên quan đến thu nhập ngoài lãi đều có ý nghĩa thống kê. Các biến kiểm soát như Risk(-1); HII, LOAN, EA, NPL, GDP_CHANGE và INF có ý nghĩa trong mô hình này. Kiểm định AR(2) có giá trị Pvalue lớn hơn 0.1 nên bác bỏ giả thiết có sự tương quan bậc 2 trong phần dư mô hình. Bên cạnh đó, kiểm định tính phù hợp của biến công cụ có P-value lớn hơn 0.1 chứng tỏ các biến công cụ là ngoại sinh. Số lượng công cụ nhỏ hơn số ngân hàng nên không có vấn đề tăng sinh công cụ.

Thảo luận kết quả

Hệ số của biến HII trong mô hình (1) là -6.9 và có ý nghĩa thống kê là 5% tương đương với độ tin cậy 95%. Điều này thể hiện tác động ngược chiều của đa dạng hóa thu nhập đến rủi ro ngân hàng. Do đó, ta có thể kết luận: khi các ngân hàng gia tăng việc đa dạng hóa thu nhập thì sẽ giảm được rủi ro phá sản cho ngân hàng,… đồng thời cũng phù hợp với lý thuyết phân tán rủi ro. Từ khi trở thành thành viên tổ chức WTO năm 2007 và gia nhập Cộng đồng Kinh tế ASEAN (AEC) năm 2015, cam kết mở của thị trường tài chính đã khiến các NHTM Việt Nam đối mặt với những cạnh tranh từ ngân hàng nước ngoài. Hơn nữa, cạnh tranh giữa các ngân hàng nội địa khiến họ phải chủ động dịch chuyển từ tập trung hoạt động truyền thống sang việc đa dạng nhằm mở rộng thị trường. Ngoài ra hoạt động tín dụng chứa đựng nhiều rủi ro làm ảnh hưởng đến hiệu quả kinh doanh, việc đa dạng hóa thu nhập tạo điều kiện cho ngân hàng tận dụng hiệu quả đa dạng hóa danh mục.

Các loại thu nhập ngoài lãi

Kết quả hồi quy mô hình (2) theo phương pháp GMM cho hệ số biến NII1, NII2, NII3, lần lượt là -0.89, -0.012, 0.25 và có ý nghĩa thống kê lần lượt ở mức 5%, 5% và 10%.

Điều này cho thấy hoạt động kinh doanh dịch vụ có tác động ngược chiều đến rủi ro phá sản ngân hàng. Tức là, khi hoạt động kinh doanh dịch vụ của các ngân hàng phát triển thì kéo theo việc rủi ro phá sản giảm dần. Kết quả nghiên cứu chấp nhận giả thuyết H2, phù hợp với kỳ vọng dấu của biến NII1 và thực tiễn hiện nay. Vì bản chất nguồn thu là phí và hoa hồng, các hoạt động dịch vụ của ngân hàng mang lại ít rủi ro hơn đóng góp vào sự ổn định doanh thu của ngân hàng. Có thể thấy bằng chứng thực tiễn, trong thời gian qua, cùng với sự phát triển mạnh mẽ của khoa học công nghệ, các NHTM đã đẩy mạnh đầu tư vào hệ thống công nghệ thông tin cho các hoạt động như online banking, thẻ thanh toán, thanh toán quốc tế, POS, ATM,.. Bên cạnh đó, nhiều chính sách của Chính phủ cũng được thông qua như Quyết định 1726 phê duyệt Đề án phát triển thanh toán không dùng tiền mặt tại Việt Nam giai đoạn 2016-2020,.. tạo điều kiện cho NHTM phát triển hoạt động kinh doanh dịch vụ. Như vậy, thu nhập từ hoạt động kinh doanh dịch vụ là thành phần quan trọng trong tổng thu nhập ngoài lãi góp phần làm giảm rủi ro cho NHTM.

Xét về tác động của biến NII2 đến biến Risk cho thấy hoạt động kinh doanh ngoại hối cũng tác động ngược chiều đến rủi ro phá sản của ngân hàng. Tuy nhiên, hệ số tác động thấp cho thấy tác động này khá mờ nhạt tức là khi tăng tỷ lệ lãi/lỗ hoạt động kinh doanh ngoại hối 1 đơn vị thì rủi ro phá sản của ngân hàng giảm không đáng kể. Trong điều kiện thương mại và tài chính quốc tế phát triển, NHTM là đơn vị chính cung cấp các dịch vụ thanh toán quốc tế nên có lợi thế trong việc mua bán ngoại hối, hoạch định chiến lược kinh doanh ngoại hối làm sao để giảm thiểu rủi ro tỷ giá.

Tại Việt Nam, chính sách lãi suất thả nổi có kiểm soát cũng ảnh hưởng đến hoạt động kinh doanh ngoại hối của ngân hàng. Thu nhập từ hoạt động này có thể biến động khi NHNN có động thái điều chỉnh tỉ giá (Kim Tiền, 2018). Điều này chứng tỏ mặc dù tác động của hoạt động kinh doanh ngoại hối đến việc giảm rủi ro là tích cực nhưng có sự phụ thuộc vào chính sách Nhà nước về tỷ giá cũng như biến động của tỷ giá. Hơn nữa, NHNN hiện áp dụng cơ chế tỷ giá trung tâm tức là NHNN công bố tỷ giá hằng ngày và giới hạn biên độ dao động thay vì công bố tỷ giá trong một thời gian dài như trước đây(1). Vì thế, để giữ được tác động như kết quả nghiên cứu đòi hỏi ngân hàng phải chủ động hơn trong chiến lược kinh doanh, chủ động trong việc dự đoán thị trường.

Hệ số tác động của biến NII3 đến biến Risk mang giá trị dương chứng tỏ hoạt động này tác động ngược chiều đến rủi ro của ngân hàng. Khi ngân hàng mở rộng kinh doanh chứng khoán thì càng đem lại rủi ro cho ngân hàng. Việc các ngân hàng có nguồn vốn dồi dào cũng thúc đẩy ngân hàng chuyển sang đầu tư, xu hướng trở thành ngân hàng đa năng hay NHTM có chức năng của ngân hàng đầu tư. Tuy nhiên, sự thiếu kinh nghiệm trong đầu tư cũng như sự thiếu hụt về chức năng của ngân hàng đầu tư như hệ thống quản trị, kiểm soát rủi ro khiến hoạt động này kém hiệu quả(2). Ngoài ra, rủi ro đạo đức của hoạt động này có thể xảy ra khi NHTM cho các công ty chứng khoán trực thuộc vay vốn kinh doanh(3). Đáng kể đến là những ngân hàng có quy mô lớn với tỷ suất sinh lời cao cũng báo cáo lỗ trong hoạt động đầu tư(4). Ngoài ra, hành lang pháp lý liên quan đến hoạt động này đang được xây dựng và hoàn thiện, bổ sung cũng là một rào cản khiến cho hoạt động đầu tư của NHTM tác động không thuận lợi đến sự ổn định ngân hàng.

Các biến kiểm soát

Kết quả đo lường tác động của các biến kiểm soát cũng phần lớn phù hợp với kỳ vọng. Kết quả cho thấy biến quy mô ngân hàng và mức độ tăng tổng tài sản ở cả mô hình (1) và (2) ước lượng bằng phương pháp GMM đều không có ý nghĩa thống kê. Điều này có nghĩa không tìm được bằng chứng cho thấy quy mô ngân hàng tác động đến rủi ro phá sản của ngân hàng.

Với mức ý nghĩa khá cao và giá trị hệ số tương đối lớn trong cả 2 mô hình cho thấy tỷ lệ quy mô vốn chủ sở hữu tác động mạnh đến rủi ro phá sản của ngân hàng. Tác động ngược chiều có nghĩa rằng khi vốn chủ sở hữu trong cơ cấu tổng tài sản của ngân hàng cao thì ngân hàng có thể tránh được rủi ro phá sản. Điều này phù hợp với các nghiên cứu và khuyến cáo của Ủy ban Basel. Các tiêu chuẩn an toàn vốn của Basel đều cho rằng các ngân hàng nên chú trọng nâng cao tỷ lệ vốn chủ sở hữu trên tổng tài sản. Vấn đề này cũng được NHNN Việt Nam quy định trong các văn bản pháp luật nhằm tránh xảy ra rủi ro cho hệ thống ngân hàng.

Quy mô hoạt động tín dụng có tác động ngược chiều đến rủi ro phá sản ngân hàng cho thấy giai đoạn gần đây các NHTM Việt Nam đã cẩn trọng hơn trong hoạt động cho vay. Ngân hàng đã phát triển quy mô cho vay trên danh mục cho vay trong những ngành nghề tiềm ẩn ít rủi ro hơn. Rủi ro tín dụng có tác động làm rủi ro phá sản của ngân hàng tăng lên thể hiện ở hệ số âm ở cả hai mô hình và có ý nghĩa nghiên cứu.

Ở mô hình (2), phương pháp cho kết quả ước lượng hệ số biến GDP change đạt giá trị 1.38 và có mức ý nghĩa là 10%. Kết quả cho thấy tốc độ tăng trưởng kinh tế có tác động làm tăng rủi ro phá sản ngân hàng. Khi hoạt động kinh doanh của nền kinh tế chung khởi sắc thì các ngành nghề trọng điểm sẽ cần vốn để đầu tư và phát triển và ngân hàng cũng thu hút nhiều tiền gửi từ khách hàng hơn. Tuy nhiên, hiệu quả kinh doanh tăng cũng gắn liền với rủi ro tăng do ngân hàng đầu tư hoặc cho vay vào lĩnh vực non trẻ. Nghiên cứu cũng thấy tác động cùng chiều với rủi ro của tỷ lệ lạm phát và có độ tin cậy 90%. Nền kinh tế tăng trưởng kéo theo lạm phát tăng lên góp phần làm tăng rủi ro cho ngân hàng vốn có hoạt động chính là kinh doanh tiền tệ.

Một vài khuyến nghị

Đối với các NHTM Việt Nam

Một là, phát triển, mở rộng và đa dạng hóa các sản phẩm dịch vụ.

Muốn vậy, NHTM cần tìm hiểu thị trường, nắm bắt và khơi gọi nhu cầu thị trường để đề ra các sản phẩm, dịch vụ phù hợp. Mức độ hài lòng khi sử dụng sản phẩm, dịch vụ càng cao thì càng tăng mức độ trung thành của khách hàng với ngân hàng. Các sản phẩm dịch vụ mới cần đáp ứng nhu cầu khách hàng cá nhân, doanh nghiệp và có liên kết với các sản phẩm truyền thống. Để làm được điều này, các NHTM nên có một bộ phận riêng có nhiệm vụ nghiên cứu thị trường, đưa ra sản phẩm mới, kiểm tra đánh giá hiệu quả và cải thiện chất lượng dịch vụ, so sánh nhằm loại bỏ những sản phẩm dịch vụ đã lỗi thời.

Hai là, các ngân hàng nên có chiến lược đa dạng hóa thu nhập cụ thể.

Mặc dù đa dạng hóa thu nhập mang lại kết quả tích cực cho hoạt động ngân hàng nhưng cho vay và huy động vốn vẫn là hoạt động chính của ngân hàng. Các ngân hàng cần xây dựng một tỷ trọng thu nhập ngoài lãi hợp lý trong tổng thu nhập theo xu hướng giảm bớt phụ thuộc vào hoạt động truyền thống. Trong thu nhập ngoài lãi, ngân hàng cũng nên có tỷ trọng cho từng loại như thu nhập từ dịch vụ, kinh doanh ngoại hối, kinh doanh chứng khoán,.. để có những biện pháp đẩy mạnh phù hợp.

Ba là, xây dựng hệ thống đào tạo nghiệp vụ.

Nhân viên là người trực tiếp chăm sóc, hướng dẫn và tư vấn những sản phẩm dịch vụ đến với khách hàng. Vì vậy, cán bộ nhân viên cũng cần phải am hiểu về các dịch vụ, sản phẩm. Ngoài kiến thức chuyên môn, nhân viên cần có kỹ năng mềm nhằm đáp ứng yêu cầu khách hàng. Đây cũng là yếu tố quan trọng để ngân hàng giữ chân khách hàng. Ngoài ra, nhân viên giỏi về cả kỹ năng và nghiệp vụ sẽ giúp ngân hàng kiểm soát tốt các khoản vay, giảm thiểu nợ xấu.

Bốn là, áp dụng công nghệ hiện đại.

Hiện nay, xu hướng số hóa trong hoạt động ngân hàng đang phát triển rất mạnh. Việc phát triển công nghệ sẽ giúp ngân hàng dễ dàng trong việc phát triển sản phẩm mới cũng như nâng cấp các sản phẩm hiện có. Đầu tư công nghệ hiện đại sẽ giúp ngân hàng đưa sản phẩm đến khách hàng nhanh chóng hơn và cắt giảm chi phí hoạt động từ chi phí lương và mặt bằng.

Năm là, mở rộng mạng lưới kinh doanh và phát triển thương hiệu.

Việc mở rộng các điểm giao dịch, hệ thống ATM, POS, dịch vụ 24/24, mở thêm chi nhánh,… cùng với việc xây dựng thương hiệu giúp khách hàng tăng khả năng cạnh tranh. Ngân hàng có mạng lưới kinh doanh rộng sẽ dễ dàng cung ứng dịch vụ đến khách hàng hơn nhưng đòi hỏi ngân hàng phải chấp nhận chi phí cao cho chính sách này. Kết quả nghiên cứu cho thấy kinh doanh ngoại hối đem lại khả năng sinh lời cao cho ngân hàng, vì vậy việc mở rộng mạng lưới, chi nhánh, điểm giao dịch ở nước ngoài và các thành phố lớn trong nước sẽ mang lại thu nhập. Hiện nay, ngân hàng có kênh phân phối mới vừa tiện lợi, thông minh và giảm chi phí là ngân hàng điện tử vừa mang lại lợi ích cho khách hàng, vừa đáp ứng được nhu cầu muốn đa dạng hóa thu nhập của ngân hàng.

Sáu là, chủ động và linh hoạt trong kinh doanh ngoại hối

Kết quả nghiên cứu cho thấy ngoài phát triển dịch vụ thì hoạt động ngoại hối cũng đem lại tác động tích cực đến sự ổn định của ngân hàng. Tuy nhiên, hoạt động này còn phụ thuộc rất nhiều vào biến động thị trường và chính sách Nhà nước. Vì vậy, NHTM cần chủ động hơn trong việc nghiên cứu, phân tích và dự báo tỷ giá nhằm phòng ngừa và hạn chế rủi ro. Ngoài ra, ngân hàng có thể đẩy mạnh các công cụ phái sinh như hợp đồng quyền chọn, hợp đồng kỳ hạn hoặc hỗ trợ các doanh nghiệp xuất nhập khẩu.

Bảy là, cải thiện hiệu quả góp vốn, mua cổ phần.

Ngân hàng nên có những biện pháp cụ thể để nâng cao hiệu quả hoạt động góp vốn, mua cổ phần của ngân hàng như: thành lập bộ phận riêng tại các NHTM có chuyên môn và chức năng cần thiết để đầu tư; xây dựng danh mục đầu tư hiệu quả; quản lý rủi ro trong đầu tư; chấp hành quy định pháp luật về hoạt động đầu tư tại ngân hàng.

Đối với các cơ quan quản lý

Một là, tiếp tục hoàn thiện thể chế, pháp luật tạo điều kiện cho hoạt động kinh doanh của ngân hàng.

Để tạo điều kiện cho ngân hàng phát triển sản phẩm kinh doanh, NHNN nên có những văn bản quy định và hướng dẫn cụ thể về các dịch vụ ngân hàng mới như dịch vụ tư vấn tài chính, quản lý tài sản,… hoặc là các sản phẩm, dịch vụ của ngân hàng trên thị trường phái sinh, thị trường chứng khoán,…

Nhà nước nên tiếp tục hoàn thiện khung pháp lý về kinh doanh ngoại hối cũng như kinh doanh chứng khoán và góp vốn của Ngân hàng.

Hai là, đổi mới và nâng cao hiệu quả trong việc kiểm soát, thanh tra các ngân hàng

Để làm được điều này, NHNN có thể thực hiện những cách sau: tiếp tục hoàn thiện mô hình tổ chức và hoạt động của Cơ quan Thanh tra, giám sát ngân hàng; nâng cao khả năng cảnh báo sớm của NHNN đối với những rủi ro tiềm ẩn mang tính hệ thống và ngăn ngừa nguy cơ vi phạm pháp luật ngành ngân hàng; nâng cao chất lượng, số lượng và năng lực, đạo đức thực thi công vụ của đội ngũ thanh tra, giám sát ngành ngân hàng; tăng cường công tác giám sát thị trường tiền tệ và hoạt động ngân hàng, kiểm soát chặt chẽ chất lượng hoạt động của các NHTM, chi nhánh ngân hàng nước ngoài; phát hiện và xử lý nghiêm, kịp thời những sai phạm và rủi ro gây mất ổn định.

Chú thích:

(1) Khánh Minh, “Thấy gì từ cơ chế điều hành tỷ giá mới” truy cập tại https://www.tienphong.vn/kinh-te/thay-gi-tu-co-che-dieu-hanh-ty-gia-moi-956294.tpo ngày 20/6/2019

(2) Hồng Sương, “ Nhìn lại ngân hàng đa năng Việt Nam” truy cập tại http://cafef.vn/tai-chinh-ngan-hang/nhin-lai-ngan-hang-da-nang-viet-nam-20081011100332663.chn ngày 20/06/2019

(3) Song Linh, “ Xiết chặt hoạt động kinh doanh chứng khoán của ngân hàng” truy cập tại https://vnexpress.net/kinh-doanh/xiet-chat-hoat-dong-kinh-doanh-chung-khoan-cua-ngan-hang-2686608.html ngày 20/6/2019.

(4) Minh Quang, “ Các ông lớn ngân hàng đầu tư thua lỗ” truy cập tại https://m.bizlive.vn/ngan-hang/cac-ong-lon-ngan-hang-dau-tu-thua-lo-183645.htm ngày 20/6/2019.

Anh Minh, “ Nhiều ông lớn ngân hàng đầu tư tài chính thua lỗ” truy cập tại https://vnexpress.net/kinh-doanh/nhieu-ong-lon-ngan-hang-dau-tu-tai-chinh-thua-lo-3752605.html ngày 20/6/2019

Tài liệu tham khảo:

1. Bùi Diệu Anh ,2013. Rủi ro tập trung trên danh mục tín dụng và vấn đề đặt ra cho các ngân hàng Thương mại Việt Nam. Tạp chí công nghệ ngân hàng, số 92, tháng 11 năm 2013, 28-31.

2. Nguyễn Minh Sáng & Nguyễn Thị Thu Trang, 2018. Tác động của thu nhập ngoài lãi đến rủi ro và khả năng sinh lời của các Ngân hàng thương mại Việt Nam. Tạp chí Khoa học đại học Đà Lạt tập 8, Số1S, 2018,118–132.

3. Nguyễn Thị Cành & Hồ Thị Hồng Minh, 2014. Đa dạng hóa thu nhập và các yếu tố tác động đến khả năng sinh lời của các NHTM Việt Nam. Tạp chí Công nghệ ngân hàng số 106+107, 13-23.

4. Altman, E. (1968) Financial Ratios, Discriminant Analysis and the Prediction of Corporate Bankruptcy. Journal of Finance, 23, 589-609.

5. Arellano, M., & Bond, S 1991. Some tests of specification for panel data: Monte Carlo evidence and an application to employment equations. The review of economic studies, 58(2), 277-297

6. Ashraf, Badar Nadeem, Sidra Arshad, and Yuancheng Hu. 2016b. Capital regulation and bank risk-Taking behavior: Evidence from Pakistan. International Journal of Financial Studies 4: 16.

7. Baum, Christopher F., Mark E. Schaffer, and Boston College. 2007. Enhanced routines for instrumental variables/generalized method of moments estimation and testing. The Stata Journal 7: 465–506.

8. Berger, Allen N., Seth D. Bonime, Daniel M. Covitz, and Diana Hancock. 2000. Why are bank profits so persistent? The roles of product market competition, informational opacity, and regional/macroeconomic shocks. Journal of Banking Finance 24: 1203–35

9. Blundell, Richard, and Stephen Bond. 1998. Initial conditions and moment restrictions in dynamic panel data models. Journal of Econometrics 87: 115–43

10. Chiorazzo, Vincenzo, Carlo Milani, and Francesca Salvini. 2008. Income diversification and bank performance: Evidence from Italian banks. Journal of Financial Services Research 33: 181–203.

11. DeYoung, Robert, and Tara Rice. 2004. Non-interest Income and Financial Performance at U.S. Commercial Banks. The Financial Review 39: 101–27

12. Edward I. Altman 1968. FInancial ratios, discriminant analysis and the prediction of corporate bankruptcy. Journal of Finance, 1968, vol. 23, 589-609.

13. Elsas, Ralf, Andreas Hackethal, and Markus Holzhäuser. (2010). The anatomy of bank diversification. Journal of Banking and Finance 34: 1274–87.

14. George G. Kaufman, 1996. Bank Failures, Systemic Risk, and Bank Regulation.Cato Journal, Cato Journal, Cato Institute16, 17-45

15. Guru, B. K, Staunton, J., Balashanmugan, B 2002. Determinants of Commercial Bank Profitability in Malaysia. Working paper Multimedia University.

16. Jae K. Shim, Joel G. Siegel, 2000. Financial Management. Barrons Educational Series, 2000. 225-231.

17. Lee, Chien-Chiang, Meng-Fen Hsieh, and Shih-Jui Yang. 2014a. The relationship between revenue diversification and bank performance: Do financial structures and financial reforms matter? Japan and the World Economy 29:18–35

18. Matthias Köhler 2014. Does Non-Interest Income Make Banks More Risky? Retail-versus Investment-Oriented Banks. Review of Financial Economics, Vol. 23, 182-193

19. Maudos, Joaquín, 2017. Income structure, profitability and risk in the European banking sector: The impact of the crisis. Research in International Business and Finance, Elsevier, vol. 39(PA), 85-101.

20. Pasiouras, F. and Kosmidou, K. 2007. Factors influencing the profitability of domestic and foreign commercial banks in the European Union. International Business and Finance, 21, 222-237

21. Pennathur, Anita K., Vijaya Subrahmanyam, and Sharmila Vishwasrao. 2012. Income diversification and risk: Does ownership matter? An empirical examination of Indian banks. Journal of Banking and Finance 36: 2203–15

22. Sanya, Sarah, and Simon Wolfe. 2011. Can Banks in Emerging Economies Benefit from Revenue Diversification? Journal of Financial Services Research 40: 79–101

23. Shelagh Heffernan 1672. Modern Banking. John Wiley & Sons. 638-642

24. Windmeijer, Frank. 2005. A finite sample correction for the variance of linear efficient two-step GMM estimators. Journal of Econometrics 126: 25–5

25. Wooldridge, Jeffrey M. 2015. Introductory Econometrics: A Modern Approach. Ontario: Nelson Education

26. Edwin J. , Martin J. Gruber , Stephen J. Brown , William N. Goetzmann, 2010.

27. Và một số văn bản pháp luật và website.