Phát triển Fintech trong lĩnh vực thanh toán tại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 07:30, 08/02/2020

Tóm tắt

Công nghệ tài chính kỹ thuật số (Digital financial technology), hay còn gọi là “Fintech” đang ngày càng phát triển mạnh mẽ và có sức ảnh hưởng lớn trên toàn cầu, góp phần thay đổi bộ mặt của lĩnh vực tài chính trên thế giới. Với những điều kiện thuận lợi của Việt Nam, đặc biệt là việc sử dụng điện thoại di động ngày càng phổ biến, bao gồm trong cả lĩnh vực thanh toán không dùng tiền mặt, triển vọng phát triển Fintech tại Việt Nam là rất lớn. Bằng việc tổng hợp nguồn dữ liệu thứ cấp từ Ngân hàng Nhà nước Việt Nam (NHNN), tác giả tập trung trình bày (i) hệ thống thanh toán tại Việt Nam hiện nay, (ii) thực trạng thanh toán không dùng tiền mặt; (iii) triển vọng phát triển Fintech trong lĩnh vực thanh toán, từ đó có cơ sở để đề xuất các khuyến nghị về (i) hoàn thiện khung pháp lý, (ii) thúc đẩy giáo dục tài chính và (iii) tăng cường các giải pháp an ninh mạng đối với Chính phủ, NHNN nhằm phát triển Fintech trong lĩnh vực thanh toán tại Việt Nam.

Từ khóa: an ninh mạng, công nghệ tài chính (Fintech), giáo dục tài chính, hệ thống thanh toán

FINTECH DEVELOPMENT IN VIET NAM PAYMENT SECTOR

Abstract

Digital financial technology, also known as "Fintech", is developing strongly and making great influence, contributing to changing the appearance of the financial sector in the world. With the favorable conditions of Viet Nam, especially the increasingly popular use of mobile phones, including non-cash payment trend, the prospect of developing Fintech in Viet Nam is very big. By summarizing secondary data sources from the State Bank of Viet Nam (SBV), the author focuses on presenting (i) payment system at present in Viet Nam, (ii) the current situation of non-cash payment; (iii) Fintech development prospects in the field of payment, then proposes recommendations to the Government and SBV in order to develop Fintech in the field of payment in Viet Nam as follows: (i) perfecting the legal framework, (ii) promoting financial education and (iii) strengthening cybersecurity solutions.

Key words: cyber security, digital financial technology, financial Education, payment system.

1. Đặt vấn đề

Theo BIS (2003), một hệ thống thanh toán bao gồm một bộ công cụ, quy trình và các quy tắc cho việc chuyển tiền giữa các bên tham gia. Hệ thống bao gồm các bên tham gia và thực thể điều hành thỏa thuận giữa các bên. Hệ thống thanh toán này còn được gọi là phương tiện mà người tham gia hệ thống thực hiện chuyển tiền. Nói cách khác, ở đó có các thành phần liên quan đến hệ thống thanh toán bao gồm (i) khung pháp lý và quy định do các cơ quan có liên quan ban hành, chủ yếu là các ngân hàng trung ương (NHTW); (ii) các tổ chức tham gia vận hành hệ thống thanh toán bao gồm ngân hàng, các tổ chức tài chính phi ngân hàng, các nhà cung cấp dịch vụ chuyển tiền phi ngân hàng, các công ty chuyển mạch và thậm chí cả NHTW; (iii) công cụ thanh toán và cơ chế thanh toán bù trừ trong hệ thống được sử dụng để tiến hành chuyển tiền nhằm thực hiện nghĩa vụ phát sinh từ các hoạt động kinh tế.

Những thay đổi trong lĩnh vực tài chính - ngân hàng đang được thúc đẩy bởi những thay đổi về môi trường dữ liệu cùng sự tiến bộ trong công nghệ (từ tín hiệu liên tục sang kỹ thuật số, liên kết giữa không gian ảo và thế giới thực …). Điều này đã giúp cho tất cả các thông tin có thể được số hóa để lưu trữ một cách thuận lợi với chi phí thấp, dữ liệu khách hàng sẵn có nhiều hơn, từ đó góp phần cải tiến công nghệ một cách dễ dàng hơn, thiết kế các sản phẩm tài chính kỹ thuật số phù hợp hơn với nhu cầu của các cá nhân (Yamadera, 2019). Công nghệ tài chính kỹ thuật số (Digital financial technology), hay còn gọi là “Fintech”, và đặc biệt là sự lan rộng toàn cầu của điện thoại di động, đã tạo điều kiện mở rộng quyền truy cập vào các dịch vụ tài chính từ hệ thống tài chính chính thức cho những người dân khó tiếp cận và các doanh nghiệp nhỏ với chi phí và rủi ro thấp trong thị trường tài chính toàn diện. Theo thời gian, sức ảnh hưởng của Fintech đang ngày càng mạnh mẽ trên toàn cầu, góp phần thay đổi bộ mặt của lĩnh vực tài chính trên thế giới và Việt Nam cũng đã nhanh chóng nắm bắt cơ hội lớn từ phát triển Fintech.

Tại Việt Nam, mặc dù việc sử dụng tiền mặt trong nền kinh tế vẫn còn cao, nhiều tiến bộ đã được thực hiện để phát triển hệ thống thanh toán, trong đó có các công cụ điện tử của các ngân hàng thương mại (NHTM) và bộ xử lý của bên thứ ba, cụ thể như các lệnh thanh toán (chuyển tiền tín dụng, ghi nợ trực tiếp và tín dụng trực tiếp), thẻ tín dụng, thẻ ghi nợ, thẻ ATM, Mobile Banking và thanh toán di động (thanh toán từ xa và thanh toán tiệm cận)… Năm 2018 cho thấy một xu hướng rất tích cực, đó là sự hợp tác giữa các ngân hàng và công ty Fintech diễn ra rất mạnh mẽ, cho thấy các tổ chức này đã nhận thấy tiềm năng và lợi ích khi tận dụng những thế mạnh của nhau để cung ứng các dịch vụ, giải pháp tài chính ngân hàng tốt hơn, an toàn và thuận tiện cho người sử dụng (Nghiêm Thanh Sơn, 2019). Với việc sử dụng điện thoại thông minh ngày càng phổ biến để thực hiện thanh toán di động, sự phát triển mạnh mẽ và sâu rộng của Fintech, đặc biệt trong lĩnh vực thanh toán tại Việt Nam được kỳ vọng góp phần hướng tới mục tiêu đưa tỷ trọng tiền mặt trên tổng phương tiện thanh toán xuống dưới mức 10% vào cuối năm 2020 và xuống 8% vào cuối năm 2025 của Chính phủ. Tuy nhiên, Fintech ở Việt Nam hiện đang phát triển ở giai đoạn đầu do hệ sinh thái còn đang trong quá trình hoàn thiện, đồng thời lĩnh vực này hiện nay cũng phải đối mặt với nhiều thách thức, trong đó có khuôn khổ pháp lý, vốn và nguồn lực con người (SBV, 2019c).

Trong khuôn khổ bài viết, tác giả tập trung trình bày (i) hệ thống thanh toán tại Việt Nam hiện nay, (ii) thực trạng thanh toán không dùng tiền mặt; (iii) triển vọng phát triển Fintech trong lĩnh vực thanh toán, từ đó có cơ sở để đề xuất các khuyến nghị và kết luận đối với Chính phủ, Ngân hàng Nhà nước Việt Nam (NHNN) nhằm phát triển Fintech trong lĩnh vực thanh toán tại Việt Nam.

2. Hệ thống thanh toán tại Việt Nam

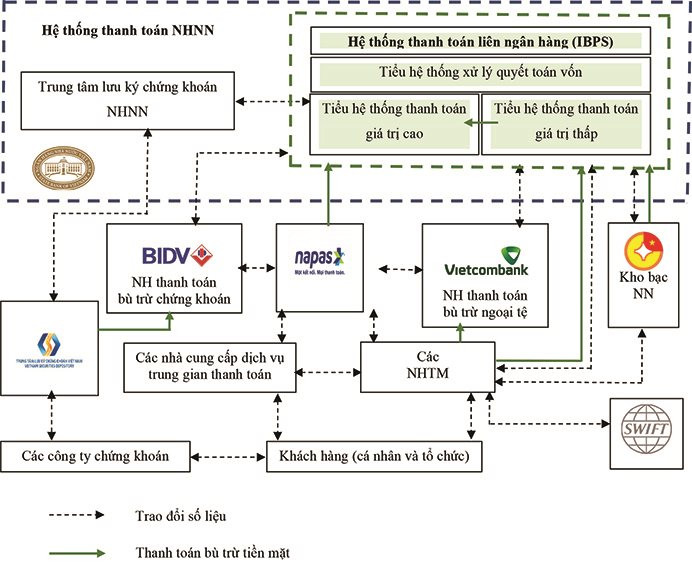

Hiện nay, hoạt động thanh toán qua ngân hàng của Việt Nam chủ yếu được xử lý qua: (i) Các hệ thống thanh toán do NHNN tổ chức, vận hành và quản lý (Hệ thống thanh toán bù trừ điện tử/giấy; Hệ thống thanh toán điện tử liên ngân hàng; (ii) Các hệ thống chuyển mạch và thanh toán bù trừ thẻ; (iii) Các hệ thống thanh toán bù trừ và quyết toán chứng khoán; và (iv) Các hệ thống thanh toán nội bộ, thanh toán song phương do một số TCTD tổ chức, vận hành và quản lý. Riêng đối với các giao dịch thanh toán quốc tế đượcchủ yếu xử lý qua Dịch vụ chuyển tiền quốc tế qua hệ thống SWIFT và Dịch vụ chuyển tiền Western Union (WU) do các TCTD trong nước trực tiếp thỏa thuận, ký kết tham gia, hợp tác với các tổ chức quốc tế. Bên cạnh đó, từ năm 2007, NHNN cũng chấp thuận, chỉ định NHTMCP Ngoại thương Việt Nam hoạt động với tư cách là ngân hàng thanh toán bù trừ nội địa các giao dịch thẻ Visa của các thành viên trong nước qua tài khoản của các ngân hàng thành viên mở tại NHTMCP Ngoại thương Việt Nam, làm đầu mối thanh toán đối với các giao dịch thẻ Visa thực hiện trong nước. Từ năm 2012, NHTMCP Đầu tư & Phát triển Việt Nam cũng được chính thức triển khai Dịch vụ đại lý quyết toán các giao dịch nội địa thẻ Master Card để thực hiện thanh toán bù trừ và quyết toán các giao dịch nội địa đối với thẻ Master Card (NHNN, 2019a).

|

|

Hình 1. Hệ thống thanh toán tại Việt Nam. Nguồn: NHNN (2019b). |

Hệ thống thanh toán liên ngân hàng (IBPS) được vận hành bởi NHNN, bao gồm 1 trung tâm thanh toán quốc gia (NPSC) tại Hà Nội và 5 trung tâm xử lý dữ liệu khu vực (RPC), xử lý các khoản thanh toán giá trị cao và các khoản thanh toán khẩn trên nền tảng thanh toán tổng tức thời (Real Time Gross Settlement hay RTGS) và khoản thanh toán giá trị nhỏ DNS, trong đó quy định các khoản thanh toán giá trị cao ở mức 500 triệu đồng (khoảng 24.000 USD). Thành viên bao gồm NHNN chi nhánh tỉnh, thành phố, NHTM, Chi nhánh NH nước ngoài, Kho bạc Nhà nước, Napas, Trung tâm lưu ký chứng khoán và một vài tổ chức tín dụng phi ngân hàng. Tính đến hết năm 2018, đã có 137,59 triệu giao dịch được xử lý (tăng 26% so với 2017), tổng giá trị giao dịch 3.151 tỷ USD ~ 13 lần GDP (tăng 24% so 2017), trung bình 543,8 nghìn giao dịch một ngày (tăng 25% so 2017), giá trị giao dịch bình quân 12,46 tỷ USD mỗi ngày (tăng 24% so 2017). Hệ thống thanh toán bù trừ chứng khoán trong đó trung tâm lưu ký chứng khoán Việt Nam (VSD) làm đầu mối kết nối hai trung tâm giao dịch HOSE và HSX với hệ thống NHTM và NHNN. Hệ thống xử lý thanh toán đa ngoại tệ (VCB Money) do Vietcombank vận hành, thành viên tham gia là các NHTM, doanh nghiệp. Chuyển mạch thẻ được vận hành bởi NAPAS, cung cấp dịch vụ chuyển mạch ATM/POS, chuyển tiền trực tuyến qua thẻ ngân hàng, cổng thanh toán điện tử cho giao dịch thương mại điện tử… với thành viên là các NHTM, cá nhà cung cấp dịch vụ trung gian thanh toán… Tính đến cuối năm 2018, 350 triệu giao dịch được xử lý (tăng 450% so với năm 2017), tổng giá trị giao dịch 75,6 tỷ USD (tăng 395% so với năm 2017), trung bình 961 nghìn giao dịch một ngày (tăng 452% so với năm 2017), giá trị giao dịch 207 triệu USD mỗi ngày (tăng 396% so với năm 2017) (NHNN, 2019b).

3. Thực trạng thanh toán không dùng tiền mặt tại Việt Nam

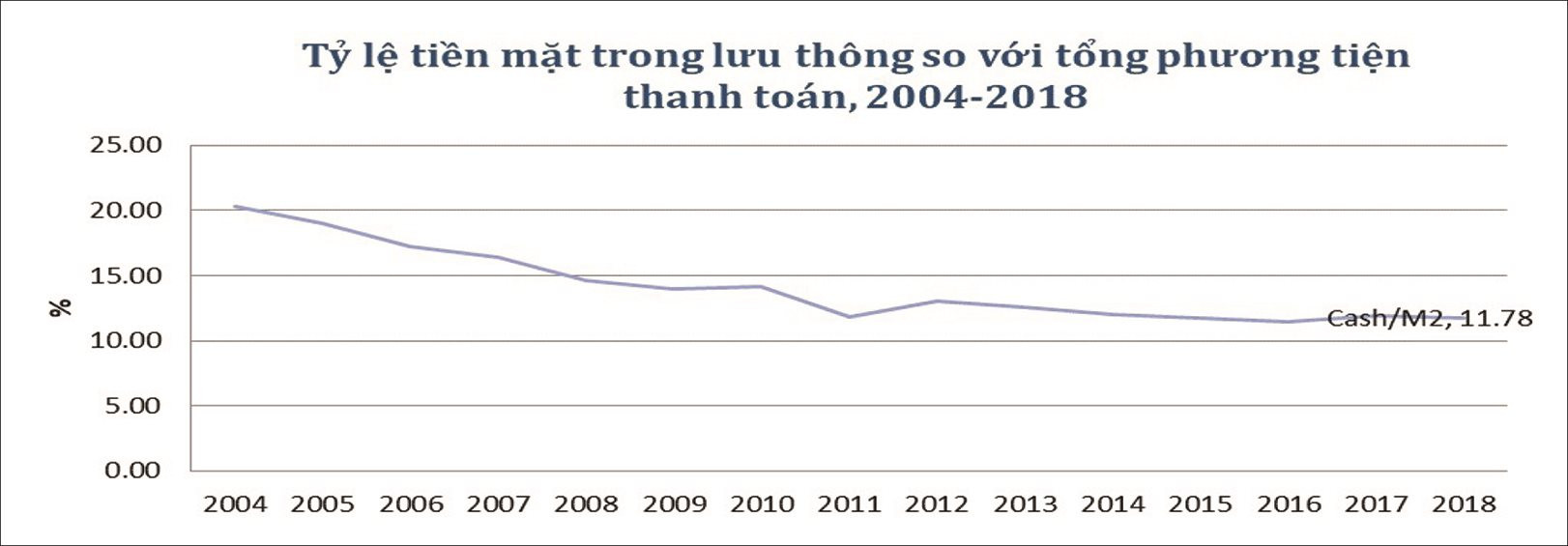

Sau gần 6 năm thực thi Nghị định 101/2012/NĐ - CP của Chính phủ về thanh toán không dùng tiền mặt, tỷ lệ tiền mặt trong lưu thông so với tổng phương tiện thanh toán mới giảm được từ 12,01% xuống trên 11% vào cuối năm 2018. Tỷ lệ này tuy có giảm nhưng vẫn ở mức cao, từ đó cho thấy việc thanh toán không dùng tiền mặt vẫn chiếm tỷ trọng cao trong nền kinh tế Việt Nam.

|

|

Hình 2. Tình hình thanh toán bằng tiền mặt trong lưu thông tại Việt Nam giai đoạn 2004 - 2018. Nguồn: NHNN (2019b). |

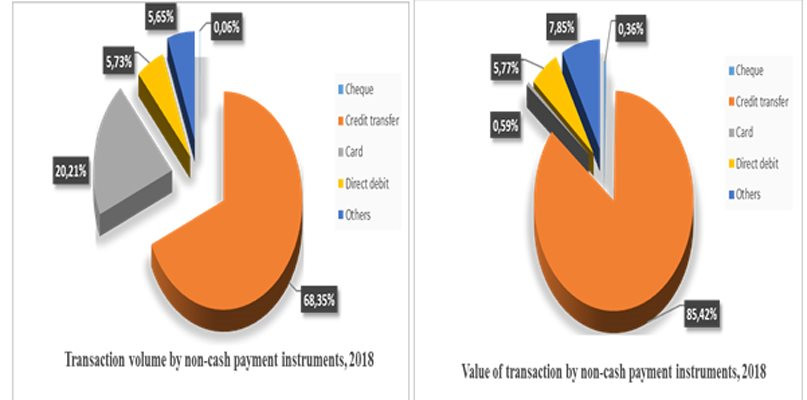

Sự phát triển của hệ thống thanh toán tại Việt Nam đã được quan sát trong nhiều năm qua với sự ra đời của cả công cụ dựa trên giấy (paper - based instrument) và các công cụ điện tử (electronic instruments) của các ngân hàng thương mại và bộ xử lý bên thứ ba. Đối với quy mô và giá trị giao dịch không dùng tiền mặt tại Việt Nam trong năm 2018 cho thấy séc là công cụ dựa trên giấy duy nhất cho các giao dịch liên ngân hàng với tỷ trọng về quy mô và giá trị thấp, còn lại là các công cụ điện tử khác chiếm tỷ trọng về quy mô và giá trị lớn trong thanh toán không dùng tiền mặt, đặc biệt là chuyển tiền tín dụng.

|

|

Hình 3. Giao dịch không dùng tiền mặt tại Việt Nam năm 2018. Nguồn: NHNN (2019b). |

Trong thập kỷ gần đây, việc đầu tư vào ứng dụng công nghệ trong ngành ngân hàng Việt Nam đã được mở rộng. Bằng cách tiếp cận khái niệm về sự phù hợp với mục đích của người dùng (fit-to-purpose) với nền tảng ngang hàng (P2P platform) khi sử dụng điện thoại thông minh để truy cập internet, hầu hết các ngân hàng đã cung cấp dịch vụ Internet Banking, Mobile Banking, thanh toán không dùng tiền mặt khác (giao dịch thẻ, ATM & POS giao dịch, ví điện tử chẳng hạn) để cung cấp các tùy chọn thanh toán khác nhau cho khách hàng và quy trình ngân hàng nội bộ cũng được vi tính hóa.

Trong đó, tính đến hết quý I/2019, tại Việt Nam có 24 ngân hàng có dịch vụ thanh toán mã QR với hơn 50.000 điểm chấp nhận, 76 ngân hàng cung cấp dịch vụ Internet Banking và 44 ngân hàng có dịch vụ Mobile Banking. Đồng thời, tính đến hết Quý I/2019, khối lượng và quy mô giao dịch thông qua kênh Internet Banking lần lượt là 204,22 triệu giao dịch (tăng 60,64% so Quý I/2018) và 9.500 nghìn tỷ đồng (tăng 18,5% so Quý I/2018), khối lượng và quy mô giao dịch thông qua kênh Mobile Banking lần lượt là 169,86 triệu giao dịch (tăng 109,48% so Quý I/2018) và 1.761 nghìn tỷ đồng (tăng 160,5% so Quý I/2018). Điều này cho thấy thanh toán điện tử đang phát triển rất nhanh, đặc biệt là dịch vụ Internet Banking/Mobile Banking và thanh toán di động.

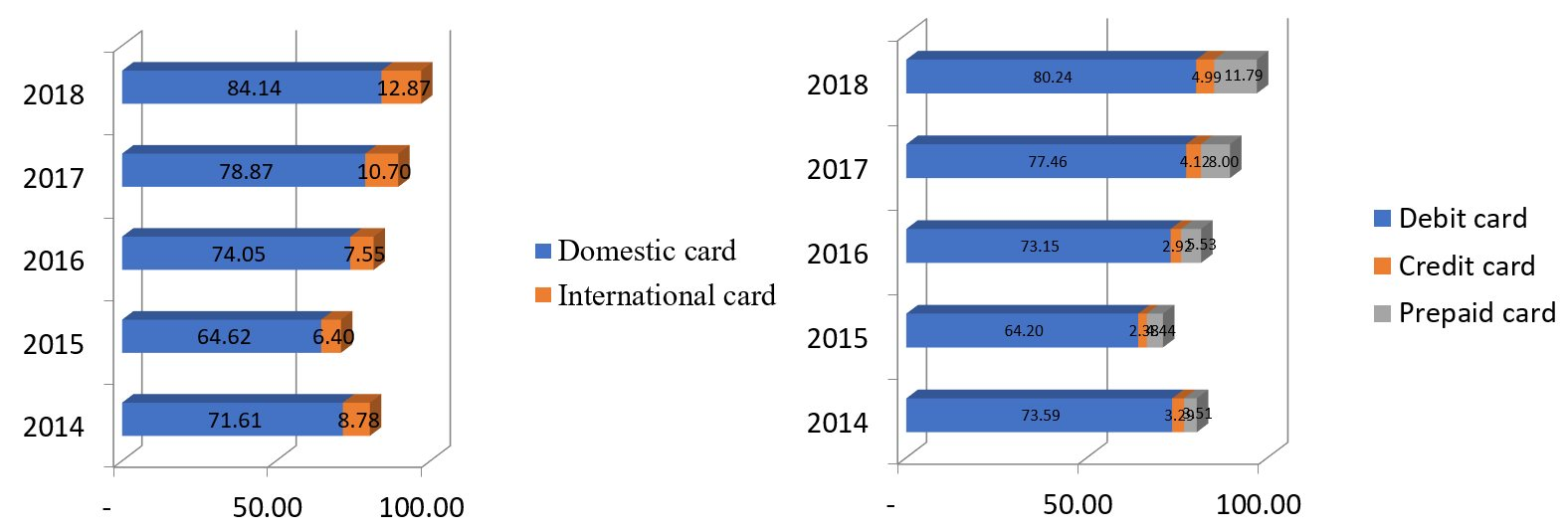

Tuy nhiên, mặc dù Internet Banking thâm nhập 81% người dùng ngân hàng hiện tại. Giao hàng bằng tiền mặt vẫn là tùy chọn quan trọng nhất cho người mua hàng trực tuyến và chiếm 88% tổng thanh toán thương mại điện tử (Appota, 2018). Nguyên nhân là do chỉ có khoảng 45,8 triệu người, chiếm 63% và hiện có 89 triệu thẻ ngân hàng đang được sử dụng, trong đó thẻ nội địa chiếm 85%, thẻ quốc tế chiếm 14% tình đến hết quý I/2019 (NHNN, 2019b) và vấn đề niềm tin với người bán hàng trực tuyến và quy định kém qua bán lẻ trực tuyến đẩy người tiêu dùng đến chơi trò chơi an toàn và chỉ trả tiền khi họ nhận được hàng hóa (Appota, 2018). Chính vì vậy, việc mở rộng kênh phân phối theo hướng đa dạng, đặc biệt tập trung vào các kênh mới, hiệu quả cao, như Internet Banking, Mobile Banking cũng đòi hỏi cần có sự hoàn thiện về mặt pháp lý và sự hoàn thiện của cơ sở hạ tầng tài chính và viễn thông.

|

|

Hình 4. Tình hình thẻ ngân hàng đang sử dụng tại Việt Nam giai đoạn 2014 - 2018. Nguồn: NHNN (2019b) |

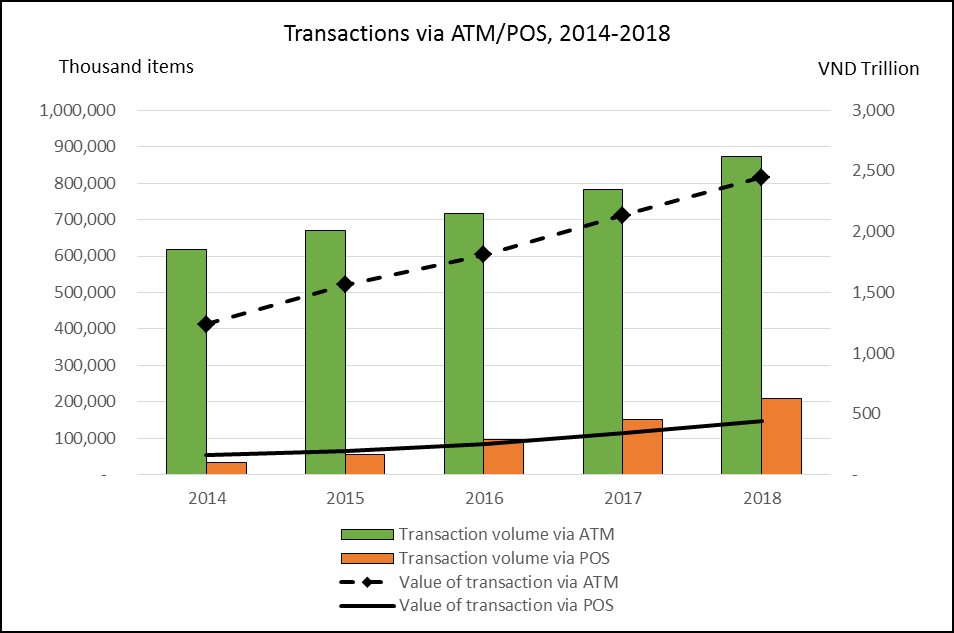

Ngoài ra, số lượng thiết bị đầu cuối ATM và POS cũng tiếp tục tăng mạnh phản ánh sự gia tăng phổ biến của các giao dịch thanh toán điện tử. Tính đến hết quý I/2019, tại Việt Nam có 18.668 ATM và 261.705 POS với 229 triệu giao dịch được thực hiện, tăng 18,5% so với quý I/2018.

|

|

Hình 5. Giao dịch thông qua ATM và POS tại Việt Nam giai đoạn 2014 - 2018. Nguồn: NHNN (2019b) |

4. Triển vọng phát triển Fintech trong lĩnh vực thanh toán tại Việt Nam

Các quá trình phát triển của tài chính sẽ được thúc đẩy bởi tỉ lệ cao những người sử dụng điện thoại thông minh. Điện thoại thông minh đã làm thay đổi nhận thức của người sử dụng trong nhiều lĩnh vực, trong đó bao gồm giao dịch tài chính - ngân hàng, mua sắm, tư vấn thông tin … Xét về người dùng, tính đến năm 2018, với số dân 96,2 triệu người trong đó có trên 65,6% dân số sinh sống ở khu vực nông thôn nhưng Việt Nam đã có hơn 72% dân số sở hữu điện thoại thông minh, 68% dân số tham gia các hoạt động trực tuyến thường xuyên qua điện thoại thông minh hơn là qua máy vi tính, 25% dân số là người dùng internet di động thường xuyên, tham gia vào tất cả các hoạt động liên quan đến di động trực tuyến, nhiều người Việt Nam sở hữu nhiều hơn hai thiết bị kết nối Internet (Appota, 2018). Với quy mô dân số đông, thu nhập bình quân đầu người được cải thiện, thị trường tiêu dùng trẻ và trung lưu, mối quan tâm với công nghệ, sẵn lòng trải nghiệm và đổi mới … cho thấy Việt Nam có nhiều điều kiện để phát triển Fintech.

Về phía NHNN, nhận thức được sự phát triển nhanh chóng và tiềm năng của lĩnh vực Fintech trong bối cảnh cách mạng công nghệ 4.0, Thống đốc NHNN đã ký ban hành Quyết định số 328/QĐ-NHNN vào ngày 16/3/2017 về việc thành lập Ban chỉ đạo về Fintech cùng các thành viên là Vụ Hợp tác quốc tế, Vụ Pháp chế, Vụ Chính sách tiền tệ, Cục Công nghệ Thông tin, Cơ quan Thanh tra giám sát Ngân hàng, Viện Chiến lược, CTCP Thanh toán quốc gia Việt Nam (Napas), Trung tâm Thông tin tín dụng quốc gia Việt Nam (CIC) với nhiệm vụ tham mưu giúp Thống đốc hoàn thiện hệ sinh thái kể cả hoàn thiện khuôn khổ pháp lý nhằm tạo thuận lợi cho các doanh nghiệp Fintech ở Việt Nam phát triển, phù hợp với chủ trương, định hướng của Chính phủ. Vào tháng 5/2017, Ban chỉ đạo về Fintech đã tiến hành khảo sát quy mô lớn các công ty Fintech, cộng đồng Fintech tại Việt Nam nhằm tổng kết và phân tích kết quả về hoạt động Fintech, xác định những vấn đề cần giải quyết làm cơ sở từng bước xây dựng các chính sách quan trọng trong trung và dài hạn cho hoạt động Fintech trong lĩnh vực ngân hàng. Ban chỉ đạo Fintech cũng đã thành lập các Nhóm công tác để tập trung nghiên cứu và đưa ra giải pháp quản lý đối với một số vấn đề trọng tâm như: ứng dụng công nghệ Blockchain/DLT; P2P Lending; e-KYC; Giao diện Open API và e-payments. Với tư cách là đầu mối triển khai các hoạt động Fintech tại NHNN, Ban Chỉ đạo Fintech cũng đã chủ động phối hợp với các tổ chức quốc tế như ADB, WB, SWIFT, Tập đoàn Microsoft (Mỹ), Tập đoàn NTT Data (Nhật Bản)… tổ chức các buổi tọa đàm, hội thảo để chia sẻ về các công nghệ và sản phẩm dịch vụ mới trong ngành Ngân hàng cũng như các kinh nghiệm quốc tế trong quản lý và phát triển lĩnh vực Fintech vào tháng 5/2018 với diễn đàn công nghệ tài chính Việt Nam 2018, phối hợp tổ chức cuộc thi “Thử thách sáng tạo cùng công nghệ tài chính” lần thứ nhất tại Việt Nam (Fintech Challenge Vietnam - FCV) với mục tiêu thúc đẩy đổi mới sáng tạo đi kèm nâng cao phổ cập tài chính tại Việt Nam, ký thỏa thuận hợp tác quốc tế về Fintech với Cơ quan Quản lý Tiền tệ Singapore (MAS), Cơ quan Giám sát tài chính Hàn Quốc (FSC)... nhằm tăng cường hợp tác phát triển với các quốc gia, tạo môi trường cho Fintech phát triển đồng điệu với khu vực. (FSC, MAS …). Đến tháng 6/2019, NHNN hoàn thiện Dự thảo Đề án về Cơ chế thử nghiệm có kiểm soát (Regulatory Sandbox) cho các doanh nghiệp Fintech cung ứng giải pháp, dịch vụ trong lĩnh vực ngân hàng và Quy định về cho vay ngang hàng (P2P Lending), đồng thời tổ chức Diễn đàn công nghệ tài chính Việt Nam 2019 và phối hợp tổ chức cuộc thi “Thử thách sáng tạo cùng công nghệ tài chính” lần thứ hai tại Việt Nam… (Nghiêm Thanh Sơn, 2019, NHNN, 2019b). NHNN cũng đang nghiên cứu để hình thành một Trung tâm đổi mới sáng tạo Fintech (Innovation Hub) với sự hợp tác của một số ngân hàng và doanh nghiệp lớn với ba hoạt động chính là (i) tạo không gian làm việc chung; (ii) mời chuyên gia giàu kinh nghiệm hỗ trợ; (iii) hỗ trợ kêu gọi vốn đầu tư cho các doanh nghiệp Fintech (Nghiêm Thanh Sơn, 2019).

Về phía các công ty Fintech, hiện có khoảng 150 công ty Fintech đang hoạt động trong nhiều lĩnh vực khác nhau, trong đó phần lớn các công ty Fintech (gần 72%) đang hợp tác với các NHTM theo mô hình hợp tác kinh doanh. Thực tế cho thấy lĩnh vực mà các công ty Fintech tham gia trên thị trường Việt Nam chiếm tỷ trọng lớn là ở mảng thanh toán (60,526% so với toàn bộ các lĩnh vực hoạt động của các công ty Fintech), tiếp đến là hoạt động Crowdfunding (chiếm 10,526%), Bitcoin/Blockchain (7,895%), POS/mPOS Management (5,263%), Data Management (5,263%), Personal Fiance (5,263%), Lending (2,632%) và Comparision sites (2,632%) (NHNN, 2019b).

|

|

Hình 6. Thực trạng hệ sinh thái Fintech. Nguồn: NHNN (2019b) |

Bên cạnh đó, 31 tổ chức phi ngân hàng đã được NHNN cấp phép để cung ứng dịch vụ trung gian thanh toán, bao gồm chuyển mạch tài chính, bù trừ điện tử, cổng thanh toán, hỗ trợ chuyển tiền kiều hối, hỗ trợ thu hộ/chi hộ, ví điện tử. Số lượng ví điện tử đã đạt 10,5 triệu ví điện tử và 77,5 triệu giao dịch tính đến hết quý I/2019, tăng trưởng 56% so với Quý I/2018. Lĩnh vực Fintech tại Việt Nam đã và đang thu hút được sự quan tâm đặc biệt của các công ty, doanh nghiệp công nghệ lớn như FPT, Viettel, VNPT tham gia vào thị trường… qua cả hai hình thức trực tiếp và gián tiếp như đầu tư hình thành các công ty Fintech, thành lập các quỹ đầu tư, vườn ươm hỗ trợ doanh nghiệp khởi nghiệp Fintech… (Nghiêm Thanh Sơn, 2019). Qua đó cho thấy sự hợp tác của các nhà cung cấp dịch vụ tài chính, nhà khai thác viễn thông, Fintech đã nhanh chóng nắm bắt và tập trung vào công nghệ số. Nhưng trong bối cảnh công nghệ 4.0, rủi ro công nghệ cũng ngày càng tăng, đồng thời đòi hỏi doanh nghiệp gia tăng chi phí đầu tư, chi phí nghiên cứu và phát triển, thay đổi mô hình và quy trình kinh doanh của mình.

Bên cạnh những điều kiện thuận lợi từ nhân khẩu học, từ sự quan tâm của Chính phủ và NHNN trong bối cảnh công nghệ 4.0, thì việc phát triển Fintech trong lĩnh vực thanh toán tại Việt Nam vẫn còn đứng trước những thách thức chính yếu như sau: (i) thói quen thanh toán tiền mặt vẫn phổ biến, lo ngại các dịch vụ tài chính mới dựa trên công nghệ, (ii) thanh toán không dùng tiền mặt vẫn hạn chế trong khu vực công; (iii) khuôn khổ pháp lý không theo kịp sự phát triển nhanh của công nghệ, (iv) phí dịch vụ thanh toán qua biên giới vẫn cao, dịch vụ thanh toán qua biên giới vẫn còn là thách thức lớn, (v) hiểu biết của khách hàng và đào tạo khách hàng vẫn còn hạn chế (NHNN, 2019b). Do đó, thông qua bài viết này, tác giả đề xuất 3 khuyến nghị đến Chính phủ và NHNN, cụ thể như sau:

- NHNN cần chú trọng cải thiện hơn nữa khuôn khổ pháp lý, triển khai Khuôn khổ pháp lý thử nghiệm cho Fintech và Chiến lược quốc gia về tài chính toàn diện, triển khai sử dụng bộ quy chuẩn mã QR và thẻ chip EMV cho các NHTM và các tổ chức phi ngân hàng, nâng cấp hệ thống thanh toán liên ngân hàng (IBPS), sớm đưa vào sử dụng hệ thống thanh toán bù trừ tự động phục vụ các giao dịch bán lẻ (Automated Clearing House - ACH)...

- NHNN cần truyền thông và thúc đẩy giáo dục tài chính đối với cộng đồng nhằm khuyến khích người dân tiếp cận và sử dụng các dịch vụ tài chính ngân hàng hiện đại an toàn và hiệu quả, thúc đẩy thanh toán không dùng tiền mặt, góp phần ổn định hệ thống tài chính ngân hàng. Giáo dục tài chính cần được xem là một trong những trụ cột chính trong Chiến lược phổ cập tài chính của quốc gia, trong đó, nghiên cứu giáo dục tài chính cho người dân ở vùng nông thôn, vùng sâu, vùng xa ít có được thông tin về tài chính, hộ nghèo và các đối tượng yếu thế thông qua điện thoại di động nhằm cung cấp cho khách hàng các kỹ năng về quản lý tiền, chi tiêu, dự toán ngân sách gia đình, tiết kiệm và tín dụng, từng bước làm quen với công nghệ số, góp phần thúc đẩy phát triển tài chính toàn diện và thực hiện các Chương trình mục tiêu quốc gia.

- Cách mạng công nghiệp 4.0 và xu hướng tài chính kỹ thuật số tăng khả năng cung cấp các sản phẩm, dịch vụ tài chính hiện đại dành cho khách hàng cũng như giảm chi phí, tăng năng suất nhưng nó cũng đem lại sự mất cân bằng giữa đổi mới và quản lý rủi ro, đặc biệt là an ninh thông tin và an ninh mạng cho ngành tài chính. Chính vì vậy, việc tăng cường các giải pháp an ninh mạng cần phải được chú trọng, cụ thể NHNN nghiên cứu tham khảo các nguyên tắc của BIS-CPMI (Bank for International Settlements - Committee on Payments and Market Infrastructures) và IOSCO (International Organization of Securities Commissions) về khả năng phục hồi mạng của các cơ sở hạ tầng tài chính cho trường hợp của Việt Nam. Đồng thời, tác giả đề xuất mô hình bảo đảm an ninh mạng trong lĩnh vực tài chính ngân hàng theo hướng tiếp cận từ các bên liên quan theo cơ chế hợp tác công tư trong xây dựng cơ sở hạ tầng công nghệ, trong hợp tác chia sẻ thông tin gồm có khu vực công (các cơ quan quản lý) và khu vực tư (khách hàng, các công ty cung cấp dịch vụ), trong đó mỗi bên đều có chức năng nhiệm vụ riêng và cùng phối hợp với nhau trong công tác phòng chống tội phạm sử dụng công nghệ cao (Hạ Thị Thiều Dao & Trần Nguyễn Minh Hải, 2019).

Tài liệu tham khảo

- - Appota (2018). Viet Nam Mobile App Market Report. https://appota.com/uploads/report/Vietnam_mobile_app_market_Report_2018_EN.pdf.

- - BIS (2003). A glossary of terms used in payments and settlement systems. Retrieved from https://www.bis.org/cpmi/glossary_030301.pdf.

- - Hạ Thị Thiều Dao & Trần Nguyễn Minh Hải (2019). Đề xuất mô hình bảo đảm an ninh mạng trong lĩnh vực ngân hàng tại Việt Nam: Cách tiếp cận các bên liên quan. Tạp chí Ngân hàng, số 19, Tháng 10/2019, tr. 18-23.

- - Nghiêm Thanh Sơn (2019). Fintech tại Việt Nam: Nắm bắt xu hướng để “chuyển mình” phát triển. http://thoibaonganhang.vn/fintech-tai-viet-nam-nam-bat-xu-huong-de-chuyen-minh-phat-trien-84199.html.

- NHNN (2019a). Các hệ thống thanh toán trong nền kinh tế. Tham khảo từ https://www.sbv.gov.vn/webcenter/portal/vi/menu/trangchu/ttvnq/httt?_afrloop=26096105580306577#%40%3f_afrloop%3d26096105580306577%26centerwidth%3d80%2525%26leftwidth%3d20%2525%26rightwidth%3d0%2525%26showfooter%3dfalse%26showheader%3dfalse%26_adf.ctrl-state%3d18auz43tuk_4.

- - NHNN (2019b). Công nghệ và các rủi ro nổi lên trong hệ thống thanh toán. NHNN, Ha Noi, Tháng 9/2019.

- - NHNN (2019c). Phát triển Fintech bền vững nhằm thúc đẩy đổi mới sáng tạo, tăng khả năng tiếp cận tài chính. Tham khảo từ

- https://www.sbv.gov.vn/webcenter/portal/m/menu/trangchu/ttsk/ttsk_chitiet?leftWidth=0%25&showFooter=false&showHeader=false&dDocName=SBV401105&rightWidth=0%25¢erWidth=100%25&_afrLoop=26285207238731095#%40%3F_afrLoop%3D26285207238731095%26centerWidth%3D100%2525%26dDocName%3DSBV401105%26leftWidth%3D0%2525%26rightWidth%3D0%2525%26showFooter%3Dfalse%26showHeader%3Dfalse%26_adf.ctrl-state%3Dsmdxgufv6_9.

- - Trần Nguyễn Minh Hải (2017). Adapting Digital Technology to Accelerate Financial Inclusion: The Case of Vietnam Banking Sector. E-Proceeding of International Conference - ICYREB 2017: Vietnamese Enterprises with the Fourth Industrial Revolution. Da Nang: Da Nang Publisher, ISBN code: 978-604-84-2640-8.

- - Yamadera, S. T (2019). Understanding Technology in Payment System. SBV, Ha Noi, September 2019.