Lãi suất huy động thời gian tới được dự báo sẽ phụ thuộc vào tốc độ tăng trưởng tín dụng

Vấn đề - Nhận định - Ngày đăng : 15:39, 15/07/2020

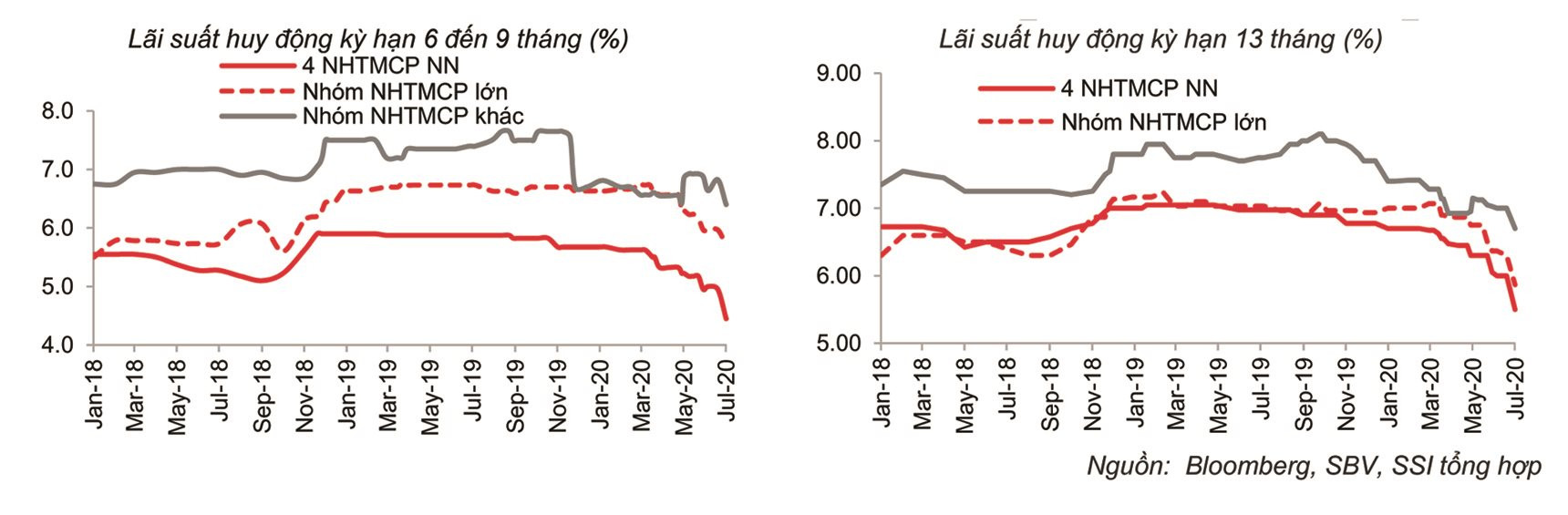

Theo thống kê từ các tổ chức tài chính trong nước, lãi suất tiền gửi dài hạn trên 6 tháng đã giảm khoảng 50 điểm cơ bản tính từ đầu năm tại hầu hết các NHTM trong bối cảnh thanh khoản trong hệ thống luôn duy trì trạng thái dồi dào. Lãi suất cho vay cũng đã có xu hướng giảm nhẹ để hỗ trợ nền kinh tế và mặt bằng lãi suất đã đứng ở mức thấp nhất 10 năm qua.

Lãi suất huy động đã giảm từ 0,75 - 2% so với cuối năm 2019

Thanh khoản dư thừa đã khiến lãi suất liên ngân hàng và suất TPCP xuống mức thấp nhất từ trước đến nay. Các thống kê cho thấy, lãi suất trên thị trường liên ngân hàng (thị trường 2) cũng đang duy trì ở mức thấp lịch sử. Còn trên thị trường 1 (khu vực tổ chức kinh tế và dân cư) cũng ghi nhận các ngân hàng giảm lãi suất khá mạnh.

Cụ thể, trong tháng 6 vừa qua, các tổ chức tín dụng đã có thêm một đợt giảm lãi suất huy động từ 0,2- 0,4 điểm phần trăm. Bước sang tháng 7, lãi suất huy động tiếp tục được một loạt ngân hàng điều chỉnh giảm.

Ghi nhận từ thị trường cho thấy, các NHTM đồng loạt giảm mạnh lãi suất tiền gửi từ 10-90 điểm % tùy từng kỳ hạn kể từ ngày 1/7/2020. Đi đầu là 4 NHTM có vốn nhà nước với mức giảm 25-30 điểm % ở các kỳ hạn dưới 6 tháng và 50 điểm % ở các kỳ hạn từ 6 tháng trở lên.

Một số ngân hàng có mức giảm lớn hơn 4 NHTM có vốn nhà nước là: Techcombank, ACB, TPB… Các NHTM thường huy động lãi suất cạnh tranh (VPBank, SHB, HDBank…) cũng giảm từ 10-30 điểm %. Các thống kê cho thấy, đây là đợt giảm lãi suất mạnh nhất và tiếp nối đà giảm từ cuối năm 2019 đến nay.

Sau các đợt điều chỉnh giảm, lãi suất huy động trên thị trường hiện ở mức 3,5-4,25% với kỳ hạn dưới 6 tháng; 4,4-6,7% với kỳ hạn 6 đến dưới 12 tháng; từ 5,5-7,5%/năm với kỳ hạn 12, 13 tháng.

Theo tính toán từ Công ty chứng khoán Sài Gòn (SSI), vùng lãi suất này đã thấp hơn 0,75-1%/năm ở kỳ hạn dưới 6 tháng và thấp hơn từ 1-2%/năm ở các kỳ hạn 6 tháng trở lên so với thời điểm cuối năm 2019.

Vậy, đâu là nguyên nhân khiến lãi suất huy động giảm mạnh trong nửa đầu năm 2020? Lý giải điều này, các chuyên gia phân tích của SSI cho rằng, bên cạnh sự tác động giảm của các lãi suất điều hành, lãi suất tiền gửi giảm mạnh chủ yếu là do đầu ra tín dụng yếu.

Thực tế cho thấy, dưới tác động tiêu cực từ đại dịch Covid-19, cầu tín dụng trong nền kinh tế đã yếu đi rõ rệt trong nửa đầu năm 2020 do các doanh nghiệp đang gặp nhiều khó khăn, phải thu hẹp hoạt động sản xuất kinh doanh.

Số liệu được Thống đốc NHNN Lê Minh Hưng công bố tại Hội nghị trực tuyến Chính phủ với địa phương, tổ chức ngày 2/7, tính đến ngày 29/6, tín dụng tăng 3,26%, thấp hơn hẳn so với con số 7,33% của cùng kỳ năm 2019.

Trong khi đó, số liệu được Tổng cục Thống kê công bố đến ngày 19/6 cho thấy, tính đến thời điểm ngày 19/6/2020, huy động vốn của các tổ chức tín dụng tăng 4,35%.

Như vậy, tăng trưởng huy động cao hơn tín dụng khiến cho các các ngân hàng thương mại dư thừa VND và điều chỉnh giảm lãi suất tiền gửi.

|

|

|

Lãi suất điều hành nhiều khả năng sẽ không giảm thêm

Để đối phó với dịch Covid-19, NHNN đã quyết định hạ lãi suất điều hành 2 lần liên tiếp vào tháng 3 và tháng 5 với tổng mức giảm là 100 điểm % đối với lãi suất tái cấp vốn, cũng như hạ trần lãi suất huy động ngắn hạn và trần lãi suất cho vay trong lĩnh vực ưu tiên.

Bên cạnh đó, NHNN cũng đã yêu cầu các NHTM hỗ trợ doanh nghiệp gặp khó khăn về mặt thanh khoản, thông qua việc giảm lãi suất cho vay, giãn nợ và cơ cấu lại nợ.

Các chuyên gia thuộc Công ty Chứng khoán KB Việt Nam (KBSV) đánh giá, đây là những chính sách tương đối phù hợp với điều kiện kinh tế của NHNN, mang tính chất nới lỏng có kiểm soát nhằm tránh những hệ lụy về sau như lạm phát, nợ xấu và bong bóng giá tài sản (ví dụ như bất động sản) như giai đoạn 2009 – 2011.

“Chúng tôi đánh giá thấp khả năng NHNN sẽ hạ lãi suất điều hành thêm 1 lần nữa trong nửa cuối năm 2020 khi áp lực lạm phát đang có dấu hiệu tăng cũng như hoạt động kinh tế trong nước đã dần hồi phục lại”, các chuyên gia của KBSV dự báo.

Đối với xu hướng mặt bằng lãi suất huy động trong thời gian tới, các chuyên gia của KBSV cho rằng, sẽ phụ thuộc 2 yếu tố chính: Tốc độ tăng trưởng tín dụng trong 6 tháng cuối năm; và lộ trình siết tỉ lệ huy động ngắn cho vay trung và dài hạn có hiệu lực vào tháng 10/2020.

“Trong kịch bản cơ sở, chúng tôi cho rằng lãi suất huy động sẽ tăng nhẹ trong nửa cuối năm 2020 khi tăng trưởng tín dụng được kỳ vọng sẽ hồi phục và lộ trình siết tỉ lệ huy động ngắn cho vay trung và dài hạn có hiệu lực vào tháng 10/2020 có thể sẽ đẩy mạnh mức độ cạnh tranh về tiền gửi và làm đảo chiều xu hướng lãi suất tiền gửi đang giảm”, các chuyên gia của KBSV nhấn mạnh.

Về tăng trưởng tín dụng các chuyên gia của KBSV kỳ vọng: “Tăng trưởng tín dụng sẽ phục hồi trong nửa cuối năm 2020 khi hoạt động sản xuất đang dần phục hồi sau dịch, cũng như mặt bằng lãi suất cho vay đang ở mức thấp trong nhiều năm qua nhờ định hướng chính sách của NHNN”.

Mặc dù vậy, nhu cầu tín dụng của nền kinh tế sẽ khó có thể phục hồi về trạng thái bình thường như trước khi dịch diễn ra, trong khi khẩu vị rủi ro ở nhóm ngân hàng lớn có phần thận trọng hơn, thể hiện qua các kế hoạch kinh doanh được công bố trong mùa ĐHCĐ gần đây. Qua đó, các chuyên gia của KBSV điều chỉnh giảm tăng trưởng tín dụng năm 2020 từ mức 13% dự báo trước đó, xuống quanh mức 10%.

Trong khi đó, các chuyên gia phân tích của SSI lại đưa ra dự báo: “Sau đợt giảm này, nhiều khả năng lãi suất tiền gửi sẽ đi ngang”. Có 3 điểm để lý giải cho dự báo trên, đó là: mức giảm lãi suất huy động từ 1-2% đã gần bằng với mức giảm lãi suất cho vay; triển vọng tăng trưởng tín dụng sẽ cải thiện do các hoạt động kinh tế, giao thương đang dần hồi phục và giải ngân đầu tư công được đẩy mạnh; cân đối với yếu tố tỷ giá và lạm phát.

Còn theo Công ty CP Chứng khoán Bảo Việt (BVSC) dự báo: “Trong nửa cuối năm 2020, NHNN sẽ không chú trọng mục tiêu giảm thêm lãi suất điều hành. Thay vào đó, NHNN sẽ chuyển mục tiêu từ cố gắng giảm lãi suất sang các mục tiêu khác như tháo gỡ các rào cản khiến doanh nghiệp khó tiếp cận vốn sau dịch Covid-19, nới room tín dụng cho các ngân hàng, thậm chí tái cấp vốn cho các dự án có độ lan tỏa cao”.