Tiếp cận tài chính của doanh nghiệp nhỏ và vừa: Kinh nghiệm từ các quốc gia

Nhìn ra thế giới - Ngày đăng : 07:30, 06/08/2020

Mặc dù tài chính rất quan trọng để các doanh nghiệp nhỏ và vừa (DNNVV) tồn tại và phát triển, nhưng hầu hết các DNNVV rất khó khăn trong tiếp cận tài chính. Đa phần các tổ chức cho vay cố gắng tìm giải pháp khả thi trong hỗ trợ vốn cho các DNNVV trên các khía cạnh cơ bản là: Làm thế nào để giảm thiểu rủi ro khi cho vay DNNVV?; Làm thế nào giảm chi phí cho vay những khoản vay có giá trị nhỏ?; Làm sao để cải thiện chất lượng thông tin DNNVV? Nhiều quốc gia đã xem xét việc tiếp cận tài chính của các DNNVV ngoài tín dụng ngân hàng thông thường và đa dạng hóa hệ thống tài chính trong nước.

Nigeria

Các DNNVV chiếm 96% doanh nghiệp ở Nigeria. Đối với một quốc gia đang phát triển như Nigeria đòi hỏi tăng trưởng kinh tế bền vững nên việc chú ý đến khu vực DNNVV để khai thác tiềm năng của các doanh nghiệp này nhằm gia tăng sản lượng của nền kinh tế là điều cần thiết. Chính phủ Nigeria đã thiết lập các chính sách hỗ trợ tài chính cho các DNNVV vì các doanh nghiệp này đóng góp to lớn vào tăng trưởng kinh tế của đất nước. Các ngân hàng ở Nigeria có cùng tiêu chí tài trợ cho các DNNVV, tuy nhiên, tài trợ chủ yếu dựa trên tài sản bảo đảm. DNNVV có 5 triệu Naira (đơn vị tiền tệ của Nigeria) có thể có quyền vay vốn tại các ngân hàng ở Nigeria (Gbandi & Amissah, 2014). Tín dụng ngân hàng là nguồn tài chính bên ngoài chủ yếu cho các DNNVV. Tuy nhiên, các ngân hàng xác định giới hạn của đề nghị tài trợ cho một DNNVV sau khi đánh giá cơ sở vốn và tài sản thế chấp. Do đó, tại Nigeria, các DNNVV ít tiếp cận nguồn tài chính này.

Một cách tiếp cận tín dụng phổ biến của các DNNVV tại Nigeria đến từ cho thuê thiết bị. Theo Hiệp hội cho thuê thiết bị của Nigeria (ELAN) ghi nhận trong vòng 4 năm khối lượng cho thuê được cấp bởi các tổ chức tài chính thành viên đã tăng gấp bốn lần. Sự tăng trưởng đặc biệt đáng kể này là nhờ hoàn thiện luật cho thuê và giải quyết các trường hợp phát sinh trong cho thuê. Đạo luật cho thuê mua được xây dựng theo cách tiếp cận coi trọng việc điều tiết vốn kết hợp với các quy tắc bảo vệ con nợ hơn người cho vay và loại bỏ nhiều ưu đãi truyền thống để cho vay.

Ủy ban Ngân hàng của Nigeria cũng đã xây dựng và đưa vào hoạt động Chương trình đầu tư vốn cổ phần vừa và nhỏ (SMEEIS) nhằm thực hiện chủ trương của Chính phủ lấy việc thúc đẩy các DNNVV như phương tiện hỗ trợ cho công nghiệp hóa nhanh chóng, phát triển kinh tế bền vững, xóa đói giảm nghèo và tạo việc làm. Chương trình này yêu cầu tất cả các ngân hàng dành riêng 10% lợi nhuận sau thuế hàng năm cho việc thúc đẩy và đầu tư vào các DNNVV. Các khoản đầu tư có thể ở dạng cho vay hoặc góp vốn chủ sở hữu.

Ngoài những nhà quản lý quỹ SMEEIS đã đề cập ở trên, một số tổ chức phát triển phương tiện đầu tư khác dựa trên kinh nghiệm về đầu tư mạo hiểm như Capital Alliance Nigeria - một công ty cổ phần tư nhân Nigeria đã tạo quỹ và tập trung vào cho vay các công ty nhỏ và vừa ở Nigeria.

Một nỗ lực thành công hơn nữa của chính phủ để hỗ trợ các DNNVV đó là Ngân hàng Công nghiệp (BOI) cam kết dành 89% danh mục đầu tư của mình cho 65% DNNVV, trong đó 37% nhắm vào công ty sử dụng nguồn lực địa phương, lĩnh vực nông nghiệp, các công ty có khả năng tạo việc làm, công ty định hướng xuất khẩu, công ty có mối liên kết với các doanh nghiệp lớn hơn và công ty được điều hành bởi các doanh nhân nữ.

Một số ngân hàng khác hướng đến cung cấp dịch vụ phù hợp với DNNVV. Điển hình như Diamond Bank mở rộng tín dụng cho các doanh nghiệp nhỏ, giúp họ có dòng tiền và cung cấp cho họ các dịch vụ phát triển kinh doanh. Các dịch vụ bao gồm cả vốn cố định và vốn lưu động (như bảo lãnh, thư tín dụng, thấu chi,…), việc thực hiện chấm điểm tín dụng được thực hiện ngay tại chi nhánh và đơn đăng ký được phê duyệt trước khi được gửi đến trụ sở để hoàn tất đánh giá rủi ro tín dụng. Diamond Bank cũng thành lập một quỹ đầu tư mạo hiểm đầu tư vốn cổ phần của DNNVV trên cơ sở hợp tác với tổ chức tài chính khác.

Mozambique

Các DNNVV tạo ra nhiều việc làm hơn các công ty lớn và là nền tảng cho khả năng cạnh tranh của đất nước cũng như trong việc kích thích đổi mới tại Mozambique. Osano và Languitone (2016) chỉ ra rằng thiếu kinh phí bên ngoài của những DNNVV, không thể cho phép các DNNVV cạnh tranh trên thị trường quốc tế. Các DNNVV ở Mozambique cung cấp việc làm, đa dạng hóa nền kinh tế, kích thích đổi mới, cải thiện vị thế xã hội của chủ sở hữu và tạo ra khả năng cạnh tranh kinh tế tốt hơn; tuy nhiên, thiếu khả năng tiếp cận tài chính là vấn đề chính. Các ngân hàng thương mại tại Mozambique đã tính lãi suất cao quá mức và các khoản phí khác để bảo lãnh ngân hàng và cấp thư tín dụng. Chế độ điều tiết của chính phủ ở Mozambique ảnh hưởng đến việc tiếp cận tài chính của DNNVV.

Sáng kiến được đưa ra để giải quyết vấn đề tiếp cận vốn cho các DNNVV tại Mozambique đó là thành lập các công ty tài chính dành riêng cho DNNVV. Các ngân hàng và công ty bảo hiểm sẽ là cầu nối để liên kết các quỹ này với những DNNVV. Chính phủ giữ vai trò quan trọng trong việc thúc đẩy các chủ DNNVV, thực hiện các cơ chế tài trợ bổ sung cho doanh nghiệp nhỏ bằng cách khuyến khích, thúc đẩy và hỗ trợ các sáng kiến tư nhân. Ngoài ra, chính phủ còn thành lập Viện Xúc tiến DNNVV, cung cấp một số chương trình đào tạo và củng cố doanh nghiệp, hỗ trợ tích hợp trong quản lý và phát triển kinh doanh (như đào tạo và chuẩn bị kế hoạch kinh doanh).

Nhật Bản

Nhật Bản có thể được coi là một trong số các minh chứng cho tính hiệu quả của chương trình bảo lãnh tín dụng. Hệ thống bảo lãnh tín dụng tại Nhật Bản bắt đầu từ khi thành lập các Tập đoàn bảo lãnh tín dụng (CGC) vào năm 1937 tại Tokyo. Ngày nay, các CGC đóng vai trò cực kỳ quan trọng trong việc đảm bảo cho các DNNVV có thể tiếp cận tài chính một cách thuận lợi.

Hệ thống bảo lãnh tín dụng là một hệ thống dành cho các DNNVV. Do đó, người vay phải đáp ứng quy mô và tiêu chí của ngành để sử dụng bảo lãnh tín dụng. Ví dụ: tiêu chí quy mô cho các ngành sản xuất là 300 triệu yên hoặc ít vốn hơn, hoặc 300 nhân viên trở xuống, trong khi các tiêu chí cho các nhà bán lẻ là 50 triệu yên hoặc ít hơn, hoặc 50 nhân viên trở xuống.

Hệ thống bảo lãnh tín dụng tại Nhật Bản thực hiện hai chức năng: (1) Bảo đảm tín dụng, cho phép các CGC bảo đảm cho tổ chức tài chính trước các rủi ro liên quan đến các khoản vay cho các DNNVV; và (2) Bảo hiểm tín dụng, theo đó Tập đoàn tài chính Nhật Bản (JFC) được tài trợ bằng tiền công tái bảo hiểm các khoản bảo lãnh tín dụng này.

Khi các tổ chức tài chính có ý định gia hạn các khoản vay cho các DNNVV, các doanh nghiệp thường được các ngân hàng yêu cầu nộp đơn xin bảo lãnh tín dụng từ các CGC. Khi nhận được đơn xin bảo lãnh từ các DNNVV, các CGC thực hiện kiểm tra tín dụng cho doanh nghiệp. Nếu CGC phê duyệt cấp bảo lãnh dựa trên séc tín dụng thì CGC sẽ cấp chứng nhận bảo lãnh tín dụng cho tổ chức tài chính. Trong trường hợp CGC nhận được đơn xin bảo lãnh tín dụng trực tiếp từ các DNNVV, CGC sẽ sắp xếp một tổ chức tài chính gia hạn khoản vay cho doanh nghiệp. Sau khi có được sự chấp thuận cho vay từ tổ chức tài chính, CGC cấp giấy chứng nhận bảo lãnh tín dụng. Tổ chức tài chính gia hạn khoản vay cho doanh nghiệp dựa trên chứng nhận bảo lãnh tín dụng của CGC và do đó doanh nghiệp có trách nhiệm trả phí bảo lãnh cho CGC.

Các DNNVV sẽ thực hiện trả nợ cho tổ chức tài chính theo các điều khoản và điều kiện của khoản vay. Trong trường hợp các DNNVV không thể trả toàn bộ hoặc chỉ trả được một phần khoản hoàn trả trong thời hạn, tổ chức tài chính yêu cầu CGC thanh toán theo bảo lãnh (gọi là thế quyền). Lúc này, CGC thay mặt cho doanh nghiệp hoàn trả khoản vay cho tổ chức tài chính. Chính phủ Nhật Bản và chính quyền địa phương hỗ trợ các CGC bằng cách trợ cấp, đóng góp trực tiếp và bảo hiểm thông qua Tập đoàn Tài chính Nhật Bản (JFC). Cụ thể, 70-90% số tiền CGC đã trả thay cho các DNNVV sẽ được hoàn trả lại cho CGC dưới dạng tiền bảo hiểm của JFC.

Tại Nhật Bản, trong năm tài chính 2014, có gần 3,852 triệu DNNVV hoạt động, trong đó 36,6% tương đương 1,412 triệu đơn vị nhận được bảo lãnh từ các CGC. Nhật Bản có 51 CGC, một cho mỗi quận và một ở mỗi thành phố của Nagoya, Yokohama, Kawasaki và Gifu. Vào cuối năm 2014, tổng nợ phải trả của các CGC ở mức xấp xỉ 27,7 nghìn tỷ Yên (JFG 2015).

Bên cạnh việc thành lập hệ thống bảo lãnh tín dụng, Nhật Bản còn thành lập các ngân hàng chuyên về tài chính cho DNNVV (Ngân hàng SME) để hỗ trợ tốt hơn cho các DNNVV trong vấn đề tiếp cận vốn. Ngân hàng Shinkin là một điển hình về các ngân hàng tư nhân chuyên biệt để tài trợ cho các DNNVV tại Nhật Bản. Nguyên tắc hoạt động của ngân hàng Shinkin về cơ bản giống như hầu hết các ngân hàng thành phố và ngân hàng khu vực khác, họ cũng phải tuân thủ các yêu cầu về an toàn vốn và các quy định và giám sát ngân hàng khác. Tuy nhiên, điểm khác biệt là, các ngân hàng Shinkin cung cấp các khoản vay chủ yếu cho các DNNVV từ vốn tận dụng. Họ có thể thực hiện các khoản vay cho các DNNVV tuy nhiên phải hạn chế tỷ lệ cho vay không quá 20%/tháng. Các ngân hàng Shinkin là các tổ chức tài chính khu vực theo nghĩa họ chỉ có thể cung cấp các khoản vay cho các DNNVV hoạt động trong cùng khu vực. Thực tế cho thấy, các ngân hàng Shinkin đóng một vai trò quan trọng trong sự phát triển của các DNNVV ở các khu vực khác nhau và đạt được sự tăng trưởng toàn diện trên khắp Nhật Bản. Những ngân hàng này cung cấp 14,7% tổng số tiền cho các DNNVV, với tổng số tiền là 128 nghìn tỷ yên (tương đương 1.244 tỷ USD) (theo SCB 2015).

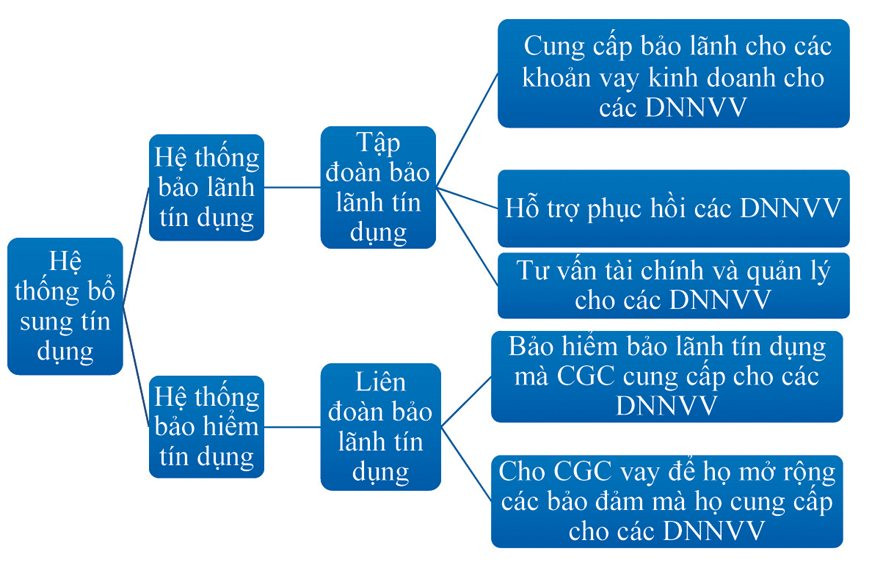

Hình 1. Chức năng của hệ thống bảo lãnh tín dụng của Nhật Bản

|

|

(Nguồn: Japan Credit Guarantee Corporations) |

Khuyến nghị

Có mối quan hệ rõ ràng giữa sự can thiệp của chính phủ và khả năng tiếp cận tài chính của các DNNVV. Do đó, từ kinh nghiệm của các nước, chúng tôi có khuyến nghị như sau:

Xây dựng chính sách, luật lệ và khung pháp lý cần thiết cho sự phát triển của các tổ chức tài chính mới, chuyên biệt. Đồng thời khuyến khích các phương pháp cho vay sáng tạo như tập trung phân tích dòng tiền của khách hàng để đánh giá tiềm năng, hơn là chú trọng đến tài sản thế chấp.

Thúc đẩy các công nghệ cho vay chuyên biệt nhằm làm giảm chi phí hành chính liên quan đến cung ứng tín dụng, giám sát và thanh toán.

Thành lập hệ thống bảo lãnh tín dụng quốc gia, theo dõi sát sao các kế hoạch hỗ trợ cho DNNVV liên tục và thay đổi khi cần thiết.

Mặc dù có rất nhiều hình thức hỗ trợ tài chính hiệu quả cho các DNNVV như cho thuê tài chính, bao thanh toán, đầu tư mạo hiểm… tuy nhiên các hình thức này đang rất cần sự hỗ trợ về mặt pháp lý, cần các quy định cụ thể từ phía Nhà nước để có thể phát triển thành kênh cung ứng vốn tốt cho các DNNVV tại Việt Nam.

Chính phủ cũng có thể làm gia tăng sự sẵn sàng của các tổ chức tài chính trong cung ứng vốn cho DNNVV bằng cách đưa ra các quy định pháp lý chặt chẽ hơn về quyền sở hữu và xử lý tài sản bảo đảm. Quy định điều khoản ưu tiên cho tổ chức tài chính trong xử lý tài sản, giảm thiểu rủi ro thua lỗ từ khoản vay. Về phía DNNVV, cần có những điều luật hoặc quy định pháp lý về việc cho phép các DNNVV có thể sử dụng tài sản lưu động để thế chấp, cầm cố vay vốn vì đa phần các tài sản của họ là tài sản lưu động, việc này gây ra hạn chế rất lớn cho họ trong việc có thể tiếp cận được những khoản vay dài hạn.