Trái phiếu doanh nghiệp được dự báo sẽ hạ nhiệt trong quý IV/2020

Vấn đề - Nhận định - Ngày đăng : 16:57, 18/08/2020

|

|

|

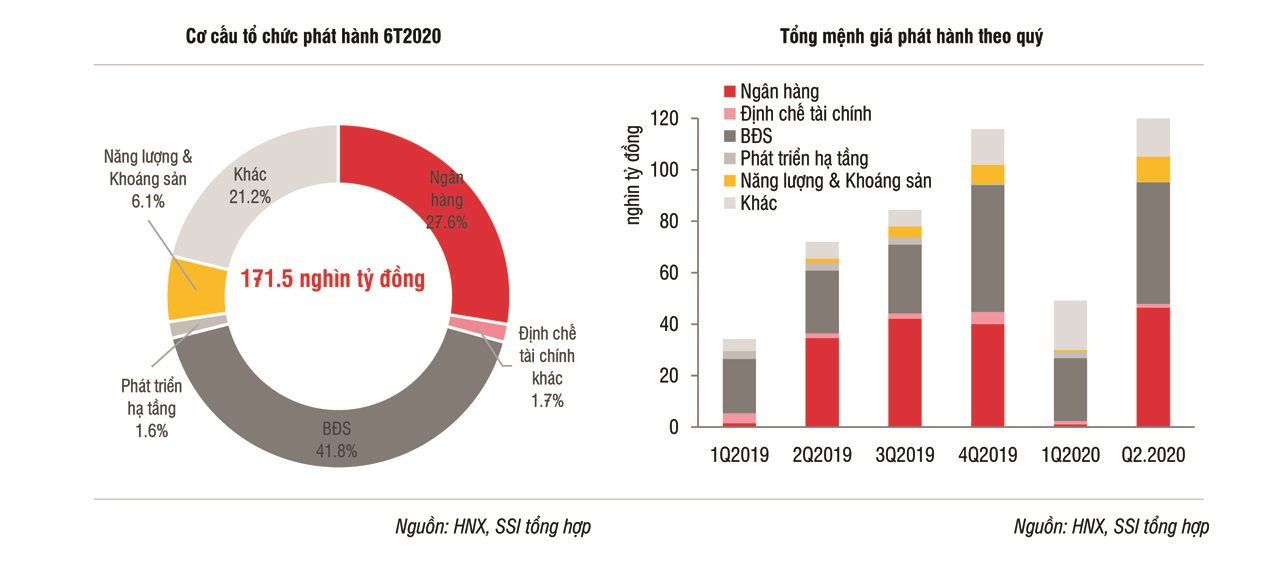

Báo cáo thị trường trái phiếu doanh nghiệp (TPDN) vừa được SSI Research công bố cho biết, tổng khối lượng TPDN phát hành trong quý II/2020 là 122,3 nghìn tỷ đồng, tăng 69,7% so với cùng kỳ 2019. Lũy kế 6 tháng đầu năm là 171,5 nghìn tỷ đồng, tăng 61,3% so với 6 tháng 2019 và bỏ xa mức tăng trưởng 37% trong năm 2019. Quy mô thị trường TPDN tăng khoảng 15,6% so với cuối năm 2019, lên mức 791 nghìn tỷ đồng, tương đương khoảng 12,9% GDP.

Bất động sản và ngân hàng là những tổ chức phát hành lớn nhất

Theo SSI, Việt Nam cùng với Trung Quốc, Malaysia là những nước châu Á có thị trường TPDN tăng trưởng mạnh nhất. Hiện tại, quy mô thị trường TPDN tính trên GDP của Việt Nam đã bỏ xa Indonesia, vượt qua Philippines nhưng vẫn còn cách khá xa mức 23% GDP của Thái Lan; 33-35% GDP của Trung Quốc, Singapore; 50,9% GDP của Malaysia và 80% GDP của Hàn Quốc (theo ADB).

So với các kênh huy động vốn khác tại Việt Nam, kênh TPDN vẫn có quy mô khá khiêm tốn. Nền kinh tế vẫn dựa nhiều vào tín dụng ngân hàng, tổng quy mô tín dụng tại thời điểm ngày 30/6/2020 là 8,48 triệu tỷ đồng, tương đương 138,5% GDP và gấp 10,75 lần kênh trái phiếu doanh nghiệp.

“Sự phát triển của thị trường trái phiếu nói chung và thị trường TPDN nói riêng là tất yếu để tạo sự cân bằng và nâng cao chất lượng thị trường tài chính Việt Nam. Tuy nhiên, mức tăng trưởng quá nóng giai đoạn gần đây tiềm ẩn nhiều rủi ro với sự bền vững của thị trường”, SSI nhận định.

Thực tế, từ đầu năm đến nay, Bộ Tài chính đã liên tục phát đi cảnh báo với thị trường, lấy ý kiến thị trường và đã chính thức ban hành Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP (văn bản có hiệu lực từ 1/2/2019 và là một trong những tác nhân cơ bản dẫn đến sự bùng nổ của thị trường TPDN giai đoạn gần đây).

Báo cáo của SSI cho biết, các doanh nghiệp bất động sản (BĐS) và ngân hàng vẫn là những tổ chức phát hành lớn nhất trên thị trường, trong đó: Nhóm các doanh nghiệp BĐS phát hành nhiều nhất trong 6 tháng đầu năm với tổng cộng 71,6 nghìn tỷ đồng, chiếm 41,8% tổng lượng phát hành và tăng 57,5% YoY. Đứng thứ 2 là nhóm ngân hàng với tổng giá trị phát hành là 47,3 nghìn tỷ đồng, chiếm tỷ trọng 27,6% và tăng 31,2% YoY. Nhóm năng lượng và khoáng sản phát hành 10,5 nghìn tỷ đồng (chiếm 6,1%) - gấp 5,3 lần cùng kỳ 2019). Còn lại là nhóm phát triển hạ tầng (1,6%), các công ty dịch vụ tài chính (1,7%) và các doanh nghiệp khác.

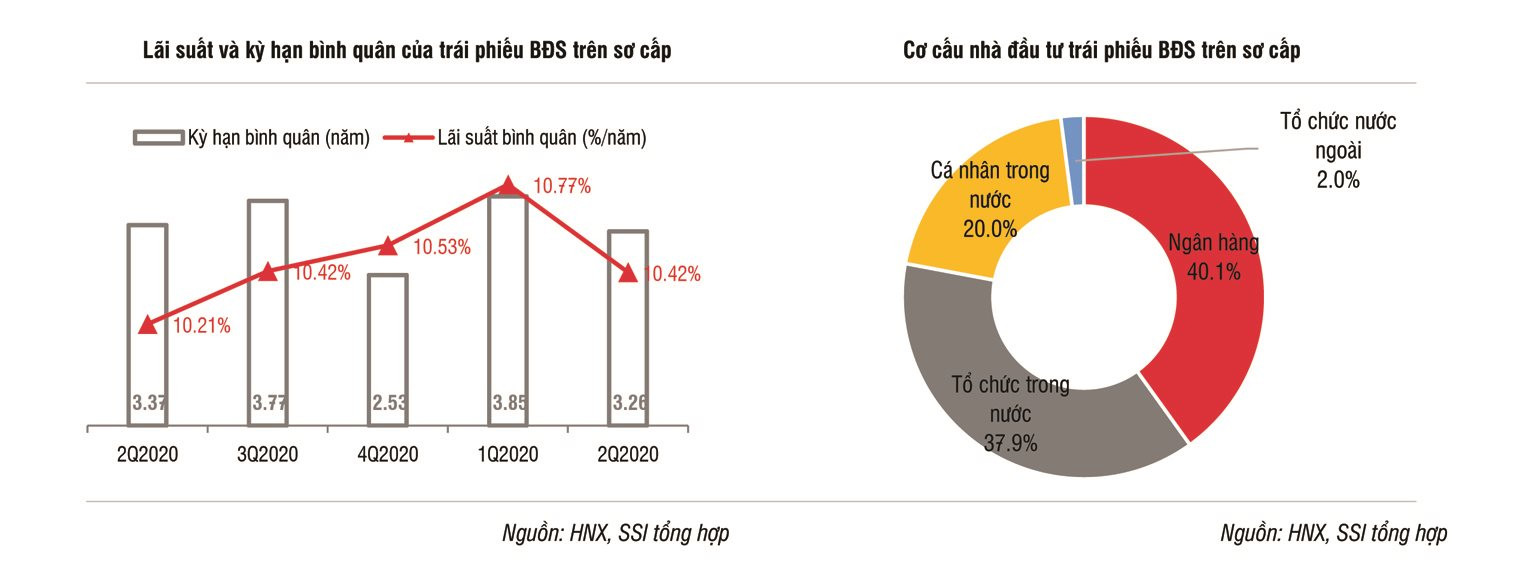

Các trái phiếu BĐS trong trong quý II/2020 có kỳ hạn bình quân là 3,26 năm và lãi suất phát hành bình quân là 10,42%/năm - giảm so với mức 3,85 năm và 10,77%/năm của quý 1/2020. Các nhà đầu tư cá nhân mua 14,5 nghìn tỷ đồng trái phiếu BĐS trên sơ cấp, chiếm 20% tổng lượng phát hành trong 6 tháng năm 2020.

Các NHTM mua 28,2 nghìn tỷ đồng trái phiếu BĐS trên sơ cấp, chiếm 40% tổng lượng phát hành trong 6 tháng năm 2020.

Lãi suất phát hành giảm

|

|

|

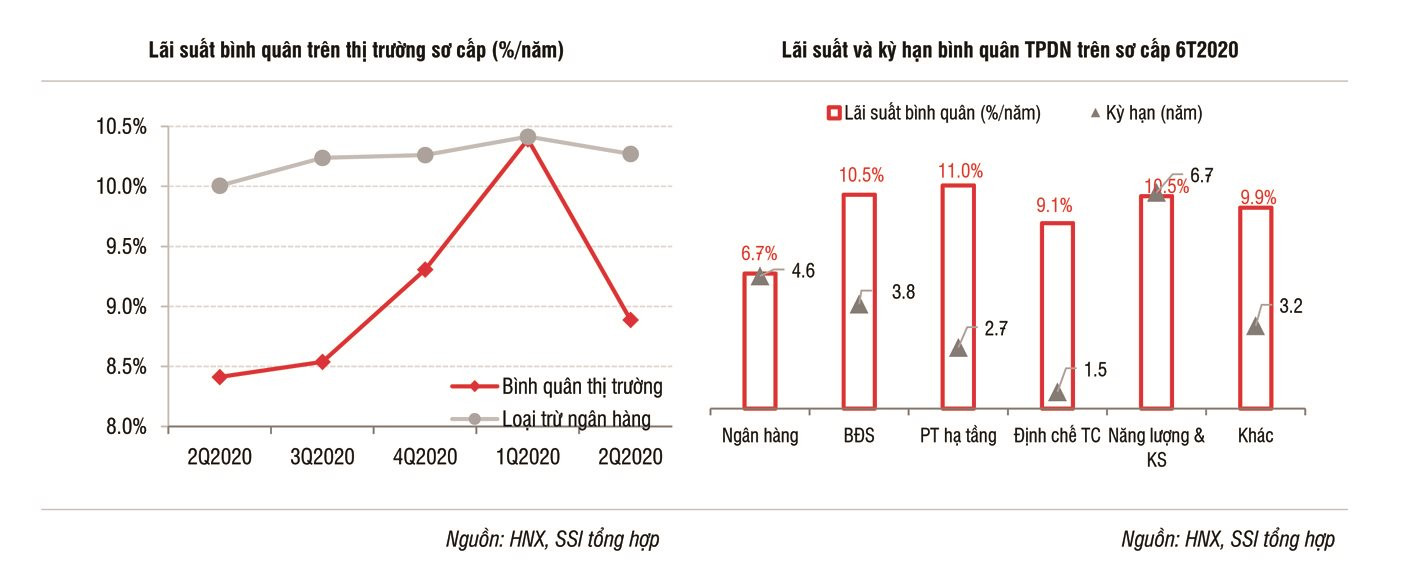

Báo cáo của SSI cho biết, tính bình quân toàn thị trường, lãi suất TPDN phát hành trong quý II/2020 là 8,89%/năm, giảm -151 điểm cơ bản so với quý trước dù kỳ hạn phát hành bình quân là 3,71 năm - cao hơn mức 3,64 năm của quý I/2020. Trái phiếu các NHTM có lãi suất bình quân thấp hơn hẳn (chỉ 6,7%/năm) nên sự gia tăng phát hành của nhóm này đã kéo lãi suất bình quân toàn thị trường trong quý II/2020 giảm mạnh so với quý I/2020

“Nếu loại trừ các trái phiếu ngân hàng, lãi suất bình quân quý II/2020 là 10,27%, giảm -14 điểm cơ bản so với quý I/2020 và về mức tương đương với nửa cuối năm 2019. Diễn biến này phù hợp với xu hướng giảm từ 0,5 - 2%/năm của lãi suất tiền gửi và cho vay của các NHTM trong quý II/2020”, SSI nhận định.

Cũng theo báo cáo của SSI, tỷ trọng lãi suất thả nổi tăng lên và kỳ trả lãi cũng ngắn hơn. Cụ thể, tính bình quân quý II/2020, 59,4% trái phiếu phát hành là lãi suất thả nổi – giảm so với mức bình quân 61,7% của quý I/2020 chủ yếu do tác động của nhóm trái phiếu ngân hàng. Các NHTM phát hành 47,3 nghìn tỷ đồng trong 6 tháng đầu năm 2020, trong đó 98% tập trung trong quý II/2020; khoảng 67% là các trái phiếu 2-3 năm có lãi suất cố định, chỉ 33% là các trái phiếu dài hạn 7-15 năm có lãi suất thả nổi.

SSI cho rằng, trong bối cảnh lãi suất tiền gửi (thường là lãi suất tham chiếu đối với các TPDN có lãi suất thả nổi) có xu hướng giảm, các tổ chức phát hành ưa thích lãi suất thả nổi và rút ngắn kỳ điều chỉnh lãi suất. Tuy nhiên, kỳ trả lãi ngắn hơn cũng sẽ tạo áp lực lớn hơn với dòng tiền của doanh nghiệp và có nhiều trái phiếu quy định lãi suất thả nổi các kỳ sau không thấp hơn lãi suất kỳ đầu nên.

Thị trường thứ cấp tiếp tục sôi động trong nửa cuối năm

Thống kê từ SSI cho thấy, trong quý II/2020, nhà đầu tư cá nhân mua 13,3 nghìn tỷ đồng TPDN trên sơ cấp, tăng 38% so với quý I/2020; lũy kế 6 tháng đầu năm 2020, nhóm này mua 23 nghìn tỷ đồng - tương đương 13,4% tổng lượng phát hành toàn thị trường và bằng 79% lượng mua cả nhà đầu tư cá nhân cả năm 2019.

Trong đó, nhà đầu tư cá nhân mua 14,54 nghìn đồng trái phiếu bất động sản (chiếm 63%), 5.325 tỷ đồng trái phiếu ngân hàng (23%), 1.726 tỷ đồng trái phiếu Masan (chiếm 7,5%) còn lại là các doanh nghiệp khác.

Các ngân hàng mua vào tổng cộng 38,4 nghìn tỷ đồng TPDN của các tổ chức phi tín dụng trên thị trường sơ cấp trong 6 tháng đầu năm 2020, tương đương 31% tổng lượng phát hành (loại trừ ngân hàng) của toàn thị trường. Các NHTM tập trung mua các trái phiếu bất động sản và trái phiếu các doanh nghiệp năng lượng.

Tuy nhiên, theo tính toán của SSI, số lượng TPDN các NHTM mua thực tế có thể lớn hơn đáng kể do nhiều lô phát hành chỉ ghi chung chung là tổ chức trong nước mua. Báo tài chính của các NHTM cho thấy, đến hết quý 1/2020, lượng trái phiếu của Tổ chức Kinh tế do 18 NHTM niêm yết nắm giữ đã là 165,2 nghìn tỷ đồng – tăng 37,2 nghìn tỷ đồng so với cuối năm 2019.

Dự báo về thị trường TPDN nửa cuối năm, SSI cho rằng: “Thị trường trái phiếu doanh nghiệp quý III/2020 có thể tăng nóng nhưng sẽ hạ nhiệt trong quý IV/2020”.

Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung Nghị định 163/2018/NĐ-CP có hiệu lực từ ngày 1/9/2020, với khuôn khổ pháp lý chặt chẽ hơn đối với phát hành trái phiếu riêng, là nguyên nhân chính dẫn đến dự báo trên từ SSI.

Có thể thấy, Nghị định 81 đưa ra các yêu cầu cao hơn đối với tổ chức phát hành và các đơn vị trung gian khi thực hiện phát hành riêng lẻ nhưng không có quy định mới đối với phía nhà đầu tư. Kể từ ngày 1/1/2021, khi Luật chứng khoán 2019 có hiệu lực, các đợt phát hành riêng lẻ sẽ chỉ được phân phối đến nhà đầu tư chuyên nghiệp. Khi đó, Bộ Tài chính sẽ xem xét dỡ bỏ bớt các quy định tại Nghị định 81.

Theo SSI, Sự gia tăng phát hành mạnh trong quý 2/2020 một phần cũng là sự tăng tốc trước khi các điều kiện phát hành bị siết chặt lại. Bởi vậy, trong 2 tháng 7&8/2020, các doanh nghiếp có thể sẽ gia tăng mạnh phát hành trước khi Nghị định 81 chính thức có hiệu lực.

Sau thời điểm 1/9/2020, các đợt phát hành riêng lẻ sẽ giảm mạnh, các doanh nghiệp có nhu cầu phát hành phần lớn sẽ phải chuyển qua phát hành ra công chúng. Cùng với việc Ngân hàng Nhà nước Việt Nam giãn lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, kênh tín dụng của các NHTM sẽ trở lại thành kênh tài trợ vốn chính cho các doanh nghiệp, đặc biệt là doanh nghiệp BĐS.

|

|

|

“Thị trường thứ cấp trái phiếu doanh nghiệp sẽ vẫn rất sôi động”, SSI nhận định. Dự báo, mức chênh lệch giữa lãi suất trái phiếu doanh nghiệp và lãi suất tiền gửi tiếp tục giãn rộng cùng với kho TPDN lớn do sự tăng trưởng mạnh mẽ quy mô phát hành từ đầu 2019 đến nay và sự tham gia ngày càng tích cực của các ngân hàng và công ty chứng khoán sẽ khiến thị trường TPDN thứ cấp sẽ vẫn sôi động trong nửa cuối năm 2020.