Ảnh hưởng của lãi suất và tỷ giá đến lạm phát giai đoạn 2000-2019 ở Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 07:30, 05/09/2020

Tóm tắt: Lạm phát, lãi suất thị trường và tỷ giá hối đoái có quan hệ mật thiết với nhau, tác động qua lại lẫn nhau. Lạm phát cao làm lãi suất thị trường và tỷ giá hối đoái gia tăng, ngược lại khi muốn kiểm soát và kìm chế lạm phát ở mức độ có lợi cho nền kinh tế, Nhà nước dùng chính sách điều chỉnh lãi suất và tỷ giá hợp lý để định hướng lạm phát biến động theo mục tiêu đã định. Bằng phương pháp thu thập dữ liệu được công bố, thông kê, phân tích, liên hệ, so sánh... để đánh giá về định tính; sử dụng phương pháp kinh tế lượng để đánh giá về định lượng, bài viết đã phân tích, đánh giá mối quan hệ tác động của lãi suất và tỷ giá đến lạm phát giai đoạn 2000-2019 ở Việt Nam. Kết quả nghiên cứu theo phương pháp định lượng cho thấy trong giai đoạn vừa qua, lạm phát ít ảnh hưởng bởi tỷ giá hối đoái, nhưng bị tác động lớn bởi lãi suất thị trường.

The impact of interest rates and exchange rates on inflation in Vietnam during 2000-2019

Abstract: Inflation, market interest rates and exchange rates are closely related, interacting with each other. High inflation causes market interest rates and exchange rates to increase, on the contrary, in order to control inflation at a favorable level for the economy, the State uses interest rate adjustment policy and reasonable rates to guide inflation rate within the set target. Based on published data collection methods, statistics, analysis, contact, comparison. . . to assess qualitatively; Using econometric methods for quantitative assessment, the article analyzes and assesses the relationship between interest rates and exchange rates on inflation in Vietnam during 2000-2019. The results of quantitative research show that, inflation is less affected by exchange rates, but is significantly affected by market interest rates in the recent period.

1.Tổng quan về mối quan hệ giữa lạm phát, lãi suất và tỷ giá

Lạm phát là sự gia tăng giá cả hàng hóa và dịch vụ của một nền kinh tế trong một khoảng thời gian nhất định, cùng với sự mất giá trị của một loại tiền tệ nào đó. Khi mức giá chung tăng cao, một đơn vị tiền tệ sẽ mua được ít hàng hóa và dịch vụ hơn so với trước đây, do đó lạm phát phản ánh sự suy giảm sức mua trên một đơn vị tiền tệ. Lạm phát là hiện tượng kinh tế phổ biến của mọi quốc gia trong các giai đoạn phát triển kinh tế. Đơn vị đo lường lạm phát là chỉ số giá tiêu dùng (CPI) được cơ quan thống kê quốc gia công bố hàng tháng, quý, năm.

Lãi suất là tỷ lệ mà theo đó tiền lãi được người vay trả cho việc sử dụng tiền mà họ vay từ người cho vay. Cụ thể, lãi suất là tỷ lệ phần trăm trên tiền gốc phải trả cho một số lượng nhất định của thời gian mỗi thời kỳ, thường được tính theo năm. Lãi suất là một công cụ quan trọng của chính sách tiền tệ (CSTT), được ngân hàng trung ương (NHTW) các nước sử dụng để điều tiết các chỉ tiêu kinh tế vĩ mô như lạm phát, đầu tư, thất nghiệp... Lãi suất được đề cập đến trong bài viết này là lãi suất thị trường, được tính toán, tổng hợp từ lãi suất cho vay trung hạn của 4 NHTM Nhà nước ở Việt Nam, hình thành trên cơ sở lãi suất cơ bản của Ngân hàng Nhà nước (NHNN) .

Tỷ giá hối đoái là một chỉ số đo lường giá trị của hai loại tiền tệ, tỷ giá hối đoái phản ánh giá trị của 1 đơn vị đồng tiền này khi trao đổi 1 đơn vị đồng tiền khác. Tỷ giá hối đoái là mức giá tại một thời điểm đồng tiền của một quốc gia hay khu vực có thể được chuyển đổi sang đồng tiền của quốc gia hay khu vực khác. Theo đó, tỷ giá được tính bằng số đơn vị nội tệ trên một đơn vị ngoại tệ. Khi tỷ giá giảm đồng nghĩa với việc đồng nội tệ lên giá và ngoại tệ giảm giá, ngược lại tỷ giá tăng thì đồng nội tệ giảm còn ngoại tệ sẽ lên giá. NHTW sử dụng công cụ tỷ giá để điều tiết các chỉ tiêu kinh tế vĩ mô như: Cán cân thương mại, lạm phát, ổn định giá vàng, ổn định lãi suất thị trường... Trong rổ ngoại tệ của Việt Nam giao dịch trên thị trường ngoại hối và ngoại thương thì USD là đồng ngoại tệ chiếm tỷ trọng lớn nhất, được NHNN chọn là 1 trong 8 loại ngoại tệ để tính tỷ giá trung tâm trong quản lý điều hành chính sách tỷ giá. Tỷ giá được đề cập đến trong bài viết này là tỷ giá giữa đồng USD và VND, là tỷ ngoại tệ trung tâm bình quân hàng năm do NHNN Việt Nam công bố.

Mối quan hệ giữa lãi suất và lạm phát

Khi NHNN cắt giảm lãi suất cơ bản (nới lỏng tiền tệ) khiến cho lãi suất trên các khoản vay cũng giảm theo, điều này sẽ khiến người dân quan tâm hơn đến các khoản vay. Do vậy, lượng tiền lưu thông và mức tiêu dùng xã hội cũng tăng lên. Cùng lúc đó, lượng cung tiền với giá rẻ sẽ làm giá trị đồng tiền quốc gia thấp đi so với các loại ngoại tệ khác. Đồng nghĩa với việc tỷ lệ lạm phát có thể tăng lên.

Ngược lại, khi NHNN tăng lãi suất cơ bản (thắt chặt tiền tệ) khiến các NHTM gia tăng lãi suất cho vay ở các kỳ hạn, làm cho nhu cầu về tiền giảm xuống. Cùng với đó, người dân thích gửi tiền vào ngân hàng để hưởng lợi từ mức lãi suất cao, vì thế nhu cầu tiêu dùng thấp đi làm giảm nguy cơ tăng giá hàng hóa. Việc tăng lãi suất như vậy sẽ làm giảm lượng tiền trong lưu thông, ảnh hưởng tích cực lên đồng tiền của một quốc gia. Vì vậy sẽ dẫn đến lạm phát thấp.

Tuy nhiên, lãi suất tăng cao vừa là biện pháp kiềm chế lạm phát nhưng đồng thời lại có tác động làm tăng chi phí tài chính cho doanh nghiệp, vì vậy cũng góp phần làm tăng giá cả hàng hóa khi doanh nghiệp chuyển chi phí đó cho người tiêu dùng và đẩy lạm phát gia tăng.

Theo lý thuyết hiệu ứng Fisher (1993), lãi suất danh nghĩa và lạm phát có mối quan hệ cùng chiều với nhau. Fisher giả thiết rằng lãi suất danh nghĩa bằng kỳ vọng lạm phát cộng với lãi suất thực. Khi lạm phát tăng thì lãi suất danh nghĩa tăng để đảm bảo mức lãi suất thực. Điều này sẽ ảnh hưởng đến lạm phát kỳ vọng cũng như hoạt động chi tiêu và đầu tư. Nếu người dân tin rằng lãi suất tiết kiệm sẽ không đổi hoặc tăng rất thấp, nghĩa là lãi suất thực sẽ âm thì họ sẽ rút tiền gửi tiết kiệm và đầu tư vào tài sản thực hay hàng hóa để bảo vệ sức mua. Khi đó, lạm phát sẽ có xu hướng gia tăng, vì thế lãi suất là một biến số quan trọng, ảnh hưởng trực tiếp đến quyết định tiêu dùng, đầu tư của các chủ thể kinh tế, đồng thời cũng là biến số kinh tế tác động đến kỳ vọng lạm phát

Theo quy luật kinh tế thị trường, lạm phát phải thấp hơn lãi suất tiền gửi, lãi suất tiền gửi phải thấp hơn lãi suất cho vay. Nếu tỷ lệ lạm phát cao hơn so với mức lãi suất tiền gửi thì việc gửi tiền vào các ngân hàng sẽ vô ích khi đồng tiền mất giá nhanh hơn lãi suất được hưởng. Vì thế người tiêu dùng muốn dùng tiền để mua hàng hóa, thanh toán dịch vụ, cất trữ vàng hoặc đầu cơ bất động sản để đảm bảo sức mua của đồng tiền. Điều này càng làm tăng lượng tiền trong lưu thông, dẫn đến gia tăng lạm phát và tác động xấu tới nền kinh tế nói chung. Nếu mức lãi suất và tỷ lệ lạm phát tương đương nhau, tình hình cũng sẽ có diễn biến tương tự nhưng ở tốc độ chậm hơn.

Như vậy, lạm phát và lãi suất có quan hệ chặt chẽ với nhau, tác động qua lại với nhau, vừa là nguyên nhân và hệ quả của nhau. Khi lạm phát cao dẫn đến phải áp dụng chính sách lãi suất cao để đảm bảo lãi suất thực, nhưng khi áp dụng chính sách lãi suất cao trong một thời gian nhất định (thắt chặt tiền tệ) có thể kìm hãm gia tăng lạm phát. Do đó, sự tác động giữa lạm phát và lãi suất có thể thuận chiều hay nghịch chiều tùy từng giai đoạn cụ thể và ở mỗi quốc gia có những điều kiện khác nhau.

Mối quan hệ giữa tỷ giá và lạm phát

Theo lý thuyết kinh tế học vĩ mô, trong nền kinh tế mở, tác động của chính sách tỷ giá đến lạm phát theo ba kênh truyền dẫn sau:

Kênh thứ nhất: Tác động của tỷ giá tới lạm phát qua xuất khẩu ròng, đó là khi đồng nội tệ giảm giá so với đồng tiền nước ngoài, xuất khẩu ròng tăng lên, cán cân thương mại có thể được cải thiện. Do xuất khẩu ròng là một thành phần của tổng cầu AD, nên khi xuất khẩu ròng tăng, đường AD dịch chuyển lên trên (trong mô hình AD-AS), tác động làm lạm phát gia tăng.

Kênh thứ hai: Tác động của tỷ giá tới lạm phát qua cán cân thanh toán. Cơ chế truyền dẫn này trải qua hai giai đoạn:

[i]. Khi tỷ giá tăng, xuất nhập khẩu ròng sẽ tăng lên, góp phần cải thiện tình trạng cán cân thương mại. Mặt khác khi xuất nhập khẩu ròng tăng, đường IS dịch chuyển sang phải (mô hình IS-LM), lãi suất trong nước tăng lên, trong ngắn hạn luồng vốn đổ vào trong nước tăng (nguồn vốn đầu tư trực tiếp và gián tiếp) làm cán cân vốn tăng lên, từ đó cán cân thanh toán tổng thể được cải thiện.

[ii]. Khi cán cân thanh toán tổng thể thặng dư, tức là luồng vốn nước ngoài đổ vào trong nước tăng lên, lúc này sẽ có hai khả năng xảy ra: (1) NHTW sẽ phải cung ứng thêm tiền để mua ngoại tệ nhằm giữ tỷ giá không bị giảm xuống để khuyến khích xuất khẩu và hạn chế nhập khẩu, mặt khác để tăng cường dự trữ ngoại hối quốc gia. Như vậy, tác động không mong muốn là cung tiền tăng lên, đường LM dịch chuyển sang phải (mô hình IS-LM) làm cân bằng tiền hàng trong nền kinh tế thay đổi, lạm phát sẽ tăng lên; (2) nếu NHTW không vì mục tiêu giữ cho đồng bản tệ được định giá thấp để khuyến khích xuất khẩu và giả định rằng dự trữ ngoại hối đã đủ mức cần thiết và không cần tăng thêm, trong trường hợp cán cân tổng thể thặng dư thì vẫn có một lượng ngoại tệ tăng lên trong nền kinh tế. Với những nước có nền kinh tế bị đôla hóa ở mức độ cao, tổng phương tiện thanh toán của nền kinh tế trong trường hợp này vẫn tăng lên vì nó bao gồm hai phần là: Tổng phương tiện thanh toán bằng nội tệ và tổng phương tiện thanh toán bằng ngoại tệ. Khi tổng phương tiện thanh toán tăng lại gây sức ép lên giá cả và đẩy lạm phát tăng lên.

Kênh thứ ba: Tác động của tỷ giá tới lạm phát qua giá hàng nhập khẩu. Giá hàng nhập khẩu bị tác động bởi hai thành phần là giá nhập khẩu trên thị trường thế giới và tỷ giá danh nghĩa. Khi tỷ giá danh nghĩa tăng làm giá hàng nhập khẩu tăng và ngược lại. Hàng nhập khẩu có thể là hàng hóa phục vụ cho sản xuất trong nước hoặc phục vụ tiêu dùng. Nếu là hàng nhập khẩu phục vụ sản xuất, khi tỷ giá tăng dẫn đến chi phí các yếu tố đầu vào tăng, sản phẩm đầu ra cũng phải tăng giá. Nếu là hàng nhập khẩu tiêu dùng, khi tỷ giá tăng dẫn đến giá của hàng hóa tính bằng nội tệ tăng lên cũng là một nguyên nhân gây ra lạm phát. Tuy nhiên, ảnh hưởng của giá hàng nhập khẩu đến lạm phát sẽ biểu hiện rõ hơn khi quốc gia có tỷ lệ nhập khẩu/GDP lớn, còn với những nước có tỷ lệ này nhỏ, dẫn truyền từ sự thay đổi của tỷ giá qua giá hàng nhập khẩu đến lạm phát là không đáng kể

Theo Goldberg và Knetter (1997), những chuyên gia kinh tế đặt nền móng cho nghiên cứu về ảnh hưởng của tỷ giá đến lạm phát cho rằng, có hai kênh truyền dẫn tỷ giá quan trọng đó là truyền dẫn tỷ giá trực tiếp và gián tiếp.

+ Kênh truyền dẫn trực tiếp phụ thuộc vào yếu tố của thị trường nước xuất khẩu. Gọi e là tỷ giá của đồng tiền nội tệ trên một đơn vị đồng ngoại tệ và p* là giá hàng hóa nhập khẩu từ thị trường nước ngoài theo ngoại tệ, thì khi đó e.p* là giá hàng hóa nhập khẩu tính theo đồng nội tệ. Nếu tỷ giá e tăng nhưng giá p* không thay đổi thì giá hàng hóa nhập khẩu theo nội tệ sẽ tăng tương ứng. Kết quả này gọi là truyền dẫn tỷ giá đến giá nhập khẩu. Sự tăng lên trong giá nhập khẩu sẽ truyền dẫn vào giá sản xuất, giá tiêu dùng nếu các doanh nghiệp nhập khẩu tăng giá bán đối với nhà sản xuất hàng hóa cuối cùng, và do đó sẽ làm gia tăng lạm phát (còn gọi là nhập khẩu lạm phát).

+ Kênh truyền dẫn gián tiếp đề cập đến tính cạnh tranh của hàng hóa trên thị trường quốc tế. Một sự giảm sút trong tỷ giá làm cho sản phẩm nội địa rẻ hơn đối với người tiêu dùng nước ngoài và hệ quả là xuất khẩu và tổng cầu sẽ tăng dẫn đến sự tăng lên trong mức giá nội địa. Như vậy, sự giảm sút trong tỷ giá về lâu dài sẽ tác động làm giảm lạm phát.

Về ảnh hưởng của lạm phát đến tỷ giá, khi lạm phát cao, đồng nội tệ mất giá so với ngoại tệ, có tác động làm gia tăng tỷ giá. Khi lạm phát giảm, đồng nội tệ lên giá so với ngoại tệ, có tác động làm hạ thấp tỷ giá.

Như vậy, tỷ giá là một công cụ của Nhà nước trong việc điều hành các chỉ tiêu kinh tế vĩ mô như lạm phát, cán cân thương mại, cán cân thanh toán... Khi tỷ giá tăng, đồng nội tệ thấp giá thì có lợi cho xuất khẩu, có tác động làm gia tăng lạm phát. Khi tỷ giá giảm, đồng nội tệ lên giá thì có lợi cho nhập khẩu, có tác động làm giảm lạm phát. Do đó, tỷ giá có biến động cùng chiều với lạm phát.

2. Diễn biến tình hình lạm phát, lãi suất và tỷ giá giai đoạn 2000-2019 ở Việt Nam

Diễn biến tình hình lạm phát

Thời kỳ 2001-2010, lạm phát không ổn định, tăng giảm bất thường, từ năm 2007-2011 lạm phát tăng cao trở lại, năm 2008 là 19,9%, năm 2011 là 18,58 %. Thời kỳ 2010-2019, nhờ áp dụng đồng bộ các chính sách tiền tệ và tài khóa, cùng với việc đẩy mạnh phát triển sản xuất, gia tăng hàng xuất khẩu, lạm phát được duy trì ổn định ở mức một con số và có xu hướng giảm.

Diễn biến tình hình lãi suất

Trước năm 2000, Ngân hàng Nhà nước áp dụng chính sách trần lãi suất, theo đó, các ngân hàng thương mại được xác định lãi suất huy động và cho vay theo cơ chế thị trường, nhưng không vượt trần lãi suất của NHNN.

+ Giai đoạn từ năm 2000 – 2008. Ngày 2/8/2000, NHNN thay đổi cơ chế điều hành lãi suất từ hệ thống lãi suất quản lý theo mức trần (i) sang cơ chế lãi suất cơ bản đối với cho vay bằng đồng Việt Nam và, (ii) sang lãi suất thị trường có điều chỉnh đối với cho vay bằng ngoại tệ (Quyết định số 241/2000/QĐ-NHNN1). Chính sách bỏ trần sàn lãi suất, áp dụng lãi suất cơ bản làm cơ sở tham chiếu, nên các NHTM cũng như các tổ chức tín dụng (TCTD) đua nhau thiết lập lãi suất của mình. Trong 7 năm (2000-2008), mức lãi suất tăng lên lần lượt là 97% đối với lãi suất huy động vốn và 67% đối với lãi suất cho vay.

+ Giai đoạn từ năm 2009 đến nay. NHNN ban hành Thông tư 07/2010/TT-NHNN quy định về cho vay bằng đồng Việt Nam theo lãi suất thỏa thuận nhằm giải quyết vấn đề về lãi suất, cho phép ngân hàng được phép áp dụng cơ chế lãi suất thỏa thuận với các khách hàng vay trung và dài hạn phục vụ cho mục đích kinh doanh, mở rộng sản xuất. Do đó lãi suất cho vay có lúc tăng mạnh, đến 21,6 % vay trung hạn (2008). Trong khi NHNN đã quy định mức trần lãi suất huy động là 14%/năm, nhưng các NHTM vẫn lách luật và huy động trượt lãi suất 2% -5% để thu hút khách hàng. Ngày 21/12/2012, NHNN ban hành Quyết định số 2646/QĐ-NHNN về lãi suất tái cấp vốn, lãi suất tái chiết khấu, lãi suất cho vay qua đêm trong thanh toán điện tử liên ngân hàng và cho vay bù đắp thiếu hụt vốn trong thanh toán bù trừ của NHNN đối với các ngân hàng nhằm giảm lãi suất tái cấp vốn từ 10%/năm xuống còn 9%/năm, lãi suất tái chiết khấu từ 8%/năm xuống còn 7%/năm, lãi suất cho vay qua đêm giữa các liên ngân hàng giảm từ 11% còn 10% năm. Đến năm 2013, NHNN ban hành Quyết định 643-NHNN quyết định giảm các lãi suất trên lần lượt xuống 8%, 6% và 9%. Đến năm 2017, NHNN ban hành Quyết định 1424/QĐ-NHNN, lãi suất giảm lần lượt xuống 6,25%; 4,25% và 7,25%. Đến năm 2019, với Quyết định số 1870/QĐ-NHNN, lãi suất giảm lần lượt xuống 6%; 4% và 7%. Từ năm 2013 đến nay, lãi suất thị trường có xu hướng giảm rõ rệt.

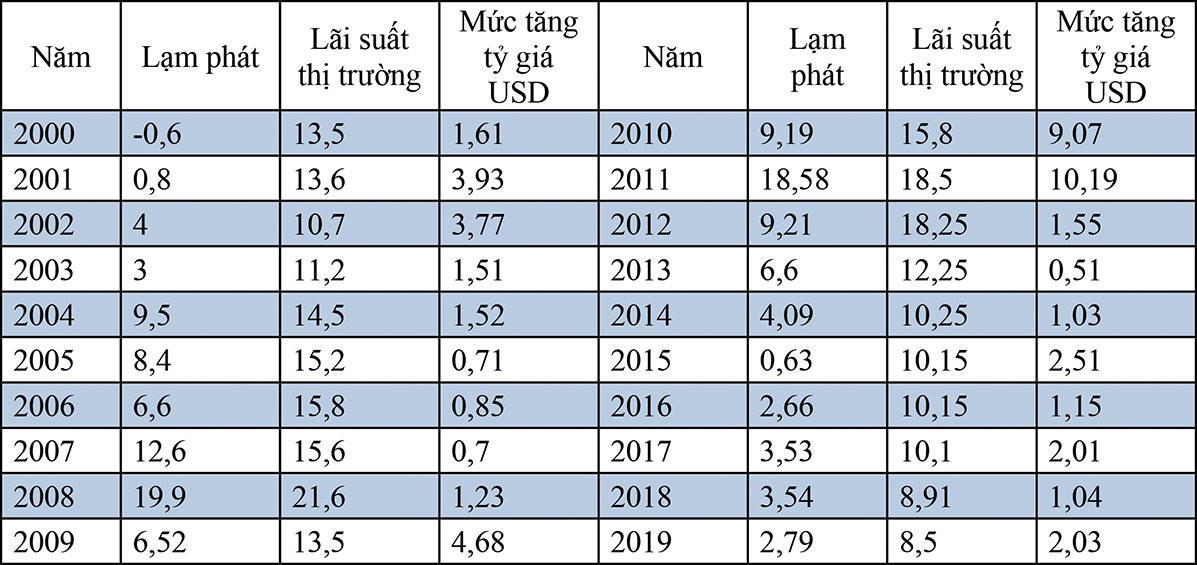

Bảng 1: Lạm phát, lãi suất thị trường và mức tăng tỷ giá USD giai đoạn 2000-2019 ở Việt Nam

Đơn vị: %

|

|

Nguồn: Tổng Cục Thống kê, Ngân hàng Nhà nước và tính toán của tác giả |

Qua bảng 1 cho thấy, những năm 2000-2006, lạm phát ổn định ở mức một con số thì lãi suất ổn định ở mức 13-15% năm. Những năm 2007-2011, lạm phát ở mức cao hai con số thì lãi suất tăng lên từ 18% đến trên 21%/năm. Những năm 2012-2019, lạm phát giảm xuống ở mức thấp, bình quân khoảng 4%/năm thì lãi suất đã giảm xuống rõ rệt, bình quân khoảng 10%/năm. Như vậy, trong giai đoạn 2000-2019, lãi suất có xu hướng biến động thuận chiều với lạm phát.

Diễn biến tình hình tỷ giá

+ Giai đoạn 2000-2006. Giai đoạn này, áp dụng cơ chế tỷ giá neo cố định, tỷ giá bình quân liên ngân hàng mà NHNN công bố được giữ xoay quanh từ mức 14.000 VND/USD lên mức 16.000 VND/USD. Năm 2005, NHNN công bố Pháp lệnh Ngoại hối và Quỹ Tiền tệ Quốc tế (IMF) chính thức công nhận Việt Nam thực hiện hoàn toàn việc tự do hóa các giao dịch vãng lai. Năm 2006, thị trường ngoại hối của Việt Nam bắt đầu chịu áp lực của quá trình hội nhập kinh tế quốc tế. Lượng ngoại tệ đổ vào Việt Nam bắt đầu tăng mạnh. WB và IMF đã cảnh báo NHNN cần tăng cường sự linh hoạt của tỷ giá trong bối cảnh nguồn vốn đổ vào Việt Nam ngày càng lớn.

+ Giai đoạn 2007 đến năm 2011. Đây là giai đoạn mà tỷ giá USD/VND có nhiều biến động mạnh. Sau khi Việt Nam gia nhập WTO, tự do hóa tài khoản vốn được nới rộng dẫn đến các dòng vốn vào Việt Nam gia tăng đã ảnh hưởng rất lớn đến sự biến động của tỷ giá. Bắt đầu từ tháng 4/2018, lượng vốn vay bằng USD, cán cân thanh toán do thâm hụt thương mại cao và sự sụt giảm mạnh của tổng dự trữ ngoại hối tạo nên lực cầu mạnh về USD. NHNN liên tục bán ngoại tệ ra để can thiệp khi thị trường xuất hiện tỷ giá chính thức và tỷ giá chợ đen với khoảng cách chênh lệch lớn trong một thời gian dài. Cuối năm 2011, NHNN đã sử dụng đồng bộ nhiều giải pháp để kiểm soát và ổn định thị trường.

+ Giai đoạn từ năm 2012 đến 2019. Tỷ giá USD/VND đã phần nào ổn định hơn, chính sách điều hành tỷ giá của NHNN phù hợp với diễn biến thị trường hơn. Các giải pháp tiền tệ của NHNN đã tạo cho thị trường ngoại tệ có những chuyển biến tích cực, thị trường tự do gần như ngừng hoạt động. Chênh lệch giữa tỷ giá liên ngân hàng và tỷ giá niêm yết của NHTM được thu hẹp (chênh lệch 100 – 300 VND/USD), từ đó giảm dần tâm lý găm giữ ngoại tệ của tổ chức, cá nhân. NHNN đã mở rộng biên độ tỷ giá lên +/-3% năm 2015. Ngày 31/12/2015, NHNN đã ban hành Quyết định số 2730/QĐ-NHNN về việc công bố tỷ giá trung tâm của USD/VND, tỷ giá tính chéo của VND với một số ngoại tệ khác. Cơ chế điều hành tỷ giá của NHNN phù hợp với các điều kiện của Việt Nam hiện nay, đề cao tính linh hoạt và chủ động hơn với các biến động của thị trường.

Nhìn chung, chính sách điều hành tỷ giá của Việt Nam có những đặc điểm chính: Thứ nhất, chính sách điều hành tỷ giá của Việt Nam trong nhiều giai đoạn có xu hướng cố định và neo vào USD là chủ yếu. Thứ hai, việc neo chặt tỷ giá VND vào USD đã có ảnh hưởng nhất định đến hoạt động thương mại, đầu tư với các đối tác khác Mỹ. Thứ ba, tỷ giá trung tâm của USD/VND do NHNN công bố hàng ngày không phải lúc nào cũng phản ánh theo thực chất cung cầu của thị trường, nhất là những thời điểm xảy ra tình trạng dư thừa hay căng thẳng ngoại tệ.

Qua bảng 1 cho thấy, về tỷ giá, trong cả giai đoạn 2000-2019, nhờ NHNN áp dụng chặt chẽ các biện pháp quản lý ngoại tệ và điều hành tỷ giá linh hoạt nên tỷ giá ít biến động, tăng bình quân qua các năm khoảng 3 %. Đặc biệt những năm 2007-2011, chỉ số lạm phát tăng cao, dẫn đến tỷ lệ tăng tỷ giá từ 0,7%/năm (2007), tăng đột biến lên đến 10,19 % (2011). Như vậy, trong giai đoạn 2000-2019, tỷ giá có xu hướng biến động thuận chiều với lạm phát, nhưng tương đối ổn định hơn.

3. Nghiên cứu mối quan hệ tác động của lãi suất và tỷ giá đến lạm phát giai đoạn 2000-2019 bằng phương pháp kinh tế lượng

Phương pháp nghiên cứu

Xác định mối tương quan, tác động của lãi suất và tỷ giá đến đến lạm phát thời kỳ 2000-2019 bằng mô hình kinh tế lượng.

Sử dụng dữ liệu nghiên cứu ở bảng 1, sử dụng phương pháp kinh tế lượng, phân tích hồi quy với phần mềm Eviews.

Tác động của lãi suất và tỷ giá đến lạm phát là 1 hàm số với hai biến số có dạng như sau:

Y = f (x1, x2) = ax1 + bx2 + k

Trong đó: Y là tỷ lệ lạm phát ; x1 là lãi suất thị trường ; x2 là mức tăng tỷ giá hối đoái; k là một hằng số

Đồ thị biểu hiện mối quan hệ giữa lãi suất và tỷ giá với lạm phát

.jpg) |

|

Nguồn số liệu: Bảng 1 |

Qua đồ thị 1 và 2 cho thấy, Y (lạm phát) có mối tương quan đồng biến với lãi suất thị trường và với tỷ giá hối đoại, nhưng lãi suất có hệ số góc (MPC) cao hơn tỷ giá.

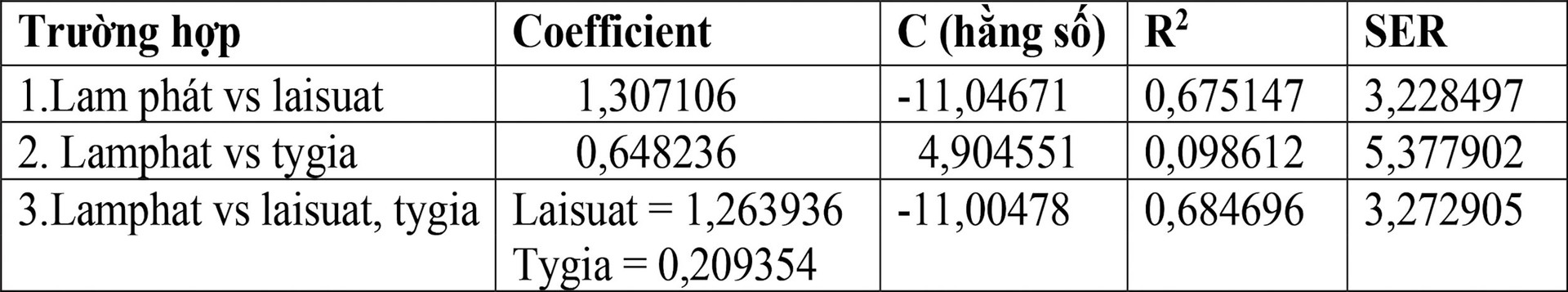

Mô hình phân tích hồi quy và các kết quả chủ yếu

Phân tích mối tương quan giữa 3 biến lạm phát, lãi suất, tỷ giá qua phương trình hồi quy bằng 3 trường hợp, nhằm đánh giá mối quan hệ tác động của lãi suất và tỷ giá đến lạm phát. Sử dụng số liệu ở bảng 1, dùng phần mềm Eviews cho kết quả theo bảng 2 sau đây:

Bảng 2: Mối tương quan giữa 3 biến lạm phát, tỷ giá, lãi suất

|

|

Nguồn số liệu: Bảng 1 |

Trường hợp 1: Nếu các các điều kiện khác không đổi, xét ảnh hưởng của lãi suất đến lạm phát, Eviews cho ta phương trình hồi quy sau:

Y = 1,307106 * Laisuat-11,04671(R2=0,67 ; SER = 3,22 )

Mô hình trên thể hiện mối quan hệ đồng biến giữa lạm phát và lãi suất. Cụ thể, khi các điều kiện khác không đổi, nếu lãi suất bằng không thì tỷ lệ lạm phát bằng -11,04%, nếu tỷ lãi suất tăng 1% thì lạm phát tăng 1,3%. Với R2 = 0,675147 (R2>0,5) cho thấy mức độ phù hợp của mô hình là khá lớn.

Trường hợp 2: Nếu các các điều kiện khác không đổi, xét ảnh hưởng của tỷ giá đến lạm phát, Eviews cho ta phương trình hồi quy sau:

Y = 0,648236 * Tygia+4,904551 (R2=0,098 ; SER = 5,37 )

Mô hình trên thể hiện mối quan hệ đồng biến giữa lạm phát và tỷ giá. Cụ thể, khi tỷ giá bằng không thì tỷ lệ lạm phát bằng 4,9%, nếu tỷ giá tăng 1% thì lạm phát tăng 0,648%.

Với R2 = 0,098 (R2<0,5) cho thấy mức độ phù hợp của mô hình là rất thấp. Nếu các biến số khác không đổi thì tỷ giá hối đoái ảnh hưởng rất ít đến lạm phát.

Trường hợp 3: Xét tác động đồng thời của lãi suất và tỷ giá đến lạm phát, Eviews cho ta phương trình hồi quy sau:

Y=1,263936 * Laisuat + 0,209354 * Tygia-11,00478 (R2=0,68 ; SER = 3,27 )

Mô hình trên thể hiện mối quan hệ đồng biến giữa lạm phát, lãi suất và tỷ giá. Cụ thể, khi các điều kiện khác không đổi, nếu lãi suất và tỷ giá bằng không thì tỷ lệ lạm phát bằng -11%, nếu lãi suất tăng 1% thì lạm phát tăng 1,26%, nếu tỷ giá tăng 1 % thì lạm phát tăng 0,21%. Với R2 = 0,68 (R2>0,5) cho thấy mức độ phù hợp của mô hình là khá lớn. Điều này phù hợp với lý thuyết và thực tiễn diễn biến tình hình lạm phát, lãi suất và tỷ giá của Việt Nam giai đoạn 2000-2019.

Kết quả và nhận xét chung.

Qua phân tích phương trình hồi quy bằng phần mềm Eviews về tác động của lãi suất thị trường và tỷ giá hối đoái đến lạm phát trong giai đoạn 2000-2019 ở Việt Nam với 3 trường hợp cho thấy, lãi suất và tỷ giá biến động cùng chiều với lạm phát, sự biến động của lãi suất tác động khá lớn đến lạm phát, nhưng sự biến động của tỷ giá hối đoái lại ít ảnh hưởng đến lạm phát.

4. Kết luận và khuyến nghị

Qua phân tích, xem xét, đánh giá mối quan hệ giữa lạm phát với lãi suất thị trường và tỷ giá hối đoái bằng phương pháp định tính và định lượng trong thời kỳ 2000-2019 cho thấy, lạm phát ít ảnh hưởng bởi tỷ giá hối đoái, nhưng bị tác động lớn bởi lãi suất thị trường. Tuy nhiên, mối quan hệ tác động đó chỉ mang tính tương đối, vì lạm phát còn bị chi phối bởi nhiều mối quan hệ khác như: Tăng trưởng tín dụng, tăng cung tiền M2, bội chi ngân sách Nhà nước, cán cân thương mại, cán cân thanh toán, giá dầu thế giới...

Để chủ động kiểm soát tốt lạm phát, thúc đẩy tăng trưởng kinh tế, ổn định các chỉ tiêu kinh tế vĩ mô, đảm bảo an sinh xã hội, khắc phục hậu quả do ảnh hưởng dịch bệnh Covid-19, trong thời gian tới, Nhà nước xem xét áp dụng một số giải pháp sau đây:

- Áp dụng chính sách nới lỏng tiền tệ, hạ lãi suất, tăng cung tín dụng nhằm phục hồi sản xuất kinh doanh, kích thích tăng trưởng kinh tế: Nhà nước cần chỉ đạo và tạo điều kiện thuận lợi để các ngân hàng thương mại tăng cung tín dụng, nới lỏng các điều kiện cho vay. Đồng thời, triển khai nhanh chóng và có hiệu quả gói chính sách tiền tệ - tín dụng của Chính phủ gồm: Cơ cấu lại, giãn, hoãn nợ và xem xét giảm lãi đối với tổng dư nợ chịu ảnh hưởng dịch Covid-19 khoảng 2 triệu tỷ đồng; Gói cho vay mới với tổng hạn mức cam kết khoảng 600.000 tỷ đồng với lãi suất ưu đãi tốt nhất có thể.

- Điều hành chính sách tỷ giá hợp lý nhằm ổn định thị trường ngoại hối, khôi phục các hoạt động xuất nhập khẩu trở lại bình thường: Do ảnh hưởng của dịch Covid-19, các hoạt động xuất nhập khẩu của nhiều mặt hàng bị ngưng trệ, nền kinh tế toàn cầu sẽ lâm vào suy thoái. Giá cả hàng hóa thế giới có khả năng gia tăng, làm cho giá cả hàng nhập khẩu vào nước ta sẽ gia tăng, dẫn đến nguy cơ gia tăng lạm phát (nhập khẩu lạm phát). Trước mắt, do ảnh hưởng của dịch Covid-19, cầu một số hàng hóa như xăng dầu, sắt thép, khoáng sản trên thế giới giảm, nên giá cả tạm thời giảm xuống, nhất là giá xăng dầu quý I/2020 giảm đến trên 60% so với quý IV/2019, nhưng sau khi dịch bệnh đi qua, kinh tế thế giới phục hồi thì giá các mặt hàng chiến lược và xăng dầu thế giới sẽ phục hồi trở lại như cũ và có khả năng tăng, dẫn đến sự gia tăng lạm phát là điều khó tránh khỏi. Vì vậy, để chủ động kiểm soát lạm phát, trong thời gian tới Nhà nước cần thực hiện hành chính sách tỷ giá hợp lý, linh hoạt, nhằm ổn định thị trường ngoại hối, có lợi cho xuất khẩu, nhưng hạn chế sự gia tăng giá hàng nhập khẩu, nhất là các hàng hóa nguyên nhiên vật liệu phục vụ đầu vào cho sản xuất, nhằm hạn chế lạm phát nhập nhẩu, lạm phát do phí đẩy. Cùng với đó, các ngân hàng áp dụng chế độ mua bán ngoại tệ linh hoạt, lãi suất cho vay ngoại tệ ưu đãi cho các doanh nghiệp sản xuất, gia công hàng xuất khẩu (phải nhập nguyên liệu từ nước ngoài), các doanh nghiệp FDI để khuyến khích các doanh nghiệp sớm khôi phục và đẩy mạnh các hoạt động xuất nhập khẩu, hạn chế nhập siêu đến mức thấp nhất, giữ vững cân bằng cán cân thương mại.

- Quản lý điều hành chính sách tài khóa một cách linh hoạt, tái cơ cấu chi ngân sách theo hướng cắt giảm các khoản chi chưa thật cần thiết, nhằm kiểm soát tốt lạm phát theo mục tiêu có lợi cho nền kinh tế. Do ảnh hưởng dịch Covid-19, hoạt động sản xuất kinh doanh của nhiều đơn vị đã bị ngưng trệ hoàn toàn từ đầu quý I/2020. Đây cũng là tình hình chung của nhiều quốc gia trên thế giới. Trong điều kiện hội nhập sâu rộng, nền sản xuất trong nước có quan hệ chặt chẽ với nhiều công ty, doanh nghiệp ở nhiều nước trên thế giới trong việc cung ứng nguyên vật liệu sản xuất và tiêu thụ sản phẩm hàng hóa; Để phục hồi hoạt động sau khi dịch bệnh qua đi sẽ gặp phải rất nhiều khó khăn, không thể một sớm một chiều vì còn phụ thuộc sự phục hồi hoạt động của nhiều công ty, doanh nghiệp có liên quan ở nước ngoài.

Để giúp các doanh nghiệp có thêm điều kiện để khôi phục sản xuất kinh doanh, giúp các đối tượng gặp khó khăn do ảnh hưởng của dịch bệnh, Nhà nước đang thực hiện chính sách tài khóa nới lỏng, với gói tài khóa (giãn, hoãn thuế và tiền thuê đất, giảm một số sắc thuế và phí với tổng giá trị khoảng 180.000 tỷ đồng); và gói an sinh xã hội với tổng giá trị khoảng 62.000 tỷ đồng. Điều đó sẽ có tác động gia tăng bội chi ngân sách nhà nước (giảm thu, tăng chi) và gia tăng tổng cầu xã hội (trợ cấp xã hội), sẽ dẫn đến gia tăng lạm phát là điều khó tránh khỏi.

Để kìm chế lạm phát do tác động của chính sách tài khóa nới lỏng, cần thiết phải tái cơ cấu chi ngân sách nhà nước theo hướng: Giảm các khoản chi chưa thật cần thiết như: Hội họp, đoàn ra đoàn vào, khánh tiết; xây dựng các công trình tượng đài, quảng trường, hội trường, nhà lưu niệm... Đồng thời tăng hình thức đầu tư hợp tác công tư (PPP) để giảm đầu tư công, trên cơ sở đó để giảm bội chi ngân sách, góp phần kìm chế lạm phát.

- Tăng cường công tác truyền thông, hạn chế tác động của lạm phát kỳ vọng do tâm lý đám đông. Ở Việt Nam tâm lý đám đông có ảnh hưởng rất lớn đến hành động của người dân. Dân chúng thường có ấn tượng về lạm phát trong quá khứ, nhạy cảm và kỳ vọng về lạm phát trong tương lai. Nếu tại thời điểm nào đó có tin đồn thất thiệt cho rằng, VND tiếp tục mất giá thì người dân có thể theo tâm lý đám đông rút bớt tiền tiết kiệm để mua vàng, ngoại tệ, tích trữ các loại tài sản khác hoặc mua nhiều hàng hóa hơn, làm cho giá cả gia tăng. Hoặc khi Chính phủ thực hiện tăng lương, tăng giá điện, giá xăng dầu… người dân phán đoán rằng, khi tăng giá các yếu tố đầu vào, chi phí sẽ tăng, giá hàng hóa sẽ tăng vì vậy họ sẽ tích trữ hàng hóa nhiều hơn, khiến cầu vượt cung, gây áp lực lạm phát. Vì vậy, Nhà nước cần tăng cường công tác tuyên truyền để người dân hiểu rõ, yên tâm, tin tưởng vào các chính sách của Chính phủ, hạn chế tác động của lạm phát kỳ vọng do tâm lý đám đông.

Tài liệu tham khảo:

1. Đặng Văn Dân, “Ảnh hưởng của các biến số kinh tế trong và ngoài nước đến lạm phát tại Việt Nam”, Tạp chí Kinh tế đối ngoại số 81 (4/2016)

2. Nguyễn Văn Trình và Lê Trương Hải Hiếu, “Các nguyên nhân và giải pháp kiềm chế lạm phát”, Tạp chí Phát triển & hội nhập, Số 2(12) - Tháng 1-2/2012

3. Nguyễn Thị Thái Hưng, “Tác động của chính sách tỷ giá đến lạm phát ở Việt Nam”, https://www.academia.edu, ngày 07/4/2020

4. Phan Thị Nhã Trúc, Phạm Thị Kim Ánh, “Tiến trình tự do hóa lãi suất ở Việt Nam và một số kiến nghị”, http://tapchitaichinh.vn/, ngày 01/6/2017

5.Cấn Văn Lực và cộng sự, “Đại dịch Covid-19 tác động mạnh đến ngành kinh tế nào của Việt Nam?”, http://www.trungtamwto.vn/ ngày 13-04-2020.

6. Viện nghiên cứu kinh tế &chính sách kinh tế Việt Nam, “VEPR dự báo 3 kịch bản kinh tế cho Việt Nam năm 2020: Lạc quan nhất là tăng trưởng 4,2%”, https://cafef.vn/14-04-2020

7. Fisher, S., 1993,The Role of Macroeconomic Factors in Growth, Journal of Monetary Economics, Vol 32, 485-512.

8. Goldberg, P.K., Knetter, 1997, Goods prices and exchange rates: what have we learned?, Journal of Economic Literature 35, 1243e1272.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9 năm 2020