Marketing huy động vốn của ngân hàng thương mại

Nghiên cứu - Trao đổi - Ngày đăng : 08:50, 14/09/2020

Tóm tắt: Trong những năm gần đây, thị trường tài chính ngân hàng Việt Nam đã phát triển nhanh và có nhiều thay đổi tích cực cùng với sự tăng trưởng của nền kinh tế. Để đảm bảo nguồn vốn phục vụ cho hoạt động kinh doanh, nguồn huy động từ bên ngoài đóng vai trò vô cùng quan trọng. Việc áp dụng marketing đối với nguồn vốn huy động các ngân hàng thương mại (NHTM) là cần thiết. Thông qua nghiên cứu trường hợp cụ thể của Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV) chi nhánh Hà Tây, bài viết nêu một số ưu, nhược điểm trong hoạt động marketing huy động vốn tại các NHTM, từ đó đề xuất một số giải pháp nhằm đẩy mạnh hoạt động này.

Capital mobilization marketing in commercial banks - from the case of BIDV Ha Tay

Abstract: In recent years, Vietnam's financial and banking market has grown rapidly and has had many positive changes along with the growth of the economy. To ensure capital supply for business activities, external funding plays an extremely important role. It is necessary for commercial banks to apply marketing activities to mobilize capital. Through the case study of the Bank for Investment and Development of Vietnam (BIDV) - Ha Tay branch, the article outlines some advantages and disadvantages in capital mobilization marketing activities at commercial banks, from which proposes some solutions to promote this activity.

1. Một số hoạt động Marketing huy động vốn tại NHTM

Nghiên cứu thị trường

Thứ nhất, xác định mong muốn và sự thay đổi nhu cầu gửi tiền vào ngân hàng của khách hàng.

Thứ hai, phân loại khách hàng và lựa chọn đoạn khách hàng mục tiêu của đoạn thị trường huy động vốn.

Thứ ba, nghiên cứu chính sách huy động vốn của đối thủ cạnh tranh.

Định vị sản phẩm

Tạo được hình ảnh cho sản phẩm huy động vốn, thương hiệu của ngân hàng thương mại (NHTM) trong tâm trí của khách hàng ở thị trường mục tiêu. Lựa chọn vị thế của sản phẩm huy động vốn của NHTM trên thị trường mục tiêu. Tạo được sự khác biệt cho sản phẩm, thương hiệu của NH. Lựa chọn và khuếch trương điểm khác biệt có ý nghĩa.

Xây dựng và tổ chức thực hiện các chiến lược marketing

+ Xây dựng và thực hiện chiến lược sản phẩm: đó là toàn bộ những quyết định, những biện pháp nhằm làm cho sản phẩm của NHTM phù hợp với nhu cầu của khách hàng, marketing ngân hàng cần phải làm sự hiện diện của các sản phẩm thông qua các biểu tượng, các hình thức quảng cáo, tạo nên hình ảnh ấn tượng, tăng sự biểu hiện tính hữu ích của dịch vụ, làm cho các dịch vụ và thông điệp trở nên hữu hình hơn. Bao gồm các bước: Xác định danh mục sản phẩm và thuộc tính của từng sản phẩm, dịch vụ huy động vốn; Hoàn thiện sản phẩm dịch vụ huy động vốn; Phát triển sản phẩm huy động mới.

+ Xây dựng và thực hiện chiến lược giá cả: Giá cả của sản phẩm ngân hàng được xác định trên nguyên tắc phải bù đắp được các chi phí và có lãi. Việc xác định giá cả còn phụ thuộc vào mục tiêu của NHTM, nhu cầu và lợi ích của khách hàng, thị trường, chi phí, các nhân tố khách quan như: lạm phát, quy định của Nhà nước.

+ Xây dựng và thực hiện chiến lược phân phối: Là chiến lược trực tiếp đưa các sản phẩm ngân hàng đến với khách hàng thể hiện qua yếu tố con người, mạng lưới chi nhánh/ phòng giao dịch, cơ sở vật chất kỹ thuật. Hiện nay, ngoài các kênh phân phối truyền thống trên, các ngân hàng đều đang không ngừng hoàn thiện và phát triển các kênh phân phối có sử dụng công nghệ tiên tiến, mở rộng ra phạm vi quốc tế nhằm thống nhất sự cung cấp các sản phẩm, đáp ứng tốt nhu cầu khách hàng.

+ Xây dựng và thực hiện chiến lược hỗn hợp: Đây là chính sách mà ngân hàng sẽ tập trung phát triển hình ảnh, thương hiệu thông qua các hoạt động truyền thông, quảng cáo, quan hệ công chúng, marketing trực tiếp, hoạt động xã hội… nhằm giúp khách hàng biết tới và nhận diện được hình ảnh của ngân hàng.

+ Xây dựng và thực hiện chiến lược nhân sự: Mục tiêu của chiến lược nhân sự là nhằm nâng cao toàn diện đội ngũ nhân viên, đặc biệt là nhân viên giao dịch vì chính họ là một phần hữu hình của sản phẩm dịch vụ. Muốn đạt được hiệu quả cao trong chiến lược nhân sự nhằm nâng cao hiệu quả hoạt động huy động vốn, ngân hàng cần xây dựng chương trình đào tạo cụ thể, xác định các tiêu chuẩn, số lượng, phong cách cần có ở nhân viên ngân hàng.

+ Xây dựng và thực hiện chiến lược hữu hình: Phương tiện hữu hình thể hiện qua ngoại hình, trang phục của nhân viên phục vụ, các trang thiết bị phục vụ cho dịch vụ. Đây là những yếu tố hữu hình để khách hàng có thể cảm nhận về chất lượng dịch vụ ngân hàng. Cũng giống như logo và slogan, trang phục nhân viên của các ngân hàng được cho là một trong những đặc điểm nhận dạng quan trọng cũng như minh chứng cho tính chuyên nghiệp, uy tín sức lan tỏa của thương hiệu.

Đánh giá marketing huy động vốn

Marketing là một lĩnh vực chức năng, trong đó các mục tiêu, chiến lược và chương trình luôn phải thích ứng với những thay đổi nhanh chóng của thị trường. Sau mỗi thời gian nhất định các NHTM cần đánh giá lại quan điểm chiến lược, mục tiêu và hiệu quả hoạt động marketing để có những điều chỉnh cần thiết.

Có hai công cụ cơ bản đánh giá marketing huy động vốn đó là: đánh giá hiệu quả và kiểm tra marketing.

Các chỉ tiêu đánh giá kết quả của marketing huy động vốn

- Chỉ tiêu phản ánh sự gia tăng về vốn

Tốc độ tăng trưởng VHĐ = (Tổng VHĐ kỳ này – Tổng VHĐ kỳ trước)/(Tổng VHĐ kỳ trước)*100

- Chỉ tiêu phản ánh cơ cấu huy động vốn

Tỷ trọng của loại vốn = Quy mô của loại vốn / Tổng vốn huy động

- Chỉ tiêu lợi nhuận vốn huy động

Lợi nhuận vốn huy động = Doanh thu từ nguồn vốn huy động – Chi phí vốn huy động.

2. Hoạt động marketing huy động vốn tại BIDV Chi nhánh Hà Tây

BIDV chi nhánh Hà Tây được thành lập ngày 1/6/1990, là một trong những chi nhánh của BIDV, là đơn vị hạch toán độc lập trong hoạt động kinh doanh tiền tệ, tín dụng và dịch vụ ngân hàng.

Hoạt động nghiên cứu thị trường

Việc nghiên cứu để phân loại thị trường và lựa chọn thị trường mục tiêu đã được chi nhánh tiến hành thực hiện trong những năm qua. Thị trường nguồn vốn tại địa phương đa dạng với nhiều nhóm khách hàng khác nhau. Theo địa bàn thị trường được phân đoạn chủ yếu tập trung vào thị trường mục tiêu là thị trường quận Hà Đông và quận Thanh Xuân.

Hoạt động định vị sản phẩm

Việc định vị sản phẩm trong hoạt động marketing huy động vốn tại BIDV chi nhánh Hà Tây được thực hiện sau quá trình thực hiện nghiên cứu phân đoạn thị trường và lựa chọn thị trường mục tiêu. Với thị trường mục tiêu là nhóm khách hàng cá nhân thì các sản phẩm được chi nhánh định vị và cung cấp là các sản phẩm tiền gửi, tiết kiệm như các sản phẩm: tiền gửi tiết kiệm không kỳ hạn, tiền gửi tiết kiệm có kỳ hạn, tiền gửi tích lũy, tiền gửi có kỳ hạn online cá nhân, tiền gửi thanh toán thông thường, tiền gửi kinh doanh chứng khoán. Với thị trường nhóm khách hàng tổ chức kinh tế thì các sản phẩm được chi nhánh định vị và cung cấp như: tiền gửi thanh toán, tiền gửi có kỳ hạn, tiền gửi có kỳ hạn online doanh nghiệp, tiền gửi như ý.

Hoạt động xây dựng và tổ chức thực hiện các chiến lược marketing

+ Xây dựng và thực hiện chiến lược sản phẩm: Trên cơ sở định vị sản phẩm, bộ phận phụ trách marketing ngân hàng đã làm sự hiện diện của các sản phẩm thông qua các biểu tượng, các hình thức quảng cáo, tạo nên hình ảnh ấn tượng, tăng sự biểu hiện tích hữu ích của dịch vụ, làm cho các dịch vụ và thông điệp trở nên hữu hình hơn.

+ Xây dựng và thực hiện chiến lược giá cả: Thực hiện theo chính sách lãi suất huy động mà hệ thống BIDV xây dựng cùng với những điều chỉnh theo đúng cơ chế lãi suất thỏa thuận với khách hàng. Đồng thời áp dụng biểu phí linh hoạt, ưu đãi cho các dịch vụ sản phẩm của mình. Biểu phí được BIDV quy định điều chỉnh theo từng thời kỳ khác nhau, tùy theo sự biến động của thị trường tài chính.

+ Xây dựng và thực hiện chiến lược phân phối: Các Phòng giao dịch như PGD BIDV Nguyễn Trãi, PGD BIDV Lê Lợi, PGD BIDV Yết Kiêu, PGD BIDV Văn Quán, PGD BIDV Lê Hồng Phong tại quận Hà Đông, PGD BIDV Nguyễn Quý Đức tại quận Thanh Xuân là những Phòng giao dịch được hình thành và hoạt động rất sớm, năm 2013 BIDV Hà Tây khai trương PGD BIDV Chúc Sơn tại huyện Chương Mỹ, Hà Nội.

+ Xây dựng và thực hiện chiến lược hỗn hợp: Về cơ bản hiện nay việc xây dựng và thực hiện chiến lược marketing trong huy động vốn tại hệ thống BIDV nói chung và chi nhánh Hà Tây nói riêng chính là thực hiện một chiến lược hỗn hợp, vừa theo những chỉ đạo và phương hướng, chính sách của hệ thống BIDV chi nhánh cũng xây dựng và thực hiện chiến lược theo đặc điểm riêng của chi nhánh.

+ Xây dựng và thực hiện chiến lược nhân sự: Một trong những mục tiêu quan trọng nhất của BIDV chi nhánh Hà Tây nói riêng và hệ thống BIDV nói chung là phải xây dựng, duy trì và phát triển đội ngũ nhân viên đảm bảo đủ về số lượng và chất lượng để thực hiện thắng lợi các mục tiêu, chiến lược kinh doanh, chiến lược marketing của toàn hệ thống.

+ Xây dựng và thực hiện chiến lược hữu hình: Phương tiện hữu hình thể hiện qua ngoại hình, trang phục của nhân viên phục vụ, các trang thiết bị phục vụ cho dịch vụ. Chi nhánh Hà Tây luôn tuân thủ thực hiện theo quy định về đồng phục chung của nhân viên BIDV với tiêu chí lịch sự, gọn gàng và gây ấn tượng thiện cảm với khách hàng, mang màu sắc riêng biệt.

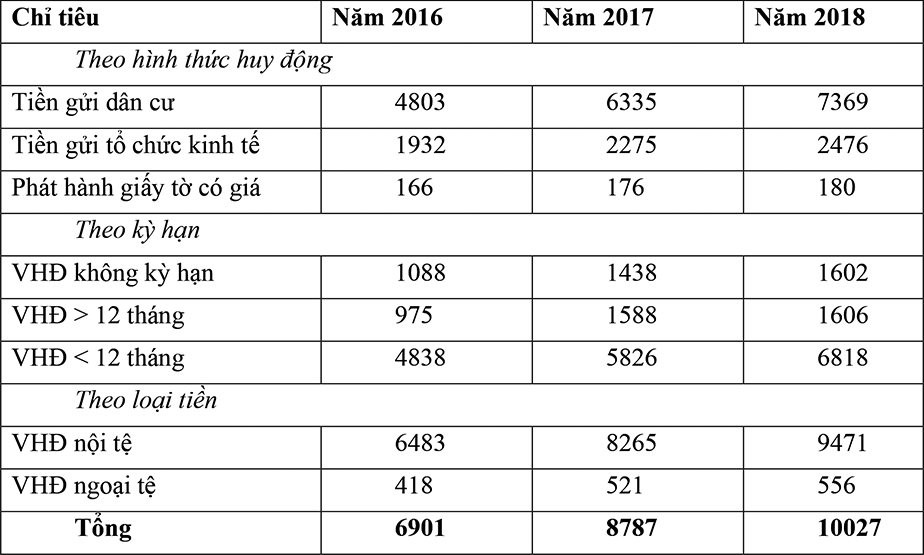

Kết quả, thông qua hoạt động marketing, tình hình huy động vốn tại BIDV chi nhánh Hà Tây giai đoạn 2016 – 2018 thể hiện qua số liệu tại bảng 1.

Bảng 1. Tình hình huy động vốn của BIDV Hà Tây

Đơn vị: tỷ đồng

|

|

(Nguồn: Phòng Nguồn vốn – Kinh doanh BIDV Hà Tây) |

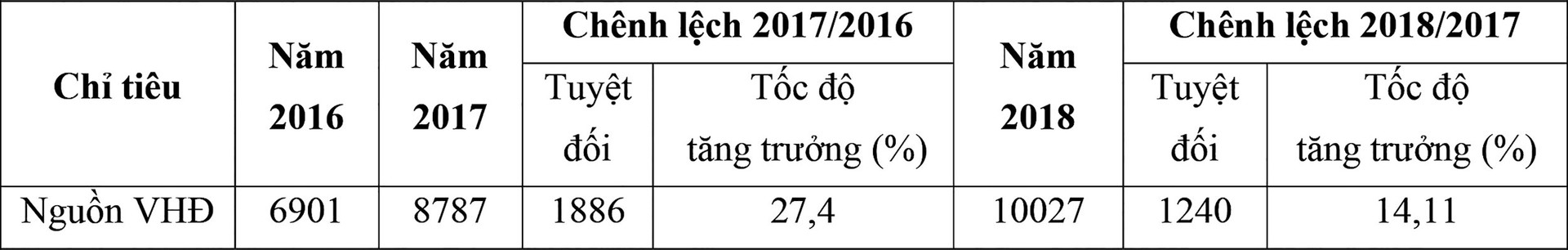

Đánh giá marketing huy động vốn

Sự gia tăng nguồn vốn huy động tại Chi nhánh thể hiện qua bảng 2. Cơ cấu huy động vốn theo hình thức huy động tại BIDV chi nhánh Hà Tây hiện nay gồm: huy động từ tiền gửi dân cư, huy động từ tiền gửi của tổ chức kinh tế và phát hành các giấy tờ có giá (kỳ phiếu, trái phiếu).

Chỉ tiêu lợi nhuận vốn huy động được thể hiện qua bảng 3.

Bảng 2. Sự gia tăng nguồn vốn huy động tại BIDV Hà Tây

Đơn vị: tỷ đồng, %

|

|

(Nguồn: Phòng Nguồn vốn – Kinh doanh BIDV Hà Tây) |

Bảng 3. Lợi nhuận huy động vốn tại BIDV Hà Tây

|

|

(Nguồn: Phòng Nguồn vốn – Kinh doanh BIDV Hà Tây) |

3. Ưu điểm và nhược điểm trong hoạt động marketing huy động vốn tại các NHTM

Từ phân tích thực trạng hoạt động marketing huy động vốn tại BIDV chi nhánh Hà Tây, có thể nhận thấy những ưu điểm và đặc điểm chung đối với các NHTM như sau:

* Ưu điểm

Thứ nhất, chiến lược marketing hỗn hợp với những chiến lược bộ phận về tái định vị thương hiệu, khuyến mại, quảng cáo, truyền thông nội bộ, hợp tác toàn diện và chăm sóc khách hàng giúp chi nhánh phát huy tốt thế mạnh của ngân hàng trong cạnh tranh huy động vốn, loại hình huy động truyền thống được áp dụng tại tất cả các điểm giao dịch của các ngân hàng.

Thứ hai, trong quá trình nghiên cứu thị trường, các ngân hàng đã có hoạt động tìm hiểu nhu cầu của khách hàng, thói quen của khách hàng, cũng như về các hoạt động của các đối thủ và đối tác trên địa bàn.

Thứ ba, trong thực hiện chiến lược giá cả có thể thấy, lãi suất là điểm mấu chốt thu hút nguồn vốn huy động và ảnh hưởng đến các loại phí và các dịch vụ đi kèm trong cạnh tranh huy động vốn giữa các ngân hàng.

Thứ tư, trong thực hiện chiến lược phân phối, các ngân hàng đã không ngừng mở rộng mạng lưới, kênh phân phối trên khắp địa bàn để phát triển và giữ vững vị thế của mỗi ngân hàng. Do đó, các ngân hàng thường có các chính sách khuyến mại nhằm thu hút khách hàng huy động vốn.

Thứ năm, trong thực hiện chiến lược phát triển, các ngân hàng chú trọng xây dựng đội ngũ cán bộ nhân viên, giao dịch viên với tác phong giao dịch nhanh nhẹn, lịch sự, tận tình, chu đáo, chuyên nghiệp.

Thứ sáu, các ngân hàng không ngừng củng cố mối quan hệ khách hàng, đặc biệt là khách hàng lớn truyền thống, đẩy mạnh tiếp thị, huy động từ khách hàng tiềm năng.

* Nhược điểm và nguyên nhân

Bên cạnh những ưu điểm đạt được thì hoạt động marketing huy động vốn của các ngân hàng còn một số hạn chế cần khắc phục:

- Cơ cấu nguồn vốn kỳ hạn chưa thực sự mang lại hiệu quả cao nhất.

- Các sản phẩm dịch vụ chưa thực sự đáp ứng đủ nhu cầu của các đối tượng khách hàng khác nhau, dịch vụ Ngân hàng điện tử đôi khi còn xảy ra lỗi trong quá trình giao dịch.

- Hoạt động mở rộng tìm kiếm khách hàng mới chưa đạt hiệu quả cao, số dư lớn vốn huy động tập trung ở những doanh nghiệp đã có mối quan hệ lâu dài.

- Công tác phân khúc thị trường, lựa chọn thị trường mục tiêu chưa được thực hiện một cách rõ ràng cụ thể.

- Đội ngũ nhân viên làm công tác huy động vốn còn nhiều hạn chế về trình độ ngoại ngữ.

- Công tác marketing huy động vốn chưa thực sự được chú trọng, chưa quyết liệt và chưa sâu rộng đến các đối tượng khách hàng.

Những hạn chế nêu trên là do một số những nguyên nhân sau:

- Nguyên nhân khách quan như: môi trường kinh tế - xã hội chưa thực sự ổn định; môi trường pháp lý chưa hoàn thiện, chưa đồng bộ; sự cạnh tranh giữa các NHTM trong cùng địa bàn hoạt động và nguyên nhân từ tâm lý người dân.

- Nguyên nhân chủ quan như: quy trình và quy chế hoạt động huy động vốn chưa linh hoạt; chưa có những chiến lược kinh doanh cụ thể; chi phí cho hoạt động xúc tiến – truyền thông thấp; hệ thống công nghệ thông tin chưa được ứng dụng mạnh mẽ; đội ngũ nhân viên chưa có nhiều kinh nghiệm.

4. Một số giải pháp đẩy mạnh marketing huy động vốn tại các NHTM

Thứ nhất, đối với sản phẩm:

- Đa dạng hóa các hình thức huy động vốn như: nghiên cứu áp dụng thêm nhiều hình thức tiết kiệm linh hoạt như tiết kiệm tuổi già, tiết kiệm tích lũy. Tăng cường phát triển các sản phẩm dành cho đối tượng là các tổ chức kinh tế như mở các tài khoản đặc biệt nhằm hỗ trợ tối ưu cho từng nhu cầu cụ thể của khách hàng…

- Phát triển các dịch vụ liên quan đến huy động vốn như: dịch vụ ngân hàng điện tử, dịch vụ trả lương qua tài khoản, dịch vụ tín dụng, dịch vụ thanh toán, dịch vụ thu hộ…

Thứ hai, đối với giá cả:

Chính sách lãi suất hợp lý phải vừa đẩy mạnh việc thu hút ngày càng nhiều nguồn vốn nhàn rỗi trong xã hội, vừa kích thích các khách hàng vay vốn sử dụng vốn có hiệu quả phục vụ cho đầu tư sản xuất kinh doanh.

Thứ ba, hoàn thiện chiến lược phân phối sản phẩm, dịch vụ:

Để tăng hiệu quả huy động và phục vụ khách hàng, các ngân hàng cần bố trí xây dựng thêm điểm giao dịch (phòng giao dịch và quỹ tiết kiệm) tại vùng ngoại thành, những nơi đang có tốc độ phát triển nhanh. Đồng thời với việc phân phối sản phẩm, dịch vụ trong nước cũng cần mở rộng đầu tư ra nước ngoài.

Thứ tư, hoàn thiện chiến lược xúc tiến hỗn hợp như:

- Hoàn thiện công tác kế hoạch các công cụ marketing truyền thông hàng năm làm kim chỉ nam định hướng cho hoạt động marketing thành công.

- Tăng cường sử dụng các công cụ truyền thông: quảng cáo trên truyền hình, quảng cáo trên các báo điện tử, quảng cáo trên radio, PR – Public Relation, sử dụng các công cụ marketing tương tác.

- Chú trọng công tác chăm sóc khách hàng: hiện nay, các sản phẩm dịch vụ của các NHTM hầu như có ít sự khác biệt, vì vậy một trong những lợi thế cần tạo ra đó là chất lượng dịch vụ khách hàng. Cần tập trung vào công tác chăm sóc khách hàng để vừa tạo ra một lượng khách hàng trung thành vừa thu hút thêm những khách hàng mới.

Thứ năm, cần có những giải pháp về nâng cao chất lượng nguồn nhân lực:

Trong điều kiện hiện nay khi mà công nghệ thông tin đang được ứng dụng mạnh mẽ trong hầu hết các lĩnh vực của đời sống xã hội thì nhân tố con người đang lại càng trở nên quan trọng hơn nữa. Ngân hàng luôn phải đảm bảo có đội ngũ nhân viên đáp ứng kịp thời với sự thay đổi đó.

Thứ sáu, cần xây dựng kế hoạch tài chính cho marketing huy động vốn:

Để có thể đầu tư vào nguồn nhân lực có trình độ cao, đầu tư vào cơ sở vật chất, đầu tư vào công tác truyền thông và chăm sóc khách hàng… thì tài chính cho marketing là yếu tố quyết định.

Thứ bảy, áp dụng công nghệ ngân hàng, cụ thể như:

Tiến hành xây dựng một chiến lược phát triển công nghệ dài hạn đi đôi với phát triển nguồn lực hiện có. Việc thay đổi công nghệ ngân hàng khá tốn kém, vì thế nếu không có chiến lược phát triển công nghệ đúng đắn có thể tạo ra sự lãng phí lớn. Chiến lược công nghệ cần đi sâu vào các mặt, như: trình độ công nghệ, kỹ thuật, khả năng cải tiến, nghiên cứu và phát triển sản phẩm dịch vụ, ứng dụng, khai thác công nghệ thông tin, kỹ thuật số, điện tử và viễn thông trong hoạt động kinh doanh (giao dịch, thanh toán, quản trị điều hành…) của ngân hàng.

TÀI LIỆU THAM KHẢO

1. Ngân hàngTMCP Đầu tư và phát triển Việt Nam chi nhánh Hà Tây (2016-2018), Báo cáo kết quả kinh doanh của Chi nhánh.

2. Peter Rode (NXB Tài chính dịch 2001), Quản trị Ngân hàngthương mại, NXB Tài chính, Hà Nội.

3. Philip Kotler (Nhà sách Alphabooks dịch 2011), Quản trị Marketing, NXB Lao động, Hà Nội.

4. Đỗ Dũng Tráng (2013), “Giải pháp marketing nhằm mở rộng huy động vốn tại ngân hàng thương mại Cổ phần đầu tư và phát triển Việt Nam chi nhánh Bắc Ninh”, Luận văn Thạc sỹ, Học viện Ngân hàng, Hà Nội.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10 năm 2020