Năm 2020 - 2021: Nợ xấu vẫn là mối quan tâm lớn nhất đối với ngành Ngân hàng

Vấn đề - Nhận định - Ngày đăng : 15:06, 24/09/2020

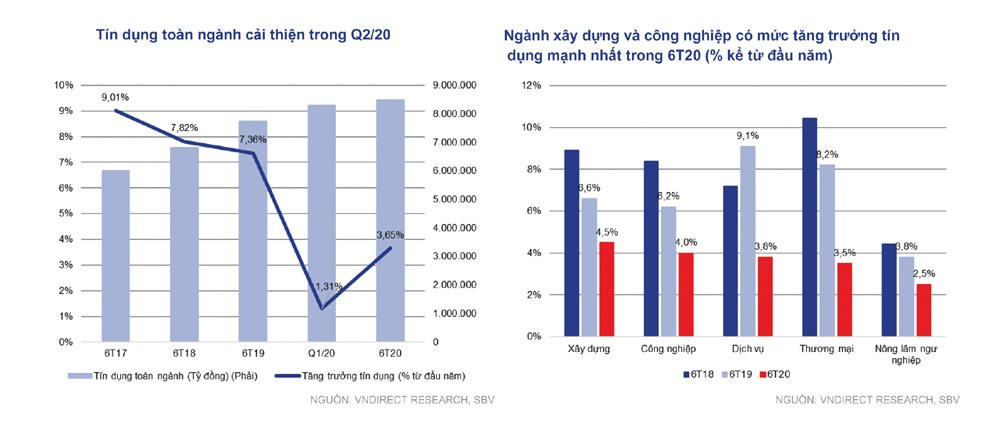

Số liệu vừa được Ngân hàng Nhà nước Việt Nam (NHNN) công bố cho thấy, sau 2 tháng đầu năm 2020 tín dụng tăng chậm (cụ thể cuối tháng 01 tăng 0,01%, cuối tháng 02 tăng 0,2%), cầu tín dụng đã xuất hiện phục hồi từ tháng 3 nhờ việc triển khai đồng bộ, kịp thời các giải pháp hỗ trợ khách hàng. Đến cuối tháng 8/2020, tăng trưởng tín dụng đạt 4,75% và đến ngày 16/9/2020 tín dụng đã tăng 4,81%. Tín dụng vẫn tiếp tục tập trung vào các lĩnh vực sản xuất kinh doanh, các lĩnh vực ưu tiên.

|

|

|

Hiệu ứng tích cực từ các chính sách đúng và trúng của ngành Ngân hàng

Trong báo cáo ngành Ngân hàng vừa công bố, các chuyên gia của Công ty CP Chứng khoán VNDIRECT cho biết, niềm tin của các doanh nghiệp vào triển vọng phục hồi của nền kinh tế khi đại dịch được kiềm chế tăng lên. Cụ thể, tổng số doanh nghiệp thành lập mới và doanh nghiệp hoạt động trở lại tăng lên 46.202 doanh nghiệp trong quý II/2020 (+2,1% so quý I/2020); số doanh nghiệp thành lập mới tăng 8,8% so với quý I/2020, trong khi số doanh nghiệp hoạt động trở lại giảm 10,7% so quý I/2020 do tỷ lệ các doanh nghiệp hoạt động trở lại cao vào tháng 1 hàng năm.

|

|

|

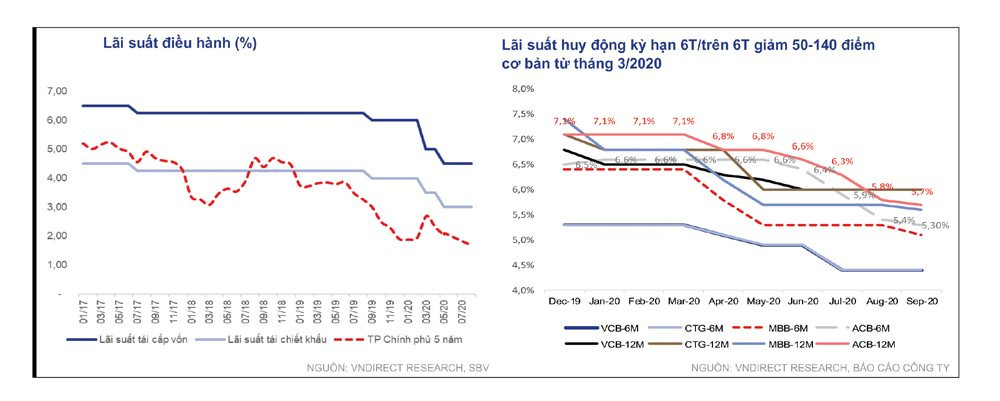

Để có được kết quả trên, ngoài sự chỉ đạo quyết liệt từ Chính phủ trong công tác phòng, chống dịch COVID-19, thì ngành Ngân hàng cũng có những đóng góp quan trọng. Có thể kể đến như: NHNN đã hai lần cắt giảm các lãi suất điều hành (vào tháng 3 và tháng 5 năm 2020), dẫn đến lãi suất tái cấp vốn/tái chiết khấu giảm xuống 4,5%/3% từ mức 6%/4% vào tháng 3/2020, lãi suất tiền gửi tài khoản vãng lai/tiền gửi huy động dưới 6 tháng giảm xuống mức 0,2%/4,25% từ 0,8%/5% vào tháng 3/2020 và trần lãi suất cho vay ngắn hạn giảm xuống mức 5% từ mức 6%. Ngoài ra, Thông tư 01 của NHNN đã hướng dẫn các ngân hàng cơ cấu lại các khoản cho vay với thời hạn đến 12 tháng và việc miễn/giảm lãi cho khách hàng giúp làm giảm áp lực chi phí dự phòng cho ngân hàng và chi phí lãi vay cho khách hàng.

Các ngân hàng cũng đưa ra các gói kích thích, chẳng hạn như miễn/giảm lãi và giảm lãi suất cho vay, để hỗ trợ các doanh nghiệp bị ảnh hưởng bởi đại dịch COVID-19. Theo VNDIRECT, gói kích cầu tín dụng trị giá 300 nghìn tỷ đồng vào tháng 4/2020 với lãi suất cho vay giảm đến 2,5%, đã có tác dụng thúc đẩy tăng trưởng tín dụng. Đến ngày 29/6/2020, các khoản vay mới, được hưởng lãi suất thấp hơn từ 0,5 - 2,5% điểm, chiếm 13% dư nợ cho vay toàn ngành.

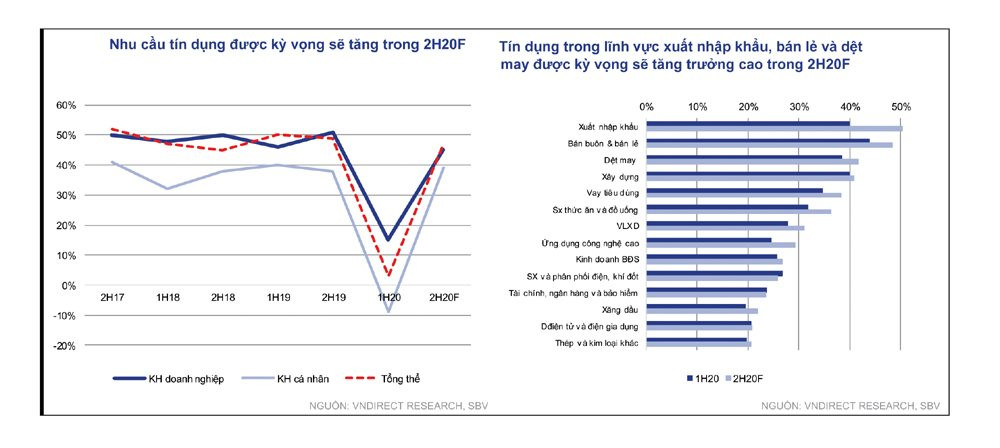

Với kỳ vọng, đại dịch COVID-19 sẽ được kiềm chế vào cuối quý III/2020, với kỳ vọng việc sản xuất vắc xin sẽ thành công và nỗ lực trong việc giảm lây nhiễm cộng đồng và giữ cho hoạt động kinh doanh không bị gián đoạn, điều này sẽ thúc đẩy tăng trưởng tín dụng trong quý IV/2020 và 2021, các chuyên gia của VNDIRECT dự báo: “Tăng trưởng tín dụng sẽ đạt mức 9% năm 2020 và phục hồi ở mức 13% vào năm 2021”.

Các chuyên gia của VNDIRECT cũng kỳ vọng: GDP năm 2020 đạt 3,5% và 2021 là 7,1%; tỷ lệ tín dụng/GDP năm 2020 và năm 2021 lần lượt là 116% và 123%. Hoạt động cho vay sẽ được thúc đẩy bởi các yếu tố:

Thứ nhất, tác động của đợt bùng phát COVID-19 thứ hai ít nghiêm trọng hơn đợt đầu tiên. Hơn nữa, vắc-xin đang được thử nghiệm ở các quốc gia khác, nếu thành công, sẽ cho phép các chính phủ tự tin mở lại biên giới, thúc đẩy hoạt động sản xuất và kinh doanh, cải thiện hoạt động thương mại và sản xuất, thúc đẩy các ngành dịch vụ, ví dụ như du lịch.

Thứ hai, việc cắt giảm lãi suất điều hành giúp các ngân hàng giảm áp lực về chi phí vốn, từ đó giảm lãi suất cho vay thúc đẩy các doanh nghiệp vay mới phục vụ việc phục hồi sản xuất kinh doanh.

Thứ ba, việc thúc đẩy đầu tư công sẽ tạo ra việc làm, gián tiếp thúc đẩy nhu cầu tín dụng. VNDIRECT kỳ vọng Chính phủ sẽ tiếp tục thúc đẩy đầu tư công trong năm 2021 để hỗ trợ tăng trưởng.

Khảo sát mới đây của NHNN cũng cho thấy, nhu cầu tín dụng sẽ cải thiện đáng kể trong nửa cuối năm, nhờ một số biện pháp chủ động của Chính phủ nhằm vực dậy nền kinh tế. Kết quả khảo sát cũng chỉ ra rằng, xuất khẩu, bán lẻ và dệt may sẽ là động lực chính cho tăng trưởng tín dụng.

NIM có xu hướng tăng nhẹ vào năm 2021

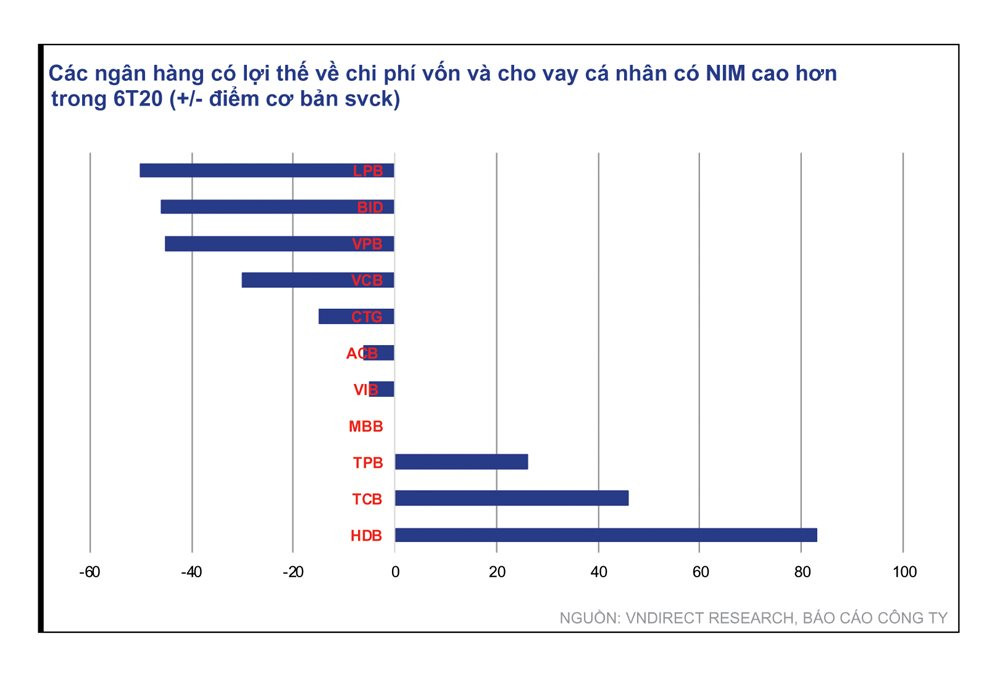

Báo cáo của VNDIRECT cho biết, các ngân hàng tiếp tục ghi nhuận lợi suất tài sản giảm do ảnh hưởng bởi việc cắt giảm lãi suất gần đây. Trung bình lợi suất tài sản 6 tháng đầu năm 2020 của các ngân hàng có vốn Nhà nước giảm 21 điểm cơ bản, trong khi trung bình lợi suất tài sản 6 tháng năm 2020 các ngân hàng cổ phần tư nhân chỉ tăng 8 điểm cơ bản.

|

|

|

Xem xét từng ngân hàng riêng lẻ, VNDIRECT quan sát thấy, các ngân hàng có lợi thế về chi phí vốn do có tỷ lệ CASA cao hoặc các ngân hàng có dư địa để thâm nhập vào mảng cho vay bán lẻ, đã duy trì hoặc cải thiện NIM trong 6 tháng năm 2020, cụ thể: HDBank, Techcombank, TPBank, có NIM tăng lần lượt là 83, 46, 26 điểm cơ bản; còn MBB duy trì NIM ổn định trong 6 tháng đầu năm 2020.

“Mặc dù NIM của một số ngân hàng cải thiện trong 6 tháng đầu năm 2020, chúng tôi tin rằng NIM của các ngân hàng nhìn chung sẽ có xu hướng giảm trong năm 2020. Chúng tôi dự phóng NIM sẽ có xu hướng giảm trong năm 2020, tăng nhẹ vào năm 2021”, các chuyên gia của VNDIRECT nhấn mạnh

Lý giải cho nhận định trên, báo cáo cho biết: “Do các ngân hàng giảm lãi suất cho vay cho các khoản vay mới để thúc đẩy cho vay, trong khi việc cắt giảm lãi suất điều hành chưa phản ánh ngay vào chi phí huy động vốn của các ngân hàng do có độ trễ về thời gian; bên cạnh đó, việc giảm thu nhập lãi từ các khoản vay được cơ cấu lại và việc giảm/miễn trả lãi đã gây áp lực lên thu nhập lãi, ảnh hưởng đến lợi suất tài sản của các ngân hàng”.

Với áp lực lạm phát giảm trong nửa cuối năm, VNDIRECT cũng kỳ vọng lãi suất huy động có thể giảm hơn nữa vào cuối năm 2020. “Chúng tôi kỳ vọng NHNN sẽ tiếp tục nới lỏng chính sách tiền tệ để hỗ trợ tăng trưởng kinh tế và giảm lãi suất điều hành 0,25-0,5 điểm % trong nửa cuối năm 2020. Chúng tôi kỳ vọng, cả lãi suất huy động và lãi suất cho vay ở các ngân hàng thương mại sẽ tiếp tục giảm từ 0,25-0,5% điểm vào cuối năm 2020”,.

Thêm vào đó, SBV đã nới lỏng quy định về tỷ lệ nguồn vốn ngắn hạn được sử dụng để cho vay trung dài hạn. Thông tư số 08/2020, ngày 11/8/2020, cho phép các ngân hàng áp dụng tỷ lệ này tối đa là 40% cho đến cuối tháng 9/2021, thay vì giảm xuống 37% vào cuối tháng 9/2020 như dự kiến trước đó trong Thông tư số 22/2019. Điều này sẽ giúp giảm bớt áp lực của một số ngân hàng mà cần tăng huy động vốn dài hạn của họ để duy trì tỷ lệ này theo yêu cầu.

Về mặt cho vay. Khi đại dịch vừa bùng phát, các ngân hàng đã đưa ra các gói kích cầu với lãi suất cho vay cắt giảm tới 2,5% điểm cho các khách hàng bị ảnh hưởng bởi đại dịch. Đến ngày 29/6/2020, 13% tín dụng toàn ngành là các khoản vay mới với lãi suất cho vay được cắt giảm lên tới 0,5-2,5% điểm. VNDIRECT tin rằng các khoản vay mới từ bây giờ sẽ duy trì lãi suất cho vay tương tự, nhằm thúc đẩy tăng trưởng tín dụng.

Do có sự điều chỉnh lớn hơn đối với lãi suất cho vay so với lãi suất huy động và việc giảm/miễn trả lãi cho các khách hàng bị đại dịch, NIM của các ngân hàng trong năm 2020 dự kiến sẽ thấp hơn trong năm 2019. Với kỳ vọng đại dịch sẽ được kiểm soát vào cuối quý III/2020, phục hồi hoạt động sản xuất kinh doanh. Do đó, VNDIRECT dự báo: “Các ngân hàng sẽ có thể thu lại phần thu nhập lãi của các khoản cho vay được cơ cấu lại, cải thiện NIM năm 2021, mặc dù ở các mức độ khác nhau như trong 6 tháng đầu năm 2020”.

|

|

|

3 yếu tố hình thành nợ xấu

Nhận định về nợ xấu, các chuyên gia của VNDIRECT cho rằng: “Nợ xấu vẫn là mối quan tâm lớn nhất đối với ngành Ngân hàng”. Cụ thể, báo cáo cho biết, sau khi đại dịch dịu đi, tăng trưởng tín dụng sẽ phục hồi và NIM có thể được cải thiện bằng cách thay đổi cơ cấu cho vay và huy động, nhưng tác động của nợ xấu chỉ có thể được hạn chế khi các ngân hàng thận trọng trong việc thẩm định tín dụng, phân loại nợ và trích lập dự phòng.

Theo VNDIRECT, tốc độ hình thành nợ xấu phụ thuộc vào 3 yếu tố, gồm:

Thứ nhất, cơ cấu cho vay giữa phân khúc doanh nghiệp và cá nhân: các ngân hàng với tỷ lệ cho vay mảng bán lẻ cao, nhờ có tập khách hàng đa dạng hơn, ít rủi ro tín dụng hơn các ngân hàng tập trung cho vay doanh nghiệp.

Thứ hai, khẩu vị rủi ro của ngân hàng: nợ xấu của các ngân hàng có dư nợ lớn đối với các lĩnh vực có rủi ro cao, ví dụ như cho vay tín chấp, được dự báo sẽ tăng nhanh hơn các ngân hàng khác.

Thứ ba, mức độ rủi ro tập trung: việc phụ thuộc vào một số khách hàng/nhóm khách hàng lớn tạo ra rủi ro thất thoát vốn.

“Chúng tôi cho rằng vấn đề này sẽ tiếp tục kéo dài nửa cuối năm còn lại đến năm 2021, vì các ngân hàng có thể cơ cấu lại các khoản cho vay giải ngân trước ngày 23/1/2020, lên đến 12 tháng, mà không cần phân loại lại thành nhóm cho vay rủi ro hơn nhưng những khoản này có thể phản ánh trên bảng cân đối kế toán thời gian tới”, VNDIRECT dự báo.

Trong các ngân hàng được VNDIRECT theo dõi, thì Vietcombank , ACB và MB ghi nhận chất lượng tài sản tốt và dự phòng cao. Do đó các ngân hàng này có vị thế tốt hơn để giải quyết các khoản nợ xấu đang gia tăng…

Cũng theo VNDIRECT, nợ xấu trong phân khúc tài chính tiêu dùng tăng dường như là điều khó tránh khỏi, do các công ty tài chính tiêu dùng cung cấp các khoản vay tín chấp và thẻ tín dụng cho phân khúc khách hàng đại chúng, vốn có thu nhập thấp và dễ bị ảnh hưởng bởi suy thoái kinh tế.

“Các ngân hàng chúng tôi đang theo dõi là các ngân hàng hàng đầu Việt Nam về quy mô, mạng lưới, chất lượng tài sản, và thị phần, có thể phục hồi lợi nhuận trong năm 2021. Việc phục hồi lợi nhuận của các ngân hàng nhờ sự cải thiện hoạt động tín dụng và NIM, cũng như thu nhập phí và dịch vụ tăng trưởng tốt. Tuy nhiên, tốc độ hồi phục giữa các ngân hàng sẽ khác nhau tùy thuộc vào chiến lược kinh doanh và khẩu vị rủi ro”, báo cáo của VNDIRECT viết.