Thu hút nhà đầu tư cá nhân trên thị trường trái phiếu doanh nghiệp Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 09:33, 10/11/2020

Tóm tắt: Thị trường trái phiếu doanh nghiệp (TPDN) là một bộ phận của thị trường trái phiếu, là một kênh huy động vốn trung và dài hạn quan trọng cho đầu tư và phát triển của nền kinh tế. Thực tế đã chứng minh, việc dựa quá nhiều vào sự cung ứng vốn từ phía ngân hàng sẽ gây áp lực cho chính các ngân hàng cũng như nền kinh tế. Để phát triển thị trường TPDN, việc thu hút các nhà đầu tư (NĐT) tham gia thị trường là một tất yếu khách quan, đặc biệt là các NĐT cá nhân; bởi vì nền kinh tế sẽ thu hút và tận dụng được lượng tiền rất lớn trong nền kinh tế thông qua các NĐT cá nhân. Bài viết đề cập tới một số khái niệm liên quan, các nhân tố ảnh hưởng tới quyết định đầu tư của NĐT cá nhân lên thị trường chứng khoán Việt Nam và nêu một số giải pháp nhằm thu hút NĐT.

Attracting individual investors in the Vietnamese corporate bond market

Abstract: Corporate bond market is a part of the bond market, an important medium and long-term capital mobilization channel for investment and development of the economy. The fact has proved that relying too much on the capital supply from banks will create pressure on the banks themselves as well as the economy. To develop corporate bond market, attracting investors, especially individual investors to participate in the market is inevitable, given the fact that the economy will attract and make use of huge amounts of money in the economy through individual investors. The article mentions a number of related concepts, factors affecting investment decisions of individual investors on Vietnamese stock market and outlines some solutions to attract investors.

1. Một số khái niệm liên quan:

Thị trường TPDN: Thị trường TPDN là thị trường phát hành và giao dịch các loại trái phiếu của các DN theo quy định của pháp luật.

Thông thường, việc phát hành trái phiếu được tiến hành trên thị trường chứng khoán sơ cấp qua nhiều phương thức khác nhau như bảo lãnh phát hành, đấu thầu hay đại lý phát hành… Thị trường chứng khoán sơ cấp là thị trường cho việc phát hành mới các chứng khoán, hay nói cách khác, tại thị trường sơ cấp chủ thể phát hành trái phiếu nhận được tiền từ việc phát hành chứng khoán. Sau khi được phát hành, các trái phiếu này sẽ tiến hành giao dịch trên thị trường thứ cấp. Thị trường chứng khoán thứ cấp là thị trường mua đi bán lại các chứng khoán đã được phát hành ở thị trường sơ cấp, thường bao gồm thị trường tập trung (thị trường sở giao dịch hay trung tâm giao dịch) và phi tập trung (OTC).

NĐT cá nhân: NĐT cá nhân là những người có vốn tham gia vào thị trường tài chính với mục đích kiếm lời. Khoản vốn này có thể là vốn tự có hoặc vốn vay (thường là vay ngắn hạn dưới 1 năm).

NĐT cá nhân có đặc điểm:

- Đa số có nguồn vốn hạn hẹp, khi đầu tư thường dùng tất cả số tiền mình có để mua cổ phiếu và không có dự phòng rủi ro.

- Về chiến lược đầu tư, đa số NĐT cá nhân không xác định đầu tư lâu dài, thường có tư duy kiếm lời nhanh.

- Nhiều NĐT cá nhân có khả năng đánh giá giá trị cổ phiếu còn yếu, đầu tư theo “tin đồn” và ít quan tâm đến việc tìm hiểu thông tin DN.

- NĐT cá nhân thường có tâm lý đầu tư theo kiểu đám đông do vậy dễ bị “dẫn dắt” . Đây là chủ thể tham gia thị trường TPDN phần lớn là với tư cách là người mua. Khả năng tài chính, kiến thức, bản lĩnh và niềm tin của NĐT cá nhân góp phần quyết định chất lượng phát triển của thị trường TPDN. Khi niềm tin vào thị trường của NĐT cá nhân bị đổ vỡ họ sẽ rút khỏi thị trường TPDN, điều này sẽ làm cho thị trường không thể phát triển đúng với tiềm năng sẵn có.

2. Phương pháp nghiên cứu

Thu thập dữ liệu: Nhóm tác giả đã sử dụng phương pháp thu thập dữ liệu sơ cấp và thứ cấp

+ Dữ liệu thứ cấp: nhóm tác giả tham khảo từ các bài luận án, nghiên cứu trong thư viện và các nguồn online như Tạp chí khoa học Việt Nam trực tuyến Vietnam journals online, Thư viện điện tử quốc gia, Google scholar, ResearchGate, Social Science Research Network.

+ Dữ liệu sơ cấp: nhóm tác giả đã thực hiện việc khảo sát các NĐT cá nhân trên địa bàn thành phố Hà Nội. Để đánh giá về mức độ quan tâm của NĐT trên thị trường trái phiếu DN Việt Nam, nhóm tác giả đã tiến hành thiết kế bảng hỏi và tham khảo ý kiến chuyên gia trước khi bảng hỏi được đưa ra khảo sát.

Để bảo đảm tính chính xác, bảng hỏi được lấy ý kiến từ nhiều nguồn khác nhau và phản biện liên tục: (1) phỏng vấn trực tiếp, (2) phỏng vấn qua online, (3) tự phản biện trong nhóm nghiên cứu. Quá trình (1), (2), (3) được tiến hành song song và lặp lại liên tục tới khi bảng hỏi được đánh giá là tương đối hoàn thiện nội dung và hình thức.

Xử lý dữ liệu: Bảng hỏi sau khi thu về sẽ sàng lọc, làm sạch và thống kê trên Excel để phục vụ cho mục đích nghiên cứu. Nhóm tác giả đã gửi đi 200 bản khảo sát và thu về được tổng số 132 câu trả lời trong đó có 100 phiếu khảo sát online, 32 bản khảo sát offline. Sau khi đánh giá, sàng lọc lại các phiếu khảo sát nhóm tác giả phân tích dựa trên 132 phiếu trả lời về tình hình phát triển của thị trường TPDN, cũng như những kiến nghị thúc đẩy sự phát triển của thị trường này trong thời gian tới.

3. Các nhân tố ảnh hưởng tới quyết định đầu tư của NĐT cá nhân trên thị trường chứng khoán Việt Nam

Có rất nhiều nhân tố ảnh hưởng tới quyết định đầu tư của NĐT cá nhân trên thị trường chứng khoán Việt Nam. Trong nghiên cứu này, nhóm tác giả đã chọn lọc các nhân tố mang tính chất điển hình để khảo sát.

3.1. Năng lực của NĐT

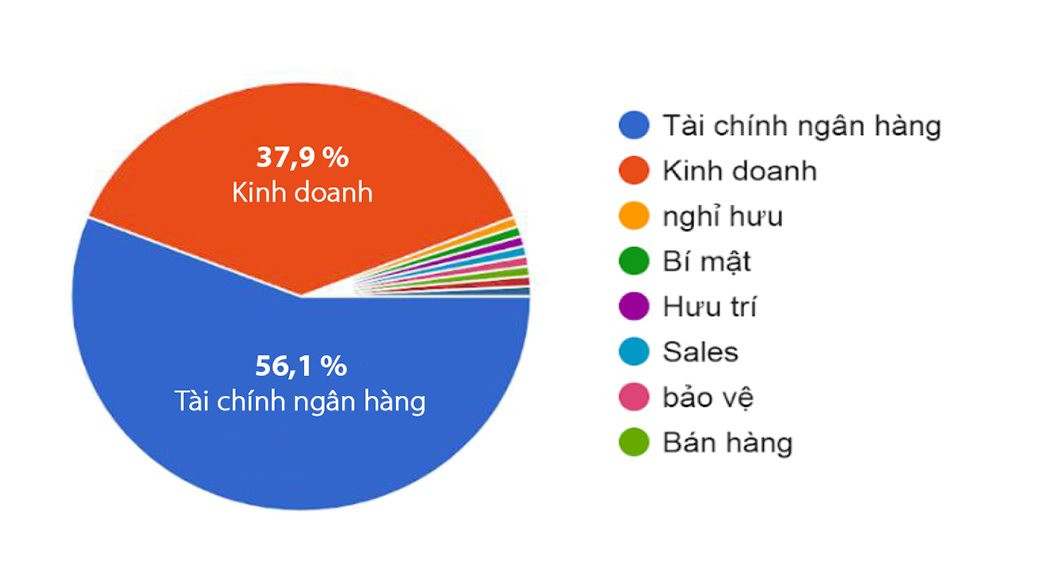

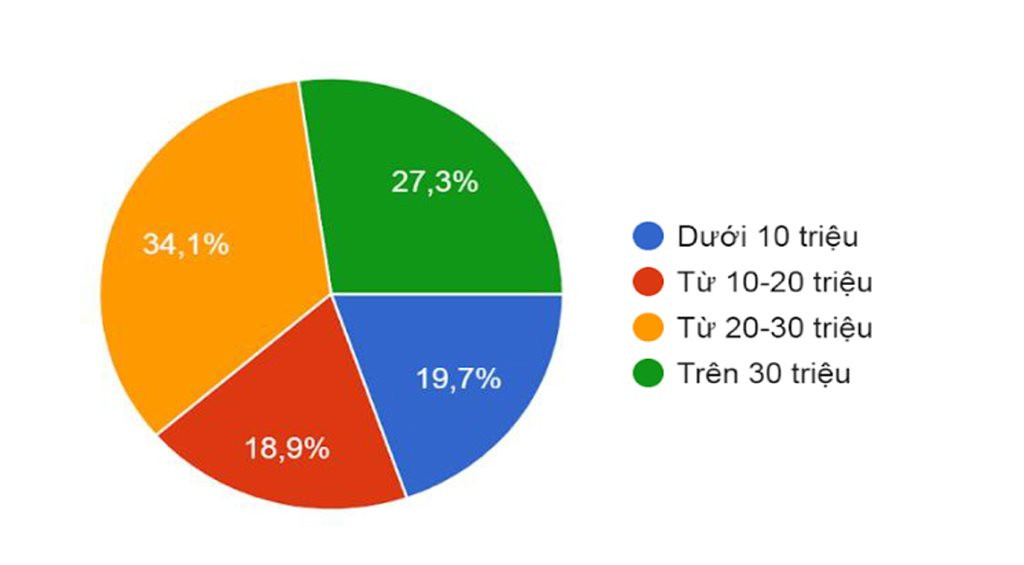

Theo kết quả khảo sát, có tới hơn 56,1% NĐT đang làm việc trong lĩnh vực tài chính ngân hàng. Điều này chứng tỏ, các NĐT có am hiểu nhất định về thị trường mình tham gia. Đa phần các NĐT có thu nhập từ 20 triệu đồng/tháng trở lên, tuy nhiên cũng có gần 20% NĐT có thu nhập dưới 10% thị trường cho thấy việc tham gia thị trường TPDN không quá khó khăn với NĐT có thu nhập trung bình.

Nghề nghiệp của NĐT

|

|

Nguồn: Nhóm tác giả tính toán từ kết quả khảo sát |

Thu nhập của NĐT

|

|

Nguồn: Nhóm tác giả tính toán từ kết quả khảo sát |

Về kinh nghiệm đầu tư: Khoảng 76% các NĐT cá nhân tham gia khảo sát đều cho biết họ đầu tư dựa trên những kinh nghiệm cá nhân tích lũy được trong quá trình đầu tư và kiến thức liên quan để có thể đưa ra quyết định cuối cùng. Đây đều là những NĐT cá nhân đã có nhiều năm kinh nghiệm tham gia đầu tư trên thị trường tài chính, điển hình là thị trường chứng khoán. Trên thị trường trái phiếu DN, hầu hết các công ty phát hành trái phiếu chưa được đánh giá xếp hạng tín nhiệm, thông tin chưa được minh bạch rõ ràng, chính vì vậy khi tham gia đầu tư vào thị trường này NĐT hầu như dựa vào kinh nghiệm phân tích và đánh giá của bản thân để đưa ra quyết định.

3.2. Đặc điểm tâm lý của NĐT cá nhân trên thị trường TPDN Việt Nam

Thông qua các câu hỏi khảo sát, nhóm tác giả nhận thấy các tâm lý chung như sau của NĐT:

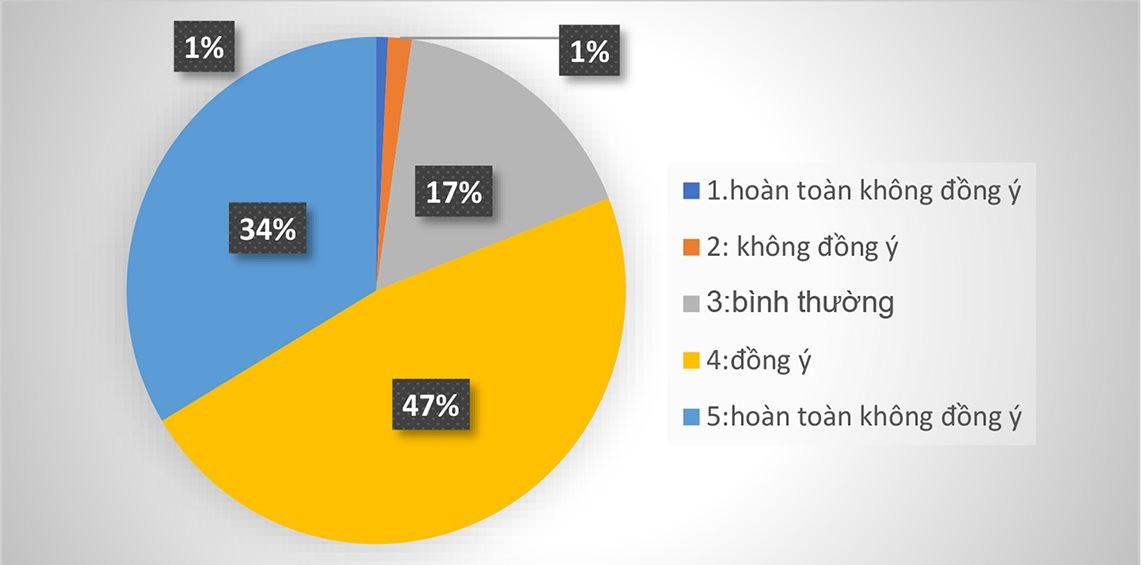

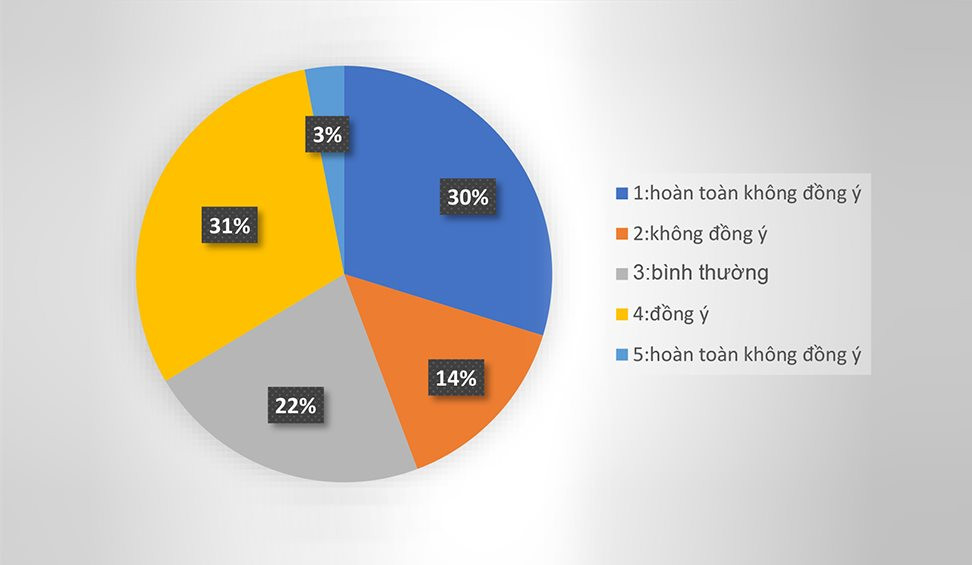

Tâm lý tự tin thái quá: Đa số các NĐT cá nhân khi được hỏi đều đồng ý rằng họ thường tự tin mỗi khi ra quyết định đầu tư. Từ biểu đồ có thể thấy có đến 47% NĐT đồng ý và 34% hoàn toàn đồng ý rằng họ tự tin khi tham gia đầu tư. Tâm lý tự tin đó xuất phát từ đặc điểm tâm lý chung của người Việt Nam là năng động và linh hoạt, với tâm lý này giúp cho người Việt Nam dễ thích ứng với mọi hoàn cảnh.

Mức độ tự tin khi ra quyết định đầu tư

|

|

Nguồn: Nhóm tác giả tính toán từ kết quả khảo sát |

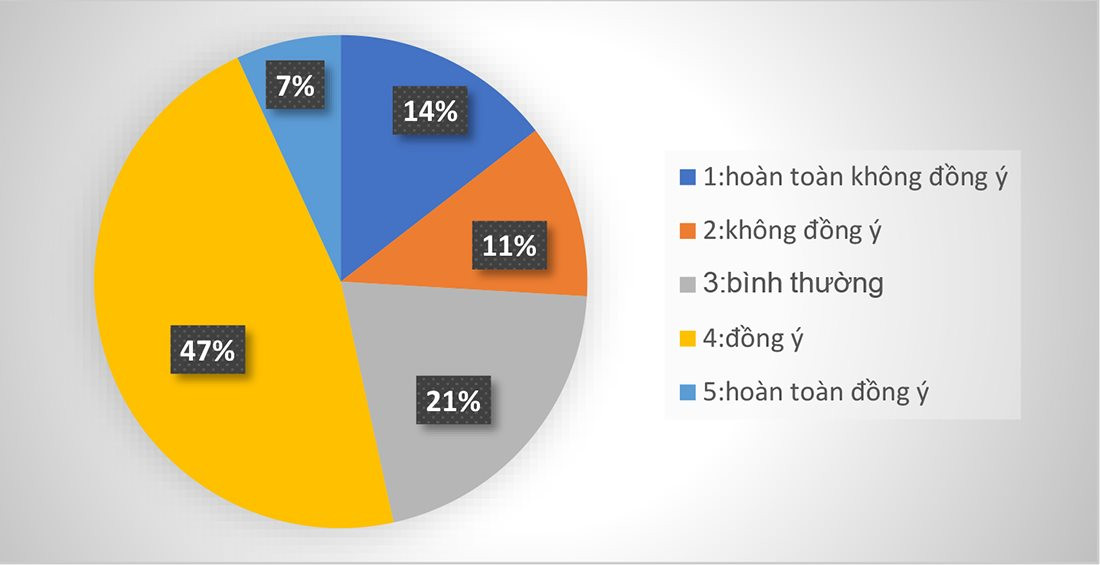

Quyết định đầu tư dựa trên cảm tính cá nhân

|

|

Nguồn: Nhóm tác giả tính toán từ kết quả khảo sát |

Tâm lý duy tình: Việt Nam là một dân tộc Á Đông và sống thiên về tình cảm, gần gũi, gắn bó chặt chẽ quan hệ cộng đồng dân tộc, biểu hiện trong nhiều hoạt động của đời sống và ngay cả trong hành vi kinh tế. Trong hoạt động kinh tế nói chung, nhất là trên thị trường tài chính tiền tệ, đặc điểm tâm lý này chi phối rất lớn đến quyết định của NĐT, khi ấy NĐT cá nhân thiên về yếu tố cảm tính cá nhân để đưa ra quyết định đầu tư của mình.

Để minh chứng cho điều này, chúng tôi dựa trên khảo sát đã thực hiện và nhận thấy rằng có đến 54% NĐT trên thị trường đồng ý rằng họ đưa ra các quyết định đầu tư theo cảm tính cá nhân. Đặc biệt đối với các NĐT mới tham gia vào thị trường và các NĐT có ít kiến thức, thông tin về lĩnh vực tài chính thì đa số đều tự nhận thấy bản thân có những quyết định thiên về cảm tính cá nhân. Ngược lại, đối với các NĐT có nhiều năm kinh nghiệm, hoặc có kiến thức về tài chính, kế toán thì họ đưa ra quyết định dựa trên sự phân tích kỹ lưỡng, sử dụng lí trí nhiều hơn.

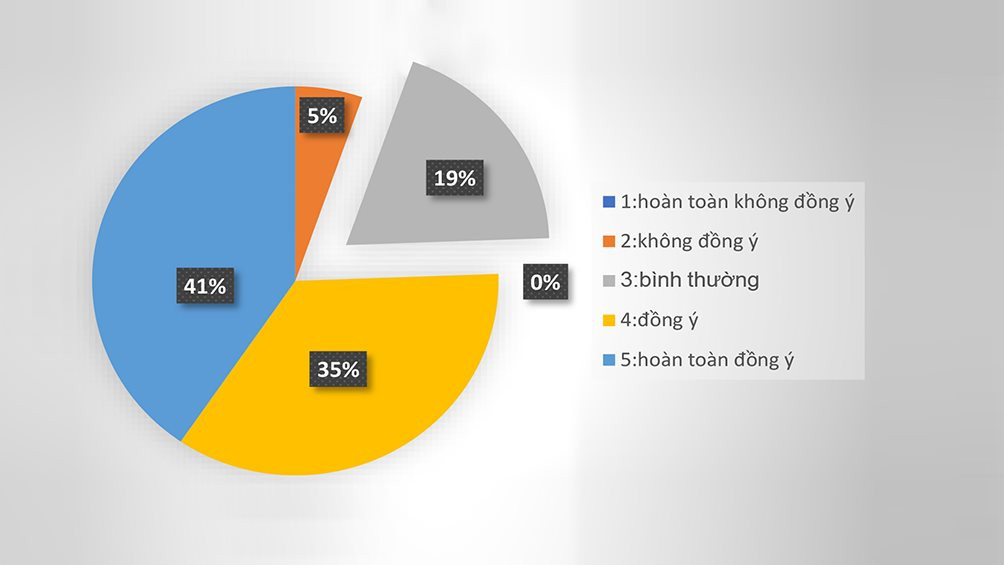

Tâm lý đầu tư theo đám đông: “Hành xử theo đám đông” là một đặc điểm tâm lý của người Việt Nam trên thị trường tài chính. Tâm lý bầy đàn để chỉ sự bắt chước lẫn nhau của một nhóm các NĐT dẫn đến những hành dộng, quyết định theo đám đông. Tâm lý này xuất phát từ nhiều nguyên nhân: Kinh nghiệm ít và tính chuyên nghiệp chưa cao, thông tin trên thị trường tài chính thiếu minh bạch, giao dịch nội gián chưa được kiểm soát tốt… khiến các NĐT thường hành xử theo đám đông.

Xu hướng đầu tư theo đám đông của các NĐT

|

|

|

Đầu tư dựa vào kinh nghiệm cá nhân

|

|

|

Khi tiến hành thống kê dựa trên bài khảo sát, nhóm tác giả nhận thấy, các NĐT tùy theo độ tuổi và kinh nghiệm đầu tư sẽ có xu hướng đầu tư khác nhau. NĐT cá nhân có kinh nghiệm và kiến thức về thị trường sẽ đưa ra quyết định đầu tư dựa trên sự phân tích và tổng hợp thông tin của bản thân. Bên cạnh đó, khi khảo sát các NĐT cá nhân có ít kinh nghiệm hoặc mới tham gia vào thị trường cho thấy họ có xu hướng chạy theo đám đông.

3.3. Hàng hóa trên thị trường TPDN Việt Nam

Đối với một thị trường, tính quyết định sự tồn tại của thị trường là thị trường ấy có lượng hàng hóa đa dạng không? Chất lượng của hàng hóa có đáp ứng yêu cầu NĐT hay không?

Kết quả khảo sát cho thấy, trong tổng số 200 NĐT tham gia, có tới 56,5% NĐT cho rằng sản phẩm trên thị trường TPDN là chấp nhận được. Chỉ có 2% NĐT đánh giá tốt đó là một con số quá thấp. Và 34,4% là cho rằng việc đầu tư vào TPDN là không đảm bảo cho nguồn tiền đầu tư của họ. Còn lại là những người chưa tìm hiểu về thị trường TPDN. Qua những con số này, có thể nhận thấy trong mắt các NĐT cá nhân thì TPDN không phải là sự lựa chọn hấp dẫn. Họ cho rằng thị trường này hạn chế về nhiều mặt và sẽ khiến sự tham gia sẽ mang lại cho họ rủi ro. Tuy nhiên, hầu hết đều đồng ý rằng, trong tương lai, khi thị trường TPDN phát triển, họ sẽ xem xét nghiêm túc các ý định đầu tư vào thị trường này.

Để làm rõ hơn về vấn đề này, nhóm tác giả đã tính toán các chỉ tiêu quy mô phát hành, dư nợ thị trường và tốc độ tăng trưởng của thị trường TPDN Việt Nam.

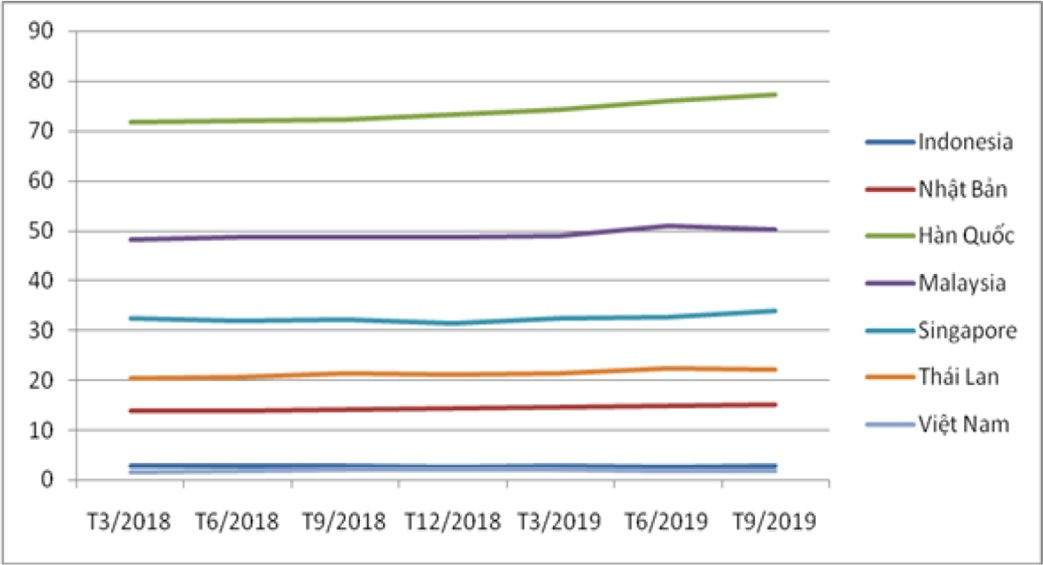

Quy mô phát hành của TPDN

|

|

Nguồn: Nhóm tác giả tính toán dựa trên số liệu do AsianBondOnline cung cấp. |

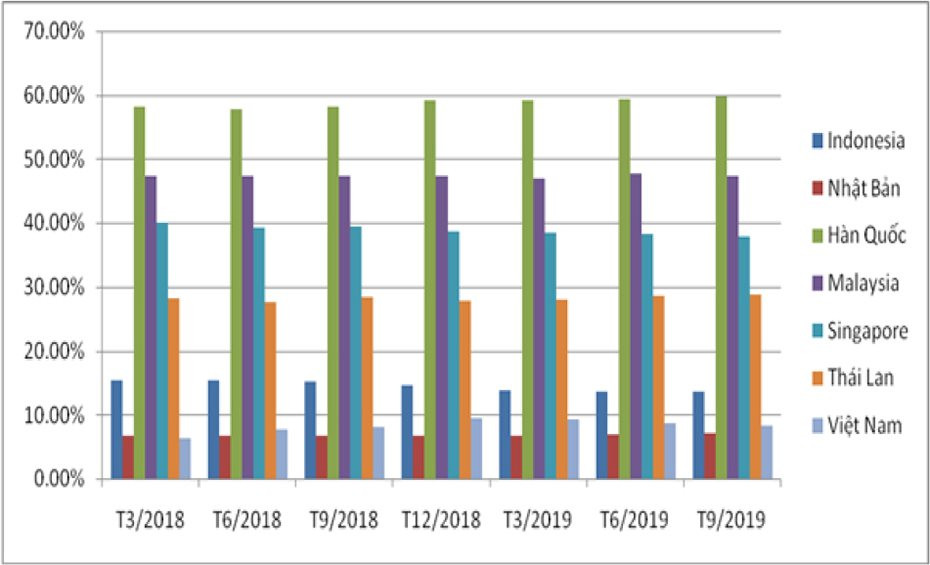

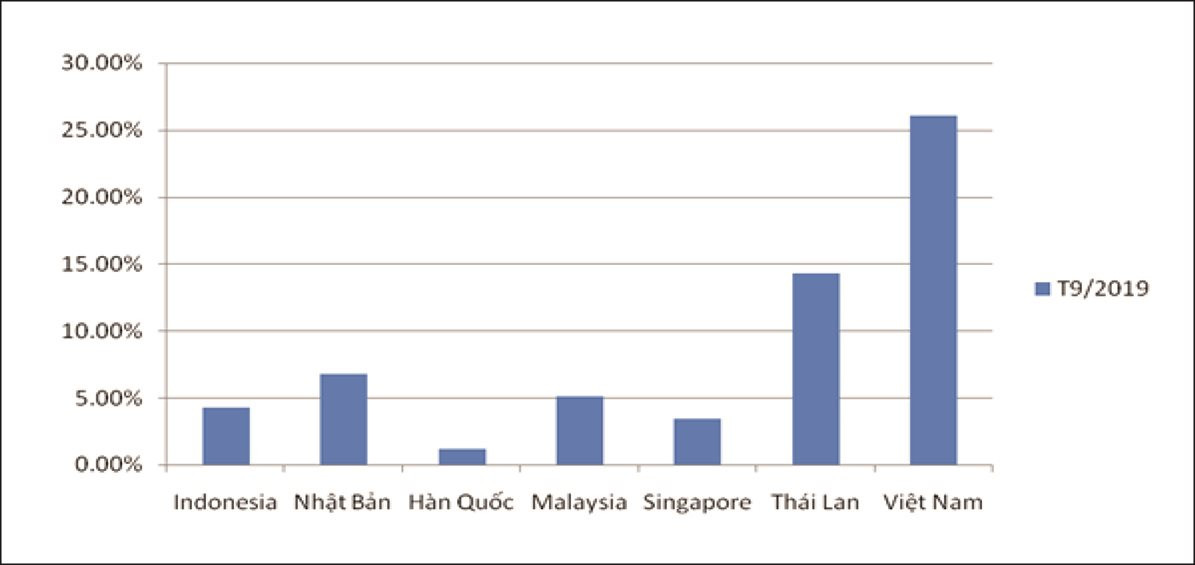

Dư nợ thị trường TPDN Việt Nam và một số nước trong khu vực (%GDP

|

|

Nguồn: Nhóm tác giả tính toán dựa trên số liệu do AsianBondOnline cung cấp. |

Quy mô phát hành được tính bằng cách lấy tổng khối lượng TPDN được phát hành chia cho tổng khối lượng trái phiếu được phát hành trên thị trường, trong đó, dư nợ thị trường được tính bằng tổng khối lượng TPDN đang lưu hành chia cho GDP.

Nhìn chung 2 chỉ số dư nợ thị trường và quy mô phát hành TPDN của Việt Nam đối các nước trong khu vực không có thay đổi nhiều trong giai đoạn từ tháng 3/2018 đến hết tháng 9/2019. Tại thời điểm gần nhất nhóm nghiên cứu cập nhật số liệu là tháng 9/2019, quy mô phát hành thị trường TPDN Việt Nam đạt mức 8,24% chỉ cao hơn mức 7,08% của Nhật Bản, thấp hơn khi so với 13,55% của Indonesia, 28,70% của Thái Lan, 37,83% của Singapore, 47,38% của Malaysia và 59,76% của Hàn Quốc. Dư nợ thị trường cũng tại thời điểm này chỉ ở mức 1,79%, so với mức 2,89% của Indonesia, 15,21% của Nhật Bản, 22,18% của Thái Lan, 34,01% của Singapore, 50,25% của Malaysia và 77,28% của Hàn Quốc.

Có thể thấy, thị trường TPDN Việt Nam đạt quy mô thấp hơn rất nhiều so với mục tiêu đặt ra trong lộ trình phát triển thị trường trái phiếu Việt Nam tới năm 2030 là 20% cũng như so với mặt bằng chung của khu vực khoảng hơn 20%.

Tốc độ tăng trưởng của thị trường phát hành TPDN Việt Nam và một số nước trong khu vực (%)

|

|

Nguồn: Nhóm tác giả tính toán |

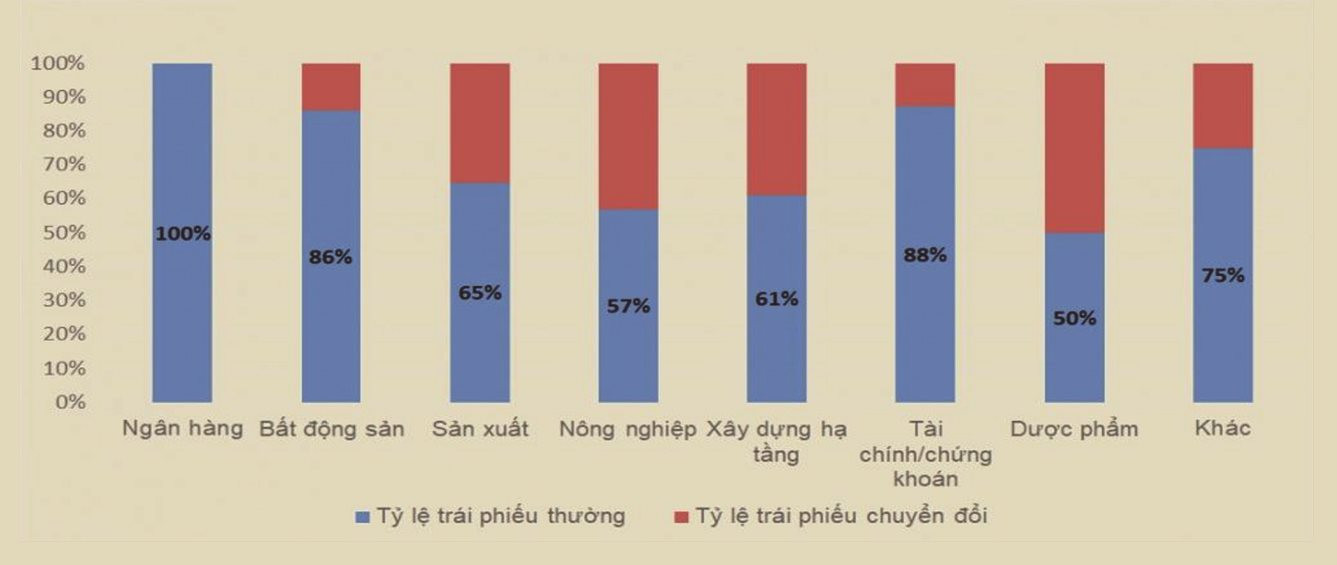

Nhìn ở góc độ cấu trúc sản phẩm trái phiếu thì sản phẩm trái phiếu thường (không được chuyển đổi) chiếm tỷ lệ khá cao, trong khi ở 2 lĩnh vực hiện đang thu hút được sự quan tâm của NĐT là tài chính ngân hàng và bất động sản thì tỷ lệ trái phiếu đang rất thấp.

Cấu trúc sản phẩm trái phiếu theo ngành nghề tại Việt Nam

|

|

|

3.4. Về thông tin trên thị trường

Thông tin là bất kỳ thực thể hoặc hình thức cung cấp câu trả lời cho một câu hỏi nào hoặc giải quyết sự không chắc chắn. Có thể nói, với sự phát triển vô cùng mạnh mẽ của nền kinh tế hiện nay, thông tin đóng một vai trò quan trọng nhất là đối với một thị trường còn chưa phát triển như thị trường TPDN Việt Nam. Tuy nhiên, hiện nay ở Việt Nam thì thông tin chưa được công bố một cách minh bạch rõ ràng.

“Việc thiếu nguồn thông tin chính xác đã gây ra nhiều khó khăn và cản trở đối với sự phát triển của chính thị trường TPDN”. Đó nhà nhận định của ông Nguyễn Lâm Dũng, Ủy viên Ban thường vụ, đồng Trưởng tiểu ban Trái phiếu DN, Hiệp hội Thị trường trái phiếu Việt Nam (VBMA), Tổng Giám đốc công ty chứng khoán Ngân hàng Việt Nam Thịnh Vượng (VPBS).

Khi tham gia đầu tư, những NĐT cá nhân phải vô cùng cẩn trọng, tối thiểu cần nắm vững những thông tin như: (i) trái phiếu do DN nào phát hành, phát hành cho mục đích gì; (ii) trái phiếu có/không có tài sản đảm bảo; (iii) các cam kết của DN phát hành đối với chủ sở hữu trái phiếu; (iv) kỳ hạn trái phiếu, phương thức trả nợ gốc, lãi; (v) tình hình tài chính của doanh nghiệp phát hành. Hầu hết những thông tin trên chỉ là những thông tin cơ bản mà NĐT cần phải biết và nắm rõ. Tuy nhiên, theo khảo sát của chúng tôi có tới 71,53 % NĐT hoàn toàn không tìm thấy, hoặc rất khó khăn trong việc tìm kiếm những thông tin như vậy trước khi xem xét mua trái phiếu. Theo quy định mới ban hành doanh nghiệp phải công bố thông tin cho NĐT đăng ký mua trái phiếu và công bố thông tin trên chuyên trang thông tin của Sở Giao dịch chứng khoán Hà Nội (HNX), gồm công bố thông tin trước khi phát hành, thông tin kết quả phát hành, thông tin định kỳ và bất thường. Quy định là vậy, song hiện nay phần lớn doanh nghiệp không công bố thông tin. Chỉ vài doanh nghiệp trong tổng số 151 doanh nghiệp phát hành trái phiếu có công bố báo cáo tài chính đầy đủ (thống kê của HNX đến quý III/2019).

Có tới 84,6% NĐT đồng ý rằng: TPDN Việt Nam chưa có tổ chức xếp hạng tín nhiệm là kênh thông tin cho NĐT. Khi thực hiện khảo sát với 200 NĐT, thì 46,9% người tham gia đồng ý rằng thiếu tổ chức xếp hạng tín nhiệm là nguyên nhân chính khiến họ không tham gia đầu tư vào thị trường TPDN. Điều này vừa khiến NĐT muốn đầu tư vào trái phiếu phải mất thời gian lẫn chi phí tự đánh giá mức độ rủi ro, vừa khiến tính minh bạch về thông tin thị trường chậm được cải thiện. Một rủi ro phát sinh từ tính minh bạch của thị trường thấp là trái ngược với sự sôi động trên thị trường sơ cấp, giao dịch trên thị trường thứ cấp gần như “đóng băng”. NĐT mua trên thị trường sơ cấp xong hiện đa phần nắm giữ đến ngày trái phiếu đáo hạn. Tính minh bạch của thị trường kém, nên NĐT e ngại giao dịch trên thị trường thứ cấp. Không chỉ NĐT trên thị trường thứ cấp còn hạn chế, nhà phát hành trên thị trường sơ cấp khá đơn điệu cũng khiến thị trường khó phát triển lành mạnh, bền vững.

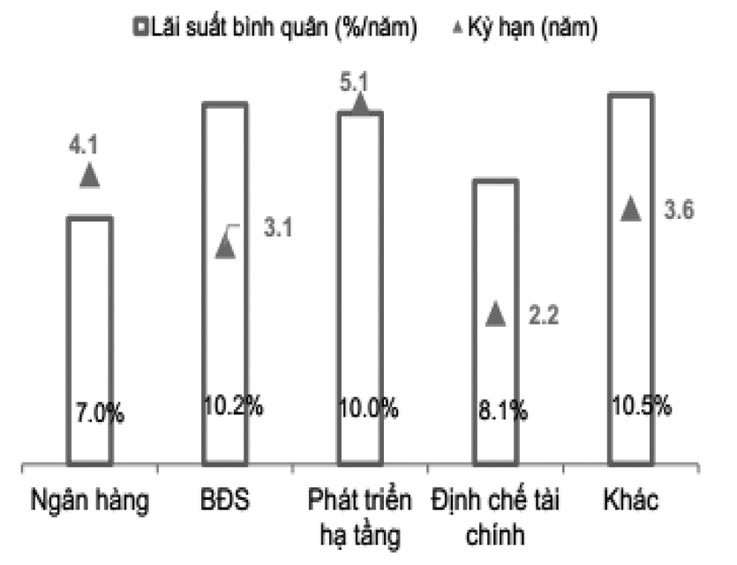

3.5. Kỳ hạn và lãi suất

Khi tham gia đầu tư vào TPDN, yếu tố đặc biệt được NĐT quan tâm đến là kỳ hạn và lợi suất của trái phiếu đó. Thông qua khảo sát, có đến 78,5% NĐT nhận định TPDN mang lại lợi suất cao. 82,3% NĐT cho rằng đầu tư vào trái phiếu hấp dẫn hơn việc gửi tiết kiệm. Tuy nhiên, đi kèm với lợi suất cao đều ẩn chứa những rủi ro tương ứng. Các TPDN có lợi suất từ 12% trở lên được đánh giá là có độ rủi ro rất cao. Ngoài ra, trên thị trường TPDN Việt Nam, các sản phẩm hàng hóa có sự đa dạng cao trong kỳ hạn, đáp ứng được mọi nhu cầu đầu tư trong trung và dài hạn.

Bên cạnh đó, thông qua thông tin từ các tài liệu thứ cấp nhóm tập hợp được: Ngân hàng là ngành có cấu trúc kỳ hạn dài nhất, trung bình 7,9 năm, tiếp đó là xây dựng hạ tầng và dược phẩm với kỳ hạn trung bình 5 năm. Kỳ hạn trái phiếu của các DN bất động sản thường là 3 - 5 năm và thường được phát hành với mục đích sử dụng vốn cho một dự án cụ thể.

Kỳ hạn và lãi suất theo nhóm ngành

|

|

Dữ liệu theo dõi của SSI Research |

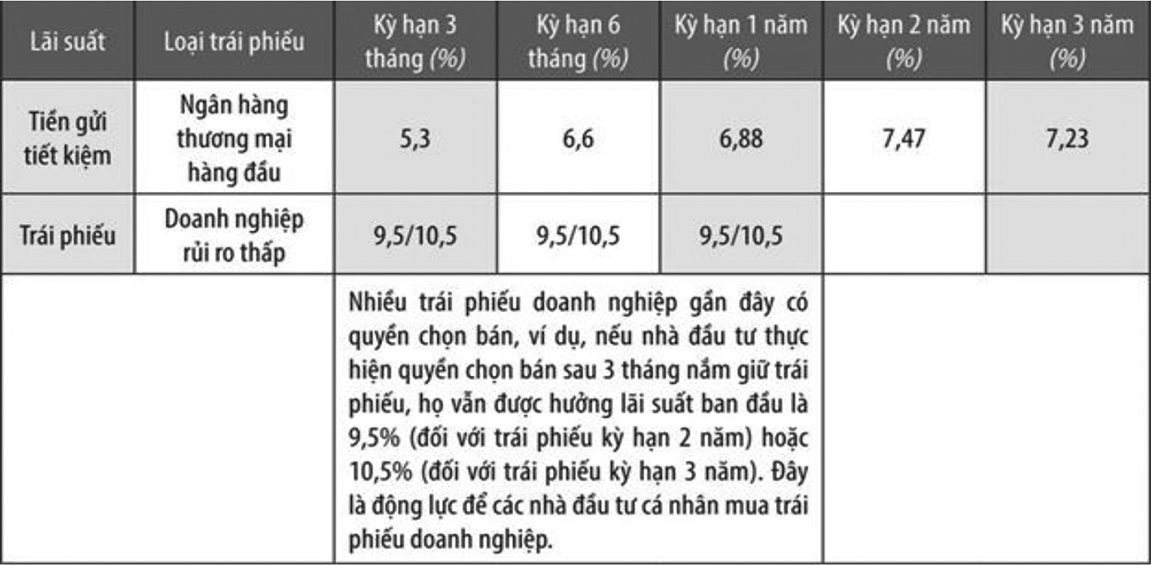

So sánh lãi suất tiền gửi ngân hàng và trái phiếu DN

|

|

Dữ liệu theo dõi của SSI Research |

Gần đây, các NĐT cá nhân xuất hiện nhiều hơn, ước tính chiếm 10 - 15% trong tổng thị trường TPDN. Sức hút của TPDN gia tăng nhờ lợi tức được cải thiện do không ít trái phiếu được phát hành với quyền lựa chọn bán lại; NĐT cá nhân có thể bán lại trái phiếu cho DN phát hành sau một vài tháng nắm giữ mà vẫn hưởng được lợi nhuận như lãi suất cuống phiếu ban đầu. Ðây là một lựa chọn hấp dẫn so với sản phẩm tiền gửi tiết kiệm tại ngân hàng.

4. Một số giải pháp nhằm thu hút NĐT trên thị trường TPDN Việt Nam

Qua những phân tích ở trên, nhóm tác giả cho rằng, để thu hút được NĐT trên thị trường TPDN cần có các giải pháp đồng bộ:

Một là, tăng nguồn cung TPDN về số lượng và chất lượng. Về nguồn cung, các DN Việt Nam vẫn duy trì thói quen huy động vốn thông qua tín dụng ngân hàng bởi không bị yêu cầu phải công bố thông tin một cách đầy đủ và khắt khe như phát hành trái phiếu. Vì thế, đa số DN Việt Nam còn e ngại với hình thức huy động vốn dài hạn như TPDN. Chỉ khi sản phẩm hàng hóa trên thị trường đa dạng hơn cả về mặt số lượng và chất lượng thì khi đó thị trường trái phiếu mới có thể thu hút NĐT và cạnh tranh với các kênh đầu tư sinh lời nhanh chóng như cổ phiếu hay bất động sản.

Hai là, cần có các tổ chức định giá/xếp hạng uy tín và các tổ chức tư vấn phát hành trái phiếu chuyên nghiệp. Theo thống kê của Ngân hàng Phát triển châu Á (ADB) (2016), hiện Việt Nam chưa có các tổ chức xếp hạng tín nhiệm và định giá có uy tín. Điều này gây khó khăn trong việc định giá các khoản nợ trong quá trình mua bán nợ, cũng làm hạn chế sự phát triển của thị trường TPDN do chưa có các “điểm chuẩn” (benchmark) nhất định để NĐT và DN phát hành trái phiếu xác định mức giá trái phiếu phù hợp. NĐT chỉ xem xét mua cổ phiếu của các DN họ tin tưởng và nhiều công ty phát hành trái phiếu riêng lẻ cho cổ đông chiến lược, chứ không phát hành ra công chúng.

Chính vì vậy, để hoạt động tư vấn phát hành trái phiếu chuyên nghiệp và hiệu quả thì cần có một tổ chức đánh giá hệ số tín nhiệm độc lập. Việc có một tổ chức đánh giá hệ số tín nhiệm độc lập không chỉ tốt cho thị trường trái phiếu nói riêng mà cho cả thị trường tài chính nói chung.

Ba là, cần minh bạch thông tin: Hiện tại, trên trang web của Sở Giao dịch chứng khoán Hà Nội có một mục riêng dành cho TPDN, song thông tin còn rất hạn chế. Rất cần đưa ra những quy định về lưu ký tập trung TPDN trên sở giao dịch để cơ quan này có thể thu thập tốt hơn thông tin về tình hình DN, cũng như quy mô giao dịch TPDN hàng ngày, chuyển tính phi tập trung của đa phần TPDN thành tập trung và được quản lý bởi các cơ quan nhà nước. Điều này sẽ giúp NĐT dễ dàng theo dõi nhu cầu mua bán hàng ngày, tăng độ chuyên nghiệp của thị trường.

Do vậy, cần phải phát triển cơ sở hạ tầng của thị trường TPDN, bao gồm thành lập tổ chức thu thập thông tin DN, thống kê giao dịch TPDN hàng ngày để minh bạch hóa thị trường.

Ngoài ra, cần có quy định về chuẩn mực báo cáo tài chính và công bố thông tin định kỳ, điển hình như sử dụng chuẩn mực báo cáo theo IFRS, vốn đã được nhiều nước trên thế giới áp dụng.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 13/2020