Đa dạng hóa danh mục cho vay tại các NHTM Việt Nam: Tiếp cận từ chỉ số Herfindahl-Hirschman và Shannon Entropy

Nghiên cứu - Trao đổi - Ngày đăng : 09:49, 19/02/2021

Tóm tắt: Sau những cải cách hệ thống toàn diện, các ngân hàng Việt Nam từ chỗ hoạt động chuyên doanh đã trở nên đa dạng hoá cho vay sang nhiều ngành nghề kinh tế. Từ đây một câu hỏi quan trọng cần được trả lời, đó là liệu chiến lược đa dạng hoá danh mục cho vay có giúp cải thiện hiệu suất hoạt động của ngân hàng? Bài viết đóng góp một phần vào việc giải đáp câu hỏi trên, thông qua đánh giá tình trạng đa dạng hóa danh mục cho vay của các ngân hàng Việt Nam. Để thực hiện điều này, bài viết khai thác dữ liệu ngành Ngân hàng giai đoạn 2008–2019 cùng những điều chỉnh phù hợp đối với cách bố trí dữ liệu dư nợ theo ngành kinh tế, trên cơ sở tiếp cận thang đo đánh giá đa dạng hoá danh mục cho vay theo chỉ số Herfindahl-Hirschman (HHI) và Shannon Entropy (SE). Ngoài ra, ưu và nhược điểm của đa dạng hoá danh mục cho vay đến hiệu suất hoạt động của ngân hàng cũng được trình bày để cho thấy việc nghiên cứu và đánh giá đa dạng hoá danh mục cho vay là rất cần thiết.

Loan portfolio diversification of Vietnamese commercial banks: An approach from the Herfindahl- Hirschman and Shannon Entropy indices

Abstract: After comprehensive system reforms, Vietnamese banks have shifted from specialized operations to loan portfolios diversified into various economic sectors. As a result, an important question that needs to be answered is whether a loan portfolio diversification strategy improves bank performance. This paper contributes to answering the above question by assessing loan portfolio diversification of Vietnamese banks. To this end, the paper exploits Vietnamese banking data in the period 2008–2019 with some appropriate adjustments to the structure of loan portfolios classified by economic sectors, using diversification indices including Herfindahl-Hirschman (HHI) and Shannon Entropy (SE). The advantages and disadvantages of loan portfolio diversification to bank performance are also presented to show that the evaluation of loan portfolio diversification is essential.

Giới thiệu

Câu hỏi đặt ra là các ngân hàng nên đa dạng hóa danh mục cho vay hay chỉ nên tập trung cho vay các doanh nghiệp thuộc những ngành nghề mà ngân hàng đã rất quen thuộc và nắm rõ để nâng cao hiệu quả kinh doanh? Nếu một khoản vay là một tài sản có tính thanh khoản tốt với tiềm năng sinh lời giống như các chứng khoán trên thị trường khi mà nhà đầu tư không kiểm soát được khả năng sinh lời của riêng chứng khoán đó, thì lúc đó câu hỏi có thể được trả lời rằng sẽ có lợi khi có sự đa dạng hóa rủi ro. Tuy nhiên, các khoản vay hầu như không giống như các chứng khoán khác, chúng không thể được giao dịch tự do trên thị trường, khả năng thanh khoản không được bảo đảm và hơn nữa ngân hàng ít nhất có thể xác định khả năng hoàn trả của khoản vay là tùy thuộc vào khả năng kiểm tra và giám sát của chính ngân hàng đối với các khoản vay trong danh mục cho vay của họ (Behr và cộng sự 2007). Ngân hàng thông qua nghiệp vụ của mình có thể phát hiện, ngăn chặn, giảm thiểu các vấn đề ảnh hưởng bất lợi đến khoản vay để từ đó khoản vay mang lại hiệu quả cao hơn, rủi ro được kiểm soát và lợi nhuận ngân hàng thu được cũng khả quan hơn.

Để có thể trả lời cho câu hỏi vừa nêu, vấn đề đầu tiên cần giải quyết là đánh giá chính xác tình trạng đa dạng hóa danh mục cho vay của các ngân hàng là như thế nào. Bài viết giới thiệu cách tiếp cận đánh giá đa dạng hoá danh mục cho vay theo chỉ số Herfindahl-Hirschman (HHI) và Shannon Entropy (SE), vốn đã được sử dụng tại một số nước trên thế giới, tuy nhiên chưa được khai thác hợp lý cho bối cảnh đặc thù của ngành Ngân hàng Việt Nam. Trước đó, những cơ chế tác động tiềm năng của việc đa dạng hoá danh mục cho vay đến hiệu suất hoạt động của ngân hàng cũng được trình bày để cho thấy việc nghiên cứu và đánh giá đa dạng hoá danh mục cho vay là rất cần thiết.

Ưu và nhược điểm của đa dạng hóa danh mục cho vay

Các cơ sở lý thuyết đã được xây dựng liên quan đến vấn đề đa dạng hóa hay tập trung danh mục cho vay tác động ra sao đến rủi ro và lợi nhuận của các ngân hàng cho tới nay vẫn không có sự đồng thuận. Một mặt, lý thuyết ngân hàng truyền thống chỉ ra ưu điểm của chiến lược đa dạng hóa và đầu tư vào các lĩnh vực thuộc những ngành nghề kinh tế khác nhau để giảm rủi ro liên quan tập trung danh mục và khả năng xảy ra cú sốc tài chính. Mặt khác, lý thuyết tài chính doanh nghiệp nhấn mạnh nhược điểm của đa dạng hoá, từ đó cho rằng các doanh nghiệp nên áp dụng một chiến lược kinh doanh tập trung vào các hoạt động mà họ am hiểu nhất và có nền tảng chuyên môn sâu.

Lý thuyết ngân hàng truyền thống

Với bản chất hoạt động của mình, các ngân hàng khi cho vay lập luận rằng việc đa dạng hoạt động cho vay trên các ngành nghề khác nhau cho phép các ngân hàng dàn trải rủi ro của họ. Hoạt động ngân hàng vốn gắn liền với rủi ro và việc giảm thiểu rủi ro được không ít ngân hàng nhận định là mối quan tâm hàng đầu. Bằng cách chia sẻ các khoản vay vào nhiều ngành nghề với các hồ sơ có mức độ rủi ro khác nhau, ngân hàng ít bị ảnh hưởng bởi những cú sốc mang tính cá thể (idiosyncratic shocks) của từng nhóm khách hàng vay vốn (Ramakrishnan và Thakor 1984). Vì các ngân hàng thường có đòn bẩy tài chính cao nên tầm quan trọng của việc đa dạng hóa được cho là còn lớn hơn. Theo đó, các ngân hàng có thể đạt được hiệu quả kinh tế theo phạm vi (economies of scope) bằng cách chia sẻ hiệu quả các yếu tố đầu vào như lao động, công nghệ và thông tin trên nhiều loại khoản vay khác nhau. Đặc biệt, thông qua đa dạng hóa vào các ngành nghề khác nhau, các ngân hàng có thể thu thập thêm thông tin có liên quan về chất lượng khách hàng cũng như tiếp cận vào một loạt các khách hàng tiềm năng hơn (Ramakrishnan và Thakor 1984).

Diamond (1984) phát triển một lý thuyết liên quan đến các trung gian tài chính, trong đó đề cập đến việc đa dạng hóa danh mục cho vay có thể làm giảm bất cân xứng thông tin (asymmetric information) và chi phí giám sát của ngân hàng. Bản chất hoạt động ngân hàng là nhận tiền của những người gửi tiền và được giao nhiệm vụ theo dõi các khoản vay thay mặt người gửi tiền. Tuy nhiên, việc theo dõi giám sát các khoản vay có khả năng không hiệu quả. Nếu ngân hàng không thể theo dõi tốt được các hoạt động kinh doanh của người vay, thì ngân hàng cũng đã làm giảm khả năng thu hồi khoản vay theo các điều khoản cho vay. Trong trường hợp ngân hàng có thể theo dõi được khoản vay thì sẽ có khả năng loại bỏ một cách có chọn lọc các mối ảnh hưởng tiêu cực làm cho khoản vay không hiệu quả. Lý thuyết của Diamond (1984) cho thấy rằng khi số lượng các khoản vay được thực hiện cho các doanh nghiệp với các dự án vay vốn độc lập tăng lên không giới hạn, thì khi đó vấn đề bất cân xứng thông tin (vốn là yếu tố đặc thù trong hoạt động ngân hàng) sẽ được giảm xuống đáng kể. Ngân hàng khắc phục được việc thiếu thông tin về khách hàng, qua đó giám sát hiệu quả hơn và làm giảm chi phí trung gian tài chính về mức thấp hơn. Kết quả là, các ngân hàng có động cơ để dàn trải khoản vay của họ cho nhiều doanh nghiệp với các dự án vay vốn không tương quan nhất có thể.

Hơn nữa, các ngân hàng với danh mục cho vay kém đa dạng hóa sẽ dễ bị tổn thương hơn trước suy thoái kinh tế, vì họ tiếp xúc với chỉ một số ngành nghề kinh tế. Trong thực tế, Ủy ban giám sát ngân hàng Basel (1991) đã báo cáo rằng nhiều cuộc khủng hoảng ngân hàng trong các thập kỷ qua là do các danh mục cho vay được thiết kế tập trung, hàm ý rủi ro có liên quan cao đến sự thiếu đa dạng hoá trong danh mục cho vay của các ngân hàng.

Lý thuyết tài chính doanh nghiệp

Một cách tương phản, lý thuyết tài chính doanh nghiệp cho thấy một doanh nghiệp nên tập trung các hoạt động kinh doanh của mình để sử dụng tối đa năng lực chuyên môn hiện có. Denis và cộng sự (1997) đã chỉ ra rằng khi mở rộng các khoản vay cho những lĩnh vực mà các ngân hàng thiếu chuyên môn và kinh nghiệm, nó có khả năng làm giảm hiệu quả giám sát khoản vay. Điều này cuối cùng làm tăng rủi ro và chi phí hoạt động của các ngân hàng.

Mishkin và cộng sự (2013) cho rằng một ngân hàng chuyên doanh có thể đạt được lợi thế cạnh tranh trong việc thu thập thông tin vì họ trở nên hiểu biết hơn về khách hàng và ngành kinh doanh cụ thể. Do đó, ngân hàng có thể thực hiện một quá trình sàng lọc và giám sát hiệu quả hơn, điều này cuối cùng làm giảm rủi ro và tăng lợi nhuận của khoản vay. Theo Jensen (1986), trong trường hợp các ngân hàng tăng mức độ tiếp cận với các lĩnh vực đã được tài trợ bởi các ngân hàng khác, thì lựa chọn bất lợi (adverse selection) có thể xuất hiện và do đó làm giảm chất lượng của danh mục cho vay. Hơn nữa, mức độ cạnh tranh cao trong các phân khúc ngành có thể buộc các ngân hàng cắt giảm lãi suất cho vay để thu hút khách hàng, điều này không có lợi cho các nguồn thu nhập lãi ngân hàng. Đa dạng hóa danh mục cho vay cũng có thể dẫn đến việc tăng cạnh tranh với các ngân hàng khác, khiến chiến lược này trở nên kém hấp dẫn.

Đa dạng hóa có thể dẫn đến sự thiếu hiệu quả kinh tế theo phạm vi kinh doanh (diseconomies of scope). Sự kém hiệu quả khi mở rộng kinh doanh hàm ý rằng sản xuất nhiều sản phẩm bởi một doanh nghiệp duy nhất sẽ kém hiệu quả hơn so với việc có các doanh nghiệp riêng biệt khác nhau, mỗi doanh nghiệp chuyên sản xuất một sản phẩm. Acharya và cộng sự (2006) cho thấy rằng có sự kém hiệu quả khi mở rộng kinh doanh, phát sinh thông qua các động cơ giám sát yếu và danh mục cho vay chất lượng kém hơn khi một ngân hàng rủi ro mở rộng sang các ngành và lĩnh vực bổ sung. Hơn nữa, đa đạng hoá có thể khiến cho các ngân hàng trở nên quá phức tạp để được theo dõi và giám sát hiệu quả.

Đo lường đa dạng hóa danh mục cho vay

Chỉ số HHI được sử dụng rất phổ biến trong các nghiên cứu đánh giá đa dạng hoá ngân hàng. Tương đồng với hầu hết các nghiên cứu trong cùng chủ đề, bài viết này trước hết cũng sử dụng thang đo HHI để đo lường mức độ đa dạng hoá của danh mục cho vay ngân hàng. Trước hết cần xác định dư nợ cho vay vào những ngành nghề nhất định trên tổng danh mục của từng ngân hàng như sau:

.jpg) |

|

|

Theo đó, các thang đo đa dạng hoá danh mục cho vay theo chỉ số HHI của ngân hàng i thời điểm t được xác định:

.jpg) |

|

|

Trong đó n là số lượng ngành nghề có dư nợ trong danh mục cho vay của ngân hàng. Giá trị của chỉ số này càng lớn hàm ý rằng ngân hàng càng đa dạng hoá danh mục cho vay của mình. Trong đó, giá trị bằng 0 đại diện cho một ngân hàng chuyên môn hóa mà tất cả các khoản cho vay được phân chỉ cho một ngành; trong khi giá trị bằng 1 mô tả một ngân hàng có danh mục cho vay đa dạng hóa nhiều nhất, trong đó dư nợ được phân bổ đều giữa các ngành được khảo sát.

Bên cạnh đó, bài viết cũng sử dụng thêm một loại thang đo khác dựa trên chỉ số SE để xây dựng các thang đo đánh giá đa dạng hoá danh mục cho vay. Tương đồng với các nghiên cứu của Behr và cộng sự (2007), Tabak và cộng sự (2011) và Lydia và cộng sự (2017), thang đo SE được xây dựng thông qua công thức:

.jpg) |

|

|

Trong đó Xsit là tỷ trọng dư nợ của ngành s tại ngân hàng i vào thời điểm t, tương tự như trong công thức xác định theo thang đo HHI. Thang đo SE dao động từ 0 đến ln(n), trong đó n là số lượng ngành được khảo sát trên danh mục, giá trị thang đo càng lớn cho thấy danh mục càng được đa dạng hoá. Giá trị nhỏ nhất cho thấy một danh mục cho vay chỉ tập trung vào một ngành, trong khi giá trị lớn nhất thể hiện một danh mục cho vay với dư nợ phân bổ đều khắp các ngành.

Do đặc thù dữ liệu của các thị trường khảo sát là khác nhau nên việc lựa chọn số phân ngành cụ thể để tính toán các biến đa dạng hoá cũng không thống nhất giữa các nghiên cứu. Acharya và cộng sự (2006) sử dụng cách phân loại gồm có 6 “ngành” cho các ngân hàng Ý, trong đó có 5 ngành chiếm dư nợ lớn nhất của từng ngân hàng, và “ngành” thứ sáu bao gồm tổng số dư nợ của các ngành còn lại. Do khác biệt trong cách phân loại ngành của các ngân hàng nên “ngành” thứ sáu này có thể bao gồm đến 23 ngành kinh tế (ở một số ngân hàng). Hayden và cộng sự (2006) sử dụng phân loại gồm 23 ngành kinh tế của Đức, tác giả cũng lưu ý rằng những ngành này đều chiếm dư nợ cao nhất tại hầu hết các ngân hàng được khảo sát. Với thị trường Brazil, nhờ sự chuẩn hoá của thông tin tài chính mà các ngân hàng công bố nên Tabak và cộng sự (2011) dễ dàng tính toán được các thang đo đa dạng hoá cần thiết với 21 ngành kinh tế thống nhất được phân loại. Trong khi đó với thị trường Trung Quốc, Chen và cộng sự (2014) bắt đầu từ các danh mục cho vay với 13 ngành gốc nhưng sau đó thực hiện điều chỉnh xuống còn 9 ngành để tạo sự nhất quán trong dữ liệu.

Với bối cảnh của Việt Nam, để xây dựng chỉ số đánh giá đa dạng hoá danh mục cho vay phù hợp với sự sẵn có dữ liệu của ngành ngân hàng, cần xem xét chi tiết tình hình phân bổ dư nợ thực tế tại các ngân hàng. Trên thực tế, việc phân ngành và công bố báo cáo dư nợ cho vay theo ngành của các ngân hàng Việt Nam chưa cho thấy sự đồng nhất, mặc dù theo quy định các ngân hàng phải triển khai phân ngành để báo cáo dư nợ theo bộ khung chuẩn là hệ thống ngành kinh tế do cơ quan quản lý ban hành. Như vậy, trước thực tế này, bài viết kế thừa cách tiếp cận của Acharya và cộng sự (2006) trong việc phân loại ngành kinh tế cho danh mục cho vay của các ngân hàng. Tác giả theo đó chia danh mục cho vay của các NHTM Việt Nam thành 6 “ngành” khác nhau, trong đó có 5 ngành chiếm dư nợ lớn nhất của từng ngân hàng và “ngành” thứ sáu bao gồm tổng số dư nợ của các ngành còn lại. Để đảm bảo rằng việc lựa chọn phân ngành theo cách này không ảnh hưởng nhiều đến kết quả nghiên cứu, tác giả đồng thời áp dụng song song các phân loại khác gồm có lần lượt là 8 và 10 “ngành”. Như vậy, nghiên cứu sẽ có tất cả các biến đa dạng hoá danh mục cho vay gồm: (i) với thang đo HHI là HHI10 (10 ngành), HHI8 (8 ngành), và HHI6 (6 ngành); (ii) với thang đo SE cũng có tương tự SE10 (10 ngành), SE8 (8 ngành), và SE6 (6 ngành).

Nghiên cứu thu thập dữ liệu về tình hình tài chính của các NHTM Việt Nam thông qua các báo cáo tài chính được công bố hàng năm trong giai đoạn 2008–2019, đặc biệt khai thác các thuyết minh báo cáo tài chính chi tiết của từng ngân hàng để có được dữ liệu về dư nợ cho vay khách hàng theo ngành kinh tế (không xét cho vay các TCTD khác). Các ngân hàng không công bố báo cáo tài chính sẽ không được đưa vào mẫu khảo sát. Do những khác biệt trong hành vi và chiến lược kinh doanh, nghiên cứu cũng không xem xét những ngân hàng tự nguyện sáp nhập hoặc bị mua lại bởi các ngân hàng khác và các ngân hàng bị kiểm soát đặc biệt hoặc mua lại bắt buộc bởi NHNN. Có những năm mà một số ngân hàng có công bố báo cáo tài chính nhưng không đầy đủ thông tin cần thiết, điều này gây ra vấn đề thiếu dữ liệu (missing data) ở một quan sát.

Thực trạng tình hình đa dạng hoá danh mục cho vay tại Việt Nam và một số đánh giá

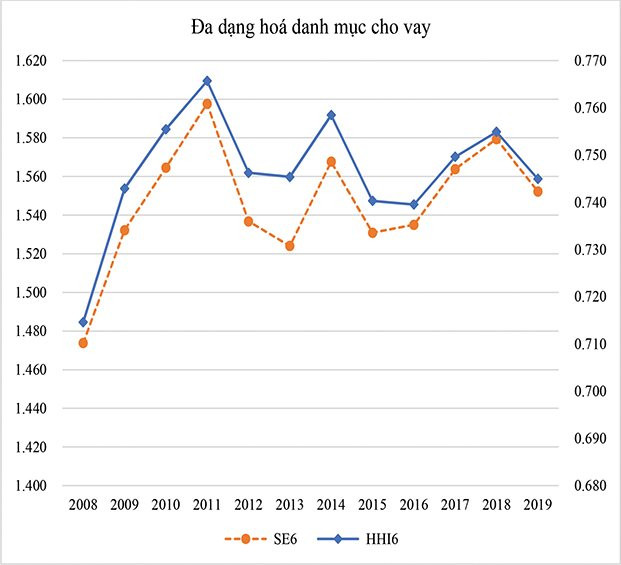

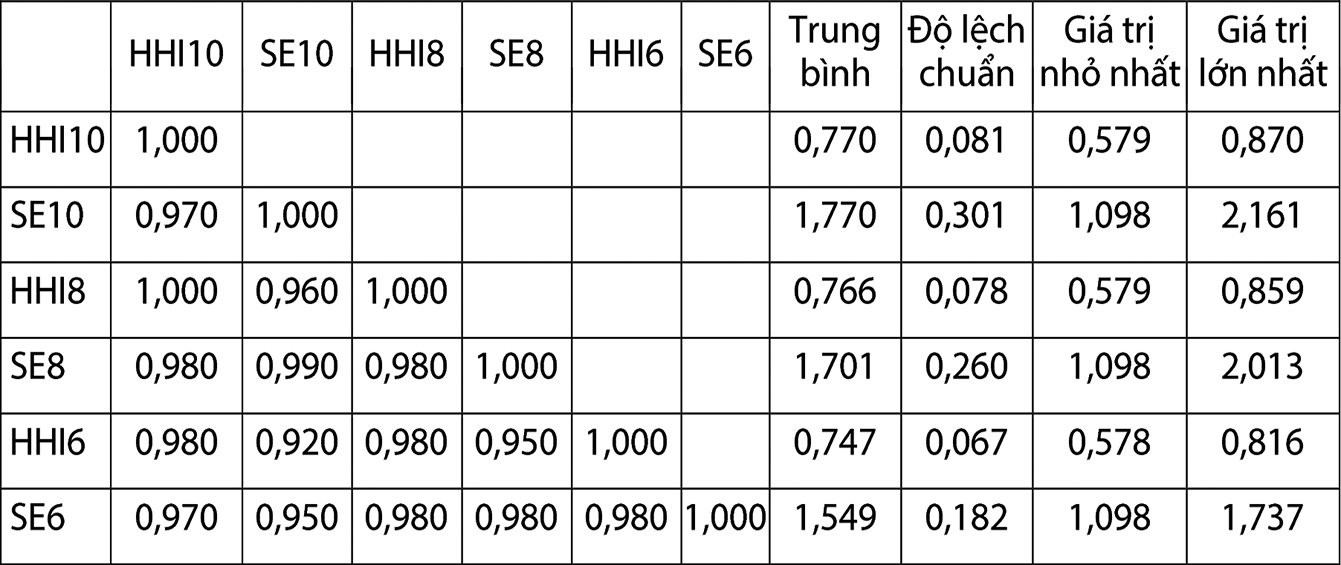

Sử dụng dữ liệu thu thập để xây dựng các thang đo đánh giá xu hướng đa dạng hoá danh mục cho vay theo ngành nghề kinh tế của các ngân hàng Việt Nam thông qua các thước đo HHI và SE. Giá trị trung bình của các thước đo đa dạng hóa này chỉ ra rằng phần lớn các ngân hàng trong mẫu nghiên cứu trong giai đoạn khảo sát đều ưu tiên chiến lược đa dạng hóa danh mục cho vay ra nhiều ngành nghề khác nhau (Bảng 1). Dựa trên phân tích mô tả của các biến đa dạng hoá danh mục cho vay, có thể thấy việc lựa chọn số lượng phân ngành khác nhau không ảnh hưởng quá nhiều đến các kết quả đánh giá tính chất đa dạng hoá. Cụ thể, tương quan giữa các biến đa dạng hoá danh mục cho vay là rất đáng kể (các hệ số tương quan của từng cặp đều lớn hơn 0,90). Để biểu thị diễn biến của mức độ đa dạng hoá danh mục cho vay theo ngành kinh tế qua thời gian, bài viết minh hoạ với chỉ số HHI6 và SE6 như Hình 1.

Hình 1. Đa dạng hoá danh mục cho vay của các NHTM Việt Nam thông qua chỉ số HHI và SE trong giai đoạn 2008–2019

|

|

|

Chỉ số HHI6 và SE6 bình quân hàng năm tăng đáng kể từ năm 2008 đến năm 2011, cho thấy các NHTM Việt Nam được khảo sát đã thực hiện đa dạng hoá danh mục cho vay nhiều hơn trong khoảng thời gian này. Xu hướng này rất phù hợp với thực tế đã được trình bày trước đó rằng tính cạnh tranh trên thị trường trở nên rất rõ rệt (với các chính sách mở cửa thị trường) đã thúc đẩy các ngân hàng phân bổ vốn đều hơn vào các ngành nghề kinh tế. Tuy vậy, sau năm 2011, danh mục cho vay của các ngân hàng đã giảm đi tính đang dạng hoá, khi mà các chỉ số HHI6 và SE6 từ đó cho thấy những biến động lên xuống liên tục cho đến tận năm 2019. Có lẽ việc giải ngân ồ ạt ra nền kinh tế trong giai đoạn từ năm 2008 cộng với việc phân bổ vốn vay vào những ngành nghề kinh tế rất hấp dẫn về lợi nhuận (nhưng lại rất rủi ro, hơn nữa các ngân hàng chưa có nhiều kinh nghiệm trong các lĩnh vực đó) đã tạo ra những ảnh hưởng nhất định đến hiệu quả hoạt động ngân hàng, khiến họ phải cơ cấu lại danh mục cho vay của mình sau đó. Các nhận định này cần được kiểm chứng thông qua các phân tích chuyên sâu hơn.

Bảng 1. Thống kê mô tả và tương quan của các thang đo đa dạng hoá danh mục cho vay

|

|

|

Mức độ đa dạng hóa danh mục cho vay của các ngân hàng Việt Nam bình quân cả giai đoạn 2008–2019 với chỉ số HHI6 và SE6 lần lượt là 0,747 và 1,549. Tuy nhiên cần phải thận trọng khi so sánh chỉ số này với các chỉ số tính toán cho các thị trường khác trên thế giới. Ví dụ, với mức đa dạng hoá theo thang đo HHI là 0,747, có thể đưa ra nhận định chủ quan rằng tính đa dạng hóa danh mục cho vay theo ngành kinh tế của Việt Nam là cao hơn so với hệ thống ngân hàng các nước như Brazil với giá trị trung bình 0,684 (Tabak và cộng sự 2011), Na Uy với giá trị trung bình 0,711 (Aarflot và Arnegård 2017); trong khi đó lại kém đa dạng hoá hơn đôi chút so với với danh mục cho vay của các ngân hàng tại Ý hay Trung Quốc, với lần lượt chỉ số đa dạng hoá có giá trị trung bình là 0,763 (Achayra và cộng sự 2006) và 0,813 (Chen và cộng sự 2014). Trên thực tế việc so sánh này có thể không mang lại kết quả chính xác, khi cơ sở phân ngành tại các quốc gia và cách tiếp cận chi tiết của từng tác giả là không đồng nhất. Tối ưu và an toàn nhất, các chỉ số đánh giá đa dạng hoá danh mục cho vay như HHI và SE chỉ nên được xem xét trong từng quốc gia, hay so sánh trong khu vực mà việc áp dụng cơ sở phân ngành là tương đồng trong cùng giai đoạn khảo sát.

Nhận xét về khả năng đánh giá mức độ đa dạng hoá của hai thang đo HHI và SE, có thể thấy chúng đã thể hiện những đặc điểm tương đồng rất lớn khi diễn biến của chúng qua thời gian là tương tự nhau (Hình 1). Hơn nữa, hệ số tương quan của chúng cũng rất đáng kể. Ngoài ra, liên hệ với bối cảnh ngành ngân hàng Việt Nam trong thời gian khảo sát, có thể thấy diễn biến của việc đa dạng hoá danh mục cho vay tại các ngân hàng biểu thị thông qua HHI và SE là rất phù hợp. Hơn nữa, khả năng biểu thị này dường như không bị ảnh hưởng nhiều bởi việc lựa chọn số lượng ngành khi phân chia danh mục cho vay. Như vậy, việc ứng dụng cả chỉ số HHI và SE để đánh giá mức độ đa dạng hoá danh mục cho vay theo cách tiếp cận được đề xuất như trong bài viết cho thị trường ngân hàng Việt Nam là phù hợp. Đây cũng là lưu ý cho các nghiên cứu muốn tiếp cận khía cạnh đa dạng hoá danh mục cho vay tại Việt Nam trong tương lai.

Kết luận

Để đánh giá được ảnh hưởng của đa dạng hoá danh mục cho vay, các nhà nghiên cứu cần có những cách tiếp cận phù hợp. Trước hết có thể dựa vào các thang đo đa dạng hoá theo chỉ số HHI và SE để đo lường, khi mà bài viết này đã cho thấy rằng các chỉ số này là rất phù hợp để đánh giá tình hình cơ cấu danh mục cho vay tại các NHTM Việt Nam. Việc phân ngành trên danh mục cũng cần được triển khai hợp lý, đảm bảo phù hợp với điều kiện nội tại của từng thị trường, đặc biệt tại thị trường Việt Nam nơi việc công bố thông tin tài chính của ngân hàng trên thực tế chưa được chuẩn hoá. Bên cạnh đó, cần thiết sử dụng các phân tích hồi quy chuyên sâu trên nhiều thước đo đánh giá hiệu suất khác nhau tại ngân hàng để đảm bảo có thể cung cấp kết quả phân tích toàn diện và đáng tin cậy nhất về vai trò của đa dạng hoá danh mục cho vay. Bài viết này được xem là nền tảng cho những nghiên cứu theo hướng như thế trong tương lai.

Tài liệu tham khảo

- Aarflot, S. and Arnegård, L.A. (2017), ‘The effect of industrial diversification on banks’ performance: A case study of the Norwegian banking market’, SNF, Discussion Paper (9, 2017).

- Acharya, V. V., Hasan, I. and Saunders, A. (2006), ‘Should banks be diversified? Evidence from individual bank loan portfolios’, Journal of Business, Vol. 79 No. 3, pp. 1355–1412.

- Basel Committee on Banking Supervision (1991), Measuring and controlling large credit exposures.

- Behr, A., Kamp, A., Memmel, C. and Pfingsten, A. (2007), ‘Diversification and the banks’ risk-return-characteristics – Evidence from loan portfolios of German banks’, Banking and Financial Studies.

- Chen, Y., Shi, Y., Wei, X. and Zhang, L. (2014), ‘How does credit portfolio diversification affect banks’ return and risk? Evidence from Chinese listed commercial banks’, Technological and Economic Development of Economy, Vol. 20 No. 2, pp. 332–352.

- Denis, D.J., Denis, D.K. and Sarin, A. (1997), ‘Agency problems, equity ownership, and corporate diversification’, Journal of Finance, Vol. 52 No. 1, p. 135.

- Diamond, D.W. (1984), ‘Financial intermediation and delegated monitoring’, The Review of Economic Studies, Vol. 51 No. 3, p. 393.

- Hayden, E., Porath, D. and Westernhagen, N. V. (2007), ‘Does diversification improve the performance of German banks? Evidence from individual bank loan portfolios’, Journal of Financial Services Research, Vol. 32 No. 3, pp. 123–140.

- Ho, A. and Baxter, R.A. (2011), ‘Banking reform in Vietnam’, Asia Focus.

- Jensen, M. (1986), ‘Agency costs of free cash flow, corporate finance, and takeovers’, American Economic Review, Vol. 76, pp. 323–329.

- Lydia, D.A., Agbloyor, E.K. and Aboagye, A. (2017), ‘The effect of loan portfolio diversification on banks’ risks and return: Evidence from an emerging market’, Managerial Finance, Vol. 43 No. 11, pp. 1274–1291.

- Mishkin, F., Matthews, K., and Giuliodori, M. (2013), ‘The Economics of Money, Banking and Financial Markets’, European edition, Harlow: Pearson Education LTD.

- Nguyễn Xuân Thành (2016), ‘Ngân hàng thương mại Việt Nam: Từ những thay đổi về luật và chính sách giai đoạn 2006-2010 đến các sự kiện tái cơ cấu giai đoạn 2011–2015’, Chương trình Giảng dạy Kinh tế Fulbright.

- Ramakrishnan, R.T.S. and Thakor, A. V. (1984), ‘Information reliability and a theory of financial intermediation’, The Review of Economic Studies, Oxford Academic, Vol. 51 No. 3, p. 415.

- Tabak, B.M., Fazio, D.M. and Cajueiro, D.O. (2011), ‘The effects of loan portfolio concentration on Brazilian banks’ return and risk’, Journal of Banking and Finance, Vol. 35 No. 11, pp. 3065–3076.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 19/2020