Xây dựng bộ chỉ số minh bạch và công bố thông tin của các NHTM Việt Nam

Diễn đàn tài chính tiền tệ - Ngày đăng : 14:33, 25/02/2021

Tóm tắt: Công bố thông tin có vai trò hết sức quan trọng đối với các nhà đầu tư. Việc công bố thông tin đầy đủ và kịp thời sẽ làm gia tăng tính minh bạch của tổ chức, là căn cứ quan trọng ảnh hưởng đến hành vi của các nhà đầu tư. Minh bạch và công bố thông tin không chỉ là nghĩa vụ bắt buộc phải thực hiện theo pháp luật, mà còn là quyền lợi của tổ chức trong việc nâng cao uy tín và hình ảnh trên thị trường và là cơ sở để gia tăng giá trị công ty.

Nghiên cứu này được thực hiện với mục tiêu xây dựng một bộ chỉ số để đánh giá tình hình minh bạch và công bố thông tin của các ngân hàng thương mại (NHTM) Việt Nam. Cơ sở xây dựng bộ chỉ số là nghiên cứu tại Ngân hàng trung ương Anh, Ngân hàng Thế giới (WB) cũng như các quy định về công bố thông tin tại Việt Nam. Bộ tiêu chí được đề xuất gồm bốn nhóm nhân tố với 40 tiêu chí. Bên cạnh những ứng dụng để đánh giá vấn đề minh bạch và công bố thông tin của ngành Ngân hàng, bộ tiêu chí sẽ bổ sung thêm một biến số trong các mô hình kinh tế lượng khi cần đánh giá các về hoạt động của hệ thống NHTM Việt Nam.

Building a set of indices on transparency and information disclosure of Vietnamese commercial banks

Abstract: Information disclosure plays a very important role for investors. Sufficient and timely information disclosure will increase the transparency of the organization an important basis affecting investors' behavior. Transparency and disclosure of information is not only a compulsory obligation to comply with the law, but also an organization's rights in enhancing its reputation and image in the market as well as a basis to improve the organization’s value. This study is conducted with the aim to build a set of indices to evaluate the status of transparency and information disclosure implementation in commercial banks in Vietnam. The basis for the indices is the research of the Bank of England, the World Bank (WB) as well as regulations on information disclosure in Vietnam. The proposed set of criteria includes four groups of factors with 40 criteria. In addition to applications to evaluate the transparency and information disclosure of the banking sector, the set of criteria will add a variable in the econometric models when it is necessary to evaluate the performance of the Vietnamese commercial banks system.

1. Giới thiệu

Công bố thông tin quan trọng đặc biệt đối với các ngân hàng. So với các ngành khác, quy mô tài sản hữu hình của ngân hàng là nhỏ so với tổng tài sản, các nhà đầu tư chủ yếu đánh giá hiệu quả hoạt động của ngân hàng và chất lượng tài sản chỉ từ số liệu được ngân hàng công bố. Tuy nhiên, các số liệu kế toán tổng hợp thông thường chưa cung cấp đủ thông tin cho công chúng, do các thông tin quan trọng nhất thường nằm trong chi tiết về các nguồn thu nhập và chi phí, hoặc chất lượng tài sản. Vì vậy, một bộ chỉ số dựa trên các chỉ tiêu công bố thông tin được tiêu chuẩn hóa cần được phát triển để đánh giá tình hình minh bạch và công bố thông tin của các ngân hàng. Đã có nhiều nghiên cứu được thực hiện bởi IASB, Ủy ban Basel và các cơ quan quản lý tại các quốc gia để chuẩn hóa báo cáo tài chính của các ngân hàng, cũng như có thể so sánh chất lượng công bố thông tin giữa các ngân hàng. Một số nghiên cứu tiêu biểu trong việc xây dựng bộ chỉ số minh bạch và công bố thông tin có thể kể đến là nghiên cứu của Baumann và Nier (2003), Huang (2006), Douissa (2011).

Kể từ khi Việt Nam gia nhập WTO năm 2006 đến nay, tình hình minh bạch và công bố thông tin trong hệ thống tài chính Việt Nam đã được cải thiện đáng kể. Tuy nhiên, vấn đề minh bạch thông tin trong các NHTM Việt Nam vẫn còn một số tồn tại hạn chế. Một số vi phạm về minh bạch thông tin của các NHTM phát sinh thời gian qua dù đã được các cơ quan quản lý Nhà nước xử lý nhưng được cho là chưa đủ mạnh mẽ, nghiêm khắc. Để xác định cụ thể những điểm yếu cần khắc phục, việc xây dựng một bộ chỉ số đánh giá toàn diện tình hình công bố và minh bạch thông tin của các NHTM Việt Nam là hết sức cần thiết.

2. Tổng quan nghiên cứu

Hiệp ước Basel II (2004) với trụ cột 3 về kỷ luật thị trường đã chỉ ra 5 nguyên tắc công bố thông tin đối với các ngân hàng, đó là: rõ ràng, toàn diện, có ý nghĩa với người sử dụng, nhất quán và đảm bảo tính so sánh. Yêu cầu này của Basel làm gia tăng một cách đáng kể các thông tin mà một ngân hàng phải công bố, cho phép thị trường thấy một bức tranh hoàn thiện hơn về vị thế rủi ro tổng thể của ngân hàng. Sau khi các yêu cầu này được ban hành, Kane (2004), Flannery và Thakor (2006) cho rằng các ngân hàng càng minh bạch thì càng nhận được nhiều thiện cảm hơn từ các cơ quan giám sát. Nghiên cứu của Tadesse (2006) cho thấy các ngân hàng cần gia tăng mức độ minh bạch hóa thông tin vì cho rằng khủng hoảng thường ít xảy ra hơn ở những nước có mức độ minh bạch thông tin ngân hàng cao. Baumann và Nier (2004), khi nghiên cứu về mối quan hệ giữa mức độ biến động giá chứng khoán dài hạn của các ngân hàng và mức độ minh bạch hóa thông tin tại báo cáo thường niên, kết luận rằng ngân hàng càng minh bạch thông tin thì nhà đầu tư càng có lợi. Baumann và Nier (2006) cho rằng ngân hàng công bố càng nhiều thông tin thì sẽ có động lực để quản trị rủi ro. Hirtle (2007) đưa ra kết luận rằng ngân hàng càng minh bạch hóa thì càng cải thiện được lợi nhuận. Đồng thời, ngân hàng có mức độ minh bạch thông tin cao thường ít rủi ro hơn so với những ngân hàng kém minh bạch.

Hai chuyên gia của Ngân hàng Trung ương Anh là Baumann và Nier (2003) là một trong những nhà nghiên cứu tiên phong xây dựng bộ chỉ số đánh giá vấn đề minh bạch và công bố thông tin trong ngành ngân hàng. Trong nghiên cứu của mình vào năm 2003, các tác giả này đã xây dựng bộ chỉ số minh bạch và công bố thông tin tổng hợp từ ba chỉ số công bố thông tin phụ. Hai chỉ số đầu tiên là thước đo gián tiếp về số lượng thông tin có sẵn cho các nhà đầu tư. Chỉ số thứ ba là thước đo trực tiếp về số lượng thông tin được cung cấp cho thị trường. Chỉ số đầu tiên phản ánh một ngân hàng được giao dịch công khai trên các sàn giao dịch chứng khoán như NYSE, NASDAQ hoặc AMEX. Khi đó, ngân hàng phải liên kết với các quy tắc ràng buộc của thông tin công bố theo yêu cầu của các sở giao dịch chứng khoán này. Chỉ số thứ hai dựa trên xếp hạng ngân hàng. Các nhà đầu tư nên có thêm thông tin về ngân hàng nếu ngân hàng được đánh giá bởi một cơ quan xếp hạng được quốc tế công nhận (Standard & Poor, Moody hay Fitch). Chỉ số thứ ba được xây dựng trên cơ sở thông tin có trong báo cáo tài chính. Chỉ số này cung cấp thông tin về 17 loại thông tin được cung cấp trong các báo cáo tài chính hàng năm của ngân hàng từ cơ sở dữ liệu của Bankscope. Tất cả các tiêu chí được gắn với một hoặc một số khía cạnh rủi ro ngân hàng (rủi ro lãi suất, rủi ro tín dụng, rủi ro thanh khoản và rủi ro thị trường). Mỗi nhóm tiêu chí được đại diện bởi một chỉ số đo lường mức độ chi tiết của thông tin mà các ngân hàng công bố trong báo cáo hàng năm của họ.

Baumann và Nier (2003) cũng chỉ ra rằng bộ chỉ số công bố thông tin có thể được cải thiện bằng cách tích hợp tính cập nhật, cơ hội và khả năng tiếp cận thông tin. Trên cơ sở đó, nghiên cứu của Douissa (2011) đã phát triển bộ chỉ số của Baumann và Nier (2003) thành một bộ chỉ số mới là tổng hợp của bốn nhóm thông tin được tính toán thông qua 4 chỉ số trung gian. Các chỉ số này bao gồm: (i) Chỉ số cung cấp đầy đủ thông tin; (ii) Chỉ số cập nhật thông tin; (iii) Chỉ số độ tin cậy thông tin; (iv) Chỉ số khả năng tiếp cận thông tin. Mỗi nhóm thông tin sẽ được đại diện bởi một chỉ số trung gian và bốn chỉ số sẽ tạo thành một chỉ số tổng hợp về tính minh bạch và công bố thông tin.

Chỉ số công bố thông tin ngân hàng được đề xuất bởi Huang (2006) bao gồm 2 bộ chỉ số: bộ chỉ số cốt lõi và bộ chỉ số nâng cao. Hai bộ chỉ số này được tạo ra dựa trên bộ chỉ số được đề xuất bởi Baumann và Nier (2003). Chỉ số công bố thông tin được tổng hợp từ 6 nhóm thông tin công bố, bao gồm: (1) Tín dụng: phân tích các khoản vay khi đáo hạn, loại, đối tác, rủi ro tín dụng, cho khoản vay có vấn đề,... (2) Tài sản sinh lời khác: chứng khoán theo loại và mục đích nắm giữ; (3) Tiền gửi: phân chia tiền gửi theo kỳ hạn, loại khách hàng; (4) Tài trợ khác: tài trợ trên thị trường tiền tệ và tài trợ dài hạn khác; (5) Vốn và dự trữ: công bố tỷ lệ vốn, dự trữ, nợ tiềm tàng, ngoại bảng,... (6) Thu nhập: thu nhập ngoài lãi và các khoản dự phòng rủi ro cho vay. Mỗi nhóm thông tin công bố trên được tổng hợp thành một chỉ số công bố thông tin phụ. Cách tiếp cận chấm điểm được triển khai để đánh giá mức độ chi tiết của thông tin công bố trên 17 tiêu chí cốt lõi. Những tiêu chí này có liên quan đến các hoạt động cơ bản nhất của một NHTM truyền thống trên thế giới ở tất cả các giai đoạn phát triển của thị trường tài chính. Các tiêu chí công bố thông tin phức tạp hơn có thể phụ thuộc vào mức độ phát triển của hệ thống ngân hàng.

Trên cơ sở bộ chỉ số minh bạch và công bố thông tin lõi, Huang (2006) đã xây dựng một bộ các tiêu chí công bố thông tin chi tiết hơn. Bộ chỉ số nâng cao là cần thiết đánh giá cụ thể rủi ro ngân hàng và các tác giả khuyến khích các ngân hàng cung cấp thông tin mở rộng trên các tiêu chí này. Các mục công bố thông tin được khuyến nghị bổ sung bao gồm: Rủi ro tín dụng (chi tiết thông tin các khoản vay, chi tiết nợ xấu, phân loại khoản vay, tài sản có rủi ro, cho vay bất động sản, tập trung tín dụng); rủi ro thị trường (thời lượng, trạng thái giao dịch); kỷ luật thị trường (tần xuất báo cáo, chế độ kế toán, quản trị công ty). Cách tiếp cận chấm điểm tương tự sẽ được thực hiện để tạo chỉ số tổng hợp, bằng cách đo mức độ chi tiết mà các ngân hàng cung cấp trên mỗi khía cạnh công bố thông tin trong các tiêu chí được công bố.

3. Xây dựng bộ chỉ số minh bạch và công bố thông tin tại các ngân hàng Việt Nam

3.1. Khái quát về phương pháp xây dựng bộ chỉ số

Tác giả nhận thấy rằng các nghiên cứu trước đây về chủ đề này đã đơn giản hóa phương pháp đo lường bằng cách đánh giá mức độ minh bạch thông tin theo khối lượng thông tin được công bố. Tuy nhiên, theo Nelson (2001) thì một biện pháp thích hợp để đánh giá mức độ minh bạch thông tin cần bao gồm 4 khía cạnh như sau: (i)Tính đầy đủ của thông tin; (ii) Khả năng tiếp cận thông tin; (iii) Tính cập nhật của thông tin; (iv) Quyền yêu cầu thông tin của nhà đầu tư. Nghiên cứu này phát triển một biện pháp đo lường tính minh bạch và công bố thông tin của ngân hàng bao gồm 4 khía cạnh thông tin nêu trên kết hợp với một số điều chỉnh của tác giả đối với tiêu chí thứ (iv) Quyền yêu cầu thông tin của nhà đầu tư. Chúng tôi sẽ phát triển một chỉ số tổng hợp về tính minh bạch thông tin của ngân hàng là đại diện cho 4 chỉ số trung gian, mỗi chỉ số trung gian đại diện cho một trong 4 khía cạnh phản ánh mức độ minh bạch thông tin. Bộ chỉ số được xây dựng theo các bước sau:

Thứ nhất, tham khảo các quy định về công bố và minh bạch thông tin trong ngân hàng. Các văn bản này bao gồm các bộ chỉ số đã được xây dựng trước đây, Luật các TCTD, Luật Chứng khoán, các văn bản pháp luật quy định về công bố thông tin trong ngân hàng và công ty niêm yết, các nguyên tắc quản trị công ty của OECD, trụ cột 3 của Hiệp ước Basel 2, bộ chỉ số FSI của IMF.

Thứ hai, xác định các bộ phận cấu thành của bộ chỉ số bao gồm: (i) Chỉ số cung cấp đầy đủ thông tin; (ii) Chỉ số cập nhật thông tin; (iii) Chỉ số độ tin cậy thông tin; (iv) Chỉ số khả năng tiếp cận thông tin.

Thứ ba, xác định nguồn thông tin thu thập để ước tính bộ chỉ số: dựa theo các thông tin được công bố rộng rãi trên các phương tiện truyền thông phản ánh các nội dung nghiên cứu. Việc cho điểm cũng sẽ dựa trên quan điểm: càng thể hiện công tác công bố thông tin tốt, điểm càng cao. Ở đây, tác giả sử dụng các thông tin được tổng hợp từ báo cáo tài chính, báo cáo thường niên, báo cáo quản trị công ty được công bố bởi ngân hàng trong giai đoạn 2006-2018. Các thông tin này được đối chiếu kiểm tra với các thông tin được cung cấp bởi Sở GDCK và cơ sở dữ liệu Bankscope để đảm bảo tính chính xác của thông tin.

Thứ tư, tính toán các chỉ số thành phần và tổng hợp. Sau khi các chỉ tiêu đã được cho những điểm tương ứng, điểm của tất cả các câu trả lời sẽ được cộng lại để thu được tổng điểm cho bộ chỉ số. Sở dĩ cộng tổng điểm mà không tính bình quân gia quyền có trọng số là vì bản thân điểm tối đa của mỗi câu hỏi khảo sát trong bộ câu hỏi đã xem xét đến mức độ quan trọng, tầm ảnh hưởng của chúng đến chất lượng minh bạch thông tin trong các NHTM.

3.2. Xây dựng các chỉ số thành phần

Tác giả xem xét xây dựng một chỉ số minh bạch và công bố thông tin đa chiều. Nhóm chỉ số thứ nhất (tính đầy đủ của thông tin) dựa trên chỉ số công bố thông tin (DISC) của Baumann và Nier (2003). Nghiên cứu bổ sung trong bộ chỉ số về tiêu chí tính cập nhật và khả năng tiếp cận thông tin. Do sự phức tạp của việc đo lường quyền yêu cầu thông tin của nhà đầu tư theo khuyến nghị của (Nelson, 2011), khía cạnh này sẽ bị loại khỏi bộ chỉ số. Tác giả thay thế nó bằng độ tin cậy của thông tin. Mỗi khía cạnh của vấn đề minh bạch và công bố thông tin sẽ được đại diện bởi một chỉ số trung gian và sau đó, 4 chỉ số sẽ tạo thành một chỉ số tổng hợp về tính minh bạch và công bố thông tin của ngân hàng.

3.2.1. Chỉ số cung cấp đầy đủ thông tin

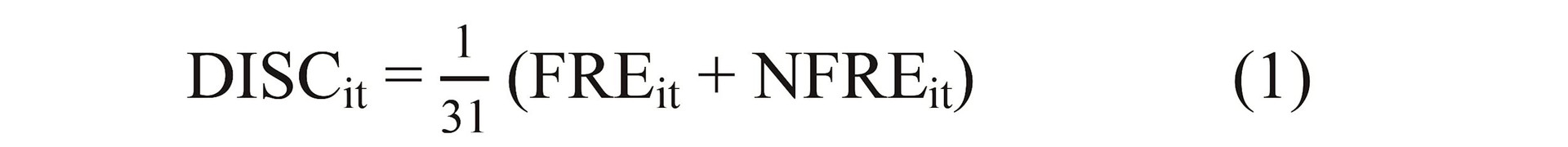

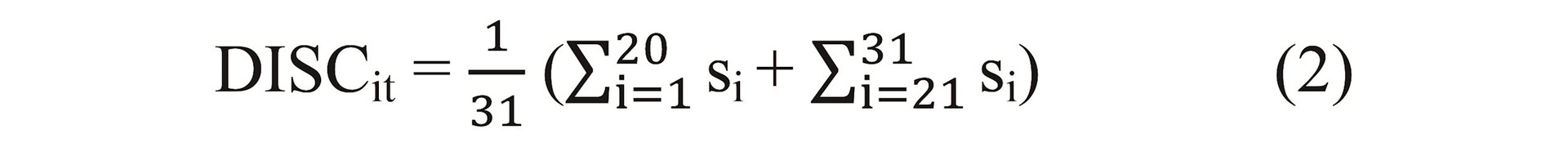

Nghiên cứu đã mở rộng chỉ số DISC được đề xuất bởi Baumann và Nier (2003) bằng cách thêm các yếu tố khác để tính đến toàn bộ thông tin được công bố bởi các ngân hàng. Thông tin trong báo cáo tài chính không đủ để phản ánh chính xác hoạt động của ngân hàng. Do đó, khi tính toán chỉ số cung cấp đầy đủ thông tin, các yếu tố phi tài chính được tính đến. Các tiêu chí này bao gồm chất lượng quản lý rủi ro, quản trị ngân hàng, chiến lược kinh doanh, tác động đến xã hội và môi trường (Perrini và Tencati, 2006). Trên cơ sở chỉ số thứ 3 của Baumann và Nier (2003) gồm 17 tiêu chí, nghiên cứu đã bổ sung 14 tiêu chí mới trong chỉ số trung gian đưa tổng số tiêu chí lên 31. Đối với tất cả các tiêu chí, 1 được chỉ định nếu phần tử tương ứng tồn tại trong báo cáo hàng năm của ngân hàng và 0 - trong các trường hợp khác. Bằng cách tổng hợp 31 chỉ số phụ, tác giả xây dựng chỉ số trung gian về tính đầy đủ thông tin (DISC). Chỉ số trung gian được tính như sau:

|

|

|

Trong đó FREit là tiêu chí tài chính được công bố bởi ngân hàng i trong giai đoạn t. NFREit là các tiêu chí phi tài chính được công bố bởi ngân hàng i trong giai đoạn t:

|

||

|

Trong đó DISCit là chỉ số trung gian về tính đầy đủ thông tin của ngân hàng i trong giai đoạn t. Toàn bộ 31 chỉ tiêu của chỉ số cung cấp thông tin đầy đủ được trình bày chi tiết trong Bảng 1.

Bảng 1: Chỉ số cung cấp đầy đủ thông tin

|

|

|

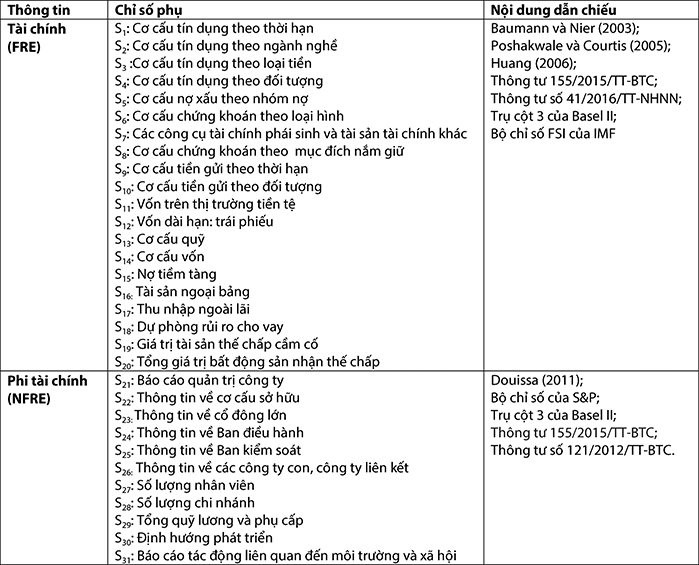

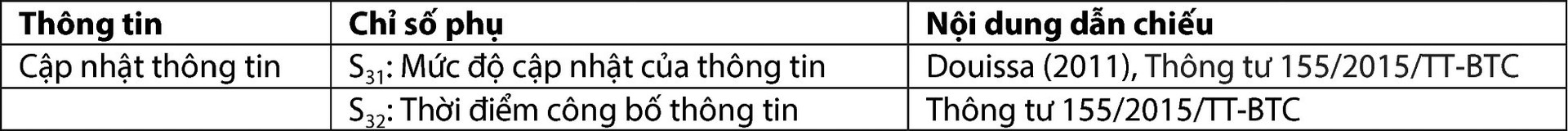

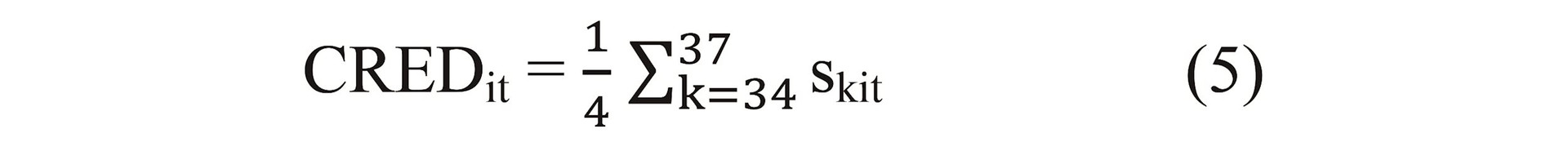

3.2.2. Chỉ số cập nhật thông tin

Khả năng công chúng tiếp cận thông tin có mối tương quan chặt chẽ với tần suất công bố thông tin của ngân hàng. Đó là lý do tại sao tác giả giới thiệu chỉ số phụ về tần suất công bố thông tin. Chỉ số trung gian của tình hình cập nhật thông tin được xây dựng như sau:

Bảng 2: Chỉ số cập nhật thông tin

|

|

|

Chỉ số trung gian của cơ hội thông tin được gọi là UPDATEit, và được tính như sau:

|

|

|

Trong đó UPDATEit là chỉ số trung gian về mức độ cập nhật thông tin của ngân hàng i trong giai đoạn t. 2 được gán cho S32 nếu ngân hàng công bố bản báo cáo hàng quý, 1 được chỉ định nếu ngân hàng chỉ xuất bản báo cáo 6 tháng và 0 - trong các trường hợp khác. Chỉ số S33 đo lường việc công bố báo cáo tài chính hàng năm của ngân hàng, S32 nhận giá trị 1 nếu ngân hàng công bố báo cáo tài chính hàng năm trong vòng 90 ngày sau khi kết thúc năm tài chính, nhận giá trị 0 nếu công bố muộn hơn 90 ngày.

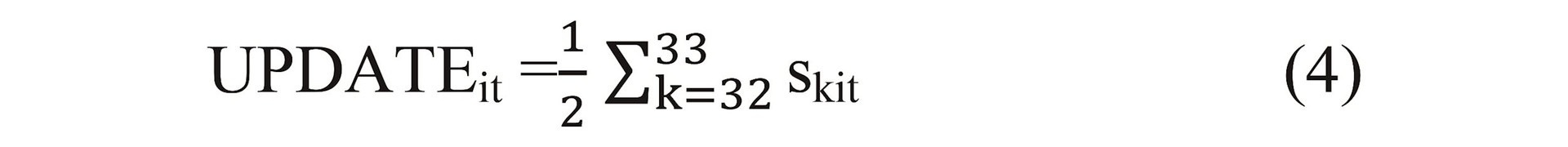

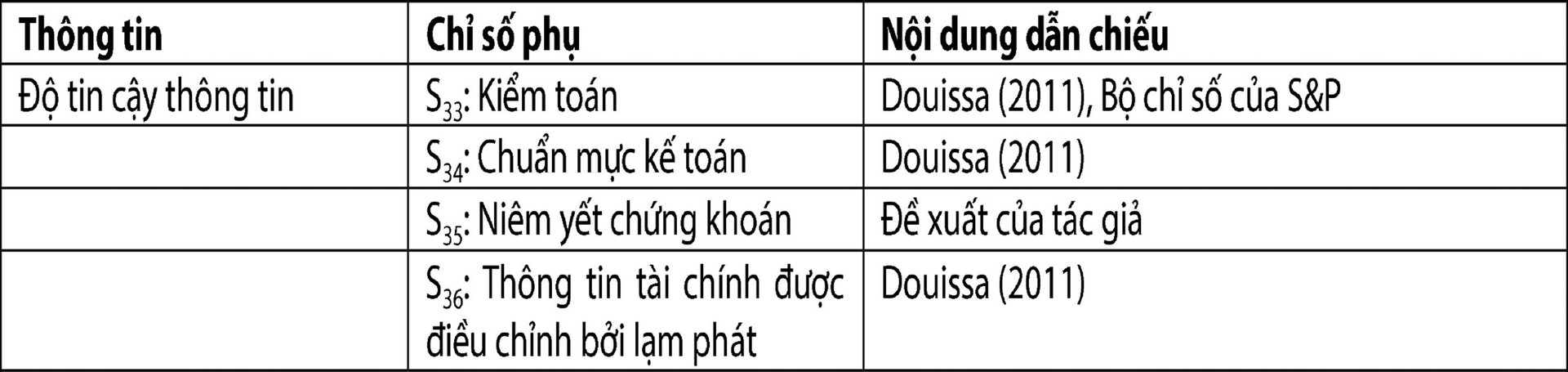

3.2.3. Chỉ số về độ tin cậy thông tin

Tác giả đề xuất 4 tiêu chí: kiểm toán, chuẩn mực kế toán, niêm yết trên sàn chứng khoán và giá trị tài khoản kế toán được điều chỉnh theo lạm phát.

Bushman và cộng sự (2004) cho rằng chất lượng kiểm toán là thước đo độ tin cậy của công bố tài chính. Tác giả phân loại bốn công ty kiểm toán uy tín trên thế giới trong nhóm Big 4, bao gồm: Deloitte; Ernst and Young; KPMG; Pricewaterhouse Coopers. Do đó, chúng tôi phân biệt các ngân hàng được kiểm toán bởi một công ty kiểm toán thuộc Big 4, với các ngân hàng được kiểm toán bởi các công ty kiểm toán khác. Việc giới thiệu chỉ tiêu kiểm toán được dựa trên cơ sở: tầm quan trọng của chức năng kiểm toán như một sự đảm bảo về độ tin cậy của các công bố do ngân hàng thực hiện; và ngân hàng được kiểm toán bởi một công ty Big 4 sẽ minh bạch hơn so với ngân hàng được kiểm toán bởi một công ty kiểm toán nằm ngoài Big 4.

Đối với thông lệ kế toán được áp dụng, chúng tôi phân biệt hai loại tiêu chuẩn kế toán được ngân hàng áp dụng: chuẩn mực kế toán Việt Nam (VAS) và tiêu chuẩn quốc tế (IFRS). Theo Patel và cộng sự (2003), một ngân hàng áp dụng các tiêu chuẩn IFRS có thể được đánh giá minh bạch hơn một ngân hàng áp dụng các tiêu chuẩn địa phương.

Một ngân hàng có niêm yết chứng khoán trên thị trường chứng khoán sẽ phải tuân thủ chặt chẽ các yêu cầu về công bố thông tin của UBCKNN. Thông tin này sẽ được kiểm tra khắt khe hơn bởi cơ quan quản lý và cả nhà đầu tư. Chính vì vậy, tác giả giới thiệu chỉ số ngân hàng có niêm yết chứng khoán vào nhóm chỉ số về độ tin cậy của thông tin.

Cuối cùng, tác giả giới thiệu tiêu chí “Các thông tin tài chính được điều chỉnh theo lạm phát” để phân biệt giữa các ngân hàng có công bố báo cáo tài chính của họ được điều chỉnh theo lạm phát. Các thông tin này phản ánh chân thực hơn tình hình hoạt động của ngân hàng. Do đó, một ngân hàng công bố các thông tin tài chính hàng năm được điều chỉnh bởi lạm phát sẽ minh bạch hơn một ngân hàng không thực hiện. Đề xuất này thống nhất với nghiên cứu của Patel và cộng sự (2003), cho thấy sự điều chỉnh bằng lạm phát là một tiêu chí của tính minh bạch của công ty. Chỉ số trung gian của độ tin cậy thông tin được đưa ra chi tiết ở Bảng 3.

Bảng 3: Chỉ số độ tin cậy của thông tin

|

|

|

Chỉ số trung gian được đề cập ở trên được xây dựng bằng cách tổng hợp thông tin của 4 chỉ số phụ, cụ thể là kiểm toán, chuẩn mực kế toán, niêm yết chứng khoán và thông tin tài chính được điều chỉnh theo lạm phát. Chỉ số trung gian được tính toán như sau:

|

|

|

Trong đó CREDit là chỉ số trung gian về độ tin cậy thông tin của ngân hàng i trong giai đoạn t. S34 nhận 0 nếu ngân hàng không công bố danh tính của công ty kiểm toán, 1 - nếu ngân hàng được kiểm toán bởi một công ty không phải là thành viên của Big 4, 2 - được chỉ định nếu ngân hàng được kiểm toán bởi Big 4. Chúng tôi chỉ định 1 cho S35 nếu ngân hàng áp dụng các tiêu chuẩn IFRS và 0 trong các trường hợp còn lại. S36 nhận giá trị bằng 1 nếu ngân hàng niêm yết trên thị trường chứng khoán, và 0 khi chưa niêm yết. Đồng thời, chỉ tiêu S37 bằng 1 nếu ngân hàng công bố các thông tin tài chính hàng năm được điều chỉnh theo lạm phát và trong các trường hợp khác.

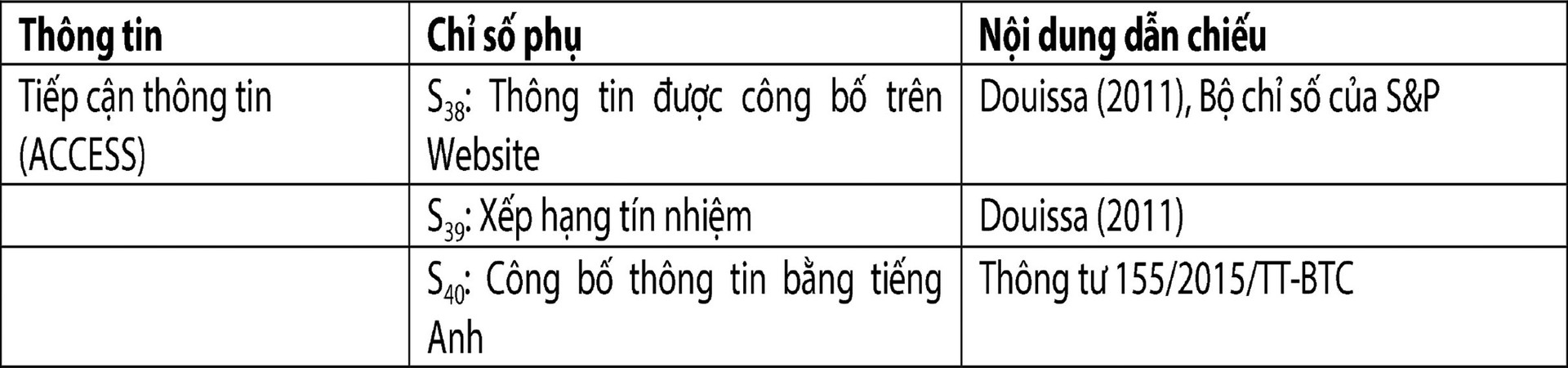

3.2.4. Chỉ số tiếp cận thông tin

Để đo lường khả năng tiếp cận thông tin, tác giả phân loại thông tin được công bố bao gồm thông tin công khai và thông tin riêng lẻ. Loại thông tin đầu tiên được công bố trong trong các báo cáo của ngân hàng. Thông tin riêng lẻ là các loại thông tin khác không được công bố rộng rãi cho công chúng. Tiếp cận các loại thông tin này được dành riêng cho một nhóm người dùng thông tin hạn chế, chẳng hạn như các cổ đông lớn, nhà phân tích tài chính hoặc cơ quan xếp hạng. Các cổ đông lớn có được thông tin riêng lẻ dựa trên vai trò của họ trong hội đồng quản trị. Các cơ quan xếp hạng sở hữu thông tin riêng về các ngân hàng mà họ đánh giá. Trên cơ sở đó, chúng tôi xem xét hai chỉ tiêu đo lường khả năng tiếp cận thông tin theo cả hai kênh được chọn. Thứ nhất là thông tin trên website, đo lường việc công bố thông tin dựa trên các thông tin công bố rộng rãi trên webstie. Thứ hai là thông tin của các cơ quan xếp hạng, có thể được chia thành ba loại là cơ quan xếp hạng quốc gia; cơ quan xếp hạng khu vực; cơ quan xếp hạng quốc tế. Cuối cùng, hiện nay các nhà đầu tư nước ngoài cũng có nhu cầu rất lớn đối với việc tiếp cận thông tin của các ngân hàng Việt Nam. Do vậy, để đánh giá về khả năng tiếp cận thông tin một yếu tố không thể bỏ qua chính là việc các ngân hàng có cung cấp đầy đủ các báo cáo tài chính hàng năm bằng Tiếng Anh.

Bảng 4: Chỉ số tiếp cận thông tin

|

|

|

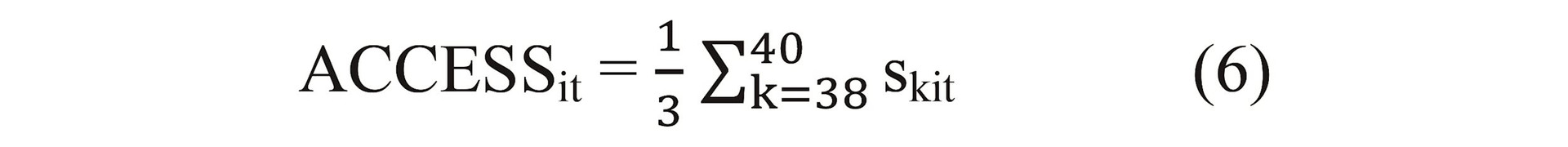

Chỉ số tiếp cận thông tin ACCESS được tính như sau:

|

|

|

Trong đó ACCESSit là chỉ số trung gian về khả năng tiếp cận thông tin của ngân hàng i trong giai đoạn t. Chúng tôi chỉ định 1 nếu ngân hàng công bố báo cáo hàng năm trên trang Web của mình và 0 trong tất cả các trường hợp khác. Chúng tôi chỉ định nếu ngân hàng được đánh giá bởi một cơ quan quốc tế; được chỉ định nếu ngân hàng được đánh giá bởi một cơ quan khu vực và trong tất cả các trường hợp khác. Một ngân hàng sẽ nhận điểm 1 nếu có công bố thông tin bằng tiếng Anh và, 0 nếu không có công bố bằng tiếng Anh.

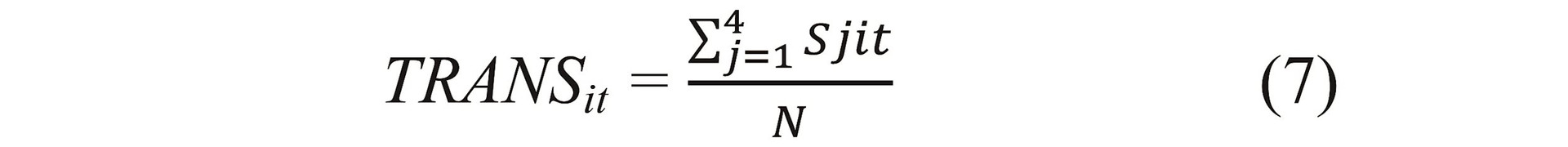

3.3. Xây dựng chỉ số tổng hợp

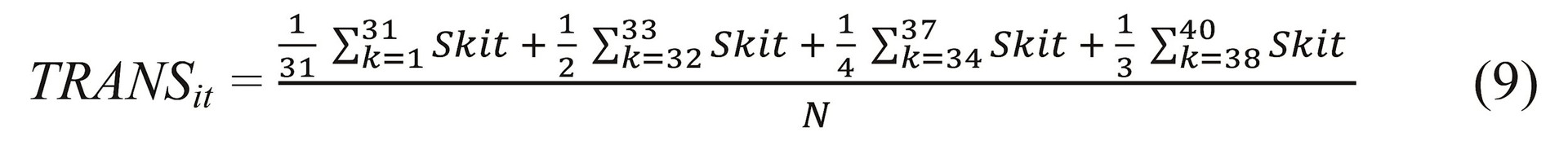

Chỉ số tổng hợp về tính minh bạch và công bố thông tin của ngân hàng được gọi là ‘TRANS’ và được tính theo công thức:

|

|

|

Trong đó TRANSit là chỉ số tổng hợp về tính minh bạch của ngân hàng i trong giai đoạn t, N là số thứ tự của các khía cạnh thông tin đánh giá và bằng 4, S jit là chỉ số trung gian của khía cạnh thông tin j của ngân hàng i trong giai đoạn t,

|

||

|

|

Khi phát triển chỉ số tổng hợp, tác giả xem xét rằng 4 khía cạnh của thông tin công có cùng mức độ quan trọng để giải thích tính minh bạch. Chúng tôi đã giới thiệu các chỉ số trung gian không có trọng số trong việc xây dựng chỉ số tổng hợp để loại bỏ vấn đề xét đoán chủ quan và vai trò của các yếu tố là tương đương nhau (Hodgdon và cộng sự, 2008).

4. Kết luận

Mức độ minh bạch và công bố thông tin của một ngân hàng là một khái niệm mang tính lý thuyết và rất khó đo lường một cách trực tiếp. Vì vậy, trong thời gian gần đây, để đo lường mức độ minh bạch và công bố thông tin của các ngân hàng, một vài chỉ số đã được đề xuất. Nội dung chính của nghiên cứu này là đề xuất một bộ tiêu chí đo lường chỉ số minh bạch và công bố thông tin cho các ngân hàng Việt Nam trên cơ sở tham khảo bộ tiêu chí của một số học giả đi trước và các quy định về công bố thông tin trên thị trường chứng khoán Việt Nam. Bộ tiêu chí được đề xuất gồm 4 nhóm nhân tố với 40 tiêu chí.

Bên cạnh những ứng dụng để đánh giá vấn đề minh bạch và công bố thông tin của ngành ngân hàng, bộ tiêu chí cũng có những đóng góp về mặt học thuật (i): đề xuất một bộ tiêu chí khá chi tiết về vấn đề công bố thông tin của ngành Ngân hàng Việt Nam; (ii): sẽ bổ sung thêm một biến số trong các mô hình kinh tế lượng khi cần đánh giá các yếu tố về hoạt động của hệ thống NHTM Việt Nam. Mặc dù đã rất cố gắng xây dựng bộ tiêu chí để có thể áp dụng cho các ngân hàng tại Việt Nam, chỉ số mà tác giả đề xuất còn có thể có hạn chế vì một số tiêu chí chưa được đưa vào do thông tin công bố của các NHTM Việt Nam chưa thực sự phong phú và đầy đủ. Vì vậy, các nghiên cứu tiếp theo có thể bổ sung, phát triển bộ tiêu chí này để sớm có một bộ tiêu chí chính thức được sử dụng trong hệ thống NHTM Việt Nam.

Tài liệu tham khảo

- Basel Committee on Banking Supervision. (2003). Public disclosure by banks: Results of the 2001 disclosure survey. Consultative Document. Bank for International Settlements.

- Baumann, U.; Nier, E. (2003). Market discipline and fnancial stability: some empirical evidence. Financial Industry and Regulation Division, Bank of England, Financial Stability Report.

- Baumann, U.; Nier, E. (2004). Disclosure, volatility, and transparency: An empirical investigation into the value of bank disclosure. Economic Policy Review, 10(2), 31–45.

- Bushman, R. (2004) What Determines Corporate Transparency? Journal of Accounting Research, 42(2), 207-251

- Douissa I. (2011), Measuring banking transparency in compliance with Basel II requirements. Current Issues of Business and Law. 2011;6(1):90-110

- Durnev, A.; Kim, E.H. (2002). To Steal or not to Steal: Firm Attributes, Legal Environment, and Valuation. Working paper. Michigan: University of Michigan.

- Huang, R. (2006). Bank Disclosure Index: Global Assessment of Bank Disclosure Practices.

- Khanna, T. et al. (2004). Disclosure practices of foreign companies interacting with U.S. markets. Journal of Accounting Research, 42, 475–508. doi:10.1111/j.1475-679X.2004.00146.x

- Nelson, P. (2001). Transparency mechanisms at the multilateral development banks. World Development, 29(11), 1835-1847. doi:10.1016/S0305-750X(01)00073-0

- Nier, E. (2005). Bank stability and transparency. Journal of Financial Stability, 1(3), 342–354. doi:10.1016/j.jfs.2005.02.007

- Patel, S.; Balic, A.; Bwakira, L.; Bradley, N. (2003). Transparency & Disclosure Study: Europe. Standard & Poor’s. Retrieved March 15, 2011

- Tadesse, S. (2006). Te economic value of regulated disclosure: Evidence from the banking sector. Journal of Accounting and Public Policy, 25, 32-70. doi:10.1016/j.jaccpubpol.2005.11.002

- Perrini, F.; Tencati, A. (2006). Sustainability and stakeholder management: Te need for new corporate performance evaluation and reporting systems. Business Strategy and the Environment, 15(5), 296-308. doi:10.1002/bse.538

- Kane, E. 2004. “Financial Regulation and Bank Safety Nets: An International Comparison.” Working Paper. Boston College.

- Flannery, M., and A. Thakor. 2006. “Accounting, Transparency and Bank Stability.” Journal of Financial Intermediation 15: 281-284.

- Hirtle, B. (2007), “Public Disclosure and Risk-Adjusted Performance at Bank Holding Companies”. Federal Reserve Bank of New York Staff Reports

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 19 năm 2020