Bảo hiểm Tiền gửi thúc đẩy tiến trình triển khai Basel III tại các tổ chức tín dụng

Vấn đề - Nhận định - Ngày đăng : 09:52, 09/06/2021

Tình hình áp dụng Basel II

Tới trước ngày 1/1/2021, có 13 ngân hàng công bố đã hoàn thành 3 trụ cột Basel II, gồm: Ngân hàng TMCP Quốc tế (VIB), Ngân hàng TMCP Ngoại thương Việt Nam (Vietcombank), Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank), Ngân hàng TMCP Tiên Phong (TPBank), Ngân hàng TMCP Đông Nam Á (SeABank), Ngân hàng TMCP Kỹ thương Việt Nam (Techcombank), Ngân hàng TMCP Á Châu (ACB), Ngân hàng TMCP Hàng Hải Việt Nam (MSB), Ngân hàng TMCP Sài Gòn – Hà Nội (SHB), Ngân hàng TMCP Phát triển Thành phố Hồ Chí Minh (HDBank), Ngân hàng Bưu điện Liên Việt (LienVietPostBank), Ngân hàng TMCP Bản Việt (Viet Capital Bank), Ngân hàng TNHH MTV Shinhan Việt Nam (Shinhan Việt Nam).

Trong số các ngân hàng còn lại, có những ngân hàng đã triển khai trụ cột 1 và trụ cột 3; bên cạnh đó, cũng có một số ngân hàng được Ngân hàng Nhà nước (NHNN) cho phép chậm triển khai Basel II có thời hạn.

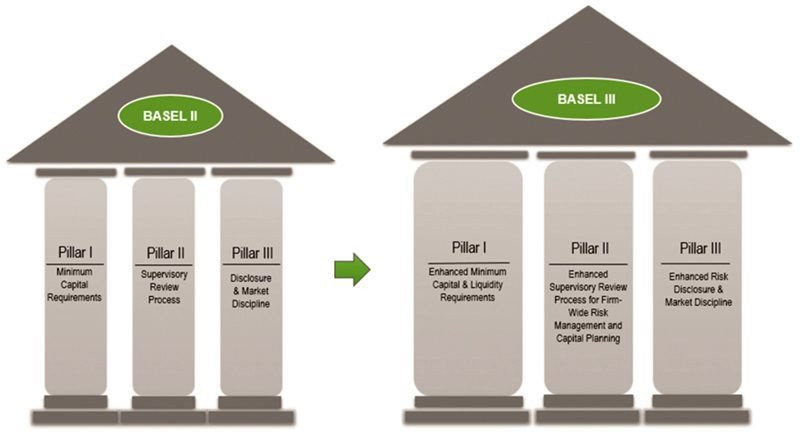

Basel II là chuẩn mực phức tạp với 3 trụ cột gồm: Tỷ lệ an toàn vốn (CAR); Đánh giá nội bộ về mức đủ vốn (ICAAP); Minh bạch và kỷ luật thị trường. Thực tế triển khai, các ngân hàng không hoàn thiện các trụ cột này cùng một lúc mà thực hiện từng giai đoạn. Đây cũng là lý do khiến số ngân hàng công bố áp dụng Bassel II cao hơn con số 13 đề cập trên.

Đại diện các ngân hàng cho biết việc áp dụng Basel II giúp các ngân hàng quản trị hoạt động kinh doanh hướng theo chuẩn mực quốc tế, trong khi vẫn đảm bảo tuân thủ đầy đủ quy định của NHNN, xây dựng được hệ thống quy định, quy trình vừa minh bạch trong nội bộ ngân hàng, vừa minh bạch với khách hàng và các nhà đầu tư. Bên cạnh đó, Basel II còn là điều kiện tiên quyết để các ngân hàng Việt Nam có thể niêm yết cổ phiếu tại thị trường quốc tế như Singapore, New York, London, Hongkong, ...

Ví dụ như trường hợp Ngân hàng TMCP Quốc tế (VIB), hiện VIB có hệ số CAR tối thiểu khoảng 10%, trong khi mức quy định hiện hành là 8%; nợ xẩu giảm mạnh từ mức 2,4% thời điểm cuối năm 2018 xuống mức 1,5% tại thời điểm hiện tại, không còn dư nợ tại VAMC.

Có thể nói, Basel II không chỉ làm lành mạnh hóa và minh bạch hóa toàn bộ quy trình quy định nội tại của ngân hàng mà còn có tác động tích cực và thiết thực đối với các khách hàng của mình; từ đó, đảm bảo được quyền và lợi ích hợp pháp của người sử dụng dịch vụ tài chính, góp phần duy trì ổn định cho hệ thống tài chính ngân hàng nói chung.

Cơ chế BHTG góp phần hướng tới Basel III

Việc hoàn thành sớm cả 3 trụ cột của Basel II là tiền đề và động lực để các ngân hàng tiếp tục hướng tới các chuẩn mực quản trị rủi ro quốc tế cao hơn như Basel III. Điều này cũng sẽ giúp các ngân hàng quản trị và điều hành hoạt động kinh doanh một cách chủ động, minh bạch, an toàn và bền vững.

Basel III là khuôn khổ quản trị rủi ro với những tiêu chí chặt chẽ hơn Basel II, được Ủy ban Giám sát Ngân hàng Basel (BCBS) công bố năm 2010. Mục tiêu của chuẩn mới là tìm cách cải thiện năng lực của ngành ngân hàng để đối phó với căng thẳng tài chính và kinh tế, cải thiện quản lý rủi ro và tăng cường tính minh bạch, đối phó với khủng hoảng tài chính, nâng cao tính bền vững của hệ thống ngân hàng, góp phần ngăn ngừa những tổn thất hệ thống có thể xảy ra trong tương lai.

Basel III với nhiều đề xuất mới về vốn, đòn bẩy và các tiêu chuẩn về tính thanh khoản để củng cố các quy định, giám sát và quản lý rủi ro của ngành Ngân hàng. Các tiêu chuẩn vốn và các vùng đệm vốn mới sẽ đòi hỏi các ngân hàng giữ vốn nhiều hơn và chất lượng cao hơn so với mức vốn theo quy định hiện hành Basel II.

|

|

Basel III với nhiều đề xuất mới về vốn, đòn bẩy và các tiêu chuẩn về tính thanh khoản để củng cố các quy định, giám sát và quản lý rủi ro của ngành Ngân hàng. |

Đối với lĩnh vực BHTG, triển khai Basel III giúp nâng cao hiệu quả hoạt động nghiệp vụ của tổ chức, qua đó góp phần bảo vệ tốt hơn quyền lợi hợp pháp của người gửi tiền. Đối với tổ chức BHTG, việc kiểm soát tốt rủi ro của các tổ chức tham gia BHTG thông qua triển khai các hoạt động nghiệp vụ về BHTG như giám sát, kiểm tra, thu phí BHTG,... không chỉ giúp tổ chức tham gia BHTG hoạt động tốt hơn mà còn bảo đảm quyền lợi hợp pháp của người gửi tiền.

Theo Basel III, các ngân hàng sẽ phải áp dụng chuẩn mực quản trị rủi ro thanh khoản với việc triển khai hệ thống công cụ đo lường tỷ lệ nguồn vốn ổn định ròng (Net Stable Funding Ratio – NSFR). Chỉ số NSFR được tính bằng tỷ số giữa nguồn vốn ổn định thực có và phải có, với mục tiêu giúp các ngân hàng hoạt động dựa trên nguồn vốn ổn định lâu dài nhằm giảm thiểu rủi ro thiếu hụt vốn trong tương lai, duy trì ổn định tài chính và trên hết là bảo vệ quyền lợi của người gửi tiền. Chỉ số này còn xem xét tới các yếu tố đối tượng gửi tiền là cá nhân, hay doanh nghiệp, hay thị trường liên ngân hàng, kỳ hạn, hành vi, hệ số rủi ro, cấu trúc tài sản có và tài sản nợ của ngân hàng trong việc xác định sức mạnh thanh khoản. Đây là nguồn dữ liệu đáng tin cậy để Ngân hàng Nhà nước xếp hạng tổ chức tham gia BHTG, là cơ sở quan trọng để thực hiện thu phí BHTG theo mức độ rủi ro nhằm đảm bảo tính công bằng, minh bạch. Việc áp dụng mức phí BHTG phân biệt giữa các tổ chức tín dụng là phù hợp với xu thế phát triển cạnh tranh, tạo sự công bằng cho các tổ chức tham gia BHTG, khuyến khích các tổ chức tham gia BHTG có hoạt động ổn định, khả năng chống chịu áp lực tốt thì sẽ được hưởng mức phí BHTG thấp hơn và ngược lại.

Tuy nhiên, việc áp dụng mức phí BHTG phân biệt tại Việt Nam trong thời điểm này có thể sẽ gặp phải những khó khăn nhất định. Việt Nam vẫn đang trong quá trình tái cơ cấu các tổ chức tín dụng mà trọng tâm là xử lý căn bản, triệt để nợ xấu và các tổ chức tín dụng yếu kém. Luật BHTG tại Việt Nam có đặt ra cơ sở cho việc quy định mức phí bảo hiểm phân biệt nhưng việc áp dụng phí BHTG phân biệt có khả năng làm tăng gánh nặng tài chính đối với các tổ chức tham gia BHTG, đặc biệt là những tổ chức tín dụng có độ rủi ro cao, từ đó thêm phần thách thức cho quá trình tái cơ cấu và xử lý nợ xấu của các tổ chức này. Theo quy định tại Luật sửa đổi, bổ sung một số điều của Luật Các tổ chức tín dụng thì các tổ chức tín dụng thuộc diện kiểm soát đặc biệt được miễn nộp phí BHTG.

Hiện có tới 60% trên tổng số tổ chức BHTG trên thế giới vẫn áp dụng hệ thống phí BHTG đồng hạng, trong đó có Nhật Bản, Hàn Quốc. Thực tế, thời gian qua Việt Nam vẫn đang áp dụng mức phí đồng hạng 0,15% trên số dư tiền gửi bình quân của các loại tiền gửi được bảo hiểm tại tổ chức tham gia BHTG. Việc áp dụng mức phí đồng hạng như hiện nay giúp Bảo hiểm tiền gửi Việt Nam (BHTGVN) tăng trưởng ổn định về nguồn thu phí BHTG, từ đó quỹ dự phòng nghiệp vụ cũng tăng trưởng ổn định tạo nguồn cho BHTGVN thực hiện chính sách chi trả bảo hiểm đối với người được BHTG. Về lâu dài, việc áp dụng mức phí đồng hạng hay phân biệt cần thiết phải có sự đánh giá kỹ lượng và lộ trình áp dụng thận trọng để tránh những ảnh hưởng tiêu cực tới hệ thống các tổ chức tín dụng, niềm tin của công chúng.

Để hướng tới áp dụng Basel III, việc xây dựng và hoàn thiện cơ sở pháp lý cho hoạt động BHTG, sửa đổi, bổ sung Luật BHTG là một yêu cầu khách quan nhằm phát triển thị trường tài chính lành mạnh trên cơ sở bảo vệ lợi ích của người gửi tiền, tạo môi trường pháp lý cho thị trường tài chính nói chung, thị trường tiền tệ nói riêng phát triển an toàn, bền vững. Trên cơ sở tham khảo, học tập kinh nghiệm xây dựng Luật BHTG của các nước, tham khảo hướng dẫn phát triển hệ thống BHTG hiệu quả của các tổ chức quốc tế, Luật BHTG sửa đổi, bổ sung cần theo hướng để BHTGVN có vai trò quan trọng hơn trong bảo vệ quyền lợi của người gửi tiền và kiểm soát rủi ro tổ chức tín dụng; tăng cường năng lực tài chính cho BHTGVN; giúp Chính phủ sử dụng hiệu quả nguồn lực từ BHTGVN vào thực hiện nhiệm vụ cơ cấu lại tổ chức tín dụng yếu kém, xử lý nợ xấu. Mặt khác, cần nâng hạn mức chi trả BHTG phù hợp với yêu cầu thực tế, từ đó nâng cao niềm tin của người gửi tiền vào hệ thống tổ chức tín dụng.