Đẩy mạnh hoạt động tín dụng xanh tại các ngân hàng thương mại Việt Nam

Diễn đàn tài chính tiền tệ - Ngày đăng : 08:23, 20/06/2021

Tóm tắt: Là trung gian tài chính chịu trách nhiệm cung ứng vốn cho hoạt động đầu tư và kinh doanh của doanh nghiệp, ngành Ngân hàng đang phải đối mặt với các thách thức: Vừa phải cung ứng vốn đầy đủ, kịp thời cho nền kinh tế, vừa đảm bảo sự nghiệp phát triền bền vững của đất nước, hướng tới nền kinh tế xanh toàn cầu. Để thực hiện đồng thời cả hai vấn đề trên, các ngân hàng thương mại Việt Nam (NHTM) trong những năm gần đây đã triển khai hoạt động tín dụng xanh, thực hiện nhiều chính sách và biện pháp nhằm đẩy mạnh tín dụng xanh trong toàn ngành Ngân hàng. Nghiên cứu tập trung phân tích thực trạng triển khai tín dụng xanh trên cơ sở phân tích các biện pháp nhằm đẩy mạnh hoạt động này tại một số NHTM, từ đó đưa ra những khuyến nghị nhằm đẩy mạnh hoạt động tín dụng xanh tại các NHTM Việt Nam.

Từ khóa: tín dụng xanh, chính sách tín dụng, ngân hàng

Green credit promotion in Vietnamese commercial banks

Abstract: As a financial intermediation responsible for capital supply to most of enterprises, the banking sector faces with challenges: providing enough and timely capital for the economy as well as guaranteeing the economy develop sustainably, toward the green economy. To implement both issues simultaneously, Vietnamese commercial banks in recent years have been implementing green credit activity, taking many policies as well as solutions to promote green credit. This study focuses on analyzing the implementation of green credit, based on analyzing measures to promote green credit in some commercial banks, thereby providing some recommendations to further green credit in Vietnamese commercial banks.

Keywords: green credit, lending policy, banking

1. Tổng quan về tín dụng xanh

Tín dụng xanh được hiểu là những khoản tín dụng mà ngân hàng cấp cho các dự án không gây rủi ro hoặc nhằm bảo vệ môi trường, nói cách khác là những khoản cấp tín dụng dưới dạng tài trợ vốn, cho vay, các hình thức cấp tín dụng khác, mà trong đó có tính đến tác động môi trường và tăng cường bền vững môi trường (Phạm Xuân Hòe, 2015).

Mục tiêu chung của tín dụng xanh: Tín dụng xanh là công cụ chính sách quan trọng để tiến hành thực hiện rộng rãi mô hình tài chính xanh và ngân hàng xanh, tiến tới xây dựng và hoàn thiện nền kinh tế xanh thông qua việc áp dụng tiêu chuẩn về môi trường khi cấp vốn vay cho các dự án vì môi trường, giảm thiểu khí thải ô nhiễm, hướng tới một nền kinh tế các-bon thấp, phát triển kinh tế bền vững.

Vai trò của tín dụng xanh: Tín dụng xanh là hướng đi tất yếu của ngành tài chính toàn cầu và ngành Ngân hàng Việt Nam nói riêng. Tín dụng xanh đem lại những lợi ích rất lớn trong công cuộc bảo vệ môi trường và nhiệm vụ phát triển kinh tế, nâng cao đời sống nhân dân. Tín dụng xanh không chỉ mang lại lợi ích đối với doanh nghiệp thực hiện các dự án phát triển kinh tế mà còn mang lại lợi ích cho chính sự phát triển bền vững của hệ thống ngân hàng thông qua việc giảm thiểu các khoản nợ khó đòi, tăng cường mức độ ổn định tài chính và bảo vệ danh tiếng trên thị trường, thúc đẩy phát triển bền vững và hiện thực hóa chiến lược tăng trưởng xanh của Việt Nam.

2. Thực trạng triển khai hoạt động tín dụng xanh tại một số NHTM Việt Nam

2.1. Cơ sở pháp lý hoạt động tín dụng xanh

Bên cạnh Luật Bảo vệ môi trường (2014) và Luật Thuế tài nguyên (2009) được Quốc hội thông qua, thì Quyết định số 1393/QĐ-TTg (2012) của Thủ tướng Chính phủ về “Phê duyệt Chiến lược quốc gia về tăng trưởng xanh thời kỳ 2011-2020 và tầm nhìn đến năm 2050” đã góp phần hình thành nên khuôn khổ pháp lý cao nhất về hoạt động tín dụng xanh ở nước ta.

Bên cạnh đó, Ngân hàng Nhà nước (NHNN), đã có Chỉ thị số 03/2015/CT-NHNN (2015) “Về thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng”, trong đó nêu ra mục tiêu là: Thực hiện Kế hoạch hành động quốc gia về tăng trưởng xanh, ngay từ năm 2015, hoạt động cấp tín dụng của ngành Ngân hàng cần chú trọng đến vấn đề bảo vệ môi trường, nâng cao hiệu quả sử dụng tài nguyên, năng lượng; cải thiện chất lượng môi trường và bảo vệ sức khỏe con người, đảm bảo phát triển bền vững.

Nhằm bổ sung vào chính sách để đẩy mạnh tín dụng xanh, NHNN ban hành Quyết định số 813/QĐ-NHNN (2017) về “Tiêu chí xác định chương trình, dự án nông nghiệp ứng dụng công nghệ cao, nông nghiệp sạch, danh mục công nghệ cao ứng dụng trong nông nghiệp” dựa trên Nghị quyết số 30/NQ-CP ngày 7/3/2017 của Chính phủ.

2.2. Thực trạng triển khai tín dụng xanh tại một số NHTM ở Việt Nam

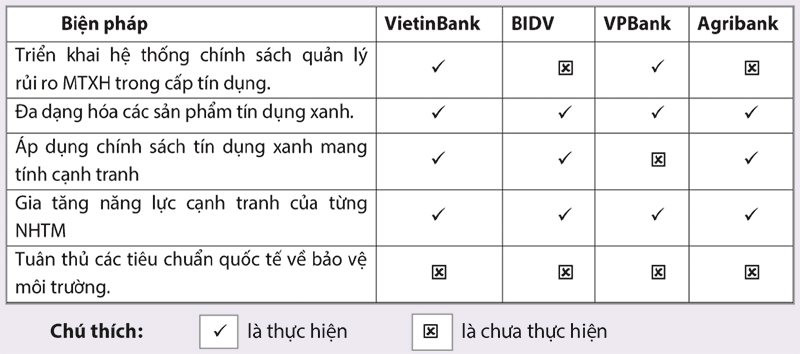

Trong bài viết, nhóm tác giả lựa chọn, phân tích và đưa ra bảng so sánh thực tế triển khai hoạt động tín dụng xanh tại 4 NHTM ở Việt Nam: VietinBank, BIDV, VPBank và Agribank. Đây là những ngân hàng có chính sách tín dụng xanh hiệu quả, định hướng rõ ràng, phù hợp với ngành Ngân hàng và điều kiện kinh tế nước ta, đồng thời có nhiều đóng góp nổi bật trong cung ứng tín dụng xanh cho nền kinh tế cũng như tham gia các dự án tài chính xanh với các tổ chức tài chính thế giới, đem lại nhiều lợi thế trong phát triển nền kinh tế xanh của Việt Nam.

Bảng 1: So sánh biện pháp hỗ trợ nhằm đẩy mạnh hoạt động tín dụng xanh tại một số ngân hàng

|

|

|

Bằng sự nỗ lực đến từ Chính phủ, NHNN, các bộ, ngành liên quan và các NHTM trong việc từng bước triển khai chính sách hỗ trợ tín dụng xanh trong thực tiễn, nhất là ngay sau khi “Chiến lược quốc gia về tăng trưởng xanh” và Chỉ thị 03/CT-NHNN về “Thúc đẩy tăng trưởng tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng” được ban hành, hoạt động tín dụng xanh ở các NHTM có những chuyển biến tích cực, các NHTM đã bắt tay vào công cuộc triển khai hoạt động tín dụng xanh.

Một số ngân hàng đã xây dựng quy trình quản lý rủi ro môi trường – xã hội (MT-XH) trong hoạt động cấp tín dụng của ngân hàng mình cũng như cung cấp đa dạng hóa sản phẩm tín dụng xanh để đáp ứng được nhu cầu lớn của khách hàng và phát triển danh mục cho vay của ngân hàng. Các NHTM gia tăng năng lực cạnh tranh của mình bằng những biện pháp như tiếp cận với nguồn vốn từ các tổ chức quốc tế, tranh thủ tận dụng nguồn tài trợ từ các tổ chức này về vốn, nguồn nhân lực, kỹ thuật, công nghệ và kinh nghiệm, tham gia các dự án về bảo vệ môi trường và chương trình hợp tác với một số tổ chức trên thế giới hoặc có nguồn vốn tín dụng xanh được tài trợ từ các tổ chức đó, đồng thời, chủ động đưa ra những chính sách tín dụng xanh riêng, mang tính cạnh tranh với ngân hàng khác về lãi suất, tài sản bảo đảm… nhằm góp phần tăng thị phần tín dụng xanh và tăng trưởng dư nợ tín dụng xanh.

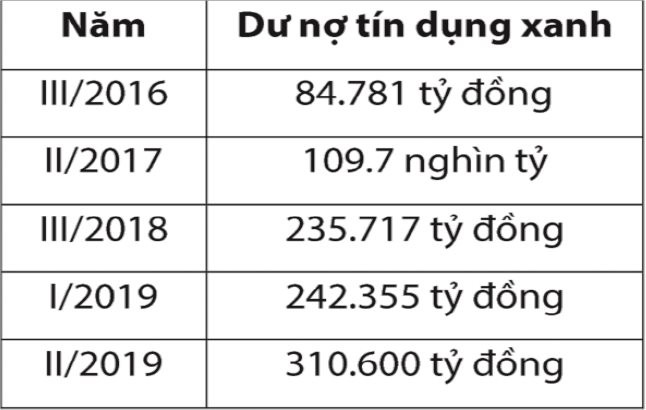

Bảng 2: Dư nợ tín dụng xanh ở Việt Nam giai đoạn 2016-2019 (tỷ đồng)

|

|

Nguồn: Tổng hợp từ các báo cáo của NHNN Việt Nam |

Theo số liệu từ Vụ Tín dụng các ngành kinh tế (NHNN), năm 2016 dư nợ tín dụng xanh chỉ đạt khoảng 84.781 tỷ đồng, tương đương tăng 19,7% so với thời điểm cuối năm 2015 (dư nợ tín dụng xanh năm 2015 là 73.723 tỷ đồng). Tính đến hết quý II/2017 dư nợ tín dụng xanh đạt 109,700 tỷ đồng, song trong quý IV/2017 dư nợ tín dụng xanh tăng lên đột phá, đạt 180.121 tỷ đồng.

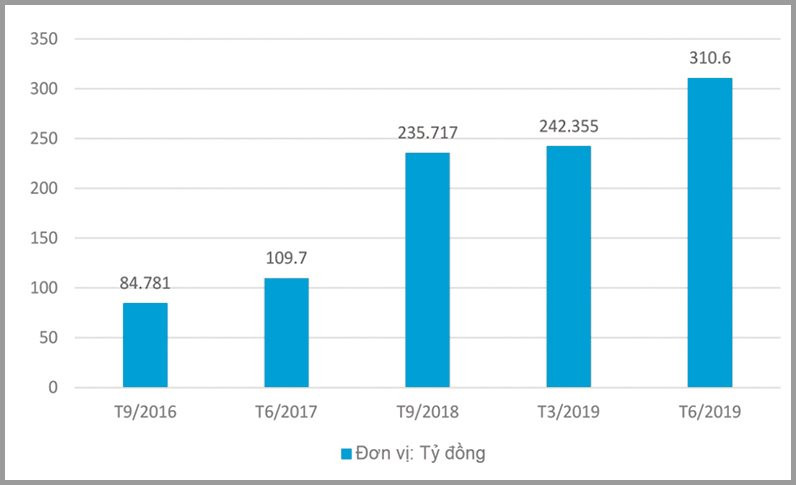

Hình 1: Dư nợ tín dụng xanh giai đoạn 2016-2019

|

|

Nguồn: Investing.com |

Theo số liệu của NHNN Việt Nam, đến hết tháng 6/2019, dư nợ tín dụng đối với các dự án xanh là 310.600 tỷ đồng, tăng 29% so với năm 2018, chủ yếu tập trung vào lĩnh vực nông nghiệp xanh, năng lượng tái tạo, năng lượng sạch, quản lý nước bền vững tại khu vực đô thị và nông thôn…

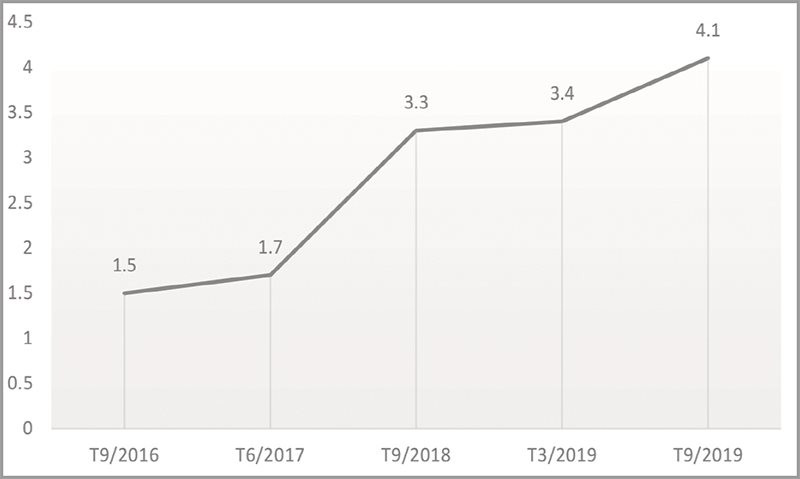

Tỷ trọng tín dụng xanh cũng tăng mạnh từ 1,5% lên 4,1% tổng dư nợ toàn nền kinh tế. Nếu so sánh với nhu cầu 30,6 tỷ USD tài chính xanh đến năm 2020, thì đây đã là nguồn vốn trong nước đáng kể cho tăng trưởng xanh của Việt Nam. Việc xanh hoá đáng kể dòng tín dụng sẽ góp phần quyết định tái cơ cấu nền kinh tế theo hướng tăng trưởng xanh và phát triển bền vững.

Hình 2: Tỷ trọng dư nợ tín dụng xanh giai đoạn 2016-2019

(đơn vị: %)

|

|

Thống kê tín dụng xanh theo Chỉ thị 03/NHNN-CT và Công văn 9050/NHNN-TD giai đoạn 2016-2019 (Nguồn: Thống kê Ngân hàng Nhà nước) |

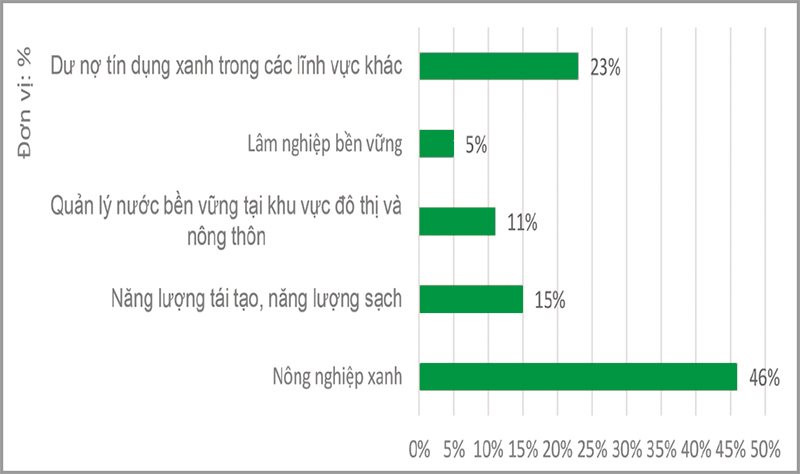

Trong năm 2019, dư nợ tín dụng xanh được đánh giá có sự phân bổ hợp lí trong điều kiện phát triển kinh tế của nước ta, tập trung chủ yếu vào lĩnh vực nông nghiệp xanh và năng lượng sạch, năng lượng tái tạo. Trong đó, cho vay ngắn hạn là 54.000 tỷ đồng, cho vay trung và dài hạn là 188.000 tỷ đồng, chiếm 76% dư nợ tín dụng xanh, lãi suất tín dụng xanh ngắn hạn là từ 5% đến 8% tính theo năm, lãi suất trung - dài hạn từ 9% đến 12%/năm. Cụ thể cơ cấu tín dụng xanh năm 2019 như trong hình 3.

Hình 3: Cơ cấu tín dụng xanh hệ thống NHTM Việt Nam năm 2019

|

|

(Nguồn: Tạp chí ngân hàng số 1+2/2020) |

Thực trạng triển khai nêu trên cho thấy hoạt động tín dụng xanh tại các NHTM Việt Nam bước đầu đạt được những kết quả đáng kể như: Các ngân hàng đã quan tâm đến tín dụng xanh thông qua xác định định hướng về tín dụng xanh; quan tâm đến vấn đề bảo vệ môi trường trong cấp tín dụng; xây dựng quy trình quản lý rủi ro MT-XH trong hoạt động cấp tín dụng của ngân hàng mình; cung cấp đa dạng hóa sản phẩm tín dụng xanh để đáp ứng được nhu cầu lớn của khách hàng và phát triển danh mục cho vay của ngân hàng...Tuy nhiên, vẫn còn có những hạn chế nhất định. Đó là:

(1) Nhìn chung thực tế triển khai tín dụng xanh tại các NHTM ở nước ta vẫn khá mới mẻ và chậm chạp, chưa đáp ứng kịp thời yêu cầu về phát triển kinh tế nhanh và bền vững.

(2) Tỷ trọng vốn tín dụng cho các ngành/lĩnh vực xanh cần ưu tiên, hỗ trợ từ phía NHNN còn thấp. Phần lớn nguồn vốn tài trợ cho dự án xanh nước ta chủ yếu dựa vào nguồn vốn tài trợ từ các tổ chức quốc tế hoặc một phần từ nguồn tài chính nhà nước thông qua các quỹ hỗ trợ tín dụng xanh Việt Nam, nguồn vốn của bản thân các NHTM rất nhỏ bé, chiếm tỷ lệ thấp.

(3) Bản thân các ngân hàng vẫn “thiếu” về vốn, kinh nghiệm, nhất là kỹ thuật phân tích, đánh giá, thẩm định các vấn đề phức tạp về môi trường, các rủi ro có thể xảy ra dẫn đến việc ra quyết định tín dụng cho các dự án gây ảnh hưởng, thậm chí gây ô nhiễm nghiêm trọng đến MT-XH.

3. Khuyến nghị nhằm đẩy mạnh hoạt động tín dụng xanh tại các NHTM Việt Nam

Đối với NHTM

Thứ nhất, xây dựng quy định nội bộ về quản lý rủi ro môi trường và xã hội.

Để thực hiện chiến lược phát triển bền vững, các NHTM cần chủ động nghiên cứu và nhanh chóng xây dựng, hoàn thiện các hệ thống đánh giá rủi ro về MT-XH trong quy trình thẩm định cấp tín dụng hoặc hoạt động đầu tư, mở rộng sản phẩm dịch vụ. Bởi vì khi có hệ thống này, các NHTM sẽ đánh giá, đo lường và phân loại chính xác, đầy đủ các mức độ rủi ro về môi trường, từ đó, sẽ hạn chế hoặc từ chối các dự án có rủi ro cao, tác động xấu đến môi trường.

Áp dụng các tiêu chuẩn của môi trường cho các dự án được ngân hàng cấp vốn vay, đồng thời thành lập đơn vị chuyên trách về quản lý rủi ro môi trường từ chi nhánh đến toàn hệ thống, giám sát hoạt động tín dụng xanh và việc triển khai ngân hàng xanh tại các NHTM.

Phối hợp chặt chẽ với đơn vị chức năng của NHNN trong việc theo dõi thường xuyên, liên tục về khoản vay, đánh giá và báo cáo về việc thực hiện sử dụng nguồn vốn vay của doanh nghiệp để có các giải pháp kịp thời ngăn chặn hoặc xử lý đối với khoản vay sử dụng sai mục đích, gây hậu quả hoặc tác động nghiêm trọng đến MT-XH. Thực hiện tốt yêu cầu này không chỉ mang đến lợi ích cho doanh nghiệp thực hiện các dự án phát triển kinh tế, mà còn đem lại lợi ích cho chính sự phát triển bền vững hệ thống ngân hàng nhờ vào việc gián tiếp tác động vào giảm thiểu rủi ro, tăng cường mức độ ổn định tài chính và bảo vệ thương hiệu trên thị trường.

Thứ hai, xây dựng chính sách về tín dụng xanh phù hợp với hoạt động của từng ngân hàng, chiến lược quốc gia và đáp ứng được tiêu chuẩn quốc tế.

Chính sách tín dụng xanh bao gồm tất cả phương thức tài trợ vốn hoặc cho vay mà có tính đến tác động môi trường, tăng cường tính bền vững cho môi trường. Các chính sách tín dụng được thiết kế gồm có: Mục tiêu, định hướng hoạt động tín dụng, chính sách về quy mô, giới hạn tín dụng, về khách hàng, lãi suất và phí suất tín dụng, chính sách về tài sản bảo đảm, thời hạn tín dụng, kỳ hạn nợ, chính sách đối với các khoản tín dụng có vấn đề...

Chính sách cần xây dựng ở mỗi ngân hàng phù hợp với mục tiêu và chiến lược kinh doanh của ngân hàng đó, nói cách khác, phát triển hoạt động tín dụng xanh phải dựa vào khung chiến lược phát triển chung của ngân hàng, phụ thuộc vào định hướng kinh doanh, sản phẩm lợi thế, khách hàng mục tiêu, phân khúc thị trường cũng như năng lực, thế mạnh của chính ngân hàng.

Đồng thời, chính sách hỗ trợ đẩy mạnh hoạt động tín dụng xanh của các ngân hàng vừa phải phù hợp với khuôn khổ pháp luật quốc gia, vừa đáp ứng được các chuẩn mực quốc tế.

Để cung cấp đúng sản phẩm tín dụng xanh, NHTM cần thiết kế chính sách cho vay cụ thể cho từng ngành nghề, lĩnh vực kinh doanh khác nhau dựa trên đặc thù của chính ngành nghề, lĩnh vực đó.

Ví dụ: đối với ngành nông nghiệp, cần chính sách khuyến khích phát triển nông nghiệp sạch, cho vay theo chuỗi, cho vay ưu đãi với mảng nông nghiệp ứng dụng công nghệ cao mà không gây hại đến môi trường… trong điều kiện phù hợp với bộ tiêu chuẩn của Bộ Nông nghiệp và Phát triển nông thôn đề ra theo Quyết định số 813/QĐ-NHNN. Theo đó, NHTM nên hỗ trợ các doanh nghiệp chuyển đổi cơ cấu sản phẩm, giúp doanh nghiệp nhanh chóng đạt các chứng chỉ liên quan đến sản phẩm xanh như “nông sản sạch”, “chứng nhận vệ sinh an toàn thực phẩm”. NHTM hỗ trợ doanh nghiệp triển khai các chương trình liên kết với chuỗi siêu thị, cửa hàng tiện lợi trong và ngoài nước cũng như tạo đà xuất khẩu sản phẩm nông sản đi kèm giải pháp tài chính chuyên biệt, tạo điều kiện thuận lợi để đưa sản phẩm xanh - sạch ngành nông nghiệp đến với người tiêu dùng.

Thứ ba, đo lường, kiểm soát hệ thống chỉ tiêu đánh giá phát triển tín dụng xanh ở mỗi ngân hàng.

Hệ thống chỉ tiêu đánh giá sự phát triển tín dụng xanh ở các NHTM nên được phân loại theo 2 nhóm: (1) Nhóm các chỉ tiêu định tính: Hệ thống phân phối; Tính đa dạng của sản phẩm tín dụng xanh; Tính minh bạch và ổn định trong chính sách tín dụng; (2) Nhóm các chỉ tiêu định lượng: Dư nợ tín dụng xanh; Phát triển thị phần tín dụng xanh; Thu nhập từ tín dụng xanh và tỷ lệ nợ xấu.

Thiết nghĩ, cần sớm hoàn thiện hệ thống chỉ tiêu đánh giá này một cách rõ ràng, cụ thể để hoạt động tín dụng xanh được đưa vào khuôn khổ phát triển ổn định. Đồng thời, đây cũng được xem là căn cứ so sánh mức độ quan tâm về tín dụng xanh ở các NHTM diễn ra như thế nào, chênh lệch bao nhiêu. Trên cơ sở đó, đặt ra sự cạnh tranh giữa các ngân hàng với nhau, tạo động lực đẩy mạnh hoạt động tín dụng xanh ở mỗi ngân hàng và tăng trưởng tín dụng xanh cho toàn ngành Ngân hàng.

Thứ tư, nâng cao năng lực cạnh tranh về tín dụng xanh của NHTM.

Năng lực mà các NHTM cần lưu ý đó là năng lực về vốn, nhân lực và công nghệ.

Về nhân lực: Xây dựng nguồn nhân lực chất lượng cao được đào tạo về quản lý rủi ro môi trường, biết vận dụng và vận dụng tốt hiểu biết về tín dụng xanh, tăng trưởng xanh để phục vụ tốt công tác thẩm định cấp tín dụng tại các cơ sở đào tạo của ngành Ngân hàng. Đặc biệt là các vấn đề về quản lý rủi ro MT-XH trong xét duyệt cấp tín dụng đối với các dự án. Từ đó, tạo niềm tin, uy tín và thương hiệu của ngân hàng với khách hàng.

Về vốn: Đối với NHTM, nguồn vốn tín dụng xanh thường là các khoản đầu tư có quy mô vốn lớn và thời gian thu hồi chậm. Trong khi đó, các DN nhỏ và vừa ở nước ta đều tiếp cận dự án với nguồn vốn tự có thấp, tài sản bảo đảm ít ỏi, không đủ lớn. Chính vì vậy, gia tăng nguồn vốn huy động là nhiệm vụ rất cần thiết. Bên cạnh đó, bản thân ngân hàng nên gia tăng nguồn vốn xanh bằng cách phối hợp với các quỹ (như quỹ Bảo vệ môi trường, quỹ Uỷ thác tín dụng xanh), hoặc hợp tác với ngân hàng khác để cấp tín dụng xanh cho các dự án lớn. Việc hợp tác không chỉ đáp ứng nhu cầu về tài chính, nhân lực, công nghệ hay kinh nghiệm mà còn giúp san sẻ rủi ro cho các NHTM.

Về công nghệ: Đầu tư vào phát triển hệ thống công nghệ thông tin của ngân hàng cũng rất quan trọng, nhất là khi muốn có đầy đủ căn cứ cho đánh giá cũng như lượng hóa rủi ro tín dụng xanh trong tương lai. Các NHTM xây dựng ngân hàng dữ liệu về rủi ro tín dụng xanh và sử dụng công cụ hiện đại trong phân tích, xử lý rủi ro. Đây được xem là nhân tố ảnh hưởng rất lớn đến chất lượng và hiệu quả của công tác quản trị ngân hàng, gồm cả quản trị rủi ro nói chung.

Thứ năm, đa dạng hóa các sản phẩm tín dụng xanh.

Bất kì sản phẩm của hoạt động sản xuất kinh doanh nào cũng cần đáp ứng tốt nhu cầu thị trường, phục vụ và làm hài lòng khách hàng. Cơ cấu sản phẩm tín dụng xanh đồng đều nói lên sự đa dạng hóa sản phẩm tín dụng xanh, điều này thể hiện mức độ quan tâm chú trọng phát triển của ngân hàng đó đối với lĩnh vực này, mặt khác, giúp ngân hàng thu hút được nhiều khách hàng hơn và số lượng khách hàng mảng này tăng lên đáng kể. Tuy nhiên, sự đa dạng hóa sản phẩm cần phải đặt trong tương quan với nguồn lực hiện có của ngân hàng. Nếu không, việc triển khai quá nhiều sản phẩm có thể làm cho ngân hàng kinh doanh không hiệu quả vì dàn trải nguồn lực quá mức.

Thứ sáu, tuân thủ các tiêu chuẩn quốc tế về bảo vệ môi trường và xã hội.

Trong xu hướng chung hiện nay, các ngân hàng, quỹ đầu tư và các nhà đầu tư tài chính khác đang dần đóng vai trò rất lớn trong các dự án phát triển cơ sở hạ tầng kinh tế ở Việt Nam và khu vực. Nhiều nhà đầu tư cũng đã bày tỏ mong muốn phát triển các chuẩn mực riêng nhằm xây dựng hình ảnh thân thiện với môi trường và có trách nhiệm với xã hội. Các định chế tài chính quốc tế như WB và ADB đã xây dựng các bộ chuẩn mực đảm bảo các tiêu chuẩn môi trường và xã hội bắt buộc áp dụng với các dự án mà họ đầu tư hay còn gọi là các chính sách bảo vệ, điển hình là Nguyên tắc Xích đạo, Nguyên tắc các-bon, Sáng kiến tài chính UNEP.

Đối với cơ quan Nhà nước

Thứ nhất, xây dựng và từng bước hoàn thiện khung pháp lý về tín dụng xanh.

Chính phủ và cơ quan quản lý các cấp cần đưa ra những cam kết hỗ trợ để hệ thống ngân hàng có điều kiện thuận lợi cung cấp tín dụng xanh theo hình thức giảm bớt khả năng tiếp cận nguồn vốn đối với những dự án gây ô nhiễm cao và khuyến khích dòng vốn hướng vào các dự án vì môi trường; điều chỉnh cơ cấu nền kinh tế từ các ngành có “hàm lượng lao động cao” sang ngành có “hàm lượng vốn, công nghệ cao”, qua đó thúc đẩy gia tăng hội nhập kinh tế quốc tế.

Đẩy mạnh sự đồng thuận, cam kết tham gia từ các cấp chính quyền địa phương. Do các dự án “xanh” trải dài khắp đất nước và đặt trong điều kiện địa hình nước ta, công tác quản lý và giám sát việc tuân thủ quy định về bảo vệ môi trường và việc cung cấp đầy đủ, công khai minh bạch thông tin của cá nhân, tổ chức vi phạm quy định pháp luật về bảo vệ môi trường là nhiệm vụ quan trọng cần sự hỗ trợ kịp thời từ chính quyền địa phương. Đi đôi với việc ban hành văn bản hướng dẫn chính sách tín dụng xanh, đại diện của cơ quan Trung ương nên làm việc trực tiếp với các cấp chính quyền địa phương để xây dựng bộ quy tắc chuyên biệt cho từng địa phương, từ đó làm cơ sở cho việc triển khai trên thực tế.

Bên cạnh những chính sách vĩ mô, Chính phủ nên đưa ra những cam kết bằng biện pháp vi mô cho vấn đề phát triển tín dụng xanh. Cụ thể là, thiết lập các giải pháp kịp thời xử lý vấn đề phát sinh; cân nhắc để ban hành các chính sách hỗ trợ thuế, phí, cơ chế bảo lãnh chuyên ngành, trợ cấp lãi suất tài chính để hỗ trợ tài trợ tín dụng cho các dự án xanh.

Chính phủ cần ban hành thêm quy định để đảm bảo tính minh bạch của thị trường. Việc ban hành quy định về công bố thông tin rõ ràng về môi trường kinh doanh của các doanh nghiệp tạo điều kiện thuận lợi cho các ngân hàng trong việc đưa ra các đánh giá về môi trường cho quá trình cấp tín dụng. Công bố thông tin cũng góp phần cải thiện số liệu thống kê, củng cố lòng tin của các nhà đầu tư, qua đó khuyến khích họ tham gia nhiều hơn vào các dự án xanh.

Thứ hai, đẩy mạnh tuyên truyền, nâng cao nhận thức về tín dụng xanh.

Đẩy mạnh vai trò của truyền thông để tăng cường sự hiểu biết cũng như nâng cao nhận thức của người dân và trách nhiệm xã hội của ngành Ngân hàng trong công tác bảo vệ môi trường, chống biến đổi khí hậu và trong nhiệm vụ thúc đẩy hoạt động sản xuất, dịch vụ, tiêu dùng xanh. Công tác tuyên truyền này xác định đối tượng cụ thể hướng đến là ngân hàng và khách hàng liên quan đến tín dụng xanh.

Thứ ba, đẩy mạnh hợp tác quốc tế.

Toàn cầu hóa và hội nhập đang mở ra cho nước ta nhiều cơ hội để phát triển tín dụng xanh nhanh hơn và hiệu quả hơn. Để tận dụng cơ hội này, Chính phủ và NHNN cần hợp tác với các tổ chức quốc tế và những quốc gia có nhiều kinh nghiệm trong tín dụng xanh để xây dựng tối ưu hệ thống quản trị rủi ro môi trường cho các NHTM, thiết kế chính sách hiệu quả hỗ trợ hoạt động tín dụng xanh, triển khai đề án ngân hàng xanh phù hợp với quy mô hoạt động của mỗi ngân hàng.

Đối với khách hàng vay vốn

Các doanh nghiệp cần thay đổi nhận thức về mối quan hệ giữa tăng trưởng kinh tế và phát triển bền vững, không vì mục tiêu tăng trưởng mà coi nhẹ các biện pháp bảo vệ môi trường hoặc đánh đổi sự ô nhiễm môi trường để đạt được mục tiêu tăng trưởng.

Khách hàng cần quan tâm và đầu tư công tác nghiên cứu ứng dụng các công nghệ bảo vệ môi trường. Chủ động hợp tác và học hỏi kinh nghiệm nhằm mục đích đào tạo và phát triển nguồn nhân lực doanh nghiệp của mình, biết vận dụng thời cơ để nắm bắt và áp dụng các công nghệ kỹ thuật về bảo vệ môi trường tiên tiến phù hợp với điều kiện của doanh nghiệp. Thời cơ này có thể là các chương trình hợp tác quốc tế, chương trình huy động nguồn vốn xanh của Nhà nước.

Chú trọng đầu tư và đổi mới công nghệ sản xuất theo hướng vừa hiện đại, vừa thân thiện môi trường, vừa tiết kiệm hiệu quả. Ví dụ như, các doanh nghiệp nên kiểm soát việc xả thải ra môi trường của các dự án, nhất là các dự án xây dựng cơ sở hạ tầng, dự án xây dựng công trình lớn; các loại hình sản xuất nguy cơ ô nhiễm lớn như công nghệ nhiệt điện, luyện thép, khai khoáng, sản xuất giấy hay dệt nhuộm; kiểm soát chặt chẽ hoạt động sản xuất kinh doanh của doanh nghiệp mình nếu hoạt động đó có thể gây ô nhiễm môi trường, sử dụng công nghệ lạc hậu.

Ngoài việc phát triển năng lực của mình nhằm đáp ứng tiêu chí cho vay, doanh nghiệp cần tìm hiểu và nắm bắt thông tin về các chính sách ưu đãi, lãi suất, tài sản bảo đảm, thủ tục vay vốn, để thúc đẩy đầu tư vào các dự án thân thiện với môi trường. Bên cạnh đó, doanh nghiệp cần nâng cao nhận thức cũng như tăng cường mối liên kết giữa các NHTM và doanh nghiệp để tìm kiếm nhu cầu và cơ hội đầu tư xanh.

4. Kết luận

Tín dụng xanh là một trong những yếu tố quan trọng quyết định đến sự phát triển an toàn, bền vững của cả hệ thống ngân hàng nói riêng cũng như nền kinh tế nói chung. Việc triển khai và nâng cao hiệu quả hoạt động tín dụng xanh không chỉ là trách nhiệm của NHTM, mà cần sự quan tâm, định hướng chỉ đạo của Chính phủ, NHNN và các cơ quan quản lý khác cũng như sự phối hợp từ người dân và chính quyền địa phương, đặc biệt là khách hàng vay vốn thực hiện dự án xanh.

TÀI LIỆU THAM KHẢO

- Phạm Xuân Hòe và Nhóm Nghiên cứu chiến lược ngân hàng, 2015. Hoàn thiện khung chính sách khuyến khích phát triển tín dụng xanh.

- PGS.TS Tô Ngọc Hưng, 2014. Tín dụng Ngân hàng, Học viện Ngân hàng.

- Luật Việt Nam (https://luatvietnam.vn/).

- Ngân hàng Nhà nước Việt Nam (https://sbv.hanoi.gov.vn)

- Ngân hàng Thương mại Cổ phần Công thương Việt Nam (https://www.vietinbank.vn/)

- Ngân hàng Thương mại cổ phần đầu tư và phát triển Việt Nam. (https://www.bidv.com.vn/)

- Ngân hàng Thương mại cổ phần Việt Nam Thịnh Vượng (https://www.vpbank.com.vn/)

- Ngân hàng nông nghiệp và phát triển nông thôn Việt Nam (https://www.agribank.com.vn/).

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 23 năm 2020