Rủi ro tín dụng tại các ngân hàng thương mại Việt Nam giai đoạn hậu WTO: Ảnh hưởng của các nhân tố vi mô và vĩ mô

Nghiên cứu - Trao đổi - Ngày đăng : 09:22, 05/07/2021

Tóm tắt: Mục tiêu của bài viết là khảo sát thực nghiệm tác động của các nhân tố vi mô đặc thù ngân hàng và các nhân tố vĩ mô của nền kinh tế đối với rủi ro tín dụng của các ngân hàng Việt Nam. Sử dụng dữ liệu giai đoạn hậu WTO từ năm 2007 đến năm 2019, cùng với các phương pháp/mô hình ước lượng khác nhau, bài viết đã chỉ ra những kết quả quan trọng. Theo đó, các ngân hàng có nhiều vốn hơn, vị thế thanh khoản cao hơn, huy động tiền gửi nhiều hơn, hay hoạt động trong bối cảnh lạm phát cao hơn, có xu hướng có ít rủi ro tín dụng hơn các ngân hàng khác. Bên cạnh đó, các ngân hàng có tỷ trọng thu nhập ngoài lãi cao hơn, thuộc sở hữu nhà nước, hay hoạt động trong thời kỳ lãi suất chính sách cao hơn, có xu hướng gia tăng rủi ro tín dụng.

Credit risk of Vietnamese commercial banks in the post-WTO period: The impacts of micro and macro factors

Abstract: This paper aims to examine the impact of bank-specific and macroeconomic factors on the credit risk of Vietnamese banks. Using post-WTO data from 2007 to 2019 and different estimation methods/models, the article shows essential patterns. Accordingly, banks with more capital, higher liquidity position, more deposits, or operating in the context of higher inflation tend to have less credit risk. It is also revealed that banks that are state-owned, have higher proportion of non-interest income, or operate in a period of higher policy interest rates tend to increase credit risk.

1. Giới thiệu

Phân tích các yếu tố quyết định rủi ro tín dụng của ngân hàng là lĩnh vực thu hút nhiều sự quan tâm của giới nghiên cứu và những nhà làm chính sách. Điều này càng được thúc đẩy khi có bằng chứng cho thấy nhiều thị trường mới nổi đã trải qua sự bùng nổ tín dụng trong thập kỷ qua.

Tại Việt Nam, trải qua giai đoạn tín dụng tăng trưởng nóng với nhiều rủi ro bộc lộ, kể từ năm 2012, Ngân hàng Nhà nước (NHNN) đã bắt đầu kiểm soát chặt vấn đề tăng trưởng tín dụng của ngành Ngân hàng và xem đây là công cụ quan trọng trong điều hành chính sách tiền tệ. Từ đó đến nay, tình hình tài chính và hoạt động kinh doanh của mỗi ngân hàng thương mại (NHTM) trở thành cơ sở để hàng năm NHNN giao chỉ tiêu tăng trưởng tín dụng cụ thể. Về phía các NHTM trong thời gian gần đây, cơ cấu các nguồn thu đã mở rộng và tỷ trọng thu ngoài lãi đã nâng cao hơn. Tuy nhiên, với đặc thù trung gian tài chính trong hoạt động kinh doanh ngân hàng thì cho vay vẫn là mảng kinh doanh chủ chốt của ngân hàng và rủi ro tín dụng luôn đóng vai trò chi phối sức khoẻ và hoạt động của ngân hàng. Rủi ro tín dụng được kiểm soát ở mức phù hợp dưới góc độ của quốc gia sẽ hỗ trợ rất nhiều trong tăng trưởng kinh tế, dưới góc độ ngân hàng sẽ giúp họ đạt được nguồn lợi nhuận tốt từ mảng kinh doanh chính. Như vậy, trong bối cảnh cho vay luôn là kênh hoạt động quan trọng của các ngân hàng và nền kinh tế, đồng thời có những yêu cầu về một cơ chế quản lý tín dụng minh bạch, thống nhất thì việc tìm hiểu các nhân tố tác động đến chất lượng tín dụng là vấn đề cần thiết, phù hợp với thực tiễn quản lý nhà nước và phát triển kinh doanh của các nguồn lực xã hội.

Mục tiêu của bài viết là khảo sát thực nghiệm tác động của các nhân tố vi mô đặc thù ngân hàng và các nhân tố vĩ mô của nền kinh tế đối với rủi ro tín dụng của các NHTM Việt Nam trong giai đoạn sau gia nhập Tổ chức Thương mại Thế giới (giai đoạn hậu WTO, từ năm 2007). Đây là giai đoạn ghi nhận sự tăng trưởng nóng về tín dụng, nợ xấu bắt đầu xuất hiện và gia tăng, và các ngân hàng cũng bước vào quá trình có rất nhiều biến động (về cơ cấu tài chính, hiệu quả kinh doanh và môi trường kinh doanh). Trong phần lớn các nghiên cứu thực nghiệm về các yếu tố quyết định rủi ro tín dụng ngân hàng, các yếu tố kinh tế vĩ mô hoặc nội tại ngân hàng được xem xét riêng biệt, chỉ một số ít nghiên cứu đã sử dụng cả hai nhóm nhân tố này. Hơn thế nữa, hầu hết các tài liệu thực nghiệm phân tích các yếu tố quyết định rủi ro tín dụng tập trung vào các nước phát triển và một số nước đang phát triển điển hình, trong khi có rất ít nghiên cứu tập trung vào một quốc gia như mới nổi với tốc độ tăng trưởng nhanh và quy mô nền kinh tế còn khá nhỏ như Việt Nam.

2. Cơ sở lý luận và tổng quan nghiên cứu

Các nghiên cứu về những nhân tố tác động đến rủi ro tín dụng của ngân hàng khá đa dạng trên bình diện quốc tế. Khảo lược một số nghiên cứu điển hình nhất, cụ thể:

Jiménez và Saurina (2004) và Ahmad và Ariff (2008) tập trung phân tích các nhân tố vi mô nội tại ngân hàng. Trong khi Jiménez và Saurina (2004) phân tích các yếu tố quyết định xác suất vỡ nợ ở một số tổ chức tín dụng tại Tây Ban Nha, thì Ahmad và Ariff (2008) xem xét tác động của các nhân tố đối với rủi ro tín dụng bằng cách sử dụng dữ liệu vi mô từ các NHTM của một số nền kinh tế mới nổi và phát triển. Họ nhấn mạnh rằng vốn ngân hàng và chất lượng quản lý đóng vai trò rất quan trọng trong việc xác định rủi ro tín dụng. Vai trò của tài sản thế chấp, loại hình ngân hàng cho vay, mối quan hệ ngân hàng và người vay, đặc điểm của người đi vay và khoản vay cũng thuộc phạm vi nghiên cứu của Jiménez và Saurina (2004). Họ nhận thấy rằng các khoản vay thế chấp có xác suất vỡ nợ cao hơn, các khoản vay do ngân hàng tiết kiệm cung cấp có rủi ro cao hơn và mối quan hệ chặt chẽ giữa ngân hàng với người vay làm tăng mức độ sẵn sàng chấp nhận rủi ro của các ngân hàng.

Bằng cách sử dụng dữ liệu bảng động cho hệ thống ngân hàng của Pháp và Đức trong giai đoạn 2005–2011, Chaibi và Ftiti (2015) chỉ ra rằng đối với cả hai quốc gia này, rủi ro tín dụng được đo bằng nợ xấu, bị ảnh hưởng bởi tất cả các yếu tố kinh tế vĩ mô được xem xét, cụ thể là tăng trưởng GDP, lãi suất, thất nghiệp và tỷ giá hối đoái. Yếu tố duy nhất không ảnh hưởng đến rủi ro tín dụng là tỷ lệ lạm phát trong trường hợp của Pháp. Hơn nữa, cả hai hệ thống ngân hàng chỉ có hai yếu tố đặc thù ngân hàng tác động đến rủi ro tín dụng, đó là quy mô và khả năng sinh lời của ngân hàng. Ngoài những yếu tố chung này, nợ xấu ngân hàng tại từng thị trường phụ thuộc vào các yếu tố thúc đẩy khác nhau. Rủi ro của các ngân hàng Pháp được xác định bởi các khoản dự phòng rủi ro cho vay và sự kém hiệu quả trong quản lý chi phí, trong khi nợ xấu của các ngân hàng Đức chỉ phụ thuộc vào đòn bẩy của các ngân hàng.

Thông qua các phương pháp ước lượng đa dạng, Mpofu và Nikolaidou (2018) cho thấy sự gia tăng tốc độ tăng trưởng GDP có tác động làm giảm đáng kể tỷ lệ các khoản nợ khó đòi của ngân hàng. Hơn nữa, tỷ lệ lạm phát, tín dụng trong nước đối với khu vực tư nhân của các ngân hàng tính theo phần trăm GDP, độ mở thương mại đều tác động cùng chiều đáng kể đến nợ xấu ngân hàng.

Zribi và Boujelbène (2011) xem xét các biến kinh tế vĩ mô và vi mô nội tại ngân hàng có khả năng kiểm soát rủi ro tín dụng. Họ cung cấp một phân tích cho thị trường Tunisia trong giai đoạn 1995–2008, trước khi đi đến kết luận rằng các yếu tố quyết định chính của rủi ro tín dụng ngân hàng ở Tunisia là cấu trúc sở hữu, quy định về vốn, lợi nhuận ngân hàng, và các chỉ số kinh tế vĩ mô của nền kinh tế (tăng trưởng GDP, lạm phát, tỷ giá hối đoái và lãi suất). Tương tự, Louzis và cộng sự (2012) sử dụng phương pháp dữ liệu bảng động trong giai đoạn 2003–2009 để khám phá các yếu tố kinh tế vĩ mô và đặc thù ngân hàng tác động đến nợ xấu trong lĩnh vực ngân hàng Hy Lạp cho từng loại khoản vay (cho vay tiêu dùng, cho vay kinh doanh và thế chấp). Họ nhận thấy rằng rủi ro trong cho vay tại hệ thống ngân hàng Hy Lạp được giải thích chủ yếu bằng các biến số kinh tế vĩ mô (tốc độ tăng trưởng GDP thực, tỷ lệ thất nghiệp, lãi suất và nợ công).

3. Phương pháp nghiên cứu

Nghiên cứu sử dụng các mô hình dựa trên phương pháp tiếp cận động và tĩnh để giải thích cho hành vi chấp nhận rủi ro của các ngân hàng:

Riski,t = β0 + β1 ×Riski,t–1 + β2 × Bankit–1 + β3 ×Macrot–1 + εi,t (1)

Riski,t = β0 + β1×Banki,t–1 + β2 × Macrot–1 + εi,t (2)

trong đó βj là các hệ số hồi quy của các biến độc lập và εi,t là thành phần sai số đại diện cho các tác động không quan sát được trong mô hình. Biến phụ thuộc trong các phương trình là Risk, gồm có tỷ lệ dự phòng rủi ro và tỷ lệ nợ xấu (sử dụng cả hai phép đo để đảm bảo tính vững cho các mô hình hồi quy).

Bank đại diện cho một nhóm các biến đặc điểm nội tại của ngân hàng và Macro là vector gồm các biến kiểm soát môi trường kinh tế vĩ mô. Trong đó, các biến được xem xét cụ thể gồm có (i) vốn ngân hàng (vốn chủ sở hữu/tổng tài sản), (ii) thanh khoản (tài sản thanh khoản/tổng tài sản), (iii) thu nhập ngoài lãi (tổng thu nhập ngoài lãi/tổng thu nhập hoạt động), (iv) sở hữu nhà nước (biến giả nhận giá trị bằng 1 trong trường hợp của các NHTM thuộc sở hữu nhà nước, và 0 trong trường hợp ngược lại), (v) quy mô ngân hàng (logarit tự nhiên tổng tài sản), (vi) tỷ trọng cho vay (dư nợ cho vay khách hàng/tổng tài sản), (vii) tỷ trọng tiền gửi (tiền gửi khách hàng/tổng tài sản), (viii) hiệu quả quản lý (tổng thu nhập hoạt động/tổng chi phí hoạt động), (ix) chính sách tiền tệ (lãi suất tái cấp vốn của NHNN), (x) lạm phát (tỷ lệ lạm phát hàng năm), (xi) tăng trưởng kinh tế (tỷ lệ tăng trưởng GDP hàng năm), và (xii) tỷ giá hối đoái (logarit tự nhiên của tỷ giá hối đoái bình quân). Việc xác định và đưa các biến này vào mô hình hồi quy hoàn toàn căn cứ trên các tài liệu nghiên cứu lý thuyết và thực nghiệm hiện có.

Để đảm bảo tính vững của các kết quả ước lượng, nghiên cứu sử dụng phương pháp moment tổng quát hệ thống (system GMM), mô hình hồi quy bình phương tối thiểu gộp (pooled OLS), mô hình hồi quy tác động cố định (FEM) và mô hình hồi quy tác động ngẫu nhiên (REM). Nghiên cứu sử dụng dữ liệu tài chính hàng năm của các NHTM Việt Nam trong giai đoạn từ năm 2007 đến năm 2019. Các dữ liệu về kinh tế vĩ mô như tăng trưởng GDP và lạm phát được thu thập từ World Development Indicators (WDI), lãi suất chính sách thu thập từ cơ sở dữ liệu của NHNN và tỷ giá hối đoái được lấy từ International Financial Statistics (IFS).

4. Kết quả và thảo luận

4.1. Các nhân tố vi mô

Vốn chủ sở hữu ngân hàng

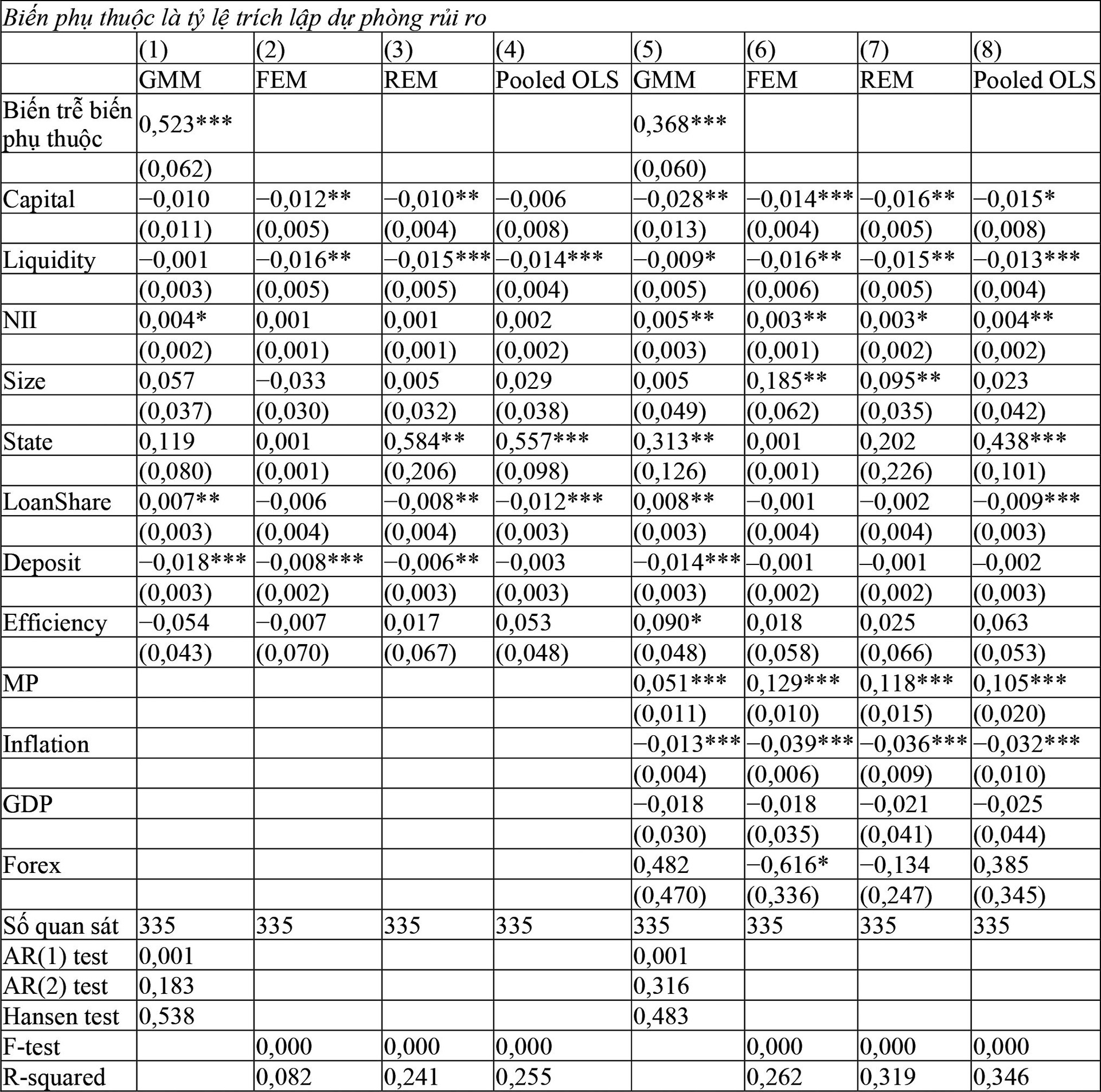

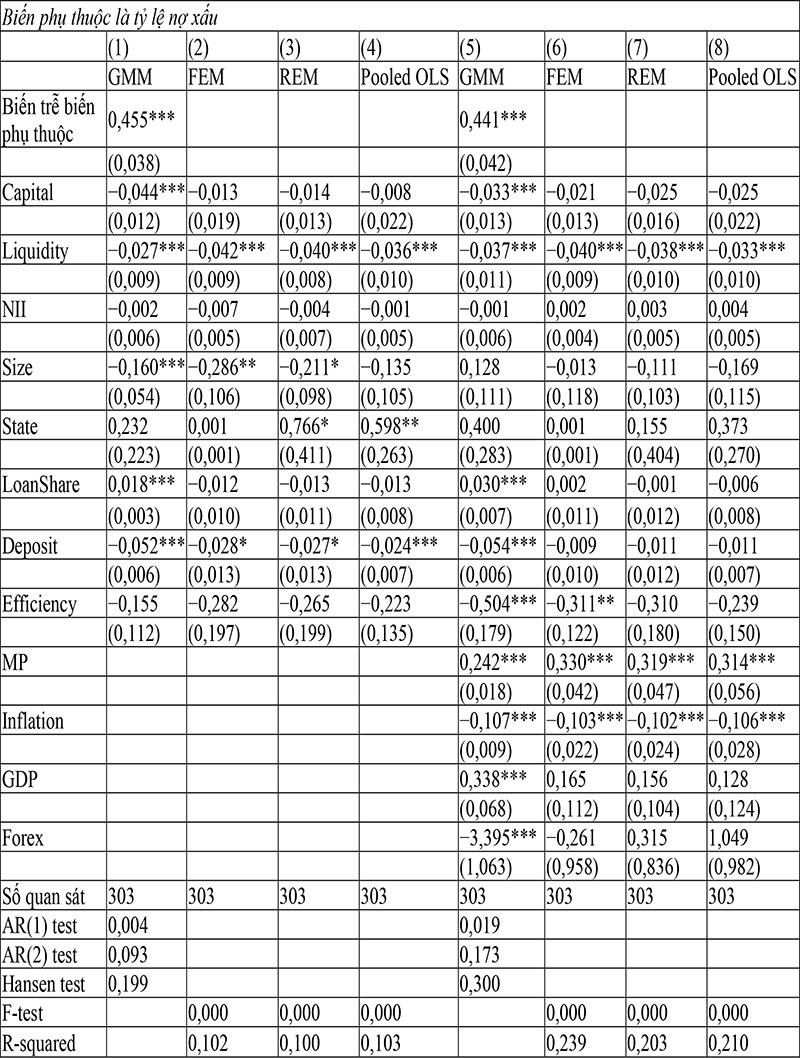

Kết quả hồi quy trong Bảng 1 cho thấy tất cả các hệ số hồi quy của biến vốn chủ sở hữu ngân hàng (Capital) đều âm trên các mô hình ước lượng khác nhau với biến phụ thuộc tỷ lệ trích lập dự phòng rủi ro. Trong đó, đa số các hệ số hồi quy có ý nghĩa thống kê ở mức tối thiểu 5%. Các kết quả tương tự cũng được phát hiện với biến phụ thuộc là tỷ lệ nợ xấu trong Bảng 2. Các phát hiện chỉ ra rằng các ngân hàng có nhiều vốn chủ sở hữu hơn thì mức độ rủi ro tín dụng có xu hướng thấp hơn. Việc sở hữu một mức vốn ngân hàng cao hơn khiến cho các chủ sở hữu ngân hàng có những động thái thận trọng hơn trong các quyết định đầu tư, điều này làm giảm chi phí đại diện cũng như làm tăng hiệu quả và tính an toàn của danh mục cho vay (Delis và cộng sự, 2011).

Bảng 1: Các nhân tố tác động đến tỷ lệ trích lập dự phòng rủi ro

|

|

∗, ∗∗ và ∗∗∗ biểu thị ý nghĩa thống kê ở các mức 10%, 5% và 1% tương ứng. Nguồn: Tính toán và tổng hợp của tác giả |

Bảng 2: Các nhân tố tác động đến tỷ lệ nợ xấu

|

|

∗, ∗∗ và ∗∗∗ biểu thị ý nghĩa thống kê ở các mức 10%, 5% và 1% tương ứng. Nguồn: Tính toán và tổng hợp của tác giả |

Thanh khoản ngân hàng

Với biến thanh khoản ngân hàng (Liquidity), kết quả hồi quy trên mô hình có biến tỷ lệ nợ xấu làm biến phụ thuộc trong Bảng 2 cho thấy tất cả các hệ số hồi quy của biến thanh khoản ngân hàng ở tất cả các cột đều âm và có ý nghĩa thống kê ở mức 1%. Trong khi đó kết quả hồi quy trong Bảng 1 với biến phụ thuộc tỷ lệ trích lập dự phòng rủi ro cho thấy tất cả các hệ số hồi quy của biến thanh khoản đều âm, trong đó hầu hết các hệ số có ý nghĩa thống kê ở mức tối thiểu 5%. Phát hiện có được là phù hợp với hầu hết các kết quả nghiên cứu trước đây, chỉ ra mối tương quan ngược chiều giữa thanh khoản và rủi ro tín dụng. Phát hiện này hoàn toàn nằm trong kỳ vọng, xuất phát từ cơ chế tác động mà ở đó với mục tiêu quản lý rủi ro thanh khoản, các ngân hàng buộc phải thu hẹp danh mục tín dụng, dẫn đến giảm rủi ro tín dụng (Cornett và cộng sự, 2011).

Thu nhập ngoài lãi

Chuyển sang biến thu nhập ngoài lãi (NII), kết quả hồi quy trong Bảng 1 với biến phụ thuộc tỷ lệ trích lập dự phòng rủi ro cho thấy tất cả các hệ số hồi quy của biến thu nhập ngoài lãi đều dương với các phương pháp/mô hình ước lượng khác nhau, trong đó các hệ số hồi quy đạt được thông qua mô hình bảng động và tĩnh kiểm soát đầy đủ các nhân tố vi mô và vĩ mô mới có ý nghĩa thống kê ở mức chấp nhận được. Như vậy, bài viết có bằng chứng nhất định để qua đó xác nhận về việc tồn tại tác động cùng chiều có ý nghĩa của thu nhập ngoài lãi đối với rủi ro tín dụng. Việc tham gia nhiều hơn vào các hoạt động ngoài cho vay có thể khuếch đại rủi ro của ngân hàng. Hoạt động ngoài lãi có chi phí chuyển đổi thấp hơn hoạt động đem lại nguồn thu lãi. Do đó, để duy trì và phát triển mối quan hệ với khách hàng tạo thu nhập ngoài lãi, các ngân hàng có thể nới lỏng chính sách tín dụng (chính sách cấp và giám sát khoản vay) để củng cố các mối quan hệ này. Chiến lược này có thể gây ra tác động xấu đến chất lượng khoản vay.

Sở hữu nhà nước

Tiếp theo, kết quả hồi quy trong Bảng 1 và 2 cho thấy tất cả các hệ số hồi quy của biến giả sở hữu nhà nước (State) đều dương trên tất cả các cột, với biến phụ thuộc là tỷ lệ trích lập dự phòng rủi ro và tỷ lệ nợ xấu. Chi tiết hơn, các hệ số hồi quy này cũng cho thấy ý nghĩa thống kê ở mức tối thiểu 5% tại một số cột. Phát hiện cho thấy các ngân hàng thuộc sở hữu nhà nước có xu hướng có rủi ro tín dụng cao hơn so với các ngân hàng sở hữu tư nhân. Trước hết phải kể đến vấn đề không thống nhất trong quyền lợi giữa chủ sở hữu và người quản lý trở nên nổi bật hơn tại các ngân hàng thuộc sở hữu nhà nước, và ở đó các nhà quản lý ngân hàng có thể theo đuổi lợi ích riêng của họ (Berle và Means, 1932). Các lợi ích này thường gắn với các chiến lược mạo hiểm để có lợi nhuận cao hơn, bỏ qua những rủi ro dài hạn.

Quy mô tiền gửi

Chuyển sang biến quy mô tiền gửi (Deposit), kết quả hồi quy trong Bảng 1 với biến phụ thuộc tỷ lệ trích lập dự phòng rủi ro cho thấy tất cả các hệ số hồi quy của biến quy mô tiền gửi đều âm, trong đó có một số hệ số hồi quy đạt được thông qua mô hình bảng động và tĩnh có ý nghĩa thống kê ở mức chấp nhận được (tối thiểu 5%). Tương tự, kết quả hồi quy trong Bảng 2 với biến phụ thuộc tỷ lệ nợ xấu cho ra các kết quả với hệ số hồi quy âm và có ý nghĩa thống kê của biến quy mô tiền gửi. Như vậy, đã có bằng chứng nhất định chỉ ra tác động ngược chiều có ý nghĩa của biến quy mô tiền gửi đối với rủi ro tín dụng. Các ngân hàng dồi dào hơn về nguồn vốn huy động từ khách hàng sẽ có nhiều dư địa hơn để điều chỉnh lãi suất huy động, kéo theo lãi suất cho vay cũng được điều chỉnh, từ đó mở ra những điều kiện thuận lợi hơn trong vấn đề về chi phí tài chính và khả năng trả nợ của khách hàng vay. Do đó, tại các ngân hàng dồi dào hơn về quy mô tiền gửi, hoạt động cho vay của họ cũng sẽ chủ động hơn và có xu hướng chất lượng cao hơn.

4.2. Các nhân tố vĩ mô

Chính sách tiền tệ

Các kết quả hồi quy đều nhất quán chỉ ra rằng các hệ số hồi quy của biến lãi suất tái cấp vốn đại diện cho chính sách tiền tệ (MP) đều dương và có ý nghĩa thống kê ở mức 1%. Theo đó, việc nới lỏng chính sách tiền tệ thông qua cắt giảm lãi suất có thể làm giảm chi phí tài chính của người đi vay và kết quả là, gánh nặng tài chính được giảm bớt giúp cải thiện hiệu quả kinh doanh của những người đi vay và rủi ro không thể hoàn trả khoản nợ của họ tại ngân hàng cũng giảm theo. Như vậy, chính sách tiền tệ nới lỏng có thể đã hỗ trợ cho cả người đi vay và ngân hàng tại Việt Nam trong giai đoạn khảo sát.

Lạm phát

Chuyển sang kết quả phân tích của biến lạm phát (Inflation), có thể quan sát thấy các kết quả hồi quy trong hai bảng nhất quán chỉ ra rằng các hệ số hồi quy của biến lạm phát đều âm và có ý nghĩa thống kê ở mức 1%. Có thể giải thích cho tác động này qua việc lạm phát cao hơn có thể làm cho khả năng trả nợ của khách hàng vay dễ dàng hơn vì (i) lạm phát có thể làm giảm giá trị thực của các khoản dư nợ (tương tự như trường hợp đã phân tích trước đó, lãi suất trên hợp đồng cho vay không điều chỉnh theo lạm phát); và (ii) lạm phát có liên quan đến tỷ lệ thất nghiệp thấp hơn như đường cong Phillips thể hiện (Castro, 2013).

Tăng trưởng kinh tế và tỷ giá hối đoái

Các kết quả hồi quy cho thấy các hệ số ước lượng của biến tăng trưởng kinh tế (GDP) và biến tỷ giá hối đoái (Forex) là không nhất quán và cũng không có ý nghĩa thống kê trên các mô hình ước lượng khác nhau. Do vậy, có bằng chứng để không ủng hộ các giả thuyết về việc tồn tại tác động có ý nghĩa của các nhân tố vĩ mô này đối với rủi ro tín dụng của ngân hàng. Nói cách khác, rủi ro tín dụng của hệ thống ngân hàng Việt Nam trong giai đoạn khảo sát từ năm 2007 đến năm 2019 không cho thấy mối quan hệ có ý nghĩa nào với chu kỳ của nền kinh tế hay biến động của tỷ giá.

5. Kết luận và hàm ý chính sách

Các phát hiện trong nghiên cứu này cung cấp một số các hàm ý như sau:

– Các ngân hàng và những nhà làm chính sách cần đánh giá chính xác tầm quan trọng của việc củng cố thanh khoản ngân hàng, từ đó giải quyết tốt các vấn đề liên quan đến kiểm soát rủi ro tín dụng. Bằng chứng về tác động của dự trữ thanh khoản đối với rủi ro tín dụng của ngân hàng củng cố những nhận định về ý nghĩa và tính chất cần thiết của bộ khung pháp lý yêu cầu việc đáp ứng thanh khoản tại các ngân hàng.

– Những đặc điểm chi phí và rủi ro của việc mở rộng nguồn thu ngoài lãi để xác định chiến lược kinh doanh và chính sách quản lý phù hợp cần phải được nhận thức đầy đủ, theo đó cần đặc biệt cẩn trọng với việc khuyến khích đa dạng hoá trong lĩnh vực ngân hàng vì không nhất thiết điều này là có lợi. Theo đó, các ngân hàng có thể tận dụng sự liên kết và phối hợp hài hoà giữa các phân khúc kinh doanh, để chủ động điều tiết các luồng thu nhập và các chỉ tiêu kinh doanh, tránh quá tập trung vào nguồn thu nhập ngoài lãi nào mà phớt lờ đi việc giám sát tín dụng. Dưới góc độ chính sách, các nhà quản lý có thể khuyến khích các ngân hàng sử dụng một mô hình kinh doanh kết hợp đảm bảo hài hoà giữa các phân khúc.

– Các phát hiện liên quan đến hiệu suất của các ngân hàng thuộc sở hữu nhà nước, cụ thể là những ngân hàng này đã có nhiều rủi ro tín dụng hơn, hỗ trợ mạnh mẽ cho quan điểm tách sự tham gia của nhà nước khỏi các ngân hàng và ủng hộ quá trình tư nhân hóa ngân hàng đang diễn ra ở Việt Nam. Đây là một bước quan trọng trong hành trình dài hơi của Việt Nam nhằm hiện đại hóa hệ thống ngân hàng của mình.

– Phát hiện của bài viết cho thấy các ngân hàng có xu hướng đạt được mức độ an toàn và lành mạnh cao hơn trước lãi suất cắt giảm từ chương trình nới lỏng chính sách tiền tệ. Từ những phát hiện trên, các cơ quan quản lý tiền tệ nên cảnh giác với việc thắt chặt chính sách tiền tệ thông qua tăng lãi suất điều hành, vì điều này là bất lợi đối với chất lượng tài sản của ngân hàng.

Tài liệu tham khảo

- Ahmad, N. H., & Ariff, M. (2008). Multi-country study of bank credit risk determinants. International Journal of banking and Finance, 5(1), 135–152.

- Altunbas, Y., Evans, L., & Molyneux, P. (2001). Bank ownership and efficiency. Journal of Money, Credit and Banking, 33(4), 926–954.

- Aver, B. (2008). An empirical analysis of credit risk factors of the Slovenian banking system. Managing Global Transitions, 6(3), 317–334.

- Berle, A. A., & Means, G. C. (1932). The modern corporation and private property. In New York: MacMillan.

- Castro, V. (2013). Macroeconomic determinants of the credit risk in the banking system: The case of the GIPSI. Economic Modelling, 31, 672–683.

- Chaibi, H., & Ftiti, Z. (2015). Credit risk determinants: Evidence from a cross-country study. Research in international business and finance, 33, 1–16.

- Cornett, M. M., McNutt, J. J., Strahan, P. E., & Tehranian, H. (2011). Liquidity risk management and credit supply in the financial crisis. Journal of Financial Economics, 101(2), 297–312.

- Delis, M. D., & Kouretas, G. P. (2011). Interest rates and bank risk-taking. Journal of Banking and Finance, 35(4), 840–855.

- Jiménez, G., & Saurina, J. (2004). Collateral, type of lender and relationship banking as determinants of credit risk. Journal of Banking and Finance, 28(9), 2191–2212.

- Louzis, D. P., Vouldis, A. T., & Metaxas, V. L. (2012). Macroeconomic and bank-specific determinants of non-performing loans in Greece: A comparative study of mortgage, business and consumer loan portfolios. Journal of Banking and Finance, 36, 1012–1027.

- Mpofu, T. R., & Nikolaidou, E. (2018). Determinants of credit risk in the banking system in Sub-Saharan Africa. Review of development finance, 8(2), 141–153.

- Zribi, N., & Boujelbène, Y. (2011). The factors influencing bank credit risk: The case of Tunisia. Journal of accounting and taxation, 3(4), 70–78.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 3+4, tháng 3/2021