Các yếu tố vĩ mô ảnh hưởng đến tăng trưởng tiền gửi ở các ngân hàng thương mại tại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 09:31, 15/07/2021

Tóm tắt: Bài viết nghiên cứu sự tác động của các yếu tố vĩ mô đến tăng trưởng tiền gửi tại các ngân hàng thương mại (NHTM) Việt Nam trong giai đoạn từ năm 2010 đến 2019. Kết quả cho thấy lạm phát có tác động ngược chiều, còn lãi suất tái cấp vốn có tác động cùng chiều với tăng trưởng tiền gửi các NHTM tại Việt Nam và có ý nghĩa thống kê. Từ kết quả trên bài viết đã đưa ra một số khuyến nghị để hoạt động huy động vốn của các NHTM được phát triển ổn định.

Marco factors affecting deposit growth in commercial banks in Vietnam

Abstract: The paper examines impacts of macro factors on deposit growth in Vietnamese commercial banks from 2010 – 2019 period. The results show that inflation has negative impact while refinancing interest rate has positive impact on deposits growths in Vietnamese commercial banks and the results are statistically significant. Given the results, some recommendations are proposed for the stable development of capital mobilization in banks.

1. Giới thiệu

Hệ thống ngân hàng (NH) tạo ra nguồn tài chính nhàn rỗi thông qua việc huy động vốn từ tiền gửi của các thành phần kinh tế, sau đó cung cấp nguồn vốn này vào quá trình sản xuất, đầu tư phát triển kinh tế. Ở các nước đang phát triển, hệ thống NH đóng góp 40% đến 50% vào tổng sản phẩm quốc nội, tiền gửi là chìa khóa cho quá trình tăng trưởng kinh tế vì tiền gửi vào hệ thống NH là cơ sở hình thành vốn kết nối với khu vực đầu tư. Nguồn vốn huy động từ tiền gửi của hệ thống NH thường bị ảnh hưởng bởi các chỉ tiêu kinh tế vĩ mô, vì các chỉ tiêu kinh tế vĩ mô phản ánh sức khỏe của nền kinh tế, cụ thể như chỉ số lạm phát (thường đo bằng chỉ số giá tiêu dùng - CPI), các chỉ tiêu phản ánh tăng trưởng kinh tế (GDP), sự biến động của tỷ giá hối đoái, tỷ lệ dự trữ bắt buộc, lãi suất trái phiếu chính phủ, chỉ số chứng khoán...

Bài viết tiến hành đánh giá phân tích sự tác động của các yếu tố: lạm phát, tăng trưởng kinh tế, lãi suất tái cấp vốn, lãi suất liên NH, cung tiền M2, chỉ số VN Index đến tăng trưởng tiền gửi của các NH Việt Nam. Về mặt thực tiễn, kết quả nghiên cứu của bài viết sẽ cung cấp thêm bằng chứng thực nghiệm để các cơ quan quản lý cũng như các nhà quản trị NHTM hiểu thêm về mối liên hệ giữa các yếu tố vĩ mô và tăng trưởng tiền gửi ở các NHTM Việt Nam và hỗ trợ trong việc ra quyết định điều tiết (đối với cơ quan quản lý) cũng như gợi mở những hàm ý chính sách quan trọng (đối với các nhà quản trị) trong việc phát triển vốn huy động.

2. Tổng quan nghiên cứu

Tác động của các yếu tố kinh tế vĩ mô và một số yếu tố mang tính đặc trưng NH đến tiền gửi của NH đã được nhiều nhà nghiên cứu trên thế giới quan tâm, nhiều nghiên cứu đã chứng minh bằng thực nghiệm tác động của các yếu tố vĩ mô như: tăng trưởng kinh tế, lạm phát, cung tiền, lãi suất, sự biến động của thị trường chứng khoán... đến tiền gửi NH.

Các yếu tố kinh tế vĩ mô

Tăng trưởng kinh tế

Mối quan hệ giữa tăng trưởng kinh tế và huy động vốn từ tiền gửi đã được nghiên cứu rất nhiều trong các tài liệu liên quan đến chu kỳ kinh tế và sự ổn định của NH. Hầu hết kết quả của các nghiên cứu về mối quan hệ giữa tăng trưởng kinh tế và tiền gửi của NH cho thấy mối quan hệ cùng chiều. Điều đó có nghĩa là khi nền kinh tế tăng trưởng thì tiền gửi NH tăng lên và ngược lại khi nền kinh tế suy thoái thì tiền gửi NH giảm xuống. Mối quan hệ cùng chiều này đã được kiểm chứng qua các nghiên cứu của B Akhtar (2017), Hesse (2009).

Lạm phát

Căn cứ vào kết quả nghiên cứu thực nghiệm trước đây, lạm phát có những ảnh hưởng khác nhau lên tiền gửi của các NHTM tại các mẫu nghiên cứu khác nhau. Ở một số nghiên cứu thì cho rằng lạm phát có mối quan hệ ngược chiều đến lượng tiền gửi. Trong thời kỳ lạm phát cao, người gửi tiền cần có nhiều tiền mặt hơn để đáp ứng nhu cầu của họ. Do đó, người gửi tiền sẽ có xu hướng rút tiền của họ trong NH. Mối quan hệ ngược chiều này đã được kiểm chứng qua các nghiên cứu của B Akhtar (2017), M Abduh (2011).

Trong khi đó, một số nghiên cứu thực nghiệm khác lại cho rằng khi lạm phát cao hơn sẽ dẫn đến tiết kiệm tăng vì người gửi tiền sẽ được cung cấp lợi nhuận cao hơn trong điều kiện tất cả yếu tố khác không đổi. Mối quan hệ cùng chiều này đã được kiểm chứng qua nghiên cứu của CY Horioka (2007).

Cung tiền

Tương tự như lạm phát, tác động của cung tiền đến tiền gửi NH cũng có kết quả khác nhau tại các mẫu nghiên cứu. Cung tiền có mối quan hệ ngược chiều với tiền gửi NH thông thường nhưng lại có mối quan hệ cùng chiều với tiền gửi của các NH Hồi giáo. Nghiên cứu của B Akhtar (2017) cho thấy rằng bất cứ khi nào có nguồn cung tiền dư thừa, tiền gửi tại các NH Hồi giáo đều cao hơn so với tiền gửi tại các NH thông thường.

Lãi suất

Bên cạnh đó, việc Ngân hàng Nhà nước (NHNN) tăng lãi suất tái cấp vốn sẽ làm tăng lãi suất thị trường. Điều này giải thích rằng, bất kỳ sự gia tăng nào trong lãi suất tái cấp vốn, sẽ dẫn đến việc tăng lượng tiền gửi trong NHTM (B Akhtar, 2017).

Ngoài các khái niệm về lãi suất tái cấp vốn, hay lãi suất cho vay cơ bản, thì lãi suất cơ bản là một khái niệm được sử dụng phổ biến ở Việt Nam, là công cụ để thực hiện chính sách tiền tệ của NHNN trong ngắn hạn. Theo Điều 12 Luật NHNN (2010), lãi suất cơ bản chỉ áp dụng cho đồng Việt Nam, là cơ sở cho các tổ chức tín dụng ấn định lãi suất kinh doanh.

Biến động của thị trường chứng khoán

So với việc đầu tư vào thị trường chứng khoán thì gửi tiền tiết kiệm NH được coi là kênh đầu tư an toàn hơn, tuy nhiên sức hấp dẫn về độ sinh lời thì hơn gửi tiền NH. Vì vậy, mối quan hệ ngược chiều của chỉ số thị trường chứng khoán và tăng trưởng tiền gửi NH cũng đã được kiểm chứng qua các nghiên cứu thực nghiệm của B Akhtar (2017).

Các yếu tố đặc trưng hoạt động của NHTM

Ngoài các yếu tố vĩ mô tác động đến tiền gửi NHTM thì các yếu tố mang tính đặc trưng của NHTM cũng ảnh hưởng đến tăng trưởng tiền gửi của từng NH. Bài viết chỉ đề cập đến ba yếu tố đặc trưng quan trọng nhất có thể ảnh hưởng đến tăng trưởng tiền gửi NHTM là khả năng sinh lời (ROE), mức độ rủi ro của NH (tỷ lệ nợ xấu) và mức độ trung gian tài chính (tổng dư nợ cho vay trên tổng tài sản).

Về khả năng sinh lời, kết quả nghiên cứu của Demirgüç-Kunt (2004), Hesse (2009) đều cho rằng, mối quan hệ lâu dài giữa tiền gửi NH và lợi nhuận của các NH. Lợi nhuận NH cao hơn báo hiệu sự vững chắc và tính hiệu quả kinh doanh của NH cao hơn, điều này có thể giúp các NH dễ dàng thu hút tiền gửi hơn.

Về mức độ rủi ro của NH, các nghiên cứu thực nghiệm chỉ ra mối quan hệ ngược chiều giữa mức độ rủi ro của NH và tăng trưởng tiền gửi. Cụ thể: Calormiris (1998) đã chứng minh rằng người gửi tiền đánh giá NH dựa trên cơ sở rủi ro và áp dụng các nguyên tắc thị trường một cách chọn lọc để đảm bảo an toàn.

Về mức độ trung gian tài chính, kết quả nghiên cứu của Hesse (2009) đã giải thích về mối quan hệ cùng chiều giữa mức độ trung gian tài chính của ngân hàng và tiền gửi ngân hàng.

3. Phương pháp nghiên cứu và dữ liệu

3.1. Mô hình nghiên cứu

Bài viết dựa theo nghiên cứu của B Akhtar (2017) và Hesse (2009), để tiến hành phân tích mối quan hệ giữa tăng trưởng tiền gửi các NHTM Việt Nam và các yếu tố vĩ mô, cụ thể là kiểm nghiệm sự tác động của các biến vĩ mô: Tốc độ tăng trưởng kinh tế (GDP), tỷ lệ lạm phát (CPI), tốc độ tăng trưởng cung tiền (M2), lãi suất tái cấp vốn (LBR), lãi suất liên NH (IRR), tốc độ tăng trưởng chỉ số thị trường chứng khoán VN Index (G_VNE) đến tốc độ tăng trưởng tiền gửi thực tế của các NHTM (G_DPG). Bài viết đưa thêm các biến mang tính đặc trưng của NHTM như: khả năng sinh lời của NH (ROE), rủi ro tín dụng của NH (RISK), mức độ trung gian tài chính của NH (LA) vào để làm các biến kiểm soát, làm tăng tính vững cho mô hình nghiên cứu.

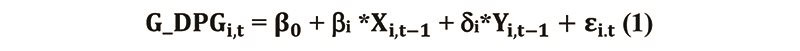

Mô hình nghiên cứu đề xuất có dạng như sau:

|

|

|

Trong đó:

- Biến G_DPGi,t là biến phụ thuộc, tỷ lệ tăng trưởng tiền gửi của NHi tại thời điểm t được tính bằng tỷ lệ tăng trưởng tiền gửi của các NHTM.

- Biến Xi,t-1 là biến số vĩ mô ở thời kỳ t-1 của NHi, được đo lường bởi năm biến đại diện sau:

+ CPIi,t-1: Tỷ lệ lạm phát năm t-1

+ GDPi,t-1: Tốc độ tăng trưởng kinh tế năm t-1

+ BLRi,t-1: Lãi suất tái cấp vốn năm t-1

+ M2t-1: Tốc độ tăng trưởng cung tiền M2 năm t-1

+ G_VNEi,t-1: Tốc độ tăng trưởng chỉ số VN Index năm t-1

- Biến Yi,t-1: là biến số mang tính đặc trưng của các NHTM, với vai trò là các biến kiểm soát, làm tăng tính vững cho mô hình nghiên cứu. Yi,t-1 được đo lường bởi ba biến đại diện sau:

ROEi,t-1: Tỷ lệ lợi nhuận trên vốn chủ sở hữu của NHi tại thời điểm năm t-1

RISKi,t-1: Rủi ro tín dụng NHi tại thời điểm năm t-1

LAi,t-1: Mức độ trung gian tài chính của NHi tại thời điểm năm t-1

- β0: Hằng số (constant)

- β0, bi : Hệ số hồi quy (regression coefficients)

- εj,t: là phần dư của mô hình

Bài viết sử dụng phương pháp hồi quy để ước lượng các hệ số hồi quy với bộ dữ liệu bảng không cân bằng. Cụ thể bao gồm các ước lượng Pooled OLS, Random effects (RE), Fixed effects (FE). Sau đó bài viết tiến hành so sánh các kết quả nghiên cứu, kết hợp các kiểm định để lựa chọn mô hình phù hợp.

3.2. Dữ liệu nghiên cứu

Các dữ liệu nghiên cứu được trích xuất từ báo cáo tài chính hợp nhất của các NHTM, cơ sở dữ liệu điện tử của NHNN Việt Nam, WB để hình thành bảng dữ liệu trong giai đoạn từ năm 2010 đến 2019. Cụ thể: Dữ liệu tiền gửi được lấy từ các báo cáo tài chính hợp nhất đã được kiểm toán của 26 NHTM Việt Nam. Dữ liệu GDP, CPI, M2 được lấy từ cơ sở dữ liệu của WB. Dữ liệu LBR, IRR được lấy từ Website của NHNN Việt Nam. Dữ liệu G_VNE được lấy từ website www.cophieu68.vn.

4. Kết quả nghiên cứu và thảo luận

4.1. Kết quả nghiên cứu

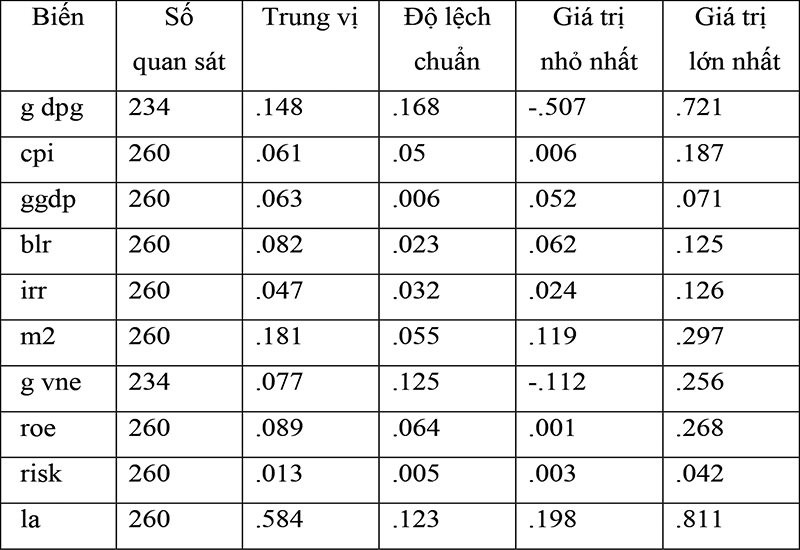

Bài viết tiến hành phân tích thống kê mô tả dữ liệu để thấy được những đặc trưng cơ bản của mẫu dữ liệu nghiên cứu từ năm 2010-2019 như: Số quan sát, giá trị trung bình, độ lệch chuẩn, giá trị nhỏ nhất và giá trị lớn nhất (Bảng 1).

Bảng 1: Thống kê mô tả các biến trong mô hình hồi quy

|

|

Nguồn: Kết quả tác giả tổng hợp từ chạy mô hình |

Sau đó bài viết tiến hành khắc phục đa cộng tuyến bằng phương pháp nhân tử phóng đại phương sai VIF và kiểm định sự tương quan giữa các biến. Kết quả cho thấy rằng đã xuất hiện hiện tượng đa cộng tuyến giữa các biến vĩ mô. Kết hợp với bảng ma trận tương quan giữa các biến, thực hiện bỏ 3 biến: GDP, IRR và M2 để khắc phục hiện tượng đa cộng tuyến giữa các biến. Sau khi bỏ 3 biến này, bài viết thực hiện lại kiểm định xem xét hiện tượng đa cộng tuyến với các biến còn lại và đã không còn hiện tượng đa cộng tuyến giữa các biến nghiên cứu.

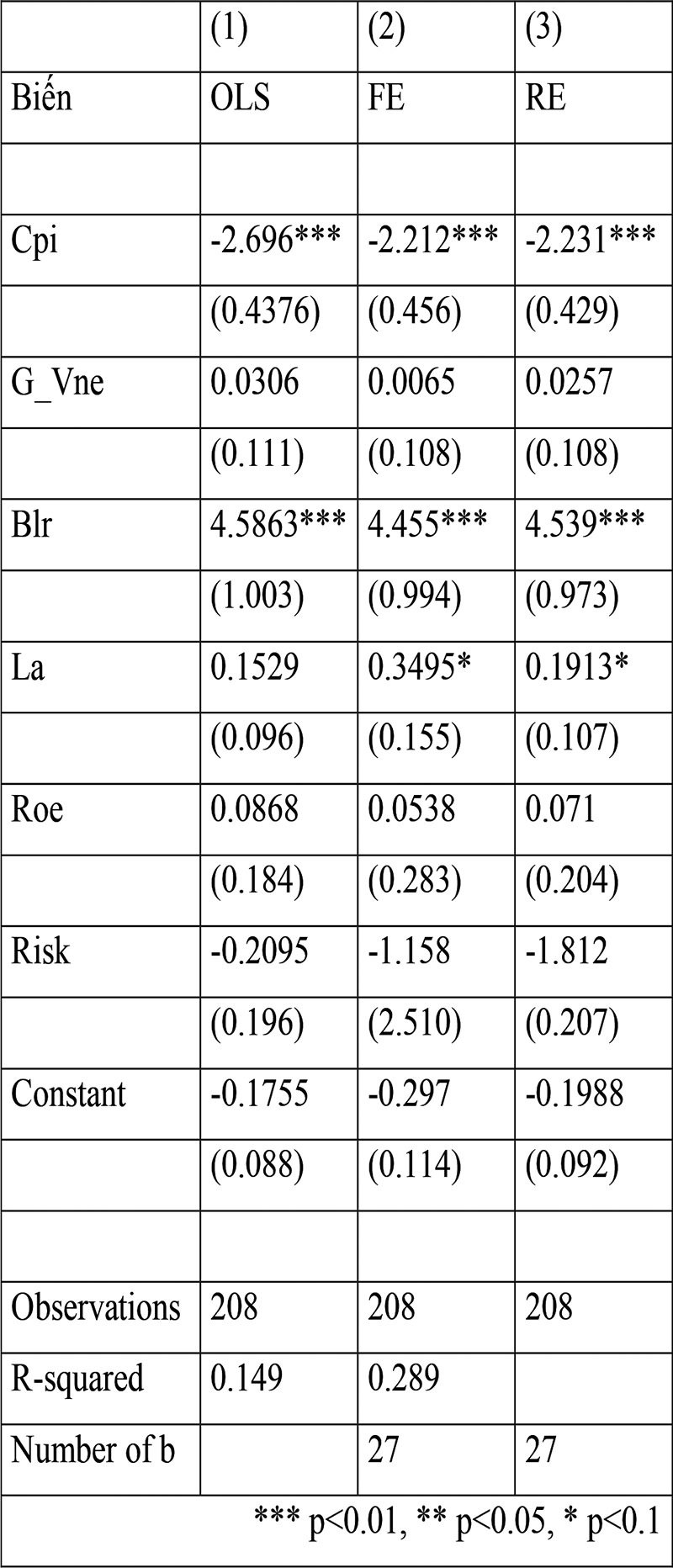

Tiếp theo bài viết tiến hành kiểm định mối quan hệ giữa các biến độc lập lên biến phụ thuộc bằng các mô hình hồi quy Pooled OLS, FE và RE được trình bày Bảng 2. Kết quả chạy hồi quy các mô hình như sau:

Bảng 2: tổng hợp kết quả hồi quy bằng phương pháp Pooled OLS, FE, RE

|

|

Nguồn: Tác giả tổng hợp từ kết quả chạy hồi quy |

Từ bảng kết quả chạy hồi quy cho thấy, cả ba mô hình đều cho ra kết quả đồng nhất là có sự tác động của các biến CPI, BLR đến biến phụ thuộc G_DPG ở mức ý nghĩa thống kê 1% với chiều ảnh hưởng giống nhau (hệ số tác động xấp xỉ 2,2 và tác động ngược chiều giữa CPI lên G_GDP, hệ số tác động xấp xỉ 4,5 và tác động cùng chiều giữa BLR lên G_GDP). Đối với biến LA, chỉ có mô hình RE và FE cho kết quả có ý nghĩa thống kê ở mức 10%. Đối với các biến còn lại, cả ba mô hình đều cho kết quả giống nhau về chiều ảnh hưởng và không có ý nghĩa thống kê.

Bài viết tiếp tục thực hiện 3 kiểm định Breusch – Pagan Larganian Multiplier (LM), F-test, Hausman Fix Random kết quả cho thấy, lựa chọn mô hình REM để giải thích mối tương quan giữa các biến là phù hợp.

Như vậy, kết quả hồi quy bằng phương pháp ước lượng REM được dùng để giải thích tác động của các yếu tố vĩ mô, các yếu tố đặc trưng đến tăng trưởng tiền gửi các NHTM Việt Nam.

Từ kết quả mô hình hồi quy, ta có phương trình sau:

G_DPG= - 0.1988 - 2.231 * CPI+ 4.539 * BLR + 0.0257 * G_VNE+ 0.1913 * LA + 0.071 * ROE -1.812 * RISK

4.2. Thảo luận kết quả

Dựa vào phương trình trên ta thấy trong 3 biến vĩ mô thì chỉ có 2 biến có ý nghĩa thống kê.

Trong đó, CPI có mối quan hệ ngược chiều với tăng trưởng tiền gửi, đó là người gửi tiền vào các NHTM Việt Nam có xu hướng không gửi tiền vào ngân hàng hoặc rút tiền khỏi ngân hàng trong thời kỳ lạm phát cao vào ngược lại. Biến BLR có mối quan hệ cùng chiều với tăng trưởng tiền gửi của các ngân hàng, giải thích là khi NHNN tăng lãi suất tái cấp vốn, sẽ tác động làm tăng lượng tiền gửi vào các ngân hàng và ngược lại.

Trong khi biến vĩ mô còn lại là G_VNE mặc dù có mối tương quan cùng chiều với tăng trưởng tiền gửi trong dài hạn, tuy nhiên không có ý nghĩa thống kê. Điều này có thể giải thích TTCK Việt Nam chưa có mối quan hệ chặt chẽ với thị trường tiền tệ, chưa là kênh cạnh tranh đối với nguồn vốn huy động của NH.

Trong 3 biến kiểm soát, mang tính đặc trưng của NH thì chỉ có biến LA là có ý nghĩa thống kê, giải thích là các NH có mức độ trung gian tài chính càng cao, thì nhu cầu tiền gửi càng lớn để đáp ứng cho cầu cho vay. Hai biến còn lại là ROE có mối quan hệ cùng chiều và RISK có mối quan ngược chiều với tăng trưởng tiền gửi, tuy nhiên cả hai mối quan hệ này đều không có ý nghĩa thống kê. Lý giải hiện tượng này là do người gửi tiền vì nhiều lý do không quan tâm đến yếu tố tình hình tài chính NH hay mức độ rủi ro mà cụ thể đây là chỉ tiêu ROE hay RISK để họ quyết định gửi tiền, đây chính là biểu hiện của hiện tượng kỷ luật thị trường chưa cao ở Việt Nam (Đức & Trọng, 2011).

5. Gợi ý chính sách

NHNN Việt Nam bằng các biện pháp thích hợp như: kiềm chế lạm phát, ổn định giá trị đồng tiền, tạo lập hệ thống NH ngày càng vững mạnh đã có ảnh hưởng tích cực đến hoạt động huy động tiền gửi của NHTM trong những năm qua. Việc ổn định các yếu tố vĩ mô là then chốt, cốt lõi để từ đó thực hiện các giải pháp khác để phát triển hệ thống NHTM nói chung và tăng trưởng nguồn vốn huy động nói riêng. Khi kinh tế vĩ mô ổn định, đặc biệt là lạm phát được kiểm soát thì kênh huy động vốn của NH luôn rất hấp dẫn trong nền kinh tế, từ đó giúp phát triển hệ thống NH ngày càng vững mạnh. Sau đây là một số công việc cụ thể điều hành vĩ mô mà Chính phủ, NHNN nên tiếp tục hoàn thiện và đổi mới:

Ổn định kinh tế vĩ mô và kiểm soát lạm phát

Tiếp tục kiểm soát lạm phát trong giới hạn hợp lý, cần xác định lạm phát là nguyên nhân gây bất ổn nền kinh tế vĩ mô. Vì vậy, Chính phủ cần đề ra các biện pháp cụ thể, phù hợp nhằm kiểm soát lạm phát mục tiêu. Đồng thời cần nâng cao tính độc lập, quyền hạn và trách nhiệm của NHNN trong việc điều hành chính sách tiền tệ.

Thực hiện mục tiêu kiềm chế lạm phát, ổn định giá trị đồng tiền bằng việc điều hành chính sách tiền tệ theo hướng phối kết hợp các công cụ trực tiếp cũng như công cụ gián tiếp từ đó giúp thu hút lượng tiền gửi từ dân cư vào hệ thống NH, tránh tình trạng tích trữ tiền dưới dạng vàng, ngoại tệ, điều này sẽ có tác dụng giảm áp lực lên lãi suất huy động. Khi lãi suất đầu vào ổn định thì lãi suất đầu ra cũng sẽ ổn định, lúc đó tạo điều kiện cho các chủ thể trong nền kinh tế tiếp cận được với nguồn vốn nhàn rỗi trong xã hội ở mức chi phí hợp lý, tăng sức cạnh tranh nền kinh tế.

Xây dựng cơ chế điều hành chính sách lãi suất phù hợp

Chính sách lãi suất của NHNN cần hướng đến một môi trường lãi suất ổn định, cơ chế điều hành chủ động, linh hoạt và phù hợp cơ chế thị trường trên cơ sở xử lý tốt mối quan hệ về lợi ích của người gửi tiền, NHTM và người vay tiền. Khi điều kiện thị trường phù hợp, NHNN nên hướng đến chính sách lãi suất tự do theo cơ chế thỏa thuận cung cầu của thị trường, phân bổ nguồn vốn hợp lý.

NHNN cần hạn chế các biện pháp hành chính trong điều hành chính sách lãi suất, làm méo mó sự vận động của lãi suất, đảm bảo lãi suất được vận động trong cơ chế thị trường, giúp các bên tham gia thị trường có thể dự báo, đưa ra các biện pháp đối phó phù hợp.

Tiếp tục theo dõi sát diễn biến lãi suất huy động và cho vay của các NHTM để có biện pháp xử lý kịp thời, tăng cường giám sát việc chấp hành quy định về trần lãi suất của NHTM đối với khách hàng, tránh trường hợp một số NH nhỏ không đủ tiềm lực tài chính những vẫn huy động với lãi suất cao gây lũng đoạn thị trường, kịp thời đưa ra các quy định cụ thể nhằm hạn chế và phòng ngừa rủi ro hệ thống.

Trong các loại lãi suất mà NHNN đang điều hành để thực hiện chính sách tiền tệ có lãi suất tái cấp vốn, vì vậy trong quá trình điều hành lãi suất tái cấp vốn phải luôn đảm bảo mục tiêu là kiểm soát lạm phát, hỗ trợ tăng trưởng kinh tế và ổn định kinh tế vĩ mô.

Tăng tính hiệu quả của kỷ luật thị trường từ việc hoàn thiện chế độ bảo hiểm tiền gửi (BHTG)

Theo đó, cần xây dựng chế độ BHTG phù hợp với nguyên tắc thị trường và mạng lưới an toàn tài chính với cơ chế người cho vay cuối cùng là NHNN làm nội dung chủ yếu.

Bên cạnh đó, xây dựng luật phá sản tổ chức tín dụng nhằm loại bỏ đi BHTG ẩn, cái đã làm cho người gửi tiền hầu như không quan tâm đến các chỉ tiêu tình hình tài chính của các NH (tất nhiên còn nhiều lý do khác như người gửi tiền có quá ít kênh để đầu tư). Vì vậy, việc xây dựng một cơ chế đóng cửa hay phá sản đối với NH hoạt động kém hiệu quả là cần thiết, nhưng lại vẫn duy trì sự ổn định hệ thống, không gây hoang mang dẫn đến rút tiền ồ ạt của người gửi tiền.

Tài liệu tham khảo:

- B Akhtar, W. A., M Shahbaz. (2017). Determinants of deposits in conventional and Islamic banking: a case of an emerging economy. International Journal of Emerging Markets, Vol. 12 Iss 2

- Calormiris, C. W., & Wilson, B. . (1998). Bank Capital and portfolio management: The 1930’s capital crunch and scramble to shed risk Journal of Business, University of Chicago Press, 77(3), pages 421-456.

- CY Horioka, J. W. (2007). The Determinants of Household Saving in China: A Dynamic Panel Analysis of Provincial Data. Journal of Money, Credit and Banking, 39(8), 2077- 2096.

- Demirgüç-Kunt, A., & Huizinga, H. . (2004). Market discipline and deposit insurance. Journal of Monetary Economics, 51(2), 375-399.

- Đức, N. C., & Trọng, H. (2011). Nghiên cứu thực chứng hiệu ứng KLTT ngành ngân hàng VN. Phát triển & Hội nhập, 10, p 26 – 31.

- Hesse, H. F. a. H. (2009). Lebanon-Determinants of Commercial Bank Deposits in a Regional Financial Center. International Monetary Fund, September 1, 2009.

- M Abduh, M. O., J Duasa. (2011). The Impact of Crisis and Macroeconomic Variables Towards Islamic Banking Deposits. American Journal of Applied Sciences, Vol. 8, No. 12, pp.1413-1418, 2011.

Bài viết đã đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 3+4, tháng 3/2021