Liên minh hàng hải và khủng hoảng thị trường vận tải container quốc tế

Nghiên cứu - Trao đổi - Ngày đăng : 07:23, 08/08/2021

Liên minh toàn cầu trong lĩnh vực hàng hải, hay còn gọi là liên minh hàng hải chiến lược, được hiểu là một thỏa thuận hợp tác nhóm ở một cấp độ nhất định giữa hai hay nhiều các hãng vận tải đường biển. Định chế này được hình thành từ những năm 90s của thế kỷ 20 nhằm thiết chế mối hợp tác trong hoạt động khai thác và vận hành các tuyến vận tải chính trên phạm vi toàn cầu, đặc biệt là hành lang thương mại Đông-Tây bao trùm các tuyến dịch vụ châu Á - Bắc Mỹ, châu Á - châu Âu và kết nối hai Tân - Cựu lục địa. Trên thực tế, ý tưởng và sự hình thành định chế này được thôi thúc bởi các hãng vận tải phương Đông trong nỗ lực nhằm đối trọng với các định chế đại hợp danh kinh tế rất phổ biến ở phương Tây thời điểm đó.

|

|

(Ảnh: ImagineStock / Shutterstock.com) |

Các dạng thức liên minh

Kể từ khi ra đời và hoạt động trải dài trong suốt ba thập kỷ, định chế liên minh hàng hải toàn cầu đã trở thành một điểm đặc sắc của ngành hàng hải nói chung và của ngành vận tải container nói riêng và bản thân những căn tính đó cũng được thay đổi về mặt cơ cấu và hình thái theo thời gian. Mức độ hợp tác cũng được sâu sắc và đa dạng hơn nhằm giúp cho không chỉ đơn thuần là sự hợp tác về giá cả và tải trọng mà còn tiến hóa ở cấp độ cao nơi mà ngay cả các đối thủ cạnh tranh cũng có thể ngồi chung trên bàn thương lượng nhằm thỏa hiệp sử dụng chung nguồn lực về đội tàu, chia sẻ tải trọng, bình ổn và định giá cước để hướng tới mục tiêu khai thác hiệu quả và mở rộng phạm vi hoạt động dịch vụ.

Các dạng thức hợp tác của liên minh hàng hải bao gồm: (a) Thỏa thuận mua bán chỗ (SCA); (b) Hợp đồng chia sẻ nguồn lực đội tàu và cung tải (VSC); (c) Các thỏa thuận hợp danh (Consortia) với khả năng nội hàm cả hai dạng thức SCA và VSA; (d) Hiệp hội (Conference) là hình thức hợp tác (giống như các-ten (cartel) có lịch sử phát triển lâu đời nhất từ khoảng năm 1875) nơi các hãng tàu có thỏa thuận chung về giá cước và phân bổ nguồn lực tải trọng; (e) Liên doanh (JV) là phương tiện thực hiện tất cả các chức năng của một thực thể kinh tế tự chủ, phát sinh khi có sự thay đổi quyền kiểm soát trên cơ sở lâu dài và là thể chế chặt chẽ và tập quyền cao hơn các liên minh thông thường; (f) Sáp nhập và thâu tóm (M&A) là hình thức hợp tác gắn kết cao nhất nơi có sự tích hợp toàn bộ các hoạt động của một thực thể kinh tế.

Những dạng thức M&A gần đây có thể kể đến như: Hãng tàu Hapaq Lloyd của Đức sáp nhập (thực chất là mua lại) hãng UASC của U.A.E năm 2016; ba hãng tàu lớn nhất của Nhật là Mitsui OSK Lines, NYK và Kline hợp nhất với nhau vào năm 2018 thành một thực thể duy nhất mang tên Ocean Network Express (ONE); Tập đoàn COSCO sáp nhập doanh nghiệp vận chuyển thuộc nhà nước China Shipping (CSCL) năm 2016 trước khi thâu tóm hoàn toàn Hãng vận chuyển OOCL của nhà tài phiệt, Trưởng đặc khu Hongkong - Đổng Kiến Hoa vào năm 2018; gần đây nhất là thương vụ thâu tóm Hãng tàu lừng danh APL (American President Lines) thuộc tập đoàn NOL (Singapore) của Tập đoàn vận tải có trụ sở tại Pháp, CMA-CGM, biến quy mô của thực thể này trở thành một trong ba đế chế lớn nhất về mặt tổng tải trọng đội tàu container trên thế giới.

Bốn thế hệ và năm giai đoạn liên minh

Cho đến nay, định chế liên minh hàng hải đã trải qua năm giai đoạn phát triển chính, được nhắc đến như các thế hệ liên minh. Một trong số những thay đổi căn bản giữa thế hệ hiện tại với thế hệ thứ 2 (thế hệ có tuổi thọ dài nhất trong quá khứ) đó là các khối liên minh ở thế hệ thứ 4 chiếm 80% thị phần trong khi 3 liên minh của thế hệ thứ 2 chỉ nắm khoảng 30%. Thế hệ hiện tại có sự cân xứng hơn về quy mô giữa các liên minh và không có hãng thống trị trong mỗi liên minh điều mà có thể gây ra nguy cơ tiềm tàng của sự đổ vỡ của liên minh so sự bất cân xứng về quy mô dẫn đến bất cân xứng về thỏa thuận và lợi ích.

|

Liên minh hàng hải giúp tạo điều kiện thuận lợi cho các hãng tàu trong mục tiêu cạnh tranh về giá và phạm vi dịch vụ. Nó trở thành công cụ thiết yếu trong chiến lược của các hãng tàu nhằm đạt hiệu quả kinh tế nhờ quy mô và phạm vi thông qua việc tạo hành lang pháp lý cho việc tiếp cận các thương vụ mua bán, trao đổi, chia sẻ nguồn lực về đội tàu, nguồn cung chỗ/tải trọng (lợi thế kinh tế nhờ quy mô); giúp cải thiện nguồn cung dịch vụ thông qua việc giành quyền khai thác, sử dụng chung các tuyến dịch vụ lẫn nhau trong liên minh với sự đa dạng về tuyến hải hành, khu vực địa lý, xóa nhòa sự khác biệt về mặt dịch vụ giữa các hãng trong cùng một liên minh, giúp mỗi hãng mở rộng quy mô dịch vụ của riêng mình (lợi thế kinh tế nhờ phạm vi).

Tác động kinh tế và góc độ biện giải cho thị trường cước vận tải container hiện nay

Liên minh cũng tạo ra những tác động kinh tế và có những ảnh hưởng nhất định đến các bên liên quan bao gồm thị trường, khách hàng (các chủ hàng), cảng biển và các thực thể trong mạng lưới dịch vụ phụ trợ liên đới.

Hoạt động liên minh hàng hải nhộn nhịp hơn từ sau sự sụp đổ của hệ thống hiệp hội cùng với sự thúc đẩy của Đạo luật Cải cách Vận tải biển Hoa Kỳ (OSRA) năm 1998 – nơi có sự chuyển từ mức giá phổ quát và giá hợp đồng công khai sang mức giá bảo mật được khu biệt trong các hợp đồng dịch vụ hình thành từ thỏa thuận riêng giữa chủ hàng và hãng tàu.

Tính bảo mật này đảm bảo rằng các hiệp hội không còn quyền ràng buộc, áp đặt biểu giá cam kết chung cho mỗi thành viên. Giá cước vận chuyển của các tuyến dịch vụ đường dài và nghịch tuyến trên toàn tuyến thương mại Xuyên Đại Tây Dương và Xuyên Thái Bình Dương cho thấy thị trường vận tải container của Hoa Kỳ đã trở nên cạnh tranh hơn sau khi thực hiện OSRA. Ở Liên minh Châu u, việc miễn trừ khối (block exemption) các hiệp hội hàng hải đã được bãi bỏ vào năm 2008, điều này khiến các liên minh trở thành hình thức hợp tác phổ biến giữa các hãng vận tải.

Các chủ hàng đương nhiên là đối tượng chịu tác động trực tiếp từ các quy định thương mại của hãng tàu và liên minh khi họ chính là đối tượng chi trả cước phí vận tải (Ocean Freight Rates) và các phụ phí trực tiếp (Nhiên liệu - Bunker Charge; Điều chỉnh tiền tệ - Currency Adjustment) hoặc gián tiếp (như phí làm hàng tại cảng - Terminal Handling; phí lưu container, lưu bãi - Detention & Demmurage). Đạo luật cải cách OSRA cho phép những thỏa thuận bảo mật về cước phí giữa chủ hàng và hãng vận chuyển, yếu tố tích cực này cho phép cước phí và cơ chế định giá được vận hành một cách tự do, tuân theo các quy luật cung cầu trên thị trường.

Tại lát cắt thị trường thời điểm hiện nay, chúng ta chỉ có thể nhìn thấy một thực tế là cước phí vận tải hiện đang ở mức cao hơn 200~300% so với cùng kỳ của hai và thậm chí là mới chỉ năm 2020, các biểu phí trực tiếp liên tục gia tăng cả mặt chất lẫn lượng, các phụ phí gián tiếp (phí lưu container, lưu bãi) tăng lũy kế và phá vỡ cơ cấu phân bổ chi phí của các chủ hàng và nhà nhập khẩu. Thiệt hại cho phía chủ hàng là rất rõ ràng và tất cả đều quy chụp cho sự đổ vỡ của chuỗi cung ứng gây ra bởi các sự kiện khách quan như thương chiến Mỹ-Trung, đại dịch COVID-19. Song, cũng có những luồng quan điểm, cáo buộc chủ quan cho rằng có sự thiếu minh bạch và hợp lý trong hoạt động định giá của các hãng tàu mà nguyên nhân sâu xa đến từ yếu tố tập trung kinh tế, sử dụng lợi thế kinh tế nhờ quy mô và phạm vi để thực hiện hành vi thương mại có tính độc quyền cao.

Tổng thổng Mỹ, ông Joe Biden đã dành một phần quan trọng trong sắc lệnh quản lý ban hành trong tuần đầu tháng 7/2021 để đưa ra một yêu cầu cấp thiết nhằm giám sát hoạt động định giá cước phí vận tải của các hãng tàu ngoại quốc. Theo đó, chính quyền ông Biden giao cho Ủy ban Hàng hải Liên bang (FMC) phối hợp cùng Bộ Tư pháp tiếp tục tăng cường điều tra liệu có hay không các thực tiễn kinh doanh hàng hải có sự tập trung kinh tế cao, gia tăng độc quyền và phi cạnh tranh. Động thái cương quyết của chính quyền ông Biden đến trong bối cảnh cước phí vận tải toàn cầu tăng phi mã trong khi các nhà nhập khẩu Mỹ đang phải chi trả một khối lượng lớn phí lưu container, lưu bãi cho các lô hàng nhập khẩu từ châu Á.

|

|

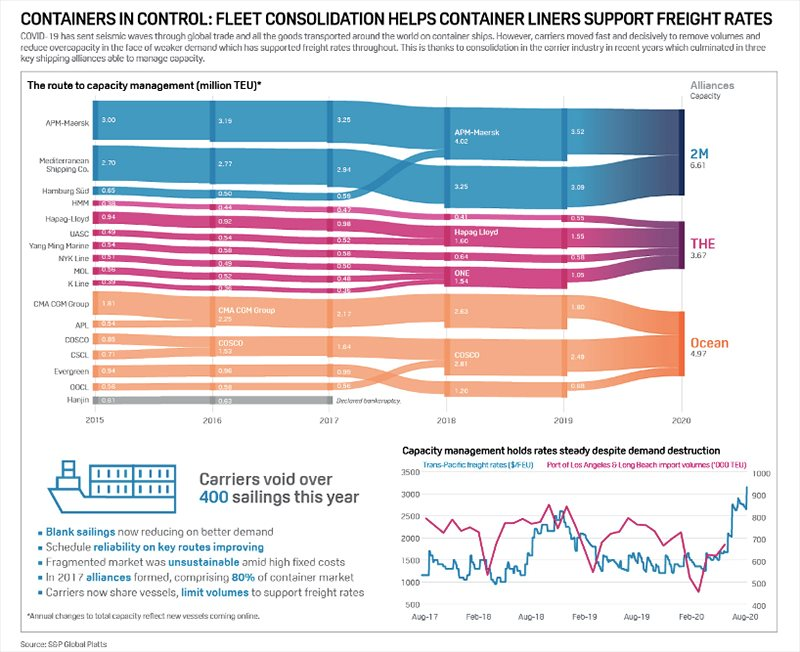

Ngành vận tải container đã tồn tại và vượt qua đại dịch COVID nhờ vào thiết chế hợp tác liên minh cho phép chia sẻ và kiểm soát lượng cung tải trọng và định giá theo hướng gia tăng lợi nhuận hoạt động nhằm bù đắp chi phí vận hành – Nguồn: S&P Global Platts |

Phạm vi bài viết không cho phép tác giả đi sâu theo hướng phân tích để trả lời cho câu hỏi liệu có hay không hành vi tập trung kinh tế, độc quyền và hành xử phi cạnh tranh của các hãng tàu và liên minh. Tuy nhiên, nhìn nhận ở góc độ thị trường thuần túy, nếu theo dõi biến động của thị trường trong vòng một thập kỷ qua có thể nhìn thấy rõ hơn và phần nào biện giải cho hiện trạng căng thẳng cước phí vận tải container hiện nay. Cho đến trước khi có sự đứt gãy trong chuỗi cung ứng toàn cầu kèm theo sự leo thang và duy trì mức cước phí cao trong một giai đoạn dài, thị trường đã từng chứng kiến những giai đoạn khủng hoảng nơi mà mức cung tải vượt quá xa so với mức yếu ớt cầu, giá cước rớt thê thảm có thời điểm xuống tới mức 3 con số (giá cước vận tải từ châu Á đi các cảng chính bờ Tây nước Mỹ xuống dưới 1.000 USD cho một container 40feet).

Sự kiện sụp đổ và đi tới phá sản của Hãng vận tải container đứng thứ 7 trên thế giới Hanjin Shipping vào cuối năm 2016 như một lời cảnh tỉnh về một mức độ tới hạn ngưỡng chịu đựng của các ông lớn trong ngành vận tải trước tác động của suy thoái kinh tế và khủng hoảng tài chính như một hệ quả tất yếu mà chúng ta vẫn hay quen gọi là “quy luật của thị trường”.

Cước phí vận tải đóng vai trò quan trọng nhất định trong tổng giá thành hàng hóa mà người tiêu dùng phải trả để đạt sự thỏa dụng xuất phát từ nhu cầu. Họ hiện đang đã phải trả mức cước phí cao hơn 200% so với mức cước trung bình kể từ khi giá cước thị trường leo thang, song cũng cần được nhắc lại là trong suốt một giai đoạn đủ dài mức cước phí thị trường thấp hơn rất nhiều thậm chí là dưới mức giá trung bình lên đến 50% - phải chăng lượng tiết kiệm lớn từ mức cước thấp kéo dài này sẽ được thể hiện khá nổi bật trong sổ sách kế toán của các nhà nhập khẩu?

Một hướng biện giải có thể không đủ độ khách quan song một điều khá chắc chắn rằng, việc cước phí vận tải leo thang kinh hoàng như hiện nay có nguồn căn đến từ sự bất cân bằng cung cầu trên thị trường. Nếu như diễn biến của nửa đầu thập niên 2010 được hiểu như một hệ quả tất yếu của đại khủng hoàng thừa cung tải trọng thì hiện nay đây là cuộc khủng hoảng thiếu. Với vai trò là một tổ chức liên đới, cơ quan đại diện cho ngành, Ủy ban Hàng hải thế giới (WSC) đã lên tiếng trước những cáo buộc về tập trung kinh tế, thao túng hoạt động định giá, có hành vi độc quyền và phi cạnh tranh. Theo Ủy ban này, tất cả lượng cung tải sẵn có hiện đã được tối dụng và trên thực tế, hàng rào gia nhập thị trường là không đủ lớn khi vẫn xuất hiện nhiều tuyến dịch vụ và hãng tàu mới tham gia thị trường với tư cách độc lập, thêm nữa, việc giá cước leo thang không có cơ sở để xác định hành vi tập trung kinh tế như cáo buộc.

Tín hiệu tích cực từ thị trường

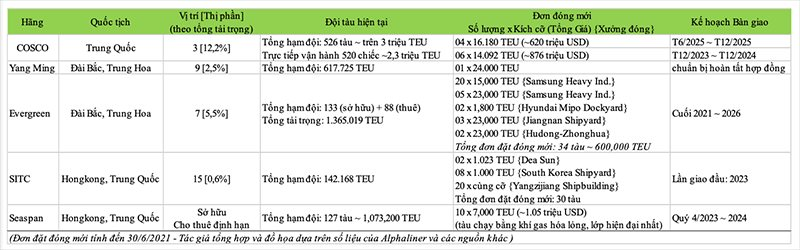

Giải pháp cho sự thiếu hụt trầm trọng nguồn cung tải trọng trên thị trường sẽ không là bài toán dễ dàng cho các hãng tàu và liên minh trong ngắn hạn. Tuy nhiên, cho đến trước khi hiện trạng bất cân bằng cung cầu bị đào sâu thêm nữa, các kế hoạch nhận bàn giao và đưa tàu đóng mới vào hoạt động của các hãng và liên minh trong vòng 3-5 năm tới đây sẽ là giải pháp tốt nhất và duy nhất đến từ động thái chủ quan của phía người cung cấp dịch vụ.

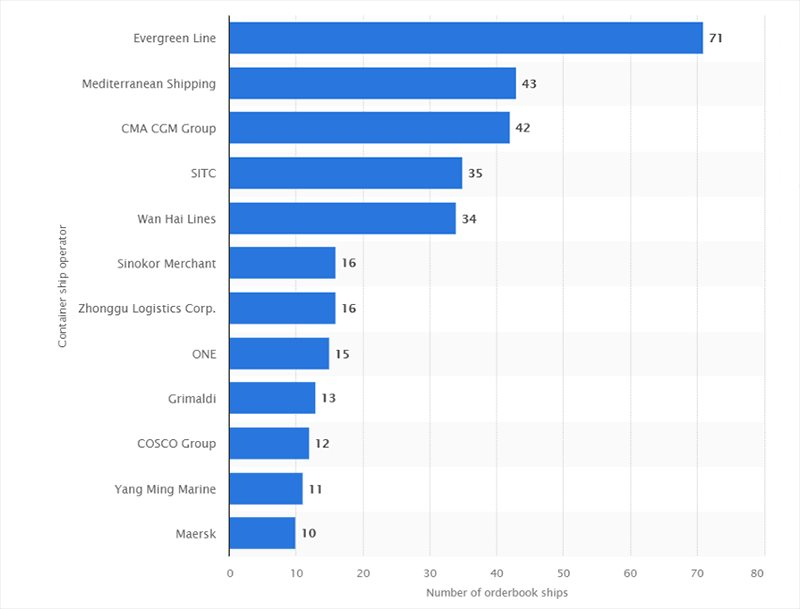

Theo số liệu cập nhật của Alphaliner, đã có hơn 300 đơn đặt đóng mới các tàu container trong chỉ nửa đầu năm 2021, với tổng tải trọng lên tới 2,88 triệu TEU. Cùng với tổng số đơn phát sinh thời điểm cuối năm 2020, tổng đơn đóng mới tính đến 30/06/2021 lên tới 4,94 triệu TEU, tăng 115% so với cùng kỳ năm 2020. Tỷ lệ đơn đặt đóng trên tổng hạm đội (Orderbook-to-fleet ratio) là một chỉ dấu quan trọng cho thấy sự tăng trưởng của ngành và tương liên với biến thiên của cầu thị trường. Tỷ lệ đó chỉ là 9,4% cho năm 2020 song đã tăng hơn 10 điểm phần trăm, vọt lên 19,9% trong nửa đầu năm 2021 và dự báo ít nhất là 24% cho toàn năm 2021. Các đơn đặt hàng này sẽ cho phép các tàu mới theo kế hoạch được bàn giao và đưa vào sử dụng rải rác vào cuối năm 2023 tới năm 2026.

|

|

Bảng cập nhật các đơn đặt đóng mới tàu container của các hãng – Nguồn: Statista 2021 |

Hãng vận chuyển Evergeen Line của Đài Bắc, Trung Hoa hiện đang dẫn đầu với 71 chiếc, các hãng lớn như MSC (Thụy Sĩ) hay CMA-CGM (Pháp) hiện xếp tiếp sau với hơn 40 chiếc trong sổ đóng mới. Seaspan là một tập đoàn có trụ sở tại Hongkong, Trung Quốc, chuyên sở hữu tàu và cho thuê định hạn chứ không vận hành trực tiếp với vai trò như một hãng vận chuyển, đã đạt được một thỏa thuận cho thuê dài hạn đối với ZIM có trụ sở tại Haifa, Israel – hãng tàu xếp thứ 10 trên thế giới, với tổng công suất đội tàu lến đến 424.041 TEU, chiếm 1,7% thị phần.

|

Yếu tố thương chiến hay đại dịch COVID-19 là tác động tất yếu khiến chuỗi cung ứng toàn cầu bị ảnh hưởng theo hướng đứt gãy và xáo trộn. Bản nghiên cứu thường niên lần thứ hai phát hành trong tháng 7/2021 của Trung tâm Vận tải & Logistics thuộc Viện Công nghệ Massachusett (MIT CTL) phối hợp cùng Hội đồng Chuyên gia Quản lý Chuỗi Cung ứng (CSCMP) nêu rõ nhận định: các sự kiện trong năm 2020 đem đén sự quan tâm phổ quát về tác động xã hội và môi trường của chuỗi cung ứng toàn cầu, gia tăng quá trình nhận thức và quan tâm hơn đến tính bền vững của chuỗi cung ứng.

Việc có thể trở lại với trạng thái “bình thường” mới sẽ giúp thế giới ổn định lại chuỗi cung ứng toàn cầu theo đó, các doanh nghiệp, tổ chức và các thực thể hay định chế sẽ gia tăng cam kết vào xây dựng tính bền vững của chuỗi cung ứng toàn cầu – hậu cần (logistics) và vận tải quốc tế là một cấu phần cực kỳ quan trọng trong chuỗi giá trị toàn cầu đó.

Yếu tố chủ quan đến từ chính quy luật thị trường. Sự đào sâu bất cân bằng cung cầu khi vượt ngưỡng kiểm soát, hệ lụy là nghiêm trọng và dai dẳng. Con số dự báo 24% tỷ lệ đặt đóng mới trên tổng lượng cung tải trọng của thị trường đang gần tiệm tiến đến mức tỷ lệ (khoảng trên dưới 50%) của giai đoạn nửa sau thập niên đầu tiên của thế kỷ 21 – một giai đoạn mà sau đó thị trường hàng hải đã phải chứng kiến một cuộc đại khủng hoảng thừa khi mức tăng trưởng tỷ lệ đóng mới quá nhiều so với mức tăng trưởng kém cỏi của cầu, thậm chí là suy giảm.

Trong bài phỏng vấn gần đây được thực hiện bởi Tạp chí Maritime Executive, ông John Butler, Tổng giám đốc Ủy ban Hàng hải Thế giới, cho rằng: “Chỉ khi nào cầu tiêu dùng trở lại bình thường và những thách thức vận hành liên quan đến đại dịch COVID được vượt qua, thì nút thắt cổ chai nơi chuỗi cung ứng mới được giải quyết. Đây chắc chắn không phải lỗi tự thân của các bên tham gia trong chuỗi cung ứng. Bất kỳ một chuỗi cung ứng nào cũng không thể tự mình phục vụ một cách hiệu quả khối lượng nhu cầu tăng một cách khủng khiếp như thế mà không gây ra các sự kiện trễ nải, đứt gãy và thiếu hụt tải trọng xảy ra trong suốt toàn chuỗi”.

(*) Thạc sĩ Chính sách công, Giám đốc VOX Global

Tài liệu tham khảo:

- Alphaliner, 2021 Public Top 100

- Mike Schuler, 2021 Seaspan Goes for More with ZIM-Linked Shipbuilding Order

- OECD/ITF, 2018 The Impact of Alliances in Container Shipping

-Ship&Bunker, 2021 Container Ship Orderbook Jumps in First Half of 2021

- Statista.com, 2021 Number of ships in the world's leading container ship operators' order books

- The Maritime Executive, 2021 Ocean Carriers Push Back on White House's Scrutiny of Pricing

- The Maritime Executive, 2021 Cosco Orders 10 Boxships with a Planned $1.5B Investment to Grow Fleet