Thông tư 03/2021/TT-NHNN: Cần tháo gỡ vướng mắc là yêu cầu rất cấp bách

Tin Hiệp hội Ngân hàng - Ngày đăng : 22:26, 05/08/2021

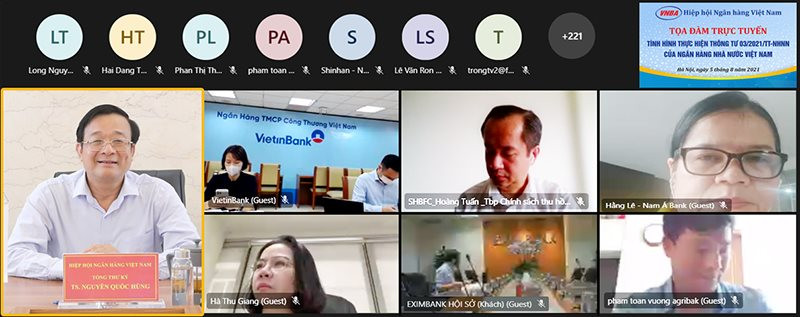

Buổi tọa đàm có sự tham dự của ông Nguyễn Quốc Hùng, Tổng Thư ký Hiệp hội Ngân hàng Việt Nam; đại diện các Vụ, Cục thuộc Ngân hàng Nhà nước: Cơ quan thanh tra giám sát Ngân hàng, Vụ Chính sách tiền tệ, Vụ Tín dụng các ngành kinh tế, Vụ Pháp chế cùng các tổ chức tín dụng (TCTD) là hội viên của Hiệp hội, CLB Pháp chế Ngân hàng (thuộc Hiệp hội Ngân hàng), nhóm công tác ngân hàng nước ngoài và các thành viên.

Phát biểu tại tọa đàm, ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam cho rằng, khi làn sóng dịch COVID-19 đầu tiên xâm nhập vào Việt Nam vào đầu năm 2020, Ngân hàng Nhà nước đã kịp thời ban hành Thông tư 01 (tháng 3/2020). Trong quá trình triển khai Thông tư 01 đã có những vướng mắc trong cả làn sóng đại dịch thứ nhất, thứ hai và thứ ba. Khi dịch COVID-19 gần kết thúc làn sóng thứ ba, Ngân hàng Nhà nước mới ban hành Thông tư 03 (ngày 2/4/2021). Tuy nhiên, chưa được 2 tháng thì làn sóng thứ tư của đại dịch COVID-19 đã xảy ra, với diễn biến phức tạp và để lại nhiều hệ lụy hết sức nặng nề cho xã hội và cho nền kinh tế, với doanh nghiệp và với chính các TCTD. Nếu không sửa đổi Thông tư 03 kịp thời thì sẽ rất khó khăn, vướng mắc cho TCTD và khách hàng thực hiện.

.jpg) |

|

Ông Nguyễn Quốc Hùng, Tổng thư ký Hiệp hội Ngân hàng Việt Nam, phát biểu tại buổi tọa đàm |

Vướng mắc trong việc thực hiện Thông tư 03

Sơ bộ tổng hợp từ 14 tổ chức hội viên, Hiệp hội Ngân hàng cho thấy, từ ngày 10/6/2021 đến nay, có hơn 600 nghìn tỷ đồng dư nợ bị ảnh hưởng trên tổng dư nợ thực tế là hơn 1.190.000 tỷ đồng. Như vậy, ảnh hưởng của làn sóng dịch COVID-19 lần thứ tư là rất lớn. Hệ quả của đại dịch sẽ ảnh hưởng trực tiếp đến các TCTD và cộng đồng doanh nghiệp. Các khoản nợ này đủ điều kiện cơ cấu nợ nhưng lại không thể thực hiện vì thời gian quy định là dư nợ trước ngày 10/6/2020 mới được cơ cấu.

Theo Tổng thư ký Nguyễn Quốc Hùng, các ngân hàng cũng được yêu cầu phải giảm lãi, giảm phí nhưng nếu không cơ cấu nợ kịp thời thì khoản nợ chuyển thành nợ xấu, việc giảm lãi, phí không có tác dụng, ngân hàng không thu được nợ gốc chứ chưa nói đến nợ lãi... Đây là những vấn đề hết sức quan trọng, cấp bách cho các doanh nghiệp và TCTD. Qua tổng hợp ý kiến từ các tổ chức hội viên, Hiệp hội Ngân hàng ghi nhận nhiều nội dung còn vướng mắc trong việc thực hiện Thông tư 03 như cơ cấu lại nợ, thời hạn trả nợ sau ngày 10/06/2020.

Ông Nguyễn Thành Long, Chủ nhiệm CLB Pháp chế thuộc Hiệp hội Ngân hàng cho biết, theo phản ánh từ các TCTD, có 12 nội dung vướng mắc trong việc thực hiện Thông tư 03, như: Về tính số lần cơ cấu nợ của khoản nợ; quy định cơ cấu khoản nợ phát sinh trước ngày 10/6/2020 từ hoạt động cho vay, cho thuê tài chính; quy định thời hạn được thực hiện cơ cấu nợ giữ nguyên nhóm nợ đến ngày 31/12/2021; quy định cơ cấu nợ đối với khoản nợ quá hạn đến 10 ngày; thời gian được gia hạn của các khoản nợ cơ cấu nợ, giữ nguyên nhóm nợ; trích lập dự phòng rủi ro; hỗ trợ đối với khách hàng có hoạt động ở vùng giãn cách xã hội trong giai đoạn dịch bệnh lần thứ tư (khách hàng bị phong tỏa); các khoản nợ thực hiện miễn, giảm lãi theo Thông tư 03; khoanh nợ đối với dư nợ được cơ cấu; tiếp cận cơ cấu nợ theo khách hàng thay vì theo dự nợ/khoản vay; xếp hạng TCTD...

Chẳng hạn, việc trích lập dự phòng rủi ro theo Thông tư 03 có tính đến số lần cơ cấu nợ theo Thông tư 01 sẽ làm tăng chi phí trích lập dự phòng rủi ro cao hơn rất nhiều so với Thông tư 02/2013/TT-NHNN do nhiều khách hàng cơ cấu nợ nhiều lần theo Thông tư 01 sẽ bị chuyển lên nhóm 5 (tỷ lệ trích lập 100%). Đây là quy định bất cập, nhiều khách hàng sau khi được cơ cấu lại nợ bị chuyển nhóm nợ và không phù hợp với quy định tại Thông tư 01. Do đó, các TCTD đều có ý kiến đề nghị Ngân hàng Nhà nước xem xét lại quy định này.

Hay Thông tư 01 và Thông tư 03 chỉ quy định cơ cấu lại nợ đối với nghiệp vụ cho vay, cho thuê tài chính, không bao gồm dư nợ phát sinh từ thẻ tín dụng, bảo lãnh, L/C, bao thanh toán… Tuy nhiên, đại dịch COVID-19 ảnh hưởng đến khách hàng mà không phân biệt hình thức cấp tín dụng. Do đó, cần cho phép cơ cấu lại số dư nợ thẻ tín dụng cũng như xem xét cơ cấu lại các khoản nợ giải ngân sau ngày 10/6/2020, có thể không quy định thời gian phát sinh nợ mà chỉ quy định về thời gian phát sinh nghĩa vụ trả nợ gốc và/hoặc lãi để đảm bảo chủ động, linh hoạt trong thực hiện.

Theo đại diện BIDV, Thông tư 03 quy định thời hạn được thực hiện cơ cấu nợ giữ nguyên nhóm nợ đến ngày 31/12/2021. Tuy nhiên, đến hết tháng 7/2021, dịch bệnh vẫn diễn biến phức tạp, chưa thể dự kiến thời điểm kết thúc. Do vậy, đề nghị sửa giới hạn về thời gian phát sinh nghĩa vụ trả nợ gốc, lãi trong khoản thời gian đến ngày liền kề sau 3 tháng kể từ ngày Thủ tướng Chính phủ công bố hết dịch.

Cũng theo đại diện BIDV, việc "giới hạn thời gian cơ cấu tối đa 12 tháng kể từ thời điểm cơ cấu nợ", gây khó khăn trong việc trả nợ của khách hàng và không còn phù hợp với mức độ ảnh hưởng của dịch đối với khách hàng trong thời gian dài như hiện nay. Chính vì vậy, BIDV đề nghị mở rộng thời gian cơ cấu trả nợ, giữ nguyên nhóm nợ theo hướng phù hợp hơn nguồn thu dòng tiền khách hàng, đặc biệt là đối với khoản vay trung, dài hạn. "Nếu chúng ta tiếp tục làm theo Thông tư 03 đối với khoản thu dài hạn thì riêng trong năm 2022, khách hàng không thể hoàn trả được nợ. Như vậy, để đảm bảo tính thực tiễn thì tôi cũng thấy rằng chúng ta nên thực hiện theo tinh thần của Thông tư 01 đó là giãn số tiền này sang kỳ sau ngày cuối cùng của thời hạn cho vay. Cái này sẽ giải quyết được khó khăn vướng mắc mà chúng ta đã thấy và sẽ gặp trong năm 2022", đại diện BIDV đề nghị.

Phát biểu tại tọa đàm, đại diện VietinBank cho biết, danh mục khách hàng mà ngân hàng đánh giá đến thời điểm hiện nay ảnh hưởng do tình hình dịch bệnh lên đến 25-30% danh mục tín dụng. Mặc dù số lượng đủ điều kiện cơ cấu ít hơn khá nhiều nhưng danh mục khách hàng bị ảnh hưởng lên đến gần 30% danh mục tín dụng. Như vậy, nếu Thông tư 03 chỉnh sửa, sửa đổi không đạt được như các đề xuất đã nêu thì thời gian tới chắc chắn ảnh hưởng lớn đến tình hình hoạt động của VietinBank và suy ra với các ngân hàng khác về cơ bản sẽ cũng có ảnh hưởng lớn. "Mặc dù chúng ta có thể giải thích đã có dự phòng 30% của năm nay và dự phòng trong 3 năm nhưng dự phòng đó (kể cả ngân hàng có trích lập đầy đủ), chắc chắn không thể nào không để lại hệ lụy lớn, không chỉ dừng lại ở con số chúng ta đang tính toán", vị đại diện VietinBank chia sẻ.

Một vấn đề nữa mà các TCTD đều gặp vướng mắc được đại diện của ACB chia sẻ tại tọa đàm đó là thủ tục hỗ trợ khi khách hàng trong vùng giãn cách xã hội hoặc ở trong khu cách ly. Bởi theo quy định, khách hàng phải có đơn đề nghị cơ cấu lại nợ và sau đó TCTD thẩm định. Nhưng trường hợp khách hàng trong vùng giãn cách xã hội hoặc đang cách ly thì không thể nộp tiền thanh toán nợ, cũng không thể ký giấy đề nghị cơ cấu. Khách hàng cũng không thể di chuyển đến ngân hàng làm thủ tục do không chứng minh được đây là nhu cầu thiết yếu.

Cũng theo đại diện ACB, việc hoãn trả nợ được thực hiện tự động bởi ngân hàng và thông báo qua tin nhắn, email…, do vậy, đề nghị Ngân hàng Nhà nước hướng dẫn hỗ trợ khách hàng cho phép tạm hoãn trả nợ trong thời gian phong tỏa và dời thời gian trả nợ.

Tham gia tọa đàm, đại diện của nhóm ngân hàng nước ngoài là Standard Chartered và Sumitomo cũng đồng thuận với những khó khăn được các TCTD trong nước nêu bật tại tọa đàm. Đồng thời, kiến nghị Ngân hàng Nhà nước đẩy nhanh việc sửa đổi Thông tư 03 để tháo gỡ khó khăn cho các TCTD.

Sửa đổi Thông tư 03 – Phải làm nhanh

|

|

Đại diện diện các Vụ, Cục thuộc Ngân hàng Nhà nước và đại diện các TCTD tham gia tọa đàm trực tuyến - Ảnh chụp màn hình |

Phát biểu tại Tọa đàm, đại diện Ngân hàng Nông nghiệp và Phát triển nông thôn (Agribank) cho biết thời gian qua Hiệp hội Ngân hàng đã có kiến nghị kịp thời tới cơ quan quản lý nhằm tháo gỡ vướng mắc trong hoạt động của các TCTD. Vướng mắc khi thực hiện Thông tư 03 là rất cấp bách và cần phải xử lý ngay.

Đại diện Agribank cho biết, dư nợ chịu ảnh hưởng bởi dịch bệnh COVID-19 được xác định theo Thông tư 01, Thông tư 03 tại Agribank là trên 200 nghìn tỷ đồng. Còn một lượng lớn dư nợ mà khách hàng gặp khó khăn nhưng do hành lang pháp lý vướng mắc không thể áp dụng Thông tư 03 nên Agribank đã phải sử dụng các giải pháp khác để tháo gỡ. Từ ngày 10/6/2020 đến ngày 31/7/2021, Agribank giải ngân 1,6 triệu tỷ đồng, nếu không được cơ cấu lại nợ tiềm ẩn nhiều nguy cơ chuyển thành nợ xấu. Từ thực tế này, đại diện Agribank đề nghị: “Cho phép cơ cấu các khoản nợ sau ngày 10/6/2020, không quy định thời gian cơ cấu nợ là 12 tháng, khoản miễn giảm lãi đề nghị không phải trích lập”.

Tại buổi tọa đàm, đại diện Agribank đề nghị cần xem xét lại thủ tục hỗ trợ khách hàng trong vùng giãn cách xã hội và đang cách ly. Hiện nay, Agribank không thu lãi quá hạn đối với khách hàng đang phải cách ly. Nhưng về thủ tục, để cơ cấu lại nợ vẫn phải có văn bản đề nghị của khách hàng. Khách hàng có thể nhắn tin gửi yêu cầu tới Agribank để được cơ cấu lại nợ và trong vòng 30 ngày sau khi hết thời hạn cách ly, giãn cách xã hội thì phải hoàn thiện hồ sơ. “Đây cũng chính là rủi ro cho ngân hàng nếu sau này có thanh tra, kiểm tra. Do vậy, đề nghị sớm sửa đổi quy định này”.

Cùng chung quan điểm, đại diện Eximbank cũng đề nghị cần phải sửa đổi Thông tư 03 nhanh. Bởi từ thực tế tại Eximbank cho thấy, có rất nhiều khách hàng chịu ảnh hưởng của dịch bệnh COVID-19, đặc biệt, vùng Nha Trang, Hội An... đang có gần 80% khách hàng thuộc diện cơ cấu lại nợ. Do đó, nếu không có giải pháp phù hợp thì các khoản nợ này sẽ thành nợ xấu hết trong thời gian tới.

Còn theo đại diện FE Credit, hiện nhóm khách hàng là công nhân chịu ảnh hưởng rất lớn bởi dịch bệnh. Theo quy định, nhóm khách hàng được cơ cấu lại nợ nhưng đến năm 2022 thì họ phải trả nợ gấp đôi. Tuy nhiên với diễn biến dịch bệnh hiện nay, dự báo trong năm 2022 nền kinh tế chưa thể phục hồi và các đối tượng này vẫn gặp nhiều khó khăn. Do đó, FE Credit đề nghị nên xem xét, hỗ trợ giảm áp lực trả nợ cho họ.

Tại Tọa đàm, đại diện Cơ quan Thanh tra giám sát Ngân hàng Nhà nước ghi nhận toàn bộ các nhóm vấn đề được nêu ra và cũng nhìn nhận việc sửa đổi Thông tư 03 mang tính chất cấp bách, cần làm nhanh để hỗ trợ người dân và khách hàng chịu ảnh hưởng làn sóng thứ tư.

Vị đại diện này cũng cho biết, Cơ quan Thanh tra giám sát cũng đang tiến hành sửa đổi Thông tư 03 theo chỉ đạo của Ban lãnh đạo Ngân hàng Nhà nước. Dự kiến, việc sửa đổi sẽ chia thành 2 giai đoạn, trong đó: các nhóm vấn đề trong thẩm quyền của NHNN sẽ được triển khai sửa trước (giai đoạn 1); còn các nhóm vấn đề còn lại sẽ được tiến hành sửa đổi theo đúng quy trình, quy định (giai đoạn 2).

Đại diện Vụ Tín dụng các ngành kinh tế, Vụ Pháp chế, Vụ Chính sách tín dụng phát biểu tại toạ đàm, cũng đều nhìn nhận các vấn đề nêu ra rất cụ thể, sát với thực tiễn và các cơ quan này sẽ phối hợp với Cơ quan Thanh tra giám sát để nghiên cứu, đề xuất sửa đổi nhằm tháo gỡ khó khăn cho nền kinh tế, đảm bảo an toàn hoạt động cho TCTD.

Kết luận buổi Tọa đàm, Tổng Thư ký Nguyễn Quốc Hùng khẳng định sẽ đồng hành cùng các tổ chức hội viên kiến nghị Ngân hàng Nhà nước sửa đổi cho phù hợp, kịp thời, đảm bảo hành lang pháp lý cho TCTD thực hiện.

Tổng Thư ký Nguyễn Quốc Hùng cũng cho rằng một số vấn đề như: thời hạn, đối tượng cơ cấu lại nợ... cần phải tháo gỡ không nên quy định thời điểm ngày 10/6/2020. Hay số lần cơ cấu nợ... cần sửa đổi theo hướng nên trao quyền chủ động cho các TCTD để họ tự chịu trách nhiệm, không nên quy định quá chi tiết mà cần định hướng làm sao để Hội đồng Quản trị của các TCTD chịu trách nhiệm trước pháp luật về việc quyết định của họ theo đúng quy định tại Luật các TCTD và Luật Doanh nghiệp.

Để giải quyết các khó khăn vướng mắc cho các TCTD một cách kịp thời Tổng Thư ký Hiệp hội Ngân hàng Việt Nam đề nghị cần sửa đổi ngay Thông tư 03. Trong thời gian tiếp theo, cần ban hành một thông tư mới thay thế toàn bộ Thông tư 01, Thông tư 03. Nếu không sửa đổi nhanh, hệ lụy cho ngành Ngân hàng là rất lớn khi dịch đi qua. Việc ban hành các văn bản pháp luật cần có tầm nhìn dài hạn, chứ không nên để tình trạng Thông tư vừa mới ban hành vài tháng đã phải thay thế.

“Trước mắt, Hiệp hội sẽ tổng hợp nội dung và kiến nghị NHNN sửa đổi trong thời gian ngắn nhất nhằm đảm bảo phù hợp với thực tiễn, phải thực thi được. Hiệp hội sẽ theo sát để thông tư được ban hành kịp thời. Tiếp đó, Hiệp hội sẽ lấy ý kiến các TCTD, báo cáo NHNN, báo cáo Chính phủ xem xét ban hành nghị định về khoanh nợ, nhằm chia sẻ khó khăn với hệ thống ngân hàng trong dịch bệnh và đảm bảo an toàn hoạt động”, ông Nguyễn Quốc Hùng nhấn mạnh.