Kinh nghiệm quốc tế trong triển khai cơ chế quản lý thử nghiệm có kiểm soát cho dịch vụ tài chính và gợi ý cho Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 13:52, 29/01/2022

Tóm tắt: Những năm qua, khoa học công nghệ (KH&CN) trên toàn thế giới đã phát triển, bùng nổ và đặc trưng bởi cuộc cách mạng Công nghiệp lần thứ 4 (CMCN 4.0). Sự phát triển như vũ bão của tiến bộ cũng như sự thâm nhập của KH&CN mạnh mẽ vào mọi lĩnh vực của đời sống kinh tế xã hội trong đó có khu vực tài chính ngân hàng đã làm cho các cơ chế quản lý hiện hành dần trở nên không theo kịp.

Câu hỏi đang đặt ra cho nhiều chính phủ hiện nay là làm thế nào để quản lý các sản phẩm tài chính ngân hàng đã được tích hợp hay đã được công nghệ hóa cao mà không cản trở sự phát triển của thị trường tài chính, ngân hàng. Để trả lời cho câu hỏi này, cơ chế quản lý thử nghiệm có kiểm soát (regulatory sandbox) ra đời là nỗ lực và sáng kiến của nhiều chính phủ.

Tại Việt Nam, công nghệ tài chính và nhiều đổi mới sáng tạo cũng đã được Chính phủ khuyến khích phát triển. Hiện có khá nhiều dấu hiệu cho thấy, thị trường tài chính Việt Nam cũng đang thiếu hụt các cơ chế chính sách cho các sản phẩm như Fintech,... Trong bối cảnh đó, bài viết tổng hợp kinh nghiệm thực hiện cơ chế quản lý thử nghiệm có kiểm soát ở một số quốc gia, qua đó nêu một số khuyến nghị cho Việt Nam.

International experience in implementing regulatory sandbox mechanism for financial services and suggestions for Vietnam

Abstract: Over the past years, we have seen the development and outbreak of science and technology worldwide, characterized by the 4th Industrial Revolution. The rapid development and strong penetration of science and technology into all areas of socio-economic life, including banking and financial sector, have made the current management mechanisms gradually left behind. The question for many governments at present is how to manage integrated or highly technologized banking and financial products without hindering the development of financial and banking markets. To answer this question, a regulatory sandbox is created as an effort and initiative of many governments. In Vietnam, financial technology and many other innovations have also been encouraged by the Government. There are signs showing that Vietnamese financial market is lacking mechanisms and policies for products such as Fintech, etc. In that context, the article summarizes experiences in implementing regulatory sandbox mechanism in several countries, thereby providing some suggestions for Vietnam.

1.VỀ THUẬT NGỮ “CƠ CHẾ QUẢN LÝ THỬ NGHIỆM CÓ KIỂM SOÁT”

Cơ chế quản lý thử nghiệm có kiểm soát - regulatory sandbox là cách tiếp cận quy định, thường được tóm tắt bằng văn bản và xuất bản, cho phép thử nghiệm trực tiếp, có giới hạn thời gian về các đổi mới dưới sự giám sát của cơ quan quản lý. Các sản phẩm tài chính, công nghệ và mô hình kinh doanh mới có thể được kiểm tra theo một loạt các quy tắc, yêu cầu giám sát và các biện pháp bảo vệ thích hợp. Cơ chế này cho phép một số người liên quan hay những người tham gia thử nghiệm có một không gian thuận lợi để thực hiện những đổi mới nằm sát mép ngoài hoặc thậm chí nằm ngoài khuôn khổ pháp luật hiện hành. Vì vậy, giúp các nhà quản lí tiết kiệm chi phí đổi mới, nhận thức được các rào cản, cho họ cơ hội nắm được các thông tin quan trọng trước khi quyết định xem có cần thực hiện thêm hành động quản lý hay không. Trong trường hợp thuận lợi hoặc bất lợi, họ có thể chính thức thay đổi các quy định hiện hành hoặc dừng hoạt động của cơ chế thử nghiệm.

Thuật ngữ này ngày càng được dùng phổ biến rộng rãi trong nền kinh tế số, với hàm ý là tạo ra các khung pháp lý thử nghiệm cho các mô hình kinh doanh mới khi mà khung pháp lý hiện hành chưa có quy định điều chỉnh. Mục đích của cơ chế quản lý thử nghiệm có kiểm soát là điều chỉnh quy định tài chính nghiêm ngặt để có thể thích ứng với tốc độ phát triển của các doanh nghiệp đổi mới, sáng tạo, tuy nhiên sự điều chỉnh này phải theo cách vừa không làm giảm bớt các quy tắc của Fintech, đồng thời, vẫn đảm bảo yếu tố bảo vệ người tiêu dùng (MAS, 2016).

Có thể định nghĩa một cách khái quát như sau: Cơ chế quản lý thử nghiệm có kiểm soát là cơ chế tạo ra một không gian thuận lợi với khung chính sách riêng (nằm ngoài khung chính sách hiện tại) để tiến hành thử nghiệm những khởi nghiệp sáng tạo, đổi mới1.

2. CƠ CHẾ QUẢN LÝ THỬ NGHIỆM CÓ KIỂM SOÁT Ở MỘT SỐ QUỐC GIA

Từ năm 2015, sau khi được giới thiệu tại Anh, Sandbox đã nhanh chóng tạo tiếng vang tại Hồng Kông (Trung Quốc) và Singapore, đồng thời sức hấp dẫn của nó đã truyền cảm hứng cho hơn 28 quốc gia trên toàn thế giới tiếp cận. Ở khu vực Đông Nam Á, Singapore, Malaysia, Thái Lan và Indonesia là 4 quốc gia đầu tiên ban hành regulatory sandbox, trong đó Singapore là quốc gia ban hành đầu tiên vào tháng 6/2016 (Jenik & Lauer, 2017, 2017; Modato, 2019) (Sơn, 2019a).

Cùng với sandbox, một số nước chấp nhận những cơ chế khác nhằm hỗ trợ đổi mới tài chính, như trung tâm đổi mới Fintech, trung tâm phát triển Fintech, trung tâm thúc đẩy Fintech. Điều này cho phép những dự án khởi nghiệp được hoạt động trong môi trường luật pháp thuận lợi hơn với các ưu đãi dành riêng, hỗ trợ tiếp cận nguồn vốn từ các thể chế tài chính. Chính phủ còn tạo nên một hệ sinh thái khởi nghiệp hoàn chỉnh, với môi trường đầu tư thông thoáng và thu hút. Sandbox còn giúp rút ngắn thời gian các nhà điều hành luật pháp đưa các điều luật mới theo kịp với sự phát triển không ngừng của công nghệ (Nguyễn Long, 2018, châu An, 2019).

Năm 2015, Cơ quan Quản lý Tài chính (Financial Conduct Authority - FCA) tại Anh, hoạt động độc lập với Chính phủ, đã đưa ra khái niệm “Cơ chế thử nghiệm thông qua khung điều tiết Fintech (regulatory sandbox), trong đó các công ty Fintech được phép thử nghiệm các đề xuất đổi mới trên thị trường, với người tiêu dùng thực sự. Theo FCA (2017), các lợi ích tiềm năng của Sandbox bao gồm (i) giảm thời gian và có thể giảm cả chi phí để đưa các ý tưởng sáng tạo ra thị trường, (ii) cho phép tiếp cận nhiều hơn đối với việc tài trợ cho các nhà đổi mới, bằng cách giảm sự không chắc chắn theo quy định, (iii) cho phép thử nghiệm nhiều sản phẩm hơn và do đó, có triển vọng được giới thiệu ra thị trường, (iv) cho phép cơ quan điều hành sandbox làm việc với các nhà đổi mới để đảm bảo biện pháp bảo vệ người tiêu dùng phù hợp được đưa vào các sản phẩm và dịch vụ mới.

2.1. Tại Anh

Nhắc đến “Cơ chế quản lý thử nghiệm có kiểm soát” thì người ta nghĩ đến FCA vì đây là tổ chức đi đầu về tiếp cận triển khai. Từ năm 2016, FCA bắt đầu triển khai cơ chế này tách ra từ khuôn khổ của “Dự án đổi mới” (Project Innovate).

“Cơ chế quản lý thử nghiệm có kiểm soát nhằm mục đích thúc đẩy cạnh tranh hiệu quả hơn vì lợi ích của người tiêu dùng bằng cách cho phép các công ty thử nghiệm các sản phẩm, dịch vụ và mô hình kinh doanh sáng tạo trong điều kiện thực tế, đồng thời đảm bảo rằng luôn có các biện pháp phù hợp để bảo vệ người tiêu dùng” (Moyes, 2019).

(i) Mục tiêu của FCA’s khi tạo ra cơ chế quản lý thử nghiệm có kiểm soát

FCA đã đặt ra các lợi ích tiềm năng ngay trong lần đầu tiên đề xuất chương trình Cơ chế quản lý thử nghiệm có kiểm soát vào năm 2015. Những lợi ích này bao gồm: Giảm thời gian (và chi phí) để đưa các ý tưởng sáng tạo ra thị trường; Cho phép các công ty công nghệ tiếp cận tài chính dễ dàng hơn bằng cách giảm thiểu những tác động từ sự thay đổi của chính sách; Cho phép nhiều sản phẩm được áp dụng thử nghiệm và có khả năng được giới thiệu ra thị trường; Cho phép FCA hợp tác với các công ty công nghệ để đảm bảo rằng các biện pháp phù hợp để bảo vệ người tiêu dùng sẽ được tích hợp vào các sản phẩm và dịch vụ mới.

(ii) Các tiêu chí cơ bản

FCA đề ra các tiêu chí cụ thể mà các công ty phải đáp ứng như một điều kiện tiên quyết để áp dụng “Cơ chế quản lý thử nghiệm”:

- Đổi mới toàn diện: Giải pháp mới có thực sự mới lạ, hoặc khác biệt đáng kể với các dịch vụ hiện có?

- Lợi ích của người tiêu dùng: Có triển vọng tốt về lợi ích người tiêu dùng không? Tiêu chí này phải được đáp ứng trong suốt thời gian 6 tháng thử nghiệm.

- Phạm vi hoạt động: Giải pháp mới có thiết kế cho (hoặc) hỗ trợ cho ngành dịch vụ tài chính không?

- Sự cần thiết thử nghiệm khung pháp lý: Có cần thiết phải được thử nghiệm trong khuôn khổ pháp lý hiện hành không?

- Mức độ sẵn sàng để thử nghiệm: Đề xuất ở giai đoạn chuẩn bị có thể đảm bảo thử nghiệm trực tiếp được không?

(iii) Cách thức hoạt động

- Triển khai từng đợt theo lịch trình (scheduled cohorts) – Mỗi năm có 2 giai đoạn thử nghiệm 6 tháng/lần.

- Tiêu chuẩn và áp dụng tiêu chuẩn: Để áp dụng, các doanh nghiệp đăng kí theo mẫu đơn của FCA và nêu rõ các tiêu chuẩn được đáp ứng.

- Các công cụ tiêu chuẩn: Các doanh nghiệp được phép áp dụng sandbox có thể được cung cấp các công cụ của FCA.

- Thử nghiệm thí điểm phù hợp: Các doanh nghiệp thành công sẽ được hỗ trợ bởi một chuyên viên phụ trách riêng trong việc thiết kế và triển khai các thử nghiệm (mỗi doanh nghiệp sẽ được cấp một sandbox riêng biệt với những quy tắc riêng phù hợp với mô hình kinh doanh).

- Xây dựng biện pháp bảo vệ: FCA làm việc với các doanh nghiệp để đảm bảo có đủ biện pháp bảo vệ hiệu quả, giảm thiểu các tác hại tiềm tàng. Các biện pháp bảo vệ sẽ được điều chỉnh theo từng thử nghiệm.

- Đánh giá công nghệ và an toàn mạng: FCA tiến hành đánh giá khả năng phục hồi công nghệ và an toàn mạng của các doanh nghiệp.

- Báo cáo và đánh giá cuối cùng: Các doanh nghiệp nộp bản báo cáo tổng kết cuối cùng tóm tắt kết quả thử nghiệm trước khi triển khai chính thức (Moyes, 2019). Việc tiếp nhận hồ sơ được thực hiện như sau:

Đợt 1 (việc tiếp nhận hồ sơ kết thúc tháng 7/2016): Tiếp nhận 69 hồ sơ; trong đó có 24 doanh nghiệp được chấp thuận, 18 doanh nghiệp đã tiến hành thử nghiệm.

Đợt 2 (việc tiếp nhận hồ sơ kết thúc tháng 11/2018): Tiếp nhận 99 hồ sơ; trong đó có 29 doanh nghiệp được chấp thuận.

Tham gia của các ngân hàng thương mại với cơ chế quản lí thử nghiệm có kiểm soát:

+ HSBC phát triển ứng dụng hợp tác với Pariti Technologies, một công ty khởi nghiệp về Fintech, giúp khách hàng quản lý tài chính tốt hơn.

+ Lloyds Banking Group với cách tiếp cận nhằm mục tiêu cải thiện trải nghiệm của khách hàng tại chi nhánh tương đương với trải nghiệm trực tuyến và qua điện thoại.

+ Barclays đề xuất về: i) RegTech theo dõi những cập nhật mới nhất về các quy định trong Sổ tay của FCA và điều chỉnh việc thực hiện các quy định này theo các chính sách nội bộ của Barclay; ii) Nationwide với giải pháp tự động cung cấp các hướng dẫn cho tiết kiệm số và tư vấn đầu tư.

+ Natwest đưa ra mô hình quản trị dựa trên công nghệ sổ cái phân tán (DLT) cho phép các tổ chức cùng hợp tác xây dựng và triển khai các ứng dụng phi tập trung. Mô hình mã hóa các điều khoản xã hội trong hợp đồng thông minh bằng một chuỗi khối. Natwest sẽ mở mã nguồn này sau khi thử nghiệm thành công.

Ứng dụng một công cụ mô tả động lực và sở thích của các nhà đầu tư trên cơ sở các tác động xã hội và môi trường của các khoản đầu tư và danh mục đầu tư của họ.

+ Standard Chartered Bank có ứng dụng giúp người sử dụng nhận được các lợi ích kinh tế từ các khoản tiền gửi dài hạn trong khi vẫn đảm bảo sự tiếp cận dễ dàng và linh hoạt đối với các khoản tiền gửi.

(iv) Đánh giá của FCA về kết quả triển khai sandbox

Trong năm 2017, FCA đã đánh giá 2 lần kết quả triển khai đầu tiên.

Khái quát: Các mục tiêu ban đầu của sandbox đã được đáp ứng và “Việc thử nghiệm cho thấy Cơ chế quản lý thử nghiệm có kiểm soát đạt được tiến bộ trong việc thúc đẩy cạnh tranh trên thị trường”; từ đó có thể rút ra một số bài học:

- Việc thực hiện sandbox đã giảm thời gian và chi phí đưa ý tưởng đổi mới cho thị trường;

- Việc thử nghiệm sandbox giúp các doanh nghiệp đổi mới tiếp cận các nguồn tài chính;

- Sandbox cho phép các doanh nghiệp thử nghiệm các sản phẩm và giới thiệu ra thị trường;

- Sandbox cho phép FCA hợp tác với các doanh nghiệp đổi mới để xây dựng biện pháp bảo vệ khách hàng phù hợp với từng sản phẩm, dịch vụ mới.

Cơ chế quản lý thử nghiệm có kiểm soát này thực sự rất hữu hiệu trong việc cho phép tạo ra nhiều sandbox, đặc biệt trong giai đoạn đại dịch COVID-19. Một sandbox được tạo ra với 94 đơn đăng kí và 30 doanh nghiệp tham gia sẽ cung cấp hỗ trợ nâng cao cho các công ty sáng tạo đối phó với những thách thức do đại dịch COVID-19 gây ra.

2.2. Tại Singapore

Từ năm 2016 (16/11), Cơ quan Quản lý tiền tệ của Singapore (MAS) đã công bố Hướng dẫn về Cơ chế quản lý thử nghiệm có kiểm soát cho ngành tài chính (Fintech regulatory sandbox guidelines) để khuyến khích và cho phép thử nghiệm các giải pháp sử dụng công nghệ một cách sáng tạo để cung cấp các sản phẩm hoặc dịch vụ tài chính.

(i) Mục tiêu cụ thể

Khuyến khích những khởi nghiệp sáng tạo về công nghệ tài chính có thể được thử nghiệm ở thị trường sau đó được áp dụng tại Singapore và nhiều quốc gia khác. Những thử nghiệm này sẽ được tiến hành trong một không gian và thời gian được xác định rõ ràng và với các biện pháp thích hợp để bảo vệ cho “hệ thống tài chính” của Singapore (MAS, 2016). Tuy nhiên, MAS cũng có thể gia hạn về thời gian để tiến hành thử nghiệm trong khung pháp lý sandbox và giúp khuyến khích nhiều thử nghiệm Fintech hơn trong một không gian và thời gian mà MAS sẽ cung cấp hỗ trợ quy định cần thiết, để: Tăng hiệu quả; Quản lý rủi ro tốt hơn; Tạo cơ hội mới; hoặc là Cải thiện cuộc sống của mọi người. Sandbox sẽ tạo ra các quy định thuận lợi cho sự sáng tạo về Fintech nhưng luôn được hướng dẫn cho những người nộp đơn phải hiểu rõ mục tiêu và nguyên tắc, chứ không được sử dụng sandbox như một phương tiện để phá vỡ các yêu cầu pháp lý và quy định.

(ii) Các tiêu chí cơ bản

Đây là nhóm các tiêu chí mà MAS tạo ra để đánh giá đơn của người nộp:

Một trong những tiêu chuẩn của sandbox là đòi hỏi các dịch vụ tài chính phải có “tính mới”, hoặc công nghệ sử dụng trong dịch vụ đó phải sáng tạo.

MAS có quyền quyết định các yêu cầu pháp lý và quy định cụ thể nào sẽ được áp dụng trong từng trường hợp tùy thuộc vào dịch vụ tài chính và tư cách pháp lý của người nộp đơn có liên quan. Nếu thử nghiệm thành công và thoát ra khỏi khung pháp lý sandbox, những doanh nghiệp khởi nghiệp sáng tạo trong lĩnh vực tài chính sẽ phải tuân thủ đầy đủ các quy định pháp luật của Singapore.

Ngoài ra, MAS đưa các tiêu chí để đánh giá đơn của người nộp đơn.

- Ứng dụng phải chứa thông tin hỗ trợ cần thiết để mô tả cách đáp ứng các tiêu chí đánh giá sandbox như:

+ Dịch vụ tài chính được đề xuất bao gồm công nghệ mới hoặc đang phát triển, hoặc sử dụng công nghệ hiện có theo một cách sáng tạo. Ví dụ, nghiên cứu thứ cấp cần cho thấy rằng rất ít hoặc không có dịch vụ tương đương nào có sẵn trên thị trường Singapore;

+ Dịch vụ tài chính được đề xuất giải quyết một vấn đề hoặc mang lại lợi ích cho người tiêu dùng hoặc ngành công nghiệp.

- Người nộp đơn có ý định và khả năng triển khai dịch vụ tài chính được đề xuất ở Singapore trên quy mô rộng hơn sau khi hết thời gian thực hiện sandbox. Nếu có ngoại lệ, nêu lý do dịch vụ tài chính được đề xuất không thể được triển khai ở Singapore, ví dụ như không khả thi về mặt thương mại, người nộp đơn nên chuẩn bị sẵn sàng để tiếp tục đóng góp cho Singapore theo những cách khác, chẳng hạn như tiếp tục những nỗ lực phát triển của dịch vụ tài chính được đề xuất ở Singapore.

- Các kịch bản thử nghiệm và kết quả mong đợi của sandbox phải được xác định rõ ràng và phải báo cáo với MAS tiến độ dựa trên một lịch trình đã thống nhất.

- Các điều kiện giới hạn phải được xác định rõ ràng, để thực hiện sandbox một cách có ý nghĩa, đồng thời bảo vệ đầy đủ lợi ích của người tiêu dùng và duy trì sự an toàn và lành mạnh của ngành công nghiệp.

- Các rủi ro đáng kể dự kiến phát sinh từ dịch vụ tài chính cần được đánh giá và đưa ra các biện pháp giảm thiểu rủi ro.

Một chiến lược chuyển đổi và việc được chấp nhận thoát khỏi sandbox cần được xác định rõ ràng và đề xuất dịch vụ tài chính phải bị ngừng hoặc có thể tiếp tục được triển khai trên quy mô rộng hơn sau khi thoát khỏi sandbox.

(iii) Cách thức hoạt động

Cơ chế quản lý thử nghiệm có kiểm soát của MAS đặt ra một số quy tắc cho việc nộp đơn, duyệt đơn và mở rộng hay thoát khỏi sandbox như sau:

Quá trình nộp đơn và phê duyệt

- Người nộp đơn cần đảm bảo rằng mục tiêu, nguyên tắc và tiêu chí quy định trước khi nộp đơn cho cán bộ đánh giá của MAS. Sau khi phê duyệt, MAS sẽ liên hệ với người đăng ký trong quá trình đánh giá sandbox và tiếp tục làm như vậy trong quá trình thử nghiệm:

+ Trước khi nộp đơn, ứng viên có thể và nên làm rõ bất kỳ câu hỏi nào về sandbox bằng cách liên hệ với MAS theo địa chỉ FinTech_Sandbox@mas.gov.sg.

+ Ở “Giai đoạn Đăng ký”, MAS sẽ xem xét đơn đăng ký và thông báo cho người nộp đơn về khả năng thoả mãn các điều kiện với sandbox trong vòng 21 ngày làm việc sau khi MAS nhận được đủ thông tin cần thiết cho việc đánh giá (T0).

+ Ở “Giai đoạn Đánh giá”, thời gian cần thiết để đánh giá đơn đăng ký (T1) phụ thuộc vào tính đầy đủ và phức tạp của đề xuất và các quy định pháp lý liên quan. Do tính mới của từng sandbox, người nộp đơn được phép các điều kiện sau khi thảo luận với MAS.

+ Nếu đơn đăng ký bị từ chối thì cũng sẽ được thông báo bằng văn bản. Người nộp đơn có thể đăng ký lại sandbox đó khi đã đáp ứng đủ theo các mục tiêu, nguyên tắc và tiêu chí đánh giá.

+ Đối với đơn đăng ký được chấp thuận, sandbox sẽ được đưa vào “Giai đoạn thử nghiệm”. Mỗi sandbox sẽ thông báo khách hàng của mình về các dịch vụ tài chính đang hoạt động trong giai đoạn thử nghiệm, các rủi ro chính liên quan đến dịch vụ tài chính và điều kiện bắt buộc là khách hàng phải xác nhận rằng đã đọc và hiểu những rủi ro này.

+ Nếu trong “Giai đoạn thử nghiệm” mà các dịch vụ tài chính có sự điều chỉnh thì sandbox đó phải đăng ký MAS trước ít nhất 1 tháng và cung cấp thông tin chi tiết của những thay đổi kèm theo lý do (yêu cầu thay đổi) và được phép thực hiện thay đổi khi có sự chấp thuận từ MAS.

+ Các thông tin liên quan đến sandbox đó sẽ công bố trên trang web của MAS.

Kéo dài hoặc chấm dứt sandbox

Vào cuối giai đoạn thử nghiệm, các yêu cầu pháp lý và quy định nới lỏng sẽ hết hạn thì sẽ chấm dứt sandbox đó.

+ Trong trường hợp yêu cầu gia hạn sandbox, phải đăng ký và cung cấp lý do với MAS trước đó ít nhất 1 tháng.

+ Sau khi kết thúc giai đoạn thử nghiệm, sandbox đó có thể tiến hành triển khai dịch vụ tài chính trên quy mô rộng hơn, với điều kiện: (i) cả MAS và sandbox đều hài lòng với kết quả kiểm tra dự kiến đạt được; (ii) sandbox hoàn toàn có thể tuân thủ luật pháp và quy định liên quan.

Sandbox sẽ kết thúc khi:

(i). MAS không hài lòng với kết quả đạt được theo mục đích dự kiến, kế hoạch và lịch trình.

(ii). Sandbox không thể tuân thủ đầy đủ luật pháp và quy định liên quan vào cuối giai đoạn thử nghiệm.

(iii). Lỗ hổng trong dịch vụ tài chính đang được thử nghiệm đã được phát hiện gây ra rủi ro cho khách hàng hoặc hệ thống tài chính lớn hơn lợi ích mà nó đem lại và chủ nhân của sandbox thừa nhận rằng lỗ hổng đó không thể được giải quyết trong khoảng thời gian của sandbox.

(iv). Chấm dứt sandbox khi vi phạm bất kỳ điều kiện nào được áp đặt trong thời gian thử nghiệm; hoặc do chính các chủ thể sở hữu sandbox đó thông báo cho MAS về quyết định tự chấm dứt sandbox theo ý mình.

+ Mọi nghĩa vụ đối với khách hàng của dịch vụ tài chính đang được thử nghiệm phải được đảm bảo hoặc giải quyết trước khi kết thúc hoặc chấm dứt sandbox.

(iv) Một số kết quả triển khai sandbox

Một số doanh nghiệp đăng ký tham gia sandbox tại Singapore có thể kể đến như: Công ty ICHX Tech - một công ty hạ tầng dựa trên nền tảng blockchain được thành lập bởi công ty đầu tư ICH Group của Singapore. Công ty này xây dựng một sàn giao dịch cho phép người dùng phát hành và mua bán các loại cổ phiếu kỹ thuật số (Securities Token Offering -STO), iSTOX, kết nối các tổ chức phát hành chứng khoán với cộng đồng đầu tư (Fintechnews, 2019).

Các cổ phiếu điện tử STO được giao dịch ở đây tương tự như các đợt phát hành tiền kỹ thuật số lần đầu (ICO) đã quen thuộc trước đây, nhưng nó có đặc tính tương tự kiểu hợp đồng đầu tư vào các tài sản truyền thống nhiều hơn, như trái phiếu, cổ phiếu, quỹ, bất động sản,… ICHX Tech muốn quản lý các giao dịch mua bán STOs trong một hệ sinh thái được xác thực, minh bạch và hy vọng sẽ hiệu quả hơn, coi STO là một “mô hình xác định về việc gọi vốn trong những thập kỷ tới”. Nền tảng này cũng đang cân nhắc việc tiếp nhận các khoản đầu tư quan trọng từ Sàn giao dịch Singapore (SGX) và Heliconia Capital Management, thuộc sở hữu của Temasek Holdings. Tham gia vào sandbox dường như là một bước tiến quan trọng để ICHX Tech có cơ hội được MAS cấp phép hoạt động chính thức trên thị trường. ICHX Tech là một trong hai đơn vị tham gia tích cực vào sandbox của MAS (Hoa, 2019).

Đến tháng 11/2019, một Startup2 mang tên Propine được chấp thuận để ra mắt công cụ giám sát chứng khoán kỹ thuật số theo cơ chế quản lí thử nghiệm có kiểm soát của MAS. Propine là startup cung cấp dịch vụ chứng khoán kỹ thuật số cho các tổ chức. Sandbox này sẽ chịu trách nhiệm lưu trữ an toàn tài sản từ cả blockchain công khai và tư nhân, cùng với fiat và tài sản của thế giới thực, tránh các vụ hack, trộm cắp và các vấn đề khác. Propine là dự án blockchain thứ hai được vận hành, đồng thời là dự án thứ ba của toàn bộ cơ chế quản lý thử nghiệm có kiểm soát tại Singapore. MAS cũng đang vận hành một thử nghiệm của riêng họ trong chương trình mang tên là Sandbox Express. Thử nghiệm này cũng có một blockchain riêng được phê duyệt có tên gọi là BondBlox. Propine bắt đầu chương trình thử nghiệm từ ngày 9/11/2019. Dự án có khoảng 9 tháng để giải quyết bất kỳ thách thức và khó khăn nào xuất hiện trong khi làm việc trong phạm vi giới hạn của chương trình. Propine đã hoàn thành dự án vào ngày 7/8/2020. Sandbox của MAS đã cung cấp cho Propine một không gian an toàn để thử nghiệm với giải pháp lưu ký đa chữ ký hai lớp của nó, mang tính bất khả tri blockchain.

Ngày 7/1/2021, với sự chấp thuận của MAS, Propine đã kết thúc thành công giai đoạn thử nghiệm đã được với Giấy phép CMS và hiện đã cung cấp các giải pháp lưu kí tài sản kĩ thuật số và dịch vụ mã hoá tài sản tại Singapore và đang xem xét một cuộc chơi toàn cầu, tiếp tục tăng cường sự hiện diện của mình trên toàn khu vực, dưới tầm nhìn của một cơ quan quản lý cấp tiến, MAS.3

3. GỢI Ý CHO VIỆT NAM

Các giải pháp quản lý, giám sát đổi mới sáng tạo trong khu vực tài chính ngân hàng mà chính phủ Anh, Singapore, một số quốc gia đã, đang trên con đường phát triển và cũng còn nhiều thách thức. Cơ chế quản lý thử nghiệm có kiểm soát rõ ràng là giải pháp phản ứng linh hoạt trong bối cảnh bùng nổ của công nghệ và đảm bảo lợi ích cho các bên liên quan trong đó có tăng cường phúc lợi xã hội; là hình mẫu mới về quản lý theo cái gọi là “hệ sinh thái” (ecosytem); theo đó có nhiều bên liên quan và ở đó các bên tham gia “cuộc chơi” cùng tồn tại có tương tác, cùng học hỏi và cùng có lợi... Cho dù vậy, “regulatory sandbox” vẫn chưa thể coi là chìa khóa vạn năng, hiện đang được áp dụng theo từng quốc gia và có thời hạn...

Tại Việt Nam, trong điều kiện bối cảnh quốc tế, sự phát triển của thị trường tài chính trong nước, các cơ quan chức năng đang tỏ rõ nỗ lực xây dựng cơ chế quản lý thử nghiệm để cho phép các công ty Fintech startup được thí điểm/thử nghiệm các sản phẩm, dịch vụ trước khi cung ứng sản phẩm chính thức ra thị trường. Ý kiến chuyên gia cũng cho rằng xây dựng cơ chế quản lý hoàn chỉnh đối với Fintech bao trùm các hoạt động dịch vụ Fintech, bảo vệ người tiêu dùng, phòng chống rửa tiền, hạn chế tối đa việc cạnh tranh không lành mạnh và các hành vi vi phạm pháp luật, đồng thời, đảm bảo sự phối hợp chặt chẽ giữa các cơ quan quản lý/ngân hàng trung ương và các đối tượng chịu sự điều chỉnh của khung khổ pháp lý về Fintech; Phối hợp giữa cộng đồng Fintech trong nước và quốc tế... (Lâm, 2019; Sơn, 2019a).

Cho đến nay, cơ quan chức năng tiếp tục nỗ lực hoàn thiện dự thảo Đề án về Cơ chế thử nghiệm có kiểm soát cho các doanh nghiệp Fintech cung ứng giải pháp, dịch vụ trong lĩnh vực ngân hàng. Dự thảo Đề án này đã được gửi lấy ý kiến tham gia của các Bộ, ngành liên quan và một số tổ chức tài chính quốc tế. Bản Đề án dự kiến đề xuất Chính phủ cho phép các cơ quan liên quan thực hiện cơ chế thử nghiệm cho các giải pháp Fintech trong thời gian sớm nhất có thể. Trong bối cảnh đó, tác giả có một số khuyến nghị như sau:

+ Ban hành càng sớm càng tốt cơ chế quản lý thử nghiệm có kiểm soát (regulatory sandbox) cho các doanh nghiệp Fintech cung ứng giải pháp, dịch vụ trong lĩnh vực ngân hàng, để các dịch vụ tài chính theo hướng này phát triển tương xứng và qua đó tăng cường phát triển khu vực tài chính có chiều sâu và cũng là tăng tiếp tiếp cận tài chính cho cộng đồng xã hội theo mục tiêu chiến lược tài chính toàn diện của Việt Nam. Cần khẳng định thêm rằng việc ban hành Cơ chế quản lý thử nghiệm này đang là chủ trương của Đảng (ĐCSVN, 2021) và Nhà nước (Thủ tướng, 2018).

Về chấp nhận công nghệ mới, nên nhận thức rằng cơ chế regulatory sandbox nhằm đáp ứng đổi mới sáng tạo, cho sự tiếp nhận công nghệ mới nói chung (không phải riêng ở Việt Nam) cho sự phát triển của xã hội và lợi ích của nó là đem đến lợi ích hay phúc lợi xã hội tốt hơn.

+ Regulatory sandbox nên theo nguyên tắc, quan điểm đột phá là khuyến khích, chấp nhận các đột phá cho phát triển các sản phẩm, dịch vụ mới; các mô hình kinh doanh mới; không cản trở sự sáng tạo và tính cách mạng trong hệ thống tài chính và nền kinh tế trong nước.

+ Cùng với ban hành sandbox, giải pháp thích ứng và hấp thụ công nghệ mới cho phát triển, các chính sách hỗ trợ, khuyến khích nghiên cứu phát triển dài hạn cũng cần được khuyến khích, bắt đầu như một giải pháp hấp thụ công nghệ có chiều sâu, đảm bảo nền kinh tế và xã hội vững chắc phát triển, tránh bị các cú sốc tiêu cực. Chẳng hạn, đối với vấn đề về tiền mã hóa, tiền kỹ thuật số, việc cơ quan chức năng tuyên bố “không công nhận đồng tiền Bitcoin ở Việt Nam” là một giải pháp đúng đắn về bảo vệ lợi ích hiện tại của cộng đồng; tuy nhiên cần có nghiên cứu về các đồng tiền kĩ thuật số để chủ động thích ứng với kỉ nguyên số hoá đang diễn ra với tốc độ cực kì nhanh trên toàn thế giới và đảm bảo nền kinh tế có thể hấp thụ được tinh hoa của các đổi mới sáng tạo.

+ Cùng với ban hành sandbox, Nhà nước nên từng bước, có lộ trình cho phép các nhà cung ứng dịch vụ tài chính mới dựa trên công nghệ tham gia vào thị trường tài chính, ngân hàng trong nước. Sự tham gia này sẽ tạo ra môi trường cạnh tranh và thúc đẩy phát triển hệ thống tài chính ngân hàng trong nước theo chiếu rộng cũng như chiều sâu và cũng cải thiện lợi ích của người tiêu dùng hay phúc lợi xã hội. Cách thức này là tiếp cận trên cả phía cung ứng và nhu cầu của xã hội và chủ trương về tài chính toàn diện.

Theo định hướng trên, về mặt chính sách nên có quan điểm cho phép các tổ chức không phải là NHTM được phép cung cấp một số các sản phẩm, dịch vụ ngân hàng dựa trên công nghệ, theo nguyên tắc “được làm tất cả những gì mà pháp luật không cấm”; ban đầu thực hiện qua cơ chế quản lý thử nghiệm có kiểm soát và sau đó sửa đổi Luật các tổ chức tín dụng, Luật NHNN và các luật liên quan.

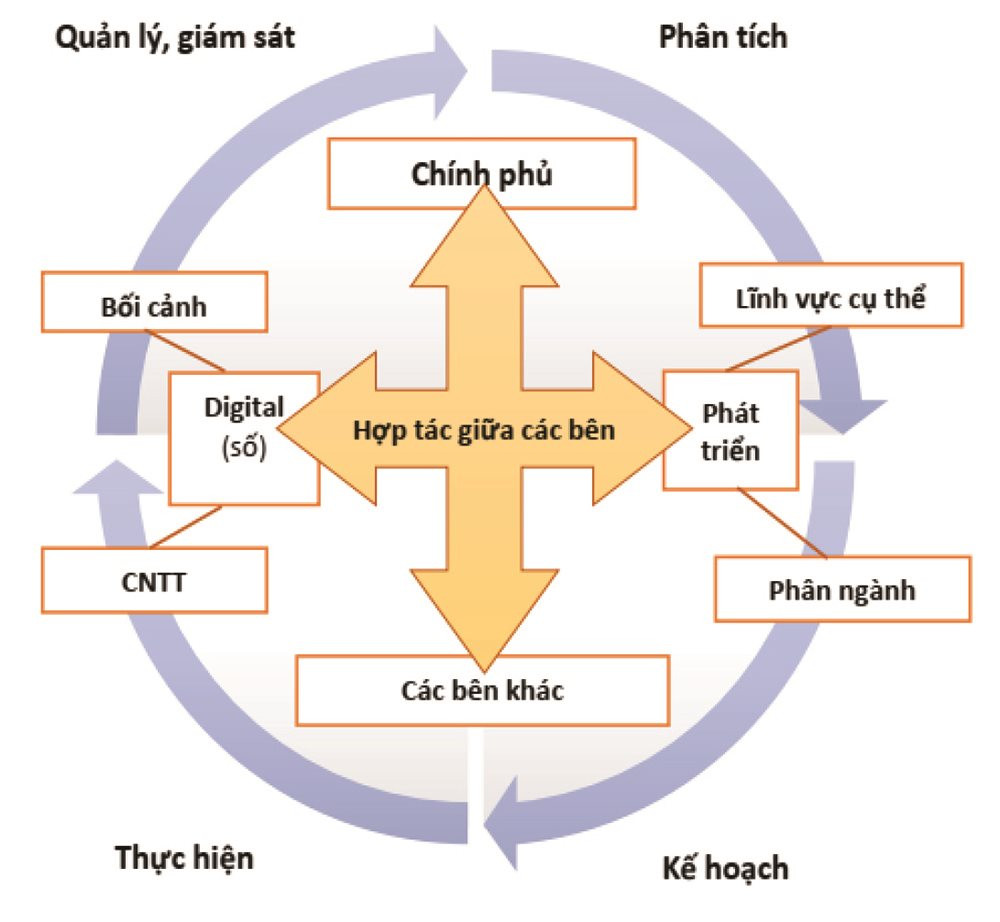

Tóm lại, cơ chế quản lý thử nghiệm có kiểm soát là đòi hỏi cho sự phát triển của khoa học và công nghệ cũng như sự phát triển của nền tài chính ngân hàng. Với Việt Nam, hấp thụ công nghệ cho sự phát triển của đất nước là chủ trương, định hướng nhất quán của Đảng và nhà nước. Cho ra đời cơ chế quản lý thử nghiệm có kiểm soát rõ ràng là khó khăn không chỉ đối với Việt Nam, đòi hỏi sự vào cuộc của nhiều bên tham gia, của nhiều cơ quan bộ ngành và cần nhận thức đột phá, chấp nhận công nghệ mới, chấp nhận đổi mới sáng tạo trên cơ sở liên kết nhiều chiều, nhiều phía, nhất là trên phương diện lập chính sách mới trong thời đại như ngày nay, theo cách thức “cấu trúc liên thông” (cross-cutting structure) mà không vì một khu vực đơn lẻ nào.

Hình 1: Khung phối hợp chính sách kinh tế số

|

|

(Bukht & Heeks, 2018b) |

“Kinh nghiệm về các loại chính sách CNTT cho thấy giá trị sự độc lập và năng lực của các cơ quan nhà nước, được tổng hợp bởi các hợp lực mạnh từ các bên liên quan thuộc cả khu vực tư nhân, xã hội dân sự và một cơ chế cho sự tương tác mạnh mẽ giữa ba nhóm này”.

CHÚ THÍCH:

1 (Phúc & Hoa, 2019)

2https://tapchibitcoin.io/chuong-trinh-sandbox-cua-singapore-bo-sung-du-an-blockchain-thu-ba.html

3https://ibsintelligence.com/ibsi-news/propine-graduates-from-mas-fintech-regulatory-sandbox/

TÀI LIỆU THAM KHẢO

1. BBVA. 2017. Fintech in Emerging ASEAN -Trends and Prospects. BBVA Research.

2. Bukht, R., & Heeks, R. 2018a. Defining, Conceptualising and Measuring the Digital Economy. International Organisations Research Journal, 13: 143-172.

3. Bukht, R., & Heeks, R. 2018b. Digital Economy Policy in Developing Countries.

4. Chinh_phu. 2017. Chỉ thị của Thủ tướng Chính phủ về tăng cường lực tiếp cận cuộc cách mạng lần thứ tư (ngày 04/05/2017). In T. tướng (Ed.).

5. CIEM. 2018a. Phát triển nền kinh tế số nhìn từ kinh nghiệm một số nước châu Á và hàm ý đối với Việt Nam Vol. Chuyên đề Số 4. Ha Noi.

6. CIEM. 2018b. Thực trạng kinh tế chia sẻ ở Việt Nam. Chuyên đề 7.

7. ĐCSVN. 2019. Nghị Quyết Số 52-NQ/TW ngày 27/9/2019 của Bộ Chính trị về một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp lần thứ tư. In BCHTW Đảng (Ed.): Ban Chấp hành Trung ươn Đảng

8. FCA. 2019. The Impact and Effectiveness of Innovate. Financial Conduct Authority 2019; 12 Endeavour Square London E20 1JN; Telephone: +44 (0)20 7066 1000; Website: www.fca.org.uk: Financial Conduct Authority (FCA).

9. Hinh, L. V. 2018. Các yếu tố tác động đến ý định sử dụng Internet Banking ở Việt Nam Paper presented at the Đổi mới sáng tạo nâng cao năng lực cạnh tranh của doanh nghiệp Việt Nam, Ha Noi 12-10-2018

10. Hoa, C. T. 2019. Regulatory Sandbox- Khung pháp lý thử nghiệm áp dụng trong phạm vi hạn chế: Viện Khoa học pháp lý, Bộ Tư pháp Nhóm Chuyên gia công nghệ ONPUN Jsc.

Hòe, P. X. 2019a. Số hóa ngân hàng - Cơ hội đột phá và một số khuyến nghị. Tạp chí Thị trường Tài chính Tiền tệ 16.

11. Hootsuite. 2019. Báo cáo số liệu Digital 2019 tại Việt Nam ( Weare Socia &Hootsuite), Vol. 2019.

12. Khuê, N. 2019. e-KYC: Cơ sở để phát triển ngân hàng số, Vol. 2019: Thời Báo Ngân hàng.

13. Lâm, P. 2019. Phát triển hơn nữa việc ứng dụng công nghệ vào tài chính Công nghệ tài chính trong nền kinh tế thông minh: Viện Quốc tế Pháp Ngữ (IFI) – ĐHQGHN

14. Lê, A. D. 2019. Thúc đẩy chuyển đổi số trong ngành ngân hàng Việt Nam, Chuyển đổi số trong hệ thống Tài chính Ngân hàng thực hiện chiến lược tài chính toàn diện và hướng tới phát triển bền vững. Ha Noi 25/10/2019.

15. MAS. 2016. Fintech Regulatory Sandbox Guidelines: The Monetary Authority of Singapore (MAS).

16. MAS. 2017. A Guide to Digital Tolen Offerings: Monetary Authority of Singapore (MAS).

17. MoST&CSIRO. 2019. Tương lai nền kinh tế số Việt Nam:Hướng tới năm 2030 và 2045, Vol. Dự án hợp tác đổi mới sáng tạo giữa Bộ Khoa học Công nghệ _MoST (Việt Nam) và CSIRO (Úc).

18. Moyes, T. 2019. FCA & Cách tiếp cận Khuôn khổ pháp lý thử nghiệm (Cơ quan giám sát tài chính của Vương quốc Anh), Chuyển đổi số trong hệ thống Tài chính Ngân hàng thực hiện chiến lược tài chính toàn diện và hướng tới phát triển bền vững. Hà Nội, ngày 25/10/2019

19. NHNN. 2019a. Dự thảo lần 4: Chiến lược tài chính toàn diện

20. NHNN. 2019b. Quyết định số 2655/QĐ-NHNN ngày 26/12/2019 của Thống đốc NHNN về Phê duyệt chiến lược phát triển công nghệ thông tin Ngành ngân hàng Việt Nam đến 2025, định hướng đến 2030, Vol. QĐ 2655/QĐ-NHNN.

21. OECD. 2012. The digital economy 2012. Paris, France: Organisation for Economic Cooperation and Development (OECD).

22. Phạm, T. D. 2018. Ngân hàng số: Định hướng phát triển tại Việt Nam, Ngân hàng Việt Nam với cuộc cách mạng công nghệp lần thứ tư. Hà Nội: NHNN

23. Phạm, T. D. 2019. Chuyển đổi số trong lĩnh vực ngân hàng Việt Nam Chuyển đổi số trong lĩnh vực ngân hàng Việt Nam. Hà Nội.

24. Phúc, Đ. V., & Hoa, C. T. 2019. Một số gợi ý về xây dựng SANDBOX cho Việt Nam. Schueffel, P. 2017. Taming the Beast: A Scientific Definition of Fintech. Journal of Innovation Management, 4: 32.

25. SEED. 2018. Digital Economies and Development: A Research Agenda: Centre for Development Informatics- Global Development Institute, SEED- University of Manchester, Arthur Lewis Building, Manchester, M13 9PL, UK.

26. Solidiance. 2018. Unlocking Vietnam’s FINTECH Growth Potential-Solidiance White Paper.

27. Sơn, N. T. 2019a. Fintech - cơ hội và thách thức đối với sự phát triển của hệ thống tài chính, ngân hàng. Tạp chí Ngân hàng 2+3.

28. Sơn, N. T. 2019b. Fintech tại Việt Nam: Nắm bắt xu hướng để “chuyển mình” phát triển Vol. 2019: Thời Báo Ngân hàng.

29. Tâm, L. N. 2018. Tái tạo số & Góc nhìn của IBM, Ngành ngân hàng Việt Nam với cuộc cách mạng công nghiệp Lần thứ tư. Hà Nội (Việt Nam).

30. Thanh, V. H. 2016. Ngân hàng số - Hướng phát triển mới cho các ngân hàng thương mại tại Việt Nam. Tạp chí Ngân hàng ,, 21: 32-40.

31. Thủ_tướng. 2018. Quyết định số 986/QĐ-TTg Vê phê duyệt Chiến lược phát triển ngành ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030. In T. tướng (Ed.), 986/QĐ-TTg.

32. Thủ_tướng. 2019. 999/QĐ-TTg ngày 12/8/2019 của Thủ tướng Chính phủ phê duyệt Đề án thúc đẩy mô hình kinh tế chia sẻ, Vol. 999/QĐ-TTg ngày 12/8/2019.

33. Vân, Đ. T. T., & Phương, N. T. 2019. Phát triển ngân hàng số: kinh nghiệm quốc tế và bài học cho Việt Nam. Tạp chí Ngân hàng 4.

(Bài viết đăng trên Tạp chí Thị trường Tài chính Tiền tệ, số 11/2021)