Tác động của quyết định tài chính tới rủi ro tài chính của các DN niêm yết trên thị trường chứng khoán Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 14:16, 13/02/2022

Tóm tắt: Bài viết nghiên cứu mối quan hệ tác động của 3 quyết định tài chính chủ chốt: huy động vốn, đầu tư và phân phối thu nhập tới rủi ro tài chính của doanh nghiệp (DN). Số liệu của 420 DN phi tài chính niêm yết, trong đó 235 DN trên sàn HNX và 185 DN trên sàn HOSE trong thời gian từ năm 2010 đến năm 2017 được đưa vào mẫu nghiên cứu và chạy vòng lặp dựa trên mô hình hồi quy dữ liệu bảng. Kết quả cho thấy, các quyết định tài chính nói trên thực sự tác động có ý nghĩa thống kê tới rủi ro tài chính của DN phi tài chính niêm yết trên thị trường chứng khoán Việt Nam. Từ kết quả này, bài viết đưa ra một số khuyến nghị đối với DN, cơ quan quản lý Nhà nước và các nhà đầu tư.

Impact of financial decisions on financial risk of listed companies on Vietnam’s stock market

Abstract: The article studies the interaction between 3 key financial decisions: capital mobilization, investment and income distribution to the financial risk of enterprises. The data from 420 listed non-financial businesses in 2010 – 2017 period, of which 235 from the HNX and 185 from the HOSE are included in the research sample and looped based on the data table regression model. The results show that the above financial decisions actually have a statistically significant impact on the financial risk of non-financial businesses listed on the Vietnamese stock market. From this result, the article suggests some recommendations for businesses, state management authorities and investors.

1. GIỚI THIỆU

Cuộc khủng hoảng tài chính thế giới năm 2007 - 2008 đã tác động không nhỏ tới thị trường chứng khoán (TTCK) nói riêng và kinh tế Việt Nam nói chung. Cho dù sau đó TTCK đã hồi phục nhưng vẫn vô cùng nhạy cảm với các yếu tố đến từ bản thân DN cũng như tình hình kinh tế chính trị trong và ngoài nước. Trong vài năm trở lại đây, tình hình môi trường kinh doanh, quan hệ hợp tác thương mại giữa các quốc gia ngày càng trở nên khó khăn, phức tạp tạo ra rất nhiều bất ổn, những điều không lường trước có thể ảnh hưởng đến hoạt động kinh doanh và sống còn của DN. Việt Nam là nước nhỏ và các DN rất dễ bị tổn thương khi nền kinh tế quốc gia bị ảnh hưởng bởi các yếu tố bất định nói trên. Trong bối cảnh thương mại Việt Nam cũng như độ mở của nền kinh tế ngày càng lớn, chính sách tài khóa và tiền tệ còn nhiều vấn đề cần đổi mới và bổ sung, Việt Nam càng dễ bị ảnh hưởng bởi những biến động bên ngoài. Căng thẳng thương mại toàn cầu leo thang có thể dẫn đến sụt giảm nhu cầu về các mặt hàng xuất khẩu, đồng thời thanh khoản trên toàn cầu bị thắt chặt có thể làm giảm dòng vốn đầu tư cũng như đầu tư nước ngoài, từ đó ảnh hưởng nghiêm trọng tới hoạt động tài chính của DN. Những rủi ro đến từ bên ngoài không thể tránh được, nhưng nếu đánh giá đúng những yếu tố bên trong DN, trong đó có các quyết định hàng ngày để vận hành DN sẽ ảnh hưởng đến rủi ro như thế nào thì cũng góp phần xây dựng được hệ thống quản trị rủi ro thực sự có hiệu quả.

Nghiên cứu sâu về rủi ro tài chính (RRTC) và tìm ra tác động có ý nghĩa thống kê giữa việc ra quyết định tài chính của các nhà quản trị tới RRTC không chỉ giúp các DN có được chiến lược quản trị DN và quản trị RRTC phù hợp; cung cấp thông tin cho các nhà đầu tư nhằm bảo vệ lợi ích của chính họ, mà còn đưa ra khuyến nghị tới cơ quan quản lý nhà nước để xây dựng được khung đánh giá RRTC cho DN, từ đó nâng cao kỷ luật thị trường, giúp TTCK hoạt động hiệu quả, thỏa mãn yêu cầu thông tin của các bên tham gia thị trường.

2. TỔNG QUAN NGHIÊN CỨU

2.1. Rủi ro tài chính

Rủi ro của DN đã được nghiên cứu từ rất lâu và có nhiều trường phái. Theo Damoradan (2014), RRTC là sự phân phối của các mức thu nhập thực tế xung quanh một mức thu nhập kỳ vọng.

Áp dụng lý thuyết và cách tiếp cận rủi ro tài chính (RRTC) của DN từ giác độ các nhà đầu tư của Aswath Damoradan, nghiên cứu sẽ tập trung vào 2 loại RRTC là rủi ro vốn cổ phần (RRVCP) và rủi ro vỡ nợ (RRVN).

RRVCP xảy ra khi mức lợi nhuận thực tế từ cổ phiếu DN cao hơn hay thấp hơn mức lợi nhuận kỳ vọng (Damodaran, 2014).

RRVCP được đo lường một cách kỳ vọng. Việc tính toán độ biến thiên này cũng có nhiều trường phái và còn tranh cãi. DN đối mặt với RRVCP khi có thể phải trả chi phí vốn cổ phần cao hơn dự tính hoặc khi lợi nhuận kỳ vọng của nhà đầu tư sụt giảm, ảnh hưởng đến sức hấp dẫn của cổ phiếu trên thị trường. Damodaran (2014) khẳng định mô hình định giá tài sản vốn (CAPM) là đơn giản và thực dụng nhất trong các mô hình, vì chỉ đòi hỏi một đầu vào cụ thể của công ty (Beta) và đầu vào đó có thể được ước tính dễ dàng từ thông tin công bố. Để thay thế CAPM bằng mô hình khác, chúng ta cần bằng chứng đầy đủ về tính chính xác của các dự báo trong tương lai chứ không chỉ cần giải thích về lợi nhuận quá khứ.

Rủi ro vỡ nợ là rủi ro mà người cho vay phải gánh chịu trong trường hợp DN không thể thực hiện các khoản thanh toán bắt buộc đối với các nghĩa vụ nợ phát sinh.

Đo lường RRVN đã được nghiên cứu từ lâu và có nhiều cách tiếp cận. Tuy nhiên, phương pháp tiếp cận dự báo vỡ nợ theo thông tin dồn tích mà điển hình là mô hình Z score của Altman vẫn được coi là một công cụ mạnh và phổ biến mà các nhà khoa học khắp nơi trên thế giới sử dụng để làm thước đo cho sức khỏe tài chính của DN, đặc biệt là tại các thị trường mới nổi, nơi mà hệ thống xếp hạng tín nhiệm chưa phát triển và thông tin còn thiếu minh bạch.

2.2. Quyết định tài chính

Quản trị tài chính là việc đưa ra các quyết định tài chính nhằm tối đa hóa giá trị DN. Mỗi quyết định được đưa ra một cách thận trọng, dựa trên bối cảnh thị trường, nguồn lực thực tế của DN và khẩu vị rủi ro của nhà quản trị... Để đạt được mục tiêu hiệu quả, đôi khi nhà quản lý phải đánh đổi bằng việc đưa DN tới 1 mức độ rủi ro nhất định, có thể làm các nhà đầu tư vào DN bị mất vốn. Bài nghiên cứu hướng tới 3 quyết định tài chính quan trọng nhất là quyết định đầu tư, quyết định huy động vốn và quyết định phân phối thu nhập.

Quyết định đầu tư của DN là quyết định của nhà quản trị tài chính để lựa chọn loại tài sản sẽ được đầu tư bằng quỹ của DN nhằm đạt được mục tiêu của DN.

Quyết định huy động vốn là quyết định liên quan đến việc lựa chọn nguồn vốn nào để đáp ứng cho các nhu cầu của DN.

Quyết định phân chia thu nhập liên quan đến việc chi trả các chi phí phát sinh trong quan hệ kinh doanh với các đối tác tham gia quá trình sản xuất kinh doanh (SXKD) và phân chia cổ tức đối với chủ sở hữu DN. Quyết định phân chia thu nhập được chia thành 2 phân đoạn: phân chia thu nhập trong quá trình SXKD và chính sách cổ tức.

2.3. Tổng quan nghiên cứu về tác động của quyết định tài chính tới rủi ro tài chính

Tác động của quyết định tài chính tới RRVCP

Có rất nhiều nghiên cứu đã được thực hiện về những tác động của từng quyết định riêng lẻ đến rủi ro biến động giá cổ phiếu. Những nghiên cứu này bao gồm cả các nghiên cứu định tính và nghiên cứu định lượng (nghiên cứu thực chứng); và đã được thực hiện ở nhiều TTCK trên thế giới. Qua quá trình tổng quan, tác giả chưa tìm được những nghiên cứu đề cập trực tiếp ảnh hưởng của quyết định tài chính tới RRVCP - mà đại diện là Beta. Tuy nhiên, các nghiên cứu riêng lẻ về những nhân tố tác động tới Beta cũng hàm chứa các yếu tố của quyết định tài chính. Chẳng hạn như đòn bẩy tài chính hay cơ cấu kỳ hạn nợ phải trả là đại diện quan trọng về quyết định nguồn vốn. Hay chỉ tiêu ROA là 1 trong những tiêu chí để đánh giá hiệu quả của quyết định đầu tư.

Ở thị trường Mỹ, Hamada (1971), Ben-Zion và Shalit (1975), Chung (1986), Mensah (1992) đã khẳng định quy mô DN và đòn bẩy là những nhân tố quan trọng ảnh hưởng đến rủi ro cố phiếu - đo lường bởi hệ số Beta. Lee và cộng sự (2016) cũng đưa ra kết luận tương tự trên đối với các DN của Hàn Quốc. Tại thị trường mới nổi cũng có khá nhiều nghiên cứu về mối quan hệ giữa quyết định nguồn vốn và RRVCP. Iqbal và Shah (2012), Alaghi (2011), và Jordan (Khasawneh và Dasouqi, 2016) cũng khẳng định đòn bẩy tài chính có tác động thuận chiều có nghĩa đến hệ số Beta.

Như vậy, hầu hết các nghiên cứu mới xoay quanh đòn bẩy nợ tới Beta chứ chưa tìm hiểu sâu về kỳ hạn của nợ hay loại nợ trong nợ phải trả của DN có ảnh hưởng thế nào.

Tác động của quyết định đầu tư tới RRVCP

Mensah (1992) kết luận rằng vòng quay của lợi nhuận và dòng tiền, và những thay đổi trong năng suất của DN tác động đến những quan niệm kinh tế cơ bản, từ đó ảnh hưởng đến Beta. Năng suất sử dụng tài sản cũng là tiêu chí đánh giá hiệu quả quyết định đầu tư của DN.

Một tiêu chí khác đánh giá hiệu quả quyết định đầu tư của DN là ROA. Ahmad và cộng sự (2011), Iqbal và Shah (2012), Khasawneh và Dasouqi (2016) đều khẳng định kết quả rằng ROA có tác động thuận chiều có nghĩa tới Beta. Nghiên cứu tại Rumani, Nenu và cộng sự, 2018 chứng minh được tỷ lệ đầu tư vào một số loại tài sản cũng có tác động tới rủi ro về giá của cổ phiếu. Cụ thể, tỷ lệ tài sản cố định (TSCĐ) hữu hình trên tổng tài sản (TTS) và tỷ lệ tiền mặt và các khoản tương đương tiền đều tác động ngược chiều có nghĩa tới biến động về giá cổ phiếu. DN Rumani có xu hướng tăng thêm rủi ro về giá cổ phiếu khi họ đầu tư nhiều vào TSCĐ hữu hình. Việc biến động về giá có thể theo chiều hướng tích cực và tiêu cực. Giá cổ phiếu có thể tăng mạnh khi DN đầu tư nhiều vào tư liệu sản xuất dài hạn, đặc biệt TSCĐ hữu hình vì điều này thể hiện DN gia tăng tính cam kết với thị trường, đầu tư chuyên sâu hơn. Rất thú vị là khi DN duy trì tỷ lệ tiền mặt cao thì cũng làm mức giá của cổ phiếu dao động mạnh hơn.

Tác động của quyết định phân chia thu nhập tới RRVCP

Thực tế, các nghiên cứu về tác động của chính sách cổ tức tới biến động giá của cổ phiếu được thực hiện rất nhiều trên thế giới, trong khi tác động tới Beta thì hầu như không có. Tuy nhiên, cổ phiếu có mức độ biến động giá cao thì cũng hàm ý RRVCP. Bằng việc kiểm định mô hình hồi quy trên các DN niêm yết tại Pakistan năm 2012 và tại Jordan năm 2013, các nhà nghiên cứu đã chỉ ra có mối tương quan có nghĩa nghịch đảo giữa tỷ lệ lợi tức cổ tức với sự biến động về giá cổ phiếu. Nghiên cứu tại Mỹ chứng minh rằng tỷ lệ lợi tức cổ tức biến động ngược chiều còn tỷ lệ chi trả cổ tức biến động thuận chiều với biến động giá cổ phiếu (Profilet và Bacon, 2013). Tuy nhiên, nghiên cứu tương tự trên mẫu các công ty niêm yết trên TTCK Kenya (Kenyoru và cộng sự, 2013) và Anh (Hussainey và cộng sự, 2010) lại có kết luận tỷ lệ lợi tức cổ tức và biến động về giá cổ phiếu có mối quan hệ thuận chiều, còn tỷ lệ chi trả cổ tức và biến động giá cổ phiếu có mối quan hệ ngược chiều.

Tác động của quyết định tài chính tới RRVN của DN

Cũng tương tự như với RRVCP, thực tế tổng quan nghiên cứu cho thấy hầu như không có nghiên cứu nào tổng hợp ảnh hưởng của tất cả 3 quyết định tài chính DN tới RRVN.

Trong báo cáo của IMF (2015) về RRVN của Trung Quốc, 2 tác giả Law và Roache đã chứng minh tỷ lệ lợi nhuận trước lãi vay và thuế (EBIT) trên TTS càng lớn thì điểm số Z càng cao - hay khả năng vỡ nợ càng thấp. Tỷ lệ lợi nhuận giữ lại trên TTS càng lớn thì cũng làm giảm khả năng vỡ nợ. Về quyết định nguồn vốn, các DN Trung Quốc có xu hướng nếu tăng nợ phải trả thì sẽ tăng khả năng vỡ nợ. Trong đó nếu tỷ lệ nợ ngắn hạn/nợ dài hạn càng lớn thì RRVN càng cao. Về quyết định đầu tư, tỷ lệ vốn lưu động/TTS cũng ảnh hưởng thuận chiều có ý nghĩa thống kê tới RRVN. DN duy trì lượng vốn lưu động càng lớn thì khả năng vỡ nợ càng thấp. Những kết quả này đồng nhất với nghiên cứu của Altman và cộng sự trước đó.

Một nghiên cứu khác ở Pakistan (Khurshid, 2013) cũng cho một số kết luận tương tự. Chẳng hạn như DN tăng tỷ lệ nợ phải trả/TTS thì sẽ làm giảm Zcore - tăng khả năng vỡ nợ. Việc tăng tỷ lệ EBIT/TTS lại làm tăng Zscore - giảm khả năng vỡ nợ. Nghiên cứu cũng chỉ ra rằng tỷ lệ lợi nhuận trên doanh thu (ROS) có tác động ngược chiều có nghĩa với Zscore. Tỷ lệ lợi nhuận ròng trên doanh thu là 1 trong những chỉ tiêu thể hiện quyết định phân phối thu nhập của DN trong quá trình SXKD. DN càng tạo ra nhiều doanh thu trên cơ sở tối ưu hóa các loại chi phí thì Zscore càng giảm - RRVN càng cao. Điều này khá thú vị vì dường như theo lý thuyết, ROS cao thì chứng tỏ DN đang hoạt động hiệu quả, tiết kiệm chi phí, thế nhưng thực tế lại làm tăng RRVN cho các DN Pakistan.

Abor và cộng sự (2009), trong nghiên cứu về áp lực rủi ro và chính sách tài chính DN ở các thị trường mới nổi đã kết luận rằng DN với nhiều TSCĐ vô hình sẽ dựa vào nợ bên ngoài nhiều hơn là những DN có tỷ trọng TSCĐ hữu hình. Thêm vào đó, những DN có tỷ trọng TSCĐ cao trong cơ cấu tài sản sẽ ít vay nợ bên ngoài hơn, vì thế RRVN cũng giảm đi. Ngoài ra, tỷ lệ chi trả cổ tức thể hiện sự dựa vào nợ nhiều hơn của DN dù chỉ ở mức ý nghĩa 10%. DN có tỷ lệ cổ tức trên vốn thấp thường gặp khó khăn về tiền mặt và có thể gặp khó khăn trong việc hoàn thành nghĩa vụ nợ khi các khoản nợ đến hạn. Các DN ở các thị trường mới nổi có khả năng duy trì mức chi trả cổ tức cao sẽ thanh khoản tốt hơn và có khả năng thu hút được nhiều nhà đầu tư cho vay vốn.

3. PHƯƠNG PHÁP NGHIÊN CỨU

3.1. Mô hình nghiên cứu

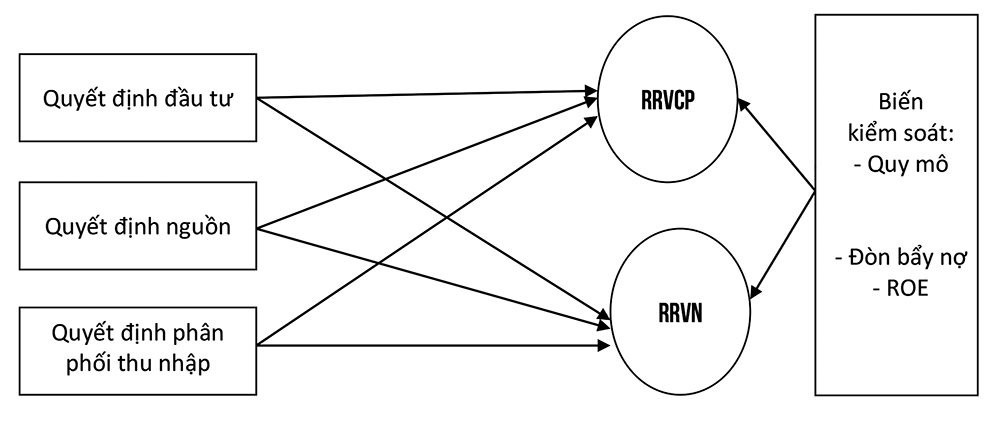

Mô hình nghiên cứu được thể hiện ở hình 1.

Hình 1: Mô hình nghiên cứu

|

|

|

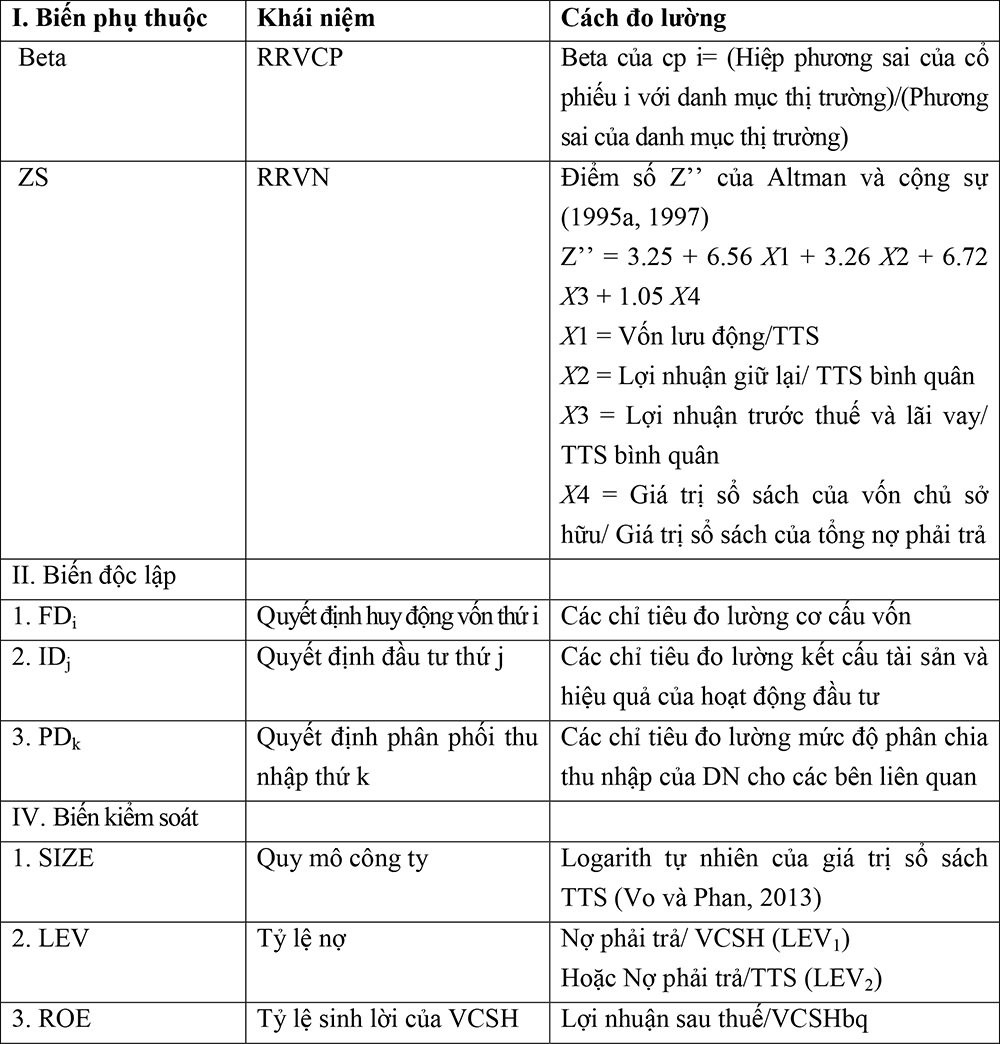

Các biến trong mô hình được thể hiện ở bảng 1.

Bảng 1: Mô tả các biến trong mô hình và chỉ tiêu đo lường

|

|

Nguồn: bảng do tác giả lập |

3.2. Dữ liệu nghiên cứu và phương pháp phân tích dữ liệu

Bài viết tập trung phân tích các DN phi tài chính niêm yết liên tục từ năm 2010 đến năm 2017 trên 2 sàn chứng khoán của TTCK Việt Nam là HOSE và HNX. Tuy nhiên, việc thu thập dữ liệu từ nhiều nguồn nhưng không tránh khỏi những số bị thiếu. Sau khi loại bỏ những DN có nhiều số bị thiếu thì mẫu còn lại gồm có 420 DN, trong đó 235 DN trên sàn HNX, 185 DN trên sàn HOSE.

Các biến nghiên cứu sẽ được đưa vào chạy vòng lặp với mô hình hồi quy FEM hoặc REM sau khi đã kiểm định hausman để xác định mô hình phù hợp. Việc chạy vòng lặp sẽ giúp chọn lọc được các biến độc lập có tác động có ý nghĩa thống kê tới biến phụ thuộc và giúp xây dựng được mô hình cuối cùng.

4. KẾT QUẢ NGHIÊN CỨU

Kiểm định mô hình tác động của quyết định tài chính tới RRVCP

Mô hình tổng quát cuối cùng thể hiện tác động của quyết định tài chính tới RRVCP được xây dựng như sau:

Beta = 2,138FD5 + 0,311ID3 + 0,483ID5 + 0,005PD5 – 0,203Size + 0,003ROE + 0,03LEV1 + ε

- Quyết định nguồn vốn tác động RRVCP: Công ty càng tăng nợ thì RRVCP càng tăng lên, kết luận này khẳng định lại kết quả của các nghiên cứu trên thị trường phát triển và cả thị trường mới nổi (Ben-Zion và Shalit (1975),Ahmad và cộng sự (2011), Iqbal và Shah (2012)...). Tỷ lệ nợ ngắn hạn trong nợ phải trả (FD2) lại tác động ngược chiều với RRVCP. Kết quả này ngược với nghiên cứu của Nenu và cộng sự (2018) tại Rumani. Tỷ lệ chi phí lãi vay trên nợ phải trả bình quân (FD5) cũng có tác động thuận chiều với Beta với mức ý nghĩa rất cao 10%.

- Quyết định đầu tư tác động RRVCP: Biến ID3 – Tỷ lệ hàng tồn kho trên tài sản ngắn hạn có tác động thuận chiều trong khi đó ID4 – Tỷ lệ khoản phải thu ngắn hạn bình quân lại có tác động ngược chiều với Beta.

Tỷ lệ tài sản cố định trong tổng tài sản (ID5) tương quan thuận chiều với rủi ro với mức ý nghĩa thống kê rất cao là 10%. Hiệu quả đầu tư càng cao thì rủi ro đối với các cổ đông càng lớn. Kết luận này tương đồng với các nghiên cứu ở Jordan, Pakistan, Rumani khi kết luận rằng tỷ suất sinh lời (trên TTS) thuận chiều với RRVCP.

- Quyết định phân phối thu nhập tác động RRVCP: Sức sinh lợi cơ sở BEP (PD3) có tác động thuận chiều tới RRVCP với mức ý nghĩa 10%. Tỷ suất lợi tức cổ tức – Dividend yield (PD5) cũng có mối quan hệ thuận chiều với RRVCP với mức ý nghĩa cao 10%. Nghiên cứu ở Anh (Hussainey và cộng sự, 2010), Kenya (Kenyoru và cộng sự, 2013) cũng cho kết quả giống với Việt Nam, trong khi Pakistan (Nazir và cộng sự, 2012) và Jordan (Ramadan, 2013) thì ngược lại.

- Biến kiểm soát Quy mô tỷ lệ nghịch với RRVCP. Kết luận này giống với nghiên cứu ở Mỹ (Ben-Zion và Shalit, 1975) nhưng lại ngược với ở Pakistan (Iqbal và Shah, 2012) và Rumani (Nenu và cộng sự, 2018).

Kiểm định mô hình tác động của quyết định tài chính tới RRVN

ZS = -44,6FD1 – 56,7FD3 + 283,1FD5 + 24ID4 – 38,8ID5 + 0,05PD1 + 14Size + ε

- Tác động của quyết định nguồn vốn tới RRVN: DN càng sử dụng nhiều nợ, đặc biệt là nợ ngắn hạn và nợ vay thì có nguy cơ vỡ nợ cao. Kết luận này tương đồng với các nghiên cứu ở Pháp, Tây Ban Nha (Rommer, 2005), Trung Quốc (Law và Roache, 2015). FD5 (chi phí lãi vay/nợ phải trả bình quân) có tác động thuận chiều với ZS. Dù trong mô hình FEM có ý nghĩa cao là 10% nhưng sau robust thì không còn ý nghĩa thống kê. Việc phải trả chi phí lãi cao sẽ khiến các DN cân nhắc hơn trong việc vay mượn. Việc vay mượn ít đi làm giảm rủi ro vay nợ - trùng hợp với kết luận ở trên.

- Tác động của quyết định đầu tư tới RRVN: Biến ID4 (Phải thu ngắn hạn/TSNH) có tác động thuận chiều với điểm số Z’’trong khi ID3 (HTK/TSNH) và ID5 (TSCĐ/TTS) lại có tác động ngược chiều với Z’’. DN đầu tư vào những tài sản có tính thanh khoản thấp (HTK và TSCĐ) thì đồng nghĩa với việc khả năng thanh khoản sẽ giảm xuống, và RRVN vì thế mà tăng lên (Rommer (2005), Khurshid (2013), Law và Roache (2015)).

- Tác động của quyết định phân phối thu nhập tới RRVN: Có thể thấy các biến phân phối liên quan tới chính sách cổ tức không có liên quan gì với RRVN.

PD1 (Lợi nhuận biên – ROS) có tác động thuận chiều với mức thống kê 10% tới điểm số Z’’ trong cả mô hình FEM và FEM robust. Mối tương quan chặt này cho thấy DN càng cố gắng tăng doanh thu và tiết kiệm chi phí thì nguy cơ vỡ nợ càng thấp. Kết quả này tương đồng với nghiên cứu ở Ý (Bottazzi và cộng sự, 2011), nhưng lại ngược với nghiên cứu ở Pakistan (Khurshid, 2013).

- Tác động của quy mô tới RRVN: Quy mô biến động cùng chiều với ZS. Nghiên cứu ở Pháp (Rommer, 2015), Jordan (Zeitun, 2006) cũng cho ra kết luận tương tự, nhưng lại khác biệt với ở Tây Ban Nha, Ý (Rommer, 2015), Trung Quốc (Law và Roache, 2015).

5. KẾT LUẬN VÀ KHUYẾN NGHỊ

5.1 Kết luận

Bài viết đã làm rõ tác động của cả 3 quyết định tài chính được đưa ra hàng ngày tại DN tới RRTC, đứng trên 2 giác độ rủi ro của cổ đông và rủi ro của chủ nợ - điều mà chưa có nghiên cứu nào thực hiện một cách trọn vẹn, đặc biệt là ở Việt Nam. Một số kết quả cho thấy điểm tương đồng của các DN Việt Nam với một số nước nhưng lại trái ngược với một số nước khác, kể cả nước có nền kinh tế phát triển và mới nổi.

DN luôn phải đối diện với RRTC – rủi ro mất vốn của cổ đông và rủi ro mất vốn của chủ nợ. Khi đưa ra các quyết định tài chính, đôi khi tạo áp lực lên rủi ro của cổ đông nhưng lại làm giảm đi nguy cơ vỡ nợ đặc biệt là quyết định về nguồn vốn. Ví dụ như tăng nợ ngắn hạn làm tăng RRVN nhưng lại làm giảm RRVCP, hay tăng tỷ lệ chi phí lãi vay/NPTbq lại làm giảm RRVN và tăng RRVCP. Hay như quyết định phân phối thu nhập liên quan đến chính sách cổ tức chỉ ảnh hưởng đến RRVCP chứ không có tác động gì đến RRVN. Còn đối với quyết định đầu tư thì chiều hướng tác động là giống nhau. Khi tăng tỷ lệ khoản phải thu ngắn hạn, giảm tỷ lệ HTK và giảm tỷ lệ TSCĐ thì cả RRVCP và RRVN đều giảm xuống. Điều này tạo điều kiện dễ dàng cho DN quản trị RRTC một cách nhất quán thông qua quyết định đầu tư. Thêm vào đó DN càng lớn, càng tăng TTS qua thời gian thì RRTC đều giảm.

5.2. Một số khuyến nghị

5.2.1. Đối với DN

Liên quan tới quyết định huy động vốn:

DN nên cân đối việc sử dụng nợ sao cho phù hợp với kế hoạch ngắn hạn. Thông thường DN tăng nợ sẽ làm tăng rủi ro, cả với RRVCP và RRVN. Điều này đã được kiểm chứng trong cả lý thuyết và thực tiễn. Kết quả kiểm định cũng đã khẳng định lại điều này.

DN cần linh hoạt việc sử dụng nợ ngắn hạn trong cơ cấu vốn của mình sao cho phù hợp với nhu cầu và chiến lược tại mỗi thời điểm.

Tỷ lệ chi phí lãi vay/NPTbq cũng có tác động đảo ngược nhau lên 2 loại RRTC. Tỷ lệ này tăng lên làm tăng RRVCP nhưng lại làm giảm RRVN. DN cần cơ cấu nợ hợp lý và tính toán chi phí của nợ phải trả vì việc tăng giảm tỷ lệ này có tác động tới rủi ro. Đôi khi DN đánh đổi chi phí lãi vay để tạo ra lá chắn thuế, và thú vị là việc này còn làm giảm RRVN.

Liên quan tới quyết định đầu tư:

Giảm tỷ lệ HTK trong TSNH và TSCĐ trong TTS.

DN nên duy trì chính sách bán chịu dễ chịu trên cơ sở kiểm soát tốt việc thu hồi nợ.

Liên quan tới quyết định phân phối thu nhập:

- Tiết kiệm các loại chi phí:

Tỷ suất Lợi nhuận biên – ROS, có tác động thuận chiều với mức thống kê 10% tới điểm số Z’’ trong cả mô hình FEM và FEM robust. Mối tương quan chặt này cho thấy DN càng cố gắng tăng doanh thu và tiết kiệm chi phí thì nguy cơ vỡ nợ càng thấp.

Tuy nhiên rất thú vị là việc tăng lợi nhuận trước lãi vay và thuế lại có xu hướng làm tăng RRVCP. Điều này chứng tỏ đôi khi DN phải đánh đổi giữa rủi ro và lợi ích của cổ đông và chủ nợ tuỳ theo nhu cầu và chiến lược của DN trong từng thời kỳ. Nhìn chung tiết kiệm chi phí để giảm RRVN, tăng hiệu quả SXKD vẫn là điều các cổ đông mong muốn và sẵn sàng chấp nhận phải đối mặt với RRVCP cao hơn, miễn là trong mức độ chịu đựng của họ.

- Cân nhắc việc gia tăng và duy trì tỷ lệ lợi tức cổ tức

Tỷ lệ lợi tức cổ tức – Dividend yield (PD5) cũng có mối quan hệ thuận chiều với RRVCP với mức ý nghĩa cao 10%. Các DN Việt Nam càng chi trả nhiều cổ tức thì càng có mức độ RRVCP cao. Kết quả này phù hợp với nhận định của Damodaran (2014) rằng tỷ lệ lợi tức cổ phiếu là chỉ tiêu quan trọng vì nó là thành tố để tính thu nhập kỳ vọng của cổ phiếu. Một số nhà đầu tư cũng sử dụng chỉ tiêu này để đo lường rủi ro và như một yếu tố quyết định đầu tư – họ đầu tư vào cổ phiếu có lợi tức cổ tức cao. Với những DN đang có mức độ RRVCP cao và nếu muốn kiểm soát rủi ro này thì DN nên giảm bớt tỷ lệ lợi tức cổ tức.

5.2.2. Đối với cơ quan quản lý Nhà nước

- Trước tiên cần phải nâng cao nhận thức của DN niêm yết về quản trị RRTC.

- Xây dựng quy tắc pháp lý về quản trị RRTC cho DN niêm yết.

- Hướng dẫn xây dựng, tổ chức thực hiện và kiểm tra giám sát hệ thống quản trị RRTC cho các DN niêm yết

- Phát triển thị trường chứng khoán phái sinh.

- Tăng cường hoạt động của các tổ chức tư vấn, đánh giá xếp hạng tín nhiệm.

- Xây dựng và hoàn thiện hệ thống cảnh bảo sớm và giám sát từ xa RRTC ở tầm quốc gia

5.2.3. Đối với nhà đầu tư

- Thu thập đầy đủ thông tin về DN liên tục kể các trước và sau khi quyết định đầu tư vốn.

- Tự đo lường và đánh giá RRTC của DN.

- Tự nâng cao trách nhiệm tham gia quản lý và giám sát DN trong giới hạn vai trò là cổ đông hoặc chủ nợ.

- Tập trung đầu tư dài hạn.

- Đa dạng hóa danh mục đầu tư.

- Theo dõi thông tin, biến động thị trường.

Tài liệu tham khảo

- Abor, J.,Sarpong-Kumankoma, E., Fiawoyife, E. and Osei, K.A. (2009), ‘Risk exposure and finanacial policy: An empirical analysis of emerging markets’, Journal of Economics Studies, vol. 36, no. 2, pp. 195-211.

- Ahmad, F., Ali, M., Arshad, M.U., and Shad, S.Z.A. (2011), ‘Corporate tax rate as a determinant of systematic risk: Evidence from Pakistani cement sector’, Journal of Business Management, vol 5(33), pp. 12762 - 12767.

- Alaghi, K. (2011), ‘Financial leverage and systematic risk’, African Journal of Business management, Vol 5(15), pp 6648-6650.

- Altman, E. J. (1968), ‘Financial ratios, discriminant analysis and the prediction of corporate bankruptcy’, Journal of Finance, Vol. 23, No.4, pp: 589-609.

- Ben-Zion, U., Shalit, S.S. (1975), ‘Size, leverage, and dividend record as determinants of equity risk’, Center for Economic research, Department of Economics, University of Minnesota

- Chung, K.H. (1986), Determinants Of Beta And The Relationship Between The Firm’s Business Risk And Debt Policy (financial Leverage), Doctoral dissertation, University of Cincinnati.

- Damodaran, A (2014), Applied Corporate Finance: Fourth edition, Wiley

- Hamada, S.R. (1971), ‘The effect of the firm’s capital structure on the sysematic risk of common stocks’, The Journal of Finance, Vol 27, No 2, pp 435-452

- Hussainey, K., MGBAME, O.C., and Chijoke-Mgbame, M.A. (2010), ‘Dividend Policy and Share Price Volatility: UK Evidence’, Journal of Risk Finance, vol. 12 (1), pp. 57-68

- Iqbal, M.J. and Shah, S.Z.A. (2012), ‘Determinants of systematic risk’, The Journal of Commerce, 4(1), pp.47-56.

- Kenyoru, N.D., Kundu, S.A. and Kibiwott, L.P. (2013), ‘Dividend policy and share price volatility in Kenya’, Research journal of finance and accounting, vol 4 (6), pp 115 - 120.

- Khasawneh. A.K and Dasouqi. A. Q. (2017), ‘Sales nationality and debt financing impact on firm’s performance and risk Evidence from Jordanian companies’, EuroMed Journal of business, vol 12 (1), pp.103 - 126.

- Khurshid, M.R. (2013), ‘Determinants of Financial distress evidence from KSE 100 Index’, Research journal of The institute of business administration Karachi - Pakistan, vol 8 (1), pp 7-19.

- Law, D. and Roache, S.K. (2015), ‘Asseeing default risks for Chinese firms: a lost cause?’, IMF working paper, 15/140.

- Lee, S., Kim, Y.K. and Kim, K. (2016), ‘Corporate Governance, Firm Risk, And Corporate Social Responsibility: Evidence From Korean Firms’, Journal of Applied Business Research, vol. 32, no. 1, pp. 303.

- Mensah, M.Y., (1992), ‘Adjusted accounting beta, operating leverage and financial leverage as determinants of market beta: A synthesis and empirical evalution’, Review of Quantitative Finance and Accounting, 2 (1992), pp.187 - 203

- Nazir, S.M., Abdullah and Nawaz, M.M (2012), ‘How dividend policy affects volatility of stock prices of financial sector firms of Pakistan’, American Journal of Scientific Research, ISSN 1450-223X Issues 61 (2012), pp. 132-139

- Profilet, A.K. and Bacon, W.F. (2013), ‘Dividend policy and share price volatility in the US equity capital market’, Proceedings of ASBBS, Vol 20 No1

- Nenu, E. A., Vintila, G. and Gherghina, S.C. (2018), ‘The impact of capital structure on risk and firm performance: Empirical evidence for the Bucharest stock exchange listed companies’, International journal of financial studies, vol 6(41).

- Rommer, A.D. (2005), ‘A comparative analysis of the determinants of financial distress in French, Italian and Spanish firms’, Danmarks nations bank working papers, 2005.26.

- Zeitun, R.M.A. (2006), Firm performance and Default risk for publicity listed companies in emerging markets: a case study of Jordan, Doctoral dissertation, University of Western Sydney.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 11 năm 2021