Thực trạng tín dụng xanh tại các ngân hàng thương mại Việt Nam

Diễn đàn tài chính tiền tệ - Ngày đăng : 09:57, 03/05/2022

Tóm tắt: Một trong những thay đổi quan trọng trong nguyên tắc cho vay được đề cập tại Thông tư số 39/2016/TT-NHNN ngày 30/12/2016 so với Quyết định 1627/2001/QĐ-NHNN ngày 31/12/2001 của Ngân hàng Nhà nước (NHNN) ban hành là: “Hoạt động cho vay của tổ chức tín dụng (TCTD) đối với khách hàng được thực hiện theo thỏa thuận giữa TCTD và khách hàng, phù hợp với quy định tại Thông tư này và các quy định của pháp luật có liên quan bao gồm cả pháp luật về bảo vệ môi trường”. Rõ ràng yếu tố “bảo vệ môi trường” đã được lồng ghép vào đúng thời điểm sau Chỉ thị số 03/CT-NHNN ngày 24/3/2015 về việc thúc đẩy tín dụng xanh và quản lý rủi ro môi trường và xã hội trong hoạt động cấp tín dụng. Trong bài viết này tác giả chủ yếu khái quát lại một số định nghĩa về tín dụng xanh, thực trạng hoạt động tín dụng xanh tại Việt Nam và đề xuất một số kiến nghị nhằm đẩy mạnh hoạt động tín dụng xanh của các TCTD.

Từ khóa: tín dụng xanh, ngân hàng xanh, tổ chức tín dụng, lĩnh vực xanh, khung tín dụng xanh

CURRENT STATUS OF GREEN CREDIT IN VIETNAM COMMERCIAL BANKS

Abstract: One of the important changes in lending principles is mentioned in Circular No. 39/2016/TT-NHNN dated December 30, 2016 compared to Decision 1627/2001/QD-NHNN dated December 31, 2001 issued by the State Bank of Vietnam (SBV) is: “Lending activities of credit institutions are performed according to their agreements with the customers, in accordance with the provisions of this Circular and relevant laws, including the law on environmental protection”. It is clear that “environmental protection” has been integrated at the right time after Directive No. 03/CT-NHNN dated March 24, 2015 on promoting green credit and environmental and social risks management in credit activities. In this article, the author mainly summarizes some definitions of green credit, outlines the current status of green credit activities in Vietnam and proposes some recommendations to promote green credit supply in credit institutions.

Keywords: green credit, green bank, credit institution, green field, green credit framework

1. MỘT SỐ ĐỊNH NGHĨA VỀ TÍN DỤNG XANH

Theo chuẩn mực của thế giới:

- Theo Chương trình môi trường của Liên hợp quốc (UNEP), nền kinh tế xanh là nền kinh tế nhằm cải thiện hạnh phúc con người, công bằng xã hội và giảm thiểu đáng kể các rủi ro về môi trường và khủng hoảng sinh thái (2011).

- OECD định nghĩa “kinh tế xanh” là nền kinh tế tạo ra, giao thông và nhiên liệu sạch và công trình xanh, giảm mức tiêu thụ năng lượng, nguyên liệu, nước thông qua chiến lược hiệu quả năng lượng và tài nguyên và chuyển đổi từ các cấu phần các-bon sang không các-bon.

- Theo Nguyên tắc tín dụng xanh được ban hành vào năm 2018 (gọi tắt là GLP 2018) bởi Hiệp hội Thị trường Tín dụng (Loan market Association – LMA) và Hiệp hội thị trường Tín dụng châu Á Thái Bình Dương (Asia Pacific Loan Market Association – APLMA) thì tín dụng xanh được định nghĩa là: bất kỳ loại cho vay nào được cung cấp riêng để cấp vốn hoặc tái cấp vốn toàn bộ hoặc một phần các dự án xanh đủ điều kiện mới và/ hoặc hiện có. Danh mục theo GLP 2018 bao gồm: năng lượng tái tạo; sử dụng năng lượng hiệu quả; giao thông xanh; sản phẩm, các công nghệ sản xuất thân thiện với môi trường và/ hoặc thích nghi với nền kinh tế; quản lý nước bền vững và xử lý nước thải; tòa nhà xanh; nông lâm nghiệp bền vững; ngăn chặn và kiểm soát ô nhiễm.

Tại Việt Nam:

- Tín dụng xanh là những khoản tín dụng mà ngân hàng cấp cho các dự án không gây rủi ro nhằm bảo vệ môi trường, nói cách khác là những khoản cấp tín dụng dưới dạng tài trợ vốn, cho vay, các hình thức cấp tín dụng khác, mà trong đó có tính đến tác động môi trường và tăng cường bền vững môi trường (Phạm Xuân Hòe, 2015).

- Căn cứ các mục tiêu, giải pháp của Kế hoạch thực hiện Thỏa thuận Paris về biến đổi khí hậu ban hành theo Quyết định số 2053/QĐ-TTg ngày 28/10/2016, Quyết định số 986/QĐ-TTg ngày 8/8/2018 của Thủ tướng Chính phủ về việc phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến nay 2030; NHNN hướng dẫn thống kê các dự án, phương án xanh, bảo vệ môi trường, giảm thiểu và thích ứng với biến đổi khí hậu là các dự án, phương án thuộc các lĩnh vực sau: nông nghiệp xanh, lâm nghiệp bền vững, công nghiệp xanh, năng lượng tái tạo, năng lượng sạch, tái chế, tái sử dụng các nguồn tài nguyên, xử lý chất thải và phòng chống ô nhiễm, bảo vệ môi trường thiên nhiên, khôi phục sinh thái và phòng chống thiên tai, quản lý nước bền vững khu vực đô thị và nông thôn, công trình xây dựng xanh, giao thông bền vững, cung cấp các dịch vụ bảo vệ môi trường, tiết kiệm tài nguyên, các lĩnh vực xanh khác.

2. THỰC TRẠNG TRIỂN KHAI HOẠT ĐỘNG TÍN DỤNG XANH TẠI VIỆT NAM

Một số chính sách điều chỉnh hoạt động tín dụng xanh tại các NHTM hiện nay

- Quyết định số 1604/QĐ-NHNN ngày 7/8/2018 của Ngân hàng Nhà nước về việc phê duyệt đề án phát triển ngân hàng xanh tại Việt Nam có mục tiêu tổng quát: “Tăng cường nhận thức và trách nhiệm xã hội của hệ thống ngân hàng đối với việc bảo vệ môi trường, chống biến đổi khí hậu, từng bước xanh hóa hoạt động ngân hàng, hướng dòng vốn tín dụng vào việc tài trợ dự án thân thiện với môi trường, thúc đẩy các ngành sản xuất, dịch vụ và tiêu dùng xanh, năng lượng sạch và năng lượng tái tạo; góp phần tích cực thúc đẩy tăng trưởng xanh và phát triển bền vững”. Triển khai hoạt động ngân hàng xanh thông qua việc gia tăng nhận thức và trách nhiệm đối với môi trường xã hội của ngành Ngân hàng trong kinh doanh; tăng cường năng lực các TCTD để phát triển sản phẩm huy động và cho vay vốn tín dụng vào năng lượng tái tạo.

- Ngày 8/8/2018, Thủ tướng Chính phủ ban hành Quyết định số 986/QĐ-TTg về việc phê duyệt Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 có thể hiện rõ mục tiêu cụ thể phấn đấu đến cuối năm 2025 là: “Tăng hiệu quả phân bổ nguồn vốn tín dụng phục vụ yêu cầu phát triển kinh tế - xã hội; thúc đẩy phát triển “tín dụng xanh”, “ngân hàng xanh” để góp phần chuyển đổi nền kinh tế sang hướng tăng trưởng xanh, phát thải các-bon thấp, thích ứng với biến đổi khí hậu; tăng tỷ trọng vốn tín dụng ngân hàng đầu tư vào năng lượng tái tạo, năng lượng sạch, các ngành sản xuất và tiêu dùng ít các-bon. Lồng ghép các nội dung về phát triển bền vững, biến đổi khí hậu và tăng trưởng xanh trong các chương trình, dự án vay vốn tín dụng”.

- Theo Quyết định số 34/QĐ-NHNN ngày 7/1/2019 của Ngân hàng Nhà nước về việc ban hành Chương trình hành động của ngành Ngân hàng thực hiện Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến năm 2030 thì việc “triển khai hoạt động ngân hàng xanh thông qua việc gia tăng nhận thức và trách nhiệm đối với môi trường xã hội của ngành Ngân hàng trong kinh doanh; tăng cường năng lực các TCTD để phát triển sản phẩm huy động và cho vay vốn tín dụng vào năng lượng tái tạo, năng lượng sạch, các ngành sản xuất và tiêu dùng ít các bon để góp phần bảo vệ môi trường, nâng cao hiệu quả sử dụng tài nguyên, năng lượng”. Đây là một trong 11 nhiệm vụ trọng tâm và được thực hiện thường xuyên của ngành Ngân hàng Việt Nam và được các TCTD, Vụ Tín dụng các ngành kinh tế, Cục Công nghệ thông tin, Cơ quan thanh tra giám sát ngân hàng, Vụ Truyền thông, Viện Chiến lược ngân hàng và các đơn vị liên quan cùng phối hợp triển khai thực hiện.

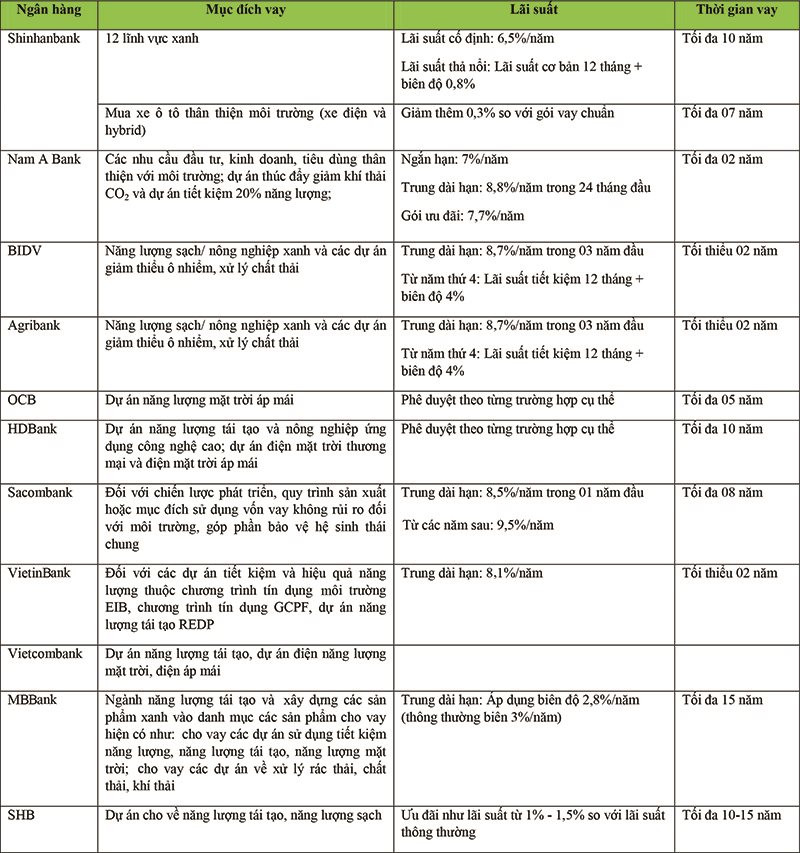

Một số chương trình ưu đãi lãi suất tín dụng xanh các NHTM đang triển khai:

|

|

|

Kết quả đạt được giai đoạn 2016 – 2020:

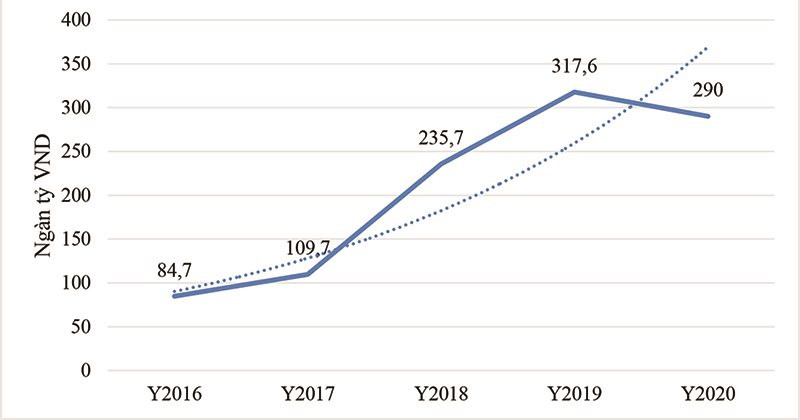

Trong năm 2020, tổng dư nợ tín dụng xanh (bao gồm 12 lĩnh vực xanh) đạt 290 nghìn tỷ đồng và chiếm tỷ trọng 3,15% trong tổng dư nợ của nền kinh tế. Trước đó vào năm 2019, dư nợ tín dụng xanh đạt 317,6 nghìn tỷ đồng và chiếm 3,87% trong tổng dư nợ của nền kinh tế. Các NHTM đã và đang hoàn thiện việc thiết lập hệ thống theo dõi và đánh giá rủi ro về môi trường và xã hội trong việc cấp tín dụng xanh.

Biểu đồ 1: Dư nợ tín dụng xanh

|

|

(Nguồn: Tác giả tổng hợp) |

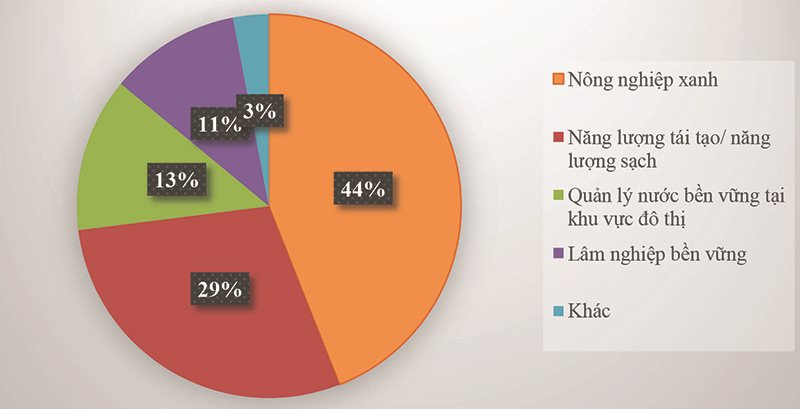

Trong cơ cấu dư nợ tín dụng xanh thì chiếm nhiều nhất vẫn là lĩnh vực “nông nghiệp xanh” với tỷ trọng 44%, tiếp đó là lĩnh vực năng lượng tái tạo/ năng lượng sạch chiếm 29%, lĩnh vực quản lý nước bền vững tại khu vực đô thị chiếm 13%, lâm nghiệp bền vững 11% và các lĩnh vực khác chiếm tỷ trọng nhỏ 3%.

Biểu đồ 2: Tỷ trọng dư nợ lĩnh vực xanh

|

|

(Nguồn: Tác giả tổng hợp) |

3. KIẾN NGHỊ

Để thúc đẩy hoạt động tín dụng xanh của các NHTM tại Việt Nam, xin được đề xuất một số kiến nghị, giải pháp như sau:

Đối với các NHTM

Thứ nhất, các NHTM nên xây dựng và ban hành về “Khung tín dụng xanh” phù hợp bám sát 4 tiêu chí của Nguyên tắc Tín dụng xanh 2018 (GLP 2018) do Hiệp hội thị trường Tín dụng (LMA) và Hiệp hội thị trường Tín dụng châu Á Thái Bình Dương (APLMA) cụ thể về:

- Mục đích sử dụng vốn vay: Bao gồm: danh mục cấp tín dụng xanh, danh mục tài sản xanh, mô tả dự án, tiêu chí lựa chọn,...

- Quy trình đánh giá và lựa chọn dự án: Việc đánh giá và lựa chọn các dự án được cấp tín dụng xanh sẽ dựa trên sự cân bằng giữa rủi ro và môi trường xã hội, lợi ích tài chính và đóng góp cho các mục tiêu môi trường. Để thực hiện được điều đó, các NHTM cần thực hiện: tích hợp đánh giá và lựa chọn dự án đủ điều kiện được cấp tín dụng xanh vào các chương trình quản lý rủi ro và kinh doanh; hướng dẫn cho cán bộ nhân viên trong việc xác định và đánh giá các rủi ro liên quan đến hoạt động tín dụng của NHTM trên cơ sở tuân thủ pháp luật quốc gia, tiêu chuẩn hoạt động của IFC và các cam kết quốc tế; đảm bảo cung cấp các sản phẩm và dịch vụ tín dụng xanh cho các chủ đầu tư dự án đã kiểm soát tốt các rủi ro môi trường xã hội trong hoạt động sản xuất, kinh doanh và thương mại của khách hàng; hỗ trợ khách hàng xác định các cơ hội dự án thân thiện và môi trường phù hợp với mục đích sử dụng vốn; từng bước tiếp cận và hợp tác với Chính phủ và các tổ chức quốc tế để phát triển các sản phẩm và dịch vụ tín dụng xanh nhằm hỗ trợ và thúc đẩy bảo vệ môi trường và nâng cao trách nhiệm xã hội trong sản xuất, thương mại và dịch vụ của chủ đầu tư dự án.

- Quản lý sử dụng vốn vay: Nguồn vốn cấp tín dụng xanh cần được theo dõi một cách phù hợp thông qua hệ thống riêng, cập nhật tình trạng quỹ vốn vay xanh và tình hình sử dụng vốn vay. Mỗi lần tài trợ cho các lĩnh vực xanh đủ điều kiện, các NHTM sẽ thực hiện khấu trừ vào quỹ vốn vay xanh một số tiền tương ứng.

- Báo cáo: Các NHTM cần cam kết hàng năm sẽ gửi cho tất cả các đối tác tài trợ xanh một bảng báo cáo liệt kê các tài sản xanh sử dụng vốn vay và tác động môi trường ước tính theo từng loại mục đích sử dụng vốn.

Sau khi đã xây dựng được “Khung tín dụng xanh”, các NHTM cần một bên thứ ba thực hiện đánh giá độc lập để xác nhận sự tuân thủ, nhất quán của Khung Tín dụng xanh này với Nguyên tắc tín dụng xanh 2018 (GLP 2018).

Thứ hai, nguyên tắc cho vay, vay vốn đã được đề cập rõ trong Thông tư số 39/2016/TT-NHNN quy định về hoạt động cho vay của TCTD, chi nhánh ngân hàng nước ngoài đối với khách hàng là: “Hoạt động cho vay của TCTD đối với khách hàng được thực hiện theo thỏa thuận giữa TCTD và khách hàng, phù hợp với quy định tại Thông tư này và các quy định của pháp luật có liên quan bao gồm cả pháp luật về bảo vệ môi trường”. Do đó, khi thẩm định cấp tín dụng cho các dự án, các TCTD cần đánh giá các rủi ro môi trường và xã hội tác động đến hiệu quả sử dụng vốn cũng như khả năng trả nợ của khách hàng và yêu cầu chủ đầu tư các dự án được xem xét cấp tín dụng phải đáp ứng các tiêu chuẩn về bảo vệ môi trường và xã hội. Sau đó, TCTD thường xuyên kiểm tra giám sát việc quản lý rủi ro môi trường và xã hội đối với các khoản tín dụng đã cấp cho khách hàng.

Thứ ba, trong giai đoạn từ 2021 – 2025, các NHTM cần:

- Tiếp tục hoàn thiện hệ thống quản lý rủi ro môi trường xã hội một cách toàn diện; trong đó hình thành được một bộ máy tổ chức để thực hiện việc quản lý, đánh giá rủi ro môi trường và xã hội, giám sát thực hiện hoạt động ngân hàng xanh, tín dụng xanh tại ngân hàng.

- Phối hợp chặt chẽ với đơn vị chức năng của NHNN và ngành môi trường xây dựng và hình thành hệ thống dữ liệu về tình hình tuân thủ, vi phạm yêu cầu về môi trường của doanh nghiệp, tạo cơ sở cho các TCTD trong việc thẩm định, xác định mức độ rủi ro môi trường khi đánh giá khách hàng vay, từ đó hạn chế/ giảm cấp các khoản vay cho hoạt động gây hại môi trường.

- Tiếp tục tổ chức các khóa đào tạo, tăng cường năng lực quản lý rủi ro môi trường và xã hội, các kiến thức về phát triển bền vững, tăng trưởng xanh, tín dụng xanh, ngân hàng xanh cho nhân viên.

- Xây dựng và hình thành hệ thống dữ liệu về tình hình tuân thủ, vi phạm yêu cầu về môi trường của doanh nghiệp.

Đối với Ngân hàng Nhà nước

Trên cơ sở bám sát các mục tiêu của Chiến lược quốc gia về tăng trưởng xanh và Kế hoạch hành động quốc gia về tăng trưởng xanh, với vai trò nhiệm vụ, chức năng của ngành ngân hàng, thời gian tới, NHNN tiếp tục thực thi các chính sách tín dụng nhằm thúc đẩy hoạt động của ngành ngân hàng hướng tới mục tiêu tăng trưởng xanh, góp phần hỗ trợ phục hồi kinh tế sau COVID-19. Theo đó:

- Xây dựng và hoàn thiện khung khổ pháp lý hướng dẫn thực hiện ngân hàng xanh, tín dụng xanh cho các TCTD. Trên cơ sở các quy định tại Luật Bảo vệ môi trường 2020 và các văn bản dưới luật quy định về hoạt động tín dụng xanh, NHNN cần nghiên cứu và có hướng dẫn quản lý rủi ro về môi trường trong hoạt động cấp tín dụng, cho các TCTD, chi nhánh ngân hàng nước ngoài tại Việt Nam.

- Tiếp tục nghiên cứu và hoàn thiện Sổ tay hướng dẫn đánh giá rủi ro môi trường xã hội cho những ngành kinh tế làm cơ sở cho các TCTD cho thẩm định và quyết định cấp tín dụng.

- Xây dựng các giải pháp tập trung nguồn lực để cấp tín dụng cho các dự án, phương án sản xuất kinh doanh sử dụng các thành tựu khoa học và công nghệ tiên tiến; sử dụng năng lượng tiết kiệm và hiệu quả; phát triển năng lượng sạch, năng lượng tái tạo; sử dụng công nghệ, thiết bị thân thiện với môi trường, sản xuất những sản phẩm thân thiện với môi trường.

Đối với Chính phủ

Chính phủ, Thủ tướng Chính phủ sớm ban hành hướng dẫn về danh mục và tiêu chí xác định dự án xanh phù hợp với phân ngành kinh tế của Việt Nam.

Nhanh chóng xây dựng lộ trình, cơ chế chính sách (thuế, phí, vốn, kỹ thuật, thị trường đến quy hoạch, chiến lược phát triển) của từng ngành, lĩnh vực đồng bộ. Đồng thời, nghiên cứu, xây dựng cơ chế, chính sách hỗ trợ các tổ chức tín dụng được tiếp cận các nguồn vốn dài hạn, ưu đãi để có các khoản tín dụng có thời hạn dài và lãi suất ưu đãi cho ngành, lĩnh vực xanh.

Tài liệu tham khảo:

- LMA, APLMA, LSTA (2018). “Green Loan Principles”

- VPBank (2018). Khung Tín dụng xanh.

- https://www.unep.org/explore-topics/green-economy

- https://www.oecd.org/dac/environment-development/green-growth-development.htm

- https://www.lma.eu.com/application/files/9115/4452/5458/741_LM_Green_Loan_Principles_Booklet_V8.pdf

-https://blogs.worldbank.org/climatechange/green-loans-financing-transition-low-carbon-economy

- https://www.sciencedirect.com/science/article/abs/pii/S154461231830744X

- https://www.sciencedirect.com/science/article/abs/pii/S0959652618307236

- https://www.sciencedirect.com/science/article/abs/pii/S105752192100171X

-https://thitruongtaichinhtiente.vn/day-manh-hoat-dong-tin-dung-xanh-tai-cac-ngan-hang-thuong-mai-viet-nam-36044.htmlhttps://thanhnien.vn/tai-chinh-kinh-doanh/kinh-te-xanh/tin-dung-xanh-con-qua-nhieu-rao-can-1324752.html

- https://thoibaonganhang.vn/lam-gi-de-tang-tin-dung-xanh-115712.html

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 19 năm 2021