Bao thanh toán trong tài trợ chuỗi cung ứng nông nghiệp nhìn từ thực tiễn áp dụng tại Kenya

Nghiên cứu - Trao đổi - Ngày đăng : 11:37, 15/05/2022

Nghiên cứu sử dụng phân tích định tính trường hợp điển hình về hoạt động bao thanh toán trong tài trợ chuỗi cung ứng nông nghiệp đối với nông dân và doanh nghiệp vừa và nhỏ (DNVVN) tại Kenya cùng với triển vọng phát triển của hoạt động này tại Việt Nam. Qua đó, nghiên cứu đánh giá bao thanh toán là dịch vụ có thể áp dụng cho cả doanh nghiệp lớn lẫn DNVVN, đặc biệt mang tính cách mạng đối với DNVVN hoạt động trong lĩnh vực nông nghiệp trong xu hướng hiện nay. Nghiên cứu cũng đề xuất một số khuyến nghị để phát triển hoạt động bao thanh toán đối với DNVVN trong tài trợ chuỗi cung ứng nông nghiệp nhằm phát triển bền vững nông nghiệp, nông thôn Việt Nam liên quan đến (1) hoàn thiện các quy định pháp lý để thu hút các tổ chức tài chính và các doanh nghiệp tham gia; (2) tham khảo kinh nghiệm từ các quốc gia triển khai hoạt động bao thanh toán trong lĩnh vực nông nghiệp; (3) nâng cao nhận thức về lợi ích của bao thanh toán đối với nông dân và DNVVN trong lĩnh vực nông nghiệp.

1. GIỚI THIỆU

Trên toàn thế giới, nông nghiệp là nguồn thu nhập chính của những người nghèo ở nông thôn. So với các lĩnh vực khác, tăng trưởng nông nghiệp có thể giảm tỷ lệ nghèo ở nông thôn nhanh hơn và hiệu quả hơn (Luc & ctg., 2011). Trong đó, tài trợ tài chính chính là một phương tiện áp dụng phù hợp để có thể đạt được tăng trưởng trong ngành (WB, 2020). Tuy nhiên, nông nghiệp là một lĩnh vực rủi ro để đầu tư, bởi vì thành công phụ thuộc vào nhiều yếu tố mà khó có thể kiểm soát (hoặc khó dự đoán) như các điều kiện thời tiết, chế độ thuế quan và trợ cấp, chi phí vận chuyển hàng hóa, và sâu bệnh phá hoại. Nông dân và các doanh nghiệp vừa và nhỏ (DNVVN) trong lĩnh vực nông nghiệp cũng khó khăn trong việc có được các nguồn tài chính mà họ cần vì (1) các yếu tố rủi ro đặc thù của nông nghiệp; (2) thiếu lịch sử tín dụng và tài sản thế chấp, và (3) chi phí giao dịch để phục vụ các khoản vay nhỏ cao. Hầu hết các ngân hàng có truyền thống ưu tiên cho vay tiêu dùng, nhà ở và kinh doanh hơn là cho vay sản xuất nông nghiệp và các lĩnh vực kinh doanh nông nghiệp khác.

Trong khi đó, tài trợ chuỗi cung ứng có thể giải quyết những hạn chế và rủi ro đã nhận thức được bằng cách cung cấp các cách thức sáng tạo trong việc cung cấp các dịch vụ tài chính cho nông dân và doanh nghiệp nông nghiệp với dòng sản phẩm trong chuỗi được sử dụng như một tài sản thế chấp để cung cấp các dịch vụ tài chính. Theo đó, tài trợ chuỗi cung ứng cho phép nông dân và các DNVVN (trong vai trò là nhà cung cấp) có thể đa dạng hóa các nguồn tài trợ, tiếp cận nguồn tài chính có giá cạnh tranh, giảm thiểu rủi ro tập trung và cải thiện dự báo dòng tiền; và người mua nâng cao năng lực quản trị chuỗi cung ứng, thương lượng các điều khoản tốt hơn và cải thiện dòng tiền (IFC, 2021).

Bài viết tập trung vào dịch vụ bao thanh toán (Factoring) trong vai trò là một giải pháp chuyên biệt với mục đích tài trợ chuỗi cung ứng và có thể áp dụng đối với DNVVN trong lĩnh vực nông nghiệp. Bao thanh toán truyền thống cũng chính là nền tảng cho tài trợ chuỗi cung ứng ngày nay (FCI, 2020). Nghiên cứu sử dụng phân tích định tính trường hợp điển hình về bao thanh toán đối với nông dân và doanh nghiệp nông nghiệp tại Kenya cũng như triển vọng phát triển bao thanh toán trong lĩnh vực nông nghiệp tại Việt Nam. Từ đó, nghiên cứu đề xuất một số khuyến nghị phát triển bao thanh toán đối với DNVVN trong tài trợ chuỗi cung ứng nông nghiệp nhằm hướng tới phát triển bền vững nông nghiệp, nông thôn Việt Nam. Nghiên cứu được trình bày theo bố cục như sau: (1) Giới thiệu; (2) Cơ sở lý luận; (3) Phương pháp nghiên cứu; (4) Kết quả nghiên cứu và thảo luận; (5) Khuyến nghị và kết luận.

2. CƠ SỞ LÝ LUẬN

2.1. Khả năng tiếp cận tài chính của nông dân và doanh nghiệp nông nghiệp

Thực tiễn cho thấy quyết định đầu tư và sản xuất của nông dân chịu ảnh hưởng chặt chẽ bởi khả năng tiếp cận các công cụ tài chính. Nếu thiếu các sản phẩm giảm thiểu rủi ro thích hợp hoặc nếu các công cụ tài chính sẵn có không phù hợp với nhu cầu của nông dân thì nông dân có thể không được khuyến khích áp dụng các công nghệ tốt hơn, mua đầu vào nông nghiệp hoặc đưa ra các quyết định khác có thể nâng cao hiệu quả sản xuất kinh doanh của họ. Chính vì vậy, cải thiện khả năng tiếp cận tài chính có thể làm tăng sự lựa chọn đầu tư của nông dân và cung cấp cho họ các công cụ hiệu quả hơn để quản lý rủi ro (Hongbin & ctg., 2009). Tuy nhiên, nông dân và các DNVVN (doanh nghiệp nông nghiệp) không dễ dàng để tiếp cận tài chính từ các tổ chức tài chính vì nhiều lý do (Ruiz, 2014). Cụ thể như sau:

Thứ nhất, xét về yếu tố địa lý, mật độ dân số thấp và sự phân tán về địa lý của khách hàng ở khu vực nông thôn khiến các ngân hàng khó hoạt động tại quy mô có thể sinh lời. Việc thiếu các chi nhánh của các tổ chức tài chính đã dẫn đến việc hạn chế cung cấp các sản phẩm tiết kiệm, bảo hiểm và tín dụng cho nông dân và các doanh nghiệp nông nghiệp.

Thứ hai, xét về rủi ro hệ thống đặc trưng cho các hoạt động nông nghiệp, yếu tố này đã ngăn cản các tổ chức tài chính phục vụ lĩnh vực nông nghiệp. Nguyên nhân là khi các hiểm họa thiên nhiên hoặc điều kiện thời tiết bất lợi xảy ra, thường gây ảnh hưởng đồng thời đến một số lượng lớn nông dân và doanh nghiệp, khiến các nhà cung cấp tài chính khó đa dạng hóa danh mục khách hàng của mình hơn.

Thứ ba, cơ sở hạ tầng tài chính ở khu vực nông thôn nhìn chung còn rất kém. Việc theo dõi danh tính khách hàng hoặc giám sát kết quả sản xuất trở nên vô cùng khó khăn ở các vùng nông thôn. Hơn nữa, tình trạng phi chính thức và cơ cấu quản trị của DNVVN còn kém. DNVVN cũng thiếu các tài liệu quản lý tài chính và kinh doanh thích hợp và tài sản thế chấp.

Như vậy, các lý do trên cũng chính là những thách thức lớn tồn tại theo thời gian trong lĩnh vực nông nghiệp và khiến cho khả năng tiếp cận tài chính của nông dân và DNVVN trong lĩnh vực này trở nên khó khăn. Để đối phó với vấn đề này, các công ty trên toàn thế giới có xu hướng tập trung vào một số bộ phận (hoặc tác nhân) nhất định trong chuỗi giá trị nông nghiệp và tài trợ trực tiếp cho người sản xuất hoặc người kinh doanh (Obara, 2011). Theo đó, yếu tố then chốt để thành công là phải tìm kiếm và phát triển các giải pháp chuyên biệt sao cho tất cả các bên liên quan trong chuỗi cung ứng, bao gồm người bán, người mua và tổ chức tài chính trung gian đều nhận được lợi ích từ tiếp cận các dịch vụ tài chính đầy đủ và kịp thời.

2.2. Dịch vụ bao thanh toán trong lĩnh vực nông nghiệp

Hiện nay, hình thức tài trợ chuỗi cung ứng dần trở nên phổ biến, một phần là do xu hướng toàn cầu hóa ngày càng tăng và chuỗi cung ứng ngày càng trở nên phức tạp hơn. Theo đó, tài trợ chuỗi cung ứng bao gồm một loạt các hoạt động và công nghệ hỗ trợ các quy trình tài trợ của một chuỗi cung ứng đầu cuối, bao gồm điều chỉnh việc thực hiện các công cụ tài trợ thương mại với sự di chuyển thực tế của hàng hóa và thanh toán dọc theo chuỗi cung ứng (TFIG, 2012). Do đó, tài trợ chuỗi cung ứng là một phần quan trọng trong quản lý chuỗi cung ứng giúp kết nối người mua, người bán (nhà cung cấp) và các tổ chức tài trợ tài chính. Theo các định nghĩa chuẩn về kỹ thuật tài trợ chuỗi cung ứng do BAFT, EBA, FCI, ICC & ITFA (2016) phát triển, tài trợ chuỗi cung ứng được định nghĩa là việc sử dụng các phương pháp, kỹ thuật tài trợ và giảm thiểu rủi ro để tối ưu hóa việc quản lý vốn lưu động và thanh khoản đã được đầu tư vào các quy trình và giao dịch của chuỗi cung ứng. Tài trợ chuỗi cung ứng thường được áp dụng cho giao dịch tài khoản mở và được kích hoạt bởi các sự kiện của chuỗi cung ứng. Khả năng hiển thị các luồng thương mại cơ bản của (các) nhà cung cấp tài chính (tổ chức tài trợ tài chính) là một thành phần cần thiết của các thỏa thuận tài chính. Trong đó, các thỏa thuận tài chính có thể được kích hoạt bởi nền tảng công nghệ (FCI, 2021).

Trong tài trợ chuỗi cung ứng dựa vào phương thức mua các khoản phải thu, bao thanh toán giúp các doanh nghiệp cả bên mua và bên bán (1) giải phóng vốn lưu động đang mắc kẹt trong chuỗi cung ứng, (2) giảm thiểu các chi phí tài chính và cải thiện hiệu quả kinh doanh. Trong khi người mua và nhà cung cấp có thể tự tài trợ cho chuỗi cung ứng của riêng họ, kỹ thuật bao thanh toán có thể giảm thiểu cả chi phí vốn và rủi ro của các hoạt động này, từ đó mang lại lợi thế cho khách hàng trong việc (1) giảm thiểu các yêu cầu vốn lưu động và (2) cải thiện khả năng huy động vốn. Các tổ chức tài trợ tài chính cũng hưởng được lợi ích đáng kể vì họ có thể (1) tăng doanh thu bằng cách tài trợ vốn lưu động chuỗi cung ứng cho khách hàng, (2) chuyên môn hóa bằng cách mở rộng vào toàn bộ chuỗi cung ứng của họ, (3) bán chéo các sản phẩm và dịch vụ khác (ví dụ như dịch vụ ngoại hối) cho các nhà khai thác khác trong chuỗi cung ứng, và do đó (4) gia tăng cơ sở khách hàng (TFIG, 2012; TFG, 2021).

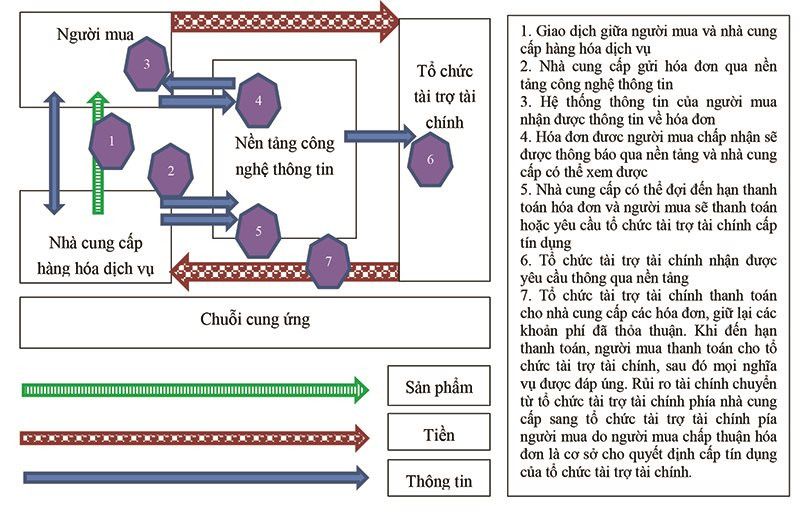

Hình 1 sau mô tả một kỹ thuật tài trợ các khoản phải trả (Payables Finance). Tài trợ các khoản phải trả có nhiều tên gọi khác nhau để phản ánh đặc điểm chính là được khởi xướng từ phía người mua, ví dụ như tài trợ nhà cung cấp (Supplier Finance), thanh toán cho nhà cung cấp (Supplier Payments), tài trợ khoản phải trả đã được chấp thuận bởi người mua (Approved Payables finance), bao thanh toán ngược (Reverse Factoring),...

Hình 1. Minh họa kỹ thuật tài trợ các khoản phải trả

|

|

Nguồn: TFIG (2021) |

Trong thực tiễn, bao thanh toán là dịch vụ có thể áp dụng cho cả doanh nghiệp lớn và DNVVN, đặc biệt mang tính cách mạng đối với doanh nghiệp nông nghiệp. Bao thanh toán không dựa vào điểm tín dụng của người bán mà dựa vào mức độ tin cậy của các hóa đơn của người bán. Điều đó nghĩa là nếu người bán cung cấp các nông sản cho người mua là hệ thống siêu thị như Walmart ở Mỹ, Coopmart ở Việt Nam,... thì tổ chức tài trợ tài chính chỉ đánh giá xếp hạng tín dụng của Walmart, Coopmart. Bao thanh toán là sự lựa chọn khả thi và bền vững cho các nông dân và doanh nghiệp nông nghiệp khởi nghiệp đang tìm kiếm các nguồn tài trợ cho trang trại nhỏ do không yêu cầu số tiền tối thiểu. Vốn từ bao thanh toán có thể được sử dụng cho bất kỳ việc nào, bao gồm: (1) cho thuê hoặc mua thiết bị nông nghiệp như máy kéo, máy liên hợp, máy cày, máy khoan, máy phun, máy xới đất và các máy móc khác; (2) giấy phép và lệ phí theo quy định; (3) trả lương cho người lao động và những người lao động khác; (4) các chi phí khác, như phân bón, hạt giống, nhiên liệu, thức ăn chăn nuôi,... Điều này thực sự có thể cứu trợ cho nhiều nông dân và doanh nghiệp nông nghiệp trồng trọt và sản xuất lương thực. Hơn nữa, bao thanh toán có tốc độ xử lý nhanh, thủ tục chỉ mất vài giờ và có thể áp dụng trong hầu hết các trường hợp. Nông dân và các doanh nghiệp nông nghiệp có thể có số tiền mình cần trong vài ngày chứ không phải vài tuần, giúp họ giao hàng kịp thời, tránh nông sản bị hư hỏng.

Tóm lại, trong tài trợ chuỗi cung ứng, bao thanh toán là một cách mà nông dân và các doanh nghiệp nông nghiệp có thể nhận được vốn để trang trải cho các hoạt động nông nghiệp như thu hoạch và vận chuyển cây trồng trong khi vẫn đáp ứng các quy định pháp lý liên quan cũng như các tiêu chuẩn thực hành sản xuất nông nghiệp tốt.

3. PHƯƠNG PHÁP NGHIÊN CỨU

Nghiên cứu tiếp cận các lý luận về vai trò của tài chính trong lĩnh vực nông nghiệp, khả năng tiếp cận tài chính của nông dân và doanh nghiệp nông nghiệp, tài trợ chuỗi cung ứng, kỹ thuật bao thanh toán trong lĩnh vực nông nghiệp để làm cơ sở cho các lập luận. Nghiên cứu cũng thu thập thông tin thứ cấp từ các tổ chức quốc tế để bảo đảm tính tin cậy và xác thực của các dữ liệu được sử dụng. Nghiên cứu lựa chọn phương pháp phân tích định tính trường hợp điển hình để trình bày vấn đề nghiên cứu, từ đó rút ra bài học kinh nghiệm về áp dụng bao thanh toán trong lĩnh vực nông nghiệp nhằm góp phần phát triển bền vững nông nghiệp, nông thôn ở Việt Nam.

4. KẾT QUẢ NGHIÊN CỨU VÀ THẢO LUẬN

4.1. Kinh nghiệm áp dụng bao thanh toán trong nông nghiệp tại Keyna

4.1.1. Bối cảnh

Huyện Rachuonyo, tỉnh Nyanza ở Keyna có hơn 94% hộ gia đình sống phụ thuộc vào nông nghiệp sử dụng nước mưa để kiếm kế sinh nhai. Mỗi hộ gia đình có khoảng 32 ha đất; trong đó, 5 ha đất được sử dụng để trồng bông và đem lại thu nhập khoảng gần 30 triệu đồng/năm (chiếm 80% tổng thu nhập); 3 ha đất được sử dụng để trồng lúa, ngô, và các loại đậu chủ yếu dùng trong gia đình; phần đất còn lại là để chăn thả gia súc. Những hộ gia đình trồng bông quy mô nhỏ của Keyna phải đối mặt với việc khó được thanh toán đúng hạn, có khi phải đợi hàng tháng để nhận được tiền. Thời gian trì hoãn kéo dài đã khiến họ không có tiền trang trải cho cuộc sống gia đình cũng như đầu tư cải thiện các trang trại. Chính vì vậy, nông dân trồng bông ở Keyna thường phải bán giá thấp cho thương lái và luôn trong tình thế khó mặc cả vì nhiều lý do như (1) họ cần tiền mặt gấp; (2) không biết giá thị trường phổ biến; (3) không có khả năng tiếp cận nguồn tài chính thay thế. Các nhà sản xuất nhiều loại nông sản khác cũng gặp phải những vấn đề tương tự vì người nông dân phải đầu tư trước, đợi cả mùa trước khi thu hoạch sản phẩm, sau đó lại đợi người mua trả tiền. Điều đó hạn chế năng suất và sản lượng của họ, đồng thời có nghĩa là họ buộc phải bán với giá thấp cho những người trung gian có thể đưa họ tiền mặt ngay lập tức (Obara, 2011; Tomusange, 2015; FSD Kenya, 2015).

4.1.2. Mô hình bao thanh toán vi mô tại Kenya

Trong các sản phẩm tài chính của tài trợ chuỗi cung ứng tại Kenya, bao thanh toán (Factoring) là một hình thức tài trợ kinh doanh nơi người bán hàng (Seller) bán hóa đơn (Invoice) của mình cho đơn vị bao thanh toán (factor) để đổi lấy việc thanh toán ngay lập tức. Điều này giúp loại bỏ từ 30 đến 90 ngày mà người bán phải chờ người mua (Buyer) thực hiện việc thanh toán hóa đơn cũng như cung cấp vốn lưu động (Working Capital) cho người bán để tiếp tục vận hành công việc kinh doanh. Bao thanh toán thông thường được các doanh nghiệp lớn sử dụng, nhưng bao thanh toán thực sự có thể áp dụng cho cả doanh nghiệp vi mô.

Trước thực trạng tại huyện Rachuonyo, một dịch vụ tài chính ngắn hạn đã được thiết kế riêng dành cho nông dân và các doanh nghiệp vi mô tại Keyna có tên gọi là bao thanh toán vi mô (Micro-factoring). Công ty De Deby Green Ventures Capital Ltd., được thành lập vào tháng 12/2009, là công ty đã phát triển và điều chỉnh giải pháp này cho nhiều mặt hàng khác nhau ở Kenya như bông (chủ yếu ở các vùng bán khô hạn của Kenya), chè (ở khu vực Kericho thuộc tỉnh Rift Valley), cá (hồ Victoria), và nghề làm vườn, cà phê và chăn nuôi bò sữa (miền Trung Kenya). Công ty cũng hợp tác với các nền tảng chuyển tiền (M-PESA và chuyển tiền qua đại lý ngân hàng) cũng như với các công ty cung cấp công nghệ hiện đại trong canh tác và dịch vụ để cho phép sản xuất các sản phẩm chất lượng, kịp thời. Chỉ trong vòng hai năm kể từ khi thành lập, công ty đã tiếp cận được khoảng 3.000 nhà sản xuất quy mô nhỏ thông qua 24 DNVVN và 7 người mua (tổ chức) (Obara, 2011).

Cách thức vận hành của bao thanh toán vi mô tại Kenya khá đơn giản, bao gồm các bước sau: (1) Người bán giao hàng hóa hoặc dịch vụ cho người mua hàng và xuất hóa đơn; (2) Người bán bán hóa đơn của mình cho một đơn vị bao thanh toán, đơn vị này sẽ tạm ứng ngay cho người bán khoản đầu tiên, từ 70% đến 90% tổng giá trị của hóa đơn; (3) Đơn vị bao thanh toán gửi hóa đơn cho người mua, và người bán sẽ nhận được khoản thanh toán đầu tiên trong vòng 48 giờ; (4) Sau 30–90 ngày, người mua thanh toán toàn bộ số tiền của hóa đơn cho đơn vị bao thanh toán theo thỏa thuận trước với người bán. Về cơ bản, bao thanh toán vi mô không phải là một khoản vay kinh doanh mà là khoản tạm ứng thanh toán của đơn vị bao thanh toán cho người bán dựa vào hàng hóa và dịch vụ đã bán và đang chờ thanh toán. Đơn vị bao thanh toán sẽ thanh toán cho người bán ngay lập tức các khoản phải thu của người bán và sau đó xử lý quá trình thu tiền đối với người mua (Obara, 2011; Tomusange, 2015).

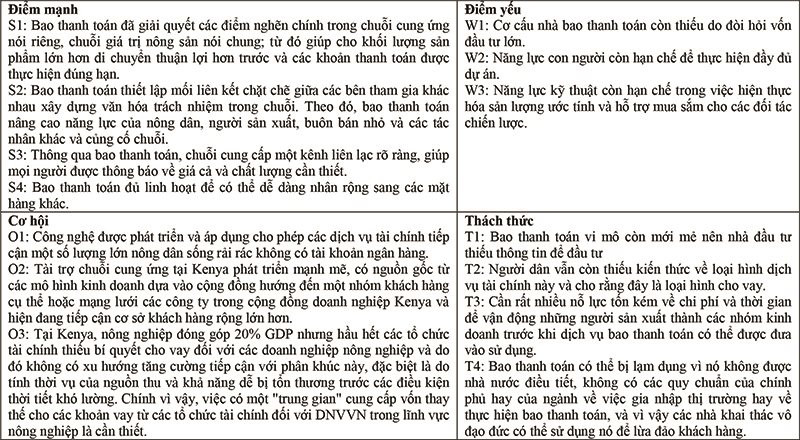

Bảng 1. Phân tích SWOT hoạt động bao thanh toán vi mô tại Kenya

|

|

Nguồn: Tổng hợp bởi tác giả từ các nghiên cứu của Obara (2011), Tomusange (2015), FSD Kenya (2015) |

Bảng 1 cho thấy bao thanh toán giúp việc tiếp cận các dịch vụ tài chính đầy đủ và kịp thời cho tất cả các bên trong chuỗi giá trị hàng hóa nông sản (Tomusange, 2015). Đây cũng chính là yếu tố then chốt để thành công khi tất cả các bên đều hưởng lợi ích từ sự chuyên môn hóa trong tài trợ chuỗi cung ứng. Tuy nhiên, những hạn chế trong khuôn khổ pháp lý (với các quyền của các đơn vị bao thanh toán còn khá mơ hồ liên quan đến các nghĩa vụ truy đòi và lệ phí chứng từ (thuế trước bạ) vẫn là thách thức chính dẫn đến việc các ngân hàng và tổ chức tài chính phi ngân hàng không sẵn sàng cung cấp bao thanh toán cho khách hàng (FSD Kenya, 2015).

4.2. Triển vọng phát triển bao thanh toán trong nông nghiệp tại Việt Nam

Tại Việt Nam, nông sản là một trong những nhóm hàng xuất khẩu chủ đạo, có vai trò rất lớn trong tăng trưởng kinh tế của đất nước (Dellien, 2019; Trần Công Thắng, 2019). Tuy nhiên, việc thiếu vốn lưu động và các dịch vụ ngân hàng tài trợ giao dịch như tài trợ chuỗi cung ứng nông nghiệp đã phần nào ảnh hưởng đến khả năng tiếp nhận các đơn đặt hàng lớn hoặc phát triển mối quan hệ mới với các đối tác trong chuỗi giá trị (FCI, 2020). Dịch COVID-19 cũng đã bộc lộ những điểm yếu trong chuỗi cung ứng của ngành nông nghiệp và chế biến sản phẩm, dẫn đến những thách thức cho doanh nghiệp Việt Nam trong việc ứng phó với sự gián đoạn thị trường trong ngắn hạn cũng như kế hoạch phục hồi trong trung và dài hạn. Theo đó, các vấn đề về (1) tài chính cho phát triển bền vững, vốn là yếu tố then chốt trong việc phục hồi và phát triển tốt hơn và không để ai bị bỏ lại phía sau; và (2) nâng cao năng lực của các doanh nghiệp Việt Nam để có thể thành công trên thị trường xuất khẩu và chuỗi giá trị toàn cầu trở nên cấp thiết (MPI, 2021).

Trong xu thế hiện nay, việc tham gia vào chuỗi cung ứng và tài trợ chuỗi cung ứng là một giải pháp hữu ích (Trần Công Thắng, 2019; Dellien, 2019). Điều này không chỉ giúp các thành viên trong chuỗi cải thiện khả năng cạnh tranh, thu được lợi ích tối đa mà còn tạo điều kiện cho các tổ chức tín dụng kiểm soát được dòng tiền, làm cơ sở mở rộng tín dụng đối với khách hàng tham gia chuỗi cung ứng. Do đó, tài trợ vốn trong lĩnh vực nông nghiệp đóng vai trò cốt lõi trong việc xây dựng chiến lược của Việt Nam và tài trợ theo hình thức chuỗi sẽ là một xu hướng phát triển của hoạt động ngân hàng tại Việt Nam trong thời gian tới (IFC, 2020).

Nhìn từ góc độ tài chính, việc tài trợ chuỗi cung ứng còn gặp khó khăn do số liệu, hệ thống thông tin tài chính của doanh nghiệp thiếu minh bạch. Năng lực quản trị doanh nghiệp còn hạn chế khi tham gia các chuỗi cung ứng, nhất là các chuỗi cung ứng toàn cầu; cũng như chưa có một hệ thống cơ sở dữ liệu chuyên sâu về khách hàng và sàn giao dịch điện tử cho tài trợ chuỗi cung ứng. Xét về dịch vụ bao thanh toán, hầu hết các ngân hàng lớn tại Việt Nam đều triển khai dịch vụ bao thanh toán (ACB, VietinBank, Sacombank,...) và một số ngân hàng đã giới thiệu nền tảng bao thanh toán trực tuyến (HDBank). Tuy nhiên, hoạt động bao thanh toán ở Việt Nam chưa phát triển như kỳ vọng vì vẫn còn rất ít tổ chức tài chính ở Việt Nam cung cấp dịch vụ tài trợ chuỗi cung ứng hiện đại với quy mô lớn. Nguyên nhân chủ yếu là do tình trạng pháp lý chưa rõ ràng về bao thanh toán (FCI, 2020). Theo đó, tại thị trường các quốc gia Đông Nam Á, Việt Nam được coi là một trong những quốc gia mà bao thanh toán xuất hiện ở giai đoạn khá sớm từ đầu thập niên 90. Nhưng bao thanh toán chỉ chính thức triển khai ở Việt Nam sau khi Quyết định số 1096/2004/QĐ-NHNN ngày 06/9/2004 do Thống đốc Ngân hàng Nhà nước ban hành quy chế hoạt động bao thanh toán của các tổ chức tín dụng có hiệu lực và có đề cập tới định nghĩa về bao thanh toán. Các quy định pháp lý về bao thanh toán vẫn đang tiếp tục hoàn thiện. Theo đó, Luật Các tổ chức tín dụng số 47/2010 ban hành ngày 16/6/2010 đã góp phần tăng cường hơn nữa tính minh bạch giữa các nhà cung cấp dịch vụ và người sử dụng thông qua việc mở rộng nội dung và đối tượng của nghiệp vụ bao thanh toán theo hướng cho phép thực hiện bao thanh toán đối với các khoản phải trả của người mua, mua lại có bảo lưu quyền truy đòi các khoản phải thu. Thông tư 02/2017/TT-NHNN do Thống đốc Ngân hàng Nhà nước ban hành ngày 17/5/2017 quy định về hoạt động bao thanh toán của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài đối với khách hàng, đồng thời có những thay đổi và bổ sung so với Luật Các tổ chức tín dụng số 47/2010. Sau khi khuôn khổ pháp lý điều chỉnh có những thay đổi căn bản thì hoạt động bao thanh toán được kỳ vọng trở thành dịch vụ tài chính đầy tiềm năng ở Việt Nam; đồng thời thúc đẩy nhiều ngân hàng cũng như các tổ chức tài chính phi ngân hàng chú trọng phát triển bao thanh toán nhằm thu hút các doanh nghiệp tham gia.

5. KHUYẾN NGHỊ VÀ KẾT LUẬN

5.1. Khuyến nghị

Thực tiễn cho thấy năng suất trong lĩnh vực nông nghiệp có thể được hưởng lợi từ việc tiếp cận tốt hơn với các công cụ tài chính phù hợp với nhu cầu của nông dân và các doanh nghiệp nông nghiệp. Do đó, để (1) bảo đảm được tính bền vững của bao thanh toán nói riêng, các giải pháp tài chính chuyên biệt trong lĩnh vực nông nghiệp nói chung để hàng triệu người sản xuất và chế biến nhỏ ở nông thôn có thể tiếp cận được cũng như (2) góp phần trao quyền mong muốn cho các nhà sản xuất và chế biến nhỏ ở nông thôn nhằm hướng tới phát triển bền vững nông nghiệp, nông thôn Việt Nam, các nhà hoạch định chính sách Việt Nam khi triển khai bao thanh toán đối với DNVVN trong lĩnh vực nông nghiệp có thể tham khảo các khuyến nghị sau:

Thứ nhất, xem xét những hạn chế đối với sự phát triển của bao thanh toán, bao gồm cơ chế truy đòi, các hướng dẫn về bao thanh toán, đặc biệt về quy định báo cáo tín dụng, hướng dẫn hạch toán, quy trình mẫu,... để hoàn thiện các quy định pháp lý nhằm bảo đảm trách nhiệm, nghĩa vụ và quyền lợi của các bên liên quan; tạo cơ hội hợp tác cho các đơn vị bao thanh toán và khách hàng có nhu cầu.

Thứ hai, tham khảo một số chương trình bao thanh toán thành công trên thế giới để có thể phát triển các nền tảng bao thanh toán điện tử (bao thanh toán ngược) nhằm giảm chi phí giao dịch và đi vay hơn nữa, đồng thời mang lại sự cạnh tranh và minh bạch hơn cho phân khúc thị trường này. Cụ thể như là chương trình Nafin ở Mexico cung cấp các sản phẩm bao thanh toán trực tuyến cho các nhà cung cấp (người bán) là các DNVVN trên cơ sở không truy đòi (Obara, 2011); kế hoạch bao thanh toán ở Peru thông qua một công ty phục vụ mục đích đặc biệt mua các khoản phải thu được lựa chọn trước dưới sự cố vấn của các chuyên gia về cấu trúc, pháp lý và thuế, và phát hành các công cụ tài chính được đánh giá rủi ro bởi công ty xếp hạng tín dụng cho các nhà đầu tư tổ chức địa phương (FSD Kenya, 2015).

Thứ ba, đào tạo đội ngũ nhân viên am hiểu hoạt động bao thanh toán trong lĩnh vực nông nghiệp cũng như tăng cường nâng cao nhận thức nông dân và doanh nghiệp nông nghiệp về lợi ích của bao thanh toán trong vai trò là một dịch vụ tài chính trọn gói bao gồm sự kết hợp giữa tài trợ vốn hoạt động, phòng ngừa rủi ro tín dụng,... đúng theo thông lệ quốc tế.

5.2. Kết luận

Quá trình đằng sau việc trồng trọt ngày nay rất phức tạp do liên quan đến nhiều thực thể đang tham gia trong hệ sinh thái nông nghiệp. Để cả quá trình được diễn ra thuận lợi, nông dân và doanh nghiệp nông nghiệp cần có nguồn tài chính dồi dào để hỗ trợ. Tuy nhiên, nông nghiệp thường tồn tại những thách thức như tỷ suất lợi nhuận thấp, chi phí lớn, chuỗi cung ứng phức tạp lao động vất vả, thiết bị lớn và đắt tiền, thu hoạch và kinh doanh theo mùa vụ. Hơn nữa, sản xuất một vụ mùa bội thu còn phụ thuộc rất nhiều vào điều kiện bên ngoài như các thảm họa tự nhiên (hạn hán, lũ lụt,...). Chính vì vậy, nông nghiệp là lĩnh vực mà các lựa chọn tài chính truyền thống thường không mấy mặn mà. Do đó, tài trợ chuỗi cung ứng thông qua bao thanh toán có thể là giải pháp cho các vấn đề tài chính mà nông dân và doanh nghiệp nông nghiệp đang đối mặt nhằm hướng tới phát triển bền vững nông nghiệp, nông thôn Việt Nam. Điều này cũng cho thấy vai trò quan trọng của (1) các đơn vị bao thanh toán nông nghiệp trong việc hỗ trợ nông dân và các doanh nghiệp nông nghiệp và (2) các nhà hoạch định chính sách trong việc xây dựng khung pháp lý cụ thể để điều tiết và thúc đẩy hoạt động bao thanh toán trong lĩnh vực nông nghiệp tại Việt Nam.

Tài liệu tham khảo:

- BAFT, EBA, FCI, ICC & ITFA (2016). Standard Definitions for Techniques of Supply Chain Finance.

- Dellien, H. (2019). Agricultural value chain finance opportunities and challenges.

- FCI (2020). Annual Review 2020.

- FSD Kenya. (2015). FinAccess Business – Supply Bank Financing of SMEs in Kenya.

- Hongbin, C.; Chen, Y.; Fang, H. & Zhou; L. A. (2009). Microinsurance, Trust and Economic Development: Evidence from a Randomized Natural Field Experiment.

- IFC (2021). What is Supply chain finance?.

- MPI (2021). Kết quả phân tích chuỗi cung ứng ngành trong bối cảnh Covid-19.

- Obara, B. (2011). Micro-factoring: Kenyan Example of using this Product to Improve Agricultural Value Chain Financing. Agriculture Finance Year book 2011, 156:161.

- Ruiz, C. (2014). How Can Finance Influence Productivity of Agricultural Firms?.

- TFG (2021). Supply Chain Finance: 2021 Supply Chain Finance (SCF) Guide.

- TFIG (2012). Supply chain finance.

- Tomusange, R. L. (2015). Factoring as a Financing Alternative for African Small and Medium-Sized Enterprises.

- Trần Công Thắng (2019). Doanh nghiệp Việt Nam tham gia vào chuỗi giá trị toàn cầu.

- WB (2020). Global Financial Development Report 2019/2020:

Bank Regulation and Supervision a Decade after the Global Financial Crisis.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ điện tử số 19/2021