Vốn cấp 1 bổ sung - công cụ cải thiện vốn hóa hệ thống ngân hàng

Tin Hiệp hội Ngân hàng - Ngày đăng : 18:34, 22/06/2022

Tại Quyết định số 689/QĐ-TTg ngày 8/6/2022, Thủ tướng Chính phủ phê duyệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 - 2025”. Mục tiêu cụ thể của Đề án là triển khai thí điểm áp dụng Basel II theo phương pháp nâng cao tại các ngân hàng thương mại Nhà nước nắm cổ phần chi phối và ngân hàng thương mại cổ phần có chất lượng quản trị tốt đã hoàn thành áp dụng Basel II theo phương pháp tiêu chuẩn vào cuối năm 2025; phấn đấu đến năm 2023, tỷ lệ an toàn vốn (CAR) của các ngân hàng thương mại đạt tối thiểu 10 - 11%; đến năm 2025, đạt tối thiểu 11 - 12%.

Phát biểu tại Hội thảo, Tổng Thư ký VNBA Nguyễn Quốc Hùng nhấn mạnh, trên cơ sở đề án của Chính phủ, các tổ chức tín dụng (TCTD) xây dựng phương án tái cơ cấu, trong đó tập trung nâng cao hiệu quả, chất lượng hoạt động và tổ chức triển khai thực hiện các giải pháp để cải thiện, nâng cao năng lực tài chính, triển khai thí điểm áp dụng Basel II theo phương pháp nâng cao.

|

|

Tổng Thư ký VNBA Nguyễn Quốc Hùng phát biểu tại Hội thảo. Ảnh: Minh Ngọc |

Theo số liệu từ Ngân hàng Nhà nước (NHNN), tính đến cuối tháng 3/2022, tỷ lệ an toàn vốn tối thiểu áp dụng theo Thông tư 41/2016/TT-NHNN đạt khoảng 11,52%. Vốn hoá Ngân hàng Việt Nam được cải thiện đáng kể những năm gần đây. Song nếu so với các ngân hàng quốc tế và mức trung bình của khu vực thì tỷ lệ này vẫn ở mức thấp. Hơn nữa trong thời gian tới, tốc độ tăng trưởng tín dụng hỗ trợ, thúc đẩy kinh tế sau đại dịch sẽ tăng cao dẫn đến khả năng tỷ lệ an toàn vốn (CAR) của các ngân hàng trong 2 - 3 năm tới sẽ giảm nếu ngân hàng không có lộ trình tăng vốn phù hợp.

Ngoài cách tăng vốn chủ sở hữu hoặc tăng vốn cấp 2, các ngân hàng quốc tế hiện nay thường sử dụng công cụ Vốn cấp 1 bổ sung (AT1). Công cụ này có thể cải thiện vốn hóa hệ thống ngân hàng với bộ đệm vốn cao hơn, công vụ vốn đa dạng hơn và hướng tới chuyển đổi theo các yêu cầu của Basel III. Với mong muốn nâng cao kiến thức đối với các tổ chức tín dụng hội viên về AT1, VNBA và IFC phối hợp tổ chức Hội thảo “Chia sẻ kiến thức về công cụ Vốn cấp 1 bổ sung".

Tại Hội thảo, bà Christina Ongoma, Trưởng bộ phận Định chế tài chính châu Á tại IFC, cho biết, trong hai thập kỷ vừa qua, ngành tài chính đã phát triển cực kỳ nhanh chóng. Với đặc thù là ngành có yếu tố phức tạp và có tính kết nối với các lĩnh vực khác, ngành tài chính luôn cần phải áp dụng những công cụ mới trên thị trường. Tuy nhiên, những công cụ tài chính mới luôn tiềm ẩn nguy cơ gây ra những rủi ro, vì vậy, cần phải có những quy định phù hợp để tăng cường tính linh hoạt, hỗ trợ việc áp dụng Basel II theo phương pháp nâng cao và sau nữa là Basel III.

IFC nhận thấy rằng, các ngân hàngViệt Nam đã có sự chuẩn bị để đảm bảo duy trì quy định an toàn vốn liên quan tới vốn cấp 1 và vốn cấp 2. Để tăng cường hơn nữa mục tiêu về an toàn vốn, việc cân nhắc và áp dụng các công cụ AT1 cũng là một phương án cho thị trường tài chính Việt Nam. Đồng thời, đây cũng là cơ hội hoàn thiện khung khổ chung nhằm đẩy mạnh hơn nữa sự lành mạnh của lĩnh vực tài chính.

AT1 - công cụ cải thiện khả năng đáp ứng nhu cầu về vốn của ngân hàng

Trình bày về công cụ AT1 tại Hội thảo, ông Maciej Stern Sterzynski, chuyên gia tư vấn của IFC cho biết, phát hành các công cụ AT1 là một phương thức mới để cải thiện khả năng đáp ứng nhu cầu về vốn của ngân hàng. AT1 có thể bao gồm hai nhóm sản phẩm tài chính, bao gồm AT1 dựa trên trái phiếu (trái phiếu chuyển đổi dự phòng (CoCo) có các đặc điểm rất giống với vốn chủ sở hữu) và AT1 dựa trên cổ phiếu (cổ phiếu ưu đãi – PS).

Kể từ khi ra đời trong giai đoạn 2011 - 2013 đến nay, trái phiếu cấp 1 bổ sung đã phát triển thành một loại tài sản đa tiền tệ, mang đến cơ hội tuyệt vời để đáp ứng các yêu cầu về vốn mới (Basel III) và đồng thời cũng là một lựa chọn đầu tư hấp dẫn cho những nhà đầu tư muốn có nguồn thu nhập cố định

Các cơ quan quản lý ngân hàng của EU, Mỹ, Trung Quốc, Nhật Bản, Hàn Quốc và nhiều ngân hàng trung ương khác đã quyết định phát triển ý tưởng về AT1 như là một cơ chế hấp thụ tổn thất thuận tiện, thường xuyên, liên tục.

Ông Maciej Stern Sterzynski nêu ra một số lý do chính giải thích cho việc giới thiệu AT1 như là một công cụ giúp tạo nguồn vốn dễ dàng.

“Không thể huy động vốn chỉ bằng cách phát hành cổ phiếu khi các thị trường không có khả năng hấp thụ hết một lượng cổ phiếu lớn như vậy (kể cả những thị trường có tính thanh khoản cao và sâu như châu Âu, Mỹ và một số nước châu Á). Cổ đông không chấp nhận việc pha loãng cổ phiếu hiện tại. Bên cạnh đó, nợ thứ cấp hiện tại trong vốn cấp 1 (theo quy định của Basel II) đã đủ để bù đắp các khoản lỗ. AT1 mang đến khả năng hấp thụ tổn thất cao hơn nhiều nhờ khả năng có thể được chuyển đổi thành vốn chủ sở hữu hoặc ghi bút toán giảm”, chuyên gia IFC giải thích.

|

|

Ông Maciej Stern Sterzynski, chuyên gia tư vấn của IFC. |

Mặt khác, ông Maciej Stern Sterzynski lưu ý, bất kỳ cơ quan quản lý nào đang xây dựng quy định mới điều chỉnh AT1 cần phải có được sự chắc chắn hợp lý về mặt thực tiễn. Thị trường nợ dành cho các ngân hàng (và các công ty bảo hiểm) trong nước thể hiện được khả năng hấp thụ các công cụ mới tốt hơn thị trường cổ phiếu. Các công cụ AT1 phát hành trong nước cũng thu hút được các cá nhân/tổ chức tham gia thị trường không phải là công dân của quốc gia đó. Các nhà đầu tư vào các công cụ AT1 đảm nhiệm vai trò thực tế là thực hiện “bảo hiểm” vốn, nhờ khả năng cho phép các khoản đầu tư của họ có thể được chuyển đổi thành vốn chủ sở hữu hoặc được ghi bút toán giảm khi có nhu cầu cao nhất về tăng vốn.

Đánh giá về nhu cầu vốn và vốn cấp 1 của các ngân hàng Việt Nam, ông Mohammad Mudasser, Giám đốc dịch vụ tư vấn, PwC Việt Nam, cho biết, ngân hàng vẫn mỏng vốn, có khả năng làm ảnh hưởng đến việc hiện thực hóa các mục tiêu tăng trưởng tín dụng và gắn với GDP.

Theo ước tính của Fitch, nhu cầu vốn bổ sung của hệ thống ngân hàng tại Việt Nam sẽ tăng lên 10,7 tỷ USD (2,9% GDP) nếu các ngân hàng tăng mức dự phòng rủi ro cho vay để bù đắp các khoản thất thoát tiềm ẩn. Mức vốn hóa của Việt Nam sẽ vẫn mỏng và vốn từ bên ngoài dường như là lựa chọn ưu tiên hơn, khi những cải thiện hữu cơ/tự thân có thể vẫn còn ở mức khiêm tốn. Việc tăng vốn cấp 1 có thể hạ thấp rủi ro đối với tài sản ngân hàng và tạo ra vùng đệm chống lại tổn thất, qua đó có thể nâng cao chỉ số ổn định tài chính, hỗ trợ tốc độ tăng trưởng kinh tế, giảm chi phí sử dụng vốn.

Kinh nghiệm quốc tế và bài học cho Việt Nam

Theo ông Maciej Stern Sterzynski, hệ thống quy định hiện tại về AT1 ở châu Âu là một trong những hệ thống quy định tiên tiến nhất trên thế giới. Lý do chính là Cơ quan quản lý Ngân hàng châu Âu có mục tiêu rõ ràng trong việc đưa ra một hệ thống để đảm bảo chất lượng vốn đệm trong ngành Ngân hàng trong tình huống căng thẳng/khủng hoảng mà không cần sử dụng tiền thuế. Bài học kinh nghiệm rõ ràng là cuộc khủng hoảng tài chính 2007 - 2009. Trái phiếu CoCo là lựa chọn chính của các tổ chức phát hành do được ưu đãi thuế và ngoài ra, trái phiếu CoCo một số đặc điểm được phát triển và điều chỉnh hiệu quả theo biến động thị trường.

Trong khi đó, Mỹ có kinh nghiệm và thực tiễn khác về AT1 và không giống như EU, họ khuyến khích các ngân hàng Mỹ sử dụng cổ phiếu ưu đãi. Cổ phiếu ưu đãi của Mỹ được công nhận là vốn chủ sở hữu và chúng không có các tính năng ghi bút toán giảm hoặc chuyển đổi thành vốn chủ sở hữu giống như CoCo AT1 ở châu Âu. Có thể thấy, AT1 của Mỹ bao gồm cả cổ phiếu ưu đãi, với những phương pháp tiếp cận cụ thể về hấp thụ tổn thất.

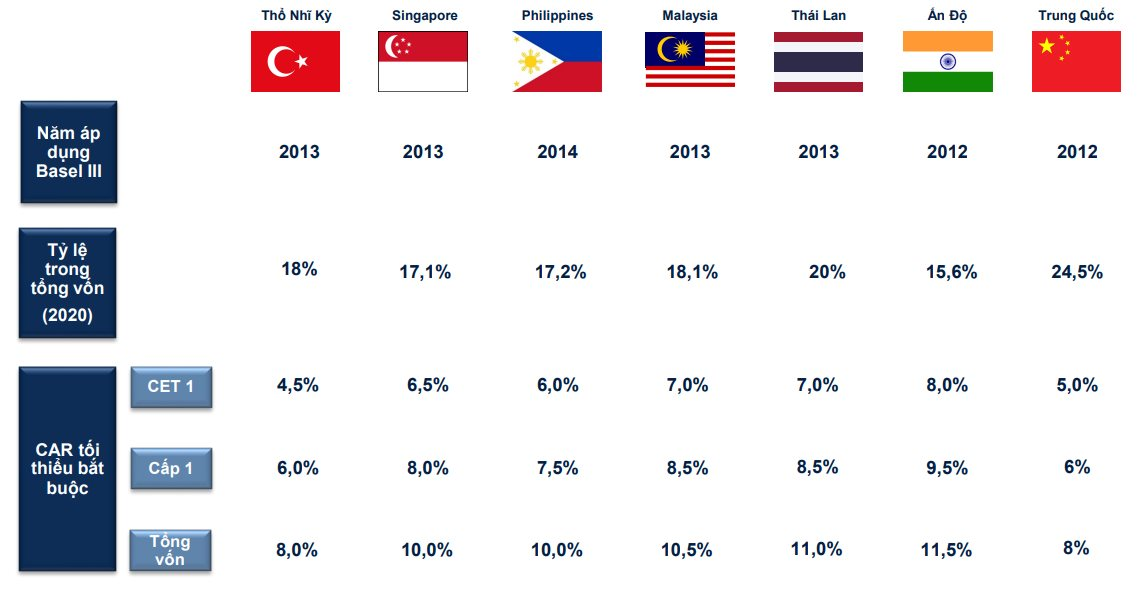

Chia sẻ kinh nghiệm từ các nước châu Á, ông Mohammad Mudasser cho biết, hầu hết các vùng địa lý trong khu vực đã triển khai các công cụ vốn cấp 1 bổ sung trong lộ trình chuyển sang Basel III và tăng cường vốn của ngân hàng.

|

|

Hầu hết các vùng địa lý trong khu vực đã triển khai các công cụ AT1 trong lộ trình chuyển sang Basel III và tăng cường vốn của ngân hàng. |

Tại Ấn Độ, khi cam kết hoàn thành Basel III, cơ quan quản lý Ấn Độ đã đưa ra một lộ trình để áp dụng các công cụ AT1 có thể được chuyển đổi sang chế độ Basel III, rà soát lại định nghĩa về vốn và các thành phần của vốn cấp 1 theo Basel II và khả năng cho phép theo Basel III.

Tại Trung Quốc, ngoài việc ban hành các bản cập nhật quy định, nước này đã ban hành các biện pháp xử lý thuế đối với cổ phiếu ưu đãi nước ngoài, làm cho các công cụ này trở nên hấp dẫn đối với các nhà đầu tư nước ngoài.

Từ hiệu quả của AT1 tại các nước trên thế giới, bà Vanesa Vizcara, Trưởng bộ phân Định tế tài chính Việt Nam tại IFC đã đưa ra những căn cứ chính để giới thiệu công cụ AT1 tại Việt Nam.

Thứ nhất, ngay cả việc chỉ triển khai từng phần các công cụ giống như AT1 (bao gồm một số thay đổi đối với các công cụ AT1 được định nghĩa theo Basel III) cũng có thể hỗ trợ lộ trình thực hiện tuân thủ toàn diện Basel II và Basel III.

Thứ hai, cải thiện khả năng của ngân hàng trong việc xử lý các khoản lỗ lớn bằng cách đảm bảo đủ mức vốn chủ sở hữu khi bảng cân đối kế toán của ngân hàng chịu áp lực

Thứ ba, ngành Ngân hàng có nguồn vốn tốt có thể hỗ trợ hoạt động cho vay của các ngân hàng trong nền kinh tế thực và thúc đẩy tăng trưởng tín dụng, qua đó góp phần thúc đẩy phát triển kinh tế.

Thứ tư, khả năng khấu trừ thuế trên các khoản trả lãi coupon có thể làm gia tăng tính thanh khoản của thị trường vốn nói chung.

Thứ năm, tránh không phải sử dụng các khoản cứu trợ từ tiền thuế bằng cách cho phép tái cấu trúc ngân hàng hoặc cứu trợ các tổ chức tài chính thất bại.

Cuối cùng, hạn chế pha loãng ROE so với các đợt phát hành cổ phiếu có khối lượng tương đương.

Theo chuyên gia của IFC, dựa trên kinh nghiệm quốc tế, Việt Nam cần nghiên cứu kỹ ba phương diện chính. Về phương diện giám sát là khả năng tiếp cận để kiểm soát thị trường, quy trình phê duyệt và xác nhận phát hành AT1, thị trường AT1 thứ cấp. Về phương diện luật pháp là định nghĩa các tính năng/đặc điểm của AT1; quyết định về ngưỡng kích hoạt; thẩm quyền quyết định kích hoạt chuyển đổi; thách thức về mặt kế toán; thuế, cách tiếp cận, tác động/ảnh hưởng; hoảng trống giữa Basel II và Basel III; mức ngưỡng đối với các nhà đầu tư nước ngoài. Về phương diện thị trường là khả năng hấp thụ của thị trường; nhu cầu của thị trường; quan hệ và bảo vệ nhà đầu tư; các nhà đầu tư quốc tế; nhà đầu tư cá nhân so với nhà đầu tư tổ chức; độ phức tạp của các công cụ; các khía cạnh liên quan đến định giá; thách thức về giá cả; những thách thức trong định giá; vấn đề thiếu dữ liệu và chất lượng; kinh nghiệm và kiến thức về mô hình hóa; xây dựng mô hình đối sánh.