Lãi suất liên ngân hàng bật tăng mạnh

Vấn đề - Nhận định - Ngày đăng : 08:40, 28/07/2022

|

|

Hình minh họa - Nguồn: Internet |

Số liệu thống kê từ Trung tâm Nghiên cứu kinh tế Ngân hàng TMCP Hàng Hải Việt Nam (MSB Research) cho thấy, lãi suất chào bình quân liên ngân hàng bằng đồng VND trong phiên giao dịch ngày 26/7 tiếp tục tăng 0,01 - 0,76% ở tất cả các kỳ hạn từ 1 tháng trở xuống so với phiên trước đó, giao dịch tại: lãi suất qua đêm là 4,29%; 1 tuần là 4,23%; 2 tuần là 3,94%; và 1 tháng là 3,91%. Lãi suất chào bình quân liên ngân hàng bằng đồng USD cũng tăng 0,02 - 0,06% ở tất cả các kỳ hạn, giao dịch tại: kỳ hạn qua đêm là 1,78%; 1 tuần là 2,13%; 2 tuần là 2,29%; 1 tháng là 2,48%.

Trước đó trong phiên giao dịch đầu tuần (ngày 25/7) đã tăng rất mạnh từ 0,96 - 1,13% ở tất cả các kỳ hạn từ 1 tháng trở xuống so với cuối tuần trước, giao dịch tại: kỳ hạn qua đêm lãi suất ở mức 3,53%; 1 tuần ở mức 3,68%; 2 tuần ở mức 3,75%; và 1 tháng ở mức 3,90%. Lãi suất chào bình quân liên ngân hàng bằng đồng USD cũng tăng mạnh trong phiên giao dịch đầu tuần với mức tăng từ 0,04 - 0,28% ở tất cả các kỳ hạn, giao dịch tại: kỳ hạn qua đêm ở mức 1,76%; 1 tuần ở mức 2,09%; 2 tuần ở mức 2,26%, 1 tháng ở mức 2,42%.

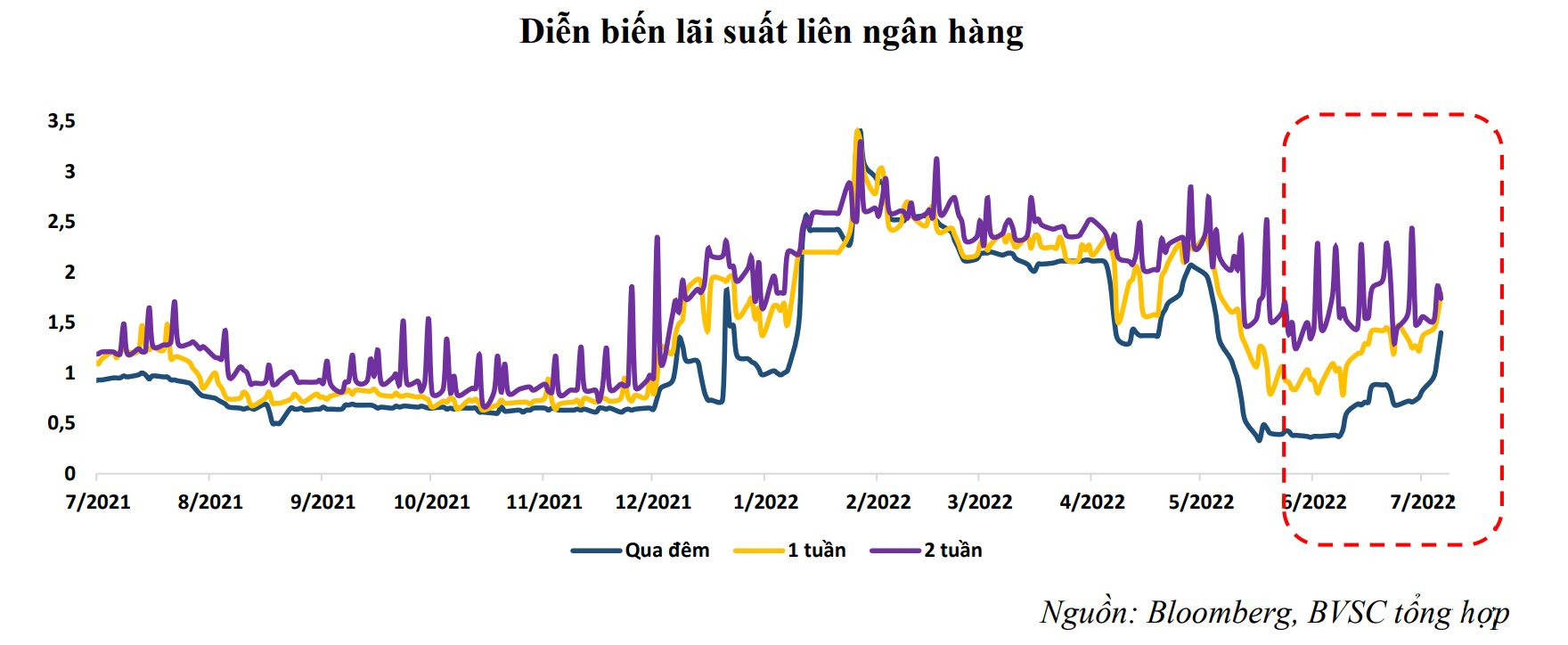

Trên thực tế, lãi suất liên ngân hàng có dấu hiệu tăng lên từ tháng 6/2022, nhưng bắt đầu tăng mạnh trong hơn 1 tuần trở lại đây (từ ngày 18/7). Thống kê cho thấy, trong tuần từ ngày 18 – 22/7, lãi suất liên ngân hàng VND bật tăng mạnh ở tất cả các kỳ hạn qua các phiên so với các tuần trước đó. Chốt ngày 22/7, lãi suất VND liên ngân hàng giao dịch quanh mức: lãi suất qua đêm là 2,57% (+1,75% so với phiên cuối tuần trước đó); 1 tuần là 2,68% (+1,36%); 2 tuần là 2,77% (+1,13%); 1 tháng là 2,77% (+0,79%). Lãi suất USD liên ngân hàng trong tuần qua tăng nhẹ qua các phiên. Chốt tuần ngày 22/7, lãi suất USD liên ngân hàng đóng cửa ở mức: lãi suất qua đêm là 1,72% (+0,04%); 1 tuần là 1,85% (+0,06%); 2 tuần là 1,98% (+0,07%) và 1 tháng là 2,27% (+0,24%).

Chỉ một tuần trước đó (từ ngày 11 – 15/7), lãi suất VND liên ngân hàng trong phiên chốt tuần (ngày 15/7) giao dịch quanh mức: lãi suất qua đêm là 0,82% (+0,02% so với phiên cuối tuần trước đó); 1 tuần là 1,32% (+0,02%); 2 tuần là 1,64% (+0,02%); 1 tháng là 1,98% (không thay đổi).

|

Trước tình trạng tăng nóng của lãi suất liên ngân hàng, thay vì chỉ bơm 5.000 tỷ đồng/phiên trong tuần từ ngày 18-22/7, thì trong 2 phiên gần đây NHNN đã bơm tổng cộng gần 25.000 tỷ qua kênh cầm cố giấy tờ có giá (OMO) và dừng hẳn hoạt động hút tiền qua phát hành tín phiếu mới từ phiên giao dịch ngày 26/7. Thống kê từ MSB Research cho biết, tính đến ngày 22/6, khối lượng lưu hành trên kênh cầm cố ở mức 31.911,55 tỷ VND, tín phiếu ở mức 117.154,1 tỷ VND.

“Lãi suất liên ngân hàng từ giữa tháng 6 tới nay đã có xu hướng tăng trở lại khi NHNN liên tục thực hiện hút tiền trên công cụ bán hẳn của hoạt động thị trường mở. Dù vậy, trong tuần vừa qua, NHNN đã có động thái bơm ròng trở lại sau 4 tuần hút ròng liên tiếp. Yếu tố này kỳ vọng sẽ hỗ trợ giảm áp lực tăng cho liên suất ngân hàng trong thời gian tới”, các chuyên gia thuộc Công ty Chứng khoán Bảo Việt (BVSC) nhận định.

Theo Công ty Chứng khoán Vietcombank (VCBS), trong giai đoạn này, áp lực từ lạm phát kỳ vọng duy trì khi giá nguyên vật liệu thế giới vẫn neo ở mức cao. Điều này cũng khiến nhà điều hành có động thái thận trọng hơn, NHNN với ưu tiên chính sách hàng đầu là kiểm soát lạm phát không thể quá mạnh tay trong việc duy trì trạng thái thanh khoản dồi dào.

Với những nhận định trên, VCBS dự báo: “lãi suất liên ngân hàng sẽ khó có khả năng trở lại ngưỡng trung bình của năm 2021. Thay vào đó, mặt bằng lãi suất liên ngân hàng trung bình năm 2022 có thể cao hơn 1,2-1,5 điểm % so với trung bình năm 2021”.

Dẫu vậy, với áp lực tăng lãi suất từ các Ngân hàng Trung ương (NHTW) trên thế giới, đặc biệt là: Ngân hàng Dự trữ liên bang Mỹ (Fed), NHTW châu Âu (ECB)… các chuyên gia cho rằng, áp lực lên lãi suất liên ngân hàng và tỷ giá. Các chuyên gia thuộc SSI Reseach cho biết, Fed sẽ có cuộc họp diễn ra 2 ngày 26-27/7. Kết quả cuộc họp của Fed sẽ được công bố vào sáng sớm ngày 28/7 theo giờ Việt Nam. “Fed dự báo sẽ tiếp tục được dự báo sẽ tiếp tục tăng lãi suất lên ít nhất 75 điểm cơ bản sẽ tiếp tục tạo áp lực lên mặt bằng lãi suất liên ngân hàng và tỷ giá”, SSI Research nhận định.