Triển vọng tích cực dài hạn của chứng khoán Việt Nam sẽ kích hoạt dòng tiền từ các quỹ chủ động giải ngân?

Thị trường - Ngày đăng : 08:17, 11/08/2022

Dòng tiền vào quỹ tiền tệ và trái phiếu trên toàn cầu đảo chiều

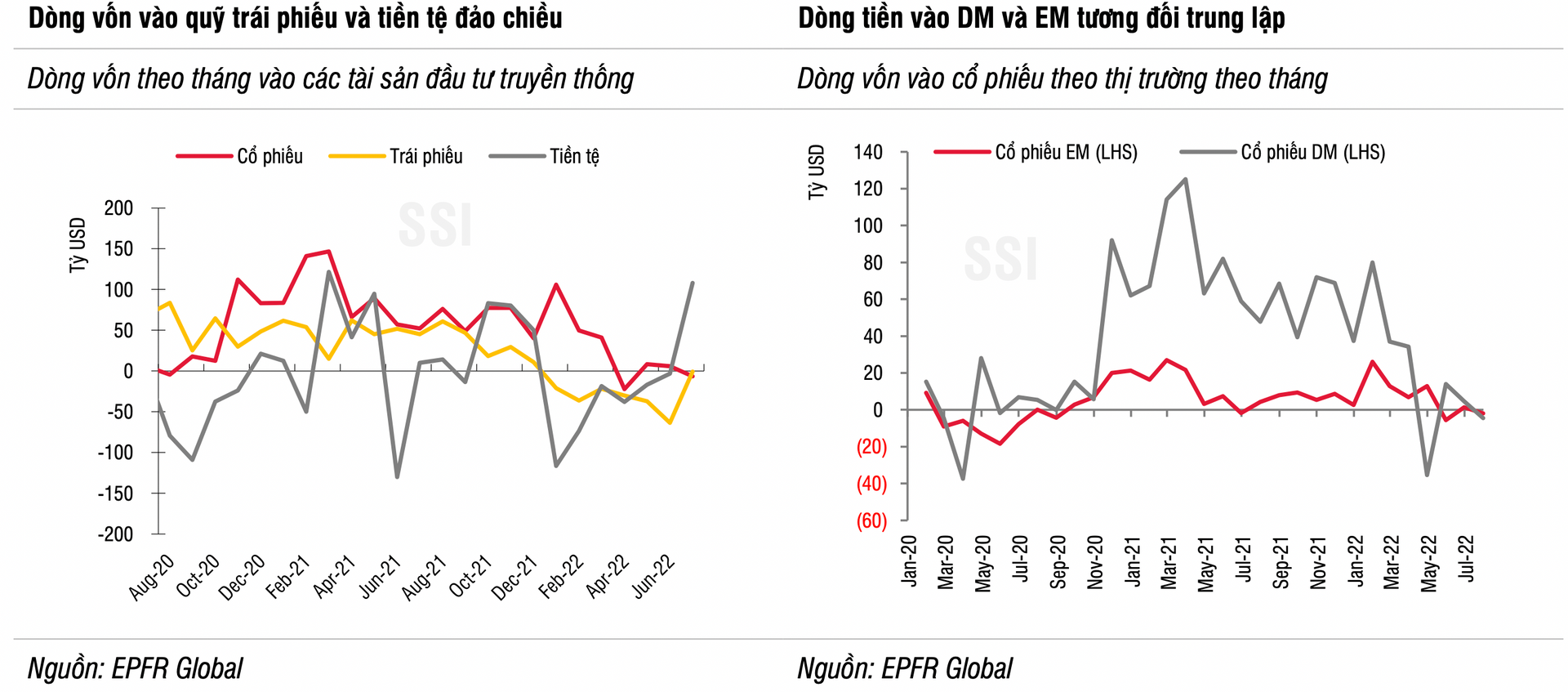

Phân bổ dòng tiền vào các tài sản tài chính đã có sự phân hóa trong tháng 7. Các số liệu kinh tế của Mỹ cho thấy dấu hiệu giảm tốc và thị trường bắt đầu phản ánh khả năng suy thoái kinh tế đã kích hoạt dòng tiền vào các quỹ tiền tệ và quỹ trái phiếu. Bên cạnh đó, tâm lý đầu tư phần nào được cải thiện trong tuần cuối tháng 7 sau khi việc điều hành chính sách tiền tệ của Ngân hàng Dự trữ Liên bang Mỹ (FED) và các thông điệp đưa ra không có nhiều bất ngờ và thúc đẩy giải ngân dòng tiền vào các quỹ cổ phiếu ở Mỹ trong tuần cuối tháng 7.

Theo thống kê từ SSI Research, hết tháng 7, dòng vốn vào cổ phiếu rút ròng khoảng 6,4 tỷ USD trong khi đó dòng vốn vào các quỹ trái phiếu chỉ rút 593 triệu USD, thấp hơn nhiều so với mức trung bình rút ròng 30 tỷ USD/tháng duy trì trong nửa đầu năm 2022. Đáng chú ý, dòng tiền vào các quỹ tiền tệ đã vào ròng gần 110 tỷ USD trong tháng 7, một yếu tố tích cực cho thấy việc sẵn sàng chuẩn bị giải ngân trong thời gian tới.

|

Trạng thái thận trọng duy trì trong 3 tuần đầu khiến dòng vốn vào thị trường phát triển (DM) ghi nhận rút ròng 4,5 tỷ USD trong tháng 7. Đóng góp chủ yếu đến từ khu vực Tây Âu khi rút ròng 9,8 tỷ USD, trong khi dòng tiền giải ngân vào thị trường Mỹ tương đối yếu (vào ròng 6,6 tỷ USD, giảm 31% so với tháng trước). Nhìn chung, diễn biến tích cực hơn của các chỉ số chứng khoán toàn cầu (S&P 500 tăng 9,2% trong tháng 7 hay Dow Jones tăng hơn 12%) đã phần nào cải thiện tâm lý đầu tư và cũng kích hoạt dòng vốn giải ngân, mặc dù ở quy mô nhỏ hơn nhiều so với giai đoạn cách đây 1 năm.

Dòng vốn vào cổ phiếu thị trường mới nổi (EM) rút ròng nhẹ 1,9 tỷ USD, khi dòng tiền vào thị trường Trung Quốc yếu đi. Dòng vốn vào thị trường Trung Quốc không những không có sự bứt phá mà còn yếu đi trong tháng 7 (vào ròng 4,2 tỷ USD, giảm 39% so với tháng trước).

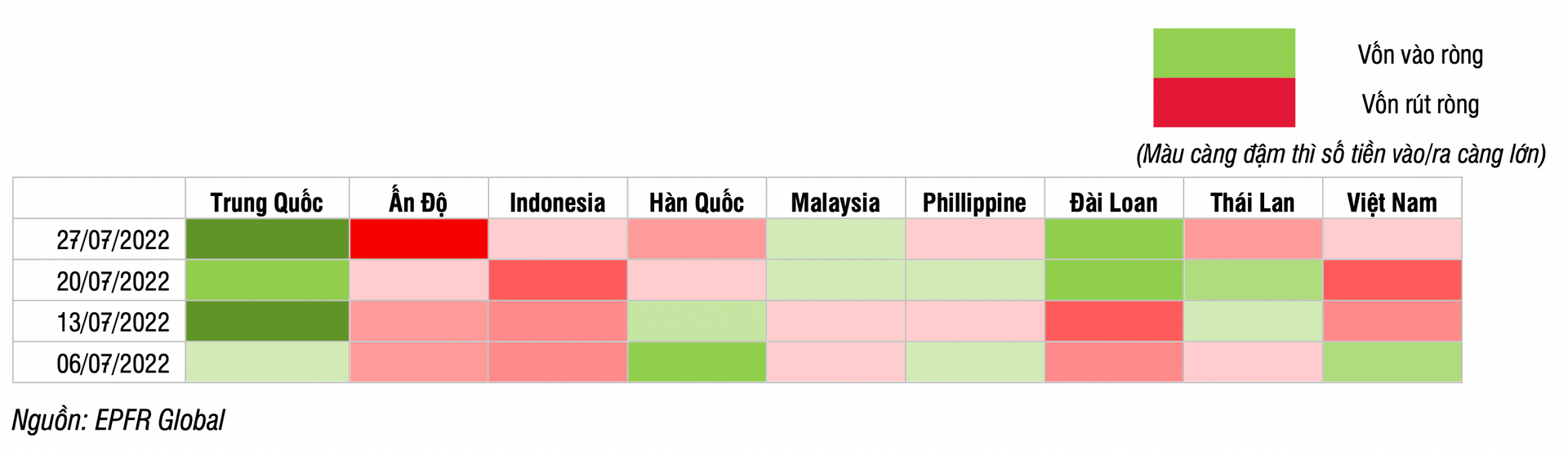

Dòng vốn vào các thị trường châu Á khác tiếp tục phân hóa, đặc biệt dòng vốn vào Hàn Quốc và Đài Loan (Trung Quốc) đã chậm lại rõ rệt do lo ngại về triển vọng xuất khẩu trong khi dòng vốn vào khu vực Đông Nam Á như Malaysia, Thái Lan và Philippines đã có chuyển biến tích cực.

|

|

Diễn biến dòng vốn vào cổ phiếu theo tuần trong tháng 6/2022 ở các thị trường chính của khu vực châu Á |

Nhóm chuyên gia của SSI Research đưa ra quan điểm tích cực hơn về việc phân bổ dòng vốn vào các tài sản tài chính trong tháng 8, khi đây là khoảng thời gian chuyển tiếp trước cuộc họp FED vào tháng 9 và kỳ vọng dòng tiền sẽ phần nào quay trở lại thị trường cổ phiếu. Mặc dù quy mô cho việc giải ngân sẽ nhỏ hơn nhiều so với trước đây, nhất là khi các rủi ro vẫn được duy trì, dư địa cho việc giảm mạnh hơn nữa sẽ bị hạn chế và dòng vốn giải ngân vào các cổ phiếu cơ bản sẽ được kích hoạt. Một điểm thú vị là kết quả khảo sát các nhà quản lý quỹ từ Bank of America (BofA) tháng 7 cho kỳ vọng về triển vọng tăng trưởng kinh tế và kết quả kinh doanh công ty xuống mức thấp kỷ lục và thông thường được coi như là tín hiệu cho thấy thị trường đã tạo đáy.

Dòng vốn của quỹ ETF và quỹ chủ động trên thị trường chứng khoán Việt Nam quay lại rút ròng trong tháng 7

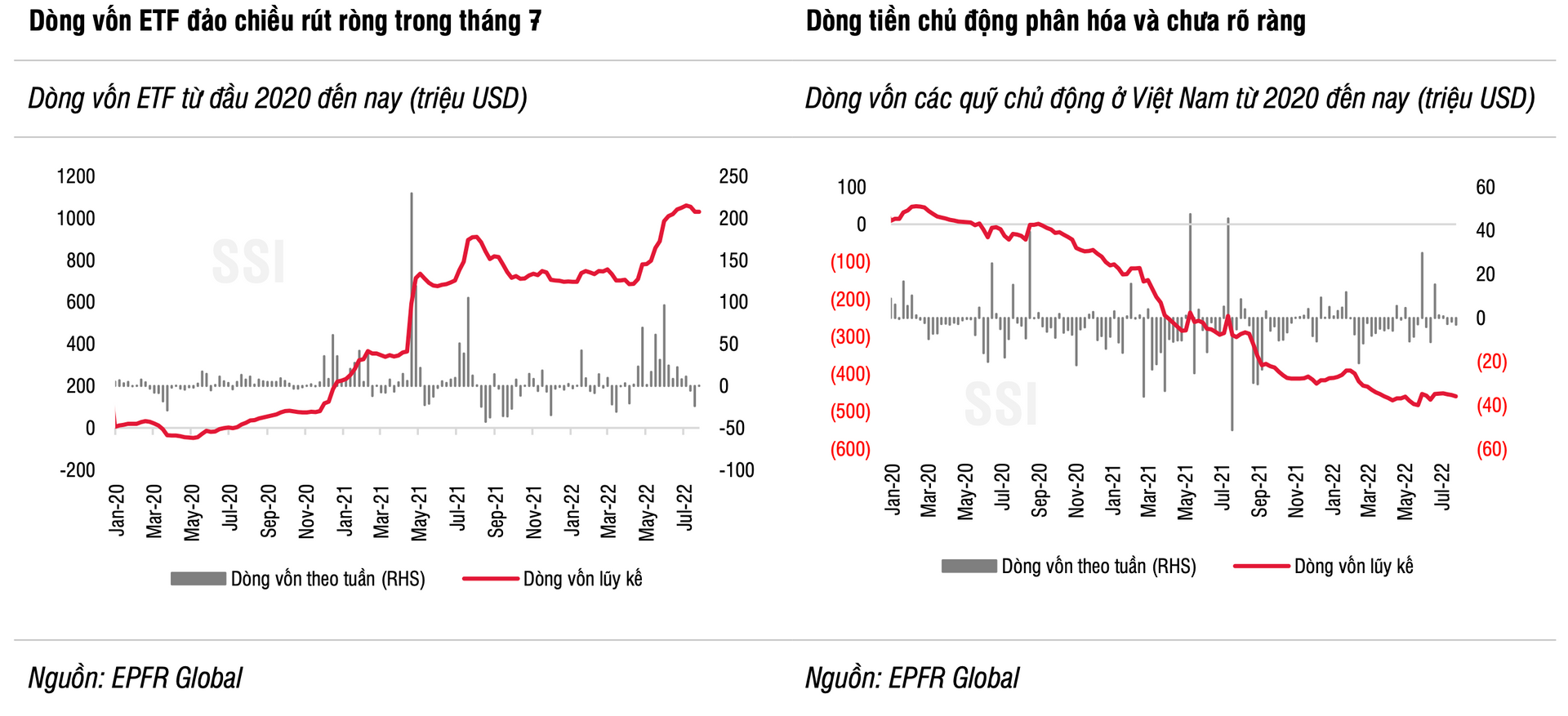

Dòng tiền ETF đảo chiều sau 3 tháng vào ròng liên tiếp. Các Quỹ ghi nhận mức rút ròng mạnh trong tháng bao gồm VFM VNDiamond (rút ròng 522 tỷ đồng trong tháng 7 sau khi vào ròng 5.600 tỷ đồng trong 6 tháng đầu năm), VanEck (rút ròng 300 tỷ đồng, tháng rút mạnh nhất kể từ tháng 3/2020) và VFM VN30 (rút ròng 120 tỷ đồng). Ngược lại, bên cạnh Fubon (mua ròng 400 tỷ đồng) duy trì vào ròng tháng thứ 7 liên tiếp (với quy mô giảm dần theo tháng) và quỹ SSIAM VNFIN Lead (mua ròng 170 tỷ đồng) đã giúp hạn chế dòng vốn rút ra. Nhìn chung, các quỹ ETF bị rút ròng nhẹ 347 tỷ đồng trong tháng 7 sau khi ghi nhận dòng vốn 8.376 tỷ đồng vào ròng trong 6 tháng đầu năm.

Tương tự, dòng tiền từ các quỹ chủ động quay lại rút ròng 163 tỷ đồng trong tháng 7, sau 2 tháng vào ròng. Diễn biến dòng tiền của các quỹ chủ động khá phân hóa, với việc một số quỹ vẫn liên tục rút ròng, trong khi việc giải ngân cũng được diễn ra ở một số quỹ trong vòng 4 tháng qua (nhưng với mức độ giảm dần theo tháng). Tính chung trong 7 tháng, các quỹ chủ động rút ròng khoảng 1.100 tỷ đồng, tập trung vào tháng 2 và tháng 3.

|

Giao dịch khối ngoại bán ròng trên thị trường chứng khoán trong tháng 7, với tổng giá trị là hơn 1.000 tỷ đồng. Nếu loại trừ giao dịch thỏa thuận đột biến của mã KDC (CTCP Tập đoàn KIDO) vào cuối tháng 7 (mua ròng gần 980 tỷ đồng), khối ngoại đã bán ròng tổng cộng gần 2 nghìn tỷ đồng. Điểm tích cực trong tháng là giao dịch khối ngoại tại các quốc gia trong khu vực như Ấn Độ, Hàn Quốc, Thái Lan và Malaysia đã chuyển dịch sang mua ròng trong tháng 7 hay mức độ bán ròng giảm mạnh như quan sát thấy ở Indoneasia và Phillipines. Trên thực tế, xu hướng mua ròng cũng được ghi nhận tại Việt Nam trong 2 tuần cuối tháng 7.

Diễn biến dòng vốn vào thị trường chứng khoán Việt Nam trong tháng 7 tương đồng với kỳ vọng và SSI Research duy trì góc nhìn trung lập đối với xu hướng dòng tiền trong thời gian tới. Tuy nhiên, quy mô rút ròng kỳ vọng sẽ không quá cao, thậm chí có thể sẽ vào ròng nhẹ sau những điều chỉnh linh hoạt của Ngân hàng Nhà nước trong điều hành chính sách tiền tệ nhằm ổn định vĩ mô và dòng vốn vào cổ phiếu toàn cầu trong thời gian qua đã phần nào phản ánh những rủi ro trước mắt.

Trên hết, triển vọng dài hạn đối với thị trường chứng khoán Việt Nam duy trì tích cực có thể sẽ kích hoạt dòng tiền từ các quỹ chủ động giải ngân. Bên cạnh đó, dòng vốn ETF vẫn có thể duy trì sức hấp dẫn nhất định, với các sản phẩm mới ra mắt như quỹ DCVFMVNMIDCAP (tập trung vào nhóm cổ phiếu vốn hóa vừa thuộc chỉ số VNMidcap) và quỹ KIM VNFINSELECT (tập trung vào các cổ phiếu tài chính thuộc chỉ số VNFIN Select).