Standard Chartered: Fed sẽ tăng lãi suất thêm 75 điểm cơ bản từ nay đến cuối năm

Vấn đề - Nhận định - Ngày đăng : 10:40, 15/08/2022

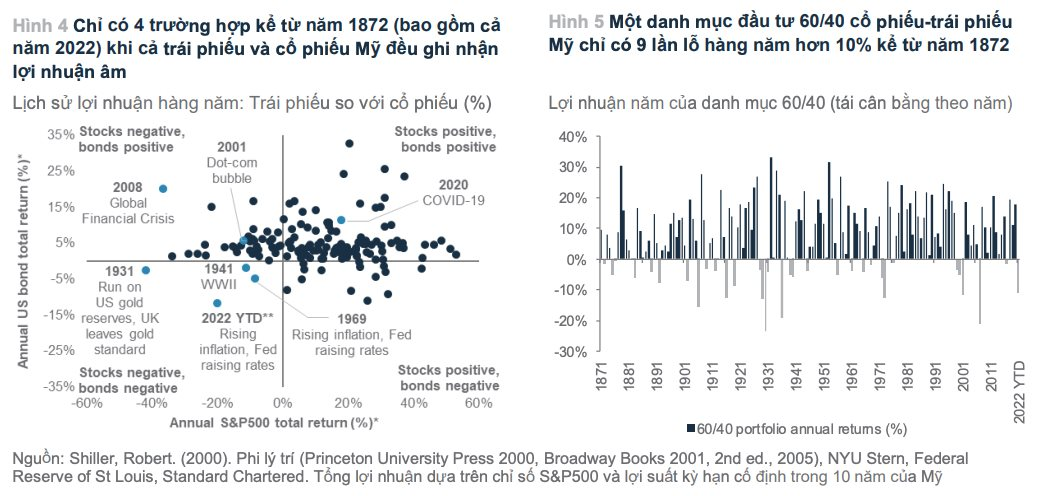

Báo cáo của Standard Chartered cho biết, kịch bản cốt lõi hoạt động kinh tế ở Mỹ và châu Âu và kỳ vọng lạm phát dài hạn đã giảm đáng kể trong vài tháng qua do các điều kiện tài chính thắt chặt hơn kể từ đầu năm làm suy yếu niềm tin kinh doanh và tiêu dùng. Mặc dù Fed và ECB đã báo hiệu sẵn sàng tiếp tục thắt chặt chính sách tiền tệ cho đến khi lạm phát ngắn hạn giảm bền vững trong vài tháng nhưng các chuyên gia của ngân hàng tin rằng khả năng thắt chặt hơn nữa đang thu hẹp nhanh chóng.

Rất nhiều lo lắng

Tháng trước, tâm lý thị trường đã thay đổi đáng từ lo lắng về lạm phát sang lo ngại về tăng trưởng kinh tế do Fed mạnh tay chống lạm phát. Khá ngạc nhiên, điều này có tác động tích cực đến thị trường vì những lo lắng về tăng trưởng đã ngăn đà tăng của lợi suất trái phiếu kỳ hạn dài.

Từ quan điểm tài sản đầu tư, báo cáo của Standard Chartered đã đưa ra một số xu hướng nổi bật trong những tuần gần đây:

(i) dù lợi suất trái phiếu ngắn hạn tiếp tục tăng do Fed tăng lãi suất và lạm phát vẫn ở mức cao nhưng lợi suất trái phiếu dài hạn vẫn thấp hơn mức đỉnh của tháng 6/2022 khi lo lắng về tăng trưởng gia tăng;

(ii) 'tin xấu' về tăng trưởng kinh tế là 'tin tốt' đối với cổ phiếu khi lợi suất trái phiếu tăng chậm lại;

(iii) dầu mỏ và kim loại công nghiệp giảm do lo ngại cầu sẽ giảm theo tốc độ tăng trưởng, nhất là khi COVID bùng phát trở lại ở Trung Quốc;

(iv) vàng giảm do lợi suất trái phiếu đã tăng và đồng USD mất giá.

"Chúng tôi bảo lưu quan điểm về phân bổ tài sản như trong Báo cáo triển vọng nửa cuối năm 2022. Các ngân hàng trung ương tiếp tục như đi trên dây khi vừa phải cân bằng giữa kiềm chế lạm phát (với chút ít thành công, dựa vào kỳ vọng lạm phát hạ nhiệt trong tháng qua) và tránh suy thoái sâu", các chuyên gia của Standard Chartered đưa ra quan điểm và cho biết thêm: "Chúng tôi vẫn xem các tài sản tạo thu nhập đa dạng, tăng nắm giữ trái phiếu và tập trung vào thị trường chứng khoán châu Á ngoài Nhật Bản là 3 cách phân bổ tài sản nền tảng trong bối cảnh này".

Cụ thể, chứng khoán có tỷ suất cổ tức cao phục hồi khiêm tốn, lợi suất trái phiếu kỳ hạn dài điều chỉnh và trái phiếu lợi suất cao tăng trở lại hỗ trợ chiến lược thu nhập đa tài sản. Dù lo lắng về tăng trưởng vẫn có thể tạo ra những biến động nhưng các chuyên gia của ngân hàng tin rằng lợi suất khoảng 6,3% và khả năng trái phiếu kỳ hạn dài và cổ phiếu tỷ suất cổ tức cao tiếp tục tăng vượt trội khi lo lắng về tăng trưởng gia tăng sẽ hỗ trợ cho chiến lược này.

|

Trong bối cảnh, chứng khoán toàn cầu đang tăng mạnh hơn trái phiếu một chút kể từ mức thấp nhất hồi giữa tháng 6/2022, các chuyên gia của Standard Chartered tin rằng: "tăng nắm giữ trái phiếu thay vì cổ phiếu, nhất là khi lo ngại về tăng trưởng gia tăng nhưng nhấn mạnh cần phải duy trì lập trường cân bằng giữa hai tài sản".

Các chuyên gia của Standard Chartered cũng bày tỏ 2 nỗi lo cho thị trường tín dụng. Theo đó, đã có những lo ngại về việc liệu trái phiếu lợi suất cao Mỹ và châu Âu có gặp rủi ro hay không nếu lo ngại về suy thoái thành hiện thực. Chênh lệch tín dụng (tức là chênh lệch lợi suất với trái phiếu kho bạc) trái phiếu lợi suất cao ở Mỹ hiện ở mức tương đương với đợt bán tháo năm 2018, mức độ biến động cổ phiếu và đánh giá của Standard Chartered về chất lượng tín dụng tương đối tốt của doanh nghiệp Mỹ.

Dù việc quay trở lại đỉnh suy thoái năm 2020 đồng nghĩa chênh lệch lợi suất tăng gần gấp đôi, các chuyên gia kinh tế của Standard Chartered lưu ý rằng, một động thái như vậy rất có thể sẽ cần xảy ra một cuộc suy thoái sâu; và lịch sử cho thấy những động thái như vậy thường không lâu do lợi suất hấp dẫn bắt đầu bù đắp lợi nhuận âm nhanh hơn nhiều so với cổ phiếu.

Điều lo ngại thứ hai là khả năng gia tăng vỡ nợ trái phiếu Chính phủ bằng USD tại thị trường mới nổi (TTMN) do USD vẫn mạnh và chi phí đi vay bằng đồng USD tăng. Điều này đã được phản ánh ở mức chênh lệch lợi suất cao nhất kể từ năm 2020. Mặc dù vậy, cần lưu ý rằng: tài sản trái phiếu USD TTMN vẫn rất đa dạng, với mỗi quốc gia phát hành chỉ chiếm ít hơn 5% tổng lượng trái phiếu và TTMN có điểm số tương đối thấp trong các loại tài sản nợ và một loạt các chỉ số về nợ và thanh khoản đến nay vẫn khá thấp.

Mặc dù lịch sử cho thấy cần thận trọng đề phòng rủi ro lan truyền, chúng tôi cho rằng giá hiện nay đã phản ánh một phần đáng kể những lo lắng. Do đó, Standard Chartered vẫn giữ quan điểm: “nắm giữ cốt lõi” đối với trái phiếu chính phủ USD TTMN.

Các yếu tố vĩ mô cần theo dõi

Với những lo lắng như trên, các chuyên gia của Standard Chartered đã đưa ra những gợi ý vĩ mô cần theo dõi trong thời gian tới, đó là: hoạt động chậm lại ở Mỹ và châu Âu; lạm phát đạt đỉnh, chính sách của ngân hàng trung ương; nguồn cung năng lượng Nga.

Dù kỳ vọng lạm phát dài hạn của Mỹ và châu Âu đã chậm lại đáng kể trong những tuần gần đây do giá dầu giảm trước lo ngại tăng trưởng chậm lại. Tuy nhiên, lạm phát ngắn hạn vẫn thiết lập mức cao nhất trong nhiều thập kỷ. Các chuyên gia của Standard Chartered cho rằng điều này sẽ tạo ra thách thức cho Fed và ECB trong thời gian tới. Cả Fed và ECB gần đây đều ưu tiên kiềm chế lạm phát.

"Chúng tôi cho rằng chúng ta đang ở gần thời điểm các NHTW quay trở lại hỗ trợ tăng trưởng khi lạm phát ngắn hạn đạt đỉnh trong nửa cuối năm 2022 và tăng trưởng lao dốc và ảnh hưởng đến thị trường việc làm", các chuyên gia của Standard Chartered chia sẻ và kỳ vọng: "Fed sẽ tạm dừng tăng lãi suất sau khi tăng thêm 50-75 bps lên trên mức trung hòa 2.5% trong nửa cuối năm 2022, đặc biệt nếu tỷ lệ thất nghiệp của Mỹ bắt đầu tăng về mức ước tính 4% trong dài hạn".

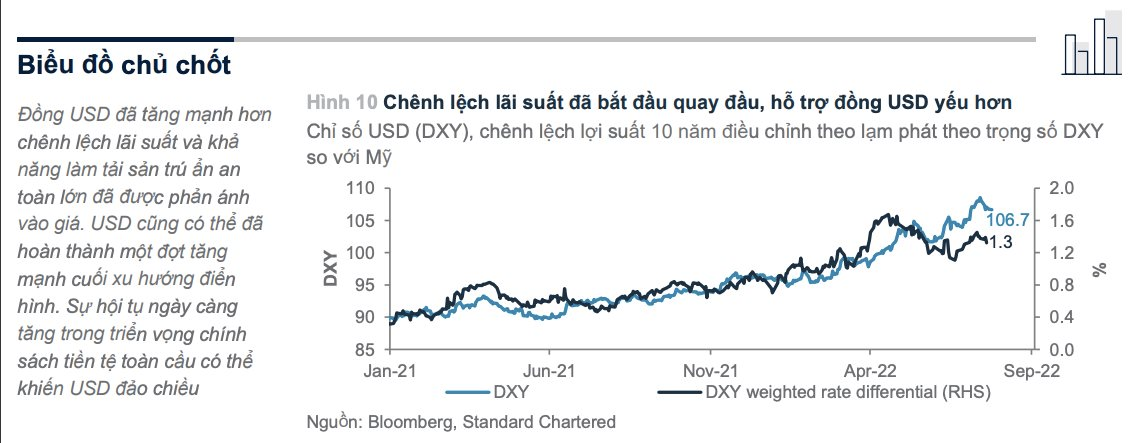

Trong kịch bản cốt lõi, đồng USD có thể sẽ giảm trong 6-12 tháng tới. Đồng USD đạt đỉnh trong nửa cuối năm 2022 do: kỳ vọng chính sách thắt chặt của Fed đạt đỉnh khi tăng trưởng giảm cùng dữ liệu lạm phát; các ngân hàng trung ương, có thể sau này gồm cả BoJ, bình thường hóa chính sách tiền tệ để kiềm chế đồng tiền suy yếu khiến lạm phát tăng; dòng vốn rời Mỹ để tìm kiếm tài sản có giá tốt hơn; tiếp tục phi dollar hóa; chính trị Mỹ và định hướng chính sách trong tương lai bất ổn.

Giá USD đã phản ánh đáng kể những lần Fed tăng lãi suất, tăng trưởng toàn cầu chậm hơn và rủi ro trú ẩn an toàn. Sự đảo chiều giảm của USD có thể gia tốc khi chính sách tiền tệ toàn cầu ngày càng hội tụ, lo lắng về tăng trưởng Trung Quốc bắt đầu giảm bớt, lo ngại về nguồn cung năng lượng giảm dần và căng thẳng Ukraine bắt đầu dịu bớt.

|

Cũng theo các chuyên gia của Standard Chartered, các yếu tố cơ bản dài hạn vẫn ủng hộ đồng USD yếu hơn do được định giá quá cao trên nhiều mô hình định giá cơ bản. Tuy nhiên, rủi ro giảm giá của USD trong ngắn hạn có thể bị hạn chế bởi đồng EUR và GBP cũng chịu áp lực. Dù ECB đã tăng lãi suất lên 50 bps tuần trước và chấm dứt kỷ nguyên lãi suất âm nhưng sự phục hồi của đồng EUR vẫn còn mờ nhạt.

ECB đã gián tiếp ngụ ý rằng việc tăng lãi suất sẽ được ưu tiên hơn để ổn định đồng EUR nhưng dữ liệu tăng trưởng kinh tế làm dấy lên nghi ngờ liệu nền kinh tế có thể chịu được các đợt tăng mới trong thời gian tới hay không.

|

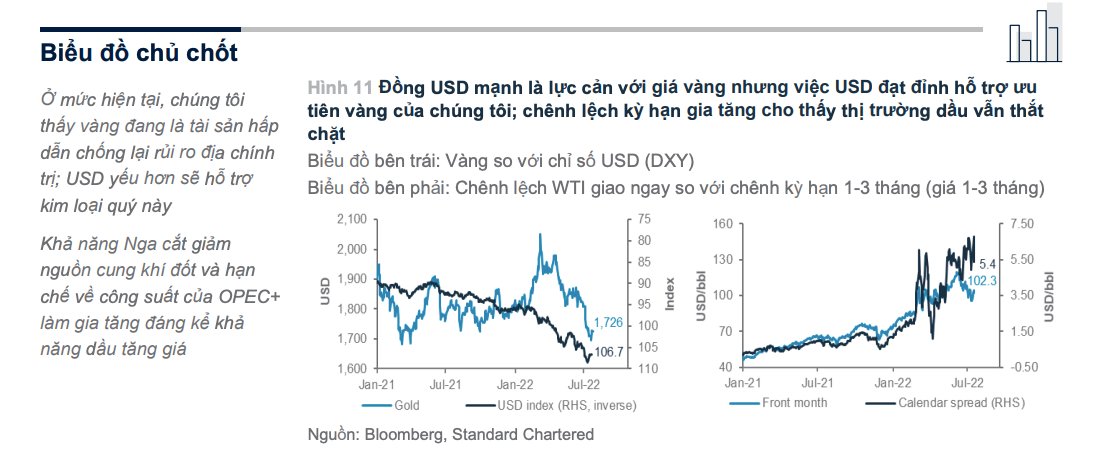

Về giá vàng. Dù giá vàng đang chịu áp lực từ lợi suất trái phiếu tăng, đồng USD mạnh hơn và dòng vốn đầu tư bị rút ròng, các chuyên gia của Standard Chartered nêu quan điểm: "Chúng tôi vẫn ưu tiên vàng vì tin rằng đây vẫn là tài sản đa dạng hóa danh mục chính. Chúng tôi cho rằng gia tăng nắm giữ vàng ở mức hiện tại là lựa chọn tốt. Vàng đã mất gần hết giá trị tăng đầu năm khi nhà đầu tư giảm vị thế để bù lỗ các tài sản rủi ro. Khi dự đoán đồng USD sẽ suy yếu trong 6-12 tháng tới, chúng tôi thấy triển vọng cho các nhà đầu tư tái xây dựng các vị thế mua vàng, đặc biệt trong bối cảnh vị thế đang bán ròng".

Về giá dầu, báo cáo cho rằng, giá dầu sẽ tiếp tục được hỗ trợ do nguồn cung thắt chặt bất chấp nhu cầu có suy giảm. Đầu tháng này, OPEC dự báo sản lượng sẽ cần đạt 30,1 triệu thùng/ngày vào năm 2023 để cân bằng cung - cầu toàn cầu, tăng 900 nghìn thùng/ngày so với năm 2022.

"Chúng tôi cho rằng điều này có vẻ khó thực hiện vì OPEC+ đang phải xoay sở chật vật với hạn chế công suất. Tại Mỹ, các nhà sản xuất dầu đá phiến tiếp tục có cách tiếp cận thận trọng đối với việc tăng sản xuất trong khi gián đoạn nguồn cung năng lượng Nga cho châu Âu vẫn là một rủi ro. Do đó, chúng tôi vẫn lạc quan với giá dầu, trừ trường hợp suy thoái sâu mà có thể khiến nhu cầu lao dốc mạnh", các chuyên gia Standard Chartered nhận định.