Đánh giá thực trạng huy động vốn trên thị trường trái phiếu quốc tế của doanh nghiệp Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 08:05, 15/11/2022

Tóm tắt: Trong bối cảnh Việt Nam hội nhập ngày càng sâu rộng với nền kinh tế thế giới, các doanh nghiệp trong nước có nhiều cơ hội tiếp cận với nguồn vốn quốc tế. Tuy nhiên, nguồn vốn này vẫn chưa được các doanh nghiệp khai thác hiệu quả. Bài viết này tập trung phân tích thực trạng huy động vốn trên thị trường trái phiếu quốc tế của các doanh nghiệp Việt Nam trên 3 góc độ: môi trường pháp lý, điều kiện kinh tế vĩ mô và năng lực của doanh nghiệp. Từ đó, bài viết đề xuất một số giải pháp giúp các doanh nghiệp Việt Nam khai thác nguồn vốn này hiệu quả hơn để bổ sung vào nguồn vốn trong nước, thúc đẩy đầu tư và mở rộng sản xuất, góp phần đẩy mạnh tăng trưởng kinh tế.

Từ khóa: huy động vốn; thị trường trái phiếu quốc tế; doanh nghiệp Việt Nam

ASSESSING THE REALITY OF CAPITAL MOBILIZATION OF VIETNAMESE COMPANIES FROM INTERNATIONAL BOND MARKET

Abstract: As Vietnam’s economy integrates more deeply with the world economy, domestic enterprises have more opportunities to access offshore capital. However, this source of capital has not been effectively exploited so far. This article focuses on analyzing current situation of capital mobilization of Vietnamese companies from international bond market in three perspectives: legal environment, macroeconomic condition, and ccorporate capability. As a result, the article proposes some solutions to help Vietnamese firms exploit this capital more effectively to supplement domestic capital, promoting investment and expanding production, and contributing to boost economic growth.

Key words: capital mobilization, international bond market, Vietnamese companies

1. Giới thiệu

Thị trường trái phiếu đóng vai trò ngày càng quan trọng đối với các doanh nghiệp Việt Nam trong việc huy động vốn phục vụ sản xuất kinh doanh. Nếu như trước đây, vay vốn tín dụng từ ngân hàng và huy động vốn cổ phần qua thị trường chứng khoán là các kênh tài trợ vốn chủ yếu của các doanh nghiệp thì trong khoảng 10 năm trở lại đây, các doanh nghiệp đã bắt đầu khai thác hình thức phát hành trái phiếu. Tính đến cuối năm 2020, quy mô thị trường trái phiếu doanh nghiệp đạt khoảng 16% GDP, gấp hơn 4 lần so với năm 2016 (Ủy ban Chứng khoán Nhà nước, 2022). Xu hướng này được dự đoán sẽ tiếp tục gia tăng trong thời gian tới khi hành lang pháp lý về phát hành và giao dịch trái phiếu doanh nghiệp của Việt Nam ngày càng hoàn thiện.

Trong khi huy động vốn qua kênh trái phiếu nội địa đang được các doanh nghiệp trong nước đẩy mạnh, việc phát hành trái phiếu quốc tế lại chưa tương xứng với nhu cầu và tiềm năng của các doanh nghiệp Việt Nam. Theo Sở Giao dịch Chứng khoán Hà Nội (2022), quy mô phát hành trái phiếu quốc tế của các doanh nghiệp trong năm 2021 chỉ là 1,24 tỷ USD, tương đương khoảng 0,45% GDP. Đây là một con số khá khiêm tốn so với thị trường trái phiếu nội địa.

Trên thực tế, các lợi ích từ việc phát hành trái phiếu quốc tế đối với doanh nghiệp là không thể phủ nhận. Phát hành trái phiếu quốc tế không những giúp doanh nghiệp tăng cường nguồn vốn trung và dài hạn, giảm phụ thuộc vào lãi suất trong nước mà còn nâng cao uy tín và thương hiệu của doanh nghiệp ở thị trường nước ngoài, tạo bước đệm để thâm nhập thị trường nước ngoài tốt hơn. Chính vì vậy, hiểu được thuận lợi và khó khăn trong huy động vốn trên thị trường trái phiếu quốc tế để từ đó đưa ra các giải pháp giúp doanh nghiệp có thể tận dụng nguồn vốn này một cách hiệu quả là vấn đề quan trọng đối với các nhà hoạch định chính sách và quản trị doanh nghiệp. Để giải quyết vấn đề này, bài viết sẽ tập trung phân tích thực trạng phát hành trái phiếu quốc tế của doanh nghiệp Việt Nam trên 3 khía cạnh: môi trường pháp lý, điều kiện kinh tế vĩ mô và năng lực của doanh nghiệp. Từ đó, bài viết đề xuất một số giải pháp giúp các doanh nghiệp Việt Nam khai thác nguồn vốn này hiệu quả hơn để bổ sung vào nguồn vốn trong nước, thúc đẩy đầu tư và mở rộng sản xuất, góp phần đẩy mạnh tăng trưởng kinh tế.

2. Khái quát về thị trường trái phiếu quốc tế

Thị trường trái phiếu quốc tế là thị trường mà ở đó, các trái phiếu được phát hành và giao dịch xuyên các biên giới quốc gia. Thị trường này được hình thành nhằm đáp ứng nhu cầu về vốn tài trợ cho các hoạt động của chính phủ, doanh nghiệp và các tổ chức quốc tế và đã hoạt động qua nhiều thế kỷ. Dưới thời phong kiến, các hoàng đế vay nợ từ nước ngoài để tài trợ cho chiến tranh. Điển hình, vào thế kỷ 14, Hoàng đế Edward I của Anh đã tài trợ các cuộc chiến của ông bằng cách phát hành trái phiếu vay nợ từ các công ty ở Ý (Chambers, 2008) hay gia đình Rothschilds tài trợ cho cuộc chiến của Anh chống lại Hoàng đế Napoleon I thông qua mạng lưới gia tộc ở Châu Âu của họ vào đầu thế kỷ 20 (Lehman-Wilzig, 1978).

Việc phát hành các trái phiếu quốc tế đã tạo điều kiện thuận lợi cho các dòng vốn xuyên biên giới trong những thế kỷ vừa qua. Vào giai đoạn đầu của thế kỷ 19, các tổ chức phát hành trái phiếu quốc tế, thường là các chính phủ và các công ty đường sắt, tập trung giao dịch ở thị trường tài chính London và Paris. Từ sau Chiến tranh Thế giới I, dưới áp lực quản lý các khoản nợ quốc gia khổng lồ và việc quay lại chế độ Bản vị vàng, chính quyền Anh đã giới hạn việc phát hành trái phiếu nước ngoài bằng Bảng Anh tại London và sau đó là đưa ra các biện pháp kiểm soát ngoại hối gắt gao. New York từ đó đã nổi lên thành một thị trường trái phiếu nước ngoài quan trọng trên thế giới. Sau năm 1945, các thị trường tài chính của Mỹ thu hút được rất nhiều tổ chức phát hành và ước lượng khoảng 14 tỷ đô la Mỹ (USD) trái phiếu nước ngoài ghi bằng đồng USD đã được huy động tại đây trong giai đoạn 1946 - 1963. Những năm 80 của thế kỷ này và về sau, các trái phiếu nước ngoài trở nên đa dạng hơn với sự tham gia của nhiều đồng tiền phát hành như Yên Nhật, Franc Thụy Sỹ, và chủ thể phát hành cũng phong phú hơn với sự tham gia của các tổ chức siêu quốc gia (Benzie, 1992).

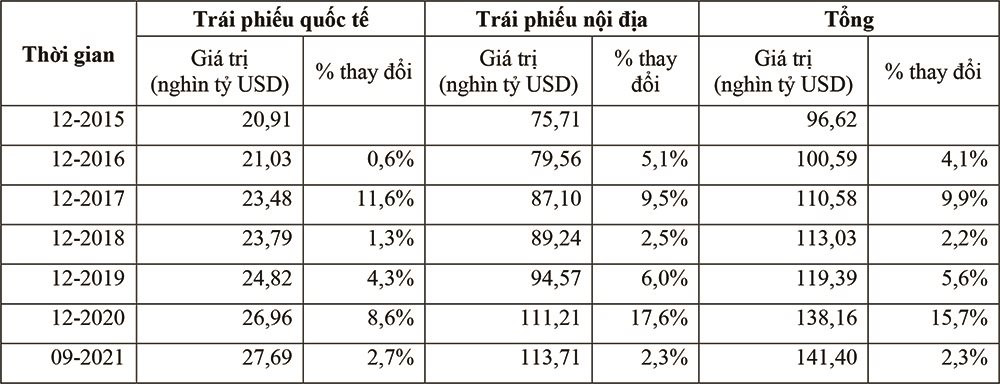

Thị trường trái phiếu quốc tế được xem là một kênh huy động vốn vừa bổ sung và cũng vừa cạnh tranh trực tiếp với thị trường trái phiếu nội địa truyền thống. Tính đến quý 3/2021, tổng giá trị trái phiếu đang lưu hành trên thế giới đã đạt mức 141,4 ngàn tỉ USD, tăng trưởng hơn 21% so với quý 3/2019 – giai đoạn trước khi xảy ra đại dịch COVID-19. Trong đó, trái phiếu quốc tế chiếm tỷ trọng xấp xỉ 20%, còn lại là thuộc về trái phiếu nội địa (BIS, 2022).

Bảng 1. Giá trị trái phiếu đang lưu hành trên thế giới, 2015 – 2021

|

|

Nguồn: BIS (2022) |

3. Thực trạng huy động vốn trên thị trường trái phiếu quốc tế

3.1. Kết quả phát hành trái phiếu quốc tế của Việt Nam trong thập niên gần đây

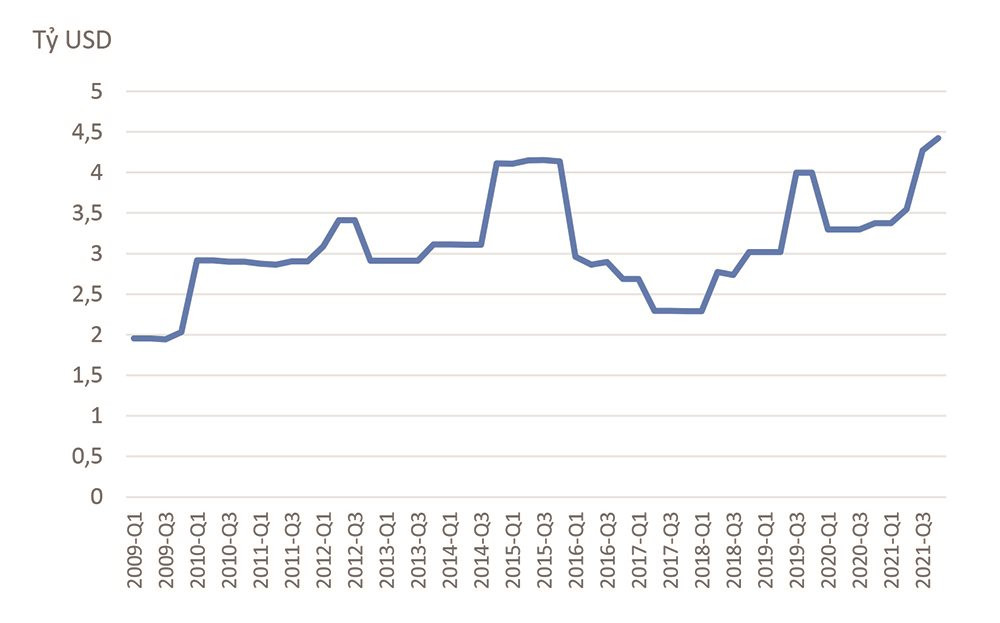

Qua hơn 35 năm mở cửa và hội nhập kinh tế quốc tế, Việt Nam đã dần tiếp cận được nguồn vốn quốc tế thông qua việc phát hành các trái phiếu ở nước ngoài. Theo BIS (2022), tính đến quý 4/2021, tổng giá trị trái phiếu đang lưu hành của Việt Nam đã vượt mức 4,4 tỷ USD. Bình quân trong 10 năm gần đây, tổng giá trị trái phiếu đang lưu hành đạt hơn 3,2 tỷ USD, tốc độ tăng trưởng bình quân hàng năm khoảng 5%. Điều này cho thấy Việt Nam đã cố gắng tìm kiếm và mở rộng nguồn vốn từ nước ngoài để bổ sung cho nguồn vốn trong nước còn khá hạn chế.

Hình 1. Giá trị trái phiếu quốc tế đang lưu hành của Việt Nam, 2009-2021

|

|

Nguồn: BIS (2022) |

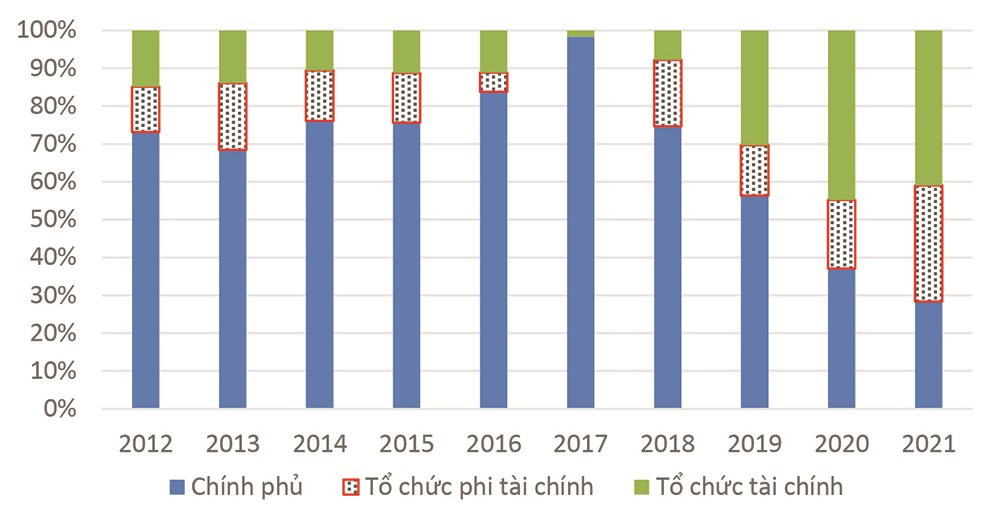

Cơ cấu tổ chức phát hành trái phiếu quốc tế của Việt Nam trong một thập niên gần đây cũng đã có sự thay đổi rõ rệt. Nếu như trước đây, thị trường trái phiếu quốc tế là “sân chơi” chủ yếu cho khu vực công trong việc tìm kiếm nguồn vốn nước ngoài thì xu hướng này đã hoàn toàn thay đổi. Trong giai đoạn 2012-2017, phần lớn trái phiếu quốc tế của Việt Nam là do chính phủ phát hành với tỷ trọng hơn 70% qua các năm. Thậm chí năm 2017, gần như 100% trái phiếu quốc tế đang lưu hành của Việt Nam là trái phiếu chính phủ. Tuy nhiên, xu hướng này đã đảo chiều từ năm 2018 trở lại đây. Tỷ trọng huy động vốn quốc tế của chính phủ giảm dần qua các năm, từ 75% năm 2018 xuống chỉ còn 28% năm 2021. Trong khi đó, các tổ chức tài chính và phi tài chính đã dần trở thành nhà phát hành chủ yếu của Việt Nam trên thị trường trái phiếu quốc tế. Ấn tượng hơn nữa chính là cơ hội ngày càng lớn hơn đã được mở ra cho các tổ chức phi tài chính Việt Nam khi tỷ trọng của đối tượng phát hành này ngày càng tăng trong cơ cấu chủ thể phát hành trái phiếu quốc tế của Việt Nam, từ mức khiêm tốn 13%, tương đương 513 triệu USD năm 2019 đã lên mức 31%, tương đương 1.355 triệu USD năm 2021. Trong khi đó, giá trị trái phiếu lưu hành của các tổ chức tài chính cũng tăng trưởng đáng kể, từ 234 triệu USD năm 2017 lên 1.813 triệu USD năm 2021 và chiếm đến 41% tổng giá trị trái phiếu quốc tế đang lưu hành của Việt Nam.

Hình 2. Tỷ trọng trái phiếu quốc tế đang lưu hành của Việt Nam theo chủ thể phát hành, 2012-2021

|

|

Nguồn: BIS (2022) |

3.2. Những thuận lợi trong việc huy động vốn quốc tế của doanh nghiệp

Một trong những nguyên nhân không thể phủ nhận đối với sự tăng trưởng ấn tượng của các doanh nghiệp Việt Nam trong việc huy động vốn quốc tế những năm gần đây chính là chính sách cởi mở hơn và cơ chế pháp lý ngày càng hoàn thiện hơn của Việt Nam đối với việc phát hành trái phiếu quốc tế của doanh nghiệp. Ngày 26/12/2013, Chính phủ đã ban hành Nghị định số 219/2013/NĐ-CP về quản lý vay, trả nợ nước ngoài của doanh nghiệp không được Chính phủ bảo lãnh. Đây là một cơ sở pháp lý quan trọng, phân định trách nhiệm và sự phối hợp giữa các cơ quan nhà nước như Ngân hàng Nhà nước, Bộ Tài chính, Bộ Kế hoạch và Đầu tư, cũng như quyền và trách nhiệm của các doanh nghiệp đi vay nước ngoài. Liên quan đến việc phát hành trái phiếu quốc tế của doanh nghiệp, ngày 16/07/2013, Ngân hàng Nhà nước đã ban hành Thông tư số 17/2013/TT-NHNN hướng dẫn về quản lý ngoại hối đối với việc phát hành trái phiếu quốc tế của doanh nghiệp không được chính phủ bảo lãnh. Theo đó, các doanh nghiệp phải tuân thủ các quy định về điều kiện phát hành, xây dựng phương án phát hành, trình các cấp có thẩm quyền phê duyệt phương án phát hành. Sau khi phương án phát hành được xây dựng và phê duyệt thì các doanh nghiệp phải nộp hồ sơ cho Ngân hàng Nhà nước đề nghị xác nhận hạn mức phát hành trái phiếu quốc tế và đề nghị xác nhận đăng ký khoản phát hành trước khi thực hiện chào bán trái phiếu chính thức. Riêng đối với các ngân hàng thương mại nhà nước, sau khi được xác nhận hạn mức phát hành thì cần phải nộp hồ sơ cho Ngân hàng Nhà nước đề nghị thẩm định phương án phát hành trước khi đề nghị xác nhận đăng ký khoản phát hành.

Gần đây, việc ban hành Luật Chứng khoán ngày 26/11/2019 và Luật Doanh nghiệp ngày 17/6/2020 đã trở thành dấu mốc quan trọng, thể hiện cái nhìn đổi mới, cách tiếp cận ngày càng phù hợp với chuẩn mực quốc tế của Việt Nam trong việc xây dựng hành lang pháp lý cho hoạt động, nhất là huy động vốn của các doanh nghiệp. Trên cơ sở đó, Nghị định số 153/2020/NĐ-CP quy định về chào bán, giao dịch trái phiếu doanh nghiệp riêng lẻ tại thị trường trong nước và chào bán trái phiếu doanh nghiệp ra thị trường quốc tế và Nghị định số 155/2020/NĐ-CP quy định chi tiết thi hành một số điều của Luật Chứng khoán cũng đã được ban hành vào ngày 31/12/2020. Đây là hai văn bản quan trọng, hướng dẫn các doanh nghiệp nội địa chào bán trái phiếu ra thị trường quốc tế để huy động vốn.

Cũng hướng đến việc đơn giản hóa thủ tục hành chính, thống nhất quy trình thực hiện chào bán trái phiếu quốc tế của các doanh nghiệp và quản lý ngoại hối đối với việc phát hành trái phiếu quốc tế của doanh nghiệp, vào tháng 2/2022, Ngân hàng Nhà nước đã tiến hành lấy ý kiến từ công chúng đối với dự thảo Thông tư thay thế Thông tư số 17/2013/TT-NHNN. Dự thảo này nếu được thông qua sẽ là một bước tiến quan trọng, tạo điều kiện thuận lợi hơn cho các doanh nghiệp trong nước thực hiện huy động vốn trên thị trường trái phiếu quốc tế. Một thay đổi lớn của dự thảo này chính là việc hủy bỏ toàn bộ các quy định về thủ tục thẩm định phương án phát hành trái phiếu quốc tế của ngân hàng thương mại nhà nước. Ngoài ra, dự thảo Thông tư còn bổ sung các quy định trường hợp không cần thực hiện đăng ký thay đổi khoản phát hành, thống nhất các quy định quản lý ngoại hối để giống với trường hợp các khoản vay nước ngoài theo quy định tại Thông tư số 03/2016/TT-NHNN hướng dẫn một số nội dung về quản lý ngoại hối đối với việc vay, trả nợ nước ngoài của doanh nghiệp và bỏ đi các nội dung quy định về quyền mua ngoại tệ của tổ chức phát hành, trách nhiệm của tổ chức cung ứng dịch vụ tài khoản phát hành, quy định về mở tài khoản phát hành; quy định về cơ chế báo cáo (Ngân hàng Nhà nước Việt Nam, 2022).

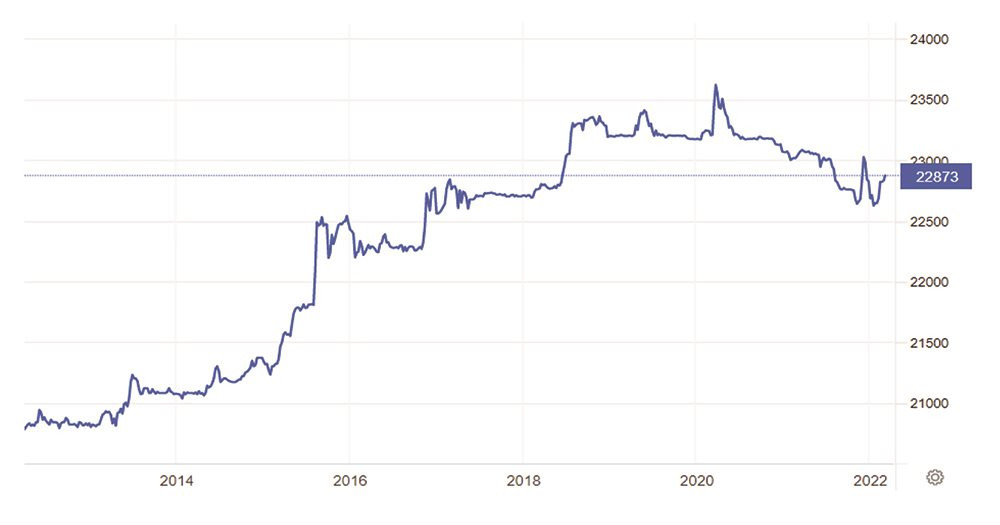

Bên cạnh những chuyển biến tích cực về môi trường pháp lý trong nước, sự ổn định của tỷ giá cũng là là một yếu tố thuận lợi trong việc đi vay nước ngoài. Khi phát hành trái phiếu quốc tế, áp lực trả nợ sẽ gia tăng đối với tổ chức phát hành nếu nội tệ bị mất giá trên thị trường ngoại hối. Tuy nhiên, từ năm 2018 đến nay, tỷ giá duy trì khá ổn định trong biên độ 22.800 – 23.500 VND/USD. Đặc biệt từ quý 1/2020 cho tới nay, tỷ giá VND/USD lại có xu hướng giảm. Đều này giúp cho áp lực trả nợ bằng ngoại tệ của các doanh nghiệp cũng giảm theo và góp phần giảm tương đối chi phí huy động vốn quốc tế của doanh nghiệp.

Hình 3. Tỷ giá VND/USD, 2012-2022

|

||

|

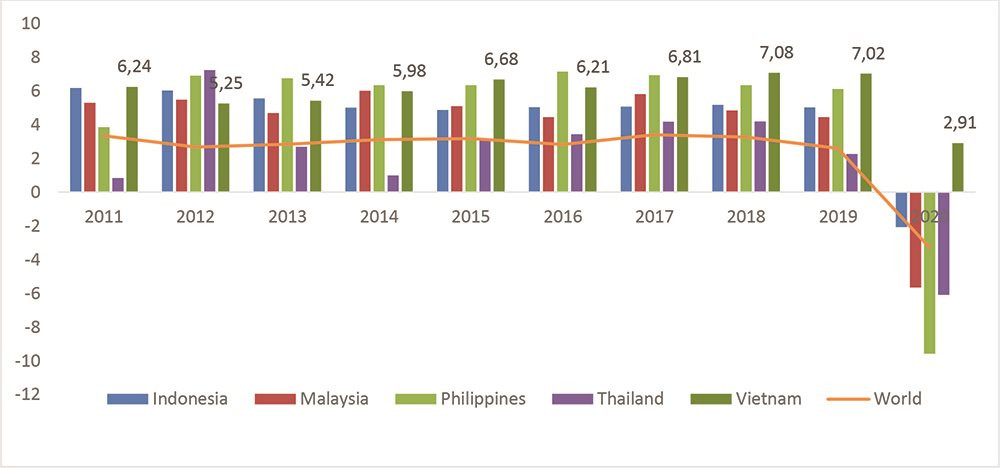

Tăng trưởng kinh tế ấn tượng, giá cả trong nước ổn định và ổn định về chính trị là nền tảng quan trọng để giúp các doanh nghiệp Việt Nam có thể nhận được sự quan tâm lớn từ các nhà đầu tư nước ngoài. Như minh họa ở Hình 4, trong giai đoạn 2011 – 2019, tăng trưởng kinh tế của Việt Nam luôn duy trì từ 5,2%/năm trở lên, cao hơn so với 4 quốc gia láng giềng trong khu vực ASEAN. Đặc biệt trong năm 2020, khi nền kinh tế thế giới và khu vực chịu tác động tiêu cực của đại dịch COVID-19, Việt Nam vẫn đạt được mức tăng trưởng 2,9% trong khi hầu hết các quốc gia khác trên thế giới phải chịu tăng trưởng âm.

Hình 4. Tăng trưởng GDP (%) của Việt Nam so với một số nước ASEAN, 2011 – 2020

|

|

Nguồn: World Bank (2022) |

Có thể thấy rằng, ngoài năng lực và danh tiếng của chính doanh nghiệp thì thành công trong việc tìm kiếm nguồn vốn quốc tế để tài trợ cho hoạt động trong nước của các doanh nghiệp phụ thuộc chủ yếu vào hai vấn đề. Thứ nhất là điều kiện khách quan từ thị trường trái phiếu quốc tế như hệ thống pháp luật ở các thị trường trái phiếu nước ngoài, sự quan tâm của các nhà đầu tư quốc tế đối với những thị trường mới nổi như Việt Nam, sự hấp dẫn của lãi suất trái phiếu quốc tế so với lãi suất phát hành trái phiếu nội địa… Thứ hai là các điều kiện trong nước như chính sách kinh tế vĩ mô và chính sách quản lý nợ nước ngoài của chính phủ trong từng thời kỳ, quy định của Luật Chứng khoán và các quy định về quản lý ngoại hối đối với việc phát hành trái phiếu quốc tế của doanh nghiệp… Xét riêng các điều kiện trong nước, thực tế thời gian vừa qua đã cho thấy, việc cải cách thủ tục hành chính cùng với hành lang pháp lý đang ngày càng thông thoáng, minh bạch hơn đã có tác động tích cực rõ rệt lên hoạt động phát hành trái phiếu quốc tế của các doanh nghiệp Việt Nam. Như minh họa ở Hình 3, đối tượng doanh nghiệp (gồm tổ chức tài chính và tổ chức phi tài chính) đang ngày càng chiếm tỷ trọng lớn hơn trong tổng giá trị trái phiếu quốc tế đang lưu hành của Việt Nam, từ mức 25%, tương ứng 764 triệu USD năm 2018 lên mức 72%, tương ứng 3.168 triệu USD năm 2021. Đây là xu hướng và cũng là cơ hội lớn cho các doanh nghiệp trên con đường tìm kiếm nguồn vốn tài trợ cho hoạt động kinh doanh, đầu tư của mình, góp phần thúc đẩy tăng trưởng kinh tế.

3.3. Một số khó khăn trong việc huy động vốn quốc tế của doanh nghiệp

Mặc dù cơ hội đang ngày càng rộng mở đối với các doanh nghiệp trong việc huy động vốn bằng các phát hành trái phiếu quốc tế, nhưng việc tiếp cận thị trường này không phải dễ dàng đối với bất kỳ doanh nghiệp nào. Theo Chuyên trang Thông tin trái phiếu doanh nghiệp thuộc Sở giao dịch chứng khoán Hà Nội, trong năm 2021 chỉ ghi nhận có 5 đợt phát hành thành công trái phiếu quốc tế của 5 tổ chức phát hành với tổng giá trị phát hành là 1.240 triệu USD. Trong đó, 87% giá trị phát hành là thuộc về 4 công ty bất động sản tên tuổi lớn, gồm Công ty trách nhiệm hữu hạn Phát triển Phú Mỹ Hưng, Công ty cổ phần VINPEARL, Công ty cổ phần Tập đoàn Đầu tư địa ốc NOVA và Công ty cổ phần Bất động sản BIM, 13,3% còn lại là thuộc về Ngân hàng Thương mại cổ phần Phát triển thành phố Hồ Chí Minh (HDBank). Hoàn toàn thiếu vắng sự tham gia của các doanh nghiệp sản xuất, thương mại, dịch vụ khác – vốn cũng là một động lực quan trọng đối với sự phát triển kinh tế.

Bảng 2. Kết quả phát hành trái phiếu quốc tế năm 2021

|

|

Nguồn: Sở Giao dịch Chứng khoán Hà Nội (2022) |

Như van der Wansem, Jessen, and Rivetti (2019) đã nhấn mạnh, việc tiếp cận thị trường quốc tế phụ thuộc vào rủi ro tín dụng do các nhà đầu tư nhận thức và thường được đo lường bằng xếp hạng tín nhiệm của quốc gia. Xếp hạng quốc tế B- thường được coi là mức tối thiểu để phát hành trái phiếu quốc tế. Ngoài việc cân nhắc sự đánh đổi giữa tỷ suất sinh lợi từ trái phiếu và rủi ro tín dụng của trái phiếu, các nhà đầu tư quốc tế còn theo dõi các chỉ số thị trường và nếu một trái phiếu đủ điều kiện để đưa vào một chỉ số thì nhu cầu đầu tư vào trái phiếu đó sẽ tự động phát sinh. Khả năng Việt Nam được nâng hạng để đưa vào các chỉ số thị trường mới nổi của các tổ chức chỉ số quốc tế như FTSE, MSCI đã được đề cập từ năm 2018 nhưng cho tới nay vẫn chưa có kết quả cụ thể. Đây chính là một rào cản lớn trong việc tiếp cận thị trường trái phiếu quốc tế của các doanh nghiệp Việt Nam.

Sự khác biệt về ngôn ngữ cũng như quy định phức tạp của các thị trường phát triển cũng là khó khăn mà các doanh nghiệp Việt Nam phải đối mặt. Như mục quy trình phát hành trái phiếu quốc tế ở trên có đề cập, để có thể phát hành thành công trái phiếu quốc tế, các doanh nghiệp phải nắm rõ quy định của từng thị trường để đáp ứng yêu cầu của nước sở tại. Tuy nhiên, với sự khác biệt lớn về ngôn ngữ và trình độ hiểu biết pháp luật nước ngoài hạn chế, các doanh nghiệp bắt buộc phải tìm tổ chức tư vấn pháp luật riêng cho mình đối với từng đợt phát hành. Điều này không những kéo dài thời gian hơn so với phát hành trái phiếu nội địa mà còn có thể làm tổng chi phí phát hành tăng lên đáng kể, khiến cho việc phát hành trái phiếu quốc tế không còn hấp dẫn nữa.

Bên cạnh đó, các thị trường nước ngoài cũng có thể đưa ra những điều kiện mang tính kỹ thuật mà không phải doanh nghiệp Việt Nam nào cũng đáp ứng được. Chẳng hạn như theo quy định ở thị trường chứng khoán Singapore, bất kỳ tổ chức phát hành nào muốn chào bán trái phiếu cho nhà đầu tư cá nhân (retail investors) ở Singapore theo chương trình “Bond Seasoning Framework” thì phải đáp ứng được cả ba bài kiểm tra liên quan tới (i) quy mô (giá trị vốn hóa thị trường tối thiểu 1 tỷ SGD trong suốt 180 ngày trước khi chào bán,…), (ii) lịch sử niêm yết (phải có chứng cổ phiếu được niêm yết trên một sàn giao dịch chứng khoán được công nhận, hoặc đã niêm yết trái phiếu trên Sở giao dịch chứng khoán Singapore ít nhất 5 năm trước ngày chào bán) và (iii) hồ sơ theo dõi (có xếp hạng tín nhiệm tối thiểu BBB hoặc tương đương từ một tổ chức xếp hạng tín nhiệm quốc tế). Trong số các điều kiện kể trên, việc xếp hạng tín nhiệm có lẽ là một thách thức lớn đối với các doanh nghiệp Việt Nam do chưa có đầy đủ hồ sơ cần thiết và chuẩn hóa, đồng thời việc xếp hạng tín dụng ít được sử dụng và thiếu văn hóa tín dụng dựa trên việc công bố thông tin (World Bank, 2021).

4. Kết luận và đề xuất

Có thể thấy, thị trường trái phiếu quốc tế là nguồn vốn huy động tiềm năng cho doanh nghiệp trong điều kiện nguồn vốn trong nước còn hạn chế. Từ thị trường này, tổ chức phát hành có thể huy động được nguồn ngoại tệ dồi dào không chỉ với quy mô lớn mà còn với kỳ hạn dài. Thông qua đó, uy tín và danh tiếng của tổ chức phát hành cũng được nâng cao với sự hỗ trợ của các định chế tài chính quốc tế và các nhà tư vấn luật quốc gia và quốc tế. Phát hành trái phiếu trên thị trường này, các doanh nghiệp cũng cần phải đáp ứng những chuẩn mực quốc tế và được đánh giá rủi ro bởi các tổ chức xếp hạng tín nhiệm uy tín, đó cũng là cơ hội để hoàn thiện chính mình và nâng cao hiệu quả trong hoạt động, điều hành và quản trị rủi ro.

Để tiếp cận thị trường trái phiếu quốc tế thành công, các doanh nghiệp cần tận dụng cơ hội hiện có, đồng thời cũng cần khắc phục các khó khăn, thách thức như đã phân tích ở trên. Trong đó, việc đẩy mạnh minh bạch thông tin và xúc tiến xếp hạng tín nhiệm với các tổ chức xếp hạng tín nhiệm quốc tế là giải pháp cần ưu tiên thực hiện. Song song đó, xây dựng và phát triển kế hoạch kinh doanh mang tính dài hạn, hệ thống quản trị rủi ro và lịch sử hoạt động tốt, đẩy mạnh kết nối và chia sẻ thông tin hoạt động với các tổ chức tài chính và tư vấn đầu tư nước ngoài cũng sẽ giúp nâng cao uy tín của doanh nghiệp trên thị trường quốc tế.

Bên cạnh sự nỗ lực của doanh nghiệp, đảm bảo môi trường vĩ mô ổn định và hệ thống pháp lý hoàn thiện đối với việc thu hút dòng vốn quốc tế chính là điều kiện tiên quyết để giúp các doanh nghiệp trong nước có thể tiếp cận thị trường tài chính quốc tế. Số liệu báo cáo tài chính cũng như kế hoạch kinh doanh của tổ chức phát hành dù có “đẹp” đến thế nào nhưng rủi ro quốc gia của tổ chức đó quá cao thì cũng không thể thu hút được nhà đầu tư quốc tế, hoặc họ sẽ yêu cầu mức lãi suất cực cao để bù đắp cho rủi ro tín dụng của quốc gia đó. Chính vì vậy, cần có sự phối hợp đồng bộ giữa các cơ quan quản lý nhà nước trong việc xây dựng và thực thi các chính sách kinh tế vĩ mô phù hợp, hướng đến tăng trưởng kinh tế và ổn định tỷ giá hối đoái. Bên cạnh đó, các chính sách vĩ mô cũng cần hướng đến việc giúp cho Việt Nam được xếp hạng vào nhóm thị trường mới nổi của các tổ chức chỉ số quốc tế. Để làm được điều này, cần tiếp tục cải cách hành chính, hoàn thiện cơ sở pháp lý và cần đảm bảo thực thi nghiêm khắc các quy định của pháp luật chứ không chỉ xây dựng quy định trên giấy tờ. Ngoài ra, cũng cần tăng cường độ mở đối với nhà đầu tư nước ngoài, đa dạng các sản phẩm đầu tư trên thị trường chứng khoán, tăng quy mô thị trường và đảm bảo cơ chế lưu ký, bù trừ chứng khoán hiệu quả. Có như vậy thì thị trường trái phiếu quốc tế chắc chắn sẽ trở thành kênh huy động vốn hiệu quả đối với các doanh nghiệp Việt Nam muốn mở rộng hoạt động ra tầm quốc tế.

Tài liệu tham khảo:

- Benzie, R. (1992). The development of the international bond market (Issue 32). Bank for International Settlements, Monetary and Economic Department.

- BIS. (2022). Debt securities statistics. https://www.bis.org/statistics/secstats.htm?m=6_33_615

- John H. Chambers. (2008). Everyone’s History: A Reader-friendly World History of War, Bravery, Slavery, Religion, Autocracy, Democracy, and Science, 1 AD to 2000 AD. Xlibris Corporation.

- Lehman-Wilzig, S. N. (1978). The House of Rothschild: Prototype of the Transnational Organization. Jewish Social Studies, 40(3/4), 251–270.

- Ngân hàng Nhà nước Việt Nam. (2022). Dự thảo Thông tư thay thế Thông tư 17/2013/TT-NHNN ngày 16/7/2013 hướng dẫn về quản lý ngoại hối đối với việc phát hành trái phiếu quốc tế của doanh nghiệp không được Chính phủ bảo lãnh. https://www.sbv.gov.vn/webcenter/portal/m/s/256?dDocName=SBV483229&dID=482601&expired=false

- Sở Giao dịch Chứng khoán Hà Nội. (2022). Thông tin phát hành - CBIS Portal. https://cbonds.hnx.vn/to-chuc-phat-hanh/thong-tin-phat-hanh

- Tradingeconomics. (2022). Vietnamese Dong Exchange Rate - Historical Data. https://tradingeconomics.com/vietnam/currency

- Ủy Ban Chứng Khoán Nhà Nước. (2022, January 14). Hoạt động thị trường trái phiếu doanh nghiệp năm 2021 và định hướng phát triển thị trường trái phiếu doanh nghiệp thời gian tới. https://www.ssc.gov.vn/ubck/faces/vi/vilinks/videtail/vichitiettintuc/vidstincongbo/vichitiet102;jsessionid=KgQJvPTcLWyB3S9LZpvkRQn6nnwTR11qBRJ8MhGsCnf5q0XcYnGJ!-1295247579!-1500490565?dDocName=APPSSCGOVVN162143782&_afrLoop=2239142329000&_afrWindowMode=0&_afrWindowId=null#%40%3F_afrWindowId%3Dnull%26_oop%3D2239142329000%26dDocName%3DAPPSSCGOVVN162143782%26_afrWindowMode%3D0%26_adf.ctrl-state%3D1dnwvinvwh_4

- Van der Wansem, P. B. G., Jessen, L., & Rivetti, D. (2019). Issuing International Bonds. Issuing International Bonds. https://doi.org/10.1596/31569

- World Bank. (2021). Nghiên cứu đánh giá khu vực kinh tế tư nhân ở Việt Nam. Tháng 9/2021. www.ifc.org

- World Bank. (2022). GDP growth - Vietnam, Thailand, Malaysia, Indonesia, Philippines. https://data.worldbank.org/indicator/NY.GDP.MKTP.KD.ZG?end=2020&locations=VN-TH-MY-ID-PH&start=2010&view=chart

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9 năm 2022