Chính sách tiền tệ và hành vi tích trữ thanh khoản ngân hàng tại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 10:05, 04/12/2022

Tóm tắt: Nghiên cứu phân tích tác động của chính sách tiền tệ đối với hành vi tích trữ thanh khoản của ngân hàng. Sử dụng dữ liệu ngân hàng của thị trường Việt Nam trong giai đoạn 2007–2019, nghiên cứu chỉ ra rằng các công cụ chính sách tiền tệ dựa trên lãi suất và định lượng ảnh hưởng đến việc tích trữ thanh khoản của ngân hàng theo các cách thức khác nhau. Các ngân hàng giảm tổng thanh khoản tích trữ và cả ba thành phần tích trữ thanh khoản khi ngân hàng trung ương bơm thêm tiền vào nền kinh tế qua thị trường mở. Một kết quả nằm ngoài kỳ vọng xuất hiện khi nghiên cứu ghi nhận rằng các ngân hàng có xu hướng tích trữ nhiều thanh khoản hơn trong trường hợp lãi suất giảm.

Từ khóa: trữ thanh khoản ngân hàng, công cụ chính sách tiền tệ, chính sách tiền tệ

MONETARY POLICY AND THE BEHAVIOR OF HOARDING BANK LIQUIDITY IN VIETNAM

Abstract: The study explores the effect of monetary policy on bank liquidity hoarding. Based on banking data of the Vietnamese system from 2007 to 2019, the study finds that interest- and quantitative-based monetary policy tools drive bank liquidity hoarding in different ways. Banks decrease total liquidity hoarding and all three liquidity hoarding components when the central bank injects more money into the economy via the open market. Unexpected result emerges when the study reports that banks tend to hoard more liquidity amid lowered interest rates.

Keywords: bank liquidity hoarding, monetary policy tools, monetary policy

1. GIỚI THIỆU

Mối liên hệ giữa chính sách tiền tệ và hoạt động ngân hàng được quan tâm đặc biệt trong những năm gần đây. Theo kênh cho vay ngân hàng, khi các NHTW giảm lãi suất chính sách để kích thích nền kinh tế, khối lượng cho vay có thể tăng lên (Bernanke & Blinder, 1988). Người ta cũng thừa nhận rằng chính sách tiền tệ có thể chi phối thu nhập của ngân hàng khi nó quyết định lãi suất mà các ngân hàng sử dụng để tính phí người đi vay và vay mượn từ người gửi tiền. Cũng có cơ sở cho rằng việc mở rộng chính sách tiền tệ có thể làm thay đổi nhận thức hoặc khả năng chấp nhận rủi ro của các ngân hàng, dẫn đến hành vi rủi ro quá mức như dự đoán của các tài liệu về kênh rủi ro ngân hàng (Borio & Zhu, 2012).

Chính sách tiền tệ, cả nới lỏng và thắt chặt, còn làm thay đổi các khoản mục nội và ngoại bảng của ngân hàng. Cơ chế tác động của chính sách tiền tệ là rất phức tạp, dẫn đến sự chưa rõ ràng trong cách phản ứng của các ngân hàng. Chứa các thông tin thay đổi về tài sản, nợ phải trả và các hoạt động ngoại bảng, khả năng tích trữ thanh khoản ngân hàng được cho là một sự bổ sung phù hợp cho cho vay ngân hàng trong việc biểu thị tổng sản lượng đầu ra của ngân hàng (Berger và cộng sự, 2019; Berger & Bouwman, 2009; Berger & Sedunov, 2017). Do đó, việc nghiên cứu kênh tích trữ thanh khoản ngân hàng sẽ là sự bổ sung lý tưởng cho vấn đề truyền dẫn chính sách tiền tệ qua kênh cho vay ngân hàng, qua đó cung cấp nhiều hàm ý sâu sắc trong việc điều tiết đầu ra của ngân hàng và tăng trưởng kinh tế.

Nghiên cứu này nhằm khảo sát một kênh truyền dẫn chính sách tiền tệ mới thông qua hệ thống ngân hàng, tập trung vào tác động của chính sách tiền tệ đến tích trữ thanh khoản của ngân hàng. Các tài liệu hiện có chỉ xem xét tài sản lưu động hoặc các hệ số đơn giản khác để khám phá khả năng tích trữ thanh khoản của ngân hàng. Không tập trung vào một hoặc một vài khoản mục trên bảng cân đối kế toán ngân hàng hoặc báo cáo thu nhập, phép đo tích trữ thanh khoản ngân hàng của nghiên cứu này kết hợp tất cả các khoản mục ngân hàng trên nội bảng tài sản, nợ phải trả và ngoại bảng. Mô phỏng theo Berger và cộng sự (2020), nghiên cứu tiến hành kiểm tra tổng tích trữ thanh khoản của ngân hàng và cả ba cấu phần của nó, bao gồm tích trữ thanh khoản ở phía tài sản, bên nợ phải trả và bên ngoài bảng cân đối kế toán.

Các công cụ chính sách tiền tệ khác nhau gây ra các tác động khác nhau đến các biến số kinh tế theo các lộ trình không đồng nhất. Ví dụ, mặc dù tác động của các công cụ dựa trên lãi suất và định lượng có thể giống nhau ở một số khía cạnh, nhưng có thể tồn tại một số khác biệt nhất định do mức độ can thiệp của Ngân hàng Trung ương (NHTW) là khác nhau và bản chất khác nhau của các công cụ (Varlik & Berument, 2017). Nghiên cứu giải quyết vấn đề này bằng cách khảo sát các công cụ chính sách khác nhau trong thị trường có nhiều công cụ tiền tệ. Về mặt này, Việt Nam đã nổi lên như một đại diện phù hợp. Ngân hàng Nhà nước (NHNN) Việt Nam đề ra nhiều mục tiêu khi thực hiện chính sách tiền tệ (như tăng trưởng kinh tế, kiểm soát lạm phát và ổn định kinh tế vĩ mô), trong đó không xác định mục tiêu chính (Dang & Nguyen, 2020). Theo đó, NHNN kết hợp nhiều công cụ chính sách khác nhau để đạt được các mục tiêu của mình. Trong đó, một số công cụ thiết yếu được sử dụng thường xuyên hơn các công cụ khác, bao gồm lãi suất chính sách và nghiệp vụ thị trường mở. Điều thú vị là NHNN còn ban hành các chỉ đạo nhằm điều chỉnh trực tiếp khung lãi suất kinh doanh mà các ngân hàng áp dụng với khách hàng.

Nhìn chung, những khảo sát về kênh tích trữ thanh khoản ngân hàng hiện tại vẫn còn rất hạn chế. Điều này khiến cho sự truyền dẫn chính sách tiền tệ qua kênh tích trữ thanh khoản ngân hàng trở thành một câu hỏi thực nghiệm quan trọng cần được giải đáp xa hơn, đặc biệt cho Việt Nam - nơi mà vấn đề này vẫn còn để ngỏ.

2. CƠ SỞ LÝ LUẬN VÀ CÁC TÀI LIỆU THỰC NGHIỆM LIÊN QUAN

Về lý thuyết, chính sách tiền tệ có tác động đến các hoạt động ngân hàng nội và ngoại bảng thông qua nhiều cách thức khác nhau. Theo kênh cho vay ngân hàng (Bernanke & Blinder, 1988), lãi suất giảm dẫn đến sự gia tăng khối lượng vốn có thể cho vay và hỗ trợ cho vay của ngân hàng. Trong quá trình mở rộng tiền tệ, người ta nhận thấy rằng các ngân hàng thường ưu tiên cho vay dài hạn (Diamond & Rajan, 2006). Cùng với những thay đổi về lãi suất, việc bơm tiền của NHTW vào hệ thống ngân hàng cũng được dự kiến sẽ tiếp cận các lĩnh vực cần vốn nhờ vào mở rộng cung tín dụng. Bên cạnh đó, việc mua tài sản tài chính của NHTW có thể làm tăng giá tài sản, được gọi là kênh “cân bằng danh mục đầu tư” (Tobin, 1969). Vì các ngân hàng không thể coi tiền mặt là một sự thay thế hoàn hảo cho các tài sản đã bán cho NHTW, nên họ có thể đầu tư vốn sẵn có của mình vào các tài sản có khả năng sinh lời cao và kém thanh khoản. Nhìn chung, dựa trên những lập luận nêu trên, có thể nhận thấy rằng các ngân hàng có thể giảm tích trữ thanh khoản sau khi chính sách tiền tệ được kích thích mở rộng.

Smith (2002) cho rằng lãi suất thấp hơn có thể làm giảm chi phí cơ hội của ngân hàng (tức là chi phí giữ tiền mặt – khoản lãi có thể được thực hiện khi ngân hàng đầu tư tiền mặt vào các khoản đầu tư thay thế như cho vay). Việc giảm lãi suất này sẽ khuyến khích các ngân hàng nắm giữ các tài sản có tính thanh khoản. Kane (1989) chứng minh rằng lãi suất cao hơn dẫn đến giảm giá trị ròng của các ngân hàng, và do đó các chiến lược rủi ro có thể trở nên hấp dẫn hơn từ quan điểm của các ngân hàng. Theo một lộ trình khác, việc NHTW bơm tiền thông qua mua tài sản có thể báo hiệu triển vọng kinh tế không lạc quan, khiến các ngân hàng thận trọng hơn với các khoản đầu tư của họ (Christensen & Rudebusch, 2016). Trước tình hình đó, các ngân hàng đã tăng thanh khoản để hấp thụ các khoản lỗ dự kiến trước nguy cơ bất ổn cao hơn. Lý thuyết của Gale và Yorulmazer (2013) đã mô hình hóa rằng các ngân hàng tích trữ thanh khoản do động cơ phòng vệ. Theo xu hướng này, các ngân hàng có thể dự trữ thanh khoản nếu họ dự kiến tình trạng thiếu thanh khoản tạm thời do những khó khăn trên thị trường tài chính. Tổng hợp lại, các thảo luận như trên ngụ ý rằng các ngân hàng có thể tích trữ nhiều thanh khoản hơn khi NHTW nới lỏng chính sách tiền tệ của mình.

Đối với các khoản mục ngoại bảng, tác động của chính sách tiền tệ cũng có nhiều mặt. Một mặt, những khách hàng nhận được nhiều khoản vay trực tiếp hơn (sau khi NHTW kích thích tiền tệ) có thể giảm nhu cầu đối với các cam kết cho vay và các khoản đảm bảo ngoại bảng khác (Thakor, 2005). Mặt khác, các ngân hàng có thể chọn cung cấp nhiều cam kết tín dụng hơn do có nhiều nguồn vốn cho vay hơn, đồng thời đi kèm với việc giảm chi phí cấp vốn. Do tính chất bổ sung giữa nguồn vốn (chẳng hạn như tiền gửi) và phát hành cam kết cho vay, việc tăng tiền gửi có thể khuyến khích các ngân hàng cấp nhiều thanh khoản hơn cho khách hàng của họ dưới hình thức cam kết cho vay (Kashyap và cộng sự, 2002).

3. DỮ LIỆU VÀ PHƯƠNG PHÁP NGHIÊN CỨU

Nghiên cứu này sử dụng dữ liệu của các ngân hàng thương mại (NHTM) Việt Nam trong giai đoạn 2007–2019, thu thập thông tin từ các báo cáo tài chính được công bố trên trang web của 31 ngân hàng. Nghiên cứu thu thập dữ liệu cho các biến chính sách tiền tệ từ cơ sở dữ liệu của NHNN và Cơ quan Thống kê tài chính quốc tế (IFS) của Quỹ Tiền tệ quốc tế (IMF).

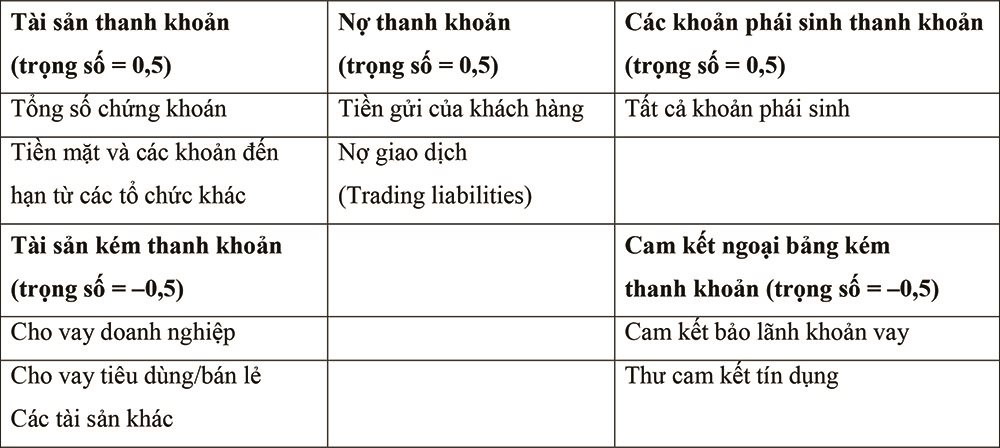

Nghiên cứu này tiếp cận thước đo được phát triển bởi Berger và Bouwman (2009) và Berger và cộng sự (2020), với một vài điều chỉnh phù hợp cho thị trường mới nổi có thu nhập trung bình thấp như Việt Nam, để lượng hoá khả năng tích trữ thanh khoản của từng ngân hàng trong hệ thống. Năng lực tích trữ thanh khoản cả nội và ngoại bảng của ngân hàng được xem xét, như trình bày trong Bảng 1.

Bảng 1. Tính toán mức độ tích trữ thanh khoản của ngân hàng

|

|

Tích trữ thanh khoản (tổng) = Tích trữ thanh khoản (tài sản) + Tích trữ thanh khoản (nợ) + Tích trữ thanh khoản (ngoại bảng), trong đó Tích trữ thanh khoản (tài sản) = (+0,5)×Tài sản thanh khoản + (–0,5)×Tài sản kém thanh khoản, Tích trữ thanh khoản (nợ) = (+0,5)×Nợ thanh khoản, và Tích trữ thanh khoản (ngoại bảng) = (+0,5)×Các khoản phái sinh thanh khoản + (–0,5)×Cam kết ngoại bảng kém thanh khoản. |

Để đạt mục tiêu nghiên cứu, phương trình sau được sử dụng:

TTKi,t = α0 + α1×TTKi,t–1+ α2× CSTTt–1+α3×NHi,t–1+α4×VMt–1+ui,t

trong đó biến phụ thuộc TTKi,t là thước đo khả năng tích trữ thanh khoản của ngân hàng i trong năm t và CSTTt–1 là chỉ số chính sách tiền tệ trong năm . Nghiên cứu lần lượt sử dụng thay thế bốn thang đo tích trữ thanh khoản (tích trữ thanh khoản tổng, tích trữ thanh khoản tài sản, tích trữ thanh nợ và tích trữ thanh khoản ngoại bảng) và bốn chỉ số chính sách tiền tệ (lãi suất cho vay, lãi suất tái chiết khấu, lãi suất tái cấp vốn, và nghiệp vụ thị trường mở của NHTW). Biến phụ thuộc có độ trễ TTKi,t–1 ở phía bên phải của phương trình là để làm nổi bật thuộc tính động trong hành vi tích trữ thanh khoản ngân hàng. NHi,t–1 là vectơ của các biến kiểm soát cấp ngân hàng và VMt–1 chứa ma trận kiểm soát yếu tố kinh tế vĩ mô, như đã được trình bày trước đó. ui,t là thành phần sai số.

Mô hình động của nghiên cứu bị ảnh hưởng bởi nội sinh gây ra bởi mối tương quan giữa biến phụ thuộc trễ và các tác động không thể quan sát được. Để giải quyết vấn đề này, hầu hết các nghiên cứu đều sử dụng các công cụ ước lượng moment tổng quát (GMM). Tuy nhiên, theo Bruno (2005), các công cụ ước lượng GMM này có thể kém hiệu quả đối với các mẫu nhỏ có số chủ thể khảo sát bị hạn chế và bảng không cân bằng đáng kể (nhiều missing data). Các đặc điểm như vậy cũng xuất hiện trong dữ liệu của nghiên cứu này, khi chỉ bao gồm 31 ngân hàng và bị thiếu các quan sát trong nhiều năm. Do đó, nghiên cứu chọn hồi quy sử dụng công cụ ước lượng biến giả bình phương tối thiểu có điều chỉnh (LSDVC) để cung cấp các ước lượng không chệch và hiệu quả.

4. KẾT QUẢ NGHIÊN CỨU

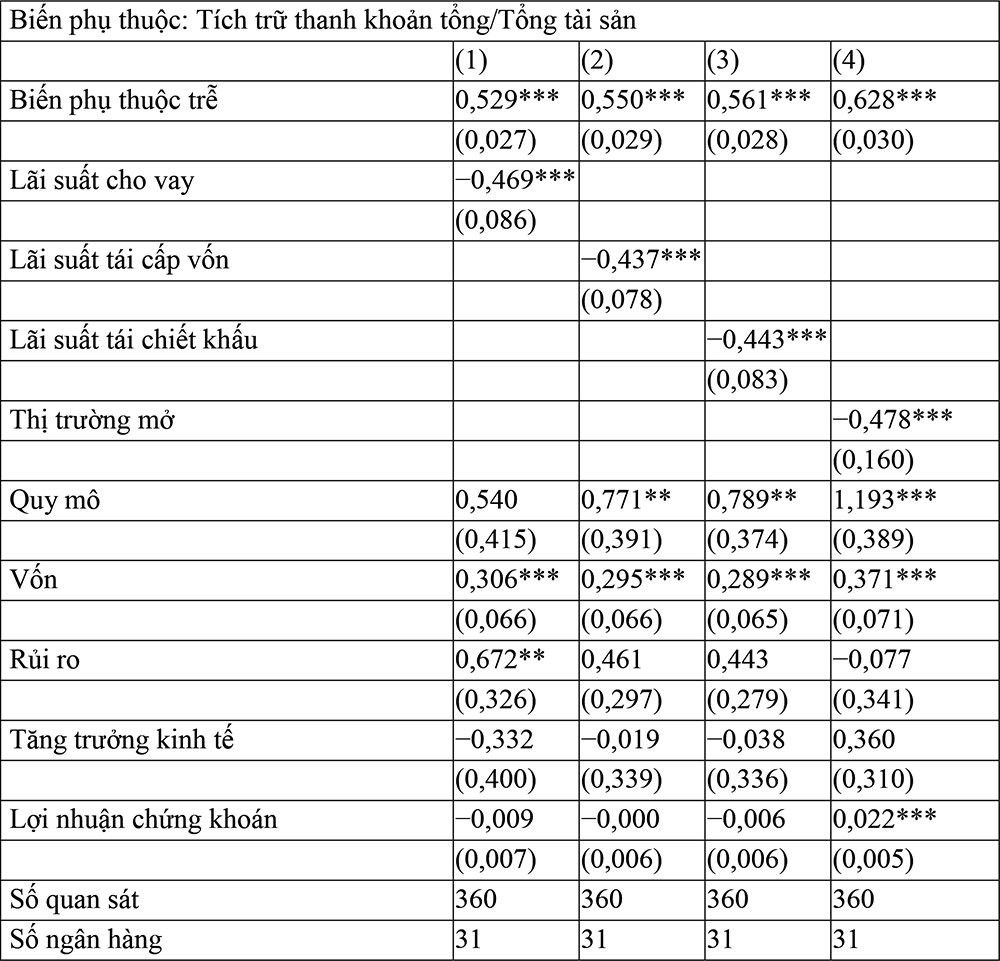

Trong Bảng 2, kết quả ước lượng cho thấy hệ số hồi quy biến mua tài sản của NHNN là âm và có ý nghĩa thống kê ở mức 1% (cột 4), do đó khẳng định rằng các ngân hàng có xu hướng nắm giữ ít thanh khoản hơn trong bối cảnh mở rộng tiền tệ do tăng cung tiền NHTW thông qua thị trường mở. Về kết quả ước lượng của các chỉ số tiền tệ dựa trên lãi suất, một số kết quả đáng ngạc nhiên đã xuất hiện. Trong tất cả các hồi quy còn lại (cột 1–3), các hệ số hồi quy của ba loại lãi suất đều âm và có ý nghĩa thống kê ở mức 1%. Những kết quả này cho thấy rằng các ngân hàng có xu hướng tích trữ nhiều thanh khoản hơn khi NHTW quyết định nới lỏng chính sách tiền tệ dưới hình thức lãi suất thấp hơn.

Bảng 2. Tác động của chính sách tiền tệ đến tổng thanh khoản ngân hàng tích trữ

|

|

Kết quả ước lượng thu được bằng cách sử dụng kỹ thuật LSDVC (với sai số chuẩn bootstrapped trong ngoặc đơn). ***, ** và * biểu thị ý nghĩa thống kê ở các mức tương ứng 1%, 5% và 10%. |

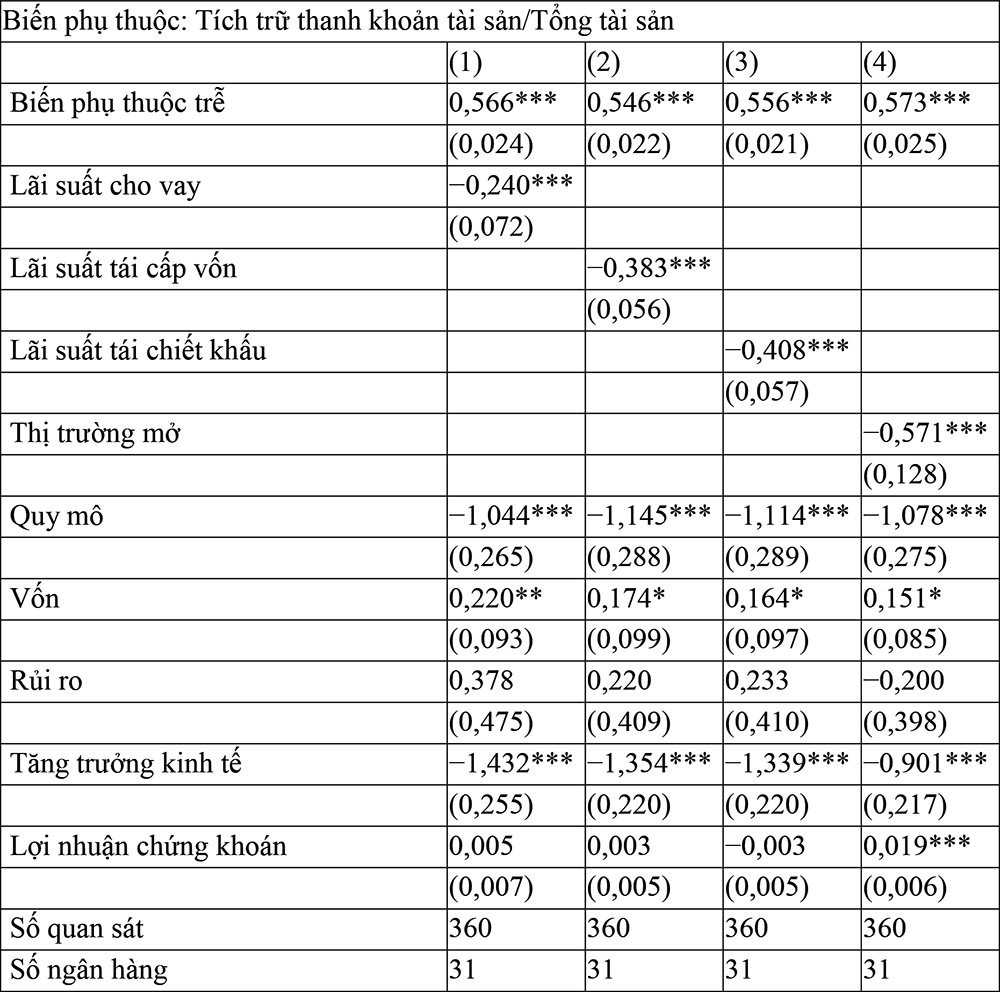

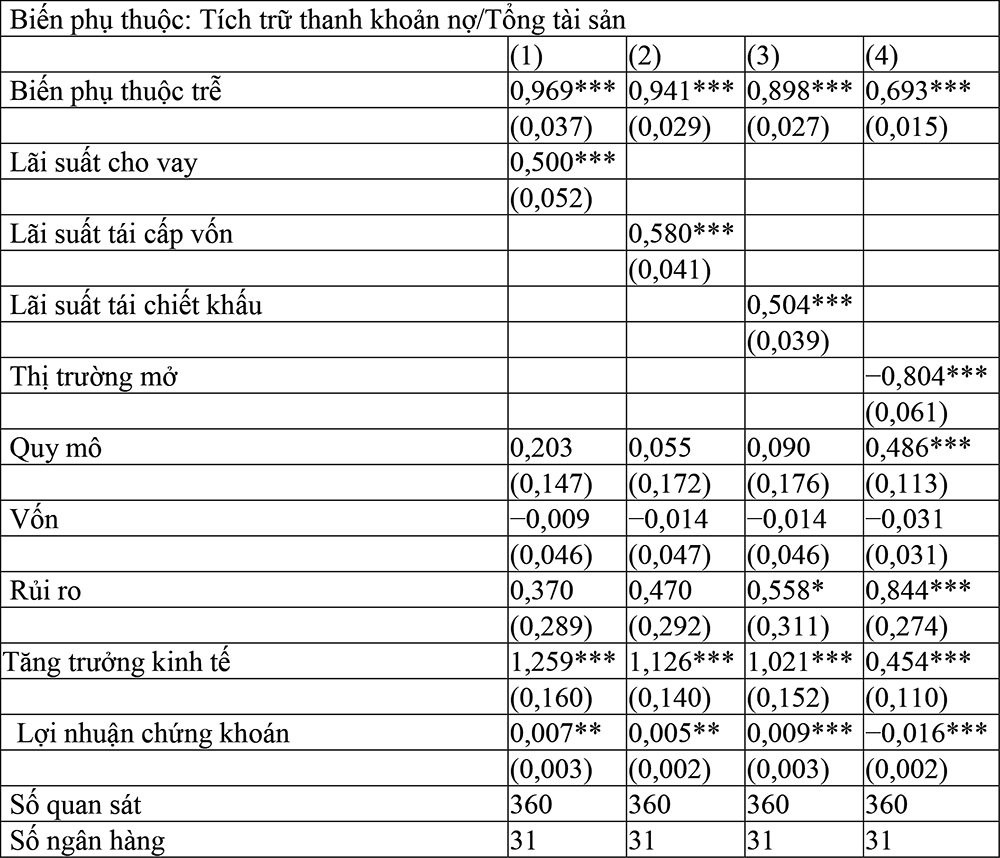

Để đi sâu hơn vào các phát hiện, nghiên cứu phân tách tổng tích trữ thanh khoản của ngân hàng thành các thành phần tích trữ thanh khoản của ngân hàng bên tài sản, nợ phải trả và ngoại bảng. Các phân tích ước lượng chỉ ra rằng việc NHNN mua vào nhiều tài sản có giá hơn dẫn đến việc giảm một cách có ý nghĩa về mặt thống kê và kinh tế ở cả ba cấu phần tích trữ thanh khoản (cột 4 tại Bảng 3–5). Do đó, những thay đổi trong tổng thanh khoản tích trữ được giải thích đồng thời bởi các khoản mục nội bảng và ngoại bảng khi NHTW bơm tiền vào thị trường. Theo một lộ trình có khác biệt, kết quả của các chỉ số tiền tệ dựa trên lãi suất cho thấy rằng các thành phần tích trữ thanh khoản bên tài sản và ngoại bảng phản ứng ngược chiều với các cú sốc chính sách tiền tệ, trong khi kết quả còn lại cho thấy khả năng tích trữ thanh khoản bên nợ phải trả của các ngân hàng giảm (ví dụ, các ngân hàng thu hút ít tiền gửi hơn) để đáp ứng với kích thích tiền tệ bằng cách giảm lãi suất. Tác động ngược chiều của việc tích trữ thanh khoản bên tài sản và ngoại bảng có thể chi phối bất kỳ ảnh hưởng nào của việc tích trữ thanh khoản bên nợ phải trả do các ngân hàng tích trữ phần lớn thanh khoản của mình ở bên tài sản và ngoại bảng.

Bảng 3. Tác động của chính sách tiền tệ đến thanh khoản ngân hàng tích trữ phía tài sản

|

|

Kết quả ước lượng thu được bằng cách sử dụng kỹ thuật LSDVC (với sai số chuẩn bootstrapped trong ngoặc đơn). ***, ** và * biểu thị ý nghĩa thống kê ở các mức tương ứng 1%, 5% và 10%. |

Bảng 4. Tác động của chính sách tiền tệ đến thanh khoản ngân hàng tích trữ phía nợ

|

|

Kết quả ước lượng thu được bằng cách sử dụng kỹ thuật LSDVC (với sai số chuẩn bootstrapped trong ngoặc đơn). ***, ** và * biểu thị ý nghĩa thống kê ở các mức tương ứng 1%, 5% và 10%. |

Nhìn chung, phát hiện của nghiên cứu chỉ ra rằng việc NHTW bơm thanh khoản giúp cho các NHTM tiếp cận các lĩnh vực có nhu cầu vốn trong nền kinh tế bằng cách các ngân hàng tăng cung cấp thanh khoản (tức giảm tích trữ thanh khoản). Ngược lại, khi NHTW cắt giảm lãi suất để kích thích nền kinh tế, lượng thanh khoản tích trữ của ngân hàng không giảm mà thay vào đó lại tăng lên, phù hợp với lập luận rằng lãi suất trong ngành ngân hàng giảm không nhất thiết khuyến khích các ngân hàng cung cấp thêm thanh khoản cho nền kinh tế. Trong mô hình lý thuyết do Gale và Yorulmazer (2013) đề xuất, các ngân hàng có thể tích trữ thanh khoản do động cơ dự phòng (bảo vệ họ khỏi các cú sốc thanh khoản trong tương lai) và động cơ chiến lược (tận dụng các khoản đầu tư tiềm năng). Thứ nhất, với động cơ chiến lược, lãi suất thấp hơn làm giảm chi phí cơ hội của các ngân hàng (tức là chi phí nắm giữ tiền mặt), có khả năng khuyến khích các ngân hàng nắm giữ nhiều tài sản có tính thanh khoản cao hơn (Smith, 2002). Thứ hai, với động cơ dự phòng, lãi suất giảm có thể báo hiệu rằng triển vọng kinh tế đang đi xuống, khiến các ngân hàng thận trọng hơn với các khoản đầu tư của họ (Christensen & Rudebusch, 2016). Theo xu hướng này, các ngân hàng thường lưu ý rằng thanh khoản nên được tích trữ để hấp thụ các khoản lỗ dự kiến cao hơn trong tương lai.

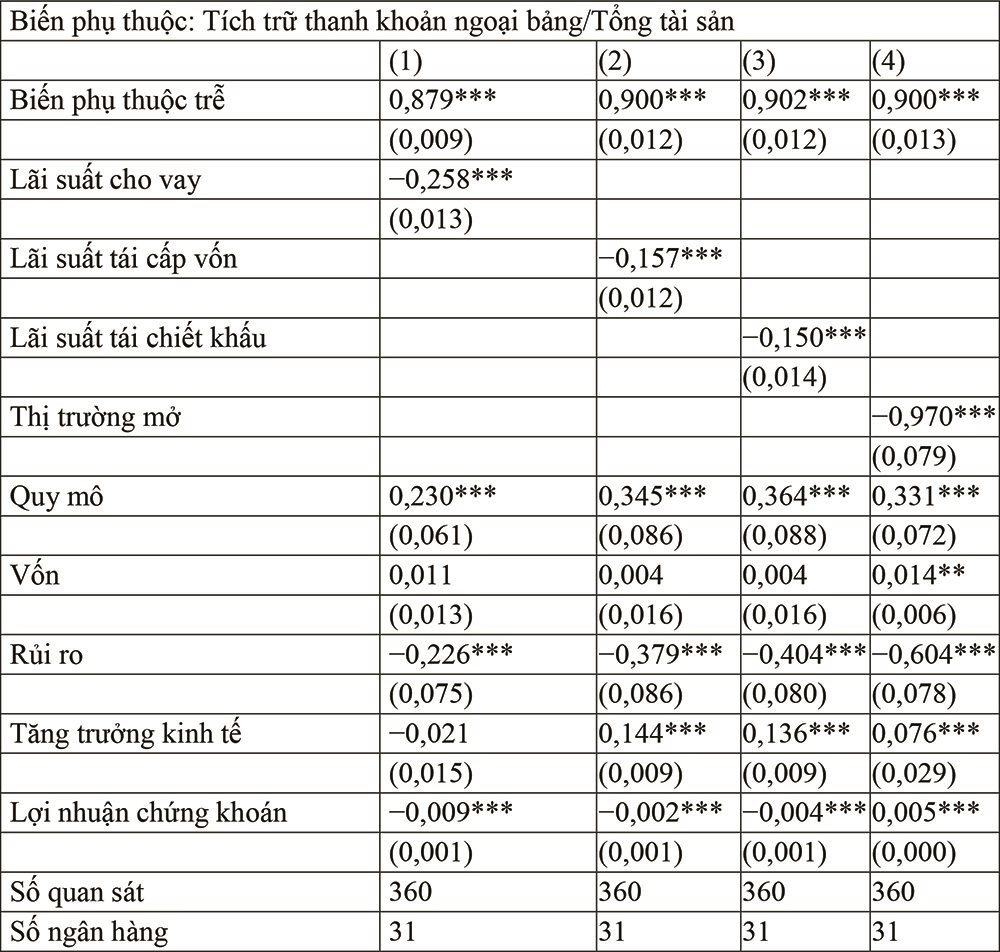

Bảng 5. Tác động của chính sách tiền tệ đến thanh khoản ngân hàng tích trữ ngoại bảng

|

|

Kết quả ước lượng thu được bằng cách sử dụng kỹ thuật LSDVC (với sai số chuẩn bootstrapped trong ngoặc đơn). ***, ** và * biểu thị ý nghĩa thống kê ở các mức tương ứng 1%, 5% và 10%. |

5. KẾT LUẬN

Nghiên cứu này cung cấp một số hàm ý chính sách, ít nhất là từ góc độ của các thị trường đang phát triển và mới nổi. Kết quả của nghiên cứu cho thấy rằng chính sách tiền tệ nói chung có hiệu lực nhất định trong việc ảnh hưởng đến việc dự trữ thanh khoản của ngân hàng. Chi tiết hơn, bằng chứng thực nghiệm từ Việt Nam cho thấy các công cụ chính sách tiền tệ dựa trên lãi suất và định lượng mà NHTW áp dụng là không giống nhau trong việc truyền dẫn các kích thích kinh tế. Theo đó, việc mua bán tài sản của NHTW theo nghiệp vụ thị trường mở dường như là một công cụ tiền tệ thích hợp để kích thích nền kinh tế trong khi hậu quả không lường trước của việc lãi suất giảm cho thấy rằng đây không phải là một công cụ hữu hiệu để thúc đẩy nền kinh tế.

NHTW nên thực hiện chính sách thắt chặt tiền tệ khi có quá nhiều vốn thanh khoản của ngân hàng để tránh rủi ro cho thị trường và áp dụng chính sách tiền tệ nới lỏng trong thời điểm cần thiết để thúc đẩy đầu tư cho nền kinh tế, thông qua công cụ bơm tiền thay vì lãi suất. Cần đặc biệt lưu ý là ở Việt Nam, không phải tất cả các công cụ chính sách tiền tệ đều được sử dụng hiệu quả trong vấn đề điều hành thanh khoản của ngân hàng. Thông qua kết quả đã chứng minh của công cụ lãi suất, có thể nhận thấy đây là một vấn đề quan trọng đối với một nền kinh tế như Việt Nam mà ở đó NHTW thường sử dụng lãi suất làm công cụ chính sách chính

(*) Nội dung bài báo này là một phần kết quả của đề tài nghiên cứu khoa học cấp cơ sở theo Quyết định số 862/QĐ-ĐHNH ngày 28/04/2022 của Trường Đại học Ngân hàng TP.HCM.

Tài liệu tham khảo:

- Berger, A.N. and Bouwman, C.H.S. (2009), “Bank liquidity creation”, Review of Financial Studies, Vol. 22 No. 9, pp. 3779–3837.

- Berger, A.N. and Sedunov, J. (2017), “Bank liquidity creation and real economic output”, Journal of Banking and Finance, Vol. 81, pp. 1–19.

- Berger, A.N., Boubakri, N., Guedhami, O. and Li, X. (2019), “Liquidity creation performance and financial stability consequences of Islamic banking: Evidence from a multinational study”, Journal of Financial Stability, Vol. 44, available at: https://doi.org/10.1016/j.jfs.2019.100692.

- Berger, A.N., Guedhami, O., Kim, H.H. and Li, X. (2020), “Economic policy uncertainty and bank liquidity hoarding”, Journal of Financial Intermediation, Vol. 49, available at: https://doi.org/10.1016/j.jfi.2020.100893.

- Bernanke, B.S. and Blinder, A.S. (1988), “Credit, money, and aggregate demand”, American Economic Review, Vol. 78, pp. 435–439.

- Borio, C. and Zhu, H. (2012), “Capital regulation, risk-taking and monetary policy: A missing link in the transmission mechanism?”, Journal of Financial Stability, Vol. 8 No. 4, pp. 236–251.

- Bruno, G.S.F. (2005), “Estimation and inference in dynamic unbalanced panel-data models with a small number of individuals”, Stata Journal, Vol. 5 No. 4, pp. 473–500.

- Christensen, J.H.E. and Rudebusch, G.D. (2016), “Modeling yields at the zero lower bound: Are shadow rates the solution?”, Advances in Econometrics, Vol. 35, pp. 75–125.

- Dang, V.D. and Nguyen, K.Q.B. (2021), “Monetary policy, bank leverage and liquidity”, International Journal of Managerial Finance, Vol. 17 No. 4, pp. 619–639.

- Diamond, D.W. and Rajan, R.G. (2006), “Money in a theory of banking”, American Economic Review, Vol. 96 No. 1, pp. 30–53.

- Gale, D. and Yorulmazer, T. (2013), “Liquidity hoarding”, Theoretical Economics, Vol. 8 No. 2, pp. 291–324.

- Kane, E.J. (1989), “The S&L insurance mess: How did it happen?”, The Journal of Finance, Vol. 44 No. 5, pp. 1444–1448.

- Kashyap, A.K., Rajan, R. and Stein, J.C. (2002), “Banks as liquidity providers: An explanation for the coexistence of lending and deposit-taking”, Journal of Finance, Vol. 57 No. 1, pp. 33–73.

- Smith, B.D. (2002), “Monetary policy, banking crises, and the Friedman rule”, American Economic Review, Vol. 92 No. 2, pp. 128–134.

- Thakor, A. V. (2005), “Do loan commitments cause overlending?”, Journal of Money, Credit, and Banking, Vol. 37 No. 6, pp. 1067–1099.

- Tobin, J. (1969), “A general equilibrium approach to monetary theory”, Journal of Money, Credit and Banking, Vol. 1 No. 1, pp. 15–29.

- Varlik, S. and Berument, M.H. (2017), “Multiple policy interest rates and economic performance in a multiple monetary-policy-tool environment”, International Review of Economics and Finance, Vol. 52, pp. 107–126.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10 năm 2022