Cơ chế quản lí thử nghiệm có kiểm soát với Fintech tại Việt Nam

Nghiên cứu - Trao đổi - Ngày đăng : 08:24, 25/12/2022

Tóm tắt: Chuyển đổi số là sản phẩm của đổi mới sáng tạo (innovation) gắn liền với tiến bộ của khoa học và công nghệ. Quá trình này đã và đang diễn ra rất nhanh và rộng lớn trên mọi lĩnh vực của đời sống kinh tế - xã hội… Điều đó một mặt đem đến nhiều lợi ích cho xã hội nhưng mặt khác cũng là thách thức với các nhà quản lý kinh tế bởi lý do “không thể bắt kịp đổi mới sáng tạo”. Đổi mới sáng tạo cũng đang diễn ra rất mạnh ở khu vực tài chính trên phạm vi toàn cầu; thách thức đặt ra là cần quản lý an toàn các dịch vụ tài chính đồng thời với việc đảm bảo cho đổi mới sáng tạo hay không ngăn cản sự thâm nhập của khoa học và công nghệ vào khu vực tài chính (Fintech) [1] cho thúc đẩy phát triển khu vực tài chính và góp phần gia tăng phúc lợi xã hội … Ứng xử với diễn biến này, các nhà quản lý đã và đang có khuynh hướng đưa ra một mô hình quản lý gọi là “regulatory sandbox” hay tạm dịch là “cơ chế quản lí thử nghiệm có kiểm soát”. Đến nay “Regulatory Sandbox” vẫn còn tương đối mới với nhiều nơi trên thế giới, trong đó có Việt Nam.

Trong bối cảnh đó, bài viết tổng quan một số vấn đề về lí luận, thực trạng cũng như một số thách thức liên quan đến định hướng cho cơ chế quản lí Fintech tại Việt Nam; qua đó tạo ra sự hiểu biết thống nhất về “Regulatory Sandbox” cũng như có một vài gợi ý về quản lý liên quan.

Từ khoá: cơ chế quản lí thử nghiệm có kiểm soát, Fintech, đổi mới sáng tạo

Fintech Regulatory Sandbox in Vietnam

Abstract: Digital transformation is a product of innovation associated with advances in science and technology. This process has been taking place quickly and widely in all fields of socio-economic life… On the one hand, it brings many benefits to society, but on the other hand, it is also a challenge for economic managers as they feel that they cannot keep up with innovation. Innovation is also taking place strongly in the financial sector on the global scale. The challenge here is how to safely regulate financial services while ensuring innovation without preventing the penetration of science and technology into the financial sector for promoting the development of the financial sector and contributing to the increase of social welfare… Responding to this development, regulators have been tending to introduce a management model called “Regulatory Sandbox”. Up to now, “Regulatory Sandbox” is still relatively new to many parts of the world, including Vietnam.

In that context, the article reviews a number of theoretical issues, current situations as well as some challenges related to the orientation for Fintech management mechanism in Vietnam; thereby creating a consistent understanding of the “Regulatory Sandbox” as well as giving out some related management implications.

Keywords: Regulatory Sandbox, Fintech, innovation

1. Khái niệm về Fintech và Regulatory Sandbox

* Fintech:

Trên phương diện công nghệ, hay kỹ thuật số, chúng ta đang chứng kiến quá trình điện tử hóa hay số hóa các sản phẩm tài chính diễn ra mạnh mẽ. Hay cũng có thể nói, đó là quá trình thâm nhập, giao thoa của hai lĩnh vực tài chính và công nghệ… Sự thâm nhập của công nghệ vào khu vực tài chính ngân hàng đã hình thành nên khái niệm “Fintech”. Cho đến nay, sự phát triển của khoa học và công nghệ cùng với khu vực tài chính đã diễn ra khá đa dạng và rộng khắp, hay sự thâm nhập lẫn nhau đã khá sâu rộng. Do đó, khái niệm Fintech đã hàm ý các tổ chức kết hợp các mô hình kinh doanh và công nghệ tiên tiến (sáng tạo) để cho phép, tăng cường và phá vỡ các giới hạn hay là sự đột phá đối với các dịch vụ tài chính, ngân hàng truyền thống [2].

Trên quan điểm quản lý ngân hàng, [1], “Fintech” có thể được hiểu một cách rộng rãi là sự đổi mới về mặt công nghệ và sự thâm nhập của công nghệ vào trong lĩnh vực tài chính ngân hàng. Sự thâm nhập này cho phép có thể dẫn đến các mô hình kinh doanh, ứng dụng, quy trình hoặc sản phẩm mới có ảnh hưởng quan trọng đến thị trường tài chính, tổ chức tài chính và cung cấp dịch vụ tài chính. Đổi mới Fintech đang nổi lên trong nhiều khía cạnh của tài chính - thanh toán bán lẻ và bán buôn, cơ sở hạ tầng thị trường tài chính, quản lý đầu tư, bảo hiểm, cung cấp tín dụng và tăng vốn cổ phần.

Ủy ban Giám sát ngân hàng viết tắt là BCBS (Basel Committee on Banking Supervision) thuộc Ngân hàng Thanh toán quốc tế (BIS) đã sử dụng định nghĩa của Ban ổn định tài chính (Financial Stability Board-FSB), theo đó “Fintech là đổi mới tài chính về công nghệ có thể tạo ra các mô hình kinh doanh mới, ứng dụng, các quy trình hoặc sản phẩm có ảnh hưởng trọng yếu đến thị trường và tổ chức tài chính và cung cấp dịch vụ tài chính”. Như vậy, cần lưu ý rằng thuật ngữ Fintech được sử dụng để mô tả một loạt các đổi mới của các ngân hàng, những người tham gia khác, có thể là các công ty khởi nghiệp hoặc các công ty công nghệ lớn hơn [1].

* “Regulatory Sandbox”

Trước tiên cần khẳng định “Regulatory Sandbox” là “cách ứng xử sáng tạo cho sáng tạo”. Thực tế cho thấy các sản phẩm của đổi mới sáng tạo (innovation) là các đột phá (disruption) và rất có thể vượt ra ngoài các quy định của pháp luật hiện hành. Việc tạo một môi trường, cơ chế cho đổi mới sáng tạo phát triển, đóng góp cho phúc lợi xã hội bao giờ cũng là khó khăn đối với các nhà quản lý. Trên thực tế, không phải quốc gia nào cũng có sự ứng xử phù hợp với các đổi mới sáng tạo.

Cơ chế quản lí thử nghiệm có kiểm soát (Regulatory Sandbox – Viết tắt: Sandbox) là một cách tiếp cận quy định, thường được tóm tắt bằng văn bản và xuất bản, cho phép thử nghiệm trực tiếp, có giới hạn thời gian về các đổi mới dưới sự giám sát của cơ quan quản lý. Các sản phẩm tài chính, công nghệ và mô hình kinh doanh mới có thể được kiểm tra theo một loạt các quy tắc, yêu cầu giám sát và các biện pháp bảo vệ thích hợp. Cơ chế này cho phép một số người liên quan hay những người tham gia thử nghiệm có một không gian thuận lợi để thực hiện những đổi mới nằm sát mép ngoài hoặc thậm chí nằm ngoài khuôn khổ pháp luật hiện hành. Vì vậy, giúp các nhà quản lí tiết kiệm chi phí đổi mới, nhận thức được các rào cản, cho họ cơ hội nắm được các thông tin quan trọng trước khi quyết định xem có cần thực hiện thêm hành động quản lý hay không. Trong trường hợp thuận lợi hoặc bất lợi, họ có thể chính thức thay đổi các quy định hiện hành hoặc dừng hoạt động của cơ chế thử nghiệm.

Thuật ngữ này ngày càng được dùng phổ biến rộng rãi trong nền kinh tế số, với hàm ý là tạo ra các khung pháp lý thử nghiệm cho các mô hình kinh doanh mới khi mà khung pháp lý hiện hành chưa có quy định điều chỉnh. Mục đích của cơ chế quản lí thử nghiệm có kiểm soát là điều chỉnh quy định tài chính nghiêm ngặt để có thể thích ứng với tốc độ phát triển của các doanh nghiệp đổi mới, sáng tạo, tuy nhiên sự điều chỉnh này phải theo cách vừa không làm giảm bớt các quy tắc của Fintech, đồng thời, vẫn đảm bảo yếu tố bảo vệ người tiêu dùng [3].

Như vậy, có thể định nghĩa một cách khái quát như sau: Cơ chế quản lí thử nghiệm có kiểm soát là cơ chế tạo ra một không gian thuận lợi với khung chính sách riêng (nằm ngoài khung chính sách hiện tại) để tiến hành thử nghiệm những khởi nghiệp sáng tạo, đổi mới [4].

Các hoạt động đổi mới của Fintech là vô cùng đa dạng. Đổi mới Fintech đang nổi lên trong nhiều khía cạnh của tài chính - thanh toán bán lẻ và bán buôn, cơ sở hạ tầng thị trường tài chính, quản lý đầu tư, bảo hiểm, cung cấp tín dụng và tăng vốn cổ phần [5]. Hay theo quan điểm của BCBS/ BIS [1] thì Fintech trong tài chính được chia thành 3 khu vực: tín dụng, tiền gửi và các dịch vụ tạo vốn; Dịch vụ thanh toán, thanh toán bù trừ; Dịch vụ quản lí đầu tư; cùng các dịch vụ hỗ trợ của thị trường như cổng tập trung, tập hợp thông tin, hệ sinh thái (cơ sở hạ tầng, nguồn mở, các API…), các ứng dụng dữ liệu (phân tích dữ liệu lớn, học máy, mô hình dự báo), an toàn bảo mật, điện toán đám mây…

Việc ban hành một Cơ chế quản lí thử nghiệm có kiểm soát trong lĩnh vực Fintech trở thành một nhiệm vụ cần thiết, cấp bách của cơ quan quản lí, bởi vì cơ chế đó cho phép Fintech có một khung pháp lí thử nghiệm, để được sáng tạo, đổi mới nhưng trong sự bảo hộ của pháp luật trong một khoảng thời gian nhất định.

Thực tế cho thấy, đổi mới, sáng tạo nói chung và của Fintech nói riêng không chỉ đem lại những lợi ích to lớn đối với các tổ chức ngân hàng - tài chính mà nó cũng đặt ra những thách thức to lớn đối với các quốc gia trong cách ứng xử và quản lý hoạt động này. Về hoạt động của Fintech, các cơ quản lý trên thế giới có hai trường phái, cách tiếp cận cơ bản khác nhau là cẩn trọng hay cởi mở. Các quan điểm cẩn trọng coi các sản phẩm và dịch vụ do công ty Fintech cung cấp giống như dịch vụ ngân hàng, do đó phải tuân thủ các quy định pháp lý về hoạt động giống ngân hàng cũng như các quy định bảo vệ người tiêu dùng và các quy định pháp lý khác (same business, same risks, same rules). Một số quốc gia như Hoa Kỳ, Pháp, Đức… coi dịch vụ do Fintech cung ứng tương tự dịch vụ ngân hàng truyền thống, do đó các tổ chức này cần phải được cấp giấy phép hoạt động ngân hàng khi cung ứng dịch vụ [6]. Quan điểm này sẽ giúp các quốc gia trên bảo vệ được lợi ích của khách hàng cũng như sớm đưa các công ty Fintech vào khuôn khổ quản lý. Tuy nhiên, trường phái này đối diện với một thách thức rất lớn đó là triệt tiêu khả năng sáng tạo của các công ty Fintech khi gò bó các công ty này vào các quy tắc quản lý vốn đã cũ, không còn phù hợp với thời đại công nghệ hiện nay [6]. Quan điểm cởi mở thì chấp nhận sáng tạo đổi mới của Fintech, các công ty Fintech cung cấp dịch vụ ngân hàng sẽ không bị ép buộc vào khuôn khổ hoạt động giống như các ngân hàng truyền thống, có thể tự do vận dụng các sáng tạo, đổi mới của mình để làm mới các dịch vụ tài chính truyền thống đã cũ, giúp giảm bớt các chi phí cho khách hàng sử dụng, đồng thời mở rộng hơn nữa phạm vi cung ứng của các dịch vụ này. Tuy nhiên, do khuôn khổ pháp lý cho các công ty Fintech không thể theo kịp sự biến đổi nhanh chóng của công nghệ, một số mô hình công ty Fintech có thể gây ra tổn thất cho khách hàng và ở quy mô lớn có thể dẫn tới đổ vỡ hàng loạt của các công ty Fintech. Sự thất bại và đổ vỡ hàng loạt của các công ty P2P tại Trung Quốc là một minh chứng khá rõ nét cho việc bùng nổ phát triển Fintech thiếu sự kiểm soát, quản lý từ cơ quan quản lý nhà nước [6].

Do đó, các quốc gia theo trường phái này thường tạo ra các cơ chế thử nghiệm hay thí điểm, giúp các công ty Fintech có thể thử nghiệm các dịch vụ/sản phẩm của mình với quy mô hạn chế có sự kiểm soát, giám sát của cơ quan quản lý nhà nước nhằm hoàn thiện giải pháp, tăng cường kiểm soát rủi ro để các sản phẩm này có thể nhanh chóng cung ứng ra thị trường, phát huy hiệu quả, thúc đẩy cạnh tranh, trong khi vẫn đảm bảo khách hàng có thể tận hưởng các lợi ích mà Fintech đem lại trong một môi trường ít rủi ro hơn [6].

Theo World Bank (2020), kể từ năm 2016 đến tháng 11/2020 đã có tổng cộng 73 cơ chế thử nghiệm có liên quan đến Fintech được công bố ở 57 quốc gia. Hơn một nửa trong số các cơ chế thử nghiệm này được tạo ra từ năm 2018 đến năm 2019 và 1/5 được thiết lập chỉ trong nửa đầu năm 2020, cho thấy sự tăng trưởng nhanh chóng trên toàn thế giới trong việc sử dụng các cơ chế liên quan đến Fintech. 52 cơ chế thử nghiệm (khoảng 70%) đã được áp dụng ở các nước mới nổi và đang phát triển; phần còn lại là ở các nước phát triển. Một số quốc gia đã tạo ra nhiều hơn một cơ chế liên quan đến Fintech, như Hoa Kỳ (5), Thái Lan (5), Ấn Độ (3), Brazil (2), Indonesia (2), Singapore (2)... điều này phản ánh các ưu tiên và nguồn lực khác nhau của các cơ quan quản lý tài chính. Số lượng cơ chế thử nghiệm liên quan đến Fintech cao nhất đã được tạo ra ở khu vực Đông Á và Thái Bình Dương. Tại khu vực Đông Nam Á, đã có 4 quốc gia xây dựng cơ chế thử nghiệm có kiểm soát, đó là Singapore, Thái Lan, Malaysia và Indonesia (World Bank, 2020)[21].

2. Triển vọng "Regulatory Sandbox" ở Việt Nam

Có khá nhiều dấu hiệu về triển vọng cho đổi mới sáng tạo nói chung của Việt Nam, và trong đó có khu vực ngân hàng với bằng chứng là sau Nghị quyết số 52- NQ/TW về “Một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp lần thứ tư” của Đảng [7] và Nghị quyết số 50/NQ-CP của Chính phủ: Ban hành Chương trình hành động của Chính phủ thực hiện Nghị quyết số 52-NQ/TW, NHNN [8], [9], [10] đã có chương trình hành động tương ứng và nhiều động thái rất tích cực cho chuyển đổi số ngành Ngân hàng. Điều đó cho thấy, Việt Nam đang chủ trương đẩy mạnh đổi mới sáng tạo và triển vọng cho "Regulatory Sandbox" ở Việt Nam đang là đòi hỏi cho các đổi mới sáng tạo.

Thời gian gần đây ở Việt Nam đã chứng kiến sự phát triển các doanh nghiệp không phải là ngân hàng cung ứng các giải pháp trên nền tảng công nghệ thường được gọi là công nghệ tài chính - Fintech. Với các năng lực đổi mới sáng tạo, các giải pháp của công ty Fintech đã đem lại một số lợi ích thiết thực đối với ngành tài chính - ngân hàng thông qua việc bổ khuyết hoặc giải quyết tính thiếu hiệu quả trong các sản phẩm, dịch vụ ngân hàng truyền thống như giới hạn về thời gian, địa điểm giao dịch, quy trình nhận biết và xác thực khách hàng (KYC),… Các quan điểm kinh tế và quản lý đều cho rằng Fintech đóng vai trò thúc đẩy tài chính toàn diện (financial inclusion) quốc gia thông qua tăng cường khả năng tiếp cận dịch vụ tài chính, nhất là một bộ phận người dân chưa có tài khoản ngân hàng và/hoặc khó khăn trong việc tiếp cận các dịch vụ tài chính - ngân hàng truyền thống (unbanked/underserved) tại các nước đang phát triển như Việt Nam.

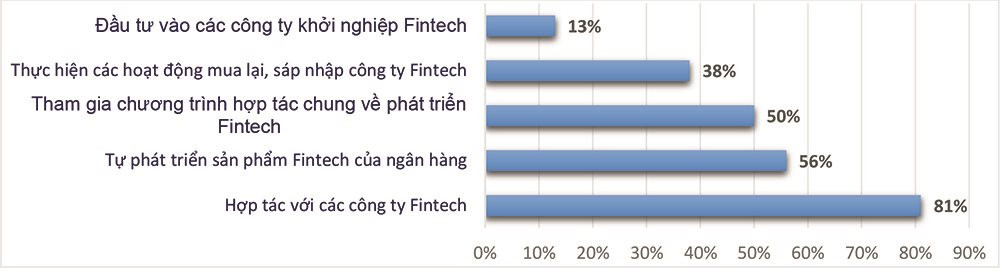

Đồ thị 1. Đa số các ngân hàng lựa chọn mô hình hợp tác với công ty Fintech

|

|

Nguồn: [11] |

Khảo sát của NHNN cho thấy mô hình Fintech tại Việt Nam là mô hình hợp tác ngân hàng - Fintech [12]. Theo khảo sát này có 81% TCTD được hỏi lựa chọn mô hình hợp tác giữa ngân hàng - công ty Fintech để cùng phát triển. Khuynh hướng này rất có thể là tốt cho ngân hàng vì sự chủ động và có năng lực về quản lý vốn đầu tư cũng như sự chủ động về định hướng và nắm được công nghệ cho sự vận hành, gắn được với các nhu cầu thực tế… Trong khi công ty Fintech hài hòa và giải quyết được nguồn tài chính (nhất là các công ty khởi nghiệp).

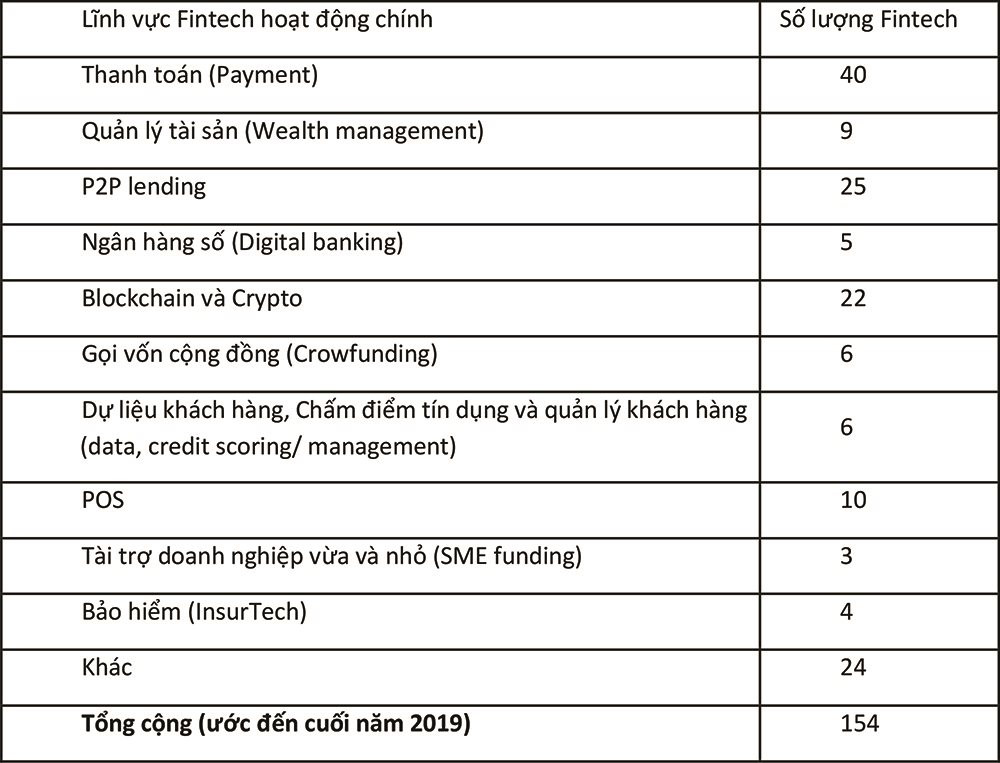

Trên thực tế, những năm qua, các Fintech ở Việt Nam gia tăng đáng kể, do sự chủ động tiếp cận và khuyến khích của các cơ quan chức năng như NHNN. Theo các thống kê, Việt Nam có khoảng 154 công ty Fintech, tổng doanh thu năm 2019 đạt khoảng 9 tỷ USD [11], [13]. Trong đó, có đến 70% công ty là các công ty khởi nghiệp có vốn đầu tư đến từ các quốc gia phát triển như Nhật Bản, Mỹ, Canada, Australia, Anh, Đan Mạch, Pháp và các quốc gia lân cận như Trung Quốc, Singapore, Malaysia.

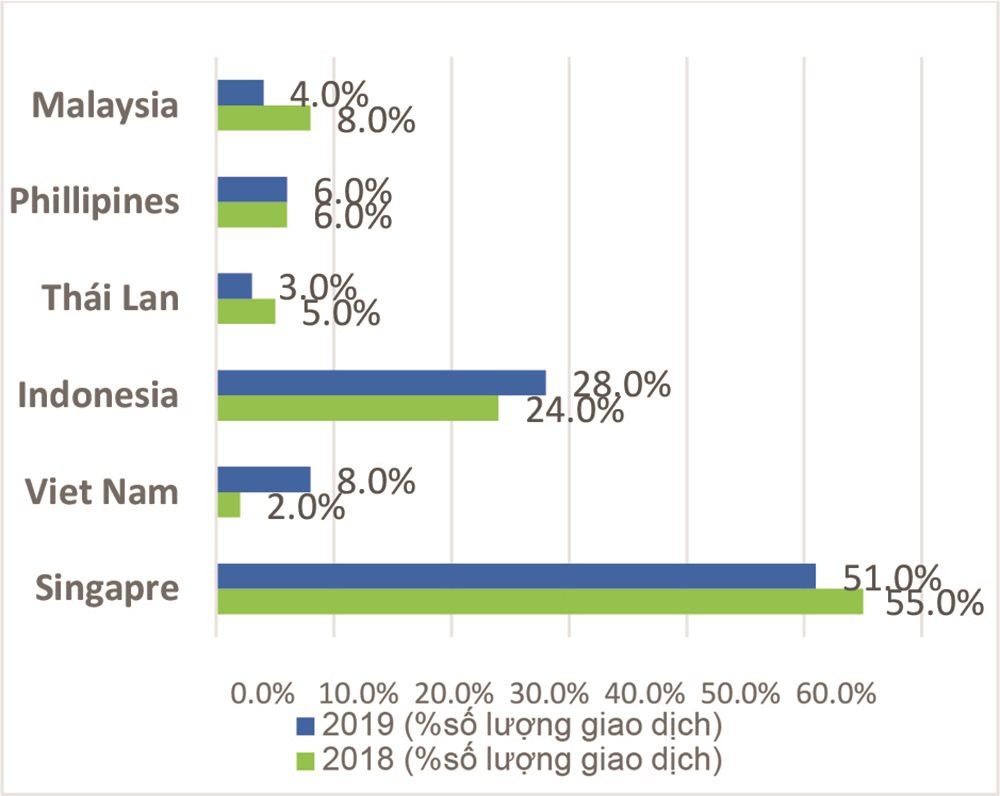

Trong các nước ASEAN, nếu xét về số lượng thương vụ đầu tư vào Fintech năm 2019, Việt Nam đứng thứ ba với 8% tổng số giao dịch, tăng từ 2% trong năm 2018, sau Singapore và Indonesia với 51% và 28%.

Đồ thị 2. Số giao dịch đầu tư vào Fintech Việt Nam và các nước ASEAN

|

|

Nguồn: [14] |

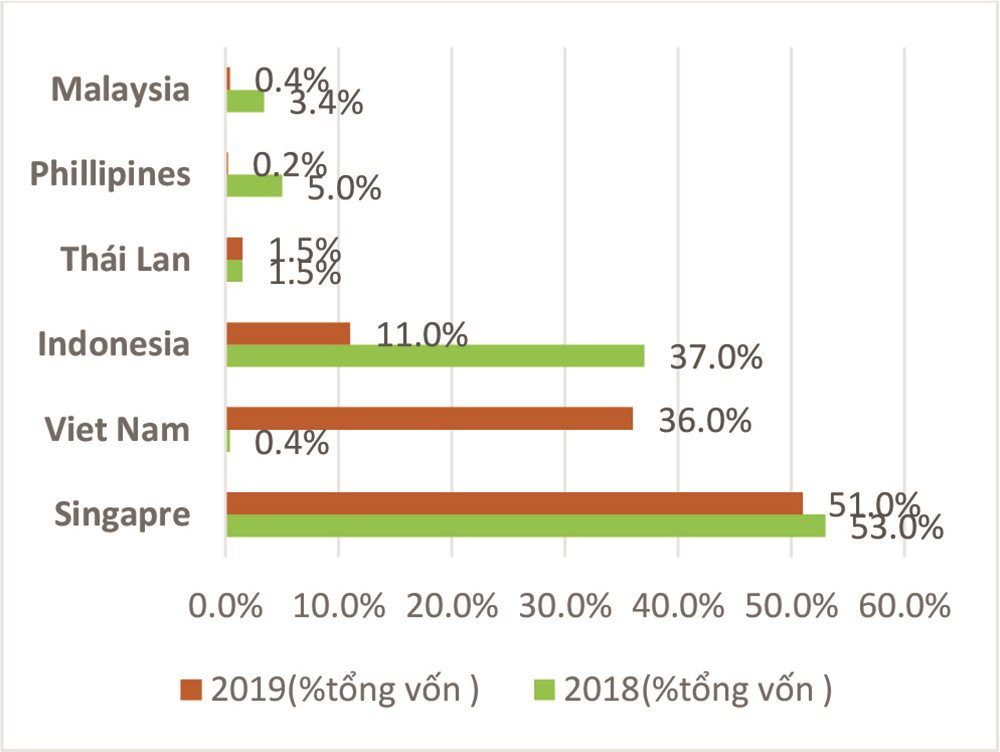

Đồ thị 3. Vốn đầu tư vào fintech Việt Nam và các nước ASEAN

|

|

Nguồn: [14] |

Trong khi đó, nếu xét về lượng vốn đầu tư vào Fintech, năm 2019, Việt Nam đứng thứ 2 trong khu vực ASEAN với 36% tổng vốn của cả nhóm các nước trong khu vực ASEAN, sau nước đứng đầu là Singapore, chiếm 51% [15].

Bảng 1. Lĩnh vực Fintech hoạt động ở Việt Nam

|

|

Nguồn: https://fintechnews.sg/vietnam-fintech-startups/) và (VNUHCM-IBT) |

Phân khúc thị trường và mô hình kinh doanh Fintech Việt Nam: Trong số các sản phẩm Fintech khác nhau phân khúc, giải pháp thanh toán kỹ thuật số đang dẫn đầu thị trường Việt Nam. Với tốc độ tăng trưởng về doanh số, thanh toán kỹ thuật số dẫn đầu thị phần dịch vụ Fintech: Thanh toán kỹ thuật số năm 2017 ở mức 89%; Năm 2018 đạt khoảng 61%; dự báo năm 2025 tỷ lệ này chiếm khoảng 70%; Nếu tính cho tài chính cá nhân mới năm 2017 chiếm 9%; dự báo đến 2025 con số này sẽ là 25%; khối doanh nghiệp năm 2017 chiếm 2%; dự báo năm 2025 có số này sẽ chiếm 6% thị phần dịch vụ Fintech [16]. Nếu tính riêng lĩnh vực thanh toán có 5 công ty chiếm 95% thị phần hoạt động.

Các sản phẩm Fintech đã xuất hiện tại thị trường Việt Nam từ năm 2005 với sản phẩm đầu tiên là - thanh toán kỹ thuật số (digital payment). Cho đến nay có 80 công ty Fintech hoạt động trong 3 lĩnh vực chính: thanh toán kỹ thuật số, tài chính cá nhân và giải pháp tài chính doanh nghiệp.

Fintech tại Việt Nam mới đang trong giai đoạn đầu của sự phát triển với số lượng các công ty Fintech tham gia thị trường còn ít và lĩnh vực hoạt động còn hạn chế. Theo khảo sát của Viện Nghiên cứu phát triển Công nghệ ngân hàng Đại học Quốc gia TP. Hồ Chí Minh (VNUHCM-IBT), trong tổng số (khoảng hơn 154) công ty Fintech đã được cấp phép, có khoảng 26% công ty hoạt động trong mảng thanh toán, 16% công ty hoạt động trong lĩnh vực cho vay; 14% công ty làm về Blockchain, Crypto & Remittance.

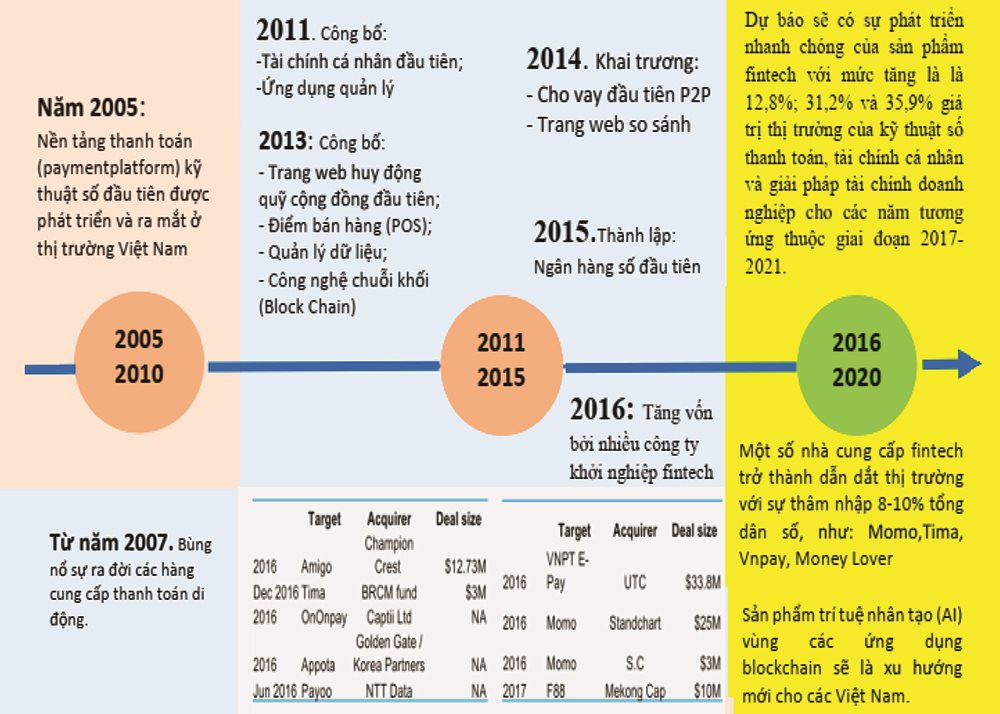

Hình 1. Các mốc phát triển Fintech Việt Nam

|

|

Nguồn: [17] |

Như vậy, Fintech ở Việt Nam hiện chủ yếu tập trung ở ba dịch vụ: thanh toán, cho vay ngang hàng (P2P lending) và huy động vốn cộng đồng. Các lĩnh vực khác như dịch vụ quản lý tài sản, quản lý thanh khoản, quản lý đầu tư, bảo hiểm, dịch vụ tư vấn tài chính tự động vẫn đang còn hết sức sơ khai.

Các quan sát cũng cho rằng các công ty Fintech ở Việt Nam có xu hướng sẽ tham gia chia sẻ thị phần bán lẻ tiềm năng của các ngân hàng truyền thống khi mà hoạt động cho vay ngang hàng, ví điện tử, thanh toán và trả góp bằng thẻ đã và đang thâm nhập mạnh mẽ vào cuộc sống hàng ngày [13].

3. Hạ tầng pháp lý cho đổi mới sáng tạo ở Việt Nam

Các chủ trương của Đảng và Nhà nước cho thấy, Việt Nam đã và đang nỗ lực tạo lập hạ tầng pháp lý tốt cho đổi mới sáng tạo trong đó có đổi mới sáng tạo ở khu vực tài chính, ngân hàng.

Khung pháp lý cho Fintech được bắt đầu thành lập từ năm 2005. Luật giao dịch điện tử và nhiều hướng dẫn khác, các nghị định cụ thể, thông tư đã được ban hành, sửa đổi và bổ sung để xây dựng một hệ thống pháp lý cho Fintech. Chính phủ Việt Nam đã ban hành các sáng kiến pháp lý để phát triển hệ sinh thái Fintech, thúc đẩy một xã hội không tiền mặt tại Việt Nam.

Khung pháp lý cho Fintech tại Việt Nam chủ yếu nằm ở một số đề án mang tính chung (mà các chuyên gia gọi là tính vĩ mô) và quy định về thanh toán như: Đề án Hỗ trợ hệ sinh thái khởi nghiệp đổi mới sáng tạo quốc gia đến 2025 (Đề án 844) [19]; Đề án nâng cao khả năng tiếp cận dịch vụ ngân hàng cho nền kinh tế; Đề án Phát triển thanh toán không dùng tiền mặt giai đoạn 2016 - 2020; Đề án Hoàn thiện khung pháp lý để quản lý, xử lý đối với các loại tài sản ảo, tiền điện tử, tiền ảo theo Quyết định của Thủ tướng Chính phủ…

Các Fintech lĩnh vực thanh toán (do NHNN cấp phép), chủ yếu hoạt động theo phương thức hợp tác với NHTM để cùng cung cấp dịch vụ. Tình trạng này là do phương pháp tiếp cận xây dựng khuôn khổ pháp lý về tài chính ngân hàng ở Việt Nam hiện nay có tình trạng là khác với nhiều lĩnh vực kinh doanh khác “được làm những gì pháp luật không cấm”, ngành tài chính được coi là đặc thù thường phải chịu sự kiểm soát chặt chẽ hơn và chỉ “được làm những gì pháp luật cho phép” [18].

Những Fintech ở mảng khác như gọi vốn, quản lý tài sản, cho vay, xếp hạng tín dụng, bảo hiểm, blockchain,… đang hoạt động chủ yếu dựa trên những quy định căn bản từ Luật doanh nghiệp và Luật dân sự, đồng thời phải đối mặt với rất nhiều hoạt động chưa được pháp luật quy định.

Việt Nam hầu như chưa có khuôn khổ pháp lý quy định rõ về bản chất sản phẩm, dịch vụ, các tiêu chuẩn của sản phẩm/dịch vụ; Mô hình hoạt động, địa vị pháp lý, các điều kiện thành lập và hoạt động của công ty Fintech; Bảo vệ người tiêu dùng sản phẩm tài chính, bảo vệ thông tin cá nhân [20].

Tương tự như nhiều nước trên thế giới, Việt Nam đang gặp một số thách thức mới trong quản lý nhà nước với sự xuất hiện của các công ty Fintech (nhất là hoạt động trong các lĩnh vực như cho vay ngang hàng, các mô hình thanh toán mới, chuyển tiền xuyên biên giới, tiền ảo/tài sản ảo, phát hành tiền ảo lần đầu ra công chúng (ICOs), kinh doanh đa cấp lợi dụng danh nghĩa tiền ảo/tài sản ảo...) [6]: (+) Hoạt động của loại hình các công ty nêu trên đã phát sinh những vấn đề xung đột lợi ích nhất định giữa các bên; (+) Lĩnh vực Fintech tại Việt Nam hiện nay chưa được đề cập trong hệ thống văn bản quản lý nhà nước; các lĩnh vực hoạt động cụ thể của Fintech hiện cũng chưa có khuôn khổ pháp lý riêng để điều chỉnh, ngoại trừ lĩnh vực thanh toán [6].

Với tình trạng khung pháp lý như hiện nay, các ý kiến chuyên gia cho rằng, Việt Nam cần sớm xây dựng khung pháp lý thử nghiệm (regulatory sandbox) - cơ chế cho phép các công ty Fintech startup được thí điểm/thử nghiệm các sản phẩm, dịch vụ trước khi cung ứng sản phẩm chính thức ra thị trường; Xây dựng một khung pháp lý hoàn chỉnh đối với Fintech bao trùm các hoạt động dịch vụ Fintech, bảo vệ người tiêu dùng, phòng chống rửa tiền, hạn chế tối đa việc cạnh tranh không lành mạnh và các hành vi vi phạm pháp luật… Đồng thời, đảm bảo sự phối hợp chặt chẽ giữa các cơ quan quản lý/ngân hàng trung ương và các đối tượng chịu sự điều chỉnh của khung khổ pháp lý về Fintech; Phối hợp giữa cộng đồng Fintech trong nước và quốc tế [6], [20] .

4. Gợi ý chính sách

Đổi mới sáng tạo ở Việt Nam cũng như Fintech ở Việt Nam đang đòi hỏi hạ tầng pháp lý tương ứng. Với đặc điểm của “Regulatory Sanbox” là thích ứng nhanh chóng với đổi mới sáng tạo; và với trào lưu về khoa học, công nghệ và diễn biến hiện nay, cũng như chủ trương của Đảng và Nhà nước, tác giả có một vài gợi ý chính sách như sau:

- Mạnh dạn đẩy nhanh việc hoàn thiện để ban hành cơ chế thử nghiệm có kiểm soát (Regulatory Sandbox) cho các doanh nghiệp Fintech cung ứng giải pháp, dịch vụ trong lĩnh vực ngân hàng. Chính phủ đã ban hành Nghị quyết số 100/NQ-CP ngày 6/9/2021 thông qua đề nghị xây dựng Nghị định về Cơ chế thử nghiệm có kiểm soát hoạt động công nghệ tài chính (Fintech) trong lĩnh vực ngân hàng. Chính phủ giao Ngân hàng Nhà nước Việt Nam chủ trì, phối hợp với các bộ, cơ quan liên quan tiếp thu đầy đủ ý kiến của các thành viên Chính phủ trong quá xây dựng Nghị định, bảo đảm theo đúng quy định của Luật Ban hành văn bản quy phạm pháp luật (sửa đổi, bổ sung năm 2020) và các văn bản pháp luật có liên quan. Dự kiến, Nghị định sẽ được ban hành trong năm 2022. Việc xây dựng Nghị định này cần được quán triệt theo nguyên tắc khuyến khích đổi mới sáng tạo, đảm bảo an toàn, phát triển bền vững các sản phẩm, dịch vụ, các mô hình kinh doanh mới, trong đó có các dịch vụ tài chính, ngân hàng số ở Việt Nam.

Khung quản lý thử nghiệm nêu trên (hay rộng hơn về ngân hàng số) cũng cần nhất quán, gắn với định hướng chiến lược quốc gia về tài chính toàn diện, đảm bảo tăng cường tiếp cận dịch vụ tài chính, ngân hàng của mọi tầng lớp dân chúng ở Việt Nam.

- Nghiên cứu để hình thành một Trung tâm đổi mới sáng tạo Fintech (Innovation Hub) với sự hợp tác của một số ngân hàng và doanh nghiệp lớn với ba hoạt động chính là: tạo không gian làm việc chung cho các doanh nghiệp khởi nghiệp Fintech với cơ sở vật chất đầy đủ, đạt chuẩn quốc tế; mời chuyên gia giàu kinh nghiệm hỗ trợ các doanh nghiệp khởi nghiệp Fintech hoàn thiện giải pháp, mô hình kinh doanh đảm bảo tính tuân thủ pháp luật và được thị trường chấp nhận; hỗ trợ kêu gọi vốn đầu tư từ các quỹ, nhà đầu tư cá nhân trong và ngoài nước hỗ trợ về vốn cho hoạt động của những doanh nghiệp này [6].

- Các cơ quan quản lí cần thống nhất và đưa nhận thức “đổi mới từ tư tưởng” của mỗi nhà quản lý thông thái vào các hoạt động điều hành thực tiễn. Trong việc đổi mới của ngành Ngân hàng, cần xác định phân biệt rõ ràng, nhất quán, chấp nhận cụm từ “Banking - hoạt động ngân hàng” là cụm từ không còn dành riêng cho hoạt động của các ngân hàng. Cần cho phép các tổ chức không phải là NHTM được phép cung cấp một số sản phẩm, dịch vụ ngân hàng dựa trên công nghệ, theo nguyên tắc “được làm tất cả những gì mà pháp luật không cấm”; và ban đầu thực hiện qua “Regulatory Sandbox” và sau đó sửa đổi Luật các tổ chức tín dụng, Luật NHNN và các luật liên quan.

Ban đầu, hình thức này được quy định trong khung quản lý thử nghiệm nêu trên. Trong đó quy định cho phép các tổ chức khác ngoài khu vực ngân hàng được phép cung cấp một số các sản phẩm, dịch vụ ngân hàng dựa trên công nghệ theo nguyên tắc “được làm tất cả những gì mà pháp luật không cấm”; Sau đó tiến tới sửa đổi Luật các TCTD, Luật NHNN và luật liên quan khác.

- Phát triển đa dạng các sản phẩm, dịch vụ tài chính gắn với công nghệ hay số hóa:

+ Hệ thống tài khoản giao dịch gắn với thúc đẩy thanh toán điện tử…;

+ Các loại hình dịch vụ tài chính phù hợp với các đối tượng khách hàng cùng với khuyến khích các công ty Fintech tham gia vào các hoạt động và dịch vụ ngân hàng mới;

+ Tăng cường năng lực các định chế tài chính đặc biệt: cho các đối tượng không phải ngân hàng tham gia vào chuỗi giá trị dịch vụ tài chính.

- Hoàn thiện cơ sở hạ tầng tài chính dựa vào công nghệ số đáp ứng tốt hơn yêu cầu thúc đẩy tài chính toàn diện:

+ Phát triển hạ tầng thanh toán: Ban hành chuẩn kết nối giữa các TCTD với nhau và giữa các TCTD với các Fintech và các tổ chức cung cấp dịch vụ khác để phục vụ cho các giao dịch thanh toán trong nền kinh tế; Cụ thể là thiết lập tiêu chuẩn kỹ thuật API mở; Sửa đổi, hoặc ban hành mới quy định tăng cường bảo đảm an ninh, an toàn trong hoạt động ngân hàng điện tử, tạo niềm tin cho người sử dụng;

+ Hoàn thiện hệ thống cơ sở dữ liệu quốc gia về dân cư (như đã nêu): ban hành quy định thực hiện xác thực, nhận biết khách hàng bằng phương thức điện tử trực tuyến (e-KYC);

+ Xây dựng cơ sở dữ liệu quốc gia về tài chính toàn diện.

Tài liệu tham khảo:

1. BCBS/BIS (2018), Sound Practices Implications of fintech developments for banks and bank supervisors, Bank for International Settlements (BIS).

2. EY (2019), Banking in Asia-Pacific Time to reinvent the digital landscap, EYGM Limited.

3. MAS (2016). Project Ubin: Central Bank Digital Money using Distributed Ledger Technology.

4. Đặng Vân Phúc and Chu Thị Hoa (2019). Một số gợi ý về xây dựng SANDBOX cho Việt Nam.

5. BIS/FSB (2017), FinTech credit_ Market structure, business models and financial stability implications, Bank for International Settlements (BIS) and Financial Stability Board.

6. Nghiêm Thanh Sơn (2019). Fintech tại Việt Nam: Nắm bắt xu hướng để “chuyển mình” phát triển.

7. ĐCSVN and Ban chấp hành Trung ương Đảng (2019). Nghị Quyết Số 52-NQ/TW ngày 27/9/2019 của Bộ Chính trị về một số chủ trương, chính sách chủ động tham gia cuộc Cách mạng công nghiệp lần thứ tư.

8. NHNN (2019). Quyết định số 2655/QĐ-NHNN ngày 26/12/2019 của Thống đốc NHNN về Phê duyệt chiến lược phát triển công nghệ thông tin Ngành ngân hàng Việt Nam đến 2025, định hướng đến 2030.

9. NHNN (2021). Quyết định 810/QĐ-NHNN ngày 11/5/2021 của Thống đốc NHNN phê duyệt “Kế hoạch chuyển đối số ngành ngân hàng đến năm 2025 và định hướng đến năm 2030.” .

10. NHNN (2019). Quyết định số 34/QĐ-NHNN ngày 7/1/2019 của Thống đốc NHNN vê việc ban hành Chương trình hàrnh động của ngành Ngân hàng thực hiện Chiến lược phát triển ngiàh Ngâ hàng Việt Nam đến năm 2025, định hướng đến năm 2030.

11. Pham Xuân Hòe (2019). Toàn cảnh Fintech Việt Nam 2019. thitruongtaichinhtiente.vn.

12. Phạm T.D. (2019). Chuyển đổi số trong lĩnh vực ngân hàng Việt Nam.

13. Viễn Thông (2019). Việt Nam có 154 công ty Fintech.

14. Yen Thi Hai Nguyen (2015). Evaluate Financial Literacy of Vietnamese Students in Higher Education and Its Determinants – The need of Financial Education.

15. Loh A.M., Peong K.K., and Peong K.P. (2019). Determinants of Personal Financial Literacy among Young Adults in Malaysian Accounting Firms. Global J Bus Soc Sci Review, 7(1), 8–19.

16. Solidiance (2018), Unlocking Vietnam’s FINTECH Growth Potential-Solidiance White Paper, .

17. MBS (2018), Vietnam-fintech-report, MB Securities Joint Stock Company (MBS).

18. NFSC (2018), Báo cáo tóm tắt tổng quan thị trường tài chính Việt Nam năm 2018, Ủy ban giám sát tài chính quốc gia (NFSC).

19. Thủ_Tướng (2016). Quyết định số Số: 844/QĐ-TTg của Thủ Tướng về Phê duyệt Đề án Hỗ trợ hệ sinh thái khởi nghiệp đổi mới sáng tạo quốc gia đến năm 2025.

20. Phong Lâm (2019). Phát triển hơn nữa việc ứng dụng công nghệ vào tài chính.

21. https://tapchinganhang.gov.vn/co-che-thu-nghiem-co-kiem-soat-va-van-de-hoan-thanh-khung-phap-ly-ve-fintech-o-Viet-nam.htm

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 12 năm 2022