SVB sụp đổ - hậu quả từ chính sách lãi suất của FED?

Với việc Ngân hàng Silicon Valley (SVB) phá sản, Ngân hàng Dự trữ Liên bang Mỹ (FED) sẽ phải xem xét lại dự định tăng lãi suất trong cuộc họp định kỳ tháng 3 tới.

Số phận của những khoản tiền gửi

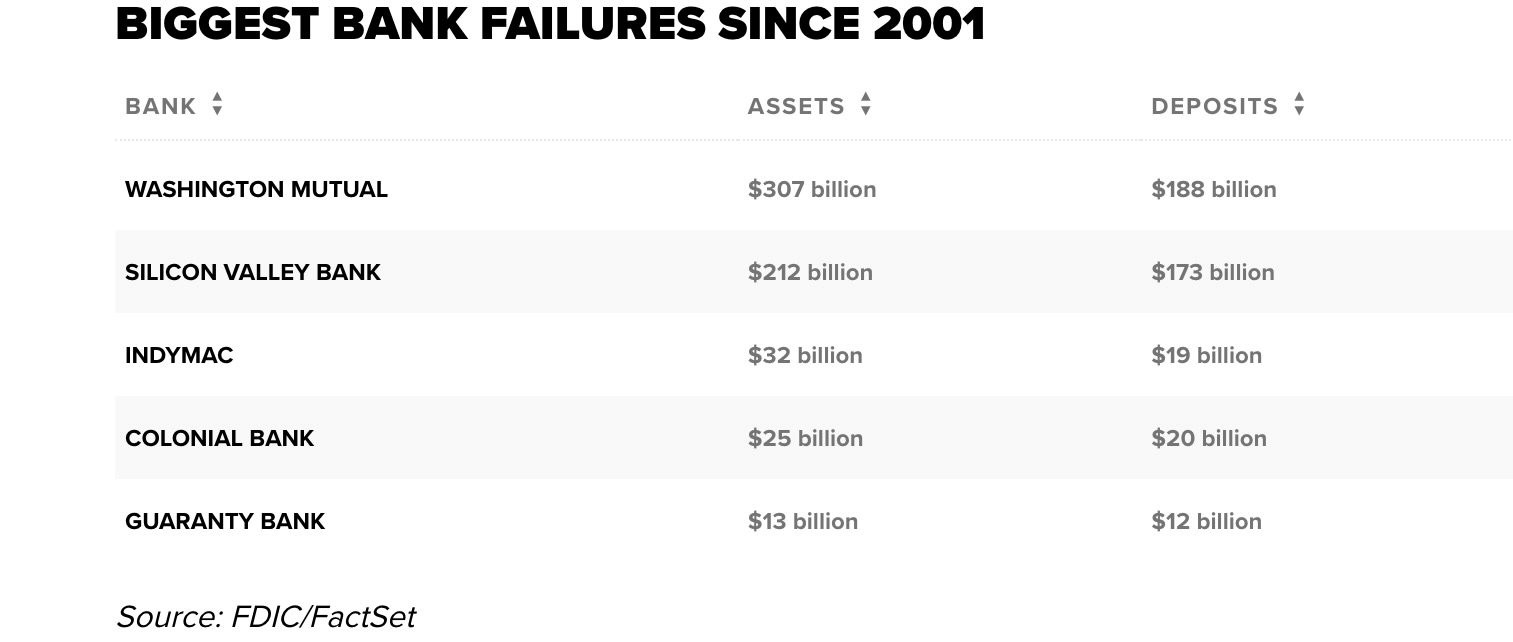

Ngày 10/3, Silicon Valley (SVB) tuyên bố phá sản, đánh dấu sự sụp đổ lớn thứ hai của một tổ chức tài chính trong lịch sử Mỹ kể từ cuộc khủng hoảng tài chính toàn cầu hơn một thập kỷ trước.

SVB đã bị giới chức California đóng cửa và giao lại cho Tập đoàn Bảo hiểm Tiền gửi Liên bang Mỹ (FDIC) quản lý. Cơ quan này này sẽ thanh lý tài sản của SVB để trả cho khách hàng gửi tiền và các chủ nợ của ngân hàng.

FDIC thông báo, những khách hàng gửi tiền có bảo hiểm tại SVB sẽ được quyền truy cập vào tài khoản của mình muộn nhất là vào sáng ngày 13/3. Các văn phòng chi nhánh của SVB cũng sẽ mở cửa trở lại vào thời điểm đó, dưới sự kiểm soát của cơ quan quản lý.

FDIC sẽ chi trả ở mức tiêu chuẩn lên đến 250.000 USD cho mỗi khoản tiền gửi tại mỗi ngân hàng.

Những khách hàng gửi tiền không có bảo hiểm sẽ nhận giấy chứng nhận quyền nhận tiền đối với số dư trong tài khoản của họ. Cơ quan quản lý sẽ trả tạm ứng trước cho những người gửi tiền không được bảo hiểm trong tuần tới. Các khoản thanh toán bổ sung sẽ được chi trả khi cơ quan quản lý thanh lý được tài sản của SVB.

Những người gửi tiền trên 250.000 USD có lấy lại được toàn bộ số tiền hay không sẽ được xác định tùy thuộc vào số tiền mà cơ quan quản lý thu về khi bán tài sản ở SVB.

SVB đã tăng gấp bốn lần quy mô trong vòng 5 năm qua và được định giá hơn 40 tỷ USD vào năm 2022.

Tính đến cuối tháng 12/2022, SVB có khoảng 209 tỷ USD tài sản và 175,4 tỷ USD tiền gửi. Nhưng 89% trong số 175,4 tỷ USD này không được bảo hiểm và số phận của chúng vẫn chưa được định đoạt, theo FDIC.

"Cú sập" của SVB bắt đầu vào cuối ngày 8/3 khi ngân hàng này bất ngờ thông báo đã bán 21 tỷ USD danh mục trái phiếu sẵn có và chấp nhận lỗ 1,8 tỷ USD. Ngân hàng cho biết sẽ phát hành thêm 2,25 tỷ USD cổ phiếu mới để củng cố bảng cân đối kế toán.

Thông tin này khiến nhiều quỹ đầu tư mạo hiểm hoảng loạn và khuyến cáo các doanh nghiệp rút tiền khỏi SVB. Làn sóng rút tiền đã khiến SVB không kịp trở tay và sụp đổ chỉ trong vỏn vẹn 48 giờ.

Theo hồ sơ do cơ quan quản lý California ghi lại, 42 tỷ USD tiền gửi đã được rút ra ồ ạt trong ngày 9/3. Cuối ngày hôm đó, SVB ghi nhận số dư tiền mặt âm 958 triệu USD và không thể huy động đủ tài sản thế chấp từ các nguồn khác.

Falvey, một cựu nhân viên của SVB và hiện đang đứng đầu một quỹ đầu tư, đã chỉ ra bản chất liên kết chặt chẽ của cộng đồng đầu tư công nghệ là lý do chính dẫn đến sự sụp đổ đột ngột của ngân hàng.

Chẳng hạn, các quỹ danh tiếng như Union Square Ventures và Coatue Management đã gửi email tới toàn bộ danh sách các start-up mà họ đầu tư trong những ngày gần đây, hướng dẫn họ rút tiền ra khỏi SVB vì lo ngại ngân hàng này sẽ cạn tiền.

“Làn sóng rút tiền gửi ồ ạt đã khiến SVB không có khả năng thanh toán các nghĩa vụ nợ khi đến hạn. Ngân hàng này mất luôn khả năng thanh khoản”, cơ quan quản lý tài chính California cho biết.

Hậu quả từ chính sách lãi suất thắt chặt quá mức?

Sự sụp đổ của SVB, một ngân hàng chủ chốt trong cộng đồng đầu tư mạo hiểm và công nghệ ở Thung lũng Silicon khiến cả các doanh nghiệp và cá nhân không khỏi lo lắng về những điều sẽ xảy ra với túi tiền của mình.

Vụ phá sản ngân hàng gần đây nhất của Mỹ ở quy mô này là Washington Mutual vào năm 2008, ngân hàng có tài sản trị giá 307 tỷ USD.

Nhiều nhà đầu tư mạo hiểm và giám đốc điều hành công nghệ bày tỏ họ đã rất “sốc” trước sự việc, thậm chí còn so sánh thất bại của SVB với sự sụp đổ của Lehman Brothers vào năm 2008.

SVB là một ngân hàng lớn dành cho các khách hàng khởi nghiệp, cộng đồng vốn đã chịu áp lực do việc lãi suất liên bang tăng mạnh và hoạt động phát hành cổ phiếu lần đầu ra công chúng (IPO) bị đóng băng khiến việc huy động thêm tiền mặt trở nên khó khăn.

Sự kiện SVB sụp đổ cũng được cho là hậu quả mới nhất từ các chính sách của Ngân hàng Dự trữ Liên bang (FED) nhằm kiểm soát lạm phát với chiến dịch tăng lãi suất mạnh mẽ nhất trong bốn thập kỷ.

Jim Cramer, chuyên gia kinh tế của CNBC nhấn mạnh, danh mục trái phiếu của SVB đã mất đi phần lớn giá trị do FED tăng lãi suất quá nhanh.

Sự sụp đổ này có thể lan rộng với những lo ngại rằng các công ty khởi nghiệp có thể không trả được tiền lương cho nhân viên trong những ngày tới, các nhà đầu tư mạo hiểm cũng có thể gặp khó khăn trong việc huy động vốn và một số lĩnh vực vốn đã bị “khốn đốn” có thể sẽ phải đối mặt với tình trạng bất ổn sâu sắc hơn.

Bộ trưởng Tài chính Janet Yellen cho biết trong buổi điều trần trước Hạ viện Mỹ vào sáng ngày 10/3 cho biết, bà “theo dõi rất cẩn thận” diễn biến tại một số ngân hàng sau thông báo của FDIC.

Ngay sau khi rời Đồi Capitol, bà Yellen đã triệu tập một cuộc họp gồm các quan chức hàng đầu tại FED, FDIC và Cơ quan kiểm soát tiền tệ để thảo luận cụ thể về tình hình tại SVB.

FED khó lòng tăng lãi suất mạnh trong cuộc họp tiếp theo

Số liệu việc làm tháng 2 mạnh mẽ được công bố đầu tháng này làm tăng khả năng FED nâng lãi thêm 50 điểm cơ bản trong cuộc họp định kỳ tiếp theo diễn ra vào ngày 21 – 22/3. Nhưng sự sụp đổ SVB có thể khiến các nhà hoạch định chính sách phải nghĩ lại.

Stephen Stanley, chuyên gia kinh tế trưởng tại Santander US Capital Markets nhận định: “Sự hỗn loạn của thị trường nói chung và lĩnh vực ngân hàng nói riêng sẽ khiến FED nghiêng về phương án chỉ tăng lãi suất 25 điểm cơ bản cho cuộc họp tiếp theo”.

Theo Stephen Stanley, sự kiện SVB chính là hồi chuông cảnh báo với FED về tác động tiềm ẩn từ những chính sách thắt chặt tiền tệ mạnh tay trong năm qua của cơ quan này và từ giờ họ sẽ phải thận trọng hơn.

Còn theo Matthew Luzzetti, nhà kinh tế trưởng của Deutsche Bank Securities, sự sụp đổ của SVB sẽ khiến các điều kiện tài chính thắt chặt hơn và mở đường để FED thực hiện các bước đi bớt “hung hăng” hơn nếu tình trạng này kéo dài.

"Nếu đây chỉ là diễn biến ngắn hạn, nó sẽ không tác động lên chính sách của FED. Nhưng nếu điều kiện tài chính thắt chặt trong thời gian dài, Fed có thể phải làm chậm lại quá trình tăng lãi suất", Matthew Luzzetti giải thích.

Các quan chức FED hiện chưa đưa ra bình luận chính thức nào về mối liên hệ giữa sự việc tại SVB và những tác động từ chính sách tăng lãi suất mạnh mẽ trong 12 tháng qua. Họ sẽ bước vào giai đoạn im lặng cho đến cuộc họp định kỳ tháng 3.