Dragon Capital: Để phát huy hiệu quả Nghị định 08 cần sự nỗ lực từ tất cả các thành viên thị trường

Việc ban hành Nghị định 08/2023/NĐ-CP được coi là điểm sửa đổi đầu tiên tạo cơ chế quan trọng và định hướng cho việc tái cấu trúc thị trường trái phiếu.

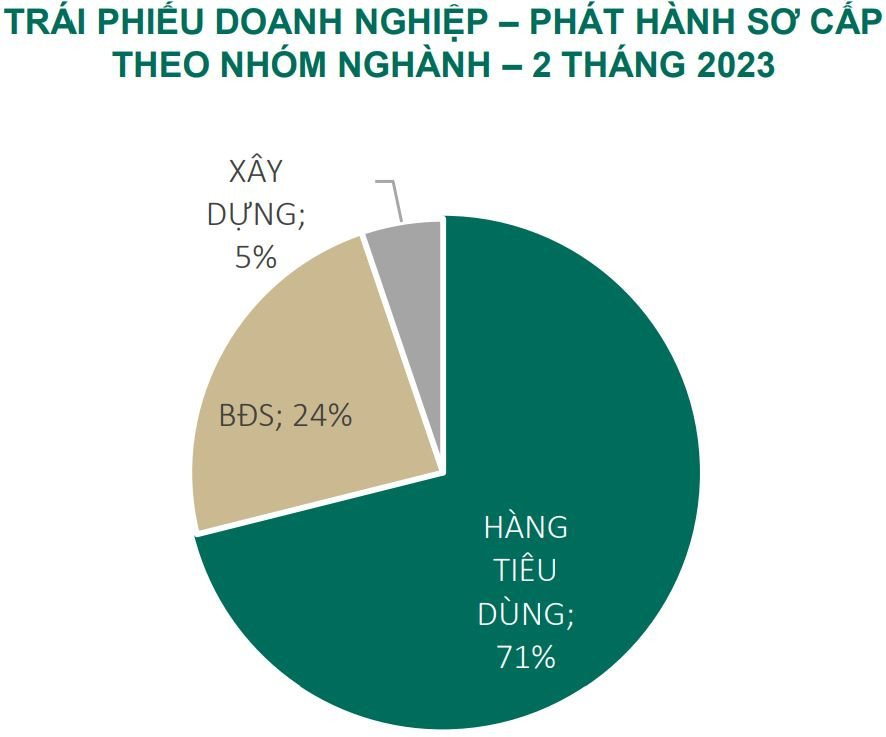

Thị trường trái phiếu doanh nghiệp vẫn khá yên ắng trong tháng 2. Theo thống kê từ HNX, tháng 2 ghi nhận 3 đợt phát hành trái phiếu với tổng giá trị 2.000 tỷ đồng, trong khi đó, dữ liệu bổ sung của tháng 1 ghi nhận 1 đợt phát hành trái phiếu với tổng giá trị 110 tỷ đồng.

Bốn đợt phát hành trái phiếu tháng 1 và tháng 2 được thực hiện bởi ba tổ chức, trong đó Masan Group đã phát hành 2 trái phiếu với tổng giá trị 1.500 tỷ đồng. Hai cái tên còn lại là Sơn Kim và Phan Vũ, đều là các công ty trong ngành bất động sản và xây dựng. Tổng giá trị phát hành của hai tổ chức này là 600 tỷ đồng.

Sau nhiều thảo luận, Nghị định 08/2023/NĐ-CP đã được ban hành vào ngày 5/3. Văn bản này sửa đổi Nghị định 65/2022/NĐ-CP, sau 5 tháng rưỡi có hiệu lực. Những sửa đổi trọng yếu bao gồm cho phép tổ chức phát hành đàm phán gia hạn thời hạn trái phiếu thêm tối đa 2 năm; cho trái chủ lựa chọn việc nhận tiền mặt hoặc tài sản trong việc nhận thanh toán nợ; gia hạn thời hạn áp dụng tiêu chuẩn về nhà đầu tư chuyên nghiệp và yêu cầu xếp hạng tín dụng chuyên nghiệp đến cuối năm 2023.

“Điểm sửa đổi đầu tiên tạo cơ chế quan trọng và định hướng cho việc tái cấu trúc trái phiếu. Tuy nhiên, để phát huy hiệu quả, việc này cần sự nỗ lực từ tất cả các thành viên thị trường, bao gồm tổ chức phát hành, trái chủ, các bên trung gian và cả các ngân hàng”, Dragon Capital nhấn mạnh.

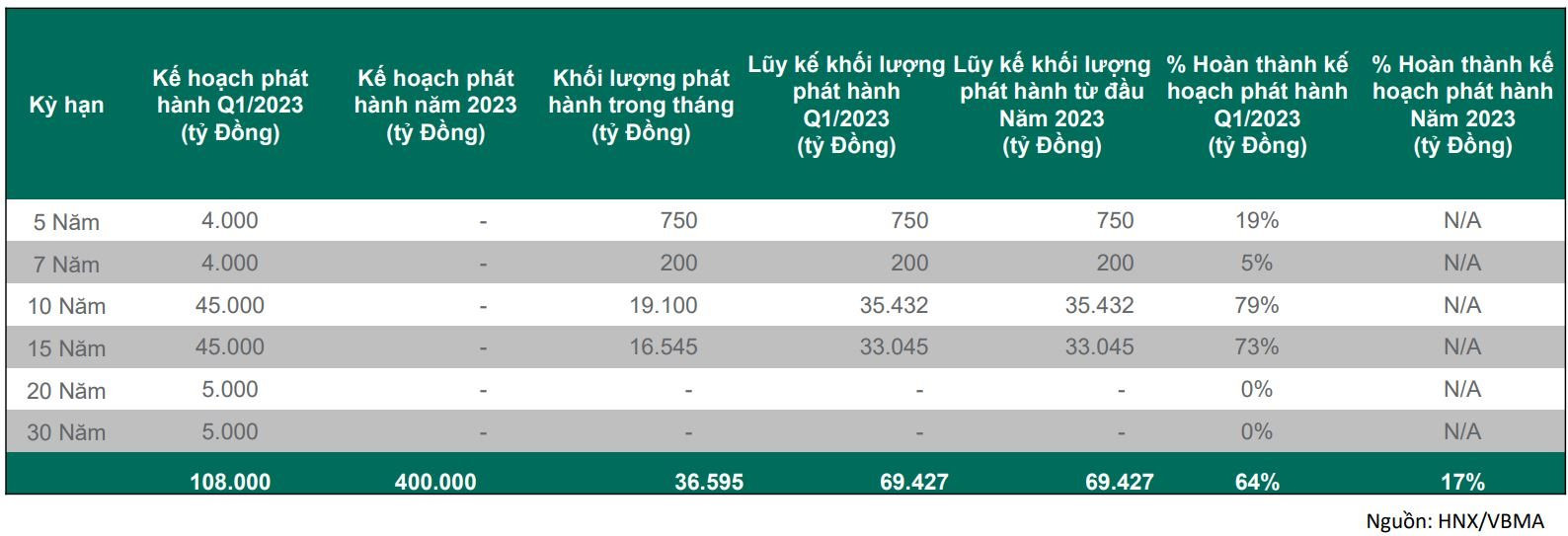

Đối với trái phiếu chính phủ (VGBs), kế hoạch phát hành sơ cấp trong năm 2023 là 400.000 tỷ đồng; tuy nhiên, kế hoạch phát hành chi tiết chưa được công bố. Tháng 2 đã có 17 phiên đấu thầu với tổng giá trị phát hành là 36.600 tỷ đồng, tăng 11,6% so với tháng trước. Lãi suất trúng thầu giảm khoảng 0,20% vào giữa tháng 2, trước khi tăng lại 0,15 - 0,17% vào cuối tháng. So với cuối tháng trước, lãi suất trúng thầu giảm nhẹ, chỉ thấp hơn khoảng 0,02 - 0,03%. Thanh khoản dồi dào tại các ngân hàng quốc doanh lớn và nhu cầu từ bảo hiểm xã hội vẫn là những nhân tố ảnh hưởng chính trong tháng 2.

Trên thị trường thứ cấp, đường cong lợi suất đã phần nào dốc hơn nhưng nhìn chung vẫn tương đối phẳng. Các kỳ hạn ngắn hơn 15 năm đều đang được giao dịch trong biên độ hẹp, 4,0 - 4,7%, giảm 0,40% đối với kỳ hạn 7 năm và 0,10% đối với kỳ hạn 10 - 15 năm. Khoảng cách về lợi suất giữa thị trường sơ cấp và thị trường thứ cấp đã nới rộng, lên mức 0,30 - 0,40% so với mức 0,20 - 0,27% trong tháng 1.

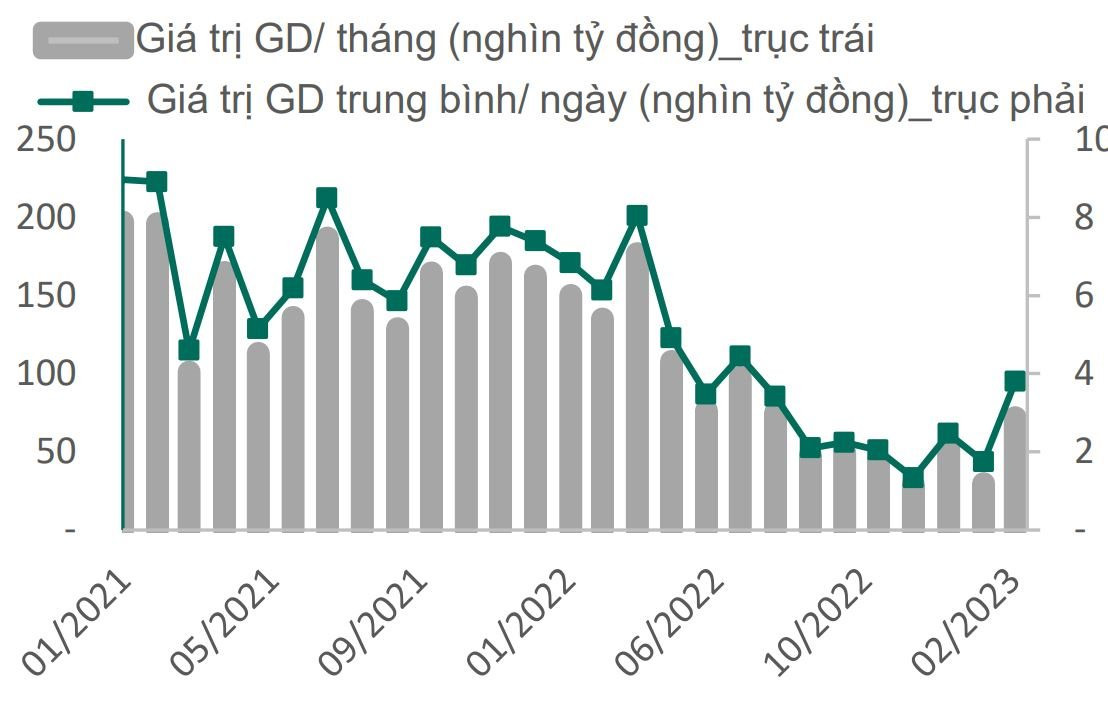

Khối lượng giao dịch thông thường (outright) hàng ngày trên thị trường thứ cấp được cải thiện đáng kể, hơn gấp đôi so với khối lượng tháng trước, đạt 3.700 tỷ đồng mỗi ngày. Mức giao dịch này tiệm cận mức giao dịch tại thời điểm tháng 7/2022. Giá trị giao dịch tuyệt đối thậm chí tăng mạnh so với cùng kỳ tháng trước do mức giao dịch thấp trong tháng Tết.

Cụ thể, khối lượng giao dịch thông thường đạt giá trị 72.000 tỷ đồng trong tháng 2 (tăng 144% so với tháng trước). Giao dịch mua bán lại (REPOs) có tốc độ tăng thấp hơn với mức tăng 48,7%, đạt giá trị 37.900 tỷ đồng. Điều này thể hiện thanh khoản của thị trường liên ngân hàng và thị trường tiền tệ đang được cải thiện, phù hợp với những thay đổi về biến động lợi suất.

Kỳ hạn từ 7 - 10 năm của trái phiếu chính phủ là kỳ hạn được giao dịch nhiều nhất, chiếm tỷ trọng 47% tổng giá trị giao dịch thông thường. Đây là sự thay đổi lớn so với các giai đoạn trước, khi mà giao dịch của kỳ hạn trên 10 năm chiếm tỷ trọng 70 - 90% tổng giá trị giao dịch.