Hoạt động cho vay ngang hàng: Lợi ích và rủi ro

Nghiên cứu - Trao đổi - Ngày đăng : 08:06, 01/05/2023

Tóm tắt: Xu hướng phát triển của công nghệ tài chính (Fintech) ngày càng gia tăng với một số lượng lớn các công ty có hoạt động hoặc tham gia cung ứng dịch vụ, giải pháp Fintech được thành lập. Bên cạnh rất nhiều dịch vụ bao gồm cả thanh toán, quản lý tài chính cá nhân, chấm điểm tín dụng... các công ty Fintech còn cung ứng cả dịch vụ cho vay ngang hàng (P2P lending). Hình thức cho vay này được các cơ quan chức năng kỳ vọng là giải pháp đáp ứng nhu cầu vay tiêu dùng của người dân, từ đó giúp hạn chế tín dụng đen. Tuy nhiên trong thời gian đầu hoạt động tại Việt Nam, bên cạnh những lợi ích thì hình thức cho vay này đang bộc lộ nhiều những rủi ro cần được các cơ quan chức năng quan tâm quản lý.

Từ khóa: cho vay ngang hàng, vay tiêu dùng

PEER-TO-PEER LENDING: BENEFITS AND RISKS

Abstract: The Fintech industry saw trends of continued development with many Fintech services suppliers have been established in Vietnam. Fintech companies provide many services including payment, personal financial management, credit scoring... including peer-to-peer lending (P2P Lending). This type of loan is expected by the authorities to be the solution that can meet the needs of consumer lending of the people. However, in the initial period of operation in Vietnam, beside the benefits, this lending model reveals many risks that the relevant authorities need to keep an eye on it.

Keyword: P2P lending, consumer lending

1. Tổng quan về P2P lending

Các công ty Fintech trong những năm gần đây đã có sự phát triển mạnh mẽ, cung cấp các giải pháp tài chính mới trên nền tảng số; trong đó có mô hình các công ty P2P lending. Mặc dù có nhiều quan điểm khác nhau về nguồn gốc xuất xứ của P2P lending nhưng tựu chung lại P2P lending đều được hiểu chung là hoạt động dựa trên nền tảng công nghệ tài chính, được thiết kế và xây dựng trên nền tảng giao dịch trực tuyến kết nối trực tiếp giữa người đi vay và người cho vay mà không thông qua các trung gian tài chính như tổ chức tín dụng. Toàn bộ hoạt động phê duyệt khoản vay, giải ngân, hay trả nợ giữa người đi vay và người cho vay được thực hiện trên nền tảng giao dịch trực tuyến của các công ty P2P lending, được lưu trữ bằng các bảng ghi điện tử, số hóa trên hệ thống cơ sở dữ liệu của công ty. Có thể phân loại P2P lending thành một số mô hình phổ biến được áp dụng tại nhiều nước trên thế giới cũng như Việt Nam như sau:

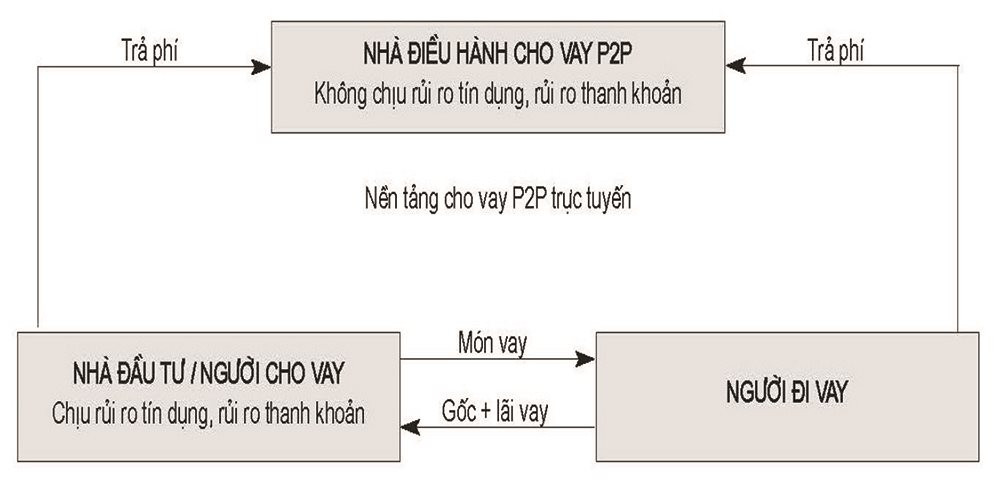

Mô hình P2P lending truyền thống

Công ty P2P lending chỉ cung cấp nền tảng công nghệ đơn thuần, nhằm kết nối trực tuyến giữa người đi vay và người cho vay. Theo đó, hợp đồng vay vốn được ký kết trực tiếp giữa người đi vay và người cho vay. Người cho vay chịu mọi rủi ro nếu người đi vay không trả nợ. Vốn vay và tiền trả nợ theo hợp đồng vay được tách biệt khỏi tài khoản trên nền tảng giao dịch trực tuyến. Công ty P2P lending có nguồn thu từ phí giao dịch của các bên tham gia. Như vậy trong mô hình này, các công ty P2P lending chỉ cung cấp nền tảng công nghệ đơn thuần.

Hình 1: Mô hình P2P Lending truyền thống

|

| Nguồn: Committee on the Global Financial system (CGFS) and the Financial Stability Board (FSB) - Fintech Credit (2017) |

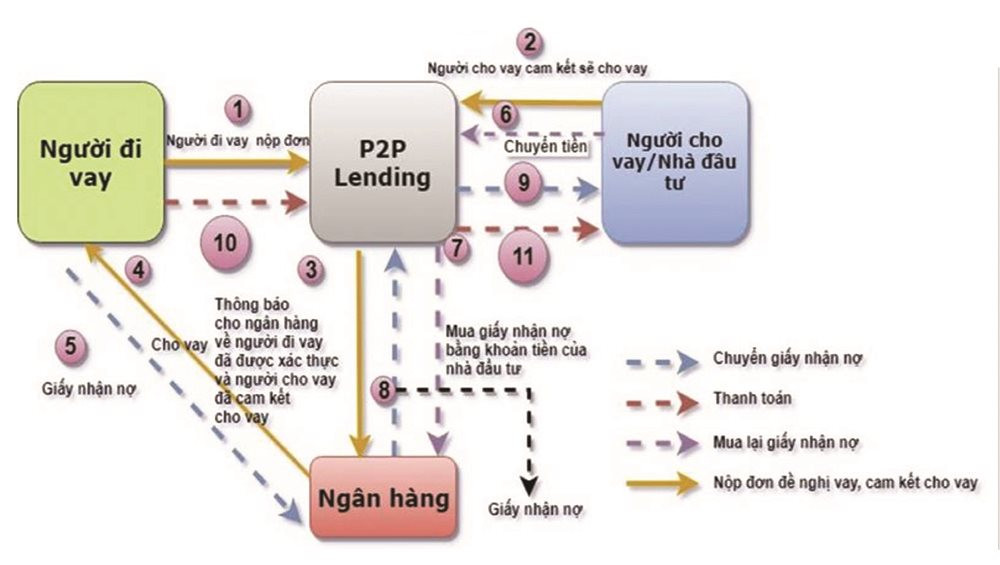

Mô hình P2P lending hợp tác với ngân hàng

Công ty P2P lending đóng vai trò như đại lý môi giới đối với người cho vay và người đi vay. Trên cơ sở thỏa thuận của công ty P2P lending và ngân hàng, sau khi nhận thông tin từ công ty P2P lending, ngân hàng cấp các khoản vay và sau đó bán lại cho công ty P2P lending. Trong mô hình này, vai trò của công ty P2P lending không chỉ còn là cung cấp công nghệ đơn thuần mà tham gia trực tiếp vào quy trình tín dụng. Với sự tham gia của ngân hàng trong quá trình giải ngân, rủi ro đối với người đi vay được giảm thiểu khi họ có đầy đủ điều kiện được vay và giấy tờ cần thiết. Các bước trong mô hình này được cụ thể hoá theo hình 2.

Hình 2: Mô HÌNH P2P lending hợp tác với ngân hàng

|

| Nguồn: Nhóm tác giả tổng hợp |

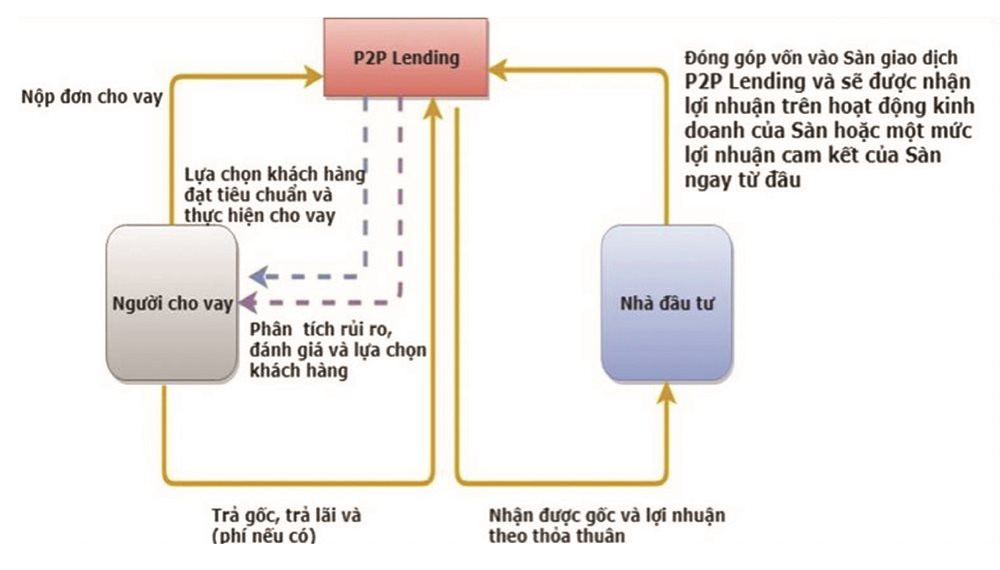

Mô hình P2P lending cam kết về lợi nhuận

Trong mô hình này, công ty P2P lending cung cấp các khoản vay từ chính nguồn vốn được đóng góp bởi người cho vay/nhà đầu tư. Công ty P2P lending đánh giá, lựa chọn đề xuất vay vốn và tự chủ động tiến hành cho vay trực tiếp đối với người đi vay và hưởng lãi suất, phí (nếu có) từ khoản vay này. Nhà đầu tư đóng góp nguồn vốn vào quỹ/vốn của công ty P2P lending và nhận lợi nhuận theo cam kết của công ty P2P lending. Đây không phải là một mô hình P2P lending phổ biến.

Hình 3: Mô hình P2P Lending cam kết về lợi nhuận

|

| Nguồn: Nhóm tác giả tổng hợp |

2. Lợi ích của hoạt động P2P lending

P2P lending là hình thức cho vay hoàn toàn khác biệt so với hình thức cho vay truyền thống. P2P lending có nhiều lợi thế hơn so với cho vay truyền thống nhưng cũng hàm chứa nhiều rủi ro đối với nhà đầu tư. Có thể kể đến một số lợi ích nổi bật của hoạt động P2P lending như:

(1) Về thủ tục: P2P lending có thủ tục nhanh chóng và đơn giản. Đây chính là lợi thế lớn nhất của hình thức cho vay này, phù hợp với các tổ chức cá nhân có quy mô nhỏ, thu nhập thấp, chỉ cần món vay nhỏ hoặc thời hạn vay ngắn.

(2) Về thu nhập/chi phí: P2P lending tạo ra thu nhập cao hơn đối với người cho vay và tiết kiệm chi phí đối với bên thiết lập dịch vụ. Sở dĩ là do dịch vụ được cung cấp trên nền tảng Fintech nên không mất chi phí xây dựng mạng lưới phân phối và tác nghiệp như các kênh truyền thống. Trên cơ sở sử dụng hệ thống dữ liệu phân tích lớn (Big Data) việc chấm điểm tín nhiệm với khách hàng dựa trên lịch sử giao dịch của chính khách hàng ở nhiều phương diện khác nhau như: mức thu nhập, mức nộp thuế, điện nước, tình trạng hôn nhân, các yếu tố nhân khẩu học nói chung,… vì vậy, quá trình chấm điểm có thể được thực hiện rất nhanh cũng như cập nhật thường xuyên mà tiết kiệm chi phí. Nhà cung cấp dịch vụ chỉ thu phí dịch vụ ở mức độ phải chăng để có thể bù đắp được các chi phí giao dịch phát sinh nên chênh lệch cuối cùng giữa lãi suất đi vay và cho vay ở mức kinh tế hơn so với kênh truyền thống.

(3) Về thông tin: Ở các mô hình cho vay chủ động, mức độ minh bạch thông tin cao, người cho vay được trực tiếp tham chiếu các thông tin liên quan đến người cho vay kể cả trước khi cho vay và giám sát mục đích sử dụng tiền vay. Mức độ bảo mật thông tin cao cũng là điểm mạnh mà mô hình P2P lending đạt được. Được mã hoá bằng công nghệ Block Chain, thông tin của cả 2 bên tham gia vào mô hình cho vay đều được giữ kín bởi bên cung cấp dịch vụ.

(4) P2P lending làm thay đổi quan niệm về cho vay trong nền kinh tế: Ngay cả với các món vay giá trị nhỏ cũng có thể hàm chứa sự tham gia của rất nhiều bên trong một hoạt động có tính đặc thù như cấp tín dụng trên thị trường.

(5) P2P lending tạo ra thêm các kênh đầu tư trên thị trường: Đây là cơ hội đa dạng hoá danh mục cho các nhà đầu tư và san sẻ rủi ro. Bên cạnh đó, việc chủ động lựa chọn kênh đầu tư với quy mô và thời hạn khác nhau cũng là cách tối đa hoá lợi ích cho nhà đầu tư khi tránh được rủi ro khe hở kỳ hạn.

Bên cạnh những lợi ích đạt được, P2P lending cũng tạo ra rất nhiều rủi ro hệ luỵ khác nhau cho các bên tham gia trong quy trình nếu không được kiểm soát chặt chẽ và có hành lang pháp lý đầy đủ.

3. Rủi ro của hoạt động P2P lending

Ngay từ khi xuất hiện, hoạt động P2P lending đã hàm chứa nhiều rủi ro:

(1) Rủi ro tín dụng: Một khoản cho vay truyền thống được mua bảo hiểm cho khoản vay, người gửi tiền thông thường cũng được ngân hàng mua bảo hiểm tiền gửi, nhưng khoản cho vay chậm trả của nhà đầu tư trong trường hợp P2P lending lại không có bảo hiểm. Nếu người đi vay mất khả năng trả nợ một phần hoặc hoàn toàn, nhà đầu tư có thể bị mất vốn cho vay. Theo mô hình P2P lending truyền thống, công ty P2P lending không có trách nhiệm hoàn trả khoản tiền này. Rủi ro tín dụng có thể xảy ra từ nhiều nguyên nhân chủ quan và khách quan, ngay cả đối với hoạt động cho vay truyền thống với đầy đủ kinh nghiệm lựa chọn khách hàng cũng không thể chắc chắn kiểm soát rủi ro ở mức 0%. Thêm vào đó, người cho vay hoàn toàn không có khả năng cũng như công cụ phân tích và thông tin để đánh giá nhằm ra quyết định đối với khoản cho vay. Trong những nền kinh tế mà thông tin kém minh bạch thì rủi ro càng dễ xảy ra.

Có một số công ty P2P lending tạo ra các quỹ phòng hộ nhằm hỗ trợ bên cho vay nhưng không có cam kết về việc hoàn trả khi rủi ro vỡ nợ xảy ra, như vậy cũng không khác gì việc không có bảo đảm. Với quy mô cũng rất nhỏ so với tổng quy mô các khoản cho vay, lại không có cam kết, quỹ này chỉ nhằm mục đích tăng cường độ tin cậy của các bên tham gia.

(2) Rủi ro thanh khoản: Đối với khoản cho vay trong mô hình P2P lending, bên cho vay chỉ có thể được hoàn trả đầy đủ trong một trường hợp là khi khoản vay đến hạn. Không tồn tại việc huỷ ngang hợp đồng cho vay và các khoản cho vay cũng rất khó kiểm soát để ràng buộc điều khoản này.

Bên cạnh đó, các khoản vay truyền thống có thể được quản lý một cách rất linh hoạt thông qua việc bán lại trên thị trường với nhiều phương thức mua bán khác nhau như đấu giá, thoả thuận,… còn khoản vay ngang hàng thì chưa phát triển thị trường thứ cấp. Bên cho vay không có sự lựa chọn chuyển giao rủi ro, cũng không có công cụ tự bảo vệ mình. Rủi ro thanh khoản của khoản vay là luôn hiện hữu. Thậm chí có thể nói, khoản vay ngang hàng là không thanh khoản được, chỉ có thể chờ đến hết thời hạn và dựa vào ý chí trả nợ của bên đi vay.

(3) Rủi ro pháp lý: Rủi ro pháp lý được xem là vấn đề lớn nhất ở hầu hết các nước đang tồn tại hoặc nhen nhóm xuất hiện hình thức P2P lending. Đặc biệt, tại các nước đang phát triển, P2P lending vẫn nằm trong khoảng hở pháp lý chưa được lấp đầy. Nhiều nước không công nhận hoặc còn đang nghiên cứu chưa chấp thuận sự tồn tại của hình thức P2P lending. Điều này khiến cho các bên tham gia vào hoạt động P2P lending luôn đối diện với nguy cơ gặp phải rủi ro bị cấm hoặc bị hạn chế hoạt động bất cứ lúc nào. Trong trường hợp này, việc chưa có các quy định pháp lý sẽ dẫn đến tranh chấp giữa các bên tham gia mà quyền lợi của tất cả các bên đều không được đảm bảo vì không có cơ chế hay quy định, tiền lệ xử lý.

Thậm chí, tại nhiều quốc gia, việc tự ý thực hiện mô hình P2P lending không được pháp luật cho phép dẫn tới vi phạm quy định pháp luật trong cách tính lãi suất tiền vay. Còn nếu công ty P2P lending chỉ đóng vai trò công ty môi giới, là trung gian kết nối giữa bên cho vay và đi vay thì khi xảy ra tranh chấp, tranh chấp này cũng chỉ được xác định là tranh chấp của bên cho vay và đi vay mà không liên quan đến công ty P2P lending. Bản thân công ty P2P lending sẽ chối bỏ trách nhiệm của mình trong trường hợp này. Lúc này, người cho vay vừa hạn chế về khả năng thẩm định khách hàng, không có cơ chế phòng ngừa rủi ro, không được tham gia các biện pháp, công cụ bảo vệ khoản cho vay dẫn đến mọi thua thiệt sẽ thuộc về bên cho vay. Lúc này, không chỉ là việc có thể mất tiền cho vay mà mọi thua thiệt về mặt pháp lý đều xảy ra đối với bên cho vay.

Rủi ro pháp lý còn xảy ra trong trường hợp các công ty P2P lending về bản chất là các công ty cầm đồ trá hình, cho vay với lãi suất cao, thậm chí “cắt cổ” và nhiều yếu tố lừa đảo tồn tại khác như làm công cụ rửa tiền, trốn thuế… Rủi ro pháp lý có thể chực chờ bất cứ lúc nào đối với người tham gia.

(4) Rủi ro vận hành: P2P lending dựa trên nền tảng phát triển công nghệ nên rủi ro vận hành có thể xảy ra khi phần mềm bị lỗi hoặc ngưng hoạt động (hoặc đơn giản là nhà cung cấp dịch vụ rút khỏi thị trường). Khi đó, các dữ liệu của khách hàng và điều kiện để dịch vụ được cung cấp liên tục sẽ bị ảnh hưởng. Nếu thị trường hoạt động ngoài khuôn khổ pháp lý thì nguy cơ mất trắng của nhà đầu tư hoàn toàn có thể xảy ra.

Bên cạnh đó, toàn bộ dữ liệu về người tham gia hình thức tín dụng này đều được quản lý, lưu trữ trên hệ thống máy chủ và hoạt động trên môi trường Internet. Do đó, các hackers có thể lợi dụng lỗ hổng bảo mật để xâm nhập, đánh cắp thông tin cá nhân của các bên tham gia; hệ thống máy chủ thông tin của công ty P2P lending có thể bị chiếm quyền kiểm soát hoặc bị đánh sập, sửa, xóa dữ liệu có chủ đích dẫn đến toàn bộ thông tin giao dịch của các bên bị mất, thay đổi thông tin giao dịch gây ảnh hưởng trực tiếp tới tài sản của các nhà đầu tư và các bên tham gia giao dịch trong hệ thống.

(5) Rủi ro đạo đức: Nhà cung cấp dịch vụ có thể mập mờ trong vai trò trung gian, hoạt động như một tổ chức huy động vốn cộng đồng rồi cho vay; thông đồng với người vay lập hồ sơ giả; mời gọi khách hàng bằng những thông tin thổi phồng; sử dụng tiền của nhà đầu tư cho các mục đích khác không đúng với mục đích vay ban đầu; khớp nối kỳ hạn của khoản vay không đúng nguyên tắc; ngầm bắt tay với các kênh tín dụng chính thức để đầu tư mạo hiểm vào thị trường P2P lending ăn chênh lệch… Tất cả những khả năng này đều có thể xảy ra, đặc biệt trong điều kiện hành lang pháp lý chưa rõ ràng và hiểu biết của người cho vay còn hạn chế.

Về phía người đi vay dễ rơi vào bẫy cho vay lãi nặng và phải chịu những khoản vay có lãi suất cắt cổ. Tuy đưa ra những lời mời gọi, thông tin quảng cáo hấp dẫn về hoạt động tín dụng để lôi kéo người tham gia nhưng thực chất tại nhiều quốc gia, công ty P2P lending chỉ được phép cung cấp dịch vụ tư vấn mà không có chức năng cho vay. Đặc biệt, doanh nghiệp P2P lending không cung cấp rõ ràng, đầy đủ về các khoản chi phí và phí dịch vụ phát sinh kèm theo những khoản vay. Ngoài lãi theo thỏa thuận phải trả với người cho vay thì người vay còn phải chịu hàng loạt các chi phí khác như: phí thẩm định tài sản, phí lưu giữ tài sản, phí tư vấn,… Tổng cộng các khoản phí này thì người dùng phải trả một số tiền cao gấp nhiều lần so với số tiền vay ban đầu, thậm chí có trường hợp phải chịu lãi suất lên đến hàng trăm phần trăm. Điều này khiến cho nhiều người phải trả số tiền rất cao so với những gì họ thấy trên quảng cáo, chưa kể các thủ đoạn đe doạ, hành hung,… nhằm đòi tiền ảnh hưởng đến uy tín, danh dự của bên đi vay. Do vậy, rủi ro đạo đức luôn ẩn hiện hoàn toàn có thể xảy ra đến từ bên cho vay, bên đi vay và cả tổ chức P2P lending.

4. Một số gợi mở nhằm kiểm soát rủi ro đối với hoạt động P2P lending

Hoạt động P2P lending tiềm ẩn cả những lợi ích và rủi ro song hành. Vì vậy, để hoạt động này thực sự phát huy được hết những lợi ích của nó và giảm thiểu rủi ro khi phát triển tại Việt Nam, có thể đưa ra một số giải pháp trong quá trình triển khai như sau:

Đầu tiên, cần công nhận hoạt động P2P lending và cho phép hoạt động của các công ty P2P lending. Việc cấp phép thử nghiệm cung cấp dịch vụ P2P lending sẽ hạn chế được tình trạng lợi dụng mô hình này như cho vay áp dụng lãi suất và phí cao dẫn đến bên vay trốn tránh trả nợ khiến bên cho vay hoặc công ty P2P lending dùng mọi biện pháp kể cả thuê xã hội đen đòi nợ diễn ra. Tuy nhiên, đây không phải là một giải pháp có thể kéo dài. Việc chưa có một quy định hướng dẫn cụ thể đối với việc thành lập cũng như tổ chức hoạt động P2P lending có thể khiến tổ chức cho vay gặp nhiều khó khăn. Cụ thể hơn: tương tự giai đoạn đầu phát triển của mô hình P2P lending tại Trung Quốc, trong những năm qua, Chính phủ Việt Nam đã lựa chọn hướng tiếp cận đợi và xem. Các cơ quan quản lý áp dụng cách tiếp cận xây dựng pháp lý này sẽ đóng vai trò là quan sát viên, cho phép các công ty Fintech hoạt động mô hình P2P lending mà không bị cản trở bởi các quy định pháp luật. Qua kinh nghiệm từ sự sụp đổ của mô hình P2P lending tại Trung Quốc thời gian qua, việc các cơ quan quản lý không đưa ra quy định điều chỉnh đối với các mô hình kinh doanh mới sẽ dẫn đến những hành vi có dấu hiệu trái pháp luật gây thiệt hại về quyền lợi cho người tiêu dùng. Do vậy, các cơ quan chức năng cần có cách tiếp cận hiệu quả hơn để không vấp phải những thiệt hại không mong muốn như thị trường P2P lending Trung Quốc.

Thứ hai, cần có chế tài trong quản lý hoạt động P2P lending. Việc có chế tài cụ thể trong các quy định hoạt động sẽ mau chóng mang đến tính ổn định và bền vững cho hoạt động của các công ty trong lĩnh vực này. Bên cạnh đó, điều này giúp bảo vệ quyền lợi cho tất cả các bên tham gia.

Thứ ba, cần xây dựng cơ chế giám sát chặt chẽ, cụ thể cho hoạt động P2P lending. Không thể thực hiện các chế tài xử lý khi không có hệ thống giám sát. Một số thỏa thuận giữa các bên tham gia trong mô hình P2P lending (công ty P2P lending và nhà đầu tư, công ty P2P lending và bên thứ ba, công ty P2P lending và khách hàng vay…) thiếu rõ ràng, minh bạch, thiếu ràng buộc có tính pháp lý, cũng như chưa có cơ chế giám sát, hậu kiểm đối với việc sử dụng, quản lý vốn vay đúng mục đích của người đi vay. Điều này có thể dẫn đến tranh chấp, khiếu kiện giữa các bên. Hoạt động giám sát P2P lending nên được trao thẩm quyền cho Ngân hàng Nhà nước Việt Nam. Bên cạnh đó, cần phát huy vai trò của Trung tâm Thông tin tín dụng quốc gia (CIC) trong việc cung cấp các thông tin hỗ trợ.

Như vậy, việc có những quy định cụ thể và định hướng chiến lược rõ ràng đang là những yêu cầu cấp thiết để xây dựng một hệ thống P2P lending hoạt động hiệu quả và lành mạnh trên thị trường.

Tài liệu tham khảo:

- Alexander Bachmann (2011), Online Peer-to-Peer Lending – A Literature Review”, Journal of Internet Banking and Commerce, August 2011, vol. 16, no.2.

- Bùi Tín Nghị, Nguyễn Thị Thái Hưng, Trần Hải Yến, Đào Mỹ Hằng, Nguyễn Thị Vân (2022), Cho vay ngang hàng: Kinh nghiệm quản lý tại một số quốc gia và bài học cho Việt Nam, Tạp chí Ngân hàng số 24, tháng 12/2021.

- Hà Văn Dương (2019) “Cho vay ngang hàng: Cơ chế vận hành và mô hình kinh doanh”, Tạp chí Thị trường Tài chính Tiền tệ số 8, tháng 04/2019.

- Nguyen, T.T.T., Luong, X.M. and Vo, T.N.H. (2019) Peer-to-peer lending in Vietnam and experience from other countries. Science & Technology Development Journal - Economics - Law and Management, pp. 211–212.

- Nguyễn Lê Hoài, Ngô Đình Thiện (2022), Mô hình cho vay ngang hàng trên thế giới và những gợi mở cho Việt Nam, Tạp chí Nghiên cứu Lập pháp số 02+03 (450+451), tháng 02/2022.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 17 năm 2022