Nhìn lại quá trình tái cơ cấu hệ thống ngân hàng gắn với xử lý nợ xấu giai đoạn 2011 – 2022 và một số khuyến nghị

Bài nghiên cứu phân tích mục tiêu, giải pháp và công cụ triển khai đề án tái cơ cấu trong hai giai đoạn tái cơ cấu, đưa ra những so sánh, để từ đó gợi ý một số khuyến nghị cho giai đoạn sắp tới.

Tóm tắt: Quyết định số 689/2022/QĐ-TTg phê duyệt đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 – 2025” đã được ban hành ngày 8/6/2022. Như vậy, tính từ năm 2012, đây là Đề án thứ ba được phê duyệt, trước đó là hai Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng” được phê duyệt lần lượt theo Quyết định số 254/2012/QĐ-TTg (giai đoạn 2011-2015) và Quyết định số 1058/2016/QĐ-TTg (giai đoạn 2016-2020). Quá trình tái cơ cấu hệ thống ngân hàng trong giai đoạn 2011-2020 đã đạt được một số thành công nổi bật như không để xảy ra đổ vỡ ngân hàng, khả năng chi trả được đảm bảo, trật tự kỷ cương hoạt động ngân hàng được thắt chặt. Tuy nhiên, những mục tiêu mang tính bản chất của tái cơ cấu như xử lý dứt điểm nợ xấu, tạo ra một hệ thống ngân hàng thực sự lành mạnh theo tiêu chuẩn quốc tế với cấu trúc sở hữu đa dạng dựa trên nền tảng công nghệ tiên tiến vẫn chưa thực sự được giải quyết. Bài nghiên cứu phân tích mục tiêu, giải pháp và công cụ triển khai đề án tái cơ cấu trong hai giai đoạn tái cơ cấu, đưa ra những so sánh, để từ đó gợi ý một số khuyến nghị cho giai đoạn sắp tới.

A review of restructuring the system of credit institutions associated with bad debt settlement for the period 2011-2022 and some recommendations

Abstract: Decision No. 689/2022/QD-TTg approving the project "Restructuring the system of credit institutions associated with bad debt settlement for the period 2021 - 2025" was issued on June 8, 2022 . Thus, since 2012, this is the third project approved, preceded by two projects "Restructuring the system of credit institutions" approved in turn according to Decision No. 254/2012/QD -TTg (period 2011-2015) and Decision No. 1058/2016/QD-TTg (period 2016-2020). The process of restructuring banking system in the period 2011-2020 has achieved some outstanding successes such as no bank failure was noticed, liquidity was guaranteed, order and discipline of banking operations was tightened. However, the intrinsic goals of the restructuring such as the definitive settlement of bad debts, the creation of a truly healthy banking system according to international standards with diversified ownership structure based on advanced technology has not really been solved. The study analyzes objectives, solutions and tools for implementing the restructuring project in the two restructuring phases, making comparisons, thereby suggesting some recommendations for the upcoming period.

1. Thực trạng chương trình tái cơ cấu hệ thống ngân hàng giai đoạn 2011 - 2015

Ngày 1/3/2012, Chính phủ đã phê duyệt Đề án: “Cơ cấu lại hệ thống các tổ chức tín dụng giai đoạn 2011-2015”. Mục tiêu tái cơ cấu hệ thống ngân hàng thương mại (NHTM) Việt Nam trong giai đoạn này được xác định: về ngắn hạn, củng cố hoạt động kinh doanh chính của ngân hàng, cải thiện mức độ hiệu quả trong hoạt động ngân hàng, đảm bảo khả năng chi trả; về dài hạn, hình thành một hệ thống ngân hàng đa năng, hiện đại, đa dạng hóa về sở hữu. Đặc trưng duy nhất trong mục tiêu tái cơ cấu hệ thống NHTM Việt Nam giai đoạn này chính là duy trì ổn định hệ thống, ngầm hiểu là không để xảy ra tình trạng đổ vỡ (đóng cửa/phá sản). Điều này đã ảnh hưởng tới các giải pháp mà Ngân hàng Nhà nước Việt Nam (NHNN) đã sử dụng trong giai đoạn 2011 - 2015 ở khía cạnh các giải pháp thường mang tính “định hướng” và tập trung vào mục đích “ổn định, an toàn” cho toàn hệ thống. Nhằm đạt được các mục tiêu nói trên, NHNN đã triển khai nhiều giải pháp gồm nhóm giải pháp sắp xếp lại hệ thống ngân hàng, cải thiện hiệu quả kinh doanh ngân hàng và cơ cấu lại bảng cân đối, trong đó có cấu phần xử lý nợ xấu là quan trọng nhất.

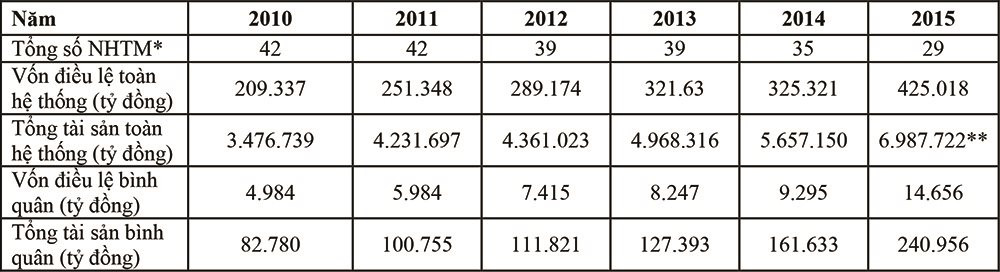

Trong nhóm giải pháp sắp xếp lại hệ thống ngân hàng, NHNN mới chỉ chủ yếu sử dụng công cụ mua bán sáp nhập; mua lại ngân hàng với giá 0 đồng. Nếu trong giai đoạn đầu 2011-2013, quá trình mua bán sáp nhập chỉ diễn ra tại các ngân hàng yếu thì đến giai đoạn 2014-2015, việc mua bán sáp nhập còn diễn ra đối với các NHTM được xếp trong nhóm tốt theo cách đánh giá của NHNN. Bên cạnh mục đích tạo ra một hệ thống ngân hàng lành mạnh thông qua việc ngầm “xóa sổ” ngân hàng yếu kém bởi hoạt động mua bán sáp nhập, NHNN còn muốn loại bỏ sở hữu chéo trong hệ thống ngân hàng. Tuy nhiên, mục đích loại bỏ sở hữu chéo thông qua mua bán sáp nhập chỉ có tác động về mặt ngắn hạn. Về mặt dài hạn, phải minh bạch hóa các quan hệ sở hữu chéo và có những giải pháp làm giảm động lực tham gia sở hữu chéo (Trần Huy Tùng & Hoàng Kim Thanh, 2014). Kết thúc năm 2015, hệ thống NHTM Việt Nam đã giảm 6 ngân hàng. Việc giảm số lượng ngân hàng trong hệ thống, đặc biệt là các NHTM nhỏ, yếu kém có thể làm giảm bớt các hành vi cạnh tranh không lành mạnh trong hệ thống thường bắt nguồn từ các NHTM nhỏ, giúp giảm nguy cơ rủi ro hệ thống.

Bảng 1: Số lượng ngân hàng, vốn điều lệ và tổng tài sản hệ thống NHTM

*: bao gồm NHTMNN và NHTMCP; **: tổng tài sản có

Trong nhóm giải pháp cải thiện hiệu quả hoạt động của hệ thống ngân hàng, NHNN đã có những văn bản nhằm thúc đẩy hệ thống ngân hàng dần áp dụng các chuẩn mực quản trị rủi ro theo Basel II, cải tiến công nghệ, phát triển hệ thống thanh toán và sử dụng công cụ hạn mức tín dụng nhằm phân bổ chỉ tiêu tăng trưởng tín dụng cho các ngân hàng. Tuy những giải pháp liên quan đến quản trị và công nghệ là cần thiết cho hệ thống NHTM về mặt dài hạn nhưng hiệu quả thực hiện rất khó đánh giá bởi nguồn lực của các ngân hàng trong giai đoạn 2011-2015 chủ yếu tập trung tái cơ cấu bảng cân đối. Việc phân bổ chỉ tiêu tăng trưởng tín dụng và định hướng tín dụng vào lĩnh vực ưu tiên có tác động tới mục đích kiểm soát lạm phát và có thể thay đổi cơ cấu tín dụng của các ngân hàng chứ không có bằng chứng chắc chắn về việc cải thiện thu nhập của ngân hàng.

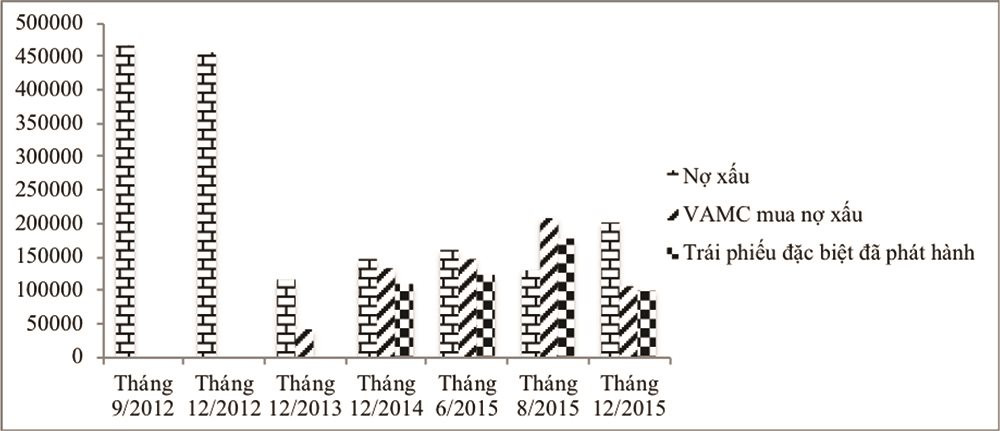

Trong nhóm giải pháp cơ cấu lại bảng cân đối, Công ty Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) đã được thành lập để “thu gom” nợ xấu đồng thời hỗ trợ cho các ngân hàng trong quá trình “làm đẹp” bảng cân đối bằng việc phát hành trái phiếu đặc biệt. Sau 2 năm hoạt động, VAMC đã gặp rất nhiều khó khăn trong quá trình xử lý nợ xấu do quyền lực còn hạn chế, đặc biệt là quyền định giá và xử lý tài sản bảo đảm (Nguyễn Quốc Hùng, 2015). Bên cạnh đó, NHNN còn khuyến khích các NHTM tự tái cơ cấu lại bảng cân đối bằng các biện pháp như tích cực xử lý nợ xấu, hồi phục vốn tự có thông qua kêu gọi cổ đông góp thêm vốn. Nhờ những giải pháp đồng bộ kể trên, tỷ lệ nợ xấu trong hệ thống ngân hàng có xu hướng giảm dần qua các năm. Tính đến ngày 30/12/2015, tỷ lệ nợ xấu về dưới mức 3%, đảm bảo đúng kế hoạch như Thống đốc NHNN Việt Nam đã cam kết với Quốc hội.

Bảng 2: Kết quả xử lý nợ xấu trong hệ thống ngân hàng Việt Nam 2012 – 2015

Hình 1: Nợ xấu, VAMC mua nợ xấu và Trái phiếu đặc biệt đã phát hành

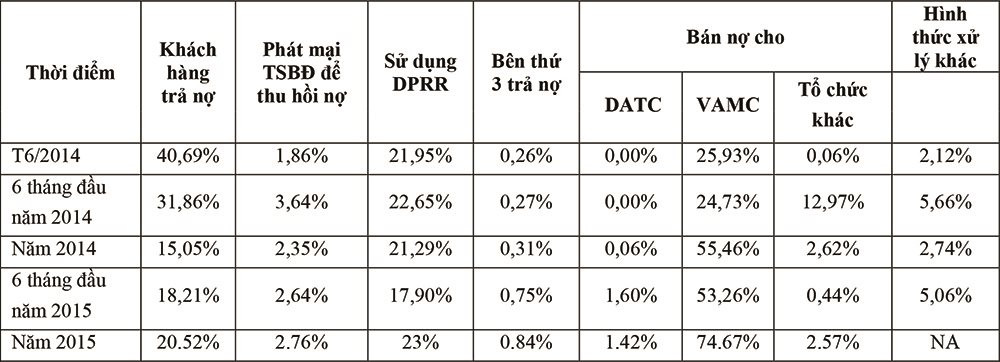

Tình hình nợ xấu trong hệ thống ngân hàng Việt Nam giai đoạn 2011-2015 được xử lý qua các hình thức đa dạng khác nhau như khách hàng tự trả nợ, NHTM sử dụng dự phòng rủi ro (DPRR), NHTM phát mại tài sản bảo đảm (TSBĐ), NHTM bán nợ cho DATC, VAMC hoặc bên thứ ba… Các khoản nợ do khách hàng tự trả được tăng dần sau 3 năm tái cơ cấu, song song với đó, các NHTM cũng đẩy nhanh việc sử dụng DPRR, phối hợp với các cơ quan khác trong việc phát mại TSBĐ để xử lý nợ xấu. Biện pháp chuyển nợ bằng vốn góp hầu như chưa được sử dụng trong thời gian qua, tuy nhiên, nhiều chuyên gia dự báo trong tương lai khi có thêm các tổ chức mua nợ xấu thì khả năng chuyển nợ thành vốn góp sẽ diễn ra nhiều hơn.

Bảng 3: Tỷ trọng nợ xấu đã được xử lý thông qua các hình thức khác nhau

Nguồn: NHNN, 2015

Mặc dù đã đạt được mục tiêu đưa tỷ lệ nợ xấu trong hệ thống NHTM về dưới 3% trong năm 2015 nhưng nợ xấu vẫn chưa được giải quyết triệt để và công tác xử lý nợ xấu còn một số tồn tại.

Thứ nhất, nợ xấu tiềm ẩn còn khá lớn.

Khi các chính sách về cơ cấu lại nợ theo Quyết định số 780 và Thông tư số 09/2014/TT-NHNN hết hiệu lực vào ngày 1/4/2015, tỷ lệ nợ xấu của các NHTM không thể tránh khỏi xu hướng gia tăng trở lại, đặc biệt khi điều kiện kinh tế vĩ mô, sản xuất kinh doanh và thị trường bất động sản chậm được cải thiện và nhiều khoản nợ từ nhóm 1, nhóm 2 bị chuyển sang nhóm nợ xấu. Tính đến cuối tháng 7/2014, trong tổng số nợ cơ cấu lại hơn 300.000 tỷ đồng, có khoảng 157.000 tỷ đồng nếu không cơ cấu lại nợ thì đã trở thành nợ xấu và con số này có nguy cơ chuyển thành nợ xấu. Tình trạng này là do gốc rễ của vấn đề nợ xấu vẫn chưa được giải quyết triệt để. Đó là các vấn đề của sự phục hồi của nền kinh tế, sức khỏe của các doanh nghiệp, vấn đề tái cơ cấu DNNN, các quy tắc quản trị doanh nghiệp, quản trị rủi ro của ngân hàng vẫn chưa được giải quyết để có cơ sở giảm nợ xấu bền vững trong hệ thống ngân hàng. Một khía cạnh khác dẫn đến nợ xấu còn tiềm ẩn khá lớn đó là phần nợ xấu đã chuyển khỏi bảng cân đối tài sản sang VAMC, sau 5 năm, nếu chưa được xử lý, được chuyển lại vào tài sản của ngân hàng.

Thứ hai, tỷ lệ nợ xấu giảm chủ yếu là do các biện pháp “kỹ thuật” như cơ cấu lại nợ hay bán nợ cho VAMC mà chưa thực sự được xử lý.

Các khoản nợ được cơ cấu lại sẽ có khả năng chuyển sang nợ xấu nếu khách hàng sau khi được cơ cấu lại khoản nợ vẫn không cải thiện được hoạt động kinh doanh và không thể tự trả được nợ sau đó. Còn với các khoản nợ xấu đã bán cho VAMC (chiếm 4,85% tổng dư nợ tính đến hết tháng 12/2015) thì tiến độ thu hồi nợ của VAMC so với tốc độ mua các khoản nợ xấu cho thấy số nợ được VAMC xử lý trong giai đoạn này khá khiêm tốn, chỉ đạt khoảng 9% trong tổng số nợ gốc đã mua (tính đến hết tháng 12/2015) (Hải Lý, 2016). Trong khi đó, các ngân hàng sau khi bán nợ cho VAMC vẫn phải trích lập dự phòng cho khoản nợ cũng như vẫn phải chịu trách nhiệm chính với các khoản nợ đã bán và nếu hết thời hạn trái phiếu đặc biệt mà VAMC chưa xử lý được khoản nợ thì TCTD phải nhận lại khoản nợ đã bán. Chưa kể số nợ xấu nằm trong ngân hàng đến năm 2015 ước tính khoảng 2,9% theo công bố của NHNN. Với tốc độ xử lý nợ xấu đã mua về của VAMC chậm như vậy, rõ ràng việc bán nợ cho VAMC chỉ là biện pháp kỹ thuật và khả năng các NHTM phải nhận lại các khoản nợ đã bán sau 5 năm là có tồn tại, điều này càng làm tồi tệ hơn tình hình nợ xấu của hệ thống TCTD.

2. Thực trạng tái cơ cấu hệ thống ngân hàng giai đoạn 2016 – 2020

Ngày 19/7/2017, Thủ tướng Chính phủ đã ban hành Quyết định số 1058/QĐ-TTg phê duyệt: “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2016 – 2020”. Khác với giai đoạn 2011 – 2015 khi bối cảnh mất thanh khoản và nguy cơ đổ vỡ hệ thống ngân hàng tương đối cao, mục tiêu của Đề án tái cơ cấu hệ thống ngân hàng giai đoạn này tập trung vào xử lý vấn đề chính mà hệ thống đang phải đối mặt đó là nợ xấu, năng lực tài chính và hệ thống quản trị. Ngoài ra, mục tiêu của Đề án giai đoạn 2016 – 2020 cũng đưa ra các chỉ tiêu đến năm 2020 cụ thể như: (i) các NHTM cơ bản có mức vốn tự có theo chuẩn mực của Basel II, trong đó ít nhất 12-15 NHTM áp dụng thành công Basel II (phương pháp tiêu chuẩn trở lên); có ít nhất từ 1 đến 2 NHTM nằm trong top 100 ngân hàng lớn nhất trong khu vực châu Á; (ii) tăng gấp 2 lần tỷ trọng thu nhập từ hoạt động dịch vụ phi tín dụng trong tổng thu nhập của các NHTM; hoàn thành việc niêm yết cổ phiếu của các NHTM cổ phần trên thị trường chứng khoán Việt Nam; và (iii) đưa tỷ lệ nợ xấu nội bảng của các TCTD, nợ xấu đã bán cho VAMC và nợ đã thực hiện các biện pháp phân loại nợ xuống dưới 3% (không bao gồm các NHTM yếu kém đã được Chính phủ phê duyệt phương án xử lý).

Để thực hiện mục tiêu trên, cách tiếp cận của Đề án vẫn theo phương pháp “chia để trị” giống như đã làm tại Đề án giai đoạn 2011 – 2015. Việc phân chia thành các nhóm ngân hàng giúp định hướng giải pháp cho từng loại dễ dàng hơn. Trong các nhóm giải pháp được đưa ra, nhóm giải pháp sắp xếp lại hệ thống ngân hàng được nhấn mạnh như yêu cầu nhóm ngân hàng mạnh tham gia tái cơ cấu ngân hàng yếu kém, có thể phải mua lại hoặc chuyển giao bắt buộc, sáp nhập, hợp nhất TCTD yếu. Ngoài ra, giải pháp tái cơ cấu giai đoạn này còn chú trọng tới việc định hướng mô hình kinh doanh của các ngân hàng như chú trọng phát triển mạnh kênh phân phối điện tử, tăng cường khả năng bảo mật thông tin để tăng khả năng tiếp cận dịch vụ của khách hàng bảo đảm an toàn, hạn chế tối đa rủi ro cho khách hàng và bản thân ngân hàng. Đặc biệt, đối với ngân hàng Agribank, đề án đưa ra tiến trình cổ phần hoá ngân hàng này với tỷ lệ nhà nước nắm giữ giảm còn 65%.

Đối với giải pháp xử lý nợ xấu, nhận thấy các khó khăn trong quá trình xử lý nợ xấu tại giai đoạn trước, giai đoạn 2016 – 2020 đánh dấu những bước tiến trong giải pháp xử lý nợ xấu. Cụ thể:

Thứ nhất, bắt đầu hình thành cơ sở pháp lý ở cấp cao nhằm tạo điều kiện thuận lợi cho công tác xử lý nợ xấu.

Nghị quyết số 42 về xử lý nợ xấu được Quốc hội phê duyệt ngày 21/6/2017 và có hiệu lực từ ngày 15/8/2017 (sau đây gọi là Nghị quyết 42). Về mặt thể chế, Quốc hội đã đưa ra một nghị quyết xử lý nợ xấu có tầm ảnh hưởng lớn đến quá trình xử lý nợ xấu trong giai đoạn 2016 – 2020. Đây là điều chưa làm được ở giai đoạn tái cơ cấu 2011-2015. Trong điều kiện tái cấu trúc hệ thống ngân hàng, tồn tại nhiều vấn đề thuộc về sự quản lý của nhiều bộ, ngành khác nhau dẫn đến sự mâu thuẫn, xung đột giữa các bên liên quan. Sự cần thiết của một văn bản ở cấp cao nhất nhằm giải quyết xung đột giữa các văn bản là điều rất quan trọng. Quá trình xử lý nợ xấu gắn chặt chẽ với quá trình xử lý TSBĐ. Tại Việt Nam, việc xử lý TSBĐ rất khó khăn, nhất là cho phía bên cấp tín dụng. Do đó, Nghị quyết 42 đóng vai trò quan trọng và kịp thời nhằm tháo gỡ các nút thắt trong quá trình xử lý TSBĐ, đề cao tính phối hợp giữa các bên liên quan trong quá trình xử lý tài sản này. Nghị quyết 42 cũng là định hướng để các đơn vị trực tiếp tham gia quá trình tái cơ cấu hệ thống ngân hàng, nhất là NHNN ban hành các văn bản hướng dẫn cụ thể.

Thứ hai, tháo gỡ vướng mắc, hạn chế trong công tác mua bán nợ xấu tại VAMC. Tháo gỡ đầu tiên là mở rộng các khoản nợ được mua bán của VAMC; bổ sung đối tượng được bán nợ. Nghị quyết 42 đã bổ sung quy định cho phép VAMC được bán nợ xấu cho các tổ chức, cá nhân bao gồm cả pháp nhân không có chức năng kinh doanh mua, bán nợ. Cuối cùng, bổ sung thêm phương thức mua bán nợ theo giá thị trường của VAMC. Để tạo điều kiện cho VAMC thực hiện mua bán nợ của TCTD theo giá thị trường, Nghị quyết 42 đã có quy định cho phép VAMC được thỏa thuận với TCTD Việt Nam: (i) Mua khoản nợ xấu với giá mua bằng giá trị định giá của tổ chức định giá độc lập; (ii) Xử lý, bán, thu hồi nợ theo quy định của pháp luật và phân chia phần giá trị còn lại của số tiền thu hồi được từ khoản nợ xấu này sau khi trừ giá mua và các chi phí xử lý. Đồng thời, để bảo đảm quyền lợi của các bên, Nghị quyết 42 cũng yêu cầu khi thực hiện mua bán nợ theo phương thức này, VAMC phải thống nhất với TCTD lựa chọn tổ chức định giá độc lập.

Thứ ba, tháo gỡ trong hoạt động xử lý TSBĐ và tài chính tại VAMC.

Nghị quyết 42 cho phép TCTD, chi nhánh ngân hàng nước ngoài, VAMC được thực hiện quyền thu giữ TSBĐ khi có đầy đủ các điều kiện theo quy định.

Để tháo gỡ về tài chính cho quá trình xử lý nợ xấu, Nghị quyết 42 quy định số tiền thu được từ xử lý TSBĐ của khoản nợ xấu, sau khi trừ chi phí bảo quản, thu giữ và chi phí xử lý TSBĐ được ưu tiên thanh toán cho nghĩa vụ nợ được bảo đảm cho TCTD, chi nhánh ngân hàng nước ngoài, VAMC trước khi thực hiện nghĩa vụ thuế, nghĩa vụ khác không có bảo đảm của bên bảo đảm.

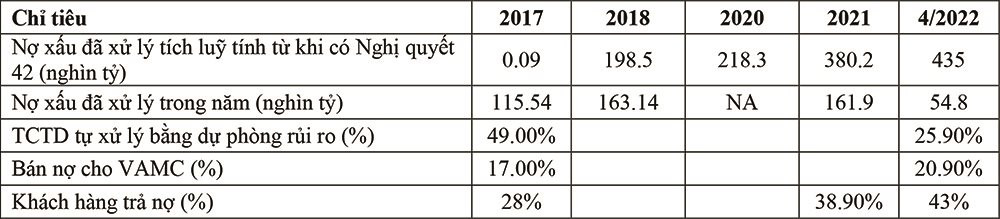

Với những giải pháp nhằm xử lý nợ xấu bằng thúc đẩy sử dụng cơ chế khuyến khích nêu trên, tốc độ xử lý nợ xấu trong giai đoạn 2015-2022 đã tăng lên, đặc biệt kể từ sau khi Nghị quyết 42/2017 có hiệu lực.

Hình 2: Tỷ lệ nợ xấu nội bảng và nợ xấu gộp của hệ thống ngân hàng Việt Nam giai đoạn 2016 – 2022

Bảng 4: Kết quả xử lý nợ xấu giai đoạn 2017 – 2022

Kết quả từ Hình 2 cho thấy, mặc dù chưa thể xử lý căn bản, triệt để nợ xấu ở giai đoạn này khi tỷ lệ nợ xấu gộp vẫn ở mức cao, thậm chí giai đoạn sau năm 2020 do ảnh hưởng của COVID-19, không thể phủ nhận vai trò quan trọng của Nghị quyết 42 đối với quá trình xử lý nợ xấu. Luỹ kế từ ngày 15/8/2017 đến hết tháng 4/2022, hệ thống các TCTD đã xử lý gần 435.000 tỷ đồng nợ xấu, trung bình mỗi tháng xử lý được khoảng gần 8.000 tỷ đồng nợ xấu, cao hơn gấp đôi so với kết quả xử lý nợ xấu giai đoạn 2011-2015.

Trong các hình thức xử lý nợ xấu, các khoản nợ do khách hàng tự trả được tăng dần, số nợ bán cho VAMC thông qua trái phiếu đặc biệt giảm dần từ sau năm 2017. Với cơ chế tài chính được nới lỏng khi VAMC được cấp thêm vốn điều lệ năm 2017, tỷ trọng các khoản nợ được mua với giá thị trường tăng lên, góp phần nâng cao năng lực trở thành trung tâm mua bán nợ của VAMC.

Nhờ các biện pháp tích cực, đẩy mạnh xử lý nợ xấu và xử lý TSBĐ trong thời gian qua, năng lực tài chính của các TCTD được củng cố, vốn điều lệ tăng nhanh dần qua các năm. Theo số liệu báo cáo thống kê của NHNN, tính đến cuối tháng 5/2022, tổng tài sản có của toàn hệ thống TCTD đạt khoảng hơn 16 triệu tỷ đồng, trong đó vốn điều lệ của toàn hệ thống ước đạt 789 nghìn tỷ đồng. Tỷ lệ an toàn vốn tối thiểu giữa các nhóm TCTD được đảm bảo, góp phần thúc đẩy công tác nâng cao năng lực tài chính của các TCTD trong bối cảnh xử lý nợ xấu.

3. Thảo luận và khuyến nghị

Sau hai giai đoạn tái cơ cấu các TCTD, mặc dù mục tiêu chưa hoàn toàn đạt như theo kế hoạch, nhất là các mục tiêu về xử lý nợ xấu, tuy nhiên, điểm sáng trong hai lần thực hiện đề án tái cơ cấu hệ thống ngân hàng nằm ở chỗ không để xảy ra đổ vỡ hệ thống, dần tạo dựng lại niềm tin cho người gửi tiền và nâng cao hệ thống quản trị trong ngân hàng. Ngoài ra, để kiểm soát nợ xấu, giai đoạn 2016-2020 đã có một bước tiến bộ vượt bậc so với thời gian trước đó, chính là việc xuất hiện Nghị quyết số 42/2017/QH14. Nghị quyết này đã tạo ra một cơ chế từ pháp lý tới tài chính thông thoáng hơn đối với quá trình xử lý nợ xấu và TSBĐ. NHNN đóng vai trò quan trọng trong quá trình này khi ban hành nhiều văn bản hướng dẫn thực hiện cũng như kiểm soát tăng trưởng tín dụng thông qua công cụ hạn mức tín dụng. Mặc dù công cụ hạn mức tín dụng đang bị phê phán là công cụ mang tính phi thị trường hay còn gọi là áp chế tài chính nhưng trong giai đoạn tái cơ cấu gắn với xử lý nợ xấu, cụ thể là bảo đảm chỉ tiêu về tỷ lệ nợ xấu thì ngoài việc xử lý khoản nợ xấu còn phải chú trọng kiểm soát tốc độ tăng trưởng của dư nợ.

Tuy vậy, giai đoạn 2021 đến nay, nợ xấu tiềm ẩn gia tăng cũng do điều kiện khách quan như dịch bệnh COVID-19, biến động địa chính trị như xung đột Nga - Ukraine khiến tỷ lệ nợ xấu khó về đích khi kết thúc thời gian thực hiện Nghị quyết số 42/2017/QH14. Chính vì vậy, ngay trong mục tiêu đưa ra trong Quyết định số 689/2022/QĐ-TTg phê duyệt Đề án “Cơ cấu lại hệ thống TCTD giai đoạn 2021 – 2025” nhấn mạnh phấn đấu đến năm 2025 tỷ lệ nợ xấu nội bảng, nợ xấu đã bán cho VAMC, thu hồi và nợ tiềm ẩn trở thành nợ xấu dưới 3% (không bao gồm các NHTM yếu kém).

Ngoài vấn đề xử lý nợ xấu, quá trình tái cơ cấu hệ thống ngân hàng trong hai giai đoạn 2011-2015 và 2016-2020 còn tồn tại một số điểm cần cải thiện:

Thứ nhất, Việt Nam chưa có cơ quan tái cơ cấu độc lập, toàn bộ quá trình tái cơ cấu đều do NHNN đóng vai trò chủ đạo. Tuy ngày 11/3/2014, trên cơ sở Tờ trình của NHNN, Thủ tướng đã ban hành Quyết định số 363/QĐ-TTg về việc thành lập Ban Chỉ đạo liên ngành triển khai Đề án “Cơ cấu lại hệ thống các TCTD giai đoạn 2011 – 2015” và “Đề án Xử lý nợ xấu của hệ thống các tổ chức tín dụng” nhưng cho đến thời điểm này, hiệu quả hoạt động của Ban Chỉ đạo liên ngành còn là một ẩn số.

Thứ hai, công cụ tái cơ cấu còn hạn chế, thể hiện ở chỗ NHNN gặp khó khăn về nguồn lực tài chính xử lý nợ xấu lẫn thiếu hành lang pháp lý đặc biệt trong quá trình tái cơ cấu (Lê Xuân Nghĩa, trích từ Thùy Liên (2015)). Mặc dù trong Đề án tái cơ cấu mới nhất cho giai đoạn 2021-2025, đã có quy định về việc tăng vốn điều lệ cho VAMC với mục tiêu tăng vốn lên 10.000 tỷ đồng bằng tiền ngân sách, so với mức 5.000 tỷ đồng trong giai đoạn trước đó, số nợ xấu mà VAMC cần mua lớn hơn vốn điều lệ rất nhiều lần. Điều này đòi hỏi VAMC cần được huy động nguồn thông qua các tổ chức khác nhằm đảm bảo nguồn lực tài chính trong xử lý nợ xấu.

Thứ ba, các giải pháp sắp xếp lại hệ thống các TCTD đã được thực hiện nhưng còn mang tính “hành chính” cao. Do mục tiêu cao nhất của tái cơ cấu hệ thống NHTM Việt Nam là duy trì ổn định nên vấn đề phá sản/đóng cửa ngân hàng không được đề cập tới. Ngay cả các giải pháp sắp xếp lại hệ thống ngân hàng vẫn còn mang tính “định hướng” cao như “bắt buộc nhận sáp nhập/hợp nhất” trong Đề án giai đoạn 2016-2020, làm giảm tính thị trường của giải pháp mua bán sáp nhập. Tuy nhiên, điều này đã được thay đổi trong Đề án tái cơ cấu giai đoạn 2021 – 2025, đó là khuyến khích mua bán, sáp nhập các TCTD trên tinh thần tự nguyện.

Thứ tư, trong các nội dung tái cơ cấu hệ thống NHTM Việt Nam, nội dung cải thiện vấn đề quản trị ngân hàng được nhấn mạnh. Đây là điểm khác biệt so với các quốc gia phát triển trên thế giới khi tính thị trường trong hoạt động ngân hàng được đảm bảo và vấn đề quản trị công ty đã được áp dụng một cách phổ biến trong hoạt động kinh doanh ngân hàng.

Nhìn nhận tầm quan trọng của việc nâng cao vấn đề quản trị trong ngân hàng, Quyết định số 689/2022/QĐ-TTg phê duyệt Đề án “Cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 – 2025” đã xác định mục tiêu liên quan tới tiêu chuẩn Basel II như triển khai thí điểm áp dụng Basel II theo phương pháp nâng cao tại các NHTM Nhà nước nắm cổ phần chi phối và NHTM cổ phần có chất lượng quản trị tốt đã hoàn thành áp dụng Basel II theo phương pháp tiêu chuẩn vào cuối năm 2025; phấn đấu đến năm 2023 CAR đạt tối thiểu 10-11%; đến năm 2025 đạt tối thiểu 11-12%. Đặc biệt, Đề án tái cơ cấu giai đoạn 2021 – 2025 còn đưa mục tiêu cụ thể cho các nhóm ngân hàng về yêu cầu vốn điều lệ tối thiểu như nhóm tiềm lực tài chính mạnh: 15.000 tỷ đồng; nhóm quy mô nhỏ: 5.000 tỷ đồng.

Trong thời gian tới, để tiếp tục tái cơ cấu hệ thống ngân hàng gắn chặt với xử lý nợ xấu, cần: (i) tháo gỡ khó khăn về cơ chế cũng như tài chính trong xử lý nợ xấu của VAMC và các bên liên quan; (ii) kiểm soát tín dụng qua công cụ tỷ lệ an toàn vốn CAR thông qua giám sát dữ liệu TCTD báo cáo, qua đó điều chỉnh hệ số rủi ro đối với các hoạt động/lĩnh vực có nguy cơ nợ xấu cao; (iii) thúc đẩy hình thành thị trường mua bán nợ xấu; (iv) luật hoá quá trình tái cơ cấu hoặc xây dựng Luật xử lý nợ xấu nhằm tạo ra hiệu lực mạnh mẽ hơn trong quá trình xử lý nợ xấu; và (v) thúc đẩy sự phát triển thị trường mua bán nợ.

4. Kết luận

Hệ thống ngân hàng Việt Nam đóng vai trò rất quan trọng trong hệ thống tài chính bởi đây là kênh dẫn vốn quan trọng cho doanh nghiệp trong nền kinh tế. Trải qua hai giai đoạn tái cơ cấu hệ thống, một số kết quả to lớn đã đạt được phải kể đến chính là duy trì hệ thống ngân hàng không bị đổ vỡ, từ đó bảo vệ người gửi tiền, nâng cao trật tự, kỷ cương trong hệ thống ngân hàng và đặc biệt đặt ra một lộ trình cải thiện hiệu quả quản trị ngân hàng. Điểm nhấn quan trọng trong giai đoạn tái cơ cấu thứ nhất chính là các giải pháp sắp xếp lại hệ thống thông qua các hoạt động M&A, mua lại 0 đồng. Trong khi đó, điểm sáng lớn nhất trong giai đoạn tái cơ cấu thứ hai chính là công tác xử lý nợ xấu. Trong tương lai, nợ xấu vẫn tiếp tục là câu chuyện nóng, cần được giám sát chặt chẽ nhằm duy trì sự an toàn của hệ thống các TCTD.

Tài liệu tham khảo:

- NHNN, Báo cáo thường niên của Ngân hàng Nhà nước Việt Nam

- Nguyễn Quốc Hùng, 2015, VAMC nhìn lại sau gần 2 năm hoạt động, Tài liệu Hội thảo Giảm trừ và Giải quyết nợ xấu 2015 dưới góc nhìn pháp lý (tháng 6/2015)

- Trần Huy Tùng và Hoàng Thị Kim Thanh, 2014, Định hướng tái cơ cấu hệ thống ngân hàng thương mại Việt Nam trong mối quan hệ với kiểm soát và xử lý sở hữu chéo, Tạp chí Thị trường Tài chính tiền tệ, số 20, tháng 10/2014

- Cấn Văn Lực và cộng sự, 2021, Cơ cấu lại ngân hàng và những điểm cần phấn đấu, truy cập tại: https://www.tinnhanhchungkhoan...

- Thùy Liên, 2015, 11 ngân hàng vào chương trình xử lý, truy cập tại http://baodautu.vn/hon-chuc-ng...

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 18 năm 2022