Hiệu lực của chính sách tiền tệ: Chờ niềm tin phục hồi

Với chỉ số lạm phát hạ nhiệt và trong tầm kiểm soát sẽ giúp Ngân hàng Nhà nước có dư địa để nới lỏng chính sách tiền tệ và có thêm các chính sách hỗ trợ trong thời gian tới.

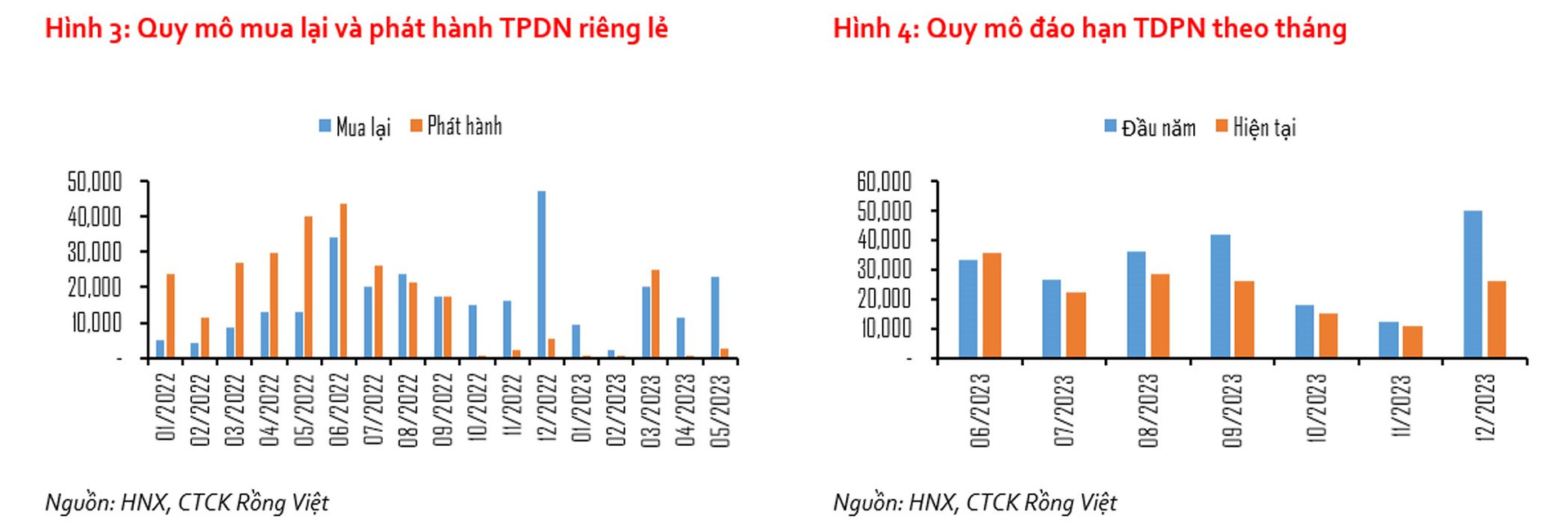

Thống kê cho thấy, những đợt giảm lãi suất điều hành liên tiếp của Ngân hàng Nhà nước (NHNN) thời gian qua, đã góp phần kéo giảm mặt bằng lãi suất huy động trong nền kinh tế. Sau khi giảm lãi suất, NHNN cũng đồng thời ban hành chỉ thị 02 về cơ cấu lại thời hạn trả nợ và giữ nguyên nhóm nợ.

Theo đó, lãi suất huy động các kỳ hạn dưới 6 tháng giảm nhiều hơn, với mức giảm 60 - 80 điểm cơ bản so với cuối tháng 4/2023, còn lãi suất huy động các kỳ hạn từ 6 tháng trở lên giảm khoảng 30 - 50 điểm cơ bản. So với đầu năm, lãi suất huy động đã giảm từ 50 - 200 điểm cơ bản, mức giảm mạnh hơn đến từ nhóm ngân hàng TMCP tư nhân.

Do độ trễ về mặt thời gian nên lãi suất cho vay giảm ít hơn so với lãi suất huy động. Tính đến cuối tháng 5/2023, lãi suất cho vay bình quân đã giảm khoảng 50 - 100 điểm cơ bản.

Lý giải nguyên nhân lãi suất cho vay giảm chậm, trong báo cáo vĩ mô vừa công bố, các chuyên gia của CTCK Rồng Việt (VDSC) cho rằng, lãi suất cho vay khó giảm ngay phần vì một phần vốn huy động chi phí cao chưa được “hấp thu” hết, phần vì rủi ro nợ xấu đang gia tăng.

Về nhu cầu vốn. Báo cáo của VDSC cho biết, nhu cầu vốn nhìn chung tăng chậm do khó khăn của doanh nghiệp và nền kinh tế, tính đến cuối tháng 5/2023, tăng trưởng tín dụng toàn nền kinh tế chỉ ở mức khoảng 3%, chỉ mở rộng thêm khoảng 0,25 điểm % so với cuối tháng 4/2023.

Đối với thị trường bất động sản, báo cáo của VDSC cho rằng, khó cởi bỏ nút thắt trong ngắn hạn. Hiện tại, Chính phủ đang tập trung vào hai mũi nhọn là: Gỡ khó pháp lý cho dự án bất động sản đã/đang triển khai; và thúc đẩy sự phát triển của thị trường nhà ở xã hội.

Điển hình là trên địa bàn TP. Hồ Chí Minh có 148 dự án có vướng mắc về pháp lý, chủ yếu là do quy định pháp luật chồng chéo, vướng đất công hay quy hoạch. Kết quả hiện tại là chỉ giải quyết được cho 10/148 dự án và đang xem xét giải quyết 73/148 dự án, mục tiêu đến cuối năm 2023 sẽ giải quyết 50 dự án bất động sản.

Hiện tại, gói tín dụng 120 nghìn tỷ đồng cho vay phát triển/mua nhà ở xã hội, nhà ở công nhân vẫn chưa được giải ngân. Theo Vụ Tín dụng các ngành kinh tế, NHNN, chỉ có 2 địa phương là Trà Vinh và Bắc Giang gửi danh mục dự án vay ưu đãi.

Còn Bộ Xây dựng cho biết, có khoảng 100 dự án thuộc diện vay, nhu cầu vay vốn của một số địa phương (chủ yếu là các tỉnh thành phía Bắc) ước tính khoảng 11.600 tỷ đồng. Điểm nghẽn đối với nhà ở xã hội đến từ chênh lệch cung - cầu và vướng mắc về thủ tục triển khai dự án/vay vốn.

Tăng trưởng tín dụng lĩnh vực bất động sản tính đến cuối tháng 4/2023 là 3,5%, nhu cầu giảm với người vay mua nhà nhưng tăng đối với doanh nghiệp kinh doanh bất động sản. Ngoài vấn đề thể chế, thị trường bất động sản vẫn khó khăn do nhu cầu mua nhà ở thực giảm và nguồn cung hạn hẹp.

Trước những khó khăn trong triển khai giải ngân. Chính phủ đang trình Quốc hội chuyển nguồn vốn từ gói hỗ trợ lãi suất 2% sang cho chính sách tài khoá, điều chuyển để thực hiện chính sách giảm thuế giá trị gia tăng (VAT) 2% (khoảng 24.000 tỷ đồng), còn lại sẽ tiếp tục giải ngân theo hướng nới lỏng quy định là bỏ điều kiện “có khả năng phục hồi”.

“Giải pháp này giúp ngân sách có thêm dư địa để hỗ trợ nền kinh tế, tuy nhiên, việc giữ lại gần 16.000 tỷ đồng trong khi cửa giải ngân không thực sự sáng cũng là yếu tố ảnh hưởng đến hiệu quả của chính sách”, VDSC đánh giá.

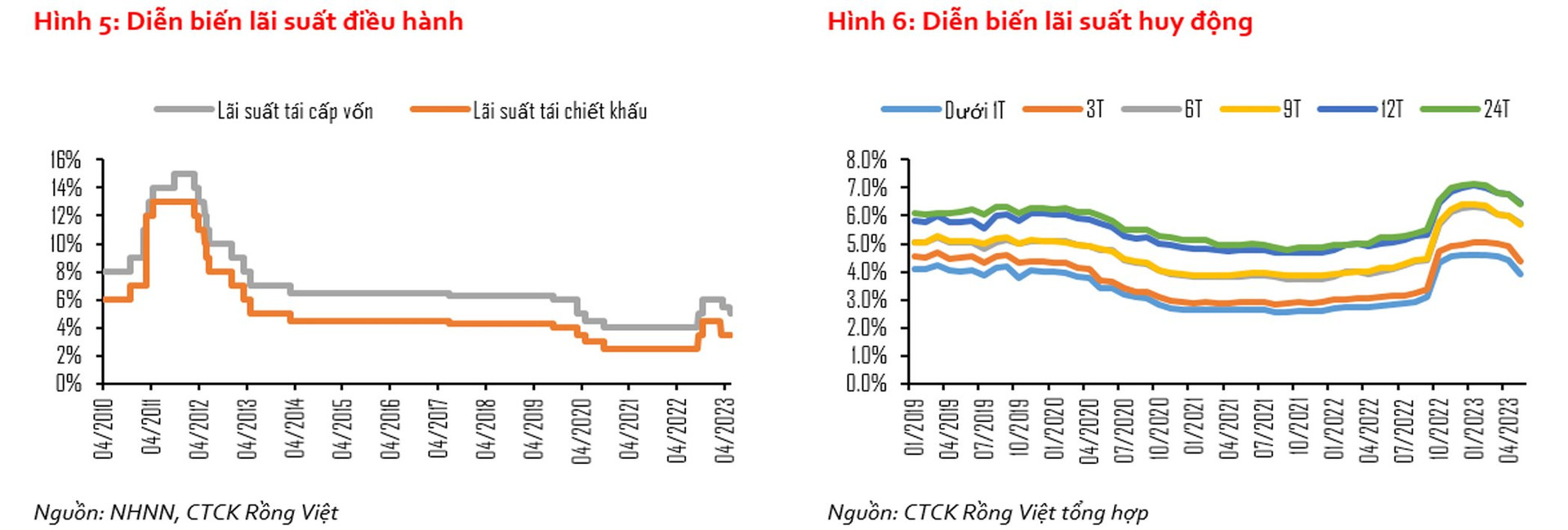

Về thị trường trái phiếu doanh nghiệp, VDSC cho biết, tháng 5 ghi nhận 4 lô trái phiếu do Công ty TNHH Khai thác chế biến khoáng sản Núi Pháo phát hành với tổng giá trị là 2.600 tỷ đồng. Quy mô trái phiếu mua lại trước hạn trong tháng 5/2023 đạt 22.800 tỷ đồng, gấp 2,0 lần quy mô mua lại trong tháng trước.

Tính chung 5 tháng đầu năm, tổng quy mô phát hành trái phiếu doanh nghiệp riêng lẻ ước đạt 28.700 tỷ đồng, giảm 72,6% so với cùng kỳ. Trái lại, giá trị mua lại ước khoảng 65.800 tỷ đồng, tăng 47,8% so với cùng kỳ.

Dựa trên thống kê về tổ chức phát hành chậm thực hiện nghĩa vụ nợ, VDSC cho rằng, tỷ lệ nợ xấu trái phiếu doanh nghiệp có xu hướng tăng dần, hiện chiếm khoảng 14 - 15% tổng quy mô dư nợ và 18 - 19% tổng quy mô trái phiếu doanh nghiệp phi ngân hàng.

Kể từ sau khi Nghị định 08 ban hành đã có 16 tổ chức phát hành đàm phán thành công để giảm bớt áp lực trái phiếu đáo hạn với quy mô khoảng 8.000 tỷ đồng. Bản chất của việc gia hạn nợ là để kéo dài thời gian, chi phí vốn cao hơn và khó thoả thuận nên tổ chức phát hành vẫn ưu tiên phương án mua lại trong trường hợp sắp xếp được dòng tiền.

VDSC cho biết, với quy mô mua lại tăng tốc trở lại trong tháng 5/2023, áp lực đáo hạn trái phiếu doanh nghiệp đã được “làm mềm” đi đáng kể so với đầu năm.

Trong báo vĩ mô tháng 5/2023 vừa công bố, CTCK Bảo Việt (BVSC) cho rằng, trong 5 tháng đầu năm nay, Chính phủ và NHNN đã ban hành nhiều chính sách hỗ trợ và tháo gỡ các khó khăn đối với thị trường bất động sản, cũng như ngành Ngân hàng, do đó, giới chuyên môn cho rằng, dư địa cho các chính sách hỗ trợ đối với 2 lĩnh vực này không còn nhiều.

Trong thời gian còn lại của năm 2023, BVSC dự báo, các chính sách ban hành sẽ được định hướng vào từng nhóm ngành cụ thể cần được hỗ trợ để có tác động chính xác, kịp thời hơn, đặc biệt ở nhóm các doanh nghiệp xuất khẩu và sử dụng nhiều nhân công, trong bối cảnh sản xuất và xuất khẩu còn đang gặp nhiều khó khăn.

“Với chỉ số lạm phát hạ nhiệt và trong tầm kiểm soát sẽ giúp NHNN có dư địa để nới lỏng chính sách tiền tệ và có thêm các chính sách hỗ trợ trong thời gian tới. Tuy nhiên, vẫn cần tiếp tục theo dõi diễn biến các quyết định của Ngân hàng Dự trữ liên bang Mỹ (FED), nếu FED tiếp tục tăng lãi suất sẽ khiến áp lực tỷ giá quay lại trong một số thời điểm và thu hẹp lại dư địa nới lỏng chính sách tiền tệ”, báo cáo của BVSC viết.