Hành vi thao túng trên thị trường chứng khoán Việt Nam

Sử dụng phương pháp nghiên cứu tình huống với việc xem xét các hành vi thao túng trên thị trường chứng khoán (TTCK) Việt Nam giai đoạn 2010-2022, nghiên cứu đã chỉ rằng hành vi công bố thông tin sai lệch diễn ra với tần suất phổ biến hơn cả. Ngoài vi phạm về nghĩa vụ công bố thông tin, thao túng giá cổ phiếu cũng là một trong những hành vi khá phổ biến trên TTCK Việt Nam. Trong khi đó, hành vi giao dịch nội gián bị xử lý và phát hiện tại Việt Nam qua các năm hầu như rất ít.

Tóm tắt: Sử dụng phương pháp nghiên cứu tình huống với việc xem xét các hành vi thao túng trên thị trường chứng khoán (TTCK) Việt Nam giai đoạn 2010-2022, nghiên cứu đã chỉ rằng hành vi công bố thông tin sai lệch diễn ra với tần suất phổ biến hơn cả. Ngoài vi phạm về nghĩa vụ công bố thông tin, thao túng giá cổ phiếu cũng là một trong những hành vi khá phổ biến trên TTCK Việt Nam. Trong khi đó, hành vi giao dịch nội gián bị xử lý và phát hiện tại Việt Nam qua các năm hầu như rất ít. Trên cơ sở phân tích thực trạng, nghiên cứu đã đề xuất 5 kiến nghị như sau: Tiếp tục hoàn thiện khung pháp lý về chứng khoán và TTCK; Xây dựng quy trình giám sát có sự phối hợp chặt chẽ giữa các bộ máy cơ quan, từng bước chuyển từ giám sát theo quy định và luật lệ sang hướng theo dõi, phòng ngừa và ngăn chặn hành vi thao túng; Nâng cao trình độ nhận thức cho các nhà đầu tư tham gia TTCK và kỹ năng nghiệp vụ đối với các cán bộ quản lý; Tiếp cận và ứng dụng công nghệ hiện đại trong việc xây dựng hệ thống cảnh báo sớm các hành vi thao túng; Tăng cường nghĩa vụ và trách nhiệm của các tổ chức kinh doanh chứng khoán thông qua việc nâng cao năng lực quản lý rủi ro.

Từ khoá: Hành vi thao túng, thao túng chứng khoán, thị trường chứng khoán

Manipulative behavior in Vietnam's stock market

Abstract: Using case study method with the consideration of manipulative behaviors in Vietnam's stock market in the period 2010-2022, the study shows that disclosing false information takes place with high frequency. Beside information disclosure violation, stock price manipulation is also one of the common acts on Vietnam stock market. Meanwhile, insider trading has been handled and detected in Vietnam over the years, almost very little. Based on the analysis of current situation, the study has proposed 5 recommendations as follows: Continue to improve the legal framework on securities and stock market; Develop a supervisory process with close coordination between agencies, step by step moving from regulatory based supervision to the approach of manipulation supervisory, preventing and detecting; Raising awareness for investors in the market as well as professional skills for management officers; Approaching and applying modern technology in establishing an early warning system of manipulative acts; Strengthening obligations and responsibilities of securities trading organizations through improving risk management capacity.

Keywords: Manipulative behavior, stock manipulation, stock market

1. Đặt vấn đề

Thị trường chứng khoán (TTCK) luôn là yếu tố quan trọng trong quá trình phân bổ hiệu quả các nguồn lực kinh tế trong thế giới hiện đại (Ủy ban Chứng khoán Nhà nước - UBCKNN, 2018). Tuy nhiên, khi TTCK ngày càng được mở rộng và xuất hiện thêm nhiều sự tham gia của các nhà đầu tư, số lượng giao dịch giữa người mua và người bán gia tăng khiến dần nảy sinh các hình thức thao túng thị trường. Nguyên nhân gây ra hiện tượng thao túng chủ yếu đến từ ý thức tuân thủ quy định pháp luật của một số cá nhân, tổ chức còn yếu kém, bất chấp hậu quả vì mục đích thu lợi. Tại Việt Nam, theo thống kê từ Ủy ban Chứng khoán Nhà nước (UBCKNN), trong giai đoạn từ năm 2020 đến tháng 4/2022, có tổng cộng 15 vụ việc vi phạm thao túng TTCK đã được cơ quan có thẩm quyền xử lý. Trong tổng số 15 vụ, có 13 vụ việc do UBCKNN xử phạt hành chính với tổng số tiền phạt và buộc nộp lại số tiền thu lợi bất chính là 10,8 tỷ đồng, 2 vụ việc còn lại đã được cơ quan điều tra truy cứu trách nhiệm hình sự khởi tố vụ án, bao gồm vụ án thao túng cổ phiếu FLC, vụ án thao túng liên quan xảy ra tại CTCP Louis Holding và CTCP chứng khoán Trí Việt.

Hiện nay, có rất ít nghiên cứu tại Việt Nam tập trung vào chủ đề này. Theo đó, các nghiên cứu chủ yếu chỉ tập trung làm rõ một số hành vi thao túng nhất định như thao túng giá, thao túng báo cáo tài chính,...hoặc chỉ tập trung đánh giá hệ thống quản lý, giám sát của cơ quan Nhà nước mà chưa có nghiên cứu nào hệ thống hóa một cách toàn diện, đầy đủ các hành vi thao túng có thể xảy ra. Vì vậy, việc có các nghiên cứu chuyên sâu về chủ đề này là rất cần thiết nhằm nhận diện các hành vi thao túng TTCK, xác định nguyên nhân và đánh giá mức độ tác động của vụ việc nhằm giúp các bên liên quan sử dụng thông tin trên thị trường một cách trung thực, khách quan. Từ đó, giúp các cơ quan quản lý có giải pháp hữu ích nhằm hạn chế hành vi gian lận, nâng cao tính minh bạch và sự ổn định cho thị trường.

Xét thấy tồn tại khoảng trống nghiên cứu về mặt lý luận và tính cấp thiết về mặt thực tiễn, nhóm tác giả đã lựa chọn chủ đề về hành vi thao túng trên TTCK Việt Nam. Bài viết có mục đích đánh giá thực trạng các hành vi thao túng trên TTCK Việt Nam. Theo đó, nghiên cứu sẽ tập trung vào 4 hành vi thao túng trên TTCK Việt Nam xảy ra trong 5 năm từ 2017 tới 2022. Trên cơ sở đánh giá thực trạng hành vi thao túng trên TTCK Việt Nam, nghiên cứu đề xuất một số giải pháp nhằm nâng cao năng lực quản lý của cơ quan Nhà nước đối với các hành vi thao túng trên TTCK.

2. Tổng quan nghiên cứu về hành vi thao túng trên thị trường chứng khoán

2.1. Khái niệm hành vi thao túng

Thao túng chứng khoán đã được nhắc nhiều trong các nghiên cứu trước đây. Nhiều nhà nghiên cứu đã đưa ra khái niệm thao túng chứng khoán. Theo đó, Franklin & Gorton (1992) cho rằng thao túng trên TTCK được thực hiện bằng cách đánh lừa các nhà đầu tư thông qua các phương thức giao dịch bất thường, làm thay đổi hoạt động bình thường của TTCK và cơ chế giá cả. Như vậy, thao túng trên TTCK được phân chia theo 3 dạng, đó là: thao túng dựa trên giao dịch, thao túng dựa trên hành động; thao túng dựa trên thông tin.

Rajesh & Wu (2006) đưa ra định nghĩa, thao túng có thể xảy ra theo nhiều cách khác nhau, từ những hành động do người trong cuộc thực hiện có ảnh hưởng đến giá cổ phiếu đến việc tung ra thông tin sai lệch trên TTCK gây ảnh hưởng tới tâm lý nhà đầu tư. Đây là những hành vi có chủ đích vì mục tiêu cá nhân, thường là những hành vi mang đến những lợi ích không hợp pháp.

Gerace và cộng sự (2014) định nghĩa rằng thao túng thị trường là cách thay đổi giá cổ phiếu với mục đích trục lợi, làm sai lệch hoặc gây hiểu lầm giữa các thông tin. Thao túng làm tổn hại đến hiệu quả thị trường bằng cách làm gián đoạn quá trình giá cả phản ánh lực lượng cung và cầu của thị trường. Ngoài ra, nó còn gây thiệt hại cả về vật chất lẫn tinh thần cho các nhà đầu tư cá nhân, làm xói mòn niềm tin của công chúng vào tính toàn vẹn của thị trường và làm suy giảm hiệu quả của thị trường.

Còn theo UBCKNN, thao túng trên TTCK được mô tả là việc sử dụng gian lận nhằm tạo cung cầu giả làm ảnh hưởng đến giá chứng khoán để đánh lừa các nhà đầu tư. Thao túng thị trường là một hình thức lạm dụng thị trường, chẳng hạn như lan truyền thông tin sai lệch thị trường, nhập lệnh mua và bán cho cùng một mã chứng khoán ở cùng một mức giá, che giấu tỷ lệ sở hữu khi luật pháp yêu cầu báo cáo.

2.2. Phân loại hành vi thao túng trên TTCK

Theo Franklin & Gorton (1992), thao túng trên TTCK được phân chia theo 3 dạng, đó là: thao túng dựa trên giao dịch (Trade-Based Manipulation) - thực hiện các quyền mua bán để làm thay đổi giá cổ phiếu, thao túng dựa trên hành động (Action-Based Manipulation) - làm ảnh hưởng đến tâm lý của các nhà đầu tư về giá trị của một doanh nghiệp; thao túng dựa trên việc công bố thông tin (Information-based Manipulation) - công bố thông tin hoặc tin đồn sai lệch.

Theo Wang & Steinberg (2005), thao túng trên TTCK bao gồm: gian lận báo cáo tài chính; che giấu các thông tin quan trọng; giao dịch nội gián bất hợp pháp; gian lận ngân hàng đầu tư (liên quan đến các hoạt động không công bằng trong hoạt động ngân hàng đầu tư, bao gồm không công bằng trong phát hành chứng khoán lần đầu và các báo cáo phân tích sai lệch; vi phạm nghĩa vụ ủy thác (người đứng đầu của một doanh nghiệp vi phạm về quy tắc đấu thầu, hoạt động M&A,...) và thao túng giá chứng khoán.

Theo tổng hợp nghiên cứu của UBCKNN (2018), có 3 hình thức thao túng chính: thay đổi giá của cổ phiếu thông qua việc tác động giá thực tế nhằm thay đổi dòng tiền tương lai (ví dụ, bán một chi nhánh của doanh nghiệp mà không thông báo cho các cổ đông); thao túng dựa trên thông tin để thay đổi giá thông qua việc đưa ra các tin đồn hoặc thông tin sai lệch; thao túng dựa trên các giao dịch, xảy ra khi nhà đầu tư cố gắng thao túng giá bằng cách đơn giản mua và bán cổ phiếu, mà không thực hiện bất kỳ hành động công bố công khai nào về việc thực hiện giao dịch.

2.3. Nguyên nhân và tác động của hành vi thao túng trên TTCK

Về động cơ gây ra các hoạt động thao túng trên TTCK, Free & Murphy (2015) cho rằng, yếu tố thúc đẩy thực hiện các hành vi đồng phạm trong gian lận được thể hiện qua 3 động cơ khác nhau: hành động vì mục tiêu cá nhân; hành động vì mục tiêu nhóm; hành động do sự ràng buộc về mặt tình cảm.

Bonaimé & Ryngaert (2013) chỉ ra rằng, giao dịch nội gián có mối quan hệ liên quan tới những thay đổi trong hoạt động của công ty, bao gồm các thông báo về thu nhập, sáp nhập và mua lại cổ phần và mua lại cổ phiếu. Trên thực tế, các giao dịch mua lại kết hợp với việc bán cổ phiếu nội bộ trong cùng một quý có xu hướng tạo ra ít lợi nhuận bất thường trong dài hạn. Do đó, trong dài hạn, các giao dịch nội gián tương tự thường gây khó khăn trong việc phát hiện hành vi gian lận trên thị trường.

Về tác động của hành vi thao túng trên TTCK, đầu tiên, tác động tiêu cực của thao túng đối với thị trường đó là làm giảm tính thanh khoản, gây tổn hại tới các nhà đầu tư (Gerace và cộng sự, 2014). Bên cạnh đó, nghiên cứu của Guangyu và cộng sự (2021) chỉ ra rằng, thao túng thị trường có tác động tiêu cực đến hiệu quả thông tin, chủ yếu thông qua những thay đổi bất thường về tính thanh khoản của chứng khoán. Tuy nhiên, thao túng sẽ ít gây ảnh hưởng xấu đến hiệu quả sử dụng thông tin khi doanh nghiệp có nợ công hoặc có chất lượng công bố thông tin cao. Ngoài ra, phát hiện về tác động bất lợi của thao túng thị trường đối với hiệu quả thông tin cho thấy các cơ quan quản lý tài chính nên cải thiện hệ thống giám sát thị trường và cảnh báo sớm, đồng thời tăng hình phạt đối với các hành vi vi phạm. Ngoài ra, thao túng có tác động làm sai lệch các thước đo hiệu quả thị trường (chẳng hạn như vốn hóa thị trường, tỷ lệ giá trị giao dịch và chỉ số thị trường). Hậu quả của thao túng có thể suy yếu khả năng cải thiện hoạt động kinh tế của TTCK, tạo ra những hậu quả tiêu cực trong thời kỳ hậu thao túng (Shah và cộng sự, 2019).

3. Thực trạng hành vi thao túng trên thị trường chứng khoán Việt Nam

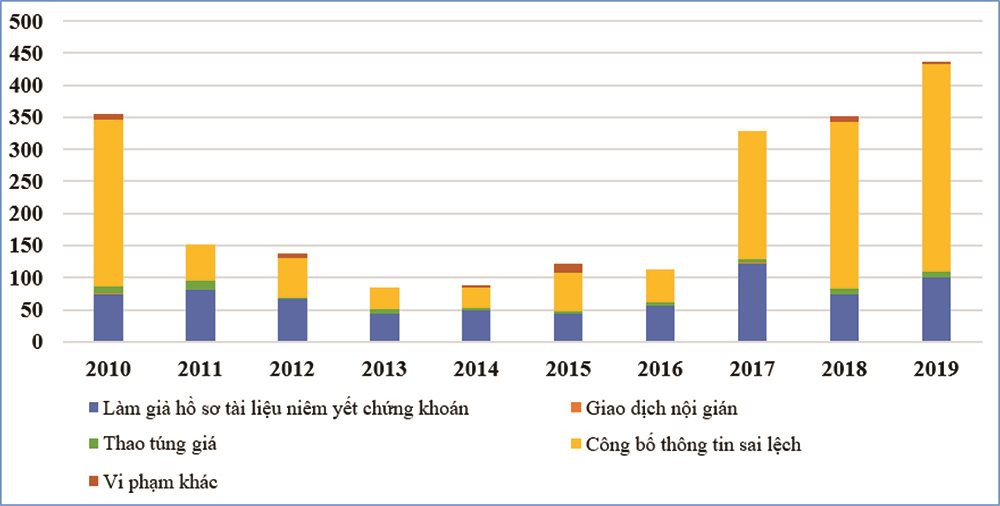

Hình 1: Thống kê các vụ việc thao túng bị xử phạt trong giai đoạn 2010-2019

Hình 1 thể hiện những vụ việc thao túng trên TTCK Việt Nam đã được phát hiện và xử lý, bao gồm hành vi bị xử phạt hành chính và hành vi bị xử lý hình sự.

Thống kê các vụ việc thao túng giá cho thấy, số lượng các hành vi trong giai đoạn 2010-2014 có dấu hiệu tăng do đây là khoảng thời gian TTCK Việt Nam bị ảnh hưởng bởi cuộc khủng hoảng tài chính năm 2008, trung bình mỗi năm xảy ra từ 4 đến 5 vụ. Giai đoạn 5 năm tiếp theo từ 2015-2019, mỗi năm xảy ra khoảng 6 đến 9 vụ do đây là khoảng thời gian tỷ suất sinh lợi đầu tư còn ở mức thấp, hầu hết các nhà đầu tư đều thua lỗ hoặc hòa vốn dẫn đến áp lực thao túng giá.

Mặt khác, trong giai đoạn 10 năm từ 2010-2019, số lượng vụ việc vi phạm do vi phạm công bố thông tin chiếm tỷ trọng lớn nhất và thậm chí gia tăng trong giai đoạn 2017-2019. Từ năm 2010-2016, số lượng hành vi vi phạm trong công bố thông tin trung bình từ 30-60 vụ/năm. Tuy nhiên, ba năm tiếp theo ghi nhận mức tăng rõ rệt, cụ thể năm 2017-2019 lần lượt là 199, 260 và 325 vụ, tương đương với mức tăng trung bình 63,5%/năm.

Số hành vi giao dịch nội gián bị xử lý và phát hiện hầu như rất ít, năm 2010 nhiều nhất là 2 vụ và năm 2017 là 1 vụ, các năm còn lại đều không ghi nhận hành vi này. Nguyên nhân do nhiều hành vi giao dịch nội bộ bất hợp pháp thường không có đủ bằng chứng để buộc tội, căn cứ pháp lý còn nhiều lỗ hổng và chỉ có thể xử phạt cổ đông nội bộ. Thậm chí, nhiều hành vi do không đủ minh chứng nên được xử phạt dưới hình thức là hành vi vi phạm công bố thông tin, vì vậy mà mức xử phạt nhẹ và thường không đủ sức răn đe. Kết quả này cũng tương tự như kết quả nghiên cứu trên thế giới, cho rằng việc phân biệt giữa vi phạm công bố thông tin và giao dịch nội bộ bất hợp pháp là rất khó khăn (Alan Strudler và các cộng sự, 2009).

Wang & Steinberg (2005) đã đưa ra một loạt những lý do để giải thích cho vấn đề này, bao gồm: Việc khó xác minh tài khoản giao dịch của bị can do các cá nhân có thể sử dụng thông qua tài khoản của người khác; Bằng chứng trực tiếp chứng minh thường rất khó thu thập, ngoại trừ bị can thú nhận và có nhân chứng tố cáo; Thị trường phát triển cung cấp cho các đối tượng xấu nhiều công cụ hơn để tránh bị phát hiện; Xác minh hành vi giao dịch nội gián thường chỉ được thực hiện bởi các chuyên gia, người có chuyên môn cao,... Việc xác định ai có được thông tin nội bộ là một trở ngại rất lớn khi không có đủ thông tin, hơn thế, các mối quan hệ xã hội trên thực tế rất phức tạp. Rất ít người sẵn sàng thừa nhận rằng họ đã phạm tội mua bán, chiếm đoạt hoặc đánh cắp thông tin nội bộ hoặc cho một ai đó bất hợp pháp (Dorsey & Whitney, 2011). Vì vậy, vấn đề xác minh hành vi phạm tội rất cần sự phối hợp giữa nhiều cơ quan chức năng (ủy ban chứng khoán, ngân hàng,...) để tìm ra mối liên hệ giữa các đối tượng. Ngay cả một quốc gia có hệ thống pháp luật hoàn thiện như Mỹ, vấn đề giao dịch nội gián cũng rất khó để cáo buộc bởi hành vi này thường có tính chất và dấu hiệu phạm tội vượt xa những quy định của pháp luật.

4. Đánh giá chung về hành vi thao túng trên TTCK Việt Nam

Qua việc thống kê các hành vi thao túng và phân tích các vụ việc thao túng điển hình đã xảy ra rại Việt Nam trong giai đoạn 2010-2019, có thể thấy hành vi công bố thông tin sai lệch diễn ra với tần suất phổ biến hơn cả. Giai đoạn 2017-2019, số vụ bị phát hiện và xử lý bởi cơ quan Nhà nước đạt mức cao kỷ lục, trung bình từ 200-300 vụ/năm. Tại cuộc họp tổng kết năm 2020, Thanh tra chứng khoán của UBCKNN cho biết, đã ban hành 380 quyết định xử phạt hành chính trong lĩnh vực chứng khoán, trong đó chiếm chủ yếu là vi phạm về nghĩa vụ công bố thông tin. Nguyên nhân lớn nhất dẫn đến sự phổ biến của hành vi phạm tội này đó là sự đa dạng trong cách thức thực hiện, trong đó nổi bật nhất vẫn là thủ thuật gian lận báo cáo tài chính của một số công ty trên TTCK. Dấu hiệu nhận biết hành vi này có thể được đánh giá thông qua một số biểu hiện như: lợi nhuận trên báo cáo tài chính không tương xứng với vị thế của công ty trong ngành; lợi nhuận gắn với các đợt thanh lý tài sản đáng ngờ; chính sách bán hàng thay đổi bất thường cho phép người mua trả chậm để tăng doanh thu,… Với kết quả kinh doanh ấn tượng đã được làm đẹp, nhiều nhà đầu tư có thể dựa trên cơ sở đó để ra quyết định đầu tư, các cổ đông hiện hữu quyết định nắm giữ cổ phiếu vì thấy kết quả hoạt động tốt. Tuy nhiên, khi thực hiện kiểm toán lại báo cáo tài chính và phát hiện doanh nghiệp đó sai phạm, giá cổ phiếu của công ty sẽ bị ảnh hưởng không nhỏ, gây ra tổn thất nặng nề cho các nhà đầu tư. Không chỉ vậy, hầu hết đối tượng tham gia đầu tư trên TTCK hiện nay là các nhà đầu tư cá nhân nhỏ lẻ, kiến thức đầu tư còn hạn chế nên khó có thể đánh giá được chính xác “sức khỏe” của công ty đó là mạnh hay yếu. Việc qua mắt và “đánh lừa” phần lớn các nhà đầu tư tương đối dễ dàng khiến mức độ vi phạm ngày càng phổ biến trong những năm gần đây. Ngoài ra, một nguyên nhân khác khiến số liệu thống kê hành vi công bố thông tin sai lệch nhiều hơn cả đó là bởi, một số vụ việc diễn ra dưới hình thức giao dịch nội gián nhưng không đủ bằng chứng cáo buộc nên thường được liệt kê vào danh sách xử lý dưới hình thức vi phạm nghĩa vụ công bố thông tin. Trên thực tế, việc phân biệt dấu hiệu phạm tội của hai hành vi này thường gây trở ngại rất lớn cho các cơ quan chức năng, thông thường phải tốn rất nhiều thời gian và công sức điều tra để thu thập chứng cứ về mối liên hệ giữa các đối tượng để đưa ra cáo buộc chính xác.

Ngoài vi phạm về nghĩa vụ công bố thông tin, thao túng giá cổ phiếu cũng là một trong những hành vi khá phổ biến trên TTCK Việt Nam, gần đây nhất là hai vụ thao túng đặc biệt nghiêm trọng xảy ra tại CTCP Tập đoàn FLC và nhóm công ty thuộc sở hữu của Louis Holding. Nguyên nhân chính khiến số lượng vi phạm về thao túng giá gia tăng có thể do mức lợi nhuận khổng lồ mà hành vi này mang lại cho các đối tượng, bằng cách đẩy giá cổ phiếu lên mức cao nhiều lần so với giá trị thật. Qua việc phân tích các trường hợp thao túng điển hình, có thể thấy hành vi sử dụng nhiều tài khoản giao dịch để thực hiện hoạt động thao túng giá cổ phiếu có tác động rất lớn tới cung – cầu thị trường. Các đối tượng thường lợi dụng mối quan hệ để lập nhiều loại tài khoản, trao đổi thậm chí là mượn tài khoản giao dịch của người khác để tạo cung cầu giả, thay đổi giá cổ phiếu nhằm thu lợi bất chính. Số lượng tài khoản giao dịch lớn đồng nghĩa với việc rất khó xác định mối liên hệ giữa các tài khoản. Để có đầy đủ bằng chứng cáo buộc, đòi hỏi các cơ quan chức năng phải xác định đúng dấu hiệu phạm tội, làm rõ sự liên kết, thông đồng giữa các đối tượng, cũng như các thủ đoạn mà đối tượng sử dụng,... Công tác thu thập bằng chứng hậu quả phải trải qua nhiều giai đoạn làm kéo dài thời gian điều tra, gây ra nhiều trở ngại trong việc xử lý hậu quả.

Trái ngược với những hành vi thao túng diễn ra phổ biến, hành vi giao dịch nội gián bị xử lý và phát hiện tại Việt Nam qua các năm hầu như rất ít, chủ yếu do tình trạng xử phạt không đúng tội danh hoặc bỏ sót đối tượng gian lận. Điều đáng nói, nhiều vụ việc thao túng chỉ được phát hiện và xử lý khi có đơn khiếu nại của các nhà đầu tư. Như đã phân tích, tính chất phạm tội của hành vi giao dịch nội gián rất khó thu thập được chứng cứ và chỉ có thể xử phạt dưới hình thức vi phạm công bố thông tin, khiến chế tài xử phạt không tương xứng với mức độ nghiêm trọng của hành vi gian lận. Chỉ khi có đơn tố giác hoặc có nhân chứng chứng minh được hành vi phạm tội, vụ việc mới được tiến hành điều tra và xử phạt tùy theo mức độ vi phạm. Tuy nhiên, trên thực tế, số vụ việc được tố giác thường chiếm số lượng rất ít do tâm lý nhà đầu tư thường ngại, vướng mắc nhiều thủ tục, tranh chấp. Do đó, bên cạnh những vụ việc đã được công khai và xử phạt còn có rất nhiều vụ chưa được khởi tố bởi lý do không có đủ bằng chứng buộc tội.

5. Kết luận và kiến nghị

Từ thực tiễn quản lý của các cơ quan Nhà nước đối với hành vi thao túng TTCK tại Việt Nam, có thể thấy, chế tài áp dụng đối với các đối tượng vi phạm còn thấp và chưa đủ tính răn đe. Mặc dù mức độ nghiêm trọng của hành vi phạm tội ngày một gia tăng nhưng số vụ thao túng bị khởi tố hình sự còn khá hạn chế. Pháp luật đã ban hành nhiều quy định truy tố hình sự đối với các hành vi thao túng thị trường, thế nhưng đa số đều chỉ dừng ở mức xử phạt hành chính. Theo báo cáo định kỳ của UBCKNN, số liệu các mã chứng khoán nghi ngờ có giao dịch bất thường hàng năm khá nhiều, thế nhưng trường hợp chứng minh gây ra hậu quả lại rất thấp, điển hình như trường hợp của cổ phiếu FTM. Mặc dù các cá nhân sử dụng nhiều tài khoản giao dịch nhằm thao túng giá cổ phiếu nhưng qua kết quả kiểm tra tài liệu hồ sơ lại không xác định được bất cứ khoản thu lợi bất chính nào, dẫn đến không thể truy cứu trách nhiệm hình sự (Xuân Trường và Thái Dương, 2022). Hơn thế, nếu bị xử lý vi phạm hành chính lần thứ hai là đủ điều kiện để truy cứu trách nhiệm hình sự tại Việt Nam, theo quy định về tố tụng hình sự. Và thực tế tại nước ta, chỉ có truy cứu trách nhiệm hình sự mới đảm bảo tính răn đe cao nhất của pháp luật đối với người phạm tội.

Có hai nguyên nhân cơ bản dẫn đến tình trạng vi phạm công bố thông tin, thao túng giá cổ phiếu diễn ra một cách thường xuyên và kéo dài, đó là: khung pháp lý chưa chặt chẽ và việc thực thi chưa nghiêm khắc (Sơn Nhung và cộng sự, 2022). Trường hợp bán chui 74,8 triệu cổ phiếu của FLC chỉ bị phạt 1,5 tỷ đồng, trong khi thực tế số tiền thu lợi bất chính lên tới 530 tỷ đồng. Như vậy, lợi nhuận mà FLC thu được gấp nhiều lần mức nộp phạt, dẫn tới việc nhiều lãnh đạo công ty niêm yết khác sẵn sàng chấp nhận bị phạt hành chính để tiếp tục phạm tội. Nếu so sánh mức xử phạt các hành vi thao túng giá hay giao dịch nội gián tại Việt Nam so với các quốc gia có thị trường tài chính phát triển như Mỹ, Nhật Bản,… thì mức xử phạt còn rất nhẹ, chế tài chưa chặt chẽ, dẫn đến đánh giá sai mức độ nghiêm trọng và tính chất vi phạm. Vì vậy, trong thời gian sắp tới, việc tiếp tục hoàn thiện khung pháp lý, xử lý nghiêm đối với các trường hợp tương tự để đủ sức làm gương và gây dựng lòng tin cho các nhà đầu tư là điều vô cùng cần thiết.

Trên cơ sở phân tích tình huống và thực trạng số vụ xử phạt của cơ quan chức năng, có thể thấy, bên cạnh những kết quả đạt được, công tác quản lý các hành vi thao túng tại Việt Nam vẫn còn tồn tại một số hạn chế. Nghiên cứu đề xuất một số giải pháp nhằm nâng cao năng lực quản lý của các cơ quan nhà nước đối với các hành vi thao túng trên TTCK như sau:

Thứ nhất, tiếp tục hoàn thiện khung pháp lý về chứng khoán và TTCK. Cụ thể, định nghĩa về thao túng chứng khoán trong Luật chứng khoán 2019 cần được bổ sung, sửa đổi để phù hợp với quy định của Bộ luật Hình sự năm 2015 và Nghị định số 156/2020/NĐ-CP nhằm tạo ra sự thống nhất giữa các văn bản pháp luật. Đồng thời, cần phải có các biện pháp xử lý đối với từng đơn vị tổ chức kinh doanh chứng khoán, tư vấn phát hành, công ty môi giới,... khi có ý định thông đồng, bao che để thực hiện hành vi thao túng. Ngoài ra, mức xử phạt đối với từng hành vi thao túng cần mang tính răn đe hơn nữa để đảm bảo tính thực thi, công bằng, minh bạch. Xây dựng các chế tài xử phạt theo đặc thù của từng hành vi để xác định tiêu chí đánh giá, giám sát, từ đó giúp các cơ quan chức năng dễ dàng hơn trong việc phân tích mức độ nghiêm trọng để đưa ra mức xử lý phù hợp. Ngoài ra, Bộ Tài chính và UBCKNN cần tiếp tục tập trung nghiên cứu, tham mưu cho Chính phủ để đưa các chế tài xử phạt áp dụng vào thực tế, triển khai theo hướng tăng mức tiền phạt và tăng hình thức xử phạt bổ sung nhằm tăng tính răn đe, tránh trường hợp chấp nhận nộp phạt rồi lại tiếp tục tái phạm.

Thứ hai, xây dựng quy trình giám sát có sự phối hợp chặt chẽ giữa các bộ máy cơ quan, từng bước chuyển từ giám sát theo quy định và luật lệ sang hướng theo dõi, phòng ngừa và ngăn chặn hành vi thao túng. Cụ thể, bộ máy giám sát không nên tập trung vào trách nhiệm của riêng UBCKNN mà cần phối hợp với các sở giao dịch chứng khoán, Bộ Tài chính, các tổ chức kinh doanh chứng khoán, Hiệp hội Kinh doanh Chứng khoán Việt Nam,... trong việc điều tiết thị trường. Hơn thế, việc thành lập một trung tâm giám sát cho phép thu thập kết quả điều tra, báo cáo, khiếu nại từ các cơ quan như công ty chứng khoán, công ty đại chúng, nhà đầu tư,... tới UBCKNN là điều vô cùng cần thiết. Tuy nhiên, quy trình tiếp nhận thông tin phản hồi cần bảo mật, tinh giản, giảm tối đa các thủ tục không cần thiết để tạo điều kiện cho các nhà đầu tư, thúc đẩy văn hóa tố giác tội phạm, từ đó tăng cơ hội ngăn chặn các hành vi thao túng.

Thứ ba, nâng cao trình độ nhận thức cho các nhà đầu tư tham gia TTCK và kỹ năng nghiệp vụ đối với các cán bộ quản lý. Đối với các nhà đầu tư, UBCKNN cần phối hợp với các tổ chức kinh doanh chứng khoán, tổ chức các buổi bồi dưỡng kiến thức về đầu tư tài chính, giám sát rủi ro và nắm được các quy định của pháp luật liên quan đến chứng khoán và TTCK, đặc biệt là phổ biến về dấu hiệu của các hành vi thao túng để chủ động phòng tránh. Còn đối với các cán bộ quản lý, ngoài việc nâng cao kỹ năng chuyên môn, cần nâng cao tiêu chuẩn đạo đức nghề nghiệp thông qua việc xây dựng Bộ quy tắc đạo đức nghề nghiệp theo chuẩn quốc tế, trong đó quy định rõ trách nhiệm và có biện pháp kỷ luật phù hợp đối với những trường hợp tiếp tay cho hành vi vi phạm pháp luật.

Thứ tư, tiếp cận và ứng dụng công nghệ hiện đại trong việc xây dựng hệ thống cảnh báo sớm các hành vi thao túng. Hiện nay, nhiều nước trên thế giới như Mỹ, Trung Quốc, Nhật Bản,.. đã áp dụng quy chế giám sát thông qua thuật toán AI, phương thức truy vấn sâu (deep learning) nhằm phát hiện các dấu hiệu bất thường liên quan đến dữ liệu về giá cổ phiếu, số lượng giao dịch, thời gian thực hiện giao dịch,... Ứng dụng trí tuệ nhân tạo (AI) sẽ giúp các cơ quan quản lý phân loại, xử lý các dữ liệu trên một cách nhanh chóng, tự động báo cáo các giao dịch nghi ngờ có dấu hiệu gian lận. Đặc biệt, hệ thống ứng dụng công nghệ số cũng cần có khả năng kết nối thông tin giữa các cơ quan, đáp ứng mục tiêu giám sát giữa các cấp bao gồm UBCKNN, sở giao dịch chứng khoán và tổ chức kinh doanh chứng khoán để đảm bảo sự phối hợp hiệu quả giữa các cơ quan trong việc phát hiện các hành vi sai phạm, theo dõi các giao dịch nghi vấn để đánh giá kịp thời nguy cơ gian lận thị trường.

Thứ năm, tăng cường nghĩa vụ và trách nhiệm của các tổ chức kinh doanh chứng khoán thông qua việc nâng cao năng lực quản lý rủi ro. Hiện nay, với vai trò là đơn vị tư vấn tài chính doanh nghiệp, phát hành, niêm yết và chào bán chứng khoán, các tổ chức kinh doanh chứng khoán có thể lợi dụng các nghiệp vụ của mình để cấu kết với người trong cuộc, làm giả hồ sơ, tài liệu trong việc niêm yết chứng khoán, với mục đích thu lợi nhuận bất hợp pháp. Vì thế, UBCKNN cần tiếp tục hoàn thiện, tăng cấp giám sát đối với các tổ chức kinh doanh, ban hành các văn bản hướng dẫn đối với hoạt động của các tổ chức này trên cơ sở quản trị rủi ro, bao gồm: rủi ro về hoạt động, rủi ro về năng lực tài chính và rủi ro về đạo đức. Đồng thời, thiết lập bảng xếp hạng chất lượng các tổ chức kinh doanh chứng khoán để tạo cơ sở đánh giá, áp dụng biện pháp thanh tra định kỳ hằng năm để theo dõi chặt chẽ, có biện pháp xử lý kịp thời đối với các tổ chức có năng lực yếu kém, mức độ rủi ro cao.

Tài liệu tham khảo:

- Alan Strudler et al (2009), “Why Insider Trading Is Hard to Define, Prove and Prevent”, A business journal from the Wharton, School of the University of Pennsylvania. URL: ">https://knowledge.wharton.upen...

- Bonaimé, Alice A.; Ryngaert, Michael D. (2013). Insider trading and share repurchases: Do insiders and firms trade in the same direction?. Journal of Corporate Finance, 22(), 35–53. doi:10.1016/j.jcorpfin.2013.03.003. Doi: ">https://sci-hub.mksa.top/#####...

- Dorsey & Whitney LLP (2011), “The difficulty of proving insider trading cases”, Online Article available at: ">https://www.lexology.com/libra...

- Free, C., & Murphy, P. R. (2015). The ties that bind: The decision to co‐offend in fraud. Contemporary Accounting Research, 32(1), 18-54. Doi: ">https://doi.org/10.1111/1911-3...

- Gerace, D., Chew, C., Whittaker, C., & Mazzola, P. (2014). Stock market manipulation on the Hong Kong stock exchange. Australasian accounting, Business and finance journal, 8(4), 105-140.URL: ">https://ro.uow.edu.au/cgi/view...

- Rajesh K. Aggarwal and Guojun Wu (2006), “Stock Market Manipulations “, The Journal of Business , Vol. 79, No. 4 (July 2006), pp. 1915-1953 . Published by: The University of Chicago Press. URL: https://www.jstor.org/stable/1...

- Shah, S., Ismail, I., & Shahrin, A. (2019). Stock market manipulation: A comparative analysis of East Asian emerging and developed financial markets. Management Science Letters, 9(1), 183-192.

- Sơn Nhung và cộng sự (2022), “Tín hiệu tốt cho thị trường chứng khoán: Mạnh tay chặn thao túng”, Tạp chí Người lao động ngày 30/3/2022. URL: https://nld.com.vn/kinh-te/tin...

- Sun Guangyu,LI Zhihui, Du Yang, et al. Does Market Manipulation Reduce the Information Efficiency of China’s Stock Market? Empirical Evidence from the Shanghai A-share Market’s High-Frequency Trading Data[J]. Journal of Financial Research, 2021, 495(9): 151-169. URL: http://www.jryj.org.cn/EN/

- Wang, W.K.S., & Steinberg, M.L. (2005), Insider trading, 2nd ed. New York: Oxford University Press.

- Xuân Trường, Thái Dương (2022), “Từ các vụ thao túng giá chứng khoán: Vì sao ít xử lý hình sự? Có hay không việc bỏ lọt tội phạm”. Tạp chí điện tử Pháp lý. URL: ">https://phaply.net.vn/tu-cac-v...

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 18 năm 2022