Khoảng trống bảo hiểm và xu hướng bảo hiểm nhúng

Ngày nay, bảo hiểm đang trở nên cần thiết hơn bao giờ hết khi “khoảng cách bảo vệ” - khoảng cách giữa số tiền bảo hiểm mang lại lợi ích kinh tế và xã hội cho cá nhân, hộ gia đình và doanh nghiệp và số tiền bảo hiểm thực sự được mua - ngày càng rộng hơn.

Khoảng cách bảo vệ

Theo Swiss Re Institute, từ năm 2000 đến năm 2020, khoảng cách bảo vệ đã tăng gấp đôi, do các xu hướng toàn cầu về số hóa, đô thị hóa, biến đổi khí hậu và thiếu đổi mới hiệu quả.

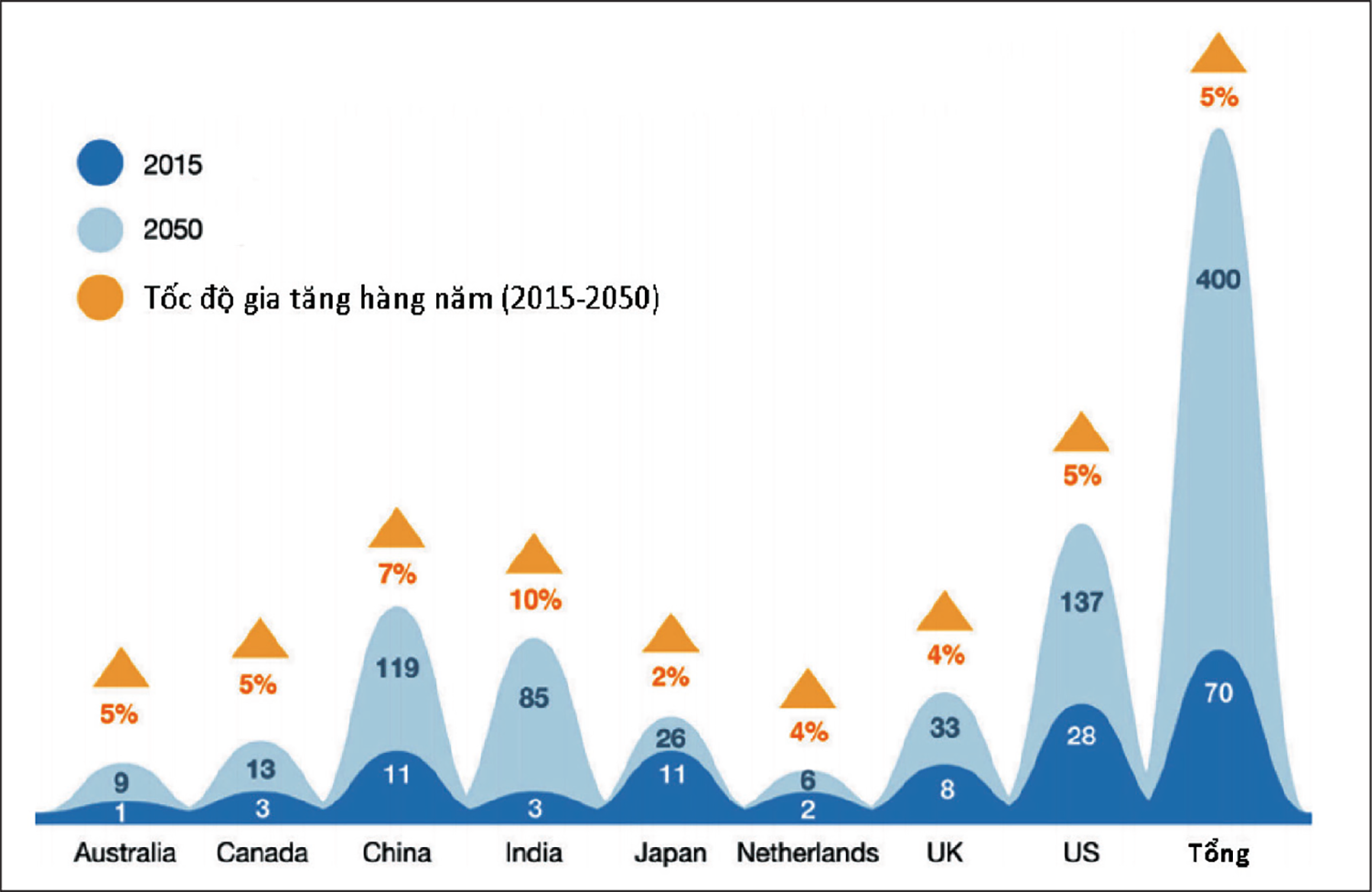

Chỉ tính riêng về lương hưu tư nhân, Hiệp hội Geneva, một tổ chức tư vấn quốc tế, ước tính rằng, khoảng cách bảo vệ trên toàn thế giới là 20 nghìn tỷ USD, tức là hầu hết mọi người không đủ khả năng sống thoải mái khi về già. Và nếu người trụ cột chính của gia đình qua đời thì phần lớn các gia đình sẽ không thể duy trì mức sống và trả nợ. Đại dịch COVID-19 đã bộc lộ và làm trầm trọng thêm tình trạng này.

Thiếu hụt tiết kiệm cho hưu trí (ngàn tỷ USD)

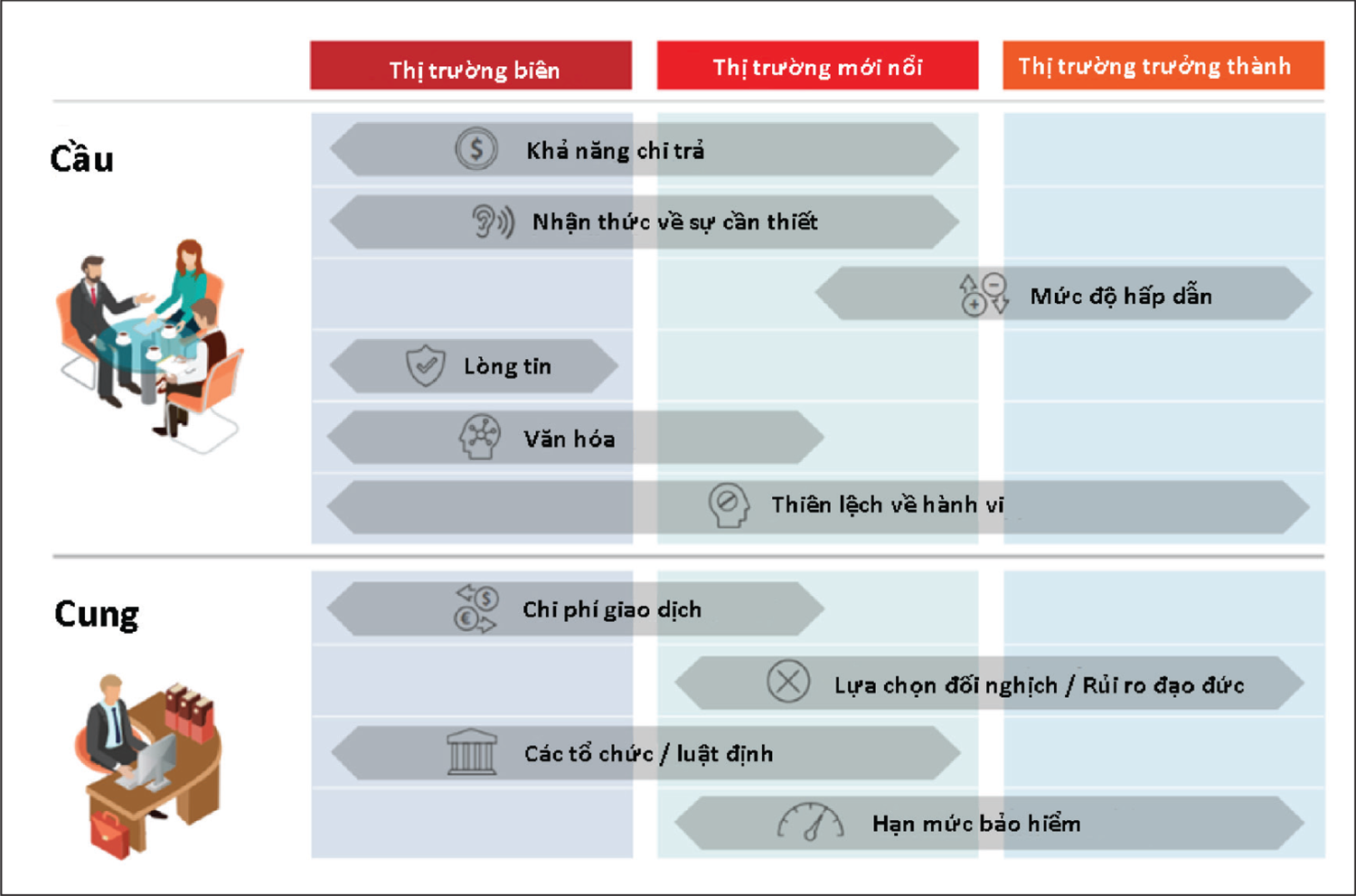

Do khoảng cách bảo vệ lớn như vậy, người ta sẽ nghĩ rằng đây là cơ hội vàng cho ngành bảo hiểm. Tuy nhiên, theo McKinsey, 80% công ty bảo hiểm lỗ vốn hoặc lợi nhuận không đáng kể trong những năm trước đại dịch COVID-19 và dự báo về sau, tình hình có thể còn tồi tệ hơn. Những gì chúng ta thấy là một điểm yếu cơ bản trong mô hình kinh doanh của ngành bảo hiểm - không có khả năng khớp cung với cầu một cách hiệu quả. Tại sao lại có tình trạng này?. Về phía cầu, các sản phẩm bảo hiểm phức tạp, không linh hoạt, đắt tiền, thường xuyên bị bán nhầm và phiền phức (với rất nhiều biểu mẫu cần khai), và lợi ích cho khách hàng là không chắc chắn và xa vời. Về phía nguồn cung, chi phí phân phối (bán sản phẩm cho khách hàng) là rất lớn, chiếm khoảng 50% tổng chi phí. Các công ty bảo hiểm là chuyên gia trong việc quản lý rủi ro, nhưng những cán bộ thẩm định bảo hiểm của họ không có đủ dữ liệu cần thiết, theo thời gian thực để có thể tạo ra các sản phẩm giá cả phải chăng và được cá nhân hóa, hay bắt kịp với nhu cầu thị trường, các xu hướng và những rủi ro mới đi kèm.

Các luật và quy định được thiết kế cho thời kỳ tiền kỹ thuật số sẽ hạn chế chúng hơn nữa. Và các ưu đãi dành cho các kênh bán hàng truyền thống góp phần củng cố các hành vi chống lại sự đổi mới.

Nhiều người đã từ chối bảo hiểm y tế vì số tiền họ phải trả ở các phòng khám “bình dân” thấp hơn so với số tiền bỏ ra để mua bảo hiểm. So với 1,7 tỷ người chưa được tiếp cận với dịch vụ ngân hàng hoặc gần 50% dân số thế giới sống với mức dưới 6 đô la mỗi ngày, các vấn đề về bảo hiểm trở nên thật “lạc lõng”.

Câu hỏi lớn đặt ra ở đây là, làm thế nào ngành bảo hiểm có thể suy nghĩ lại về mô hình kinh doanh của mình và cung cấp giá trị lớn hơn cho thị trường, vì lợi ích của tất cả các bên liên quan: các cá nhân, hộ gia đình, công ty, đối tác, chính phủ và nhà đầu tư, ở mọi ngóc ngách của thế giới?

Bảo hiểm nhúng - xu hướng mới

Bảo hiểm nhúng đang nổi lên như một cách mới để phân phối các dịch vụ bảo hiểm một cách hiệu quả. Loại hình bảo hiểm này không giải quyết được khoảng cách bảo vệ, nhưng giải quyết nhiều vấn đề về cung và cầu và có thể hoạt động như một chất xúc tác để chuyển đổi mô hình kinh doanh trong phạm vi rộng lớn hơn.

Đây là một phần của trào lưu rộng lớn hơn đối với tài chính nhúng và vượt xa các cách tiếp cận ngày nay đối với các phương pháp tiếp cận phân phối và đối tác. Nó được kích hoạt bởi các API, phần mềm mô-đun và trí tuệ nhân tạo (AI) cũng như sự xuất hiện của các trung gian sáng tạo mới.

Cụ thể, bảo hiểm nhúng có nghĩa là trừu tượng hóa chức năng bảo hiểm vào công nghệ để cho phép bất kỳ nhà cung cấp sản phẩm hoặc dịch vụ bên thứ ba hoặc nhà phát triển trong bất kỳ lĩnh vực nào tích hợp liền mạch các giải pháp bảo hiểm sáng tạo vào các đề xuất và trải nghiệm của khách hàng, dưới dạng tiện ích bổ sung cho các dịch vụ cốt lõi của họ hoặc như các cấu phần gốc mới.

Đối với người dùng cuối – các cá nhân hoặc doanh nghiệp - điều đó có nghĩa là các giải pháp đơn giản hơn và giá cả phải chăng hơn tại những điểm tiếp xúc, vào thời điểm phù hợp nhất. Đối với bên thứ ba, đó có nghĩa là một cách mới để tạo sự khác biệt, thu hút hoặc giữ chân người dùng hoặc tạo ra các nguồn doanh thu mới.

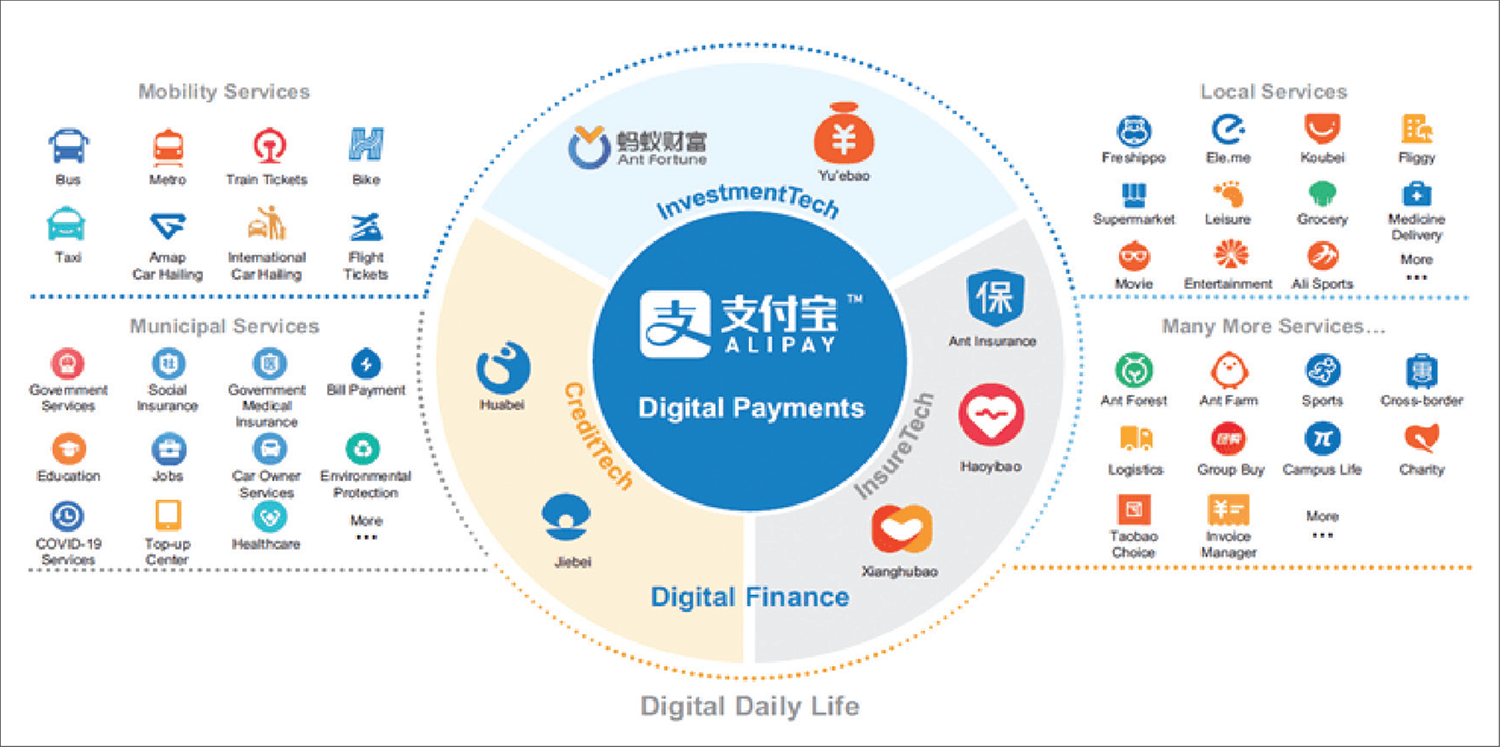

Hãy xét một vài ví dụ. Ant Group quản lý một nền tảng dịch vụ tài chính kỹ thuật số ở Trung Quốc với cơ sở người dùng khổng lồ nhờ sự phổ biến của Alipay và siêu ứng dụng mà họ đã tạo ra xung quanh nó. Về mặt bảo hiểm, họ phát hiện ra thị trường tiềm năng chưa được khai thác ở các vùng nông thôn có thu nhập thấp, nơi mà các công ty bảo hiểm truyền thống đang bỏ qua.

Mô hình bảo hiểm của Ant Group gắn với cuộc sống hàng ngày

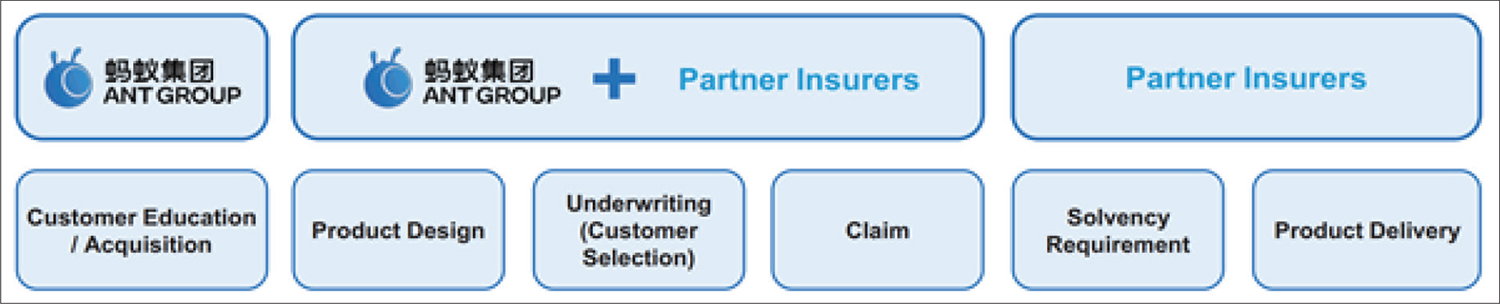

Thay vì cố gắng bán lại các sản phẩm bảo hiểm hiện có từ một hoặc hai đối tác, họ đã tạo ra nền tảng insurtech của riêng mình để kết nối cầu với cung theo một cách mới. Ant Group tập trung vào việc hiểu nhu cầu của người tiêu dùng, giáo dục họ về giá trị của bảo hiểm và sau đó thiết kế các giải pháp hấp dẫn cho họ với các nhà cung cấp của mình. Các đối tác bảo hiểm của họ đảm nhận hầu hết rủi ro và cung cấp các sản phẩm theo đặc điểm kỹ thuật của Ant. Hiện tập đoàn đang cung cấp 2.000 sản phẩm nhân thọ và phi nhân thọ tùy chỉnh, giá cả phải chăng và linh hoạt từ 90 nhà cung cấp bảo hiểm khác nhau.

Ant Group và các đối tác bảo hiểm trong mối quan hệ hợp tác

Ví dụ: “Quanminbao” là một sản phẩm niên kim lương hưu đơn giản với phí bảo hiểm bắt đầu từ khoảng 0,15 USD. Khách hàng nhận được thanh toán từ ứng dụng Alipay khi nghỉ hưu. Về sức khỏe, “Haoyibao” cung cấp bảo đảm bảo vệ khỏi bệnh ung thư suốt đời với phí bảo hiểm hàng năm khoảng 15 USD cho mức bảo hiểm 600.000 USD, ngay cả đối với những người đã được chẩn đoán mắc bệnh ung thư hoặc mắc các bệnh từ trước như tiểu đường.

Người tiêu dùng hiểu được giá trị của bảo hiểm, điều này làm tăng sự chấp nhận của họ và tạo cơ hội bán thêm các giải pháp khác với các khoản thanh toán và giải ngân được quản lý thông qua nền tảng siêu ứng dụng của Ant Group. Họ đang biến những nhu cầu chưa được đáp ứng thành mong muốn thực sự.

Về mảng tài sản và thương vong (P&C), các giải pháp insurtech của Ant Group được nhúng vào thị trường Taobao của Alibaba, cung cấp các sản phẩm bảo vệ đổi trả hàng cho các doanh nghiệp nhỏ với giá 0,5 USD. Điều này đã làm tăng sự tin tưởng vào nền tảng của Alibaba, dẫn đến khối lượng giao dịch cao hơn. Kể từ khi có dịch COVID-19, Ant Group đã bán 50.000 hợp đồng bảo hiểm gián đoạn kinh doanh mới cho những người bán ngoại tuyến nhỏ, cung cấp các khoản thanh toán trong thời gian rất ngắn khi cần thiết mà không cần cam kết lâu dài.

Với chiến lược nhúng này, Ant Group đang thu hẹp khoảng cách bảo vệ và kết quả là đã trở thành công ty bảo hiểm trực tuyến lớn nhất ở Trung Quốc với hơn 500 triệu khách hàng. Các công ty bảo hiểm đã được hưởng lợi từ việc tiếp cận với cơ sở khách hàng mới với chi phí thấp, hỗ trợ chủ động trong việc đổi mới sản phẩm, định giá sản phẩm tốt hơn, cải thiện kết quả thẩm định bảo hiểm và tăng cường quản lý khiếu nại thông qua dịch vụ tự động và phát hiện gian lận bằng cách sử dụng các công nghệ tiên tiến như xử lý ngôn ngữ tự nhiên (NLP) và máy học (ML). Ant Group hưởng 20% doanh thu, các đối tác bảo hiểm nhận 80%.

Tương tự, ở Ấn Độ, nơi chỉ có 3% dân số có bảo hiểm, các nền tảng kỹ thuật số lớn như Amazon và Paytm đang bắt đầu đưa các giải pháp bảo vệ với giá cả phải chăng ra thị trường.

Uber là một nền tảng trực tuyến lớn khác có mối quan hệ chặt chẽ với người dùng, bao gồm 3 triệu tài xế trên toàn thế giới. Tại bất kỳ thời điểm nào, tùy thuộc vào các quy định của địa phương, các mối đe dọa cạnh tranh và các cơ hội thị trường mới, Uber yêu cầu sự linh hoạt trong việc cung cấp cho các tài xế của mình các loại bảo hiểm, quyền lợi và ưu đãi khác nhau, liên quan đến bảo hiểm xe cộ và thương tật cá nhân, ốm đau, chi trả khi vợ sinh con hoặc các sự kiện khiến bị mất thu nhập khác. Một số giải pháp bảo hiểm của hãng được cung cấp miễn phí cho người lái xe, một số là vô hình, một số là tiện ích bổ sung tùy chọn. Một số liên quan đến thời điểm người lái xe “trong thời gian phục vụ”, một số thì không. Với số lượng lái xe cực lớn của mình, họ có tiềm năng cung cấp các sản phẩm phức tạp hơn như lương hưu, bảo hiểm nhân thọ và sức khỏe trong tương lai, bên cạnh các dịch vụ tài chính khác như tài khoản ngân hàng và các khoản vay mà Uber đã cung cấp. Trong mọi trường hợp, Uber tự hào về sự đơn giản của trải nghiệm người dùng và yêu cầu các giải pháp bảo hiểm dễ áp dụng, có giá trị tốt và khiếu nại nhanh chóng.

Vấn đề là các công ty bảo hiểm truyền thống đã không đáp ứng được nhu cầu về các sản phẩm linh hoạt, thích hợp với tốc độ thay đổi của Uber và liên quan tới các danh mục bảo hiểm mới. Người lái xe không phải là “nhân viên”, Uber không sở hữu “đội xe”, người lái xe không muốn có “bảo hiểm theo năm”, bất kỳ thời gian “chết” nào họ cũng bị mất thu nhập. Do đó, Uber, giống như các tổ chức kỹ thuật số khác, đang ngày càng làm việc với một loạt các công ty bảo hiểm mới, chẳng hạn như các tổng đại lý quản lý kỹ thuật số (MGA) và những người khác, những người đang cung cấp các giải pháp phù hợp hơn có thể được nhúng dễ dàng hơn vào trải nghiệm lái xe của họ. Tại Anh, nhà cung cấp bảo hiểm số INSHUR cho phép các tài xế Uber đăng ký bảo hiểm với thời hạn tùy chọn qua ứng dụng di động chỉ trong vòng 3 phút.

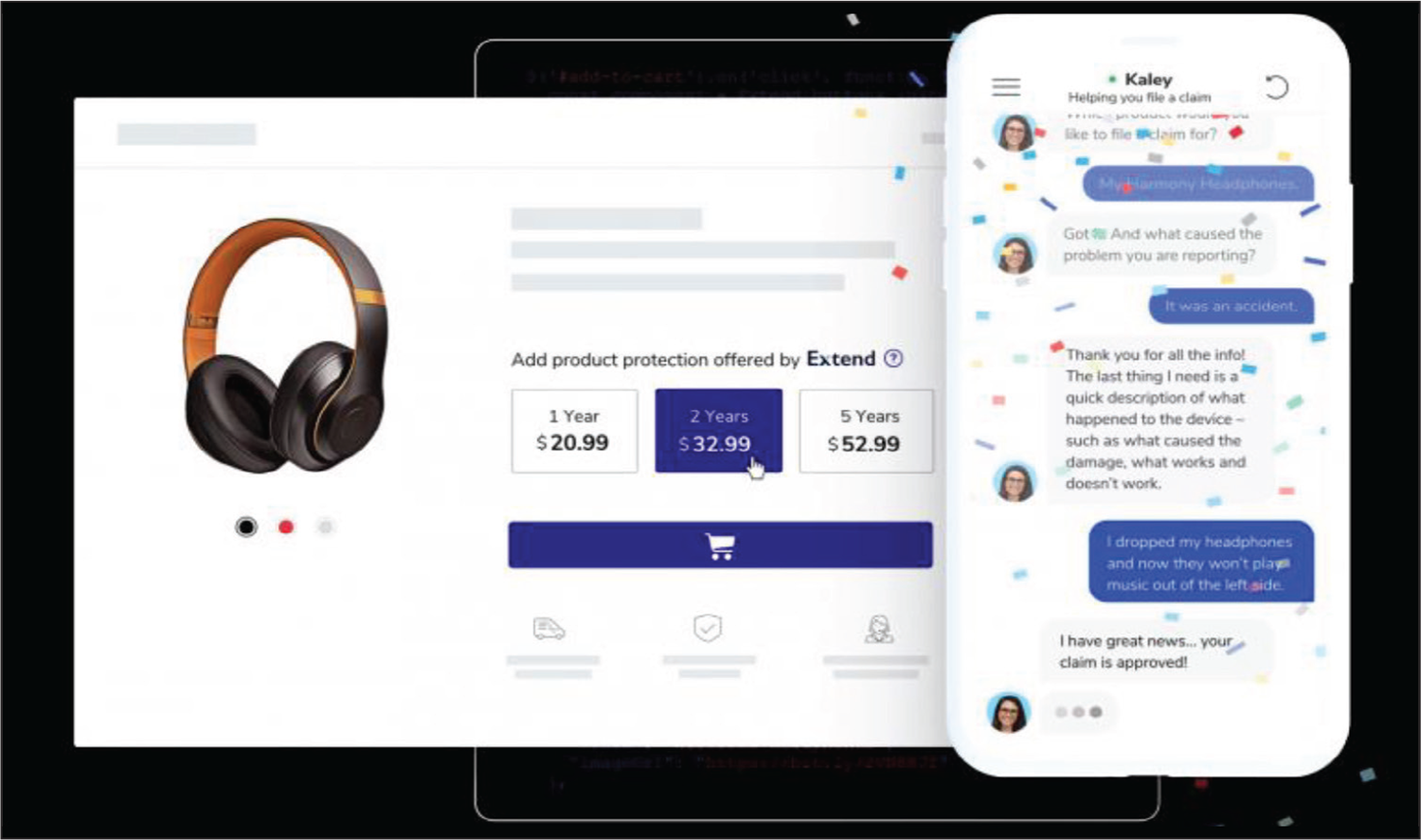

Khi ngày càng có nhiều hoạt động kinh doanh trực tuyến, một loạt các nhà bán lẻ nhỏ hơn và các nhà sản xuất sản phẩm có biên lợi nhuận “mỏng như dao cạo” đang tìm cách cung cấp các dịch vụ bổ sung như chống trộm và chống thiệt hại tại điểm bán. Các dịch vụ này cần có khả năng điều chỉnh theo yêu cầu của khách hàng, giá cả phải chăng và linh hoạt. Đối với một số nhà bán lẻ, những loại dịch vụ phụ trợ này có thể tương đương tới 50% lợi nhuận ròng của họ.

Trước đây, do sự phức tạp về mặt kỹ thuật và hợp đồng khi giao dịch với các nhà cung cấp truyền thống, chỉ những nhà bán lẻ và thương nhân lớn nhất mới đủ khả năng tích hợp các loại bảo hành mở rộng này và chỉ trên các mặt hàng có giá trị lớn. Tuy nhiên, Amazon đã phát hiện ra rằng việc cung cấp bảo hành - ngay cả với ba lô giá 40 USD - sẽ làm tăng tỷ lệ mua hàng của họ. Các trung gian insurtech mới đang giúp bất kỳ người bán trực tuyến nào cung cấp tiện ích tương tự dễ dàng hơn và hiệu quả về chi phí.

Các công ty “phần mềm như một dịch vụ” B2B như Square, Intuit, Gusto, Xero và Toast cung cấp hệ thống quản lý hoạt động cho các doanh nghiệp nhỏ trong nhiều lĩnh vực. Với kiến thức thời gian thực của họ về tình trạng tài chính của khách hàng, họ đang ở một vị trí hoàn hảo để bổ sung các giải pháp bảo hiểm được cá nhân hóa vào hàng loạt các dịch vụ tài chính khác đã cung cấp. Điều này tạo thêm doanh thu đáng kể mà hầu như không tốn chi phí thu hút khách hàng.

“Bảo hiểm nhúng” là công cụ đưa nhu cầu và cung ứng về các giải pháp giảm thiểu rủi ro gần nhau hơn trong các bối cảnh làm cho bảo hiểm phù hợp hơn và do đó hấp dẫn hơn.

Trong khi các nhà bán lẻ, nhà sản xuất, hãng hàng không, ngân hàng, hiệp hội nghề nghiệp đã là nhà phân phối các sản phẩm bảo hiểm từ lâu, thì bảo hiểm nhúng có tiềm năng đưa điều này lên một tầm cao khác.

BIMA là một ví dụ tuyệt vời về việc đưa bảo hiểm y tế giá cả phải chăng vào hệ sinh thái điện thoại di động, thu hẹp khoảng cách bảo vệ cho 35 triệu người châu Phi ngày nay. Chỉ số quan trọng của họ là: 75% trong số những khách hàng này đang tiếp cận bảo hiểm lần đầu tiên.

Một trong những khách hàng của BIMA ở Ghana chia sẻ: “Tôi có một gia đình rất đông và không thể làm việc do chấn thương ở chân. Là một thợ xây, tôi hầu như không kiếm đủ tiền và nợ các chủ nợ 1.200 GHS. Tôi đã nộp đơn yêu cầu bồi thường và nhận được 1.800 GHS. Tôi rất cảm kích.”

Không một công ty bảo hiểm truyền thống nào có thể đoán trước được những nhu cầu cụ thể của vô số các yêu cầu thích hợp và việc thử nghiệm sẽ không hiệu quả về chi phí. Tuy nhiên, những người khác gần gũi hơn với khách hàng có thể làm được điều đó nhờ công nghệ mới.

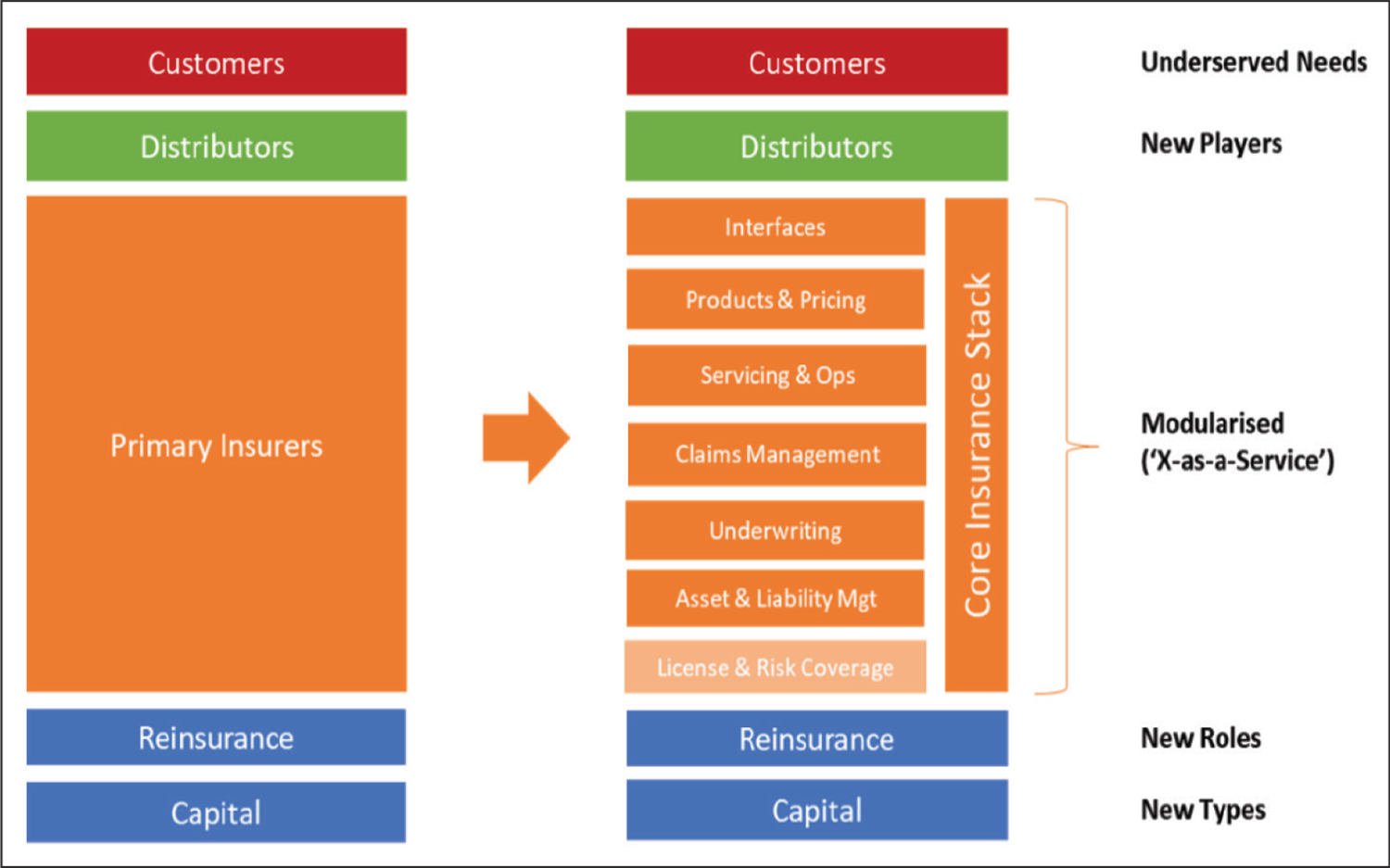

Công nghệ đang cải tiến và sau đó cho phép cấu hình lại chuỗi giá trị bảo hiểm. Sự bùng nổ của các công ty công nghệ bảo hiểm đang tạo ra các phiên bản tốt hơn của các yếu tố của “nhóm ngành” mà trước đây chỉ được cung cấp bởi các công ty bảo hiểm thứ nhất. Đầu tư vào sự đổi mới này đã đạt mức đỉnh mới là 2,3 tỷ USD và 5 đợt IPO chỉ trong quý III/2020.

Thị trường bảo hiểm ngày càng số hóa và phân mảnh

Như chúng ta đã thấy, trong lĩnh vực ngân hàng, thanh toán và các ngành được quản lý chặt chẽ khác, các mảng dịch vụ có thể được tách ra khỏi hệ thống và cung cấp cho thị trường bảo hiểm nhúng. Để hiểu tác động của việc mô-đun hóa này và cách nó có thể diễn ra, hãy xem cách thị trường hoạt động ngày nay và xu hướng phát triển.

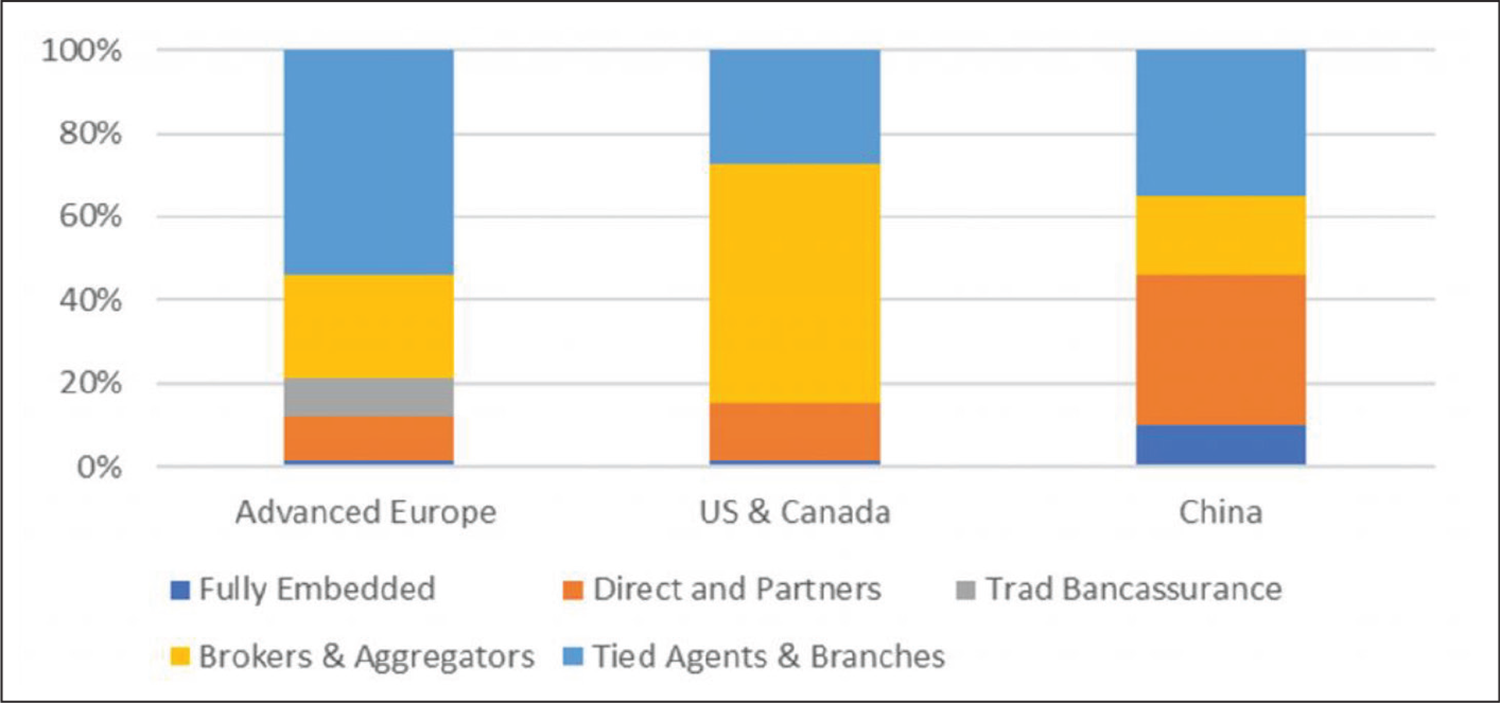

Theo truyền thống, phần lớn bảo hiểm được bán thông qua các đại lý, công ty môi giới và tại một số thị trường bởi các ngân hàng và các đối tác chung của bên thứ ba, sử dụng điện thoại, phương thức mặt đối mặt… và rất nhiều thủ tục giấy tờ. Các công cụ tổng hợp trực tuyến trở nên phổ biến ở một số thị trường bằng cách tối ưu hóa các quy trình khám phá và tính minh bạch về giá cả.

Các kênh phân phối bảo hiểm P&C năm 2019

Các sản phẩm bảo hiểm và việc phân phối của chúng, nói chung, được quản lý bởi các công ty bảo hiểm thứ nhất, hoặc các công ty đa quốc gia như Axa và Allianz thông qua các hoạt động tại quốc gia của họ hoặc các công ty trong nước. Các công ty bảo hiểm và nhiều công ty bảo hiểm cũng bán hàng trực tiếp cho người tiêu dùng (D2C), tránh hoa hồng cho người môi giới, nhưng phải chịu chi phí bán hàng lớn. Ví dụ, việc phân phối bảo hiểm P&C ngày nay được tóm tắt trong sơ đồ dưới đây. Mặc dù có sự khác biệt khá lớn trong các khu vực này và giữa các loại sản phẩm P&C riêng lẻ, có thể sẽ thấy rằng, nhìn chung, bảo hiểm nhúng hoàn toàn (như định nghĩa trong báo cáo này) hiện chiếm tỷ trọng rất nhỏ, khoảng 2% trên toàn thế giới ngày nay và thậm chí ít hơn trong mảng bảo hiểm nhân thọ và sức khỏe.

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 23 năm 2022