Lãi suất huy động đã thấp hơn mặt bằng trong dịch COVID-19, lãi suất điều hành khó giảm thêm

Với mặt bằng lãi suất đã giảm rất sâu, trong khi áp lực về tỷ giá vẫn còn hiện hữu, giới chuyên môn dự báo lãi suất huy động và lãi suất điều hành thời gian tới khó có thể giảm thêm.

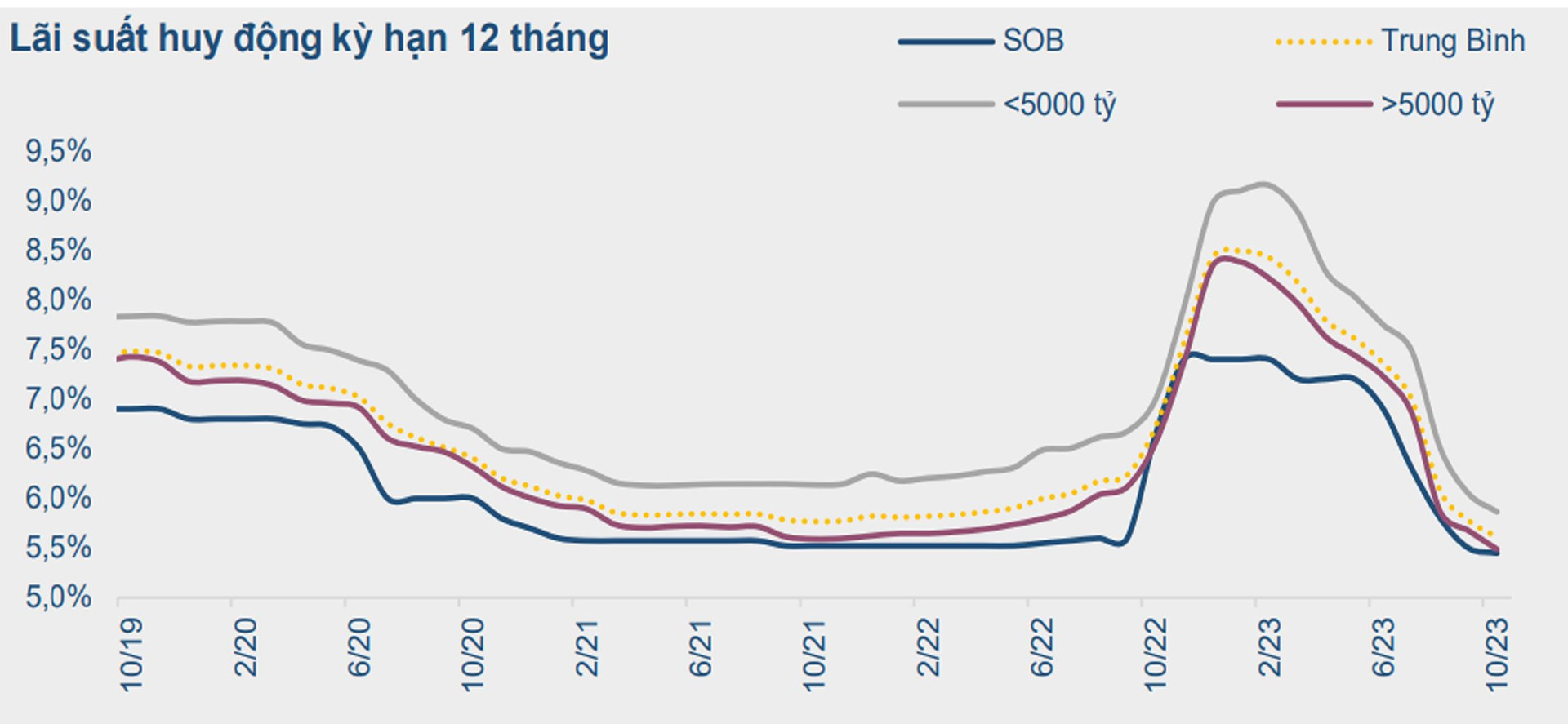

Số liệu thống kê được CTCK Bảo Việt (BVSC) đưa ra trong báo cáo vĩ mô tháng 10/2023 vừa công bố cho thấy, trong tháng 10/2023, lãi suất huy động 12 tháng (mẫu theo dõi của BVSC) trung bình đạt 5,61%, giảm thêm 17 điểm cơ bản (bps) so với trung bình hồi tháng 9/2023, giảm 111 bps so với cùng kỳ năm ngoái và giảm tới 282 bps so với cuối năm 2022.

Với việc điều chỉnh giảm mạnh trong thời gian qua, mặt bằng lãi suất huy động hiện tại thậm chí đã thấp hơn mức thấp nhất trong giai đoạn đại dịch COVID-19.

Có thể nói, để có mức lãi suất thấp như hiện nay, ngay từ đầu năm 2023, Ngân hàng Nhà nước đã điều chỉnh giảm liên tục 4 lần các mức lãi suất điều hành, với mức giảm 0,5 - 2,0%/năm, mặc dù lãi suất thế giới vẫn tiếp tục tăng và neo ở mức cao.

Tại Hội nghị triển khai Công điện 990/CĐ-TTg được Ngân hàng Nhà nước tổ chức mới đây, ông Phạm Chí Quang, Vụ trưởng Vụ Chính sách tiền tệ, Ngân hàng Nhà nước cho biết, việc liên tục điều chỉnh giảm các mức lãi suất điều hành là giải pháp linh hoạt, phù hợp với điều kiện thị trường để hỗ trợ quá trình phục hồi tăng trưởng kinh tế theo chủ trương của Quốc hội, Chính phủ và Thủ tướng Chính phủ, qua đó định hướng tiếp tục giảm mặt bằng lãi suất cho vay của thị trường, tăng khả năng tiếp cận vốn vay của doanh nghiệp và người dân, góp phần thúc đẩy tăng trưởng kinh tế.

“Kết quả, đến nay mặt bằng lãi suất thị trường đã có xu hướng giảm mạnh (lãi suất VND tiền gửi và cho vay bình quân của các giao dịch phát sinh mới của các NHTM giảm hơn 2,0%/năm so với cuối năm 2022). Với tác động có độ trễ của chính sách sau 4 lần điều chỉnh giảm lãi suất và các biện pháp điều hành của Ngân hàng Nhà nước, dự kiến mặt bằng lãi suất cho vay sẽ tiếp tục giảm trong thời gian tới”, ông Phạm Chí Quang cho biết.

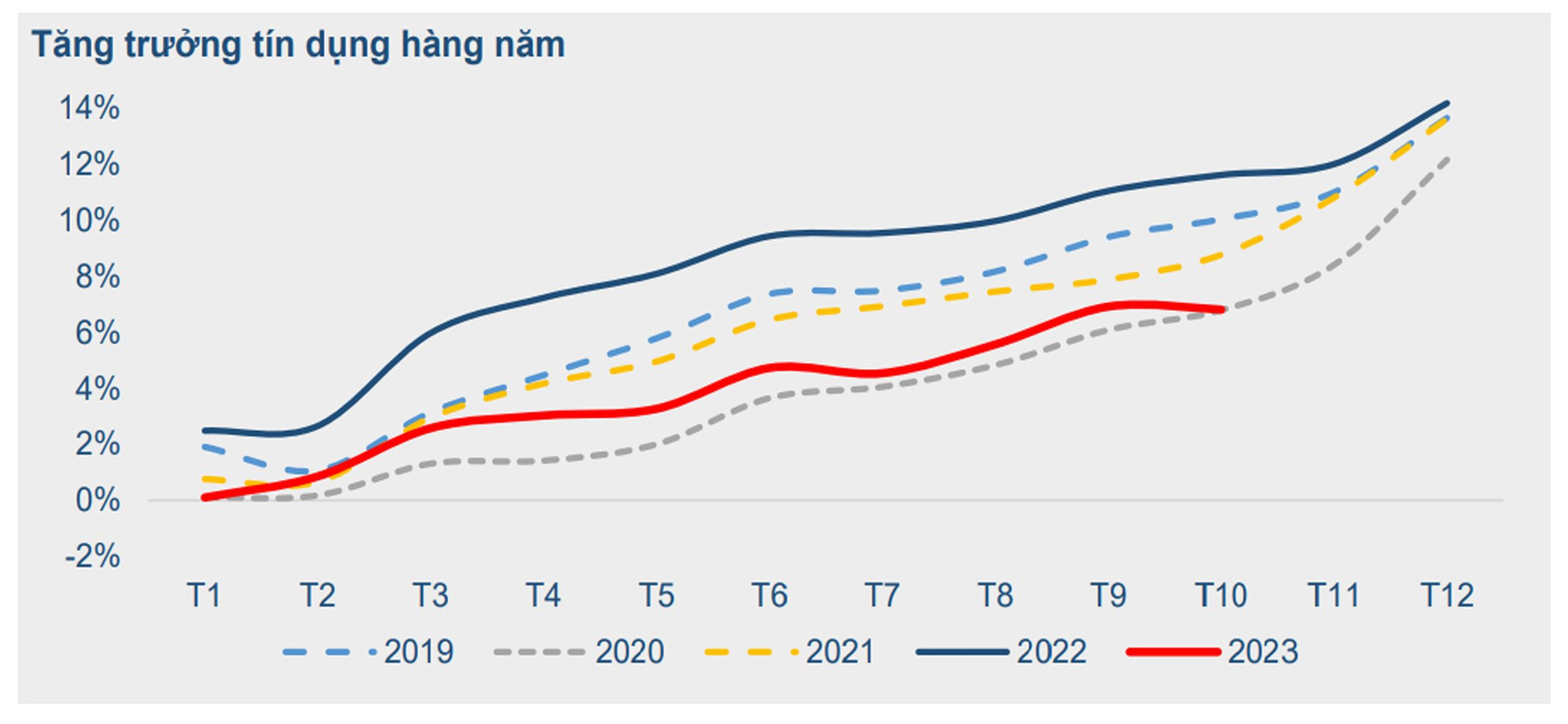

Dù lãi suất huy động và cho vay đã giảm khá mạnh, tuy nhiên, tăng trưởng tín dụng vẫn diễn ra rất chậm. Trích dẫn số liệu từ Ngân hàng Nhà nước, BVSC cho biết, đến ngày 24/10, tăng trưởng tín dụng ghi nhận ở mức 6,81%, cách khá xa mức trung bình 10,24% vào cuối tháng 10 trong 7 năm gần nhất.

Ngoài ra, từ nửa sau tháng 9/2023 tới nay, Ngân hàng Nhà nước đã sử dụng kênh Thị trường mở (OMO) phát hành tín phiếu để hút ròng trên thị trường mở. Lũy kế tới hết tháng 10/2023, lượng tín phiếu đang lưu hành đạt 208.399 tỷ đồng.

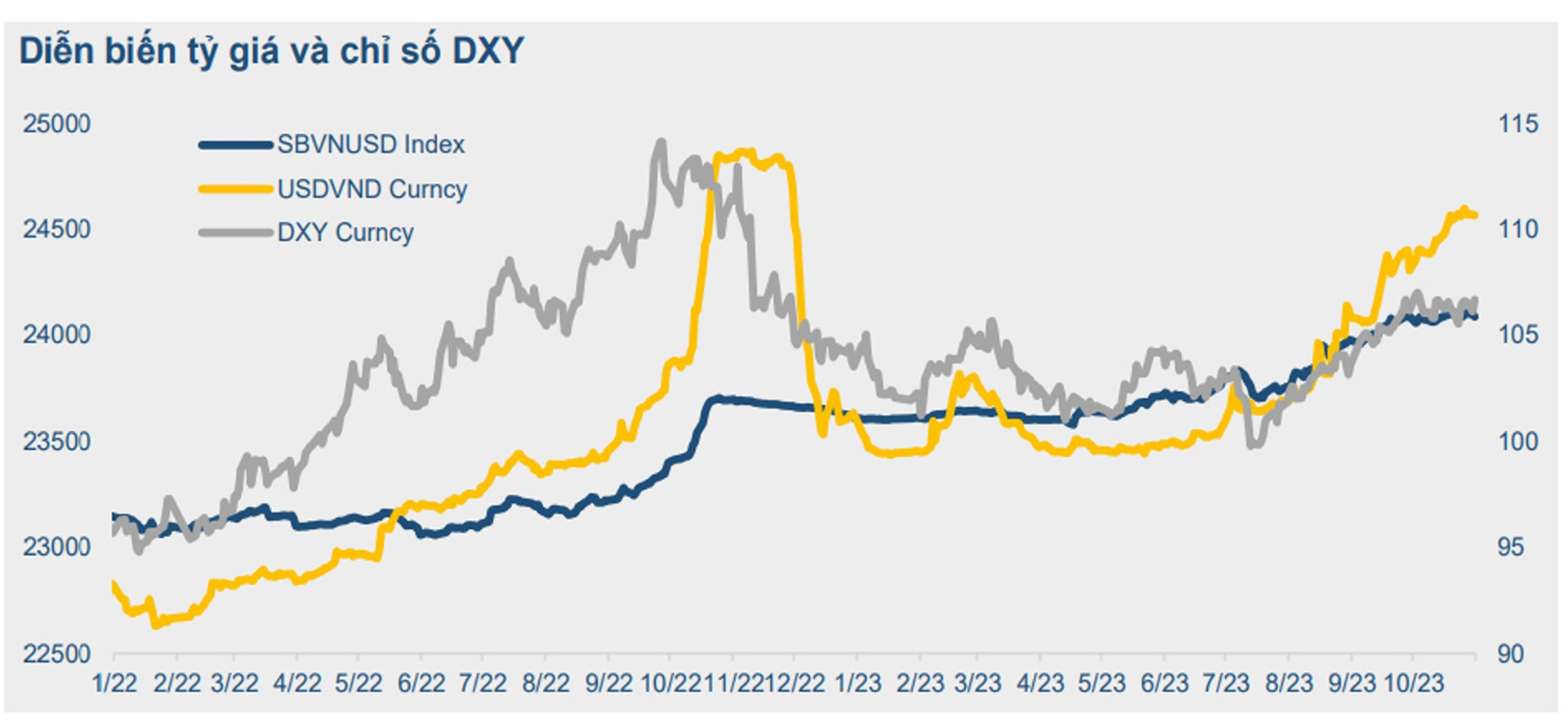

Trước diễn biến hút ròng liên tục của Ngân hàng Nhà nước, lãi suất liên ngân hàng cũng đã tăng đáng kể, từ 0,16% trung bình trong tháng 9/2023 lên 1,14% trong tháng 10/2023, giúp rút ngắn khoảng cách giữa lãi suất USD và VND. Điều này kỳ vọng sẽ giảm bớt áp lực lên tỷ giá trong thời gian tới.

Diễn biến thị trường cũng đang cho thấy, áp lực lên tỷ giá từ tháng 6/2023 đến nay là khá lớn. Thống kê của BVSC cho biết, so với cuối năm 2022, tính tới ngày 31/10/2023, đồng VND giảm 3,94% so với đồng USD.

Phần lớn các đồng tiền trong rổ theo dõi của BVSC đều đã giảm so với đồng USD tới cuối tháng 10 này. Trong đó, đồng Yên của Nhật Bản là đồng tiền có mức mất giá lớn nhất 15,4%. Ngược lại, đồng Bảng Anh vẫn đang lên giá (ở mức 0,5%).

Trong khi đó, Chỉ số DXY tiếp tục tăng (thêm 0,46% so với cuối tháng trước và đang ở vùng giá cao nhất kể từ tháng 11/2022 cho tới nay), do diễn biến của lợi suất trái phiếu chính phủ Mỹ vẫn liên tục tăng cao – hiện đã lên vùng cao nhất kể từ năm 2007.

Dù vậy, với việc Ngân hàng Dự trữ liên bang Mỹ (FED) nhiều khả năng đã dừng tăng lãi suất (không tăng lãi suất trong cuộc họp tháng 9 và 11) cũng như có kế hoạch hạ lãi suất trong năm 2024, các chuyên gia của BVSC cho rằng diễn biến tăng của USD sẽ chỉ có tính ngắn hạn và không tạo ra áp lực lớn với tỷ giá USD/VND như trong năm 2022.

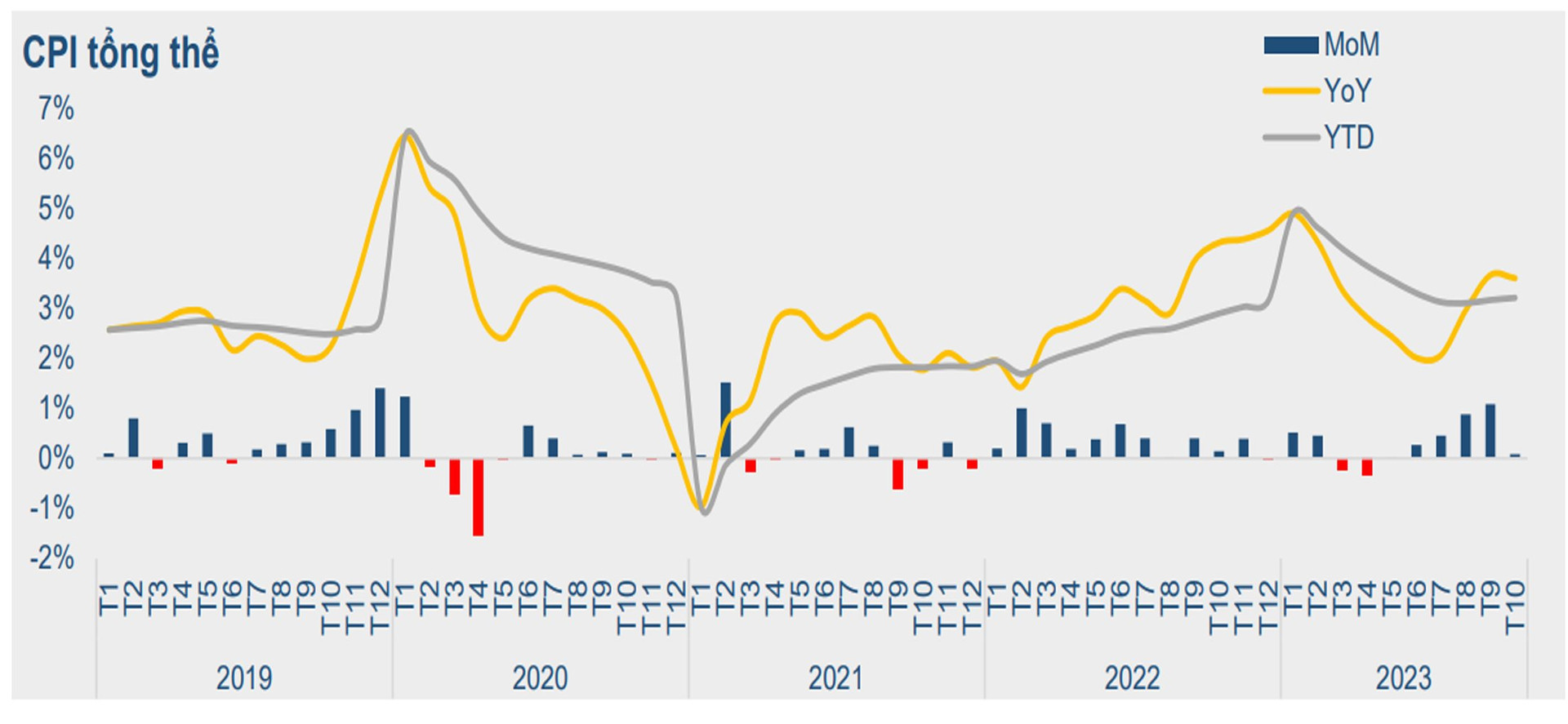

Về lạm phát, Chỉ số CPI tăng 3,59% trong tháng 10/2023. So với tháng trước, CPI gần như không thay đổi khi chỉ tăng 0,08%, mức tăng thấp nhất trong khoảng 5 tháng trở lại đây. Tính chung 10 tháng đầu năm, chỉ số CPI trung bình tăng 3,2%, vẫn cách xa mục tiêu Quốc hội đặt ra từ đầu năm (4,5%).

Dẫu vậy, áp lực lạm phát vẫn đang còn hiện hữu khi mặt bằng học phí, giá một số loại lương thực, giá thuê nhà, giá xăng đều đang cao hơn so với cùng kỳ năm trước. BVSC dự báo, nhiều khả năng trong 2 tháng còn lại của năm, chỉ số CPI sẽ duy trì ở khoảng 3,5-4%. Dù vậy, chỉ số lạm phát trung bình vẫn được hỗ trợ ở mặt bằng cao của chỉ số CPI cơ bản trong các tháng cuối năm 2022 (chỉ số lạm phát cơ bản tăng 3,43% trong tháng 10/2023, mức thấp nhất trong 14 tháng trở lại đây) và mức trung bình thấp của chỉ số CPI tổng thể trong 10 tháng đầu năm (3,2%).

Với quan điểm thận trọng, khi dự báo CPI các tháng cuối năm duy trì trong khoảng 3,5-4%, BVSC dự báo chỉ số CPI cả năm 2023 sẽ chỉ ở khoảng 3,5%, thấp hơn nhiều so với mục tiêu Chính phủ đặt ra. Lạm phát trong tầm kiểm soát sẽ tạo điều kiện cho phép Ngân hàng Nhà nước duy trì chính sách tiền tệ nới lỏng.

Bên cạnh đó, với áp lực từ đồng USD không lớn như năm 2022 cùng với hỗ trợ tích cực hơn trong các tháng cuối năm nhờ dòng ngoại hối từ xuất khẩu cũng như kiều hối đổ về, BVSC đánh giá rủi ro với tỷ giá sẽ không mạnh như giai đoạn cuối năm ngoái. Do đó, Ngân hàng Nhà nước vẫn có thể giữ ưu tiên hiện tại ở mặt bằng lãi suất thấp, thúc đẩy tăng trưởng tín dụng để hỗ trợ tăng trưởng kinh tế.