Động lực chính thúc đẩy chuyển đổi số ngân hàng

Động lực chính thúc đẩy số hóa dịch vụ ngân hàng tại Đông Nam Á là cải thiện trải nghiệm dịch vụ ngân hàng của khách hàng. Các ngân hàng, bằng việc tập trung số hóa hoạt động ngân hàng, kỳ vọng sẽ tăng lợi nhuận bằng các tăng doanh thu và giảm chi phí hoạt động.

Chuyển đổi số đã và đang trở thành một xu thế tất của ngành tài chính - ngân hàng trên thế giới, giúp ngân hàng cải tiến quy trình sản phẩm, dịch vụ cung cấp dựa trên ứng dụng công nghệ mới, hiện đại nhằm nâng cao trải nghiệm của khách hàng, tiết giảm chi phí hoạt động và tối ưu hóa lợi nhuận cho các ngân hàng. Gần đây, Công ty kiểm toán quốc tế Pricewaterhouse Coopers (PwC) đã thực hiện khảo sát về ngân hàng số với sự tham gia của hơn 30 ngân hàng hàng đầu trong khu vực Đông Nam Á đã cung cấp những kết quả, thông tin đáng chú ý về lĩnh vực này.

Kỳ vọng sẽ tăng lợi nhuận bằng các tăng doanh thu và giảm chi phí

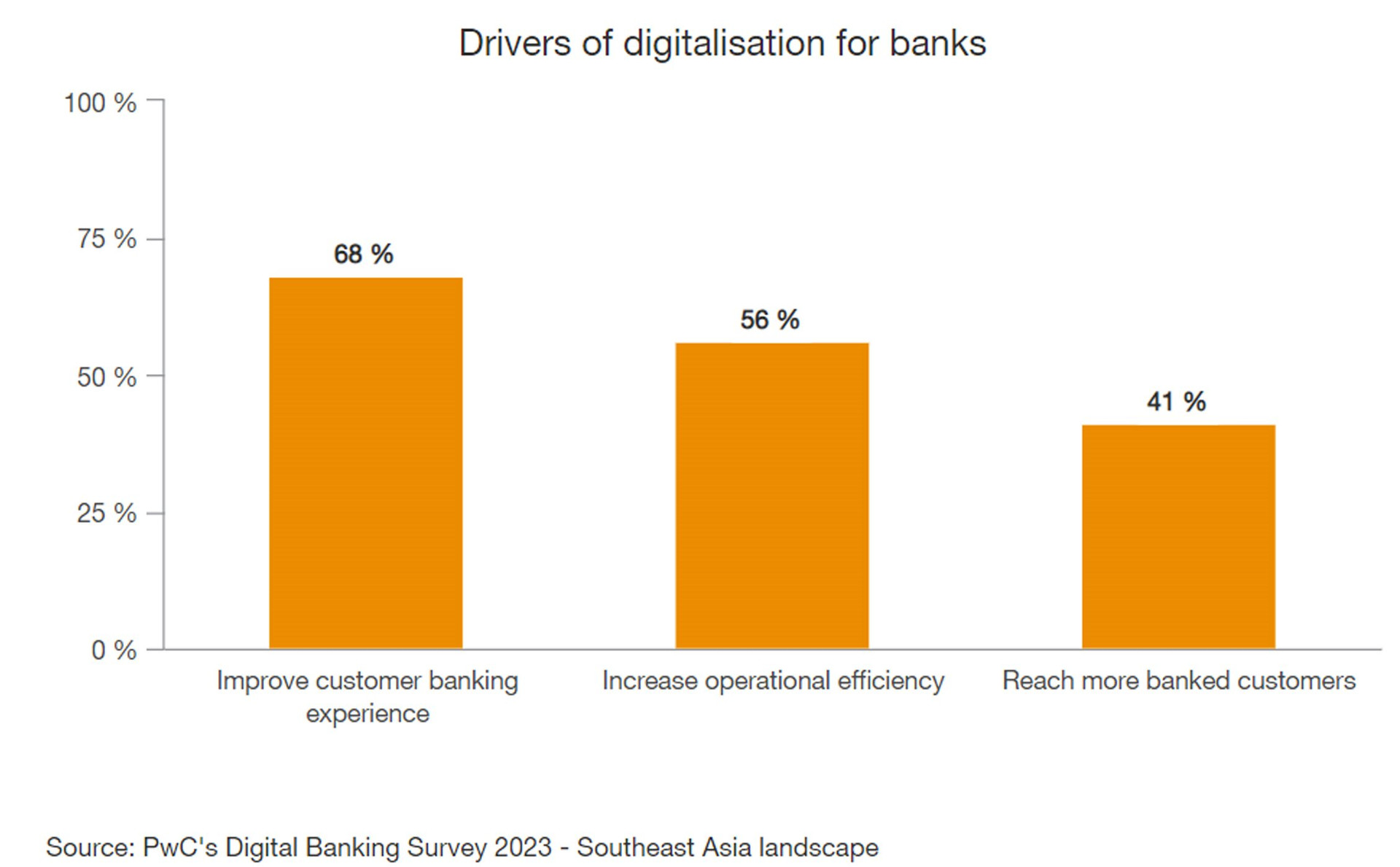

Theo PwC, động lực chính thúc đẩy số hóa dịch vụ ngân hàng tại Đông Nam Á là cải thiện trải nghiệm dịch vụ ngân hàng của khách hàng (68%); 56% người được hỏi đã phản hồi cần phải tăng hiệu quả hoạt động của các bộ phận từ giao dịch khách hàng (front-end), trung gian, nghiệp vụ (back-end) và giảm chi phí hoạt động; 41% mong muốn được tiếp cận với khách hàng chưa có tài khoản ngân hàng (unbanked). Điều này cho thấy rằng, các ngân hàng, bằng việc tập trung số hóa hoạt động ngân hàng, kỳ vọng sẽ tăng lợi nhuận bằng các tăng doanh thu và giảm chi phí hoạt động.

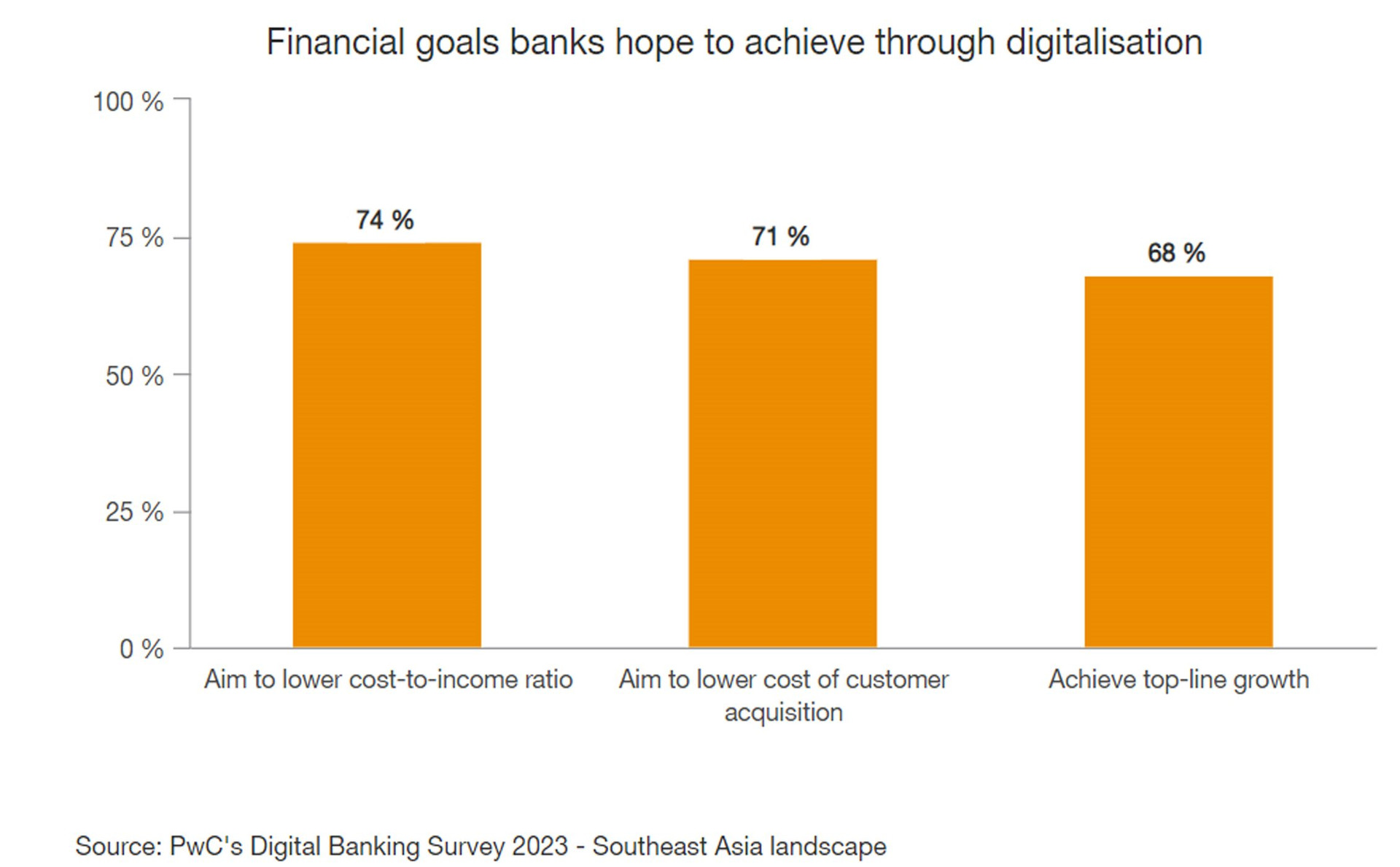

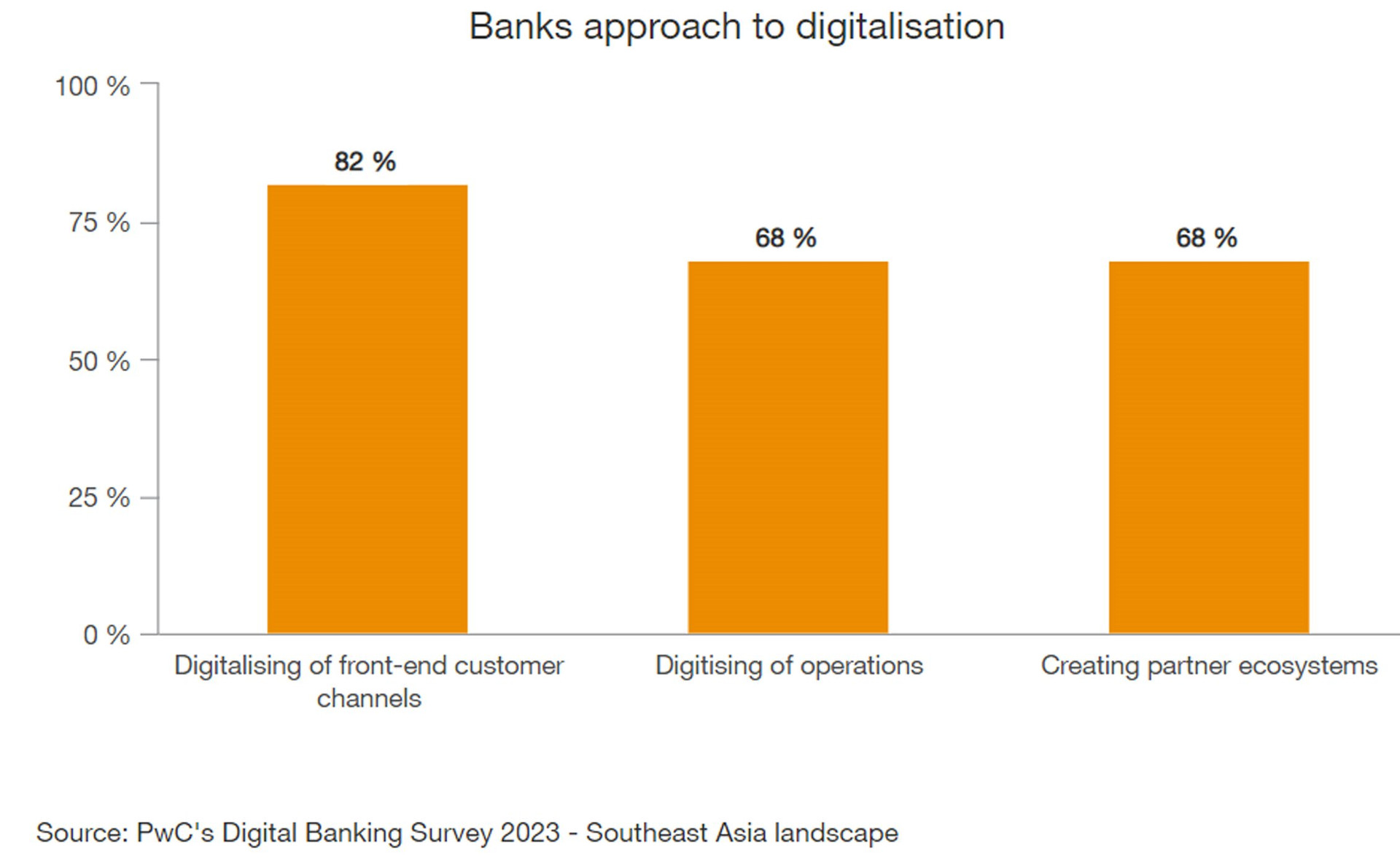

Về mục tiêu tài chính, các ngân hàng được khảo sát cho biết họ đặt mục tiêu giảm tỷ lệ chi phí trên thu nhập (74%), chi phí thu hút khách hàng (71%) và đạt được mức tăng trưởng doanh thu cao nhất (68%) thông qua số hóa. Trong khi đó, khi được hỏi về cách thức tiếp cận số hóa dịch vụ ngân hàng, phần lớn các ngân hàng cho biết họ đã bắt đầu số hóa các kênh khách hàng đầu cuối (82%). Ngoài ra, hoạt động số hóa (68%) và xây dựng hệ sinh thái đối tác (68%) cũng là những ưu tiên hàng đầu của ngân hàng trong việc áp dụng chuyển đổi số. Những phản hồi này đã củng cố những nghiên cứu trước đây của PwC rằng, các ngân hàng đang tập trung nỗ lực vào tương tác của khách hàng và gia tăng trải nghiệm khách hàng bên cạnh mục tiêu nâng cao hiệu quả hoạt động.

Kết quả khảo sát cũng cho thấy phần lớn các ngân hàng đang tìm cách thúc đẩy chuyển đổi số và một số sáng kiến liên quan đến chuyển đổi số đã được đưa ra, tuy nhiên, hơn 80% các ngân hàng được cho biết họ vẫn chưa đạt được thành công đáng kể với các mục tiêu số hóa, mặc dù hơn 70% số ngân hàng cho biết đã có chiến lược chuyển đổi số rõ ràng, chi tiết.

“Các ngân hàng đang tăng cường nỗ lực chuyển đổi số nhằm mang lại nhiều lợi nhuận hơn. Họ đang tìm cách đẩy mạnh sự tương tác với khách hàng, nâng cao trải nghiệm khách hàng và cải thiện hiệu quả hoạt động toàn diện của các bộ phận chức năng. Tuy nhiên, hầu hết các ngân hàng chưa đạt được mục tiêu số hóa, mặc dù đã xây dựng chiến lược chuyển đổi số, qua đó cho thấy những “khoảng trống” tiềm ẩn giữa xây dựng chiến lược và triển khai, vận hành trên thực tế. Chuyển đổi số không chỉ đơn thuần là cải tiến kiến trúc công nghệ và cơ sở hạ tầng, có một số tác động tiếp theo cần được các ngân hàng xem xét để thiết kế chiến lược chuyển đổi số phù hợp”, PwC nhận định.

Những rào cản chính trong phát triển ngân hàng số

Trong báo cáo khảo sát về ngân hàng số của mình, PwC đã chỉ ra một số rào cản chính đối với các ngân hàng trong việc phát triển của ngân hàng số, bao gồm:

Một là, giảm thiểu sự gián đoạn từ các công ty công nghệ tài chính (Fintech). Với số lượng lớn các công ty Fintech ngày càng gia tăng trong ngành dịch vụ tài chính - ngân hàng, phần lớn các ngân hàng được hỏi dự đoán Fintech có mức độ gián đoạn vừa phải trong tương lai gần. Hơn 65% ngân hàng cảm thấy có nguy cơ gián đoạn từ trung bình đến đáng kể từ các công ty công nghệ và công ty Fintech trong lĩnh vực dịch vụ tài chính. Và khi người chơi tiếp tục đổi mới và mô hình kinh doanh được cải tiến tốt hơn, việc các ngân hàng “đi tắt đón đầu” đối thủ cạnh tranh và cải thiện trải nghiệm khách hàng bằng cách ưu tiên chuyển đổi số là hết sức quan trọng.

Để đối phó với những thách thức từ các ngân hàng kiểu mới (neobanks) và ngân hàng số (digital banks), ngân hàng được khảo sát cho rằng họ đang hiện đại hóa hạ tầng công nghệ và cơ sở hạ tầng (50%), đồng thời, thiết lập quan hệ đối tác với Fintech và nền tảng kỹ thuật số (50%) làm phương thức chính để tăng tốc quá trình chuyển đối số. Cụ thể là, các ngân hàng đang tập trung nhiều nguồn lực vào thúc đẩy chuyển đổi số thông qua cải tiến các hoạt động số hóa và thúc đẩy xử lý xuyên suốt, liền mạch (47%).

PwC nhận thấy, một số ngân hàng tích cực tham gia vào các sáng kiến chuyển đổi trên quy mô rộng bằng cách xây dựng kiến trúc mô-đun mở rộng để hiện đại hóa và thúc đẩy đổi mới sáng tạo, cụ thể hóa các đề xuất sản phẩm khác biệt thông qua tận dụng các ứng dụng tiên tiến, hiện đại của các nhà cung cấp giải pháp cũng như hợp tác với các nền tảng phù hợp.

Hai là, triển vọng phát triển của chi nhánh ngân hàng trong kỷ nguyên số. Khi khách hàng ngày càng được hỗ trợ bằng số hóa và có khả năng tự phục vụ, cũng như quá trình số hóa tiếp tục phát triển, 48% ngân hàng mong muốn số lượng chi nhánh của họ sẽ giảm bớt; 42% cho biết không có sự thay đổi nào về số lượng chi nhánh, trong khi 10% cho rằng số lượng chi nhánh sẽ tăng lên. Qua đó cho thấy mặc dù phần lớn người tiêu dùng sẽ tiếp tục sử dụng dịch vụ ngân hàng số, một số ngân hàng vẫn cần phải có sự hiện diện vật lý và các chi nhánh ngân hàng vẫn tiếp tục đóng vai trò quan trọng trong tương lai, dù ở bất kỳ vai trò khác, đối với các ngân hàng truyền thống.

Ba là, thách thức từ việc triển khai và ứng phó với các mối đe dọa là rào cản của ngân hàng đối với quá trình số hóa. Theo PwC, mối quan tâm hàng đầu của các ngân hàng về số hóa là những nguy cơ tiềm ẩn về khả năng triển khai, vận hành không hiệu quả trên thực tế (62%); một số ngân hàng bày tỏ sự quan tâm về các mối đe dọa an ninh mạng mới nổi (59%) và phát triển chiến lược số hóa phù hợp (36%); đồng thời, cho rằng cần thận trọng khi thực hiện các sáng kiến chuyển đổi số. Tuy vậy, cũng có ngân hàng lại cho rằng người chơi cần phải tiếp tục hành trình chuyển đổi số để nâng cao khả năng cạnh tranh và định vị ngân hàng trên thị trường.

Từ các trở ngại nêu trên, PwC đã đưa ra nhận xét: “Mặc dù đại đa số ngân hàng tham gia khảo sát có thể đối mặt với nguy cơ gián đoạn đáng kể liên quan đến mô hình kinh doanh và cách thức vận hành hiện tại, họ vẫn thấy rằng chuyển đổi số là bước đi cần thiết phải thực hiện. Điều quan trọng là các ngân hàng phải xây dựng kế hoạch chi tiết, rõ ràng các đề xuất giá trị khách hàng khác biệt (differentiated customer value proposition) của mình, thiết lập khuôn khổ quản trị mạnh mẽ có khả năng diện các rủi ro tiềm ẩn, cũng như đảm bảo có sẵn các biện pháp bảo vệ cần thiết để thúc đẩy quá trình triển khai chuyển đổi số thành công”.

Kỳ vọng số lượng nhân viên sẽ tiếp tục tăng

Kết quả khảo sát cũng cho thấy các ngân hàng đã đạt được những kết quả nhất định trong việc ứng dụng công nghệ điện toán đám mây trong hoạt động ngân hàng, 60% các ngân hàng đã có những hiểu biết nhất định về tiềm năng ứng dụng, trong khi 30% đang trong giai đoạn đầu lên kế hoạch tìm hiểu về công nghệ này để cải thiện khả năng mở rộng và khả năng phục hồi kinh doanh. Tuy nhiên, các ứng dụng ngân hàng lõi nguyên khối cũng gây ra khó khăn cho việc số hóa và một trong những hạn chế chính là sự phổ biến của các ứng dụng ngân hàng lõi truyền thống (59%), tiếp đến là thiếu các kỹ năng và năng lực cần thiết, cũng như rào cản về mặt pháp lý (35%). Thực tế là mặc dù các ngân hàng có mục tiêu tham vọng trong chuyển đổi số, song họ phải đối diện với sự thiếu hụt lớn về kỹ năng trong việc giải quyết, thực thi chiến lược chuyển đổi số của mình.

“Để giải quyết tính thiếu linh hoạt của các ứng dụng cũ, các ngân hàng bắt buộc phải thiết lập các khuôn khổ quản trị và mô hình vận hành kiến trúc doanh nghiệp để đảm bảo rằng các công nghệ được ứng dụng một cách hiệu quả. Việc hiện đại hóa hệ thống và cơ sở hạ tầng cốt lõi là một quá trình phức tạp và tốn thời gian, nhưng các ngân hàng phải áp dụng cách tiếp cận linh hoạt để đáp ứng nhu cầu ngày càng cao của khách hàng, đảm bảo các chương trình đào tạo nhân viên phù hợp với việc xây dựng các bộ kỹ năng cần thiết để cải tiến”, PwC nhận định.

Theo kết quả khảo sát, những thiếu hụt kỹ năng hàng đầu các ngân hàng khi thực hiện chuyển đổi số là kỹ năng liên quan đến phân tích dữ liệu/khoa học dữ liệu (67%), phân tích kinh doanh (48%) và kiến trúc doanh nghiệp (37%) và các ngân hàng cần phải có giải pháp và hướng đi phù hợp để có thể khỏa lấp những thiếu hụt này trong quá trình thực hiện số hóa dịch vụ ngân hàng. 53% ngân hàng tham gia khảo sát phản hồi có kế hoạch giải quyết thách thức, thiếu hụt thông qua việc nâng cao kỹ năng, đào tạo lại kỹ năng và chuyển đổi vị trí công tác cho nhân viên, trong khi 47% còn lại sẽ tập trung vào tuyển dụng, thu hút đội ngũ chuyên gia tư vấn và thuê ngoài. Bên cạnh việc tập trung phát triển các kỹ năng của nguồn lao động hiện tại, 52% các ngân hàng cũng đang tìm cách tăng thêm số lượng nhân viên trong 3-5 năm tới, trong khi chỉ 29% ngân hàng cho biết sẽ giữ nguyên số lượng nhân viên.

“Bất chấp những lỗ lực và đầu tư đáng kể vào hiện đại hóa và chuyển đổi công nghệ, phần lớn các ngân hàng vẫn kỳ vọng số lượng nhân viên sẽ tiếp tục tăng hoặc ít nhất duy trì ở mức hiện tại. Dự báo trong 3-5 năm tới, các ngân hàng cũng sẽ không đạt đủ lợi nhuận để giảm nhân sự vốn chiếm nhiều chi phí nhất trong hoạt động của ngân hàng. Vì vậy, các ngân hàng sẽ cần cân bằng giữa việc tuyển dụng, nâng cao kỹ năng và thu hút các bên thứ ba tham gia để hiện thực hóa mục tiêu chuyển đổi số. Điều quan trọng nữa là các ngân hàng phải xây dựng bộ kỹ năng nội bộ và cơ cấu tổ chức phù hợp để đảm bảo khả năng đáp ứng các mục tiêu chuyển đổi số của mình”, PwC nhấn mạnh.