VN-Index hướng tới ngưỡng 1.300 – 1.320 điểm

Nhóm cổ phiếu ngân hàng là động lực chính kéo chỉ số VN-Index đã vượt ngưỡng 1.281 điểm trong tuần qua. Tuần tăng mạnh trên nền thanh khoản cao sẽ tiếp tục tạo động lực để thị trường hướng tới ngưỡng 1.300 – 1.320 điểm.

Chỉ số VN-Index vừa có một tuần tăng mạnh +18,02 điểm (+1,43%) để chốt tuần (từ ngày 18 - 22/3) ở 1.281,8 điểm. Đây cũng là một tuần biến động mạnh của chỉ số này khi kiểm định lại thành công vùng hỗ trợ quanh ngưỡng 1.220 điểm. Nhóm cổ phiếu ngân hàng là động lực chính kéo chỉ số vượt đỉnh.

Với việc trở lại của nhóm cổ phiếu ngân hàng, nhóm Bluechips có mức tăng tốt nhất trong tuần. VN30 tăng 2,21%, trong khi Midcap chỉ có mức tăng nhẹ 1,32%, thậm chí nhóm Smallcap còn giảm 0,28%.

Thanh khoản bình quân toàn thị trường đạt 33.708 tỷ đồng, tăng 18,8% so với tuần trước. Đây cũng là mức thanh khoản cao nhất trong vòng 2 năm trở lại đây. Theo thống kê, thanh khoản tháng 1 và tháng 2 lần lượt đạt 18.751 tỷ đồng và 23.282 tỷ đồng.

Kể từ đầu tháng 3/2024, thanh khoản tăng lên ngưỡng 30.206 tỷ đồng, tăng 29,7% so với tháng 2/2024. Lũy kế từ đầu năm, thanh khoản đạt 24,080 tỷ đồng, tăng +37.4% so với mức bình quân năm 2023.

Khối ngoại bán ròng trên toàn thị trường 2.986 tỷ đồng trong tuần vừa qua, đây cũng là tuần bán ròng mạnh thứ 3 liên tiếp. Lũy kế từ đầu năm, khối ngoại đã bán ròng 6.861 tỷ đồng, chủ yếu mức bán ròng tập trung sàn HOSE (9.025 tỷ đồng), sàn HNX (517 tỷ đồng), trong khi mua ròng trên UPCoM (2.681 tỷ đồng). Năm 2023, khối ngoại bán ròng 22.818 tỷ đồng.

Đánh giá về diễn biến tích cực của thị trường tuần qua, ông Đinh Quang Hinh, Trưởng Bộ phận vĩ mô và chiến lược thị trường, Khối Phân tích soạn thảo CTCK VNDirect cho biết, tâm lý của thị trường được cởi bỏ khi “tin xấu” được hấp thụ và Ngân hàng Dự trữ Liên bang Mỹ (FED) hé lộ cụ thể hơn về định hướng chính sách trong giai đoạn tới. Cụ thể, FED giữ nguyên lãi suất trong cuộc họp chính sách tháng 3 (phù hợp kỳ vọng thị trường) và cho biết “lãi suất chính sách có thể đã đạt mức cao nhất cho chu kỳ này”.

FED cũng nâng dự báo tăng trưởng GDP của Mỹ cho năm 2024 lên mức 2,1% từ mức dự báo trước đó là 1,4% hồi tháng 12 năm ngoái. Quan trọng hơn, biểu đồ dot-plot của FED cho thấy FED đang nghiêng về kịch bản hạ lãi suất 3 lần trong năm 2024. Điều này phù hợp với kỳ vọng của thị trường do đó đã phần nào cởi bỏ tâm lý cho các nhà đầu tư.

“Với những diễn biến này, chỉ số VN-Index có thể duy trì quán tính đi lên trong tuần tới và hướng tới vùng kháng cự tâm lý quanh 1.300 điểm (+/-10 điểm). Tuy nhiên, nhà đầu tư cũng cần tuân thủ kỷ luật và không nên hưng phấn thái quá khi sức nóng tỷ giá vẫn chưa hạ nhiệt và Ngân hàng Nhà nước vẫn tiếp tục duy trì động thái hút ròng trên thị trường tiền tệ. Rung lắc có thể xuất hiện quanh vùng kháng cự tâm lý nêu trên và nhà đầu tư cần duy trì một tỷ trọng danh mục ở mức phù hợp để kiểm soát rủi ro danh mục đầu tư”, ông Đinh Quang Hinh nhận định.

Có quan điểm thận trọng hơn, CTCK Yuanta Việt Nam cho rằng, thị trường có thể sẽ xuất hiện nhịp điều chỉnh trong phiên đầu tuần và chỉ số VN-Index có thể sẽ kiểm định lại vùng hỗ trợ 1.268 – 1.270 điểm. Đồng thời, thị trường vẫn đang trong giai đoạn tích lũy ngắn hạn cho nên đồ thị giá của chỉ số VN-Index có thể sẽ chưa thể vượt hoàn toàn mức 1.270 điểm và thường sẽ xuất hiện các nhịp điều chỉnh để kiểm tra lại vùng hỗ trợ mới này.

Tuy nhiên, Yuanta Việt Nam đánh giá rủi ro ngắn hạn vẫn ở mức thấp cho nên đồ thị giá có thể sẽ tiếp tục đà tăng trong tuần giao dịch tới. Xu hướng ngắn hạn của thị trường chung vẫn duy trì ở mức tăng. Do đó, các nhà đầu tư ngắn hạn có thể tiếp tục nắm giữ tỷ trọng cổ phiếu cao trong danh mục và mua mới ở các nhịp điều chỉnh.

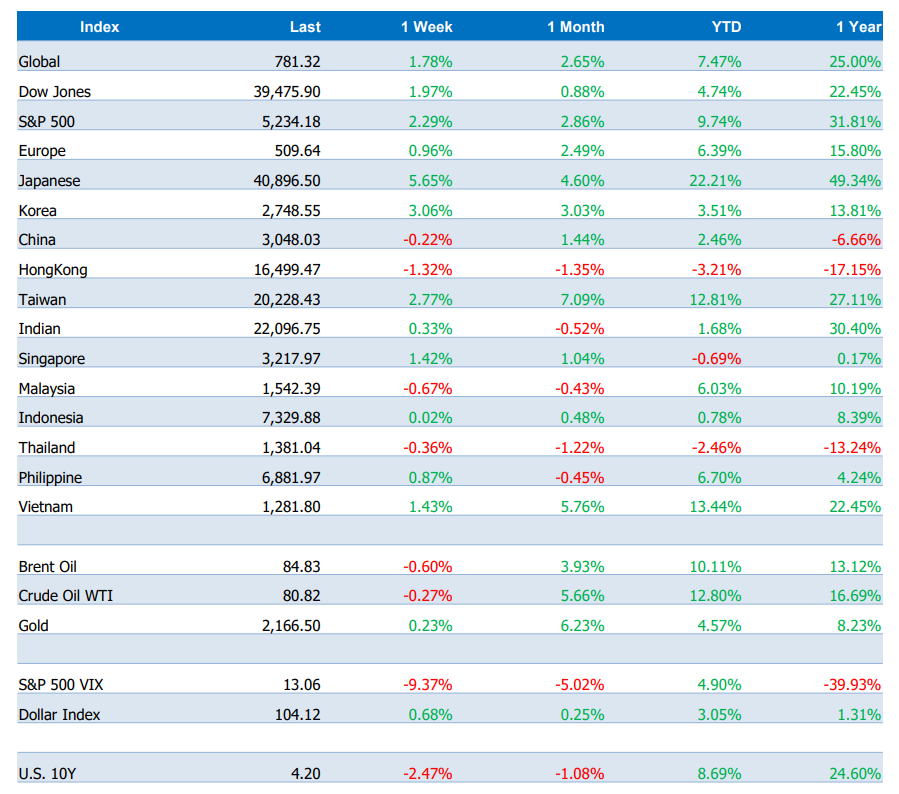

Thị trường chứng khoán toàn cầu bứt phá trong tuần qua khi FED đưa ra tín hiệu nới lỏng chính sách sau cuộc họp chính sách tiền tệ tháng 3. Khép lại một tuần bận rộn, sự đảo ngược chính sách của các ngân hàng trung ương đang bắt đầu.

Ngân hàng Quốc gia Thụy Sĩ (SNB) đã trở thành ngân hàng trung ương lớn đầu tiên nới lỏng chính sách với động thái cắt giảm lãi suất 25 điểm cơ bản vì lạm phát đã nằm trong phạm vi mục tiêu 0 đến 2%. Mexico cũng cắt giảm lãi suất lần đầu tiên sau 3 năm, hạ 25 điểm cơ bản xuống 11,00%.

Ngân hàng Trung ương châu Âu (ECB) nhiều khả năng sẽ thực hiện giảm lãi suất vào tháng 6 khi lạm phát đang quay trở lại mục tiêu. FED và Ngân hàng trung ương Anh (BoE) đều gợi ý rằng họ có thể là ngân hàng trung ương tiếp theo nhưng vẫn giữ quan điểm đủ mơ hồ để có thể thực hiện các động thái vào tháng 6 hoặc tháng 7, miễn là dữ liệu không làm đảo lộn kế hoạch.

Trên thực tế, một số nhà kinh tế cho rằng, thế giới đang trải qua những thay đổi sâu sắc đến mức xu hướng giảm lịch sử của lãi suất trung lập - không kích thích cũng không làm chậm tăng trưởng - có thể đảo ngược.