Các nhân tố ảnh hưởng đến hiệu quả hoạt động của các ngân hàng thương mại Việt Nam

Hoạt động của hệ thống ngân hàng đóng vai trò quan trọng trong luân chuyển vốn trong nền kinh tế. Nghiên cứu này sử dụng mô hình OLS, FEM, REM và phương pháp FGLS để phân tích các yếu tố chủ yếu ảnh hưởng đến hiệu quả hoạt động của các ngân hàng thương mại (NHTM) tại Việt Nam. Đối tượng nghiên cứu bao gồm 23 ngân hàng thương mại (NHTM) đã được niêm yết trong giai đoạn 2012- 2021 với tổng số 230 mẫu quan sát. Từ những kết quả nghiên cứu, nhóm tác giả đề xuất một số giải pháp, khuyến nghị cho các NHTM và Ngân hàng Nhà nước để nâng cao hiệu quả hoạt động của hệ thống ngân hàng Việt Nam.

Tóm tắt: Hoạt động của hệ thống ngân hàng đóng vai trò quan trọng trong luân chuyển vốn trong nền kinh tế. Nghiên cứu này sử dụng mô hình OLS, FEM, REM và phương pháp FGLS để phân tích các yếu tố chủ yếu ảnh hưởng đến hiệu quả hoạt động của các ngân hàng thương mại (NHTM) tại Việt Nam. Đối tượng nghiên cứu bao gồm 23 ngân hàng thương mại (NHTM) đã được niêm yết trong giai đoạn 2012- 2021 với tổng số 230 mẫu quan sát. Kết quả nghiên cứu chỉ ra rằng các biến như quy mô ngân hàng, tỷ lệ vốn chủ sở hữu trên tổng tài sản, tỷ lệ dư nợ cho vay trên tổng số vốn huy động, tăng trưởng kinh tế và lạm phát tác động cùng chiều đến hiệu quả của các NHTM. Trong khi các yếu tố phi tài chính như thâm niên hoạt động của ngân hàng và số lượng chi nhánh, phòng giao dịch lại đưa ra các tác động ngược chiều, tuy nhiên hệ số của các biến này rất nhỏ, thể hiện những tác động đó là không quá đáng kể. Từ những kết quả nghiên cứu, nhóm tác giả đề xuất một số giải pháp, khuyến nghị cho các NHTM và Ngân hàng Nhà nước để nâng cao hiệu quả hoạt động của hệ thống ngân hàng Việt Nam.

FACTORS AFFECTING PERFORMANCE OF COMMERCIAL BANKS IN VIETNAM

Abstract: The operation of the banking system is an important factor for the movement of capital flow in the economy. This study uses OLS, FEM, REM models and uses the FGLS method to overcome the defects with the aim of analyzing main factors affecting the performance of commercial banks in Vietnam. Research subjects include 23 commercial banks that have been listed in the period 2012-2021 with a total of 230 observed samples. The research results show that variables such as bank’s size, capital adequacy, loan to deposit ratio, gross domestic product and inflation have positive impacts on the efficiency of the performance of Vietnamese commercial banks. However, non-financial factors such as banks’ age and the number of branches have negative effects, the coefficients of these variables are very small, showing that the effects are not substantial. From the research results, the authors propose some solutions and recommendations for commercial banks and the State Bank of Vietnam to improve the operational efficiency of the Vietnam banking system.

1. GIỚI THIỆU

Là một quốc gia có thị trường tài chính dựa vào ngân hàng nên vai trò của các NHTM đối với nền kinh tế của Việt Nam là vô cùng to lớn (Lương Thị Minh Nhi & Nguyễn Phương Anh, 2021). Sức mạnh của hệ thống ngân hàng là nền tảng thiết yếu để đảm bảo sự ổn định tài chính và để tạo nên sức mạnh, đòi hỏi các NHTM cần phải hoạt động hiệu quả. Sự ổn định của hệ thống ngân hàng là điều kiện tiên quyết giúp hệ thống tài chính thực hiện tốt chức năng và vai trò của mình, từ đó, thúc đẩy tăng trưởng kinh tế. Đối với các NHTM, hoạt động có hiệu quả giúp các NHTM nâng cao năng lực tài chính, năng lực quản trị để tạo ra lợi nhuận, tạo tiền đề mở rộng địa bàn kinh doanh, mở rộng thị phần và nâng cao thương hiệu. Tuy nhiên, để thực hiện được điều này thì cần phải xác định được các nhân tố tác động đến hiệu quả hoạt động của NHTM, từ đó có thể xác định được những nguyên nhân thúc đẩy hoặc kìm hãm sự phát triển của NHTM, đồng thời góp phần giảm thiểu, phòng ngừa rủi ro. Vì vậy, việc quan tâm đến việc quản lý khả năng sinh lời của các ngân hàng luôn là chủ đề được các nhà lãnh đạo ngân hàng, các nhà đầu tư, người gửi tiền và cả Chính phủ quan tâm (Phan Thanh Hải và các cộng sự, 2020).

Bài viết đánh giá các nhân tố tác động nội tại (tài chính và phi tài chính) và các nhân tố vĩ mô bên ngoài ngân hàng tác động đến đến hoạt động của các NHTM trong giai đoạn 2012- 2021. Đây là giai đoạn mà hoạt động của ngành Ngân hàng trải qua nhiều cột mốc như nền kinh tế bắt đầu được phục hồi từ sau cuộc khủng hoảng tài chính toàn cầu 2008 cũng như bao gồm cả thời kỳ 2019- 2021 khi đại dịch COVID-19 bùng phát và tác động mạnh mẽ đến hầu hết các chủ thể của nền kinh tế, trong đó có các NHTM.

2. CƠ SỞ LÝ THUYẾT

2.1. Khái niệm hiệu quả hoạt động

Hiệu quả hoạt động của một chủ thể kinh tế được định nghĩa theo nhiều cách khác nhau. Burkhardt & Wheeler (2013) cho rằng, hiệu quả hoạt động và lợi nhuận tài chính thường được sử dụng như những thuật ngữ có thể thay thế cho nhau bởi hiệu quả hoạt động đề cập đến mức độ mà các mục tiêu kinh tế đã hoặc đang được hoàn thành. Đây là quá trình đo lường kết quả của các chính sách và hoạt động của một công ty bằng tiền tệ. Nó được sử dụng để đo lường sức khỏe tài chính tổng thể của công ty trong một khoảng thời gian nhất định và cũng có thể được sử dụng để so sánh các công ty tương tự trong cùng một ngành hoặc để so sánh các ngành hoặc lĩnh vực trong tổng thể (Donthi Ravinder & Muskula Anitha, 2013). Về bản chất, NHTM cũng có thể được coi như một tập đoàn kinh doanh và hoạt động với mục tiêu tối đa hóa lợi nhuận với mức độ rủi ro cho phép. Trong bài viết này, hiệu quả hoạt động của các NHTM được đề cập đến chủ yếu trên khía cạnh những kết quả kinh doanh đạt được, thể hiện qua các chỉ tiêu tài chính của các ngân hàng.

2.2. Các chỉ tiêu đánh giá hiệu quả hoạt động của NHTM

Đo lường hiệu quả hoạt động thường dựa trên theo các chỉ số: lợi nhuận trên tổng tài sản - ROA, lợi nhuận trên vốn chủ sở hữu - ROE, thu nhập trên mỗi cổ phiếu - EPS; Giá thị trường theo tỷ lệ giá trên thu nhập - P/E, vốn hóa thị trường của vốn chủ sở hữu trên giá trị sổ sách của vốn chủ sở hữu- MBRV. Nếu thị trường chứng khoán kém phát triển, việc đo lường hiệu quả thị trường sẽ không mang lại kết quả tốt. Nếu đo lường theo giá trị sổ sách, kết quả hoạt động tài chính thể hiện mối quan hệ giữa thu nhập và các chỉ tiêu khác, được xây dựng từ báo cáo tài chính của doanh nghiệp nên kết quả phụ thuộc vào độ chính xác của số liệu. Trong khi đó, báo cáo tài chính thường có tính xác thực và chính xác cao, vì vậy, cách đánh giá hiệu quả hoạt động được sử dụng phổ biến nhất thường là qua tỷ suất sinh lời trên tổng tài sản (ROA) và tỷ suất sinh lời trên vốn chủ sở hữu (ROE).

2.3. Các nhân tố ảnh hưởng đến hiệu quả hoạt động của NHTM

Các nhân tố ảnh hưởng đến hiệu quả hoạt động của ngân hàng có thể được chia thành hai nhóm: nhóm yếu tố mang tính đặc thù của ngân hàng (hay còn gọi là nhóm nhân tố bên trong) và nhóm yếu tố bên ngoài (Gul và các cộng sự, 2011; Sehrish và các cộng sự, 2011).

2.3.1. Nhóm nhân tố bên ngoài

Nhóm nhân tố khách quan bao gồm các yếu tố liên quan đến đặc điểm kinh tế, chính trị xã hội, công nghệ, pháp luật của quốc gia mà các NHTM đang hoạt động. Những nhân tố này tạo nên môi trường hoạt động của các NHTM, là những nhân tố tạo điều kiện hay kìm hãm sự phát triển của các ngân hàng. Bài viết này chỉ đề cập đến các yếu tố liên quan đến kinh tế vĩ mô với hai đại diện là tăng trưởng kinh tế và lạm phát.

- Tăng trưởng kinh tế

Trong nền kinh tế đang phát triển tốt, các doanh nghiệp mở rộng sản xuất, người tiêu dùng có nhu cầu mua sắm nhiều hơn, do đó, các trung gian tài chính sẽ hoạt động tích cực như một kênh dẫn vốn hiệu quả (Sehrish và các cộng sự, 2011). Tình hình kinh doanh của các ngân hàng thường có mối quan hệ mật thiết với sức khỏe của nền kinh tế. Chỉ số tăng trưởng GDP thường thể hiện trạng thái tốt hay xấu của một nền kinh tế. Đồng thời, GDP là chỉ số kinh tế vĩ mô được sử dụng phổ biến nhất trong các nghiên cứu. Gul và cộng sự (2011), Dietrich và Wanzenried (2011), Sehrish và các cộng sự (2011) và Nguyễn Thị Mỹ Linh & Bùi Ngọc Toàn (2015) đã tìm thấy tác động tích cực của GDP đến khả năng sinh lời của ngân hàng (ROA và ROE).

- Lạm phát

Mức độ lạm phát có tác động đến lãi suất - chỉ tiêu quan trọng trong nền kinh tế nói chung và ngành Ngân hàng nói riêng. Lạm phát có mối quan hệ tỷ lệ nghịch với lợi nhuận vì lạm phát tăng đồng nghĩa với việc giảm lợi nhuận của ngân hàng do giá cả cao hơn (Muhammad, 2014). Nsambu (2014) lại chỉ ra rằng, lạm phát có tác động tích cực đến lợi nhuận ngân hàng. Điều này do ban lãnh đạo các NHTM trong nước đã dự đoán đúng xu hướng lạm phát và điều chỉnh lãi suất cho phù hợp để kiếm thêm lợi nhuận hoặc khách hàng của các ngân hàng thường không dự đoán chính xác lạm phát. Sehrish và các cộng sự (2011); Kasman và các cộng sự (2010) cũng đã chứng minh mối quan hệ cùng chiều này.

2.3.2. Nhóm nhân tố bên trong

Nhóm nhân tố chủ quan hay còn gọi là các nhân tố bên trong của các NHTM bao gồm các nhân tố về năng lực tài chính, khả năng quản trị điều hành, ứng dụng tiến bộ công nghệ, trình độ và chất lượng của lao động… Tuy nhiên, trong phạm vi nghiên cứu này, tác giả chỉ xét đến các nhân tố nội tại trong phạm vi hẹp hơn, bao gồm: quy mô tài sản, cấu trúc vốn và vấn đề thanh khoản của NHTM. Khác biệt với đa số nghiên cứu trước đây khi chỉ tập trung vào phân tích các nhân tố nội tại liên quan đến tài chính, nghiên cứu này đã xem xét cả tác động của 2 yếu tố phi tài chính là thâm niên hoạt động và địa bàn hoạt động kinh doanh.

- Quy mô ngân hàng

Các nghiên cứu trước đây đã chỉ ra những tác động gây tranh cãi của quy mô ngân hàng đối với hoạt động của các NHTM. Kasman và cộng sự (2010) đã phát hiện ra mối quan hệ nghịch đảo giữa quy mô ngân hàng và hiệu quả hoạt động của ngân hàng ở các nước thuộc Liên minh châu Âu trước năm 2006. Kasman và các cộng sự (2010) cho rằng các ngân hàng lớn hơn phải chịu chi phí đại lý cao hơn, điều này làm giảm hiệu quả hoạt động của họ. Tuy nhiên, Menicucci và Paolucci (2016) đã chứng minh rằng các ngân hàng lớn hoạt động hiệu quả hơn các ngân hàng nhỏ hơn. Menicucci và Paolucci (2016) cho rằng, các ngân hàng lớn hơn có sức mạnh thị trường cao hơn để thúc đẩy lợi nhuận thông qua phân bổ chi phí. Nhiều nghiên cứu tại Việt Nam cũng đã chỉ ra mối quan hệ tích cực này như nghiên cứu của Lê Hồng Nga (2021), Nguyễn Thùy Dương và các cộng sự (2018).

- Số lượng chi nhánh, phòng giao dịch

Số lượng chi nhánh, phòng giao dịch tăng sẽ giúp ngân hàng có thể mở rộng địa bàn hoạt động, từ đó góp phần tăng thị phần, tỷ suất lợi nhuận ròng và thu nhập ngoài lãi. Nguyen (2012) cho rằng, việc mở thêm các chi nhánh ngân hàng là rất quan trọng đối với các khu vực có kinh tế kém phát triển của xã hội và việc đóng cửa các chi nhánh sẽ làm giảm lượng tiền tài trợ cho các doanh nghiệp nhỏ. Với kết quả tương tự, Bernini và Brighi (2018) chỉ ra mạng lưới chi nhánh đóng một vai trò thiết yếu trong việc tăng doanh thu ngân hàng. Mặt khác, việc mở rộng phạm vi hoạt động sẽ làm tăng chi phí hoạt động, điều này sẽ ảnh hưởng ngược chiều đến lợi nhuận của ngân hàng (Cai và cộng sự - 2016). Nghiên cứu của Lê Duy Khang và các cộng sự (2021) chỉ ra rằng việc mở rộng chi nhánh sẽ làm giảm hiệu quả hoạt động của ngân hàng tại Việt Nam.

- Tuổi đời của ngân hàng

Tuổi đời của ngân hàng được tính từ năm ngân hàng thành lập đến năm được đưa vào phân tích. Dietrich và Wanzenried (2011) tiết lộ, tuổi của ngân hàng không có tác động đáng kể đến lợi nhuận của ngân hàng. Tuy nhiên, Al-Homaidi và các cộng sự (2020) đã ghi lại mối quan hệ tiêu cực và quan trọng giữa tuổi ngân hàng và khả năng sinh lời của ngân hàng. Trong khi đó, Anila (2015), Musah (2018), Lê Duy Khang và các cộng sự (2021) cho rằng có một mối quan hệ thuận chiều giữa tuổi ngân hàng và khả năng sinh lời của các NHTM. Anila (2015) cho rằng, tuổi đời của ngân hàng ảnh hưởng tích cực đến hiệu quả hoạt động, vì ngân hàng có nhiều kinh nghiệm hơn để giao dịch với người tiêu dùng, người sử dụng lao động, cổ đông,...

- Cơ cấu vốn

Tỷ lệ vốn chủ sở hữu trên tổng tài sản (CAP) là một tiêu chí thường được sử dụng để đại diện cho cơ cấu vốn. Có nhiều nghiên cứu chỉ ra tỷ lệ vốn chủ sở hữu trên tổng tài sản cao hơn sẽ thúc đẩy lợi nhuận, bởi nó được coi là chỉ số an toàn vốn (Gul và cộng sự, 2011; Syafri, 2012; Obamuyi, 2013; Ongore & Kusa, 2013; Frederic, 2014). Theo Syafri (2012), mức độ an toàn vốn thường thể hiện sự an toàn và lành mạnh của tổ chức tài chính, từ đó giành được niềm tin của công chúng hơn, tạo nên thương hiệu mạnh so với các ngân hàng có tỷ lệ vốn thấp. Thêm vào đó, các ngân hàng có tỷ lệ vốn chủ sở hữu cao hơn có lợi thế cung cấp nhiều loại dịch vụ tài chính hơn cho khách hàng của họ (Bashir, 2000). Nguyễn Thùy Dương và cộng sự (2018) và Lê Hồng Nga (2021) cũng đã chỉ ra rằng tỷ lệ CAP có tác động tích cực đến khả năng sinh lời.

- Tính thanh khoản

Tỷ lệ cho vay trên tiền gửi (LDR) là tỷ số giữa số tiền mà ngân hàng cấp tín dụng và số tiền mà ngân hàng huy động được, chỉ số dùng để đo lường mức độ cho vay cũng như thể hiện tính thanh khoản của ngân hàng. Hệ số LDR càng cao thì nguồn vốn của bên thứ ba được sử dụng để cho vay càng lớn, điều đó có nghĩa là ngân hàng đã có thể thực hiện tốt chức năng trung gian tài chính của mình. Ngân hàng mở rộng tín dụng càng cao thì cơ hội thu được lợi nhuận càng cao bởi lãi thu được từ các khoản cấp tín dụng sẽ làm tăng lợi nhuận của ngân hàng. Hệ số LDR càng cao thì khả năng sinh lời của ngân hàng càng cao. Harun (2016), Eng (2013) và Sudiyatno & Suroso (2010) cho thấy kết quả rằng, LDR có ảnh hưởng tích cực và đáng kể đến lợi nhuận của ngân hàng.

3. PHƯƠNG PHÁP VÀ DỮ LIỆU NGHIÊN CỨU

3.1. Mô hình nghiên cứu

Kế thừa và phát triển các mô hình được dùng trong nghiên cứu của Lê Hồng Nga (2021), Musah (2018) và Anila (2015), nhóm tác giả xây dựng hai mô hình dưới đây để đo lường tác động của các nhân tố ảnh hưởng đến kết quả hoạt động của ngân hàng:

Mô hình 1: ROA là biến phụ thuộc

ROAit = β0 + β1SIZEit + β2BRANCHit + β3AGEit + β4CAPit +β5LDRit +β6GDPit + β7INFit + µi (1)

Mô hình 2: ROE là biến phụ thuộc

ROEit = β0 + β1SIZEit + β2BRANCHit + β3AGEit + β4CAPit +β5LDRit +β6GDPit + β7INFit + µi (2)

Trong đó:

ROAit: Tỷ suất lợi nhuận trên tổng tài sản của ngân hàng i năm t

ROEit: Tỷ suất lợi nhuận trên vốn chủ sở hữu của ngân hàng i năm t

SIZEit: Logarit tự nhiên của tổng tài sản của ngân hàng i năm t

BRANCHit: Số lượng chi nhánh, điểm giao dịch trong nước của ngân hàng i năm t

AGEit: Số năm hoạt động tính từ thời điểm thành lập đến năm t của ngân hàng i

CAPit: Tỷ lệ vốn chủ sở hữu trên tổng tài sản của ngân hàng i năm t

LDRit: Tỷ lệ dư nợ tín dụng trên số vốn huy động của ngân hàng i năm t

GDPt: Logarit tự nhiên của tổng sản phẩm quốc nội tại Việt Nam năm t

INFt: Tỷ lệ lạm phát của Việt Nam năm t

3.2. Giả thuyết nghiên cứu

H1: Quy mô ngân hàng có tác động cùng chiều đến hiệu quả hoạt động của NHTM

H2: Số lượng chi nhánh, điểm giao dịch có tác động ngược chiều đến hiệu quả hoạt động của NHTM

H3: Tuổi đời của ngân hàng có tác động đến hiệu quả hoạt động của NHTM

H4: Tỷ lệ vốn chủ sở hữu trên tổng tài sản có tác động cùng chiều đến hoạt động của NHTM

H5: Tỷ lệ dư nợ tín dụng trên số vốn huy động có tác động cùng chiều đến hiệu quả hoạt động của NHTM

H6: Tổng sản phẩm quốc nội có tác động cùng chiều đến hiệu quả của NHTM

H7: Tỷ lệ lạm phát có tác động đến hiệu quả hoạt động của NHTM.

3.3. Phương pháp và dữ liệu nghiên cứu

Nghiên cứu sử dụng dữ liệu của 23 NHTM Việt Nam niêm yết trên sàn giao dịch chứng khoán trong giai đoạn 2012- 2021. Với số lượng ngân hàng được nghiên cứu là 23 ngân hàng trong thời gian là 10 năm, tác giả thu được 230 mẫu quan sát, đây là số quan sát được chấp nhận để thực hiện hồi quy và các kiểm định trong thống kê. Số liệu về các nhân tố nội tại được chọn từ bảng cân đối kế toán và báo cáo thường niên trên website của các ngân hàng và website iboard.ssi.com.vn. Số liệu vĩ mô (GDP, tỷ lệ lạm phát) được lấy từ Tổng cục Thống kê Việt Nam và Ngân hàng Thế giới (World Bank - WB).

Sau khi phân tích thống kê mô tả, nhóm tác giả sẽ tiến hành lựa chọn mô hình phân tích phù hợp với dữ liệu đã thu thập được. Các loại mô hình thường được lựa chọn để triển khai dữ liệu bảng thường là mô hình bình phương nhỏ nhất (Pool OLS), mô hình hồi quy tác động cố định (FEM) và mô hình hồi quy tác động ngẫu nhiên (REM). Các mô hình này cũng đã được sử dụng trong rất nhiều nghiên cứu trước đây. Trong bài viết này, tác giả cũng triển khai ba mô hình nhằm tìm ra mô hình thích hợp nhất với các mẫu quan sát. Cuối cùng, nhóm tác giả triển khai phân tích hồi quy dữ liệu bảng bằng phương pháp FGLS (Feasible generalized least squares) nếu mô hình được chọn xuất hiện khuyết tật.

4. KẾT QUẢ VÀ THẢO LUẬN

4.1. Thống kê mô tả

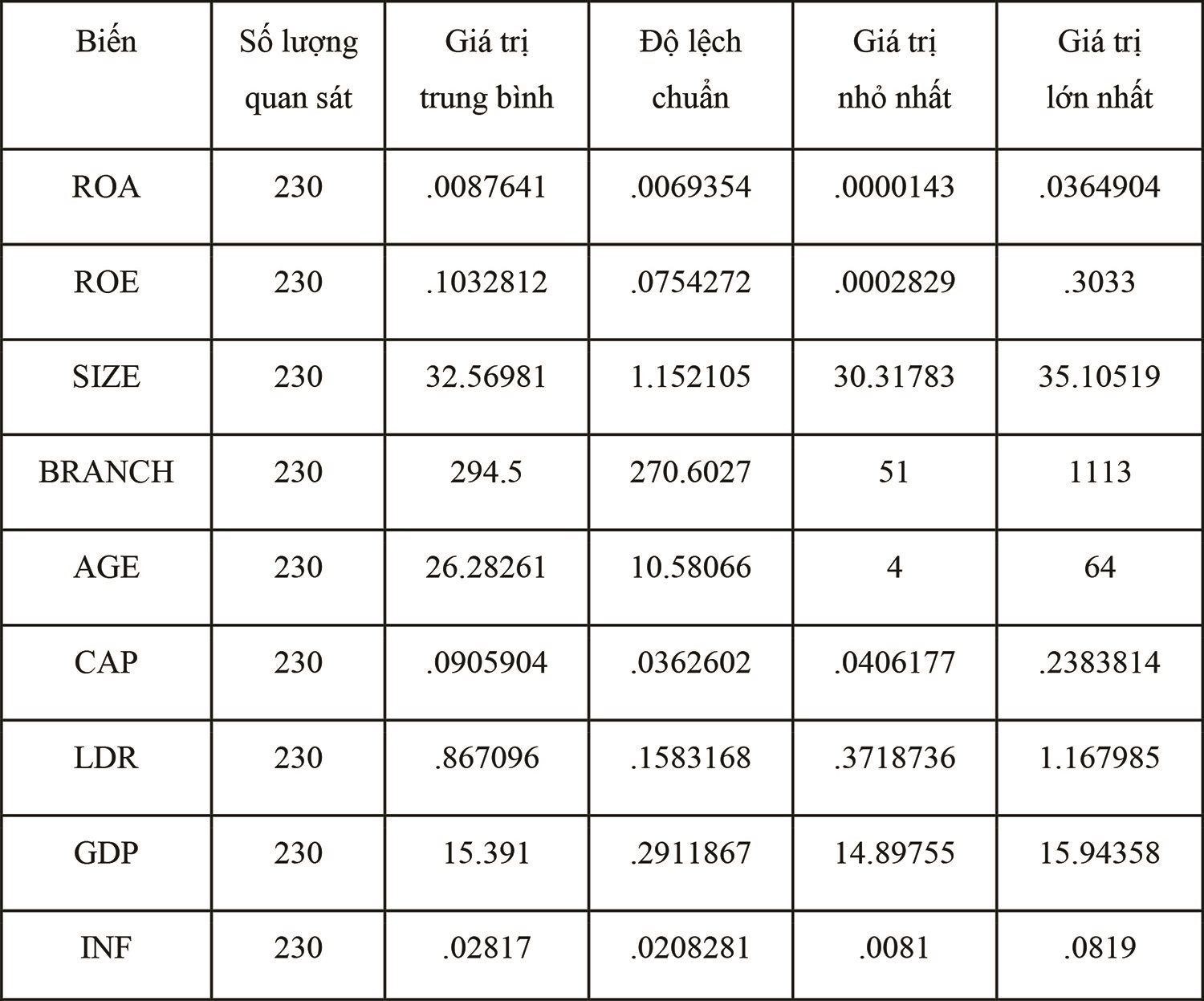

Bảng 1. Thống kê mô tả các biến được sử dụng trong nghiên cứu

Qua Bảng 1, có thể thấy giá trị nhỏ nhất của biến ROA xấp xỉ 0 (0,000143) là do hệ thống ngân hàng Việt Nam vẫn đang trong giai đoạn tái cơ cấu, một số ngân hàng yếu kém thực hiện hoạt động sáp nhập - cổ phần hóa, kết quả là các chỉ số tài chính không được tốt trong một vài năm. Ngoài ra, ROA bình quân của toàn bộ mẫu trong giai đoạn 2012- 2021 là 0,87%, với độ lệch chuẩn là 0,69%. Giá trị ROA cao nhất là 3,64%. Bảng tổng hợp còn cho thấy ROE có giá trị trung bình là 10,33% và độ lệch chuẩn là 7,54% với ROE cao nhất là 30,33%.

4.2. Phân tích tương quan giữa các biến

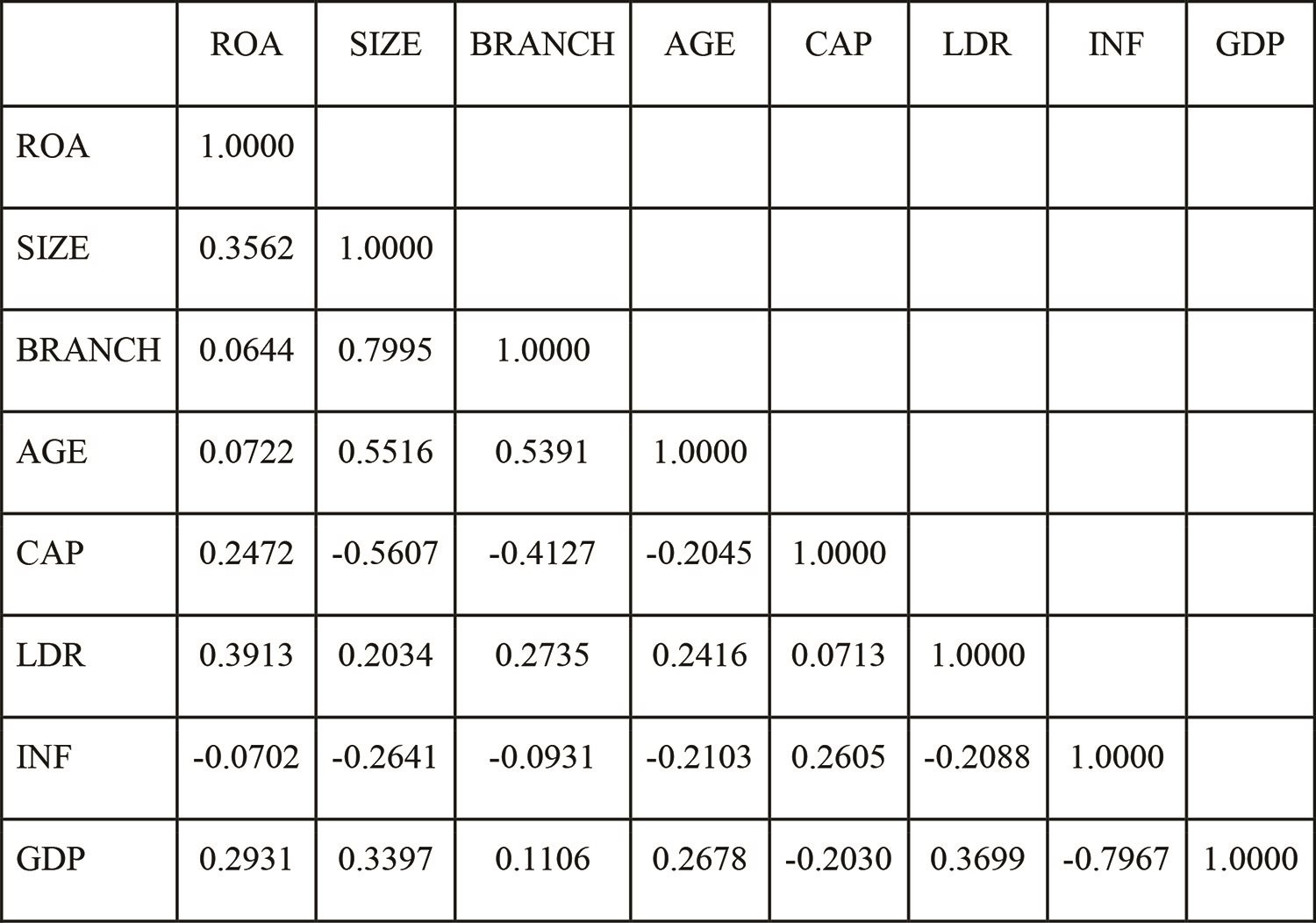

Bảng 2. Ma trận tương quan giữa các biến trong mô hình ROA

Ma trận tương quan minh họa rằng các biến SIZE, BRANCH, AGE, CAP, LDR và GDP tương quan thuận với ROA. Trong khi đó, INF và ROA có mối tương quan nghịch.

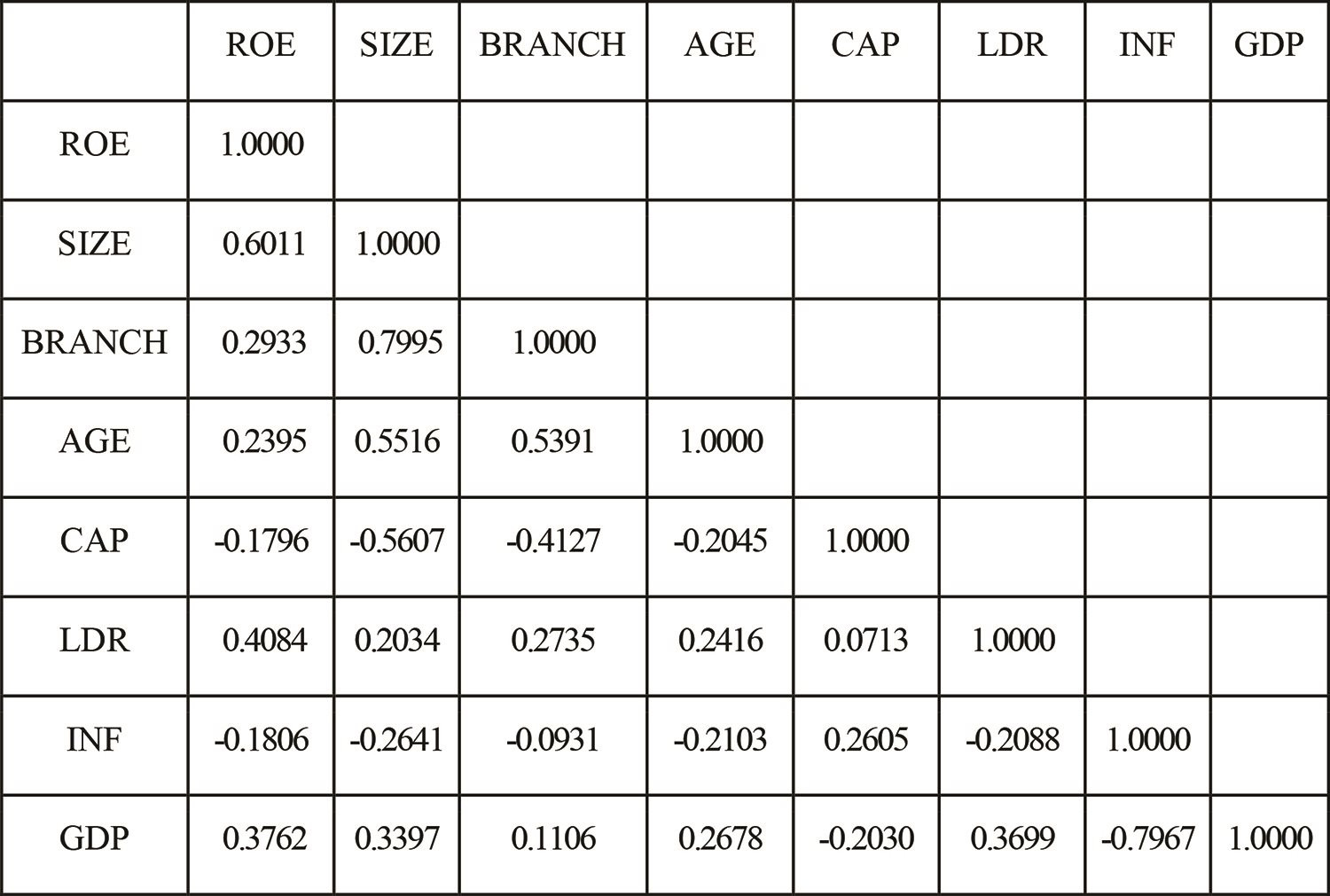

Bảng 3. Ma trận tương quan giữa các biến trong mô hình ROE

Đối với mô hình lấy ROE làm biến phụ thuộc, ma trận tương quan chỉ ra rằng các biến SIZE, BRANCH, AGE, LDR và GDP tương quan thuận với ROE. Trong khi đó, ROE có mối tương quan nghịch chiều với INF và CAP.

4.3. Kết quả mô hình hồi quy

Tác giả tiếp cận mô hình từ Pooled OLS, FEM rồi đến REM với mục đích là khắc phục các nhược điểm còn tồn đọng của mô hình hồi quy trước đó. Tuy nhiên, cả ba mô hình Pooled, FEM và REM không thể kiểm soát được hiện tượng phương sai sai số thay đổi và tự tương quan của nhiễu, do đó nhóm tác giả tiến hành hồi quy thêm phương pháp FGLS để khắc phục các khuyết tật trên. Do đó, mô hình FGLS được chọn là mô hình ra quyết định kết quả thực nghiệm, các mô hình còn lại được sử dụng để đối chiếu nhằm kiểm tra tính vững thực nghiệm.

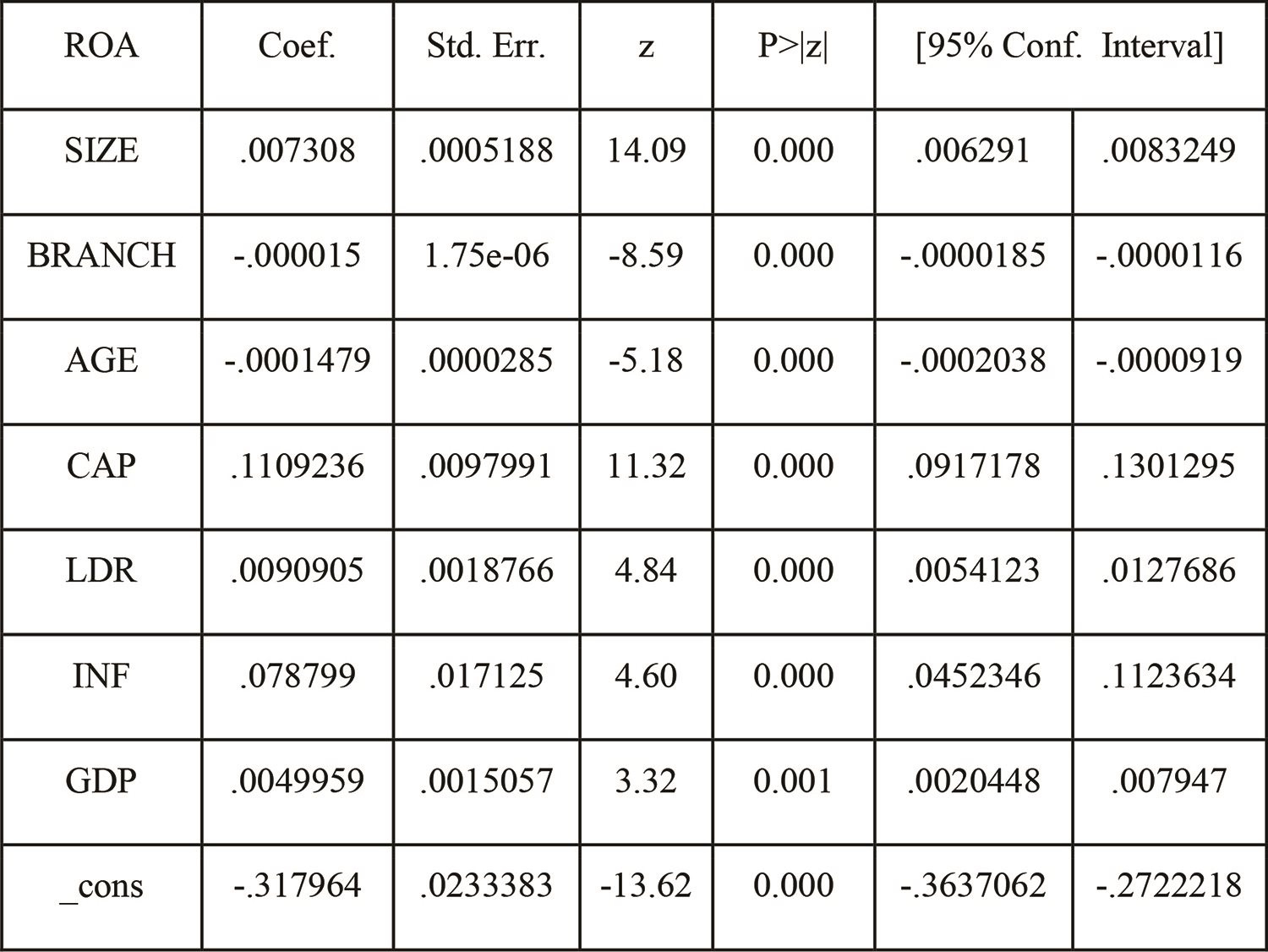

Bảng 4. Kết quả mô hình GLS - Mô hình ROA

Trước hết với mô hình lấy ROA làm yếu tố đại diện cho hiệu quả hoạt động của NHTM, có thể rút ra một số nhận định sau. Tại Việt Nam trong giai đoạn 2012 - 2021 cho kết quả biến SIZE, CAP, GDP, INF, LDR có tác động cùng chiều, trong khi đó, hai biến BRANCH và AGE có tác động ngược chiều đến hoạt động của ngân hàng khi ROA làm biến đại diện. Mức ý nghĩa của các biến này đều rất cao (P-value đều nhỏ hơn 0,01), tuy nhiên tác động của hai biến BRANCH và AGE không được rõ rệt bởi hệ số của hai biến này rất nhỏ. CAP là biến có hệ số cao nhất, cũng đồng nghĩa là có tác động mạnh nhất lên ROA.

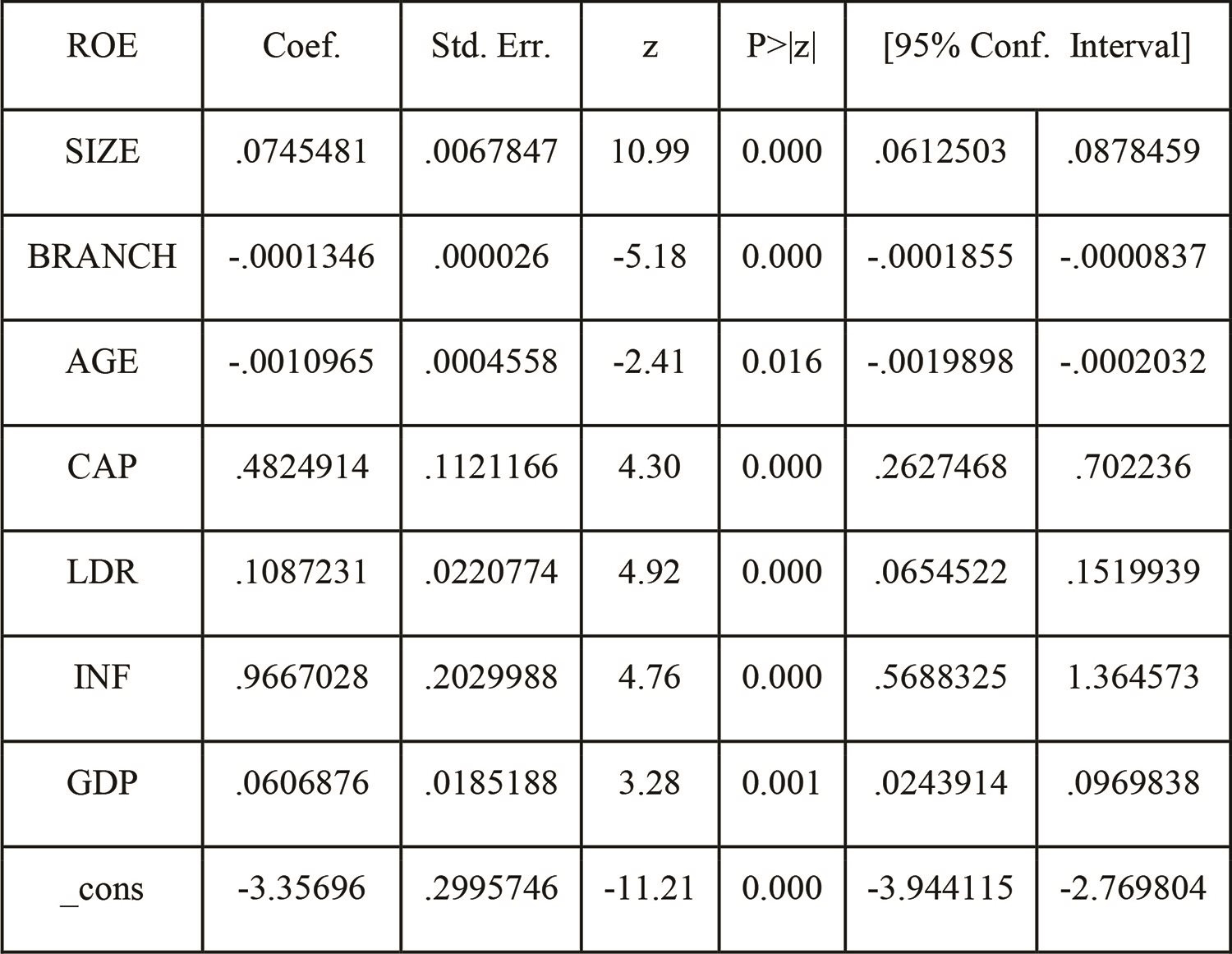

Bảng 5. Kết quả mô hình GLS - Mô hình ROE

Xét đến mô hình sử dụng ROE là yếu tố đo lường hiệu quả hoạt động ngân hàng, tác động của các biến độc lập lên biến phụ thuộc tương tự với với mô hình ROA. Bằng chứng thực nghiệm tại Việt Nam trong giai đoạn 2012 - 2021 cho kết quả, biến SIZE, CAP, GDP, INF, LDR có tác động cùng chiều, BRANCH và AGE có tác động ngược chiều đến hoạt động của ngân hàng khi ROE làm biến đại diện. Trong khi tác động của biến INF và CAP lên ROE rất mạnh thì tác động của hai biến BRANCH và AGE lại rất yếu.

5. THẢO LUẬN KẾT QUẢ NGHIÊN CỨU

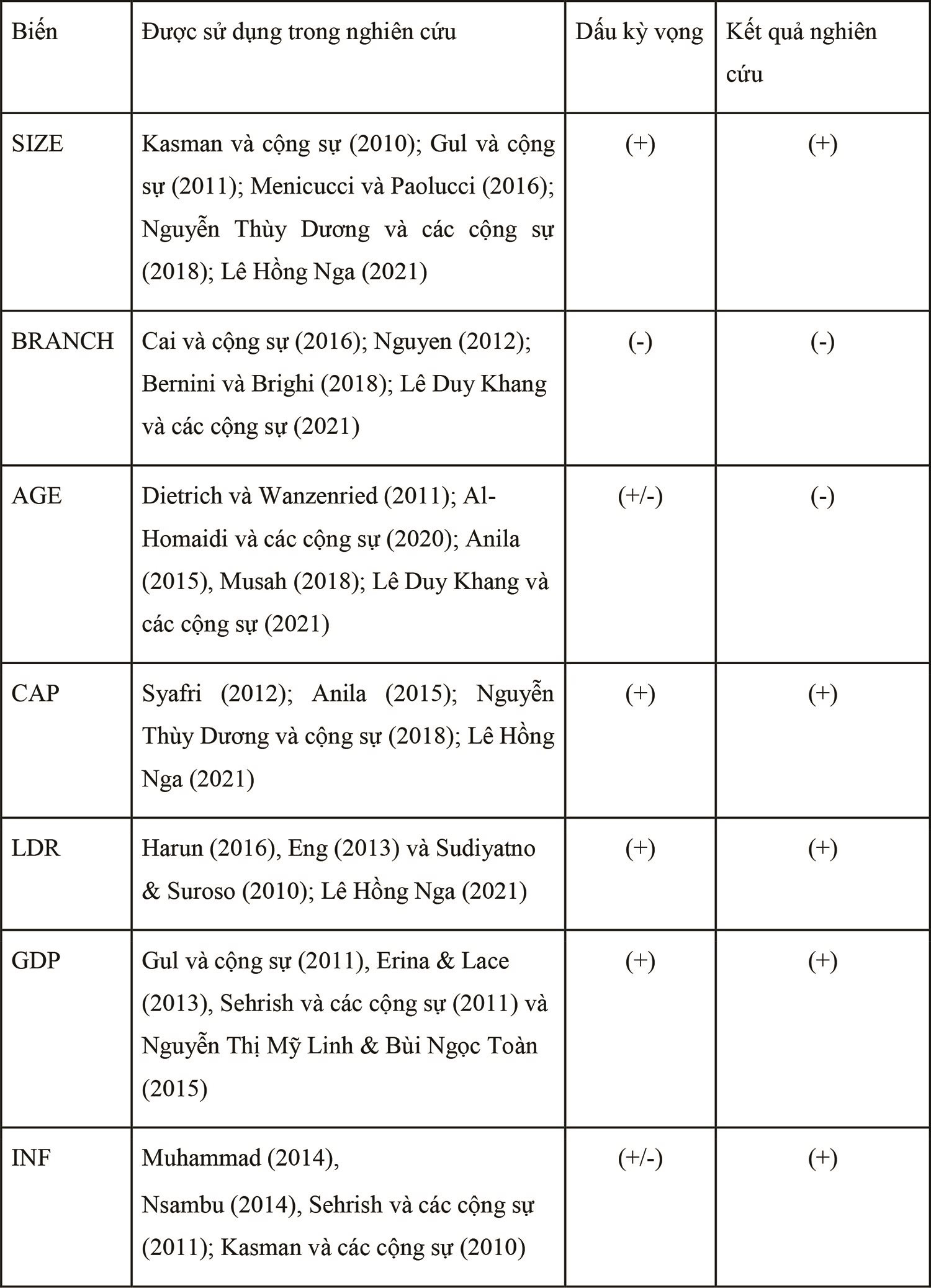

Bảng 6. Tổng hợp kết quả nghiên cứu

Thứ nhất, quy mô ngân hàng (SIZE) tác động cùng chiều đến hiệu quả hoạt động của ngân hàng. Kết quả hồi quy cho thấy quy mô ngân hàng (SIZE) có P-value ROA = 0,0000 <0,01 và P-value ROE = 0,0000 <0,01, do đó quy mô ngân hàng có ý nghĩa tương ứng ở mức 1%. Tuy hệ số tương quan là khá nhỏ (với ROA là 0,007, với ROE là 0,075) nhưng kết quả chỉ ra mối quan hệ thuận chiều giữa quy mô với ROA và ROE. Điều này cũng có nghĩa khi NHTM tăng trưởng 1% tổng tài sản giúp ROA tăng 0,7 điểm phần trăm và giúp ROE tăng 7,5 điểm phần trăm. Kết quả này tương tự như nghiên cứu của Menicucci và Paolucci (2016), Gul và các cộng sự (2011) khi chỉ ra rằng quy mô ngân hàng tăng dẫn đến nâng cao hiệu quả tài chính. Do đó, tác giả chấp nhận giả thuyết H1 với mức ý nghĩa 1%.xtagstartz/p>

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 9/2023