SHS dự kiến phát hành gần 895 triệu cổ phiếu, nâng vốn điều lệ lên hơn 17.000 tỷ đồng

Nếu phát hành thành công 894,5 triệu cổ phiếu, vốn điều lệ của SHS sẽ tăng thêm 8.945 tỷ đồng lên mức 17.076 tỷ đồng, cao nhất toàn ngành.

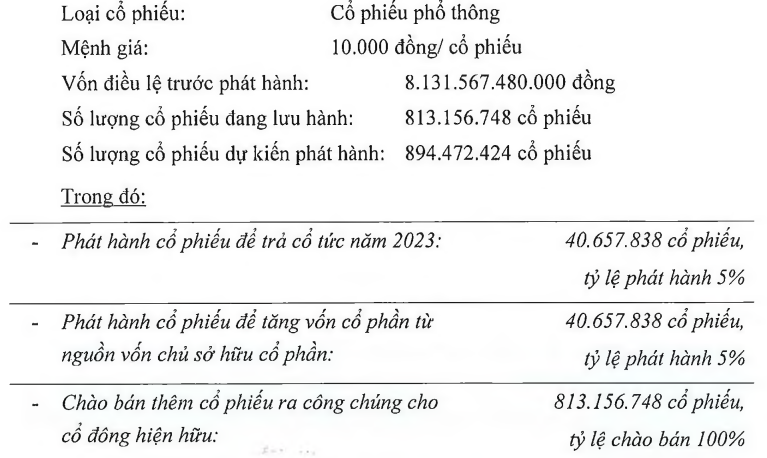

Công ty cổ phần Chứng khoán Sài Gòn - Hà Nội (mã SHS) vừa thông qua quyết định triển khai đồng thời 3 phương án phát hành cổ phiếu để tăng vốn điều lệ theo nghị quyết đã được thông qua tại đại hội đồng cổ đông thường niên 2024.

Theo đó, SHS sẽ phát hành tổng cộng gần 894,5 triệu cổ phiếu để tăng vốn điều lệ từ 8.131,6 tỷ đồng lên 17.076,3 tỷ đồng.

Cụ thể, SHS sẽ chào bán 813,2 triệu cổ phiếu giá 10.000 đồng/cổ phiếu cho cổ đông hiện hữu, tỷ lệ 100% (cổ đông sở hữu 1 cổ phiếu nhận 1 quyền mua mới). Số tiền 8.131,6 tỷ đồng dự kiến thu từ đợt phát hành sẽ được dùng 40% cho vay margin và 60% cho hoạt động tự doanh.

Đồng thời, công ty cũng sẽ phát hành gần 40,66 triệu cổ phiếu để trả cổ tức năm 2023, tỷ lệ 5% (cổ đông sở hữu 100 cổ phiếu nhận thêm 5 cổ phiếu mới). Nguồn vốn phát hành là 406,6 tỷ đồng được lấy từ lợi nhuận sau thuế năm 2023.

Ngoài ra, công ty dự kiến phát hành gần 40,66 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu, tỷ lệ 5% (cổ đông sở hữu 100 cổ phiếu nhận thêm 5 cổ phiếu mới). Nguồn vốn thực hiện bao gồm 329,4 tỷ đồng từ thặng dư vốn cổ phần và hơn 77,1 tỷ đồng từ quỹ dự trữ bổ sung vốn điều lệ.

Thời gian thực hiện dự kiến trong năm 20204-2025 và/hoặc sau khi báo cáo/được sự chấp thuận của cơ quan Nhà nước liên quan.

Nếu phát hành thành công, số cổ phiếu lưu hành trên thị trường của SHS sẽ tăng từ 813,2 triệu cổ phiếu lên 1,7 tỷ cổ phiếu. Kết phiên giao dịch ngày 25/6, thị giá của cổ phiếu SHS là 17.500 đồng/cổ phiếu, cao hơn 75% so với mức giá trong phương án phát hành.

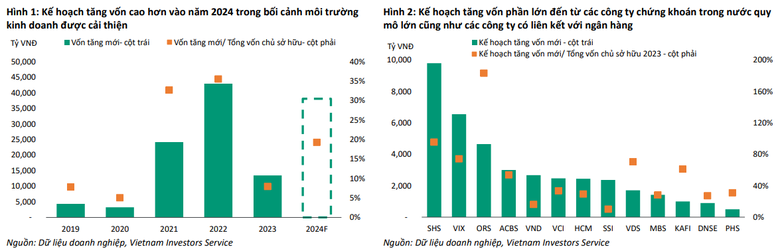

Trong một báo cáo về ngành chứng khoán công bố hồi cuối tháng 5, VIS Rating cho biết, trong 5 tháng đầu năm 2024, khoảng 1/3 trong số 30 công ty chứng khoán lớn nhất thị trường đã công bố kế hoạch tăng vốn mới tổng cộng nguồn vốn tăng mới khoảng 38.000 tỷ đồng trong 12 tháng tới.

Theo VIS Rating, SHS là công ty đưa ra kế hoạch tăng vốn "khủng" nhất trong nhóm này nếu xét theo quy mô, kế đến là VIX, ORS, ACBS, VND...

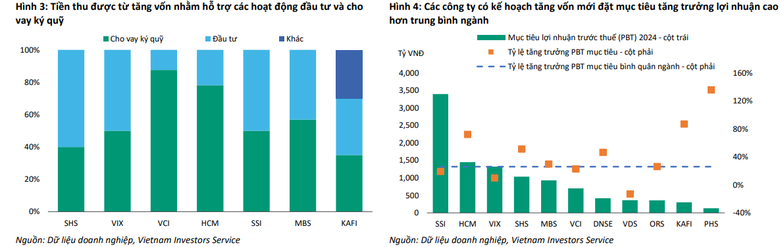

VIS Rating cho rằng, với nguồn vốn bổ sung, các công ty có thể đẩy mạnh các hoạt động kinh doanh cốt lõi là đầu tư và cho vay ký quỹ trong năm 2024. Tăng trưởng lợi nhuận cao hơn từ các hoạt động kinh doanh này sẽ giúp các công ty tăng cường bộ đệm rủi ro.

Hầu hết các công ty chứng khoán có kế hoạch tăng vốn đã đặt mục tiêu tăng trưởng lợi nhuận năm 2024 so với cùng kỳ năm trước ở mức trung bình 30%, chủ yếu được thúc đẩy bởi việc mở rộng hoạt động cốt lõi đầu tư và cho vay ký quỹ cùng với việc các điều kiện kinh doanh của ngành được cải thiện. Lãi suất thấp và tâm lý nhà đầu tư được cải thiện trên thị trường chứng khoán và trái phiếu doanh nghiệp sẽ khuyến khích hoạt động giao dịch của nhà đầu tư.

Trong số 10 công ty huy động nguồn vốn mới để tăng trưởng kinh doanh, có 4 công ty chứng khoán đã hoàn tất việc tăng vốn là ACBS, DNSE, HCM và KAFI. Trong đó, ACBS, công ty con 100% vốn của Ngân hàng Thương mại cổ phần Á Châu (ACB), đã trở thành nhân tố đóng góp quan trọng cho chiến lược tăng trưởng kinh doanh của ACB.

Còn DNSE dự định sử dụng nguồn vốn mới của mình để nâng cao cơ sở hạ tầng công nghệ thông tin và phát triển năng lực công nghệ tài chính, chẳng hạn như ứng dụng robo-advisor để phục vụ khách hàng.

VCI trước đây đã công bố về kế hoạch mở rộng hoạt động hướng đến nhà đầu tư cá nhân; trong khi HCM và MBS, dự kiến dùng nguồn vốn bổ sung để tiếp tục mở rộng kinh doanh đồng thời vẫn duy trì dư nợ cho vay ký quỹ thấp hơn giới hạn quy định là 200% tổng vốn chủ sở hữu.

Đối với các công ty có danh mục đầu tư lớn vào trái phiếu doanh nghiệp và/hoặc cổ phiếu như ORS, SHS, VIX và VND, VIS Rating đánh giá vốn bổ sung sẽ tăng cường khả năng hấp thụ rủi ro cho các công ty này.