Vốn đầu tư gián tiếp nước ngoài và thị trường chứng khoán Việt Nam

Thị trường chứng khoán Việt Nam trong thời gian gần đây có nhiều biến động, đảo chiều liên tục trong giao dịch mua bán của các nhà đầu tư nước ngoài. Điều này đặt ra câu hỏi: Liệu có mối quan hệ gì giữa dòng vốn đầu tư nước ngoài vào thị trường chứng khoán và giá chứng khoán Việt Nam hay không?. Bài viết này tập trung phân tích mối quan hệ trên.

Tóm tắt: Thị trường chứng khoán Việt Nam trong thời gian gần đây có nhiều biến động, đảo chiều liên tục trong giao dịch mua bán của các nhà đầu tư nước ngoài. Điều này đặt ra câu hỏi: Liệu có mối quan hệ gì giữa dòng vốn đầu tư nước ngoài vào thị trường chứng khoán và giá chứng khoán Việt Nam hay không?. Bài viết này tập trung phân tích mối quan hệ trên, từ đó, đề xuất một số giải pháp có liên quan nhằm thu hút và kiểm soát tốt dòng vốn đầu tư gián tiếp nước ngoài, đồng thời hướng đến sự phát triển bền vững của thị trường chứng khoán Việt Nam.

FOREIGN INDIRECT INVESTMENT CAPITAL AND VIETNAM STOCK MARKET

Abstract: Vietnam stock market recently experienced many fluctuations and continuous reversals in buying and selling activities of foreign investors. This phenomenon raises the question of whether there has any relationship between foreign investment inflows into the stock market and the price of Vietnamese stocks or not? This article focuses on analyzing the above relationship, from which, proposes some relevant solutions to further attract and control the flow of foreign indirect investment capital for the sustainable development of Vietnam stock market.

1. GIỚI THIỆU

Dòng vốn đầu tư gián tiếp nước ngoài (“foreign indirect investment” hay gọi tắt là “FII”) giúp quốc gia tiếp nhận vốn cải thiện tính thanh khoản của thị trường tài chính nội địa, đẩy mạnh tính minh bạch và hiệu quả của thị trường, tạo điều kiện đưa ra nhiều sản phẩm tài chính mới và góp phần phát triển thị trường vốn trong nước (Evans, 2002; Loungani & Razin, 2001). Mặc dù vậy, FII được xem là dòng vốn mang nhiều rủi ro. So với vốn đầu tư trực tiếp (“foreign direct investment” hay gọi tắt là “FDI”), FII thường có độ biến động cao và nhạy cảm hơn rất nhiều đối với các cú sốc trong và ngoài nước. Vì vậy, khả năng đảo chiều của FII trở nên cao và thường xuyên hơn, khi đó, sẽ gây ra nhiều tác động tiêu cực cho quốc gia tiếp nhận vốn, đặc biệt là áp lực giảm giá nội tệ và giá tài sản, gián đoạn hoạt động của thị trường tài chính nội địa (de Vita & Kyaw, 2009; Mejia, 1999). Vì thế, nắm được tác động của dòng vốn FII đối với quốc gia tiếp nhận vốn để từ đó có biện pháp quản lý dòng vốn này một cách phù hợp là yêu cầu bức thiết, đặc biệt trong môi trường tự do hóa tài chính cao như hiện nay.

Trong thời gian gần đây, do ảnh hưởng của đại dịch COVID-19 cùng với những bất ổn địa chính trị ở các khu vực trên thế giới, vốn đầu tư nước ngoài vào thị trường chứng khoán (TTCK) Việt Nam có xu hướng đảo chiều liên tục và khó đoán. Đồng thời với hiện tượng đó là sự thay đổi giá cổ phiếu niêm yết trên TTCK Việt Nam. Điều này đặt ra câu hỏi: Liệu có mối quan hệ gì giữa dòng vốn FII và giá chứng khoán Việt Nam hay không, nếu có thì mối quan hệ đó có thể được giải thích như thế nào và từ đó cần những giải pháp như thế nào nhằm thu hút và kiểm soát tốt vốn FII vào TTCK Việt Nam?. Bài viết này sẽ trả lời những câu hỏi trên thông qua việc phân tích dữ liệu về vốn FII vào TTCK và diễn biến của TTCK Việt Nam trong giai đoạn 2016-2022.

2. TỔNG QUAN LÝ THUYẾT VỀ ĐẦU TƯ NƯỚC NGOÀI VÀ VỐN FII

Khi tìm kiếm lợi nhuận trên thị trường quốc tế, nhà đầu tư (NĐT) nước ngoài thường cân nhắc hai hình thức đầu tư: Đầu tư trực tiếp (FDI) và đầu tư gián tiếp (FII) (Galeza & Chan, 2017). FDI là hình thức đầu tư xuyên biên giới mà theo đó NĐT nước ngoài đầu tư vào một doanh nghiệp trong nước với mục đích kiểm soát hoặc ảnh hưởng đáng kể lên việc quản trị doanh nghiệp (thường được thực hiện khi tỷ lệ sở hữu doanh nghiệp của NĐT nước ngoài từ 10% trở lên). Ngược lại, đối với vốn FII, NĐT nước ngoài thực hiện việc đầu tư danh mục bằng cách mua cổ phiếu và trái phiếu của doanh nghiệp trong nước với mục tiêu kiếm lời trong ngắn hạn. NĐT không tham gia vào việc điều hành hoạt động hằng ngày của doanh nghiệp và có thể rút vốn bất kỳ lúc nào do không có cam kết gắn bó lâu dài với doanh nghiệp.

Các nhà nghiên cứu cũng như hoạch định chính sách gần như đều thống nhất quan điểm vốn FII là một nguồn vốn quan trọng đối với tăng trưởng kinh tế của một quốc gia, bổ sung cho sự thiếu hụt vốn trong nước (Baharumshah & Thanoon, 2006; Mejia, 1999; Pasricha & Nier, 2022). Tuy nhiên, các dòng vốn khác nhau sẽ tác động lên nền kinh tế của nước tiếp nhận vốn qua những kênh khác nhau, trong đó, vốn FDI được xem là nguồn vốn mang tính ổn định và tác động tích cực trong cả ngắn và dài hạn.

Tuy nhiên, không phải lúc nào dòng vốn FDI cũng được chào đón. Chính áp lực cạnh tranh cao làm cho các doanh nghiệp nội địa hoạt động kém hiệu quả phải bị đào thải. Trong một số trường hợp, FDI chỉ đơn giản là chuyển giao quyền sở hữu doanh nghiệp chứ không thực sự tạo ra thêm công ăn việc làm trong nước. Ngoài ra, khi gặp các cú sốc tiêu cực dẫn đến việc đảo ngược dòng vốn, các doanh nghiệp FDI sẽ bán tháo tài sản đầu tư ở nước sở tại, đóng cửa doanh nghiệp và sa thải công nhân. Một vấn đề khác đặt ra đối với dòng vốn này chính là sự lo ngại về chính trị, nghĩa là các nhà đầu tư nước ngoài sẽ có tầm ảnh hưởng lớn khi sở hữu các cơ sở kinh tế hoạt động trong nước (Galeza & Chan, 2017; Loungani & Razin, 2001).

Cũng như vốn FDI, vốn FII cũng tác động đến tăng trưởng kinh tế của nước tiếp nhận vốn nhưng chủ yếu qua kênh thị trường tài chính (Evans, 2002). Lợi ích đầu tiên của dòng vốn này chính là giúp cải thiện thanh khoản cho thị trường vốn nội địa và từ đó giúp cải thiện hiệu quả thị trường. Tính thanh khoản dồi dào sẽ giúp các dự án khởi nghiệp trong nước có cơ hội nhận được tài trợ và triển khai. Việc mua bán chứng khoán diễn ra nhanh chóng cũng sẽ giúp cho đầu tư dài hạn trở nên hấp dẫn hơn. Một lợi ích khác từ dòng vốn này chính là mang đến tính kỷ luật và sự minh bạch. NĐT nước ngoài thường bị yếu thế hơn NĐT trong nước ở việc tiếp cận thông tin nội bộ của doanh nghiệp nên họ sẽ đưa ra yêu cầu cao hơn về minh bạch thông tin và các chuẩn mực kế toán. Bên cạnh đó, vốn FII còn giúp nâng cao chất lượng quản trị doanh nghiệp và thông qua việc thâu tóm của NĐT nước ngoài, các doanh nghiệp kém hiệu quả có thể hoạt động hiệu quả hơn. Ngoài ra, xuất phát từ nhu cầu đa dạng hóa sản phẩm và bảo hiểm các rủi ro trong đầu tư danh mục, NĐT nước ngoài cũng sẽ giúp thị trường tài chính trong nước phát triển bằng cách giới thiệu các sản phẩm tài chính mới và các công nghệ quản lý danh mục đầu tư, giúp cải thiện năng lực quản trị rủi ro cho cả NĐT trong nước và nước ngoài.

Mặc dù có tác động tích cực đối với nền kinh tế thông qua việc giúp thị trường tài chính thực hiện chức năng của mình tốt hơn, vốn FII thường được xem là nguồn cơn của những bất ổn vĩ mô và các cuộc khủng hoảng tiền tệ (Baharumshah & Thanoon, 2006; de Vita & Kyaw, 2009). Dòng vốn này thường có tính biến động cao, đảo chiều nhanh, dẫn đến sự sụp đổ của tỷ giá cũng như giá tài sản, tác động tiêu cực lên nghĩa vụ nợ nước ngoài và phá hoại hệ thống tài chính nội địa. Các cuộc khủng hoảng tài chính, tiền tệ trong thập niên 1990 như ở Mexico (1994-1995), châu Á (1997-1998), Brazil (1999) là minh chứng rõ ràng cho tác động tiêu cực này của dòng vốn gián tiếp ngắn hạn. Với đặc tính là dòng vốn ngắn hạn và mang tính đầu cơ, vốn FII tác động lên lên TTCK rõ ràng và nhanh chóng hơn các loại vốn nước ngoài khác như vốn FDI hay vốn vay nước ngoài.

3. DIỄN BIẾN VỐN FII VÀ TTCK VIỆT NAM QUA ĐẠI DỊCH COVID-19

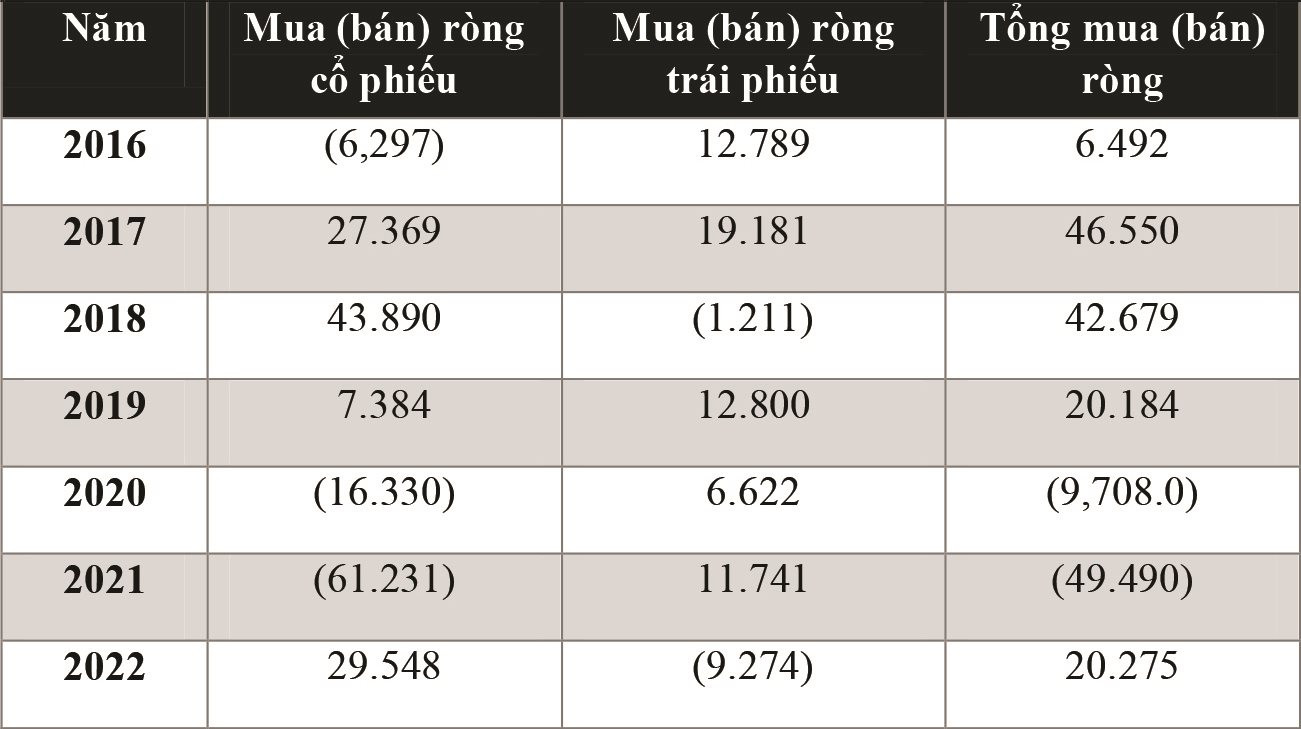

Theo số liệu thống kê của Ủy ban Chứng khoán Nhà nước (2023), dòng vốn đầu tư nước ngoài vào TTCK Việt Nam có sự khác biệt đáng kể dưới tác động của đại dịch COVID-19. Như thể hiện ở Bảng 1, trước thời gian xảy ra đại dịch, NĐT nước ngoài vẫn duy trì dòng tiền vào TTCK Việt Nam. Tuy nhiên, trong 2 năm diễn ra đại dịch, (2020-2021), NĐT nước ngoài có xu hướng chuyển vốn ra khỏi thị trường với giá trị bán ròng cổ phiếu lần lượt là 16.330 tỷ đồng và 61.231 tỷ đồng. Năm 2022 chứng kiến sự khôi phục niềm tin của các NĐT nước ngoài vào TTCK Việt Nam khi họ trở lại mua ròng 29.548 tỷ đồng cổ phiếu (trong khi bán ra 9.274 tỷ đồng trái phiếu), dẫn đến tổng giá trị mua ròng chứng khoán (cả cổ phiếu và trái phiếu) đạt hơn 20.000 tỷ đồng, xấp xỉ giá trị của năm 2019 - năm trước khi xảy ra đại dịch COVID-19.

Bảng 1. Giao dịch chứng khoán của nhà đầu tư nước ngoài, 2016 – 2022

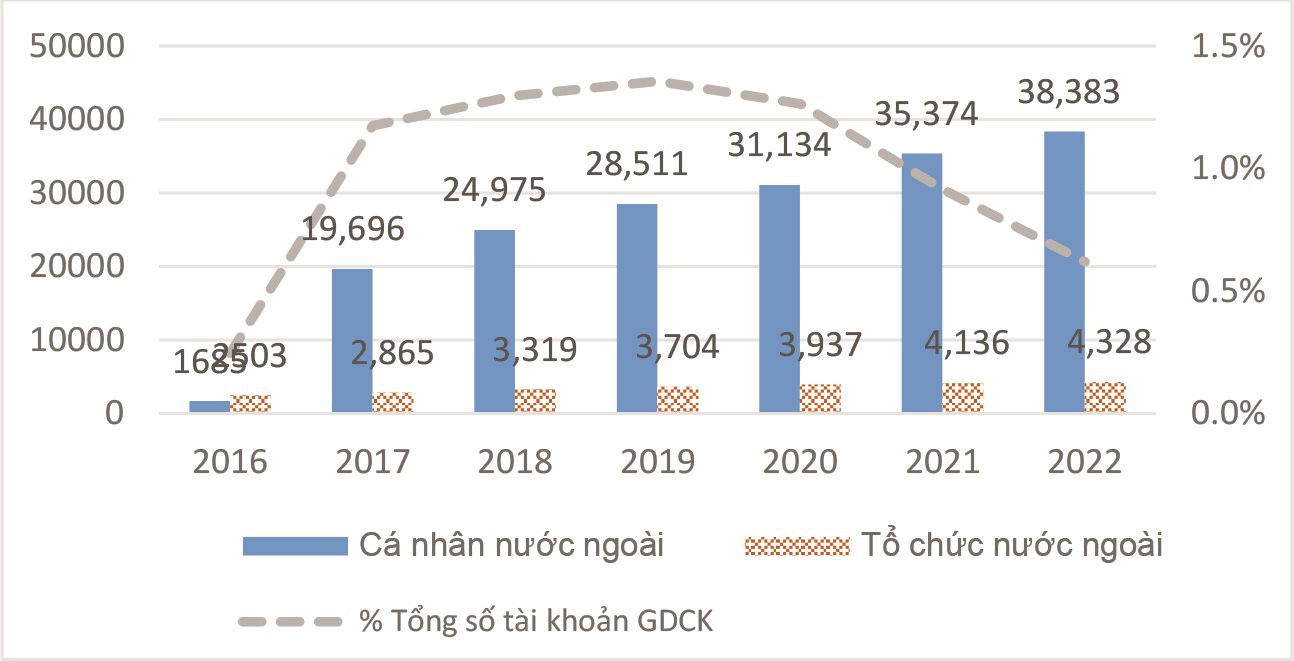

Số lượng tài khoản giao dịch chứng khoán của NĐT nước ngoài đã không ngừng tăng qua các năm. Hình 1 cho thấy tính đến tháng 12/2022, NĐT nước ngoài đã mở 42.711 tài khoản, tăng hơn 10 lần chỉ trong vòng 6 năm (tính từ năm 2016). Trong đó, số lượng tài khoản của NĐT cá nhân chiếm tới 90% tổng số tài khoản của NĐT nước ngoài. Ngay cả trong và sau thời kỳ diễn ra đại dịch COVID-19, NĐT nước ngoài vẫn không ngừng thể hiện sự quan tâm đến TTCK Việt Nam bằng cách mở thêm nhiều tài khoản hơn so với trước. Tuy nhiên, nếu so với tổng số lượng tài khoản giao dịch chứng khoán được mở thì tỷ trọng đóng góp của NĐT nước ngoài lại khá khiêm tốn (chưa đến 2%) và có xu hướng giảm trong 3 năm gần đây. Điều này phản ánh phần nào sự tham gia tích cực vào TTCK của các NĐT trong nước.

Hình 1. Số lượng tài khoản giao dịch chứng khoán của NĐT nước ngoài, 2016-2022

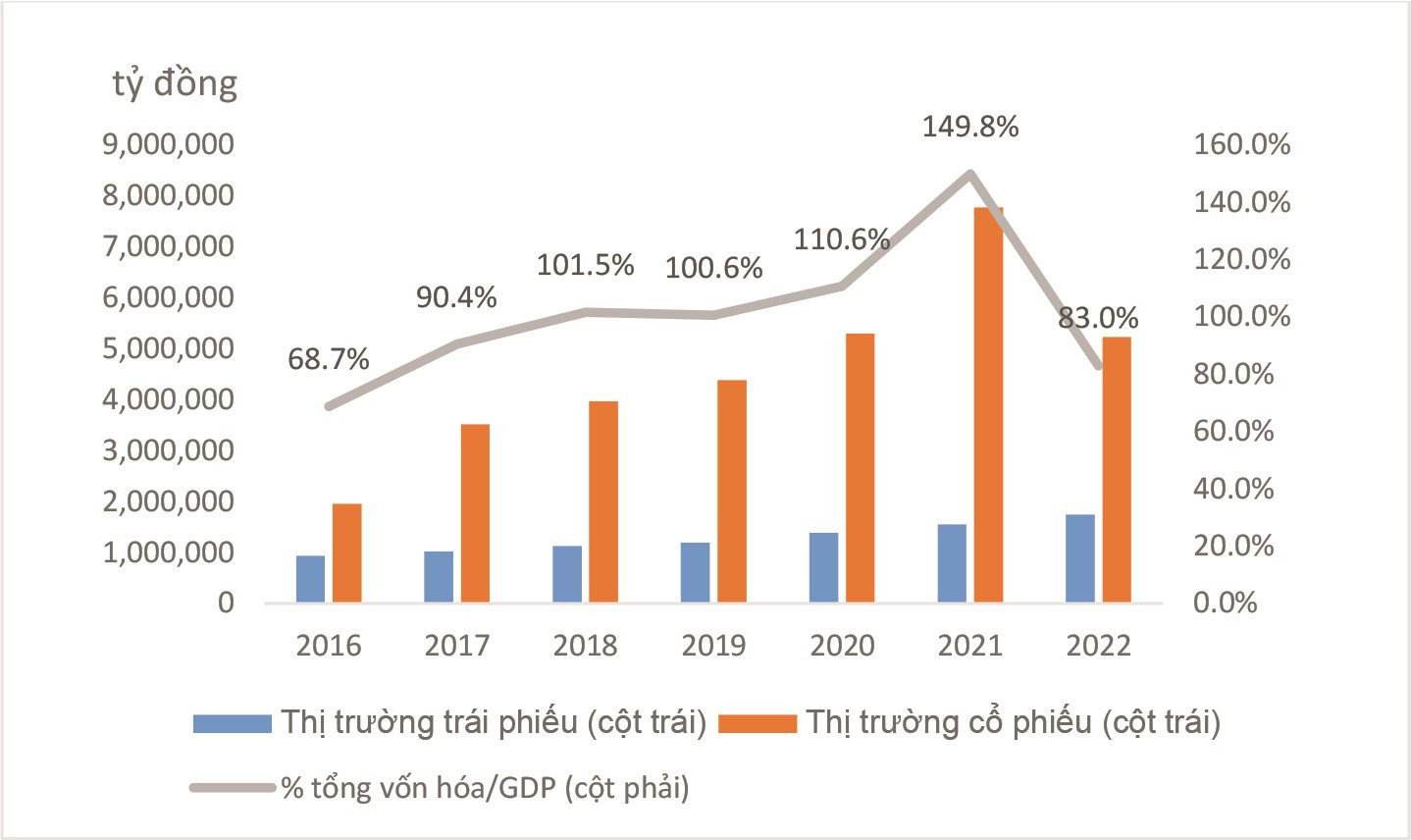

Cùng với sự gia tăng hiện diện của NĐT nước ngoài thông qua số lượng tài khoản giao dịch, TTCK Việt Nam trong những năm gần đây cũng phát triển khá ấn tượng. Mức vốn hóa toàn thị trường (tính trên GDP) đã tăng từ 69% vào năm 2016 lên 150% vào năm 2021. Đóng góp chủ yếu vào sự thay đổi tích cực này là sự gia tăng giá trị vốn hóa của các cổ phiếu niêm yết và đăng ký giao dịch (chiếm gần 80% tổng giá trị vốn hóa thị trường). Tuy nhiên, vốn hóa thị trường năm 2022 lại sụt giảm đáng kể, chỉ còn 83% GDP, và nguyên nhân chủ yếu cũng là do sự sụt giảm của quy mô thị trường cổ phiếu.

Hình 2. Vốn hóa TTCK Việt Nam, 2016 – 2022

Chỉ số VNIndex biến động khá lớn trong những năm gần đây. Sau mức tăng đáng kinh ngạc hơn 48% vào năm 2017, VNIndex giảm 9,3% vào năm 2018 nhưng đã bật tăng trở lại vào các năm sau đó. Ngay cả khi Việt Nam và thế giới chịu ảnh hưởng nặng nề bởi đại dịch COVID-19, Việt Nam vẫn được xếp vào danh sách các TTCK có mức tăng trưởng tốt nhất thế giới trong giai đoạn 2020-2021 với mức tăng trưởng trong hai năm này lần lượt gần 15% và 36%. Tuy nhiên, năm 2022 lại cho thấy xu hướng đảo chiều của giá chứng khoán trong nước, thể hiện ở mức tăng trưởng -32,8% của chỉ số này.

Hình 3. Diễn biến VNIndex, 2016 – 2022

4. MỐI QUAN HỆ GIỮA VỐN FII VÀ TTCK VIỆT NAM

Để tìm hiểu mối quan hệ giữa dòng vốn nước ngoài và TTCK Việt Nam, bài viết này sử dụng dữ liệu giao dịch chứng khoán của NĐT nước ngoài và chỉ số VNIndex trong giai đoạn từ tháng 7/2016 cho đến tháng 12/2022 của Ủy ban Chứng khoán Nhà nước (2023). Vốn đầu tư nước ngoài vào TTCK được đo lường bằng ba chỉ tiêu: giá trị mua cổ phiếu, giá trị bán cổ phiếu và giá trị mua ròng cổ phiếu của NĐT nước ngoài (đơn vị: nghìn tỷ đồng). Chỉ số VNIndex được dùng để đại diện cho giá chứng khoán Việt Nam.

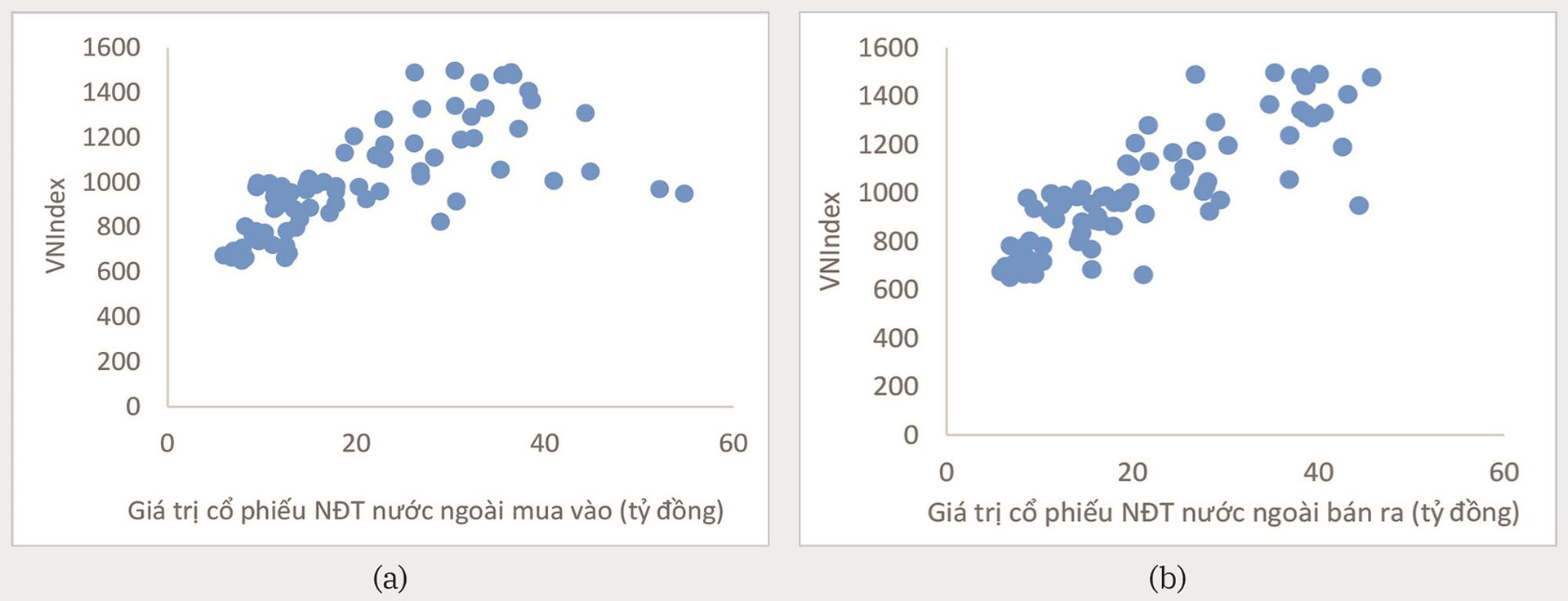

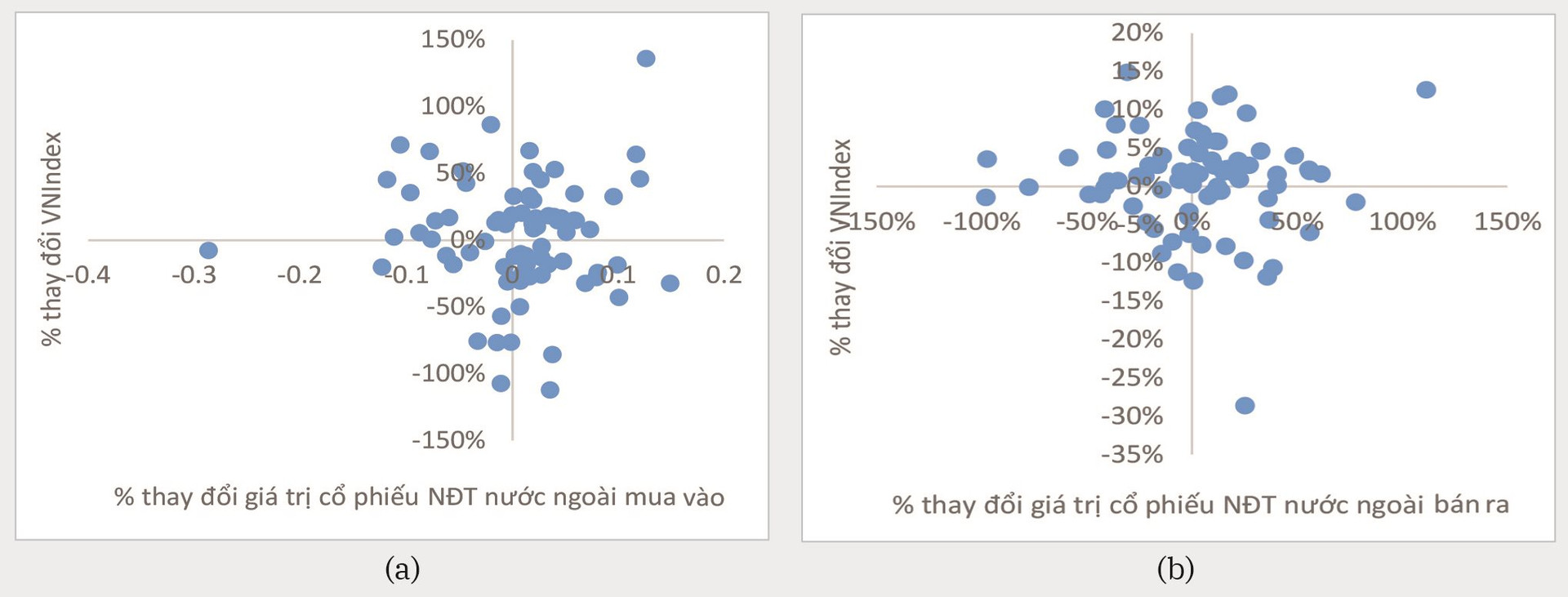

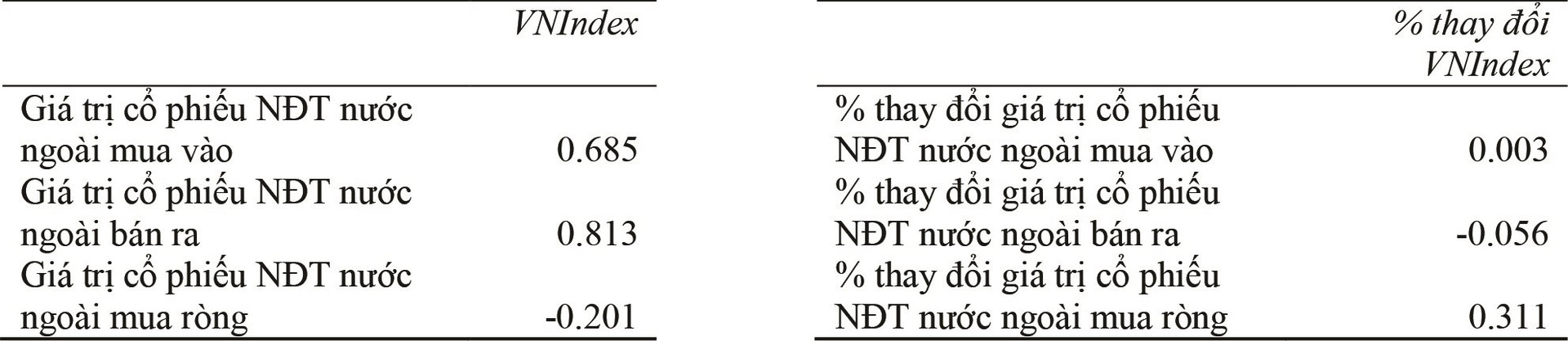

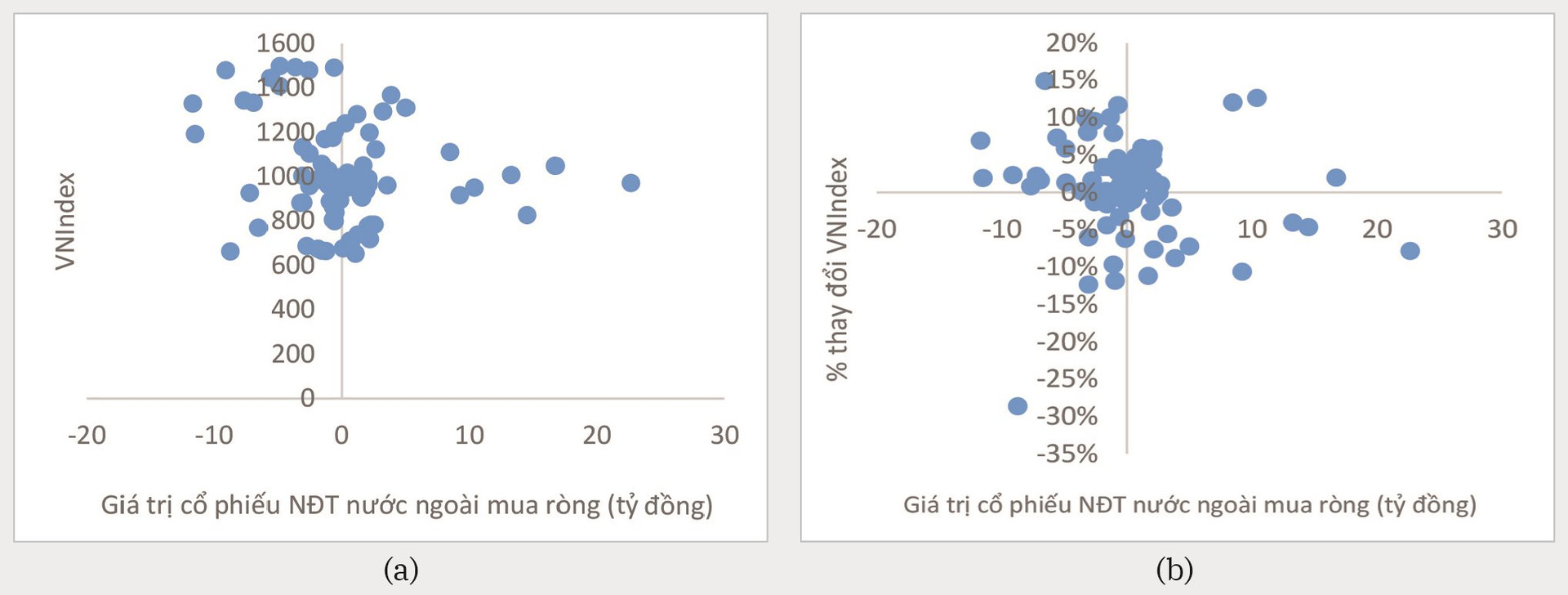

Hình 4(a) thể hiện sự tương quan thuận giữa hành vi mua vào cổ phiếu của NĐT nước ngoài và chỉ số VNIndex. Có thể dễ dàng quan sát được là chỉ số VNIndex tăng lên khi NĐT nước ngoài tích cực mua vào cổ phiếu. Xu hướng tương tự cũng xuất hiện khi xem xét hành vi bán ra cổ phiếu của NĐT nước ngoài. Hình 4(b) cho thấy chỉ số VNIndex cũng tăng khi NĐT nước ngoài tích cực bán ra cổ phiếu. Từ hai quan sát này, có thể nhận định rằng việc giao dịch cổ phiếu của NĐT nước ngoài và giá cổ phiếu trong nước có mối quan hệ cùng chiều. Cụ thể là, khi NĐT nước ngoài thực hiện giao dịch cổ phiếu (bất kể mua vào hay bán ra) thì cũng đều đi kèm với hiện tượng giá cổ phiếu tăng. Điều này được thể hiện rõ nét qua hệ số tương quan giữa VNIndex với giá trị cổ phiếu NĐT nước ngoài mua vào và bán ra lần lượt là 0,685 và 0,813 ở Bảng 2. Tuy nhiên, thị trường dường như chỉ phản ứng với hành vi mua hoặc bán của NĐT nước ngoài chứ không quan tâm lắm đến việc vốn nước ngoài chảy vào hay rút ra khỏi thị trường. Điều này được thể hiện rõ nét ở hình 6(a) và 6(b). Bảng 2 cũng cho thấy hệ số tương quan giữa giá trị mua ròng của NĐT nước ngoài đối với chỉ số VNIndex và lợi suất của VNIndex là rất thấp, lần lượt chỉ là -0,2 và 0,3.

Hình 4. Mối quan hệ giữa VNIndex và hành vi mua vào, bán ra cổ phiếu của NĐT nước ngoài

Tuy nhiên, nhận định trên có thể là sai do hiện tượng hồi quy giả mạo thường thấy trong phân tích dữ liệu kinh tế. Hai hiện tượng xảy ra đồng thời không có nghĩa là quan hệ nhân quả mà có thể do nhiều nguyên nhân khác nhau. Đối với dữ liệu chuỗi thời gian như chỉ số chứng khoán và dòng vốn quốc tế, để hạn chế hiện tượng hồi quy giả mạo, người ta thường dùng tốc độ tăng trưởng của các chuỗi thời gian để xem xét mối quan hệ giữa chúng. Bài viết này cũng sử dụng kỹ thuật đó.

Hình 5(a) cho thấy mối quan hệ giữa lợi suất chứng khoán trong nước (% thay đổi của VNIndex) và tốc độ tăng trưởng giá trị cổ phiếu trong nước được NĐT nước ngoài mua vào. Dễ dàng nhận thấy, gần như không có một mối quan hệ rõ rệt giữa hai biến số này. Hay nói cách khác, hành vi mua vào cổ phiếu của NĐT nước ngoài không ảnh hưởng lên lợi suất của TTCK trong nước. Hình 5(b) cũng cho thấy hiện tượng tương tự khi lợi suất chứng khoán trong nước và tốc độ tăng trưởng giá trị cổ phiếu được NĐT nước ngoài bán ra không có một mối quan hệ rõ rệt nào. Hay nói cách khác, hành vi bán ra cổ phiếu của NĐT nước ngoài không ảnh hưởng lên giá chứng khoán trong nước. Kết luận cũng được khẳng định ở hệ số tương quan gần bằng 0 giữa lợi suất chứng khoán và giá trị cổ phiếu mua vào, bán ra của NĐT nước ngoài (Bảng 2).

Hình 5. Mối quan hệ giữa lợi suất cổ phiếu và hành vi mua vào, bán ra cổ phiếu của NĐT nước ngoài

Bảng 2. Hệ số tương quan giữa VNIndex và giao dịch chứng khoán

của NĐT nước ngoài

Hình 6. Mối quan hệ giữa VNIndex và giá trị cổ phiếu NĐT nước ngoài mua ròng

5. KẾT LUẬN VÀ ĐỀ XUẤT

TTCK Việt Nam trong những năm gần đây đã trải qua nhiều biến động, đặc biệt là trong giai đoạn diễn ra đại dịch COVID-19. Cùng với đó là sự tăng cường hiện diện của NĐT nước ngoài trên TTCK Việt Nam. Khi chỉ đơn giản nhìn vào tương quan giữa chỉ số VNIndex và giá trị mua vào hoặc bán ra cổ phiếu của NĐT nước ngoài, sẽ dễ ngộ nhận rằng sự tham gia giao dịch của NĐT nước ngoài có tác động tích cực lên giá chứng khoán trong nước. Nghĩa là, khi NĐT nước ngoài tăng cường giao dịch (mua vào hoặc bán ra) sẽ làm tăng giá chứng khoán trong nước. Tuy nhiên, khi sử dụng % thay đổi của các biến số thay vì dùng chính các biến số đó thì mối quan hệ trên không còn nữa. Hay nói cách khác, không có đủ bằng chứng thống kê để kết luận rằng, giá chứng khoán trước, trong và sau khi xảy ra đại dịch COVID-19 bị dẫn dắt bởi dòng vốn nước ngoài chảy vào hay ra khỏi TTCK Việt Nam.

Kết quả này hàm ý rằng, không nên nhìn vào động thái giao dịch của NĐT nước ngoài để dự doán diễn biến giá chứng khoán Việt Nam, ít ra là trong giai đoạn 2016-2022. Sự tham gia tích cực của các NĐT trong nước trong thời gian qua dường như là yếu tố nền tảng giúp cho TTCK Việt Nam trụ vững qua giai đoạn COVID-19. Vì vậy, việc tạo dựng niềm tin cho NĐT trong nước vào tiềm năng phát triển của TTCK là rất quan trọng để giúp thị trường được ổn định và đi lên. Tuy nhiên, kết quả này không phủ nhận vai trò quan trọng của dòng vốn nước ngoài trong việc tăng thanh khoản cho TTCK nội địa và tạo cơ hội để các doanh nghiệp trong nước huy động vốn tài trợ cho các dự án sản xuất kinh doanh như các lý thuyết liên quan đã đề cập.

Bài toán đặt ra ở đây là làm sao thu hút và kiểm soát tốt dòng vốn FII vào TTCK Việt Nam nhằm phát huy những tác động tích cực, đồng thời hạn chế những tác động tiêu cực của dòng vốn này. Không thể phủ nhận đối với các NĐT cũng như những nhà làm chính sách là một môi trường vĩ mô ổn định, các chính sách khuyến khích đầu tư hợp lý và một thị trường hoạt động minh bạch sẽ tạo động lực thu hút được dòng vốn nước ngoài. Chính vì vậy, Bộ Tài chính, cụ thể là Ủy ban Chứng khoán Nhà nước, cần đặc biệt chú trọng theo dõi diễn biến giao dịch của NĐT nước ngoài và TTCK trong nước. NĐT nước ngoài thường không có điều kiện và lợi thế để nghiên cứu, nắm rõ về những thông tin nội bộ, tình hình tài chính và những cơ hội đầu tư vào các công ty đại chúng và các tổ chức tài chính. Vì vậy, cơ quan quản lý ngành chứng khoán phải đưa ra các chế tài để các công ty và các tổ chức tài chính áp dụng những chuẩn mực kế toán quốc tế, thực hiện minh bạch hoá thông tin, áp dụng các hình thức quản lý tiên tiến và trung thực trong công tác hạch toán kế toán và kiểm toán. Chỉ khi nào hệ thống thông tin và các hoạt động khác của TTCK được hiện đại hóa theo chuẩn mực quốc tế thì khi đó TTCK mới được vận hành một cách công bằng và hiệu quả, thu hút nhiều nhà đầu tư vào TTCK. Cụ thể, Ủy ban Chứng khoán Nhà nước cần: (i) thiết lập một khuôn khổ pháp lý và áp dụng các biện pháp chế tài mang tính răn đe đối với các hành vi trục lợi bất chính trong giao dịch chứng khoán để hỗ trợ cho sự phát triển hơn nữa của TTCK; (ii) duy trì tiêu chuẩn quản lý và chỉ đạo đối với các giao dịch chứng khoán và hoạt động của TTCK; (iii) tạo điều kiện thuận lợi cho tổ chức phát hành, quan tâm đến lợi ích của ngành chứng khoán và bảo vệ lợi ích của nhà đầu tư; (iv) tăng cường quản lý, sử dụng các phương pháp giám sát hiện đại để theo dõi hoạt động của TTCK, đảm bảo tính công khai thông tin và cạnh tranh lành mạnh.

TÀI LIỆU THAM KHẢO:

- Baharumshah, A. Z., & Thanoon, M. A.-M. (2006). Foreign capital flows and economic growth in East Asian countries. China Economic Review, 17(1), 70-83.

- de Vita, G., & Kyaw, K. S. (2009). Growth effects of FDI and portfolio investment flows to developing countries: a disaggregated analysis by income levels. Applied Economics Letters, 16(3), 277-283.

- Evans, K. (2002). Foreign Portfolio and Direct Investment: Complementarity, Differences, and Integration. Paper presented at the OECD Global Forum on International Investment - Attracting Foreign Direct Investment for Development, Shanghai, 5-6 December 2002.

- Galeza, T., & Chan, J. (2017). What Is Direct Investment? Finance & Development.

- Loungani, P., & Razin, A. (2001). How Beneficial Is Foreign Direct Investment for Developing Countries? Finance and Development, 38, June 2001.

- Mejia, A. L. (1999) Large Capital Flows : A Survey of the Causes, Consequences, and Policy Responses. IMP Working Paper No. WP/99/17.

- Pasricha, G. K., & Nier, E. (2022). Background Note 1: Capital Flows and Capital Flow Management Measures—Benefits and Costs. IMF Policy Paper No. 2022/009.

- Ủy ban Chứng khoán Nhà nước. (2023). Thống kê thị trường chứng khoán. https://www.ssc.gov.vn/webcent....

Bài đăng trên Tạp chí Thị trường Tài chính Tiền tệ số 10 năm 2023